Дешёвые российские акции, которые стоят меньше 1000 рублей

Содержание:

- Число облигаций в одном лоте

- Пакет акций: раскрываем понятие

- Как зарабатывать на акциях новичкам

- Ростелеком

- Определение лота на бирже

- Сравнение акций с металлами и валютой

- Классификация

- Что такое акция?

- Что такое биржа акций (фондовая биржа) и как она работает

- Стоит ли выкупать маленькие компании

- Котировки трендовых акций

- Mail.ru Group

- Способы анализа акций

- Улучшение РЦБ в постсоветской России

- Виды лотов

Число облигаций в одном лоте

В отличие от акций, рублевые облигации более стандартизированы. Практически все они торгуются единичным лотом, а номинал в большинстве случаев равен 1 000 рублей. Это касается:

- почти всех (более 300) корпоративных облигаций компаний;

- почти всех из ∼ 1 500 биржевых облигаций;

- муниципальных и региональных облигаций (от 50 до 1 000 рублей, последних ∼ ¾);

- государственных облигаций ОФЗ в рублях

Понятно, что рыночная цена может отличаться от номинала — иногда не очень сильно, а иногда заметно, особенно если речь идет о биржевых облигациях. Исключением по размеру лота являются внерыночные «народные» облигации ОФЗ-Н, распространяемые через банки: при стандартном номинале в 1000 рублей число облигаций в лоте раньше составляло 30 штук, а на начало 2021 года снизилось до 10 штук.

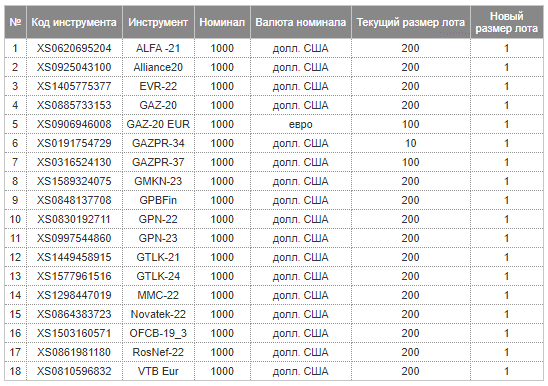

Однако ситуация меняется, если мы имеем дело с российскими корпоративными еврооблигациями, номинированными в валюте. Их номинал в большинстве случаев составляет 1 000 долларов, которые также являются минимальной ценой покупки. Что в десятки раз дороже рублевых вариантов, однако некоторое время назад размер лота этих бумаг был 100 или 200:

Цена в 200 000$ делала их непосильными для среднего инвестора. Зато актуальные котировки на бирже показывают вполне рабочую ликвидность по крайней мере для некоторых облигаций:

Наконец, самыми затратными для покупки являются государственные еврооблигации РФ, цена которых часто составляет не менее 200 тысяч долларов или евро:

Здесь видно, что государственные евробонды не могут последовать за корпоративными путем снижения лотности — для большей доступности придется сокращать номинал бумаги. Тем не менее, за разумную для среднего инвестора сумму доступны RUS-28 и RUS-30, которые торгуются на бирже. Операции с остальными бумагами проводятся на внебиржевом рынке, поскольку трудно ожидать хорошей рыночной ликвидности при такой цене.

Пакет акций: раскрываем понятие

Под пакетом акций принято понимать некоторое количество ценных бумаг, эмитированных одной компанией, которое находится во владении одного лица

Важно помнить, что ими могут выступать как физические лица, так и компании или инвестиционные фонды

Основное свойство пакета акций это количество входящих в него бумаг. Точный размер пакетов акций российских компаний не зафиксирован законодательно: например, его нет в 39-ФЗ «О рынке ценных бумаг». Но понятно, что чем выше доля акций, сосредоточенная в руках одного акционера, тем больше у него возможностей влиять на компанию и ее бизнес.

Как зарабатывать на акциях новичкам

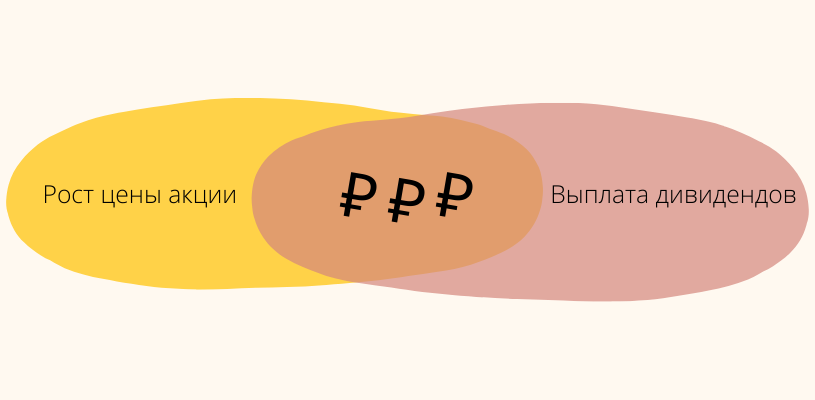

На акциях зарабатывают двумя способами: первый – рост цены акции, второй – дивидендные выплаты. Дивиденды – доля от прибыли, которую компания переводит держателям своих акций. Инвестор получает дивиденды, если купил акции и не продаёт их.

Но не все компании платят дивиденды. Например, на акциях «Яндекс», Mail Group, Facebook, Google, Netflix, Amazon можно заработать, только если вы купите их, подождёте, когда они вырастут в цене, а потом продадите, зафиксировав прибыль.

Другие компании регулярно делают дивидендные выплаты. «Газпром» и «Сбербанк» переводят дивиденды один раз в год, «Магнит» два раза в год, «Северсталь» – три раза, Apple и Coca-Cola – четыре раза.

Дивидендную политику конкретной компании определяет её совет директоров. Поэтому регулярность и размер выплат меняются. Дивиденды могут даже перестать платить.

Ростелеком

- Цена лота ~ 1033 рубля

- Инвестировать в Ростелеком

Закрывает рейтинг недорогих российских акций компания Ростелеком – крупнейший российский провайдер цифровых услуг, обслуживающий частные домохозяйства, предприятия и государственные учреждения. У компании больше 13,5 млн клиентов широкополосного доступа и 10,8 млн – платного ТВ.

Дочерними компаниями Ростелекома являются Tele2, входящая в «большую четвёрку» мобильных операторов России, и «Центральный телеграф».

Компания также разрабатывает технологии для кибербезопасности, дата-центров, электронного правительства и облачных вычислений. Один из проектов Ростелекома – портал «Госуслуги», а ещё Единая биометрическая система. Сейчас специалисты компании разрабатывают решения для «Умного города».

Определение лота на бирже

Лот (lot – англ. «партия», «серия») – это минимальное количество единиц сырья, материалов, а также ценных бумаг, валюты, фьючерсов или других активов, которые являются объектом торговой сделки. Проще говоря, это минимальный объем торгов любым товаром, в том числе нематериальным (акции, облигации). Лотность как правило указывается в биржевой спецификации актива.

Размер лота определяется индивидуально: это может быть 1 или 1 000 акций, 10 кг или тонна товара / сырья, 1 или 100 унций драгоценного металла, баррель нефти и пр. На рынке форекс весьма популярны минилоты и микролоты, которые составляют 0.1 и 0.01 от стандартного лота соответственно – в этом случае 1 лот равен 100 тысяч единиц базовой валюты. Ниже я сконцентрируюсь на фондовом рынке.

Сравнение акций с металлами и валютой

Как вы знаете, помимо фондового рынка есть еще два: товарно-сырьевой и валютный. На товарно-сырьевом продаются «контракты» на такие «товары» как нефть, сахар, хлопок, кофе, золото – короче, всякую всячину.

Есть инвесторы, которые считают, что надо обязательно вкладывать деньги в драгоценные металлы. Что инвестиции в золото, медь, платину и палладий – четыре самых популярных драгмета – обеспечивают стабильность инвестиционного портфеля. Они как бы гарантируют, что ваши деньги не обесценятся, не исчезнут из-за банкротства какой-нибудь фирмы.

Уоррен Баффет так не считает. По его мнению, когда инвестор покупает акцию, он покупает долю в компании. То есть покупает как бы «станки», которые приносят прибыль, покупает бизнес. Этот бизнес может «увеличивать» сам себя, постоянно расти.

Если инвестор покупает слиток золота – то все, что у него будет, – это слиток золота. Он не может «удвоиться», потому что это не бизнес. Это просто «кусок металла».

Делать инвестиции в драгметаллы, конечно, можно. Например, с целью диверсификации портфеля. Но не стоит думать, что это прямо вот шикарная гарантия стабильности.

То же самое касается валюты. Если вы торгуете на валютном рынке Форекс, вы можете рассчитывать только на спекулятивный доход. Если угадаете правильно и цены пойдут в вашу сторону – получите прибыль, если нет – потеряете деньги.

Сами себя ваши деньги на Форексе увеличивать никогда не будут. Вот у вас были рубли, вы их обменяли на доллары – ну и что? У вас есть тысяча долларов, превратится ли она в две тысячи? Нет.

Классификация

Акции бывают обыкновенными и привилегированными. И те и другие имеют свои достоинства в зависимости от целей, которые преследует инвестор. Следует учитывать форму владения ценными бумагами, так как это сильно влияет на политику компании и возможность ее развития.

Чтобы глубже понять механику торговли акциями, нужно разобраться с более тонкими классификациями и их отличиями.

По характеру дивидендов

Дивиденды – доля от прибыли компании, которая распределяется между держателями акций. Ценные бумаги предоставляют разные права для своих владельцев.

Обыкновенные акции наиболее распространены среди частных акционеров. Эта бумага свидетельствует, что ее держатель – совладелец предприятия и может получать ежегодные выплаты. Дивиденды выплачиваются, когда собрание акционеров определит сумму, которую можно раздать акционерам. Владелец не имеет гарантии получения хоть какой-то прибыли, но участвует в голосовании акционеров.

Привилегированные акции позволяют своим владельцам получать дивиденды на регулярной основе.

Обыкновенные могут годами не приносить ощутимой прибыли, но если весь доход компании идет на развитие, цена такого актива может вырасти в десятки раз.

По типу акционерного общества

Закрытое акционерное общество не предусматривает свободную реализацию акций. Любой акционер может продать свои активы только с согласия комиссии, члены которой могут одобрить сделку, отменить, сами поучаствовать в ней. Открытая система предоставляет всем акционерам свободу действий.

По способу распространения

Самый простой способ распространения – открытый, он предусматривает свободную продажу бумаг на биржевом рынке. Для совершения сделки не требуется разрешения правления.

Некоторые компании выбирают закрытый тип, при котором право покупать и продавать акции имеют только учредители. Благодаря этому активы не распыляются.

По праву голоса

Простые или обыкновенные акции имеют преимущество перед привилегированными в вопросе голосования на собрании. Их доля определяет степень влияния на совете директоров.

Привилегированные же позволяют своим владельцам получать стабильную прибыль. В случае ликвидации предприятия вследствие неплатежеспособности их владельцы в первую очередь получают компенсацию.

Что такое акция?

Акция — это ценная бумага, подтверждающая право ее владельца на часть доли определенной компании. Доход владельца акции возможен за счет роста цены бумаги и периодически выплачиваемых бонусов (дивидендов).

Простыми словами, когда инвестор приобретает акцию, он покупает часть компании и становится ее совладельцем, соразмерно приобретенной доле. К примеру, если инвестор купит акции компании «Лукойл» (тиккер — LKOH) на Московской бирже, то он становится настоящим владельцем этой компании. Права такого инвестора учитываются в реестре акционеров или депозитарии.

До 2002 года акции эмитентов РФ могли быть выпущены в документарной форме (в форме бумажных сертификатов). Сейчас «потрогать» акцию уже не получится, все они являются бездокументарными и хранятся в «виртуальной» форме. Согласно законодательству РФ (Гражданский кодекс РФ, ФЗ «О рынке ценных бумаг», ФЗ «Об акционерных обществах») учет всех акций компании осуществляется в форме реестра акционеров, который ведет специализированный регистратор (в России по состоянию на май 2021 г. их осталось около 30). В реестре каждому акционеру открывается свой лицевой счет. Между тем для торговли на бирже в реестре акционеров открывается отдельный счет для НРД (центральный депозитарий в РФ), а «внутри» НРД открываются субсчета депозитариев, которые обслуживают брокеров в части учета как акций, принадлежащих самому брокеру, так и акций, принадлежащих его клиентам.

Виды акции:

- Обыкновенные;

- Привилегированные (не голосующие или с особыми правами, которые указываются в уставе компании).

Основные отличия отображены в таблице:

| Различия | Привилегированные (АП) | Обыкновенные (АО) |

| Доля в уставном капитале | Не более 25% |

Не менее 75% |

| Право голоса на собрании акционеров | Нет (в случае если дивиденды по привилегированным акциям не выплачиваются, они становятся голосующими со следующего общего собрания акционеров) | Есть |

| Стоимость акции | Ниже (в большинстве случаев*) | Выше (в большинстве случаев) |

| Ликвидность бумаг | Ниже | Выше |

| Первоочередное право на выкуп акции при доп. эмиссии | Нет | Есть |

| Порядок расчетов при банкротстве | Предпоследняя очередь | Последняя очередь |

* есть уникальные примеры когда ситуация выглядит обратным образом (например привилегированные акции Ленэнерго торгуются в разы выше обыкновенных, это объясняется тем, что согласно устава этой компании 10% чистой прибыли направляется на выплату на привилегированные акции, которых значительно меньше чем обыкновенных, в связи с этим дивидендная доходность «префов» значительно выше).

Что такое биржа акций (фондовая биржа) и как она работает

Чтобы вести торги ценными бумагами, инвесторам и эмитентам требуется площадка, где они могут сотрудничать. Для этого созданы фондовые биржи. Их основное достоинство – доступность и наглядность процессов купли-продажи. Каждая биржа работает по строгим правилам, определенным законодательством той страны, в которой она расположена. За исполнением ордеров следит специальный контролирующий орган.

Только прошедшие процедуру оформления компании могут выставлять свои ценные бумаги на торги. Благодаря этому исключается возможность мошенничества. Покупать и продавать могут только лица, получившие лицензию от биржи – брокеры и эмитенты. К ним обращаются инвесторы для сотрудничества.

Где в России продают акции

Крупнейшая биржа России – Московская биржа, которая раньше называлась ММВБ (Московская международная валютная биржа). Здесь сосредоточена львиная доля всех активов российских компаний и часть иностранных. Вторая по значимости – ФБСПБ (Фондовая биржа Санкт-Петербурга), где идут торги фьючерсами и иностранными акциями. Играет большую роль в экономике России.

Самые популярные площадки в мире

NYSE – Нью-Йоркская торговая площадка, крупнейшая мировая биржа. NASDAQ – американская биржа, на которой выставляются ценные бумаги высокотехнологичных компаний.

Отмечу быстро развивающиеся Токийскую и Шанхайскую биржи.

Стоит ли выкупать маленькие компании

Некоторые начинающие инвесторы думают, что покупать контрольный пакет акций нужно только в крупных компаниях. Это не так. Маленький бизнес может быть очень выгодным вариантом капиталовложений, но только при условии, что вы сумеете его развить.

Когда компания еще не развита, ее акции дешевые. Если компания выпустила акции, но так и не продемонстрировала устойчивый рост и доходность, – инвесторы будут стремиться избавляться от этих акций. Следовательно, у вас будет возможность выкупить контрольный пакет без особых сложностей и за невысокую плату.

Потом, при наличии знаний и опыта, вы сможете начать развивать компанию, говорить ее руководству, что и как делать. Короче, управлять всем и вся, вести свое «детище» к процветанию.

Котировки трендовых акций

Создать уведомление

Добавить в портфель

Добавить/Убрать из портфеля

Добавить в список

Добавить позицию

Позиция успешно добавлена:

Создать уведомление

Новая функция!

Создать уведомление

Веб-сайт

- Вы получите push-уведомления

- Чтобы воспользоваться этой функцией, войдите в свою учетную запись.

Мобильное приложение

- Чтобы воспользоваться этой функцией, войдите в свою учетную запись.

- Убедитесь, что вы используете ту же учетную запись, что и на сайте.

| Название | Послед. | Макс. | Мин. | Изм. | Изм.% | Объём | Время | ||

|---|---|---|---|---|---|---|---|---|---|

| Газпром | 325,22 | 326,29 | 323,50 | -2,38 | -0,73% | 12,92M | 12:18:18 | ||

| Сбербанк | 327,54 | 330,40 | 326,58 | -4,16 | -1,25% | 11,69M | 12:18:20 | ||

| РУСАЛ | 66,380 | 70,395 | 66,210 | -3,320 | -4,76% | 44,09M | 12:18:04 | ||

| Норникель | 24.150,0 | 24.308,0 | 24.068,0 | -110,0 | -0,45% | 69,84K | 12:18:20 | ||

| Татнефть | 480,10 | 481,90 | 478,40 | -3,20 | -0,66% | 584,23K | 12:17:33 | ||

| Интер РАО ЕЭС ОАО | 4,7185 | 4,8665 | 4,7080 | -0,1500 | -3,08% | 133,99M | 12:17:36 | ||

| НЛМК | 232,40 | 236,42 | 232,04 | -3,86 | -1,63% | 3,23M | 12:17:41 | ||

| Mechel PAO | 151,80 | 158,90 | 148,50 | -5,06 | -3,23% | 5,44M | 12:18:11 | ||

| ВТБ | 0,052740 | 0,053745 | 0,052555 | -0,001045 | -1,94% | 18,99B | 12:17:58 | ||

| АК АЛРОСА | 147,62 | 149,35 | 146,51 | -0,58 | -0,39% | 6,22M | 12:18:05 | ||

| ЛУКОЙЛ | 6.301,0 | 6.333,0 | 6.261,0 | -40,5 | -0,64% | 231,00K | 12:18:00 | ||

| Северсталь | 1.651,20 | 1.655,80 | 1.642,00 | -6,20 | -0,37% | 317,74K | 12:18:06 | ||

| НОВАТЭК | 1.930,00 | 1.948,00 | 1.891,00 | +6,00 | +0,31% | 908,78K | 12:18:00 | ||

| Роснефть | 548,40 | 555,40 | 547,40 | -7,50 | -1,35% | 1,34M | 12:18:20 | ||

| МТС | 328,85 | 329,90 | 328,30 | -0,40 | -0,12% | 999,88K | 12:17:24 | ||

| TMK | 122,00 | 122,98 | 119,60 | -0,10 | -0,08% | 1,20M | 12:17:51 | ||

| РОС АГРО ПЛС | 1.158,40 | 1.185,00 | 1.152,20 | -51,00 | -4,22% | 169,91K | 12:18:07 | ||

| Детский мир | 133,12 | 134,00 | 132,56 | -1,02 | -0,76% | 702,55K | 12:17:45 | ||

| Мечел (прив.) | 252,00 | 258,75 | 249,25 | -5,70 | -2,21% | 731,27K | 12:17:17 | ||

| Органический синтез | 33,30 | 33,30 | 31,70 | +1,00 | +3,10% | 456,54K | 12:18:25 | ||

| Сургутнефтегаз (прив.) | 38,310 | 38,440 | 38,155 | +0,010 | +0,03% | 5,80M | 12:18:01 | ||

| Аэрофлот | 66,74 | 67,40 | 66,72 | -0,70 | -1,04% | 3,72M | 12:17:41 | ||

| Gk Samolet | 4.150,00 | 4.228,80 | 4.099,80 | +73,40 | +1,80% | 62,61K | 12:17:59 | ||

| Магнит | 5.407,0 | 5.453,5 | 5.399,0 | -45,5 | -0,83% | 86,24K | 12:17:40 | ||

| ФосАгро | 4.850,0 | 4.966,0 | 4.819,0 | -87,0 | -1,76% | 46,41K | 12:17:39 | ||

| РуссНефть | 182,20 | 193,00 | 179,00 | -8,20 | -4,31% | 366,96K | 12:17:59 | ||

| Белуга | 3.250,00 | 3.260,00 | 3.160,00 | +50,00 | +1,56% | 7,03K | 12:18:11 | ||

| Белон | 17,61 | 17,89 | 13,06 | +4,70 | +36,37% | 11,21M | 12:18:06 | ||

| Распадская | 388,52 | 398,24 | 387,78 | -8,16 | -2,06% | 367,33K | 12:16:41 | ||

| Полюс | 13.259,0 | 13.320,0 | 13.175,5 | -24,0 | -0,18% | 18,70K | 12:18:21 |

Mail.ru Group

Депозитарные расписки Mail.гu войдут в индекс средней и малой капитализации.

Mail.ru Group — российская технологическая компания. Самыми популярными активами являются почтовый сервис mail.ru, социальные сети «ВКонтакте» и «Одноклассники», онлайн-игры, мобильный сервис бесплатных объявлений «Юла», каршеринг «Ситидрайв» (бывший YouDrive) и сервис доставки еды Delivery Club. Последние отчеты группы свидетельствуют о том, что большой вклад в общую копилку выручки стали приносить игровое подразделение My.Games и образовательные онлайн-платформы Skillbox и GeekBrains.

Код ценной бумаги (тикер): MAILСтоимость акции на 02.09.2021: 1 532,20 рубля

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Способы анализа акций

На рынке обращаются акции десятков тысяч компаний. На первом этапе начинающему инвестору крайне трудно проводить анализ самостоятельно. В большинстве случаев, новички прислушиваются к мнению экспертов и это правильно, главное понимать, что эти аналитики всегда преследуют какую-то цель. Под целью может пониматься привлечение новых клиентов, влияние на цену актива через большую аудиторию и т.д. Без полного погружения в вопрос анализа акции, не удастся профессионально составить собственный инвестиционный портфель. К примеру, инвестору помогают мультипликаторы, которые позволяют сравнивать компании из одного сектора экономики между собой.

При анализе не стоит отталкиваться исключительно от цены на акцию (нельзя стремиться покупать сильно выросшие акции в надежде на дальнейший рост (см. акции GAME Stop)), или покупать то, что сильно упало (см. акции Аптеки 36,6 которые с 2000 рублей за акцию снизились до 13,6 рубля за 14 последних лет)), нужно рассматривать саму компанию, ее перспективы. При этом сравнение различных компаний корректно проводить только из аналогичного сектора. К примеру, будет в силу понятных причин нелогично сравнивать компании по годовым прибылям из сектора IT c нефтегазовыми.

Существует 2 основных вида анализа акции:

- Фундаментальный.

- Технический.

Оба вида анализа пытаются определить, куда «двинется» цена, но делают это по-разному. Фундаментальный анализ подходит для инвестиций, технический — для трейдинга. Рассмотрим оба вариант по порядку. Нередко говорится что фундаментальный анализ помогает выбрать объект инвестиций, а технический определить время для приобретения такого объекта.

Фундаментальный анализ

Фундаментальный анализ – это всесторонний анализ эмитента, его производственных и финансовых результатов, в т.ч. путем выстраивания будущих денежных потоков, с оценкой стоимости компании по DCF перспектив развития, технологичности и современности применяемых методов корпоративного управления, сектора экономики в которой осуществляет деятельности компания, сравнение с аналогами, применимости к ESG-инвестированию. В том числе анализируются:

Финансовые отчеты, где важны показатели: выручка, прибыль, ebitda, капитал и долговая нагрузка;

Мультипликаторы финансовой отчетности

Основные мультипликаторы, на которые стоит обращать внимание: EPS (доход на акцию), EV/EBITDA (один из самых излюбленных мультипликаторов у аналитического сообщества, позволяющий учесть в оценке и сравнении акций различных компаний чистый долг и операционный денежный поток компании) P/E (отношение текущей рыночной стоимости компании к ее чистой прибыли), P/S (отношение рыночной цены акции к выручке, приходящейся на одну акцию), P/B или P/BV (отношение рыночной капитализации компании к ее балансовой стоимости активов);

Маржинальность деятельности (в особенности для акций value): ROE (отношение чистой прибыли к собственному капиталу), ROA (отношение чистой прибыли к активам) и ROS.

Технический анализ

Технический анализ — изучает движения цены финансовых инструментов и объем их торгов. На основании прошлых данных, аналитики прогнозируют будущее движение цен. Данный вид анализа не подходит для начинающих инвесторов, так как сходу понять, что такое «таймфрем», «боковик», «стоп-лосс», «тейк-профит» и многое другое — крайне сложно.

Технический анализ как написано выше чаще применяется для интрадей (внутридневной, спекулятивной) торговли. Для более мягкого вхождения в тему, новички, могут начать с прочтения книг об одном из самых известных спекулянтов Джессии Ливерморе («Воспоминания биржевого спекулянта», «Как торговать акциями»). Также ранее было обозначено, что спекулятивная торговля согласно исследованию YALE University удается лишь небольшому кругу людей, в связи с этим предлагается рассматривать технический анализ, основанный на изучении графиков, цен, индикаторов (стохастики, экспоненциальные скользящие средние, конвергенции / дивергенции и пр.) исключительно для определения момента вхождения в акции после принятия инвестиционного решения по итогам проведения фундаментального анализа по акции.

Улучшение РЦБ в постсоветской России

В условиях распределительной командной экономики СССР передвижение финансовых потоков определяло решение финансово-экономических и партийных органов, потому условий для появления фондового рынка, который был до революции 1917 года, были неблагоприятными до 1990-х годов. На месте нынешнего фондового рынка был только «чёрный» рынок. Русский РЦБ стал снова возникать в первой половине 1991 г. когда приняли Постановление Совета Министров РСФСР № 601 от 25.12.1990 «Об утверждении Положения об акционерных обществах». Однако длительное время малый уровень экономической финансовой подкованности населения в целом страны, не давал рынку возможность развиваться. Еще ситуацию усложнили махинации приватизации в 1993—1994 годах. Динамичное развитие фондового легитимного рынка произошло только после возобновления увеличения в начале 2000-х годов российской экономики.

-

Март 1993 — появление Федеральной комиссии по фондовым биржам и ценным бумагам при Президенте России.

-

1996—1997 — начало торговли ценными негосударственными бумагами на московских биржах. Федеральная комиссия по РЦБ (ФКЦБ) стала лицензировать компанию торгов по ценным бумагам. К торгам подключали валютно-фондовые региональные биржи (Ростов-на-Дону, Самара, Нижний Новгород, Санкт-Петербург, Екатеринбург). На ММВБ на декабрь 1997 года обращали 50 типов акций 100 облигаций и тридцати трёх корпоративных эмитентов из 40 субъектов Росии.

-

Август 1998 — банковский финансовый кризис. После 17.08. среднедневные обороты рынка в несколько раз уменьшились.

-

1999 — рынок акций начал снова активно увеличиваться, развивался быстро и рынок корпоративных облигаций. Русские акции стали в мире самыми быстрорастущими. Одна из возможных причин успеха — это внедрение на биржах листинга ценных бумаг, что обозначало бы наличие некоторых гарантий качества денежных инструментов.

-

2000 — начало размещений облигаций некоторых больших русских финансовых компаний и банков ( Гута-банк, Внешторгбанк, Кредит Свисс Ферст Бостон Капитал и т.д.). на ММВБ

-

2001 — возможность исполнять и заключать сделки РЕПО с ценными корпоративными бумагами.

-

2002 — начало торгов по облигациям облигационных внешних займов РФ (еврооблигациям).

-

2004 — суммарный оборот сделок на фондовой секции ММВБ дошёл до $142 млрд. Создали институт биржевых экспертов, который призван развивать ликвидность в акциях «второго эшелона».

-

2006 — общий объём торгов фондового рынка был больше $500 миллиардов долларов.

-

2007 — общий объём торгов фондового рынка был больше 1,1 триллионов долларов.

-

2008 год — общий объём торгов всех рынков группы ММВБ был 5,8 триллионов долларов.

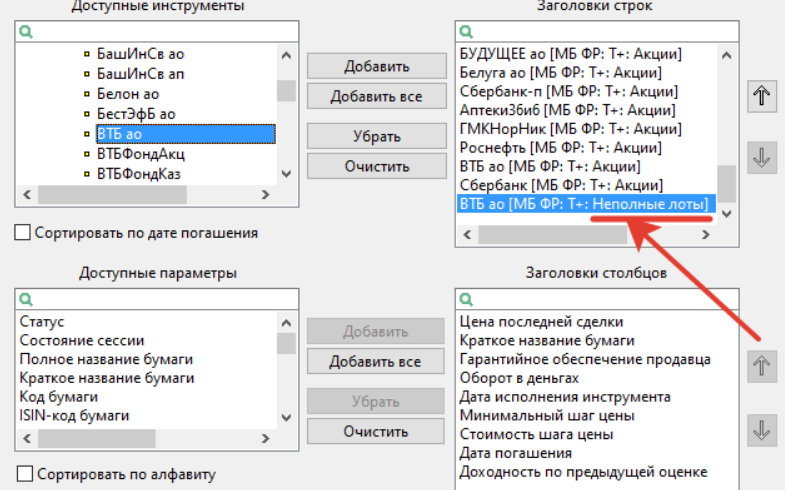

Виды лотов

Итак, лот это как правило целое число, которое больше или равно 1. Например, акции могут продаваться пакетами по 1, 10, 100, 1000 шт. (число ценных бумаг всегда равно единице с нужным количеством нулей). Такие лоты на фондовых рынках считаются полными или круглыми.

Однако ценные бумаги можно реализовывать и неполными лотами, для которых на Мосбирже даже есть отдельная секция. Как они возникают? Поскольку со временем число бумаг в лоте способно меняться, у инвестора в принципе может оказаться на руках меньшее число бумаг, чем установленное на сегодня биржей. Скажем, если лот был равен десяти акциям, а затем стал составлять сто бумаг, то инвестору придется или продать 10, или докупить 90 акций неполным лотом.