Все, что нужно знать об открытии индивидуальных инвестиционных счетов

Содержание:

- Где лучше открыть ИИС?

- Тип Б — вычет на доход

- Сильные и слабые стороны ИИС

- Поэтапная инструкция, как открыть индивидуальный инвестиционный счет

- ИИС и налоговый вычет

- Возврат налогов – это просто и удобно

- Чем ИИС отличается от обычного брокерского счета

- Что такое индивидуальный инвестиционный счет

- БКС

- Оптимальная схема для открытия ИИС новичку

- Две разновидности ИИС

- Самые распространенные вопросы

Где лучше открыть ИИС?

Открывать ИИС можно:

- у брокера;

- в банке с лицензией на брокерскую деятельность;

- у управляющей компании.

Что касается того, где лучше открыть брокерский счет, то учитывайте, что при открытии его у брокера инвестировать можно будет потом. А вот если для сотрудничества выбрана управляющая компания, то определенную сумму нужно будет внести сразу.

Что касается статистики по конкретным компаниям, то все варианты можно разделить на 3 группы:

- Высшая категория. К представителям этой группы относят компании, имеющие рекордное количество открытых ИИС среди конкурентов. Выделяются такие компании: финансовые группы «Открытие», БКС, а также инвесткомпания «Финам», Альфа-Капитал. На них приходится больше половины оборота на MOEX, к тому же нет проблем с представительствами в крупных городах, так что популярность объяснима.

- Вторая категория компаний. Достаточно известны, но по объемам всё же уступают вышеперечисленным. Это могут быть популярные банки, для которых именно банковская деятельность является приоритетной. У них есть солидный оборот на фондовом рынке, так что предоставление возможности открыть ИИС для них — вполне логичный шаг.

- Третья категория – малоизвестные компании. Возможно, в будущем превратятся в лидеров, но пока уступают по всем параметрами первым группам.

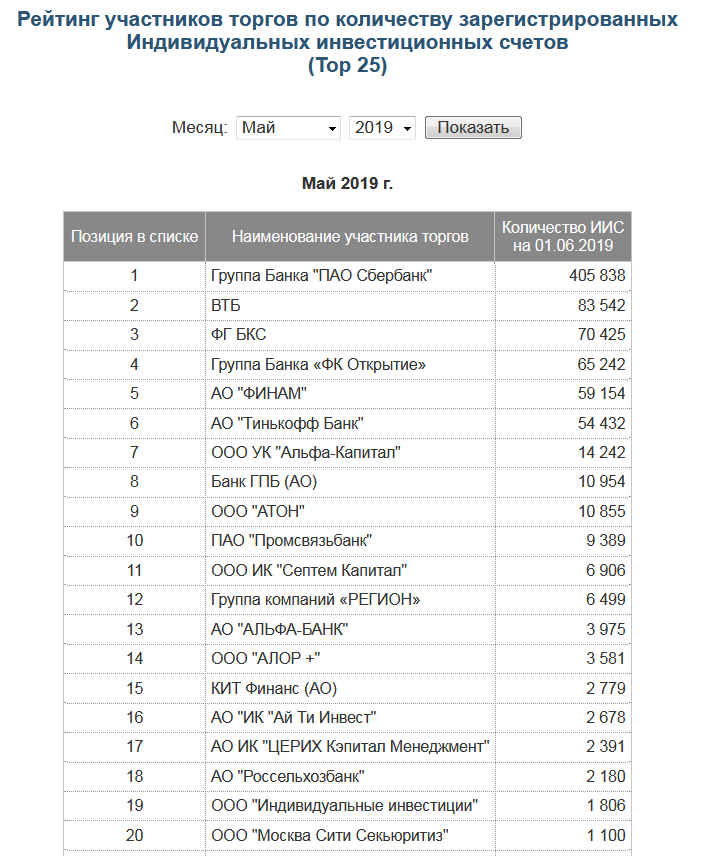

Московская биржа предоставляет подробную статистику по открытым ИИС, по ней можно судить о их популярности. Видно, что с большим отрывом лидирует Сбербанк.

Опираясь на собственный опыт, рекомендую работать с БКС. Это один из самых надежных брокеров, дающих доступ и к российскому, и к зарубежным рынкам. Основные условия приведу в табличной форме.

|

Минимальный депозит |

от 30 000 руб. |

|

|

Комиссия за сделку |

На тарифе «Инвестор» – 0,1% от суммы сделок |

На тарифе «Инвестор ПРО» – 0,035% от суммы сделок, при сумме депозита от 900 000 рублей |

|

Дополнительные сборы |

Если на счету меньше 30 000 рублей. 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK, Ведение счета Депо — бесплатно. Ввод/вывод рублей — бесплатно |

|

|

Стоимость обслуживания счёта |

0 руб./мес. на тарифе «Инвестор», на других тарифах, средства списываются только если по счету была активность в этом месяце. |

299 руб./мес. на тарифе «Инвестор ПРО», если сделок в месяце не было — бесплатно |

|

Кредитное плечо |

Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 |

|

|

Маржин колл |

Рассчитывается на основе риска для каждой бумаги |

|

|

Торговые терминалы |

Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 |

|

|

Доступные рынки для торговли |

Валютный, фондовый, товарный рынок, есть возможность подключить площадки США (Nyse и Nasdaq) — 1$/мес |

|

|

Лицензия |

ЦБ РФ |

|

Практика открытия инвестсчетов в мире

ИИС – не уникальное предложение для России. В мире широко распространена такая практика, условия работы отличаются, равно как и максимально возможные суммы инвестирования. Например, в Англии можно открывать ISA (индивидуальные сберегательные счета), причем, инвестировать в них можно до 15000£. В США есть аналогичные пенсионные счета (IRA), в Канаде – RRSP, то есть регистрируемые пенсионные сберпланы. Риски при инвестировании небольшие, это и объясняет популярность ИИС среди населения.

Тип Б — вычет на доход

Особенность данного типа льгот это освобождение от уплаты НДФЛ с дохода, полученного путем заработка с инвестиций с помощью ИИС. Однако, с дивидендов и купонов налог всё равно уплачивается. По-простому, этот тип вычета будет выгоден, если у вас очень большой доход с вложенных средств. Но как правило для рядового инвестора оптимален вычет типа А.

Пошаговые действия для получения вычета типа Б:

- В налоговой запрашиваете справку об отсутствии выплат по вашему вычету типа А.

- Передаете справку вашему брокеру

- При деактивации счета не начисляется налог на доход от инвестиций по счету.

Тип вычета владелец ИИС может выбрать непосредственно при открытии счета, либо в течении 3-х лет. Оптимальный вариант подбирается исходя из следующих слагаемых:

- Доход от инвестиций за выбранный период;

- Баланс на счете ИИС;

- Размер выплаченного НДФЛ.

Можно использовать только один тип вычета, совмещать нельзя. Если вы уже один раз применили какой-либо тип, другой в дальнейшем использовать нельзя.

Сильные и слабые стороны ИИС

Как и у любого другого типа счёта, у ИИС есть как преимущества, так и недостатки. Здесь нужно исходить из того, что будет удобнее и, главное, выгоднее. Тем не менее, открытие индивидуального инвестиционного счёта совершенно ни к чему не обязывает. Им можно пользоваться, а можно и не пользоваться, обслуживание ничего не стоит и нигде не указано, что сразу при регистрации нужно что-то вносить. Он может длительное время пустовать, особенно это актуально для тех, кто всерьёз решил заняться инвестированием, и получить выгоду от такой программы, но пока не располагает средствами.

Итак, поскольку каких-то глобальных различий между счетами нет, рассмотрим то, что действительно выделяет ИИС по сравнению с другими – налоговая льгота. Она представлена в виде двух вариантов:

- Возврат налоговых расходов по вносимой на счёт сумме. Здесь получается следующая ситуация – если человек вносит на счёт ИИС какую-то сумму, то подразумевается возврат 13% по налогу на доход физического лица (НДФЛ). Первый вариант индивидуального инвестиционного счёта даёт возможность возвращать эти деньги, причём делать это можно ежегодно. Правда, существует и ограничение, которое заключается в том, что под такую амнистию попадает только 400 тысяч рублей, всё что свыше – не возвращается. Обычно таким вариантом пользуются те, кто не рассчитывает зарабатывать огромные деньги (ну то есть трезво смотрит на вещи), а желает сэкономить здесь и сейчас. Также удобно пользоваться таким вычетом при постепенном пополнении своего счёта, это удобно тем, кто не входит в диапазон от 400 тысяч до 1 миллиона.

- Второй вариант индивидуального инвестиционного счёта подойдёт тем, кто собирается зарабатывать больше, чем 400 тысяч в год. На этом типе счёта подразумевается освобождение от уплаты всё тех же 13% налога, но только теперь в рамках полученной прибыли по операциям и с дохода в размере до 1 миллиона рублей. Переводя всё в конкретные цифры получается максимальная экономия в 130 тысяч рублей. Здесь главный плюс заключается в том, что при наличии долгосрочного плана использования такого ИИС, совокупная выгода может получиться очень неплохой. Допустим, человек не только хорошо зарабатывает на торгах, но и планирует дальше в течение нескольких лет продолжать пополнять счёт в максимально установленном размере 1 миллион рублей в год. Его доходы будут расти, также как и сам баланс счёта, что в итоге значительно перекроет размер налоговых вычетов, которые он мог бы получить по первому типу ИИС.

При выборе счёта необходимо тщательно взвешивать все детали и иметь какой-то обоснованный план действий, иначе можно выбрать не совсем актуальный для своих нужд тип. Как правило, новички рынка отдают предпочтение первому типу, опытные и более состоятельные – второму. Тем не менее, плюсы есть у обоих, всё зависит от обстоятельств.

Помимо перечисленных ранее особенностей, у индивидуального инвестиционного счёта можно выделить один очень существенный недостаток – воспользоваться всеми налоговыми преференциями можно только после того, как пройдёт 3 года.

Моментом начала отсчёта считается дата открытия счёта, поэтому многие используют следующую небольшую хитрость – открывают ИИС, и не пользуются им (не совершается никаких торговых операций, даже нет необходимости пополнять его) до тех пор, пока не подкопится сумма, достаточная для пополнения или которая просто запланирована. Учитывая, что можно пользоваться только одним ИИС, не считая схем с родственниками, многие открывают счета заранее и просто забывают о нём до определённого момента. То есть получается, что как бы между делом и проходит необходимый срок, а там уже можно и начинать торговать.

Динамика числа ИИС и совокупного остатка

Динамика числа ИИС и совокупного остатка

Эти условия не дают возможности развернуть какую-то масштабную торговую деятельность, но индивидуальный инвестиционный счёт не на это и рассчитан.

Целевая аудитория – скопивший денег средний класс, который может принести ощутимую пользу фондовому рынку, тут нужен баланс между привлечением средств и бонусами, которые предлагаются, поэтому такие рамки и установлены.

Также стоит отметить, что налогообложению подлежат доходы, полученные в виде дивидендов, а также выплаты процентов по облигациям. Проценты там обычно не очень большие, поэтому можно не переживать, но те же облигации – один из самых консервативных видов инвестирования, который может привлечь немало людей.

Главный ориентир – увеличить заинтересованность общества в торговле на фондовом рынке России, а также увеличение оборотов отечественных бирж.

Поэтапная инструкция, как открыть индивидуальный инвестиционный счет

- Выбор тарифа. Чтобы не ошибиться, следует изучить нормативную документацию, но проще – начать со звонка оператору колл-центра и проконсультироваться. Как правило, техподдержка работают бесперебойно, и специалисты подробно разъясняют все условия.

- Подписание договора. Для оформления следует обратиться к брокеру или в УК. В большинстве случаев сделать это можно онлайн: перейти на сайт компании и оставить заявку. После подтверждения личности ИИС сразу доступен к использованию. Если удаленные способы не предусмотрены, нужно лично посетить офис брокера. При себе необходимо иметь паспорт.

- Пополнить депозит. Обычно инвесторам предоставляется несколько вариантов, в том числе без комиссий. Плату за перевод взимают при зачислении средств с карт сторонних банков, а в кассах или онлайн-банке сборы, как правило, отсутствуют.

- Установка программного обеспечения – терминала. На данном этапе можно приступать к торгам и приобретать любые активы. Если это доверительное управление, то этап пропускается – все делают аналитики и специалисты.

Важный момент онлайн-открытия – идентификация личности. Когда партнер – банковское учреждение, к онлайн-банку которого есть доступ, сложностей не возникает.

В остальных случаях пользователь высылает сканы документов. Но есть и более простой вариант – воспользоваться аккаунтом на портале Госуслуги.

При этом необходимо иметь подтвержденный личный кабинет. Верификация проводится в отделениях МФЦ или путем введения секретного кода, высланного заказным письмом.

При открытии ИИС система сама предложит несколько вариантов:

- открыть через Госуслуги;

- открыть через менеджера;

- через онлайн-банк.

Поэтому не нужно совершать дополнительные действия – достаточно подать заявку и кликнуть на подходящий вариант.

Если учетной записи на портале Госуслуги нет, ее можно создать. Однако регистрации недостаточно, потребуется пройти идентификацию. В МФЦ это делается моментально, а вот заказное письмо придется ждать 2-3 недели.

ИИС и налоговый вычет

Главный плюс счета – возврат части инвестиций, что в итоге повышает прибыльность. Причем для собственников ИИС предусмотрено 2 вида налоговых преференций.

Вычет на взнос

В данной ситуации физлицу предоставляется 13%-ный возврат от суммы, которая была зачислена в предшествующем году, однако наибольшая ее величина ограничена 130 000 рублей.

Важно: вычет возможен, когда инвестор задекларировал прибыль за прошлый период (т. е

имело место быть уплата налога), причем максимальный возврат не может быть больше налоговой суммы.

Если после открытия ИИС, его пополнения, подачи заявления на возврат и последующего его получения прошло менее 3-х лет, закон обязывает инвестора возвратить средства государству.

Если инвестор закрывает счет, то в этом случае с полученной прибыли будет удержано 13% налога.Вычет на доход

Подобный вычет освобождает физическое лицо от налогообложения по форме НДФЛ от суммы всех доходов, зачисленных в ходе операций по ИИС. Закон предусматривает применение вычета без обязательного владения иной налогооблагаемой прибылью.

На такой возврат физлицо может рассчитывать только после 3-х лет со дня создания ИИС. В случае закрытия его ранее 3-х лет с момента образования, государством будет удержан НДФЛ в размере 13%, подобно схеме по брокерскому счету.

Важно принять во внимание все нюансы и детали инвестирования при выборе типа вычета, включая способ инвестирования и налоговую ставку на прибыль. Скажем, НДФЛ не применяется к платежам по купонам и отечественным государственным облигациям. В случае приобретения ОФЗ, например, можно получить возврат на взнос

В случае приобретения ОФЗ, например, можно получить возврат на взнос.

Возврат налогов – это просто и удобно

Открытие ИИС позволяет получить государственную поддержку – налоговый вычет на сумму взноса

на ИИС (максимум 52 тыс. руб. в год) или освобождение от налогообложения всего дохода,

полученного от инвестиций на ИИС.

Тип инвестиционного налогового вычета можно выбрать в течение срока действия счета, но

совместить оба типа вычета нельзя.

Памятка инвестора

Выберите подходящий для вас тип инвестиционного вычета

Вычеты за вносы (Тип А)

- При использовании данного типа вычета Вы получаете от государства 13% от суммы денежных

средств, внесенных на ИИС (максимально 52 тыс. рублей при внесении на ИИС 400 тыс.

рублей и более). Сумма налога, которую можно получить, не может превышать размер

уплаченного НДФЛ. - Вычет предоставляется ежегодно при условии ежегодного внесения средств на ИИС и наличия

дохода, облагаемого по ставке 13% (например, заработная плата).

Получите налоговый вычет в 1 клик

С 2021 года можно получить вычет по взносам на ИИС в упрощенном порядке: не придётся собирать документы и заполнять декларацию 3-НДФЛ. Теперь важный вопрос по ИИС можно решить быстро в личном кабинете налогоплательщика.

- Сервис бесплатный

- Срок возврата — в течение 48* дней вместо 4 месяцев при обычном порядке получения вычета.

Как это работает:

- Пополните ИИС с готовой стратегией до конца 2021 года.

- В начале следующего года мы направим данные о вашем счете в налоговую. Вам не придется самостоятельно собирать документы или готовить декларацию.

- Налоговая пришлёт вам уведомление в личный кабинет на nalog.ru. Ознакомьтесь с заявлением и подпишите его.

- В течение 48 дней после подписания заявления, если требования для получения налогового вычета были соблюдены, на указанный вами счёт придут деньги.

*В предусмотренных законодательством случаях срок может быть увеличен

Получение налогового вычета по взносам, внесенным на ИИС до 2021 года

Для получения вычета по взносам, внесенным на ИИС до 2021 года, потребуется подать в налоговую службу декларацию по форме 3-НДФЛ с приложением следующих документов:

- Копия заявления о заключении договора доверительного управления (соглашения о заключении договора, если договор был заключен до 20.11.2015).

- Справка-подтверждение о поступлении денежных средств на ИИС.

- Справка о доходах по форме 2-НДФЛ.

- Заявление о возврате налога с указанием банковских реквизитов.

- Копия уведомления АО «Сбер Управление Активами» о согласии на заключение договора доверительного управления (если договор на ведение ИИС был заключен Вами с 20.11.2015 по 01.01.2020). Уведомление направлялось на Вашу электронную почту и выкладывалось в Личный кабинет на сайте Управляющей компании.

Способы подачи декларации:

- Oнлайн в Личном кабинете на сайте ФНС nalog.ru.

- На портале государственных услуг gosuslugi.ru.

- С помощью платного сервиса по возврату налогов.

- При личном визите в налоговую инспекцию.

Вычеты за доходы (Тип В)

- Налоговый вычет может быть получен по истечении 3 лет с даты заключения договора на

ведение ИИС. - От НДФЛ освобождается весь доход, полученный при инвестировании внесенных на ИИС

денежных средств (можно вносить до 1 миллиона рублей ежегодно) за весь период ведения

счета (не менее 3 лет). - Подходит для инвесторов, не имеющих дохода, с которого удерживается НДФЛ (например,

заработной платы).

-

Как получить вычет:

- Получить в ФНС справку о том, что вы не получали вычтет типа А за время владения ИИС.

- Скачать форму заявления на вычет типа Б из личного кабинета в управляющей компании или взять в офисе банка.

- Прийти в уполномоченный офис банка и подать заявление на вывод активов, попросив менеджера приложить к заявлению справку из налоговой и заявление на второй тип вычета.

Чем ИИС отличается от обычного брокерского счета

Смотрите, инвестировать вы можете с двух счетов – обычного брокерского счета и «необычного» – то есть с индивидуального инвестиционного.

Брокерские счета можно открывать в неограниченном количестве. Пришли к Финаму, открыли там счет, сделали инвестиции. Пришли к ВТБ, открыли там еще один счет, тоже сделали инвестиции.

ИИС у каждого человека в РФ один. Отсюда и слово «индивидуальный» в его названии. Вы выбираете какого-то брокера и открываете у него этот счет. Если вы у еще одного брокера откроете ИИС, то первый ИИС надо будет в течение 30 дней обязательно закрыть.

ИИС очень ценится среди профессиональных инвесторов, потому что дает хорошие налоговые льготы. То есть налоговая система России будет вас поддерживать в деле инвестиций. Вы можете либо получать 13 % от ранее уплаченных налогов (вычет А), либо полностью освобождаться от налогов на полученную от инвестиционной деятельности прибыль (вычет Б).

Льготы будут действовать только в том случае, если вы продержите счет открытым 3 года. Закроете раньше – никаких льгот не будет.

Вывести свои деньги (и свою прибыль) с ИИС брокеры разрешают только том случае, если вы закрываете счет. Если вы даже часть денег решите вывести – счет все равно закроется. Ничего страшного не произойдет, вы просто обналичите все свои деньги и сможете открыть еще один ИИС.

И еще – в течение годового временного интервала на ИИС можно вносить сумму, которая не превышает миллиона рублей.

Итак, особенности ИИС:

- Дает налоговые льготы: возвращает подоходный налог или освобождает от налога прибыль.

- Пополнять можно максимум на 1 000 000 рублей в год.

- Чтобы получать льготы, надо держать счет открытым три года.

- Если выводите деньги – счет закрывается.

- Один человек – один счет.

Это пять главных критериев, про которые вам надо знать. Теперь давайте знакомиться с главными разновидностями ИИС.

Что такое индивидуальный инвестиционный счет

ИИС – один из видов брокерских счетов, который используется для учета финансовых средств и ценных бумаг, обязательств по вашим договорам.

Порядок открытия и ведения такого счета закреплен законодательно в ст. 10.2-1 39-ФЗ:

- На инвестиционный счет зачисляются только рубли.

- Максимальная сумма пополнения равна 1 млн. рублей.

- Пользоваться можно только одним счетом. Его можно переводить от одного брокера к другому, закрывать и снова открывать, но вести параллельно второй ИИС нельзя.

- Минимальный период обладания счетом для получения льгот по нему – 3 года. Максимальный – не ограничен.

- Со счета нельзя снимать деньги, но можно выводить доходы, полученные по ценным бумагам, в виде дивидендов по акциям или купонов по облигациям. Прибыль выводится на банковский расчетный счет или на обычный брокерский.

ИИС позволяет брокеру как налоговому агенту понимать, какие налоги нужно с вас вычесть, а какие нет. А вам – как сэкономить на уплате налогов.

По статистике таких счетов на 2020 год открыто всего один миллион. Большинство населения нашей страны не озабочено накоплением финансовых средств и экономией на налогах.

БКС

Брокеркредитсервис (БКС). Компания стартовала в Новосибирске в 1995 году как брокер. Сегодня — финансовый холдинг в составе брокерского подразделения, банк, BCSGlobalMarkets — инвестиционные услуги и брокеридж для институциональных и VIP-инвесторов с высоким уровнем доходов. БКС Брокер — розничное подразделение холдинга. Предоставляет доступ к российским и иностранным биржам. Один из ведущих российских брокеров.

Достоинства:

- широкий выбор инструментов для торговли — от Московской и Санкт-Петербургской биржи до мировых площадок;

- единый счет. Не нужно переводить деньги с торговли на одной площадке на другую. Например, с фондовой секции на ФОРТС. Учет ведется на одном счете;

- мобильное приложение «Мой брокер» под Android и iOS. Торговля, аналитика, новости, статистика и анализ активов. Параллельно мобильному приложению «БКС Банк» при ведении расчетного счета. Один и тот же логин и пароль на «Мой брокер» и «БКС Банк»;

- премиальная банковская карта Visa Platinum «Брокер». Быстрый перевод между картой и приложением «Мой брокер»;

- вывод дивидендов с ИИС на банковский счет без потери статуса ИИС;

- информационно-аналитический портал БКС Экспресс. Новости, аналитика, котировки, технический анализ, инвестиционные идеи и обзоры, ответы аналитиков и специалистов на вопросы. Уникальный контент на тему инвестиций и торговли на бирже;

индивидуальный высший рейтинг надежности ААА, прогноз Стабильный (Национальное Рейтинговое Агентство).

Минус такой. Ежемесячная плата за использование торгового терминала Quik — 300 руб. Уменьшается на размер комиссионных сборов за торговые операции.

У БКС 38 тарифных планов на любой вкус и разные рынки — российские и иностранные. Описание тарифов в приложении занимает более 100 страниц. Скачать можно, войдя в головное меню «Тарифы» внизу страницы.

Самые популярные тарифы для новичков — «Профессиональный» (фондовая секция Мосбиржи) и «БКС-Старт» (фондовая+ФОРТС).

Оптимальная схема для открытия ИИС новичку

Для людей, которые только пришли на рынок самая простая схема:

- Открыть ИИС, чтобы получить налоговый вычет 13%

- Купить на деньги на ИИС облигации Федерального займа, получать выплаты купонного дохода по ОФЗ. Короче, не связываться с акциями и высоко рискованными облигациями.(Вносим на ИИС 400 000 рублей. Покупаем ОФЗ под купон около 7%. Оформляем налоговый вычет 52 000 рублей. И получится суммарная гарантированная доходность около 80 000 рублей. Риски почти нулевые.

- И таким образом иметь дополнительный доход без всяких услуг и инвестиционных предложений вашего брокера.

- Для налогового вычета типа А лучше ИИС открывать в январе (пополнять его не обязательно сразу-вас никто не заставит), а класть деньги на него в декабре (в конце года).Таким образом уже весной следующего года можно будет получить налоговый вычет с внесенной суммы.(пример: в декабре вы внесли на ИИС 400 000 рублей, то весной получите 52 000 рублей. И это все за пять месяцев, а не за 12 месяцев).

- Просим брокера выводить дивиденды и купоны на отдельный счет. Хотя три года деньги выводить с ИИС нельзя три года, вы таким образом их все-таки будете выводить.)Так еще эти деньги можно обратно заводить на ИИС, увеличивая налогооблагаемую базу.

- Пополняйте ИИС каждый год в декабре три года подряд. Таким образом, вы получите налоговый вычет за три года, в то время как держали деньги всего два года.

- При закрытии ИИС, даже если вы получили налоговый вычет, вы можете еще получить вычет за долговременное владение ценными бумагами. Т.е. при закрытии ИИС вы переводите бумаги на брокерский счет другой, не связанный с ИИС. Это связано с тем, что на ИИС действуют только два налоговых вычета:тип А и тип Б. А вычет за долговременное владение ценными бумагами, когда вы не платите НДФЛ при их продаже, работает только на обычном брокерском счете.

- Никогда не открывайте ИИС с доверительным управлением.

- Пополнять счет ИИС можете хоть часто, хоть нечасто. Но за год вы все равно не можете внести больше 1 000 000 рублей. Да и вычет вы получите только с суммы 400 000 рублей. Так что можно и внести всего 400 000 рублей.

И не забываем, что для того, чтобы получить вычет по ИИС, нужно, как минимум на сайте налоговой заполнить налоговую декларацию. И обязательно нужно отслеживать, что ваши документы все приняты, что заполнены они правильно. Иначе можно прождать несколько месяцев, а денег не получить, только потому что у вас что-то не так где-то указано.

- Возврат 13% от инвестированной суммы и до 52 000 рублей в год.

- Прибыль, полученная вами от операций на ИИС, освобождается от НДФЛ.

- Отложенное налогооблажение.

Но все равно, придется в самом начале поразбираться, как купить облигации. Без малейшего представления об этом, вам будет просто не комфортно проводить операции. Будет ощущение, что купили кота в мешке.

Ну и наконец пора разобраться с вопросом:

Таким образом, они привлекают «длинные» деньги на рынок ценных бумаг, и тем самым привлекают дополнительные инвестиции. Хотя до сих пор у многих из брокеров можно покупать акции США в долларах, при том, что налоги тут пойдут явно не в российский бюджет. Так сказать, «прореха» в самой идее индивидуального инвестиционного счета, но тем самым расширяет возможности для обычного инвестора.

Две разновидности ИИС

Собственно, счета везде одинаковые, различаются только льготы. Их принято называть словом «вычеты».

Вычет А

Самый популярный тип. Он дает вам возможность получать назад свой подоходный налог.

Смотрите, вот вы работаете, скажем, учителем в школе. Получаете на руки зарплату в размере 20 000 рублей. Но 20 000 – это 87 процентов вашей зарплаты, а остальные 13 школа отдала государству в качестве налога. То есть каждый месяц вы недополучаете 2 988 рублей.

Вы решаете заняться инвестированием. Открываете индивидуальный инвестиционный счет. И говорите налоговой: «Товарищи! Я хочу инвестировать. Поддержите меня в этом!»

Они говорят: «Окей. Мы вас можем поддержать так. Мы вам будем возвращать налоги, которые вы нам платите».

То есть они вам будут давать ваши 2 988 рублей налога назад.

Чтобы этот «налоговый вычет» забрать, вы должны положить на счет определенную сумму. Налоговая будет смотреть, сколько денег вы положили и платить вам сумму, равную 13 % этих денег.

За год работы в школе вы отдаете государству 12*2988 = 35 856 руб. Следовательно, чтобы вам получить вот эту денежку, вам надо положить на ИИС 275 816 руб.

Получается вот так:

- Вы открыли ИИС.

- Положили на него 275 816 рублей.

- Пришли в налоговую и говорите: «Давайте мне вычет!»

- Они смотрят, сколько денег вы положили, и считают 13 % от этой суммы. 13 % составят 35 856 руб.

- Потом они смотрят, платили ли вы в течение года налоги.

- Опа, вы заплатили за год как раз 35 856 рублей налога.

- Они говорят: «Ок, мы вам возвращаем 35 856 рублей».

Даже если ваши 275 816 рублей просто так лежали на счете, когда вы будете закрывать счет, вы получите 275 816 + 35 856 рублей. 311 672 рубля.

Ограничения по вычету А

Он не может превышать сумму в 52 000 руб. То есть только ради вычетов бесполезно класть на ИИС сумму, которая превышает четыреста тысяч. Если вы положите на счет миллион, 13 % с него составят 130 000 руб, но никто вам их не даст. Потому что максимум – 52 000.

Со всей полученной прибыли на счете вам надо будет уплачивать налог в виде 13 %. А если вы не гражданин России – то 30 %.

Еще момент. Налоговая вам вернет налоги только с того года, в который вы положите нужную сумму на счет. Вот смотрите, уплатили вы в 2021 году НДФЛ в размере 13 тысяч. Как его вернуть? Откройте в этом же 2021 ИИС, положите на него 100 000 рублей и запросите вычет в размере 13 тысяч. Налоговая вам его вернет.

Если откроетесь в 2022 году, то вычет сможете получить только из налогов, которые были уплачены в 2022. Из налогов за 2021 уже никаких вычетов не будет.

С одного взноса никогда не может быть больше одного вычета. Это вам не курица, которая все время несет золотые яйца. Нельзя один раз положить на счет сто тысяч и каждый год получать из воздуха по 13 тысяч. Положили в 2021 сотню – получили 13 %. В 2022 положили ещё сотню – получили еще 13 %.

Кому подходит вычет А

Тем, у кого есть официальная зарплата. То есть тем, кто платит налоги со своей зарплаты.

Вот я фрилансер. У меня, допустим, белой зарплаты вообще нет. Я могу открыть счет на миллион, прийти в налоговую, сказать: «Давайте мне 13 процентов в виде вычета!» Они посмотрят и увидят, что я за год налогов никаких не платил. И скажут: «А с чего это вдруг? Вы государству налогов не платите, какой это «вычет» мы вам должны давать? Вот будете платить налоги, тогда будут и вычеты».

Вычетом А налоговая готова поддержать только законопослушных налогоплательщиков. Она им готова вернуть их налоги за то, что эти люди решили заняться инвестированием.

Вычет Б

Это когда никакие 13 % вам не возвращаются, но вы не платите никаких налогов со всей своей прибыли. Что тоже весьма круто. Например, сделали вы ИИС, внесли на него миллион рублей. Накупили на этот миллион акций. За год они подорожали в три раза, вы их продали. Теперь у вас три миллиона на счете.

Вы спокойно можете вывести эти три миллиона и никакой налоговой никаких налогов не платить. Неплохо, правда? С брокерского счета пришлось бы уплатить 13 % с дохода. То есть вам от двух миллионов осталось бы только 1 740 000 рублей. 260 тысяч ушли бы на налог. Вот так возьми и отдай 260 тысяч государству…

Кому подходит вычет Б

Тем, кто не платит налоги. То есть тем, кто не может заработать на вычете А.

Еще этот вычет подходит тем, кто рассчитывает получить огромную прибыль от инвестиций. Например, если я кладу на счет миллион и за два года удваиваю его, то по вычету Б я спокойно вывожу два миллиона.

А если бы у меня был вычет А, я бы получил вычет в размере 52 000 рублей, но с миллиона своей прибыли отдал бы 13 %. То есть 130 000 рублей. И вывел бы 2 000 000 (общая сумма) + 52 000 (вычет) – 130 000 (налог на прибыль) = 1 922 000 рублей.

Потери составили бы 88 тысяч.

Но вопрос в том, принесут ли инвестиции такую доходность? Вряд ли. Если бы они столько приносили, весь мир бы уже давно озолотился, никто бы нигде не работал, наступил бы рай на земле.

Самые распространенные вопросы

- Открытие ИИС госслужащими или военнослужащими допускается? В законах не прописаны ограничения, но нужно учитывать, что не все активы можно купить. Для некоторых госслужащих выставлены ограничения на покупку иностранной валюты. Не допускается покупка при появлении конфликта интересов. Если нельзя приобретать у брокера какие-то активы, можно воспользоваться услугами ДУ.

- Страхуются ли деньги? Нет. АСВ пока что не покрывает этот тип счетов страховкой. Но, этот вопрос обсуждается.

- Нужно ли закрывать ИИС через 3 года, можно ли в дальнейшем получать вычеты? Можно, отсутствуют какие-то ограничения в сроке и автоматически счет не закрывается. Существует только минимальный срок в 3 года.

Если вы индивидуальный предприниматель или пенсионер, отсутствует основание согласно законодательству РФ получение средств согласно схеме А, если отсутствуют другие источники заработка облагаемые налогом. При этом ИП и пенсионер при желании могут завести счет и рассчитывать на возврат по схеме Б. Когда нет белой зарплаты, клиент может оказаться в ситуации когда вычет А возможен:

- сдача квартиры в аренду, при декларации прибыли с недвижимости. Поскольку уплачен НДФЛ;

- продажа квартиры, с суммы также оплачивается налог.

- Возможно ли совмещение нескольких типов вычета? Например, вычет социальный и имущественный. В теории можно, ограничений нет. Не забывайте, что государство не вернет больше денег, чем оплачено налогами. Поэтому если на протяжении года оплачено 32 тыс. НДФЛ, больше данного лимита клиент получить не сможет. Когда имеется имущественный вычет и ИИС, лучше сразу использовать второй вариант, после имущественный. Поскольку имущественный можно задействовать на протяжении всего срока вашей жизни.

В России присутствует 3-я льготная программа на владение ЦБ. На стандартном счете у брокерской организации, если клиент, покупая активы, держит их три года и более, налог с прибыли не вычитается. Многие думают что льготу на долгое владение с вычетом А можно скомбинировать, заработав на этом. Но, эти две льготы между собой не сочетаются. Существует лайфхак, можно завести ИИС, купить активы, которые вы будете держать на данном счете, не продавая/покупая. На протяжении трех лет пользователь получает возврат средств согласно схеме А. Потом активы переводятся на обычный счет брокера с ИИС, тогда когда активы пребывают на стандартном БС, можно воспользоваться льготой на долгосрочное владение. Срок при этом отсчитывается с момента покупки, то есть когда актив был на ИИС.

Нужно тщательно изучать договор ИИС, в нем прописывается на каких условиях, осуществляется этот перевод. Возможно, данная услуга платная или взимается повышенная комиссия. Особенно нужно быть аккуратными при работе с иностранными бумагами эмитентов.