Дебетовые карты онлайн

Содержание:

- Выбор дебетовой карты с кэшбэком

- Восточный банк / №1 Ultra

- Как получить дебетовую карту по онлайн заявке?

- Какую дебетовую карту лучше выбрать?

- Альфа-Банк / Альфа-Карта

- Особенности

- Разновидности пластика, предлагаемого банками

- Райффайзен Банк / #всесразу

- Росбанк / МожноВСЕ

- Вопросы

- Что еще почитать, чтобы правильно выбрать дебетовую карту

- Газпромбанк / Умная карта

- Правильно выбираем дебетовую карту банка

- Отличие дебетовой карты от кредитной: в чём разница?

- Как выбрать дебетовую карту через интернет?

- Какую дебетовую карту лучше оформить?

- Тинькофф Банк / Тинькофф Black

- Немного подробнее об остальных разновидностях

Выбор дебетовой карты с кэшбэком

Приятные бонусные программы подготовлены для всех держателей пластиковых инструментов. Грамотный выбор дебетовой карты с крупным кэшбэком позволяет прилично сэкономить на покупках. Заявителю стоит изучить перечень предприятий – партнеров эмитента, при расчетах с которыми начисляются повышенные бонусные баллы.

Некоторые финансовые учреждения ограничивают начисление и траты бонусов перечнем организаций партнерской сети. Другие – предлагают кэшбэк на безналичные расчеты со всеми предприятиями торговли. Однако величина возвращаемых процентов от стоимости покупок в последнем случае оказывается ниже, чем при обслуживании у партнеров эмитента.

Любителям шоппинга полезно внимательно следить за регулярными акциями и пользоваться повышенным кэшбеком при оплате товаров определенных категорий.

Восточный банк / №1 Ultra

Посмотрим, насколько хорошие условия для рядового пользователя предлагает банк “Восточный” и его дебетовая карта №1 Ultra.

Условия обслуживания

За оформление придется заплатить 500 ₽. Восточный не возьмет плату за обслуживание, если соблюдено хотя бы одно из условий:

- в первый месяц открытия карты;

- на счете 0 ₽ в течение расчетного периода;

- неснижаемый остаток на счете – от 50 000 ₽;

- поступление на счет заработной платы, пенсионных выплат.

Во всех остальных случаях плата ежемесячно составит 150 ₽.

На остаток по карточному счету от 10 000 до 1 млн ₽ начисляют проценты. Для получения максимального дохода в 7 % надо купить и оплатить товары на сумму не менее 10 000 ₽ за расчетный период.

За снятие наличных от 3 000 ₽ в банкоматах любых банков платить не придется, за меньшую сумму клиент отдаст 90 ₽. Установлен лимит в 300 000 ₽ в день. Переводы денег бесплатные.

Бонусная программа

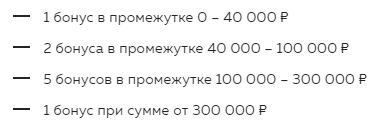

Условия бонусной программы:

Как получить дебетовую карту по онлайн заявке?

Сегодня у каждого банка на официальном сайте реализована возможность подачи онлайн заявки. Достаточно ознакомиться с предложениями банков, выбрать оптимальную для себя карту и заполнить форму электронного заявления.

Оформление дистанционной анкеты на официальном сайте банка через интернет займет всего 15 минут. Онлайн заявка на дебетовую карту должна содержать в себе следующие данные:

- ФИО пользователя;

- адрес проживания;

- паспортные данные;

- способ получения карты – курьером или лично в отделении банка.

За курьерскую доставку плата не взимается. В заранее оговоренную дату на дом или в офис прибудет курьер для передачи карты и подписания договора.

При себе необходимо иметь паспорт. Людям без российского гражданства следует предоставить документы, которые подтверждают нахождение в России. К ним относятся ВНЖ, виза, патент на трудоустройство, миграционная карта.

Какую дебетовую карту лучше выбрать?

Решение вопроса о том, какую дебетовую банковскую карту лучше выбрать для повседневного применения, зависит от конкретных задач клиента. В качестве простой замены кошелька с наличными на более безопасный вариант применяется пластик базового уровня с привлекательными характеристиками:

- моментальным выпуском;

- бесплатным обслуживанием;

- быстрым проведением безналичных расчетов;

- минимальными комиссиями банкоматов.

Именные карточки Visa классик или MasterCard стандарт обладают полным комплексом необходимых функций и достойными параметрами:

- беспрепятственным получением банковских услуг;

- достаточным лимитом ежедневных расходов;

- высокими процентными ставками;

- приятными бонусами.

Классические платежные инструменты применяются для мгновенной отправки и зачисления переводов через онлайн системы, проведения прочих денежных операций в России и иностранных государствах.

Элитные средства платежей и сбережений (золотые, платиновые) подходят для размещения крупных сумм и обеспечивают преимущества владельцам:

- моментальное выполнение переводов по всему миру;

- наличие персонального менеджера;

- свободное посещение вип-залов аэропортов, известных ресторанов и казино;

- бесплатное оформление страховых полисов при выезде за пределы страны;

- круглосуточный консьерж-сервис;

- выгодные курсы конвертации валюты.

Стоит обратить внимание на наличие требований по минимальному ежедневному остатку средств и величине ежемесячного оборота, достаточных для освобождения клиента от внесения платы за обслуживание. Анализ тарифных планов, опубликованных на официальных сайтах банков, помогает выявить продукты с оптимальным соотношением цены и доступных опций, обеспечивающих максимальную выгоду пользователю

Анализ тарифных планов, опубликованных на официальных сайтах банков, помогает выявить продукты с оптимальным соотношением цены и доступных опций, обеспечивающих максимальную выгоду пользователю.

Альфа-Банк / Альфа-Карта

Альфа-Банк предлагает 3 вида этого продукта. На мой взгляд, достойна внимания Альфа-Карта с преимуществами. Ее и рассмотрим в нашем обзоре.

Условия обслуживания

Ежемесячная плата за обслуживание составляет 100 ₽. Бесплатная услуга будет при соблюдении одного из условий:

- расходные операции до 10 000 ₽ за расчетный период;

- неснижаемый остаток от 30 000 ₽.

На остаток по счету начисляется либо 1 % при тратах от 10 000 ₽, либо 6 % при ежемесячных покупках от 70 000 ₽. Можно открыть Альфа-Счет, который позволяет копить деньги под 5,5 % годовых.

Снимать наличные без комиссии можно без ограничений, в том числе и за границей, в банкоматах партнеров. В других банкоматах – при условии трат на 10 000 и более руб. или остатке не менее 30 000 ₽ за расчетный период. В противном случае комиссия составит 1,5 % (минимум 200 ₽). Переводы на карточки других банков стоят 1,95 % (минимум 30 ₽), по номеру телефона или реквизитам – бесплатно.

Бонусная программа

Кэшбэк возвращается в размере 1,5 %, если сумма покупок была не менее 10 000 ₽, и 2 %, если более 70 000 ₽ в месяц. Максимальное количество баллов, которое может быть начислено, – 15 000.

После получения баллов клиент выбирает расходные операции, по которым хочет получить возврат средств за счет накопленных бонусов. Банк в течение 3 дней производит выплату.

Особенности

Владельцам пластиковых карточек обеспечен беспрепятственный доступ к услугам финансовых организаций. Представленные карточные продукты разнообразны и привлекательны, но как выбрать дебетовую карту с оптимальными параметрами, соответствующими индивидуальным предпочтениям конкретного пользователя?

Предварительно следует определиться с приоритетными целями применения пластика, размером размещаемых средств и планируемой величиной ежемесячного оборота, чтобы успешно подобрать программу на официальном сайте банка с выгодным тарифным планом и дополнительными привилегиями.

Разновидности пластика, предлагаемого банками

Помимо уровня привилегированности, банковские карты подразделяются на категории, в зависимости от своего функционального назначения. Рассмотрим наиболее востребованные разновидности.

Дебетовые

К данной категории относятся платежные средства, привязанные к депозитному текущему счету клиента. В качестве примера можно привести такие карточки, как:

- зарплатные;

- пенсионные;

- расчетные.

Основная особенность карт этой категории – невозможность из держателя получить с их помощью доступ к заемным средствам. Клиент распоряжается через карточку только теми деньгами, которые сам предварительно внес на счет (или получил от работодателя, пенсионного фонда и т. д.). Оформление такой карточки доступно всем гражданам начиная с 14-летнего возраста.

Кредитные

Карты с кредитным лимитом, в отличие от дебетовых, привязаны к ссудному счету. Это дает их владельцу возможность в любой момент воспользоваться заемными средствами в рамках лимитов, установленных банком. Для оформления платежных инструментов данной категории банки выдвигают сходные требования:

- клиент должен быть совершеннолетним;

- клиенту необходимо иметь официальное трудоустройство;

- иногда выдвигаются требования к минимальному уровню заработка.

В последнее время появились кредитные карты, на которых владелец может хранить и собственные средства. Большинство банков даже дополняет их опцией «Процент на остаток».

Виртуальные

Эти карточки предназначены для ведения расчетов в интернете. У них не существует физического носителя, однако есть все необходимые для платежного инструмента данные: номер, ФИО владельца, срок годности и код безопасности. Оформить их может только действующий клиент банка. Для оформления не обязательно посещать финансово-кредитное учреждение, все можно сделать через веб-кабинет. Естественно, такие карты относятся к категории дебетовых, кредитные средства по ним недоступны.

Подарочные

Что такое платежная карта подарочной категории? Это неперсонализированная пластиковая карта, сходная по своим свойствам с подарочным сертификатом.

- Выдача карты производится банком в момент заключения договора.

- На карту оформитель зачисляет определенную сумму средств.

- В дальнейшем пополнение счета по карточке невозможно.

- Возможность расчетов в интернете данным инструментом ограничена.

Карточка отлично подходит для оплаты покупок. Также внесенные на нее средства можно снять в любом банкомате ее эмитента.

Райффайзен Банк / #всесразу

Рассмотрим условия по дебетовой карте #всесразу, которая может быть рублевой, долларовой или в евро.

Условия обслуживания

Обслуживание бесплатное для всех клиентов, кто откроет карточку до декабря 2020 г. Никаких других условий выполнять не надо.

За снятие наличных в собственных банкоматах банка и его партнеров не надо платить комиссию. В отделениях и банкоматах других банков – 1 % от суммы, но не менее 100 ₽. Лимит на снятие наличных денег – 200 000 ₽ в день.

Переводы бесплатные только внутри Райффайзен и до 10 000 ₽ в месяц по номеру телефона в другие банки. Если сумма перевода больше 10 000 ₽, то придется заплатить 1,5 %. На карты других банков – 1,5 % (минимум 50 ₽).

Можно открыть накопительный счет “Выгодное решение” и получать 5 % годовых.

Бонусная программа

Для новых клиентов Райффайзен начислит 300 приветственных баллов за расходные операции свыше 5 000 ₽. В течение первого года пользования пластиком владелец получит 1 балл за каждые потраченные 50 ₽. Со второго года 1 балл дается за каждые 100 ₽. К своему дню рождения клиент получит 300 подарочных баллов и 200 баллов к Новому году. Максимальное количество баллов за расчетный период – 1 000. Срок их действия – 3 года.

Накопленные баллы можно обменять на товары и услуги из каталога вознаграждений на сайте или денежные средства.

Росбанк / МожноВСЕ

Для анализа я возьму карту “МожноВСЕ”. Но она выпускается трех видов: классический, золотой и премиальный. В мой обзор попадет только классический, его условия больше подходят рядовому пользователю.

Условия обслуживания

Ежемесячное обслуживание – 99 ₽. Бесплатно при соблюдении следующих условий:

- поступления денег ежемесячно – не менее 20 000 ₽;

- траты за расчетный период – от 15 000 ₽;

- остатки на вкладах и счетах – от 100 000 ₽.

К платежному средству можно открыть сберегательный счет от 1 ₽ без ограничений по пополнению, снятию и сроку накопления. Процент на остаток зависит от суммы на счете. Минимальный – 3 % (0–99 999 ₽, свыше 700 001 ₽), максимальный – 8 % (500 000–700 000 ₽).

Наличные снимаются без комиссии в банкоматах Росбанка, партнеров и банков группы Societe Generale. В других – 1 % от суммы (минимум 299 ₽). Переводы на карты стороннего банка стоят 1,5 % (минимум 49 ₽).

Бонусная программа

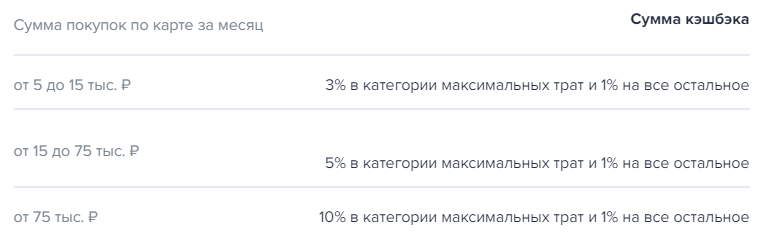

Один раз в месяц клиент может выбирать вид бонусов: Cashback или Travel-бонусы. По кэшбэку возвращается:

- 1 % на любые покупки;

- до 10 % на покупки по одной из выбранных категорий.

Процент зависит от суммы трат. Максимальные 10 % клиент получит, если оплатит товары или услуги от 100 000 до 300 000 ₽. Лимит бонусов – 5 000 ₽ за расчетный период.

Travel-бонусы выплачивают за каждые потраченные 100 ₽, их количество тем выше, чем больше сумма оплаты. На них можно приобрести билеты, забронировать отели на портале Росбанк OneTwoTrip.

Вопросы

Что такое онлайн-заявка на дебетовую карту?

Онлайн-заявка на дебетовую карту – это более современный способ получить «пластик». Оформляя дебетовую карту через интернет, вы экономите время, которое могли бы провести в очереди в банке. В остальном форма онлайн-заявки в точности повторяет форму «бумаг»: клиенту банка необходимо указать свои личные и паспортные данные и контакты для связи и отправить заявку на рассмотрение.

Как подать онлайн-заявку на дебетовую карту?

На Выберу.Ру вы можете оценить все предложения дебетовых карт вашего города на одной странице. Выбрав заинтересовавшую вас карту, кликните на «Подать заявку», чтобы перейти к заполнению формы. Укажите свое ФИО, город проживания, паспортные данные и контакты для связи и отправьте заявку. Банк свяжется с вами в ближайшее время для уточнения информации и сообщит вам результаты рассмотрения заявки.

Какова особенность онлайн-заявки на карту?

Пользуясь услугой онлайн-заявки, вы значительно экономите свое время и силы. Для того, чтобы получить дебетовую карту, достаточно компьютера или смартфона с выходом в интернет – вам больше не потребуется стоять в очередях в банке, чтобы получить свой «пластик». Кроме того, кредитные организации всячески поощряют своих клиентов, предлагая льготные условия на дебетовые карты, оформленные через интернет.

В какой банк я могу подать заявку на дебетовую карту?

Каждый банк стремится шагать в ногу со временем, и большая часть российских кредитных организаций уже сделала возможным оформление заявки на дебетовую карту онлайн на своих сайтах. Найти такие банки в своем городе вы сможете с Выберу.Ру: на странице представлены специальные предложения по дебетовым картам от местных банков.

Могу я подать заявку на карту сразу во все банки?

Можете. Для этого потребуется отдельно заполнить заявку на каждую дебетовую карту из списка. Если вы получите ответ сразу от нескольких банков, то всегда сможете отказаться от наименее выгодных предложений в пользу самого удобного.

Как я узнаю, приняли мою заявку на карту или нет?

После того, как вы заполните заявку и отправите ее банку, на странице появится соответствующее сообщение. Также подтверждение может быть отправлено в качестве СМС-сообщения на указанный номер телефона или на вашу электронную почту, указанную в заявке.

Сколько дней банки рассматривают онлайн-заявку?

Онлайн-заявки на дебетовые карты рассматриваются в более короткий срок, чем поданные в отделениях банков. Сроки разнятся от банка к банку, однако, как правило, они не превышают 7 дней. Наименьший срок – в течение дня после отправки формы.

Как узнать, одобрили мне заявку на карту или нет?

Сотрудник банка свяжется с вами по номеру телефона, указанному в заявке, и ответит на интересующие вас вопросы. Также результат рассмотрения заявки может быть продублирован в качестве СМС-сообщения и на электронную почту.

Что еще почитать, чтобы правильно выбрать дебетовую карту

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по картам

-

Дельные советы

Чтобы выделиться и не путать свою карту с другими, закажите пластик с индивидуальным дизайном. По некоторым продуктам Сбербанка это бесплатно, но для большинства карт услуга платная.

-

Личные финансы

Нужно ли говорить партнеру о размере своей зарплаты? Нормально ли не знать, сколько зарабатывает муж? Что такое семейный бюджет и как его вести? О том, как правильно выстроить диалог о деньгах в семье, читайте далее.

-

Ликбез

В России ещё на 5 лет продлили действие дачной амнистии. Рассмотрим, какова процедура регистрации дачной недвижимости на участке и что делать, если есть проблемы с документами.

-

Для юридических лиц

Какой бы гениальной ни была бизнес-идея, ей будет сложно воплотиться в жизнь без финансирования. Разберёмся, каковы этапы финансирования стартапа и как привлечь инвестиции для развития проекта.

-

Для юридических лиц

Магазины, салоны и прочие компании теперь могут принимать оплату по QR-коду. Сколько это стоит, как работает, какому бизнесу подойдёт, а какому – нет, расскажем в статье.

-

Дельные советы

Летом 2020 года Центробанк выпустил новое приложение для клиентов, которые пользуются финансовыми и страховыми услугами. О возможностях для пользователей, читайте в статье.

- Читать все статьи

-

Бонусы и привилегии

-

ОбслуживаниеВыбор карты

-

Обслуживание

-

Обслуживание

-

Бонусы и привилегии

-

Выбор карты

- Читать все вопросыи ответы

-

Благотворительность

В Российской Федерации появился еще один карточный продукт с «благотворительным» кешбэком. Карта Teddy Food от Ак Барс Банка позволяет тратить деньги, помогая животным. 5%-й кешбэк за покупки перечисляется на содержание бездомных кошек и собак.Обладатели «пластика» могут отслеживать поступления кешбэка и самостоятельно перечислять

07 июля 2021

-

Актуально

Банк «Открытие» информирует о том, что с 1 июня текущего года комиссия за снятие наличных денежных средств с расчётных карт финансовой структуры в банкоматах сторонних организаций, а также в торгово-сервисной сети составит 1% от получаемой суммы.Изменения не актуальны для зарплатных и пенсионных клиентов кредитного учреждения,

21 мая 2021

-

Новый продукт

В линейке карточных продуктов ВУЗ-банка пополнение. Финансовая структура начала эмиссию расчётных карт «Классика».Доходность карточного счёта составляет 3,75% годовых.За покупки в аптечных сетях и супермаркетах начисляется 3%-ный кэшбэк.Снимать наличные с картсчёта можно в банкоматах любых банков (до 20 тыс. руб. в месяц).Карта обслуживается

15 янв 2021

-

Новый продукт

УБРиР начал выпуск дебетовых карт «Комфорт». Новый карточный продукт помогает зарабатывать на повседневных тратах, получая два вида кэшбэка.Кэшбэк в сфере оплаты услуг предприятий ЖКХ составляет 1,5% или 5% от суммы транзакции в зависимости от ежемесячного оборота по карточному счёту:от 5000 до 14999 рублей – 1,5%,свыше 15000 рублей – 5%.Предельный

03 авг 2020

-

Новый продукт

БКС Банк пересмотрел тарифы по дебетовым картам и запустил сразу 4 пакета услуг для розничных клиентов.Бесплатный тариф «Лайт» подойдёт для клиентов, только начинающих знакомство с сервисами БКС. В рамках тарифа начисляется 3%-ный кэшбэк бонусами при совершении покупок по «пластику» на сумму не менее 10 тысяч рублей в месяц.Тариф

20 апр 2020

-

Финансовые результаты

Год назад ОТП Банк представил фирменные дебетовые карточные продукты «Можно всё» и «Твой выбор». За прошедшее время финансовая структура выдала около 40 тысяч пластиковых карт. На карточных счетах клиенты банка разместили более 1,5 млрд рублей.Доходность дебетового «пластика» ОТП Банка достигает 7% годовых.По картам предоставляет

08 нояб 2019

-

Актуально

КБ «Ренессанс Кредит» обновил условия пользования дебетовыми пластиковыми картами. В настоящее время кэшбэк по «пластику» определён в 1% от суммы покупок (максимум 7 тысяч рублей в месяц). Ежемесячная комиссия за ведение карточного счёта составляет 99 рублей. «Пластик» становится бесплатным при совершении платежей по картам на

08 фев 2019

-

Новый продукт

Новая дебетовая карта от банка «Русский Стандарт»

В России выпущена первая дебетовая пластиковая карта системы платежей American Express. Эмитентом платёжного средства выступил банк «Русский Стандарт». Обладатели дебетовых карт American Express могут без ограничений пользоваться стандартными сервисами, предоставляемыми платёжной системой, в том числе консьерж-службой.Держателям новых

14 марта 2017

- Читать все новости

Газпромбанк / Умная карта

Предложение от Газпромбанка “Умная карта” позволяет копить кэшбэк или мили по выбору владельца. Разберем, почему она “умная”.

Условия обслуживания

Бесплатное ежемесячное обслуживание при соблюдении одного из следующих условий:

- оплата товаров и услуг от 5 000 ₽ за расчетный период;

- неснижаемый остаток – 30 000 ₽;

- кредит в банке;

- зарплата от 15 000 ₽ на карту банка.

В остальных случаях плата за обслуживание – 99 ₽ в месяц.

К карточке можно открыть накопительный счет. Если остаток по нему превысит 5 000 ₽, то банк начислит 5,3 %. Счет можно пополнять и снимать деньги без ограничения. Также нет потолка по сумме и сроку накопления. Единственный минус такого счета – возможность снижения процента на остаток по инициативе банка.

Наличные можно снять в банкоматах Газпромбанка бесплатно или 3 раза за расчетный период в других банках (не более 100 000 ₽ в месяц). Бесплатные переводы – не более 10 000 ₽ за расчетный период.

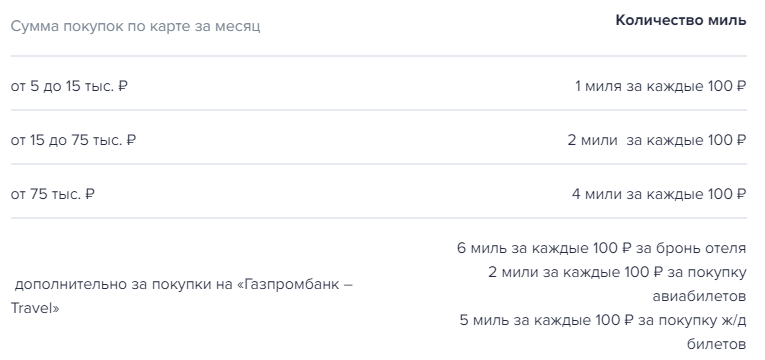

Бонусная программа

Дебетовую карту Газпромбанка называют умной из-за бонусной программы. Владельцу не надо выбирать категорию для получения повышенного кэшбэка. Банк сам определяет, на какие товары или услуги больше всего денег тратит клиент, и назначает по этой категории повышенный процент возврата.

На сайте перечислены категории, по которым выплачивают повышенные проценты возврата: АЗС, кафе, рестораны, детские товары, аптеки, одежда и обувь и пр.

Один раз в месяц владелец пластика может поменять кэшбэк на мили.

Правильно выбираем дебетовую карту банка

Успешные клиенты банков правильно выбирают удобную дебетовую карту для выгодных покупок, внушительной прибыли от размещения личных сбережений и дополнительных льгот. Отдельного рассмотрения заслуживают предпочтительные направления расходования начисленных баллов, рублей или милей. Бонусы тратятся на приобретение:

- авиа и железнодорожных билетов, оплаты услуг гостиниц и ресторанов;

- ГСМ и прочих товаров на АЗС;

- игровых баллов в популярных онлайн играх;

- билетов на спортивные соревнования и абонементов бассейнов, тренажерных залов и фитнес-клубов.

Заявителю полезно заранее оценить удобство управления счетом и совершения денежных операций посредством мобильного приложения и интернет-банка.

Отличие дебетовой карты от кредитной: в чём разница?

Дебетовая карта является противоположностью кредитной. В первом случае на карточном счету хранятся ваши собственные деньги, которыми вы и будете распоряжаться при осуществлении расчетных операций. А кредитка дает возможность тратить в долг деньги банка, на условиях, что вы вернете потраченные деньги либо в установленный грейс-периодом срок, либо заплатите банку проценты за использование его денег.

Внешний вид

Большинство пользователей пластиковых карт не видят их принципиальное отличие при внешнем осмотре. Действительно, все карты визуально похожи. Вы можете увидеть на ней наименование банка, тип системы, обслуживающей вашу карту. В обязательном порядке вы найдете на карте ее номер и срок действия.

Но как же отличить карты? Все очень просто. В большинстве случаев, на пластике указывается тип карты: debit или credit. Увидеть такую надпись можно на лицевой стороне карты.

Рис.1. Где искать тип карты

Характеристики

В наборе функций и возможностей заключаются основные отличия двух видов платежных карт.

- После окончания срока действия карты, кредитка не возобновляется, и вам придется выбрать другой вид карты или заказать новую, которая будет иметь совершенно другие реквизиты. В случае с дебетовой, после окончания срока действия, ее всегда можно перевыпустить, при этом ваши данные не поменяются.

- Кредитная карта предоставляет возможность владельцу использовать грейс-период, он составляет от 50 до 100 дней, для бесплатного возврата заемных средств. Дебетовые же карты, могут дополняться овердрафтом, возврат которого происходит в момент зачисления средств на счет.

- Лимит кредитной карты может достигать от 10 тыс. до 1,5 млн. рублей, а вот овердрафт оформляется в размере не более 2 зарплат.

- Дебетовую карту можно обналичить без комиссии в собственном банке или банках-партнерах, а кредитка обналичивается под 3-5% процентов;

- Кредитная карта предусматривает проценты за использование заемных средств, которые достигают 40% годовых. А вот дебетовая карта, в случае хранения на ней собственных средств, еще и будет приносить доход на остаток, правда он составляет сего от 1 до 5% годовых.

Требования к держателю карты

Чтобы оформить ту или иную карту необходимо соответствовать некоторым требованиям банка. Так, при оформлении дебетовой карты, от клиента потребуют минимум информации, а желающим оформить кредитку, еще придется убедить банк, что вы можете ее получить.

| Дебетовая | Кредитка |

|---|---|

|

— минимальный возраст для открытия карты 14 лет, приобращении родителей, карта может быть выпущена и для ребенка старше 7 лет; — для получения карты достаточно предъявить паспорт, причем карта может быть открыта даже для нерезидентов. |

— для оформления карты необходимо достигнуть совершеннолетия; — обязательным является предоставления паспорта гражданина РФ; — требуется справка о доходах по форме банка или 2-НДФЛ (только после изучения платежеспособности клиента определяется максимально допустимый кредитный лимит); — необходимо предоставить информацию о месте работы (при отсутствии официального трудоустройства может быть отказано в выдаче карты). |

Наличие овердрафта

Как уже ранее упоминалось, при активном использовании дебетовой карты, надежным клиентам могут предложить подключить услугу овердрафта. В простом понимании это кредитная линия, она станет частью вашего основного счета, а размер его составит в пределах 1-2 зарплат. В некоторых случаях он может устанавливаться в размере до 4 зарплат. Конечно, это удобно, особенно если не хватает буквально пары сотен до зарплаты, после захождения которой ваш долг сразу закроется.

Рис.2 Где посмотреть лимит овердрафта

Как выбрать дебетовую карту через интернет?

Дистанционный финансовый сервис помогает соискателю срочно выбрать и не выходя из дома оформить через интернет дебетовую карту с лучшими характеристиками:

- широким функционалом;

- незначительными комиссиями;

- внушительными процентами;

- комфортным мобильным приложением;

- удобным способом получения.

Посетителям представлены актуальные предложения надежных и проверенных эмитентов. После сравнения банковских программ и выявления наиболее интересного варианта заявителю останется подать запрос по паспорту на сайте понравившегося учреждения и получить желанный пластик в офисе, от курьера или по почте.

Какую дебетовую карту лучше оформить?

При всём многообразии предложений от банков выбрать что-то одно непросто, но данный обзор дебетовых карт значительно облегчает эту задачу. Также подобрать лучший дебетовый продукт можно по следующим параметрам:

сложность выполнения условий, которые выдвигает банк для получения максимальных бонусов;

размер процента на остаток и кэшбэка (также важно в каком виде они начисляются — в рублях или бонусах, и можно ли их потратить сразу или нужно копить);

возможность пользоваться картой в других странах и снимать наличные без бешеных комиссий;

удобство приложения, в котором можно просматривать всю информацию по карте и совершать переводы;

оперативность и отзывчивость техподдержки;

количество партнёров банка, предлагающих повышенный кэшбэк и другие интересные условия.

Правильный выбор дебетовой карты напрямую зависит от приоритетных целей клиента. Например, если пользователь дебетовки не собирается пользоваться ей для покупок, а хочет только хранить и копить на ней деньги, то стоит выбирать ту карту, где большой процент на остаток и нет требования ежемесячно тратить большую сумму.

Если в приоритете повышенные кэшбэк-отчисления, то стоит внимательно ознакомиться со всеми партнёрами банка, на покупки у которых будет начисляться самый высокий процент. Выбирать лучше тот банк, который сотрудничает с наибольшим количеством любимых компаний.

Также нужно задуматься, важно ли бесплатное обслуживание? Если не проблема ежемесячно отдавать некоторую сумму за обслуживание — выбрать можно любой продукт. Ну а в том случае, если принципиально пользоваться картой бесплатно, то нужно выбрать предложение, которое предлагает полностью бесплатное обслуживание — желательно без каких-либо условий

Немало людей обзаводятся сразу несколькими выгодными дебетовыми картами от разных банков и используют их для различных целей. Каждая имеет свои преимущества и работает на клиента, а в совокупности все они обеспечивают максимальную выгоду.

Лучшие бесплатные карты 2021

Кэшбэк карта

Райффайзенбанк

Дебетовая карта

- до 4% на остаток

- 1,5% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Альфа-Карта

Альфа-Банк

Дебетовая карта

- до 7% на остаток

- до 2% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 4,5% на остаток

- до 2,5% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Тинькофф Банк / Тинькофф Black

Особенностью Тинькофф Банка и всех его продуктов является 100-процентное дистанционное обслуживание. Не исключение и дебетовые карты Тинькофф. Все операции, от подачи заявки на открытие до переключения между валютами, делаются в личном кабинете на компьютере или в мобильном приложении. Великолепно работает чат 24/7.

Условия обслуживания

Самой популярной среди линейки дебетовых карт является Тинькофф Black. Условия использования:

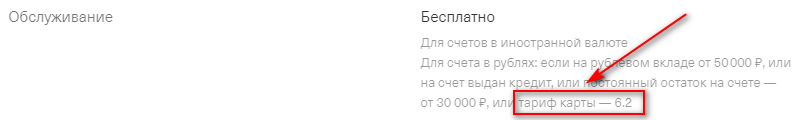

- Ежемесячное обслуживание – 99 ₽. Но для валютных счетов бесплатное. Для рублевых плата тоже будет 0 ₽, если на счете неснижаемый остаток в 30 000 ₽, открыт вклад на сумму от 50 000 ₽ или взят кредит.

- Процент на остаток – 5 % при сумме на счете до 300 000 ₽ и тратах от 3 000 ₽. В остальных случаях – без дохода.

- Бесплатное пополнение в банкоматах Тинькофф Банка и у партнеров (до 150 000 ₽ за расчетный период).

- Бесплатный перевод на карточку другого банка (до 20 000 ₽ в месяц) по системе быстрых платежей без ограничений.

- Снятие наличных в Тинькофф бесплатно, в других банках – от 3 000 ₽.

- К карточке можно привязать, кроме доллара и евро, еще 27 валют стран, наиболее популярных среди туристов: Таиланд, Чехия, Венгрия, ОАЭ, Турция, Китай и др. Переход с одной валюты на другую производится мгновенно в личном кабинете или мобильном приложении. Конвертация отличается от биржевого курса всего на 0,25 % (в рабочие часы работы биржи).

Особое внимание обращаю на Тариф 6.2. О нем мало кто знает, потому что про него на сайте информация написана мелким серым шрифтом

Переход на этот тариф дает бесплатное ежегодное обслуживание. Но 5 % на остаток начисляется только в случае неснижаемого остатка в 100 000 ₽ до 300 000 ₽ и при тратах от 3 000 ₽.

Если пластик используется для текущих покупок, а не накопления, то лучше взять такой тариф и не платить за обслуживание. Перейти на него можно, отправив примерно такое сообщение в чат: “Прошу перевести меня на Тариф 6.2. с бесплатным обслуживанием”. Практически моментально это будет сделано.

Бонусная программа

Кэшбэк начисляется за оплату товаров и услуг в четырех валютах:

- 1 % – за любые покупки;

- 5 % – за оплату товаров и услуг из выбранных категорий (ежемесячно в личном кабинете и приложении появляется список из доступных категорий на ближайшие 3 месяца, можно выбрать любые 3);

- 3 – 30 % – по специальным предложениям от партнеров (список актуальных предложений в личном кабинете и приложении).

Особенностью бонусной программы Тинькофф Банка является то, что бонусы начисляются в рублях с каждых 100 ₽ и их можно тратить на что угодно. Максимальное количество бонусов за расчетный период – не более 3 000. Сумма чека всегда округляется в меньшую сторону (99 ₽ – 0 бонусов, 670 ₽ – 6 бонусов).

Немного подробнее об остальных разновидностях

Помимо вышеперечисленных видов, пластиковые карты могут быть:

- По территории использования:

- Внутрибанковскими, с которых можно снимать наличные только через банкоматы эмитента. К примеру, это могут быть карты, выдающиеся некоторыми банками для обналичивания потребительского кредита;

- Локальными, использование которых возможно на определённой территории, например, в государстве, где оформлена карточка. На территории РФ функционирует несколько локальных платёжных систем, с которыми ведут сотрудничество только местные банковские организации;

- Международными, которые можно спокойно обналичивать в любом государстве. В основном такие карточки используют путешественники – их привязывают к мультивалютному счёту и осуществляют расчёты в одной из нескольких валют;

- Виртуальными, с помощью которых можно совершать интернет-покупки. Они не выдаются на руки, их нельзя использовать в банкомате или обычном магазине.

- По платёжным системам:

- Visa и MasterCard являются крупнейшими всемирными платёжными системами. Основная валюта первой платёжной системы – доллары, второй – как доллары, так и евро;

- Maestro – международный сервис дебетовых карт от компании MasterCard. В РФ широко используются карты Maestro Momentum;

- American Express. Такие карты очень выгодны для тех, кто много путешествует, т. к. за рубежом это одна из самых популярных платёжных систем. Они принимаются по всему миру, однако россияне практически не пользуются ими из-за затруднительного снятия денег на территории РФ;

- МИР является самой молодой платёжной системой, разработанной в качестве альтернативы иностранным платёжным системам. Такие карточки только начали выпускаться.

- По уровню престижа:

- Электронными, которые может оформить любой клиент, независимо от его финансового положения и оборотов по счёту. При открытии таких карточек требования к клиентам, а также стоимость обслуживания самые минимальные;

- Стандартными. Являются самым распространённым видом банковских карт. Отличаются широким диапазоном услуг и сервисов: кэшбэк, бонусы, партнёрские программы и многое другое. В сравнение с электронными карточками стоимость обслуживания по стандартным картам более высокая;

- Золотыми, платиновыми и т. д. Это карты, предполагающие максимально комфортные для клиента условия обслуживания и дополнительные сервисы. Стоимость оформления и обслуживания счёта намного выше, чем по стандартным картам, но зато клиенту не нужно оплачивать всевозможные комиссии, т. к. они входят в стоимость годового обслуживания.