Социальная карта сбербанка для пенсионеров: преимущества и недостатки, правила оформления и использования

Содержание:

- Оформление

- Предложения банков 2019 года

- Типы дебетовых карт

- Как активировать карту?

- Преимущества и возможности пенсионной карты

- Зачисление пенсий на банковские счета

- На что пенсионеру нужно обратить внимание при выборе банка?

- Пенсионные карты Сбербанка: условия обслуживания

- Что такое социальная карта Сбербанка для пенсионеров

- Как уведомить ПФР

- Льготы и преимущества клиентов Сбербанка

- Как перевести деньги на карту или с нее

- Дополнительные преимущества пенсионных карточек

- Обзор условий по пенсионным программам в банках

Оформление

Оформить социальную карту можно только пенсионерам – это могут быть как пенсионеры по возрасту, так и те, кто получает пенсию по иным причинам, таким как инвалидность или потеря кормильца.

Также необходимыми условиями являются: достижение возраста 14 лет, наличие гражданства РФ и постоянной регистрации в районе оформления (это условие может быть не соблюдено, но потребуется специальное решение менеджмента). Если все эти условия соблюдены, то чтобы оформить карту «Социальная», необходимо предпринять следующее: обратитесь в ближайшее отделение банка, имея при себе паспорт и пенсионное удостоверение, заполните и подпишите специальное заявление, которое предложит сотрудник. Наконец, подайте в Пенсионный фонд заявление о том, что хотите получать пенсию через Сбербанк.

То есть порядок шагов таков: сначала оформляется пенсия и получается пенсионная книжка, затем открывается счёт и получается карта. Для перевода пенсии в Сбербанк пишется специальное заявление в Пенсионный фонд, в котором указываются реквизиты открытого счёта. В некоторых случаях этот шаг может быть пропущен, если отделение Сбербанка, в котором вы открыли счёт, само уведомит ПФ, что теперь необходимо делать пенсионные перечисления именно на этот счёт. После этого вы будете получать пенсионные выплаты на карточку.

Активация

Карта может быть активирована непосредственно при получении в офисе банка сотрудником – для этого стоит обратиться к нему, чтобы он провёл активацию. Либо же вы можете активировать её через банкомат. Как активировать карту при помощи банкомата? Очень просто: нужно ввести пин-код и провести операцию. Это может быть любой запрос, например, баланс. После этого она будет активирована.

Срок действия

Социальная карта Сбербанка Маэстро действует три года, дату, до которой она действительна, можно посмотреть непосредственно на карте. После того как срок действия истечёт, следует заменить её на новую. Можно провести замену и до истечения срока действия. Чтобы сделать это, также следует обратиться в отделение банка и получить новую карточку Сбербанка, которая также будет действовать три года.

Дополнительная карта

Пенсионная карта Сбербанка обладает интересной особенностью, которая может быть очень важна для некоторых пенсионеров: кроме основной, можно сделать также и дополнительные. С их помощью можно: поручать другим совершать покупки, проводить платежи и т.д. Можно оформить и для других целей, таких как ежемесячная финансовая помощь кому-то из родных.

Для получения такой карты потребуется письменное заявление от пенсионера, а в случае, если он не состоит с получателем дополнительной карты в близком родстве (либо не является его попечителем), также может потребоваться согласие законного представителя. Дополнительная карта удобна тем, что можно детально контролировать расходование средств по ней, устанавливать лимиты на операции, получение наличных и т.п. Таким образом, её держатель сможет расходовать лишь ровно столько, сколько вам нужно.

Предложения банков 2019 года

Пенсионные карты выпускаются практически всеми кредитными организациями, как с государственным участием, так и коммерческими структурами.

Среди наиболее популярных, программы следующих банков:

| Банк | Величина процента на остаток средств на счете |

| Сбербанк | 3,5% |

| ВТБ | 2%, до 10% при подключении дополнительной опции |

| Бинбанк | 7% |

| Банк УралСиб | 5% |

| Просвязьбанк | 5% |

Величина процента на остаток средств на счете не является номинальной, она зависит от дополнительных условий, которые различаются между банками.

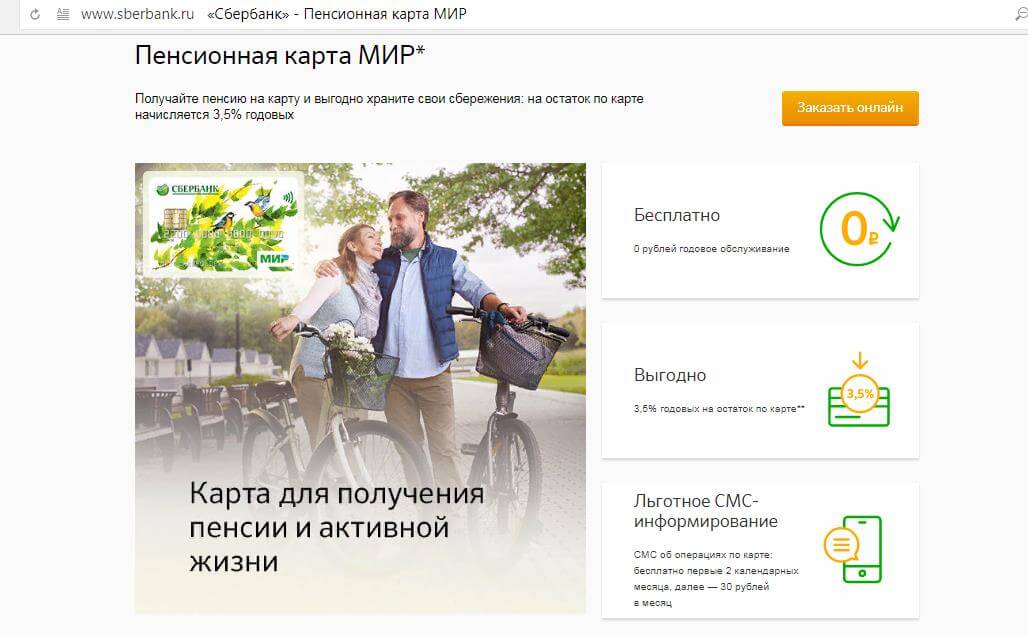

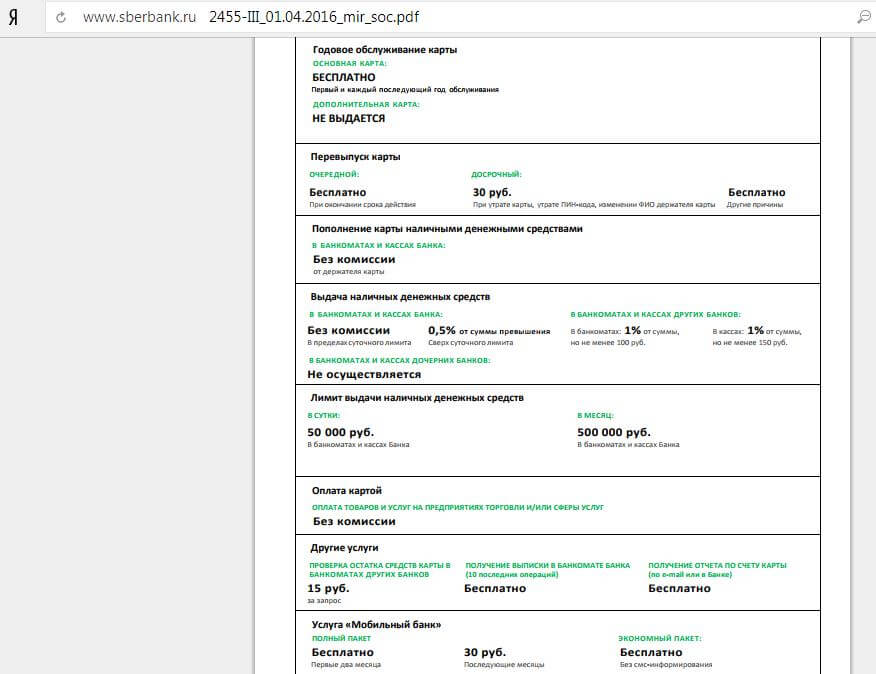

1 Сбербанк (Карта МИР)

Пенсионная карта МИР от Сбербанка является лидером по числу пользователей данной услугой. Пенсионеры доверяют кредитной организации, считая ее самой надежной и выгодной.

Параметры:

- счет открывается в рублях;

- мобильный банк 30 р. в месяц (бесплатный первые 2 месяца пользования);

- на остаток средств на счете начисляется 3,5% годовых;

- по карте можно снимать наличные до 50 тыс. р. в сутки (500 тыс. р. в месяц) без комиссии, при превышении суточного лимита взыскивается 0,5% с суммы превышения;

- срок действия 5 лет;

- количество карт на одного клиента 1 шт.;

- клиент подключается к бонусной программе «Спасибо от Сбербанка».

Тарифы по социальной дебетовой карте МИР Сбербанка представлены на сайте кредитной компании:

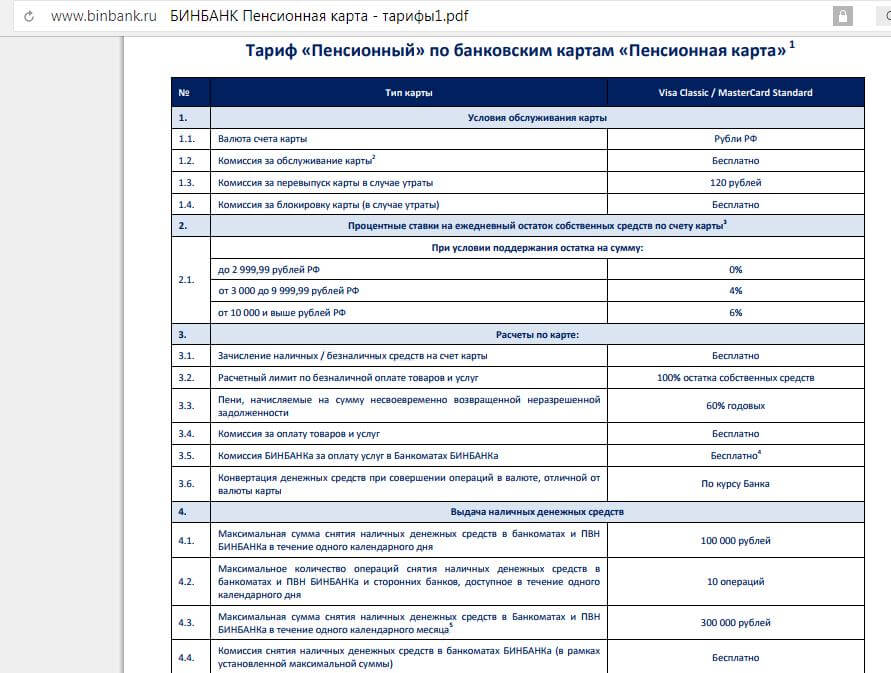

2 Бинбанк (Пенсионная)

Пенсионная карта Бинбанка предназначена для зачисления пенсий и пособий:

Параметры:

- выпуск и обслуживание бесплатные;

- валюта счета рубли;

- на остаток средств на счете начисляется до 7% годовых, если среднемесячная сумма более 10 тыс. р.;

- бесплатное снятие наличных, оплата услуг ЖКХ;

- лимит на максимальное снятие наличных 100 тыс. р. в день, число операций в день до 10;

- если снимается более установленной суммы, комиссия составит 1%, столько же взимается, если наличность снимается через банкоматы других кредитных организаций;

- смс-информирование об операциях по счету стоит 30 р. в месяц;

- пользователю предоставляется интернет банк «Бинбанк-онлайн» бесплатно.

Полные тарифы обслуживания размещаются на сайте кредитной организации:

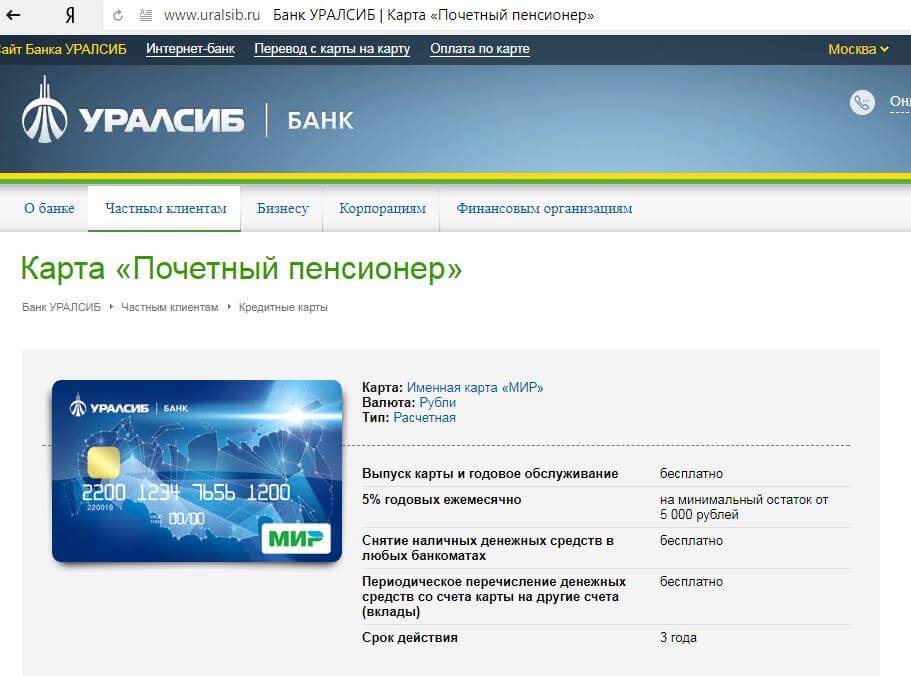

3 Банк Уралсиб (Почетный пенсионер)

Банк представляет карту «Почетный пенсионер» с льготными условиями обслуживания:

Параметры:

- удобный мобильный банк;

- на счет начисляются проценты при остатке средств от 5 тыс. р., начисление производится ежемесячно;

- клиент может снимать наличные в любых банкоматах с логотипом МИР, всех банков бесплатно;

- смс-оповещения об операциях по счету;

- участие в бонусной программе «Время в подарок»;

- максимальная сумма снятия 300 тыс. р. в день, в месяц 3 млн. р.

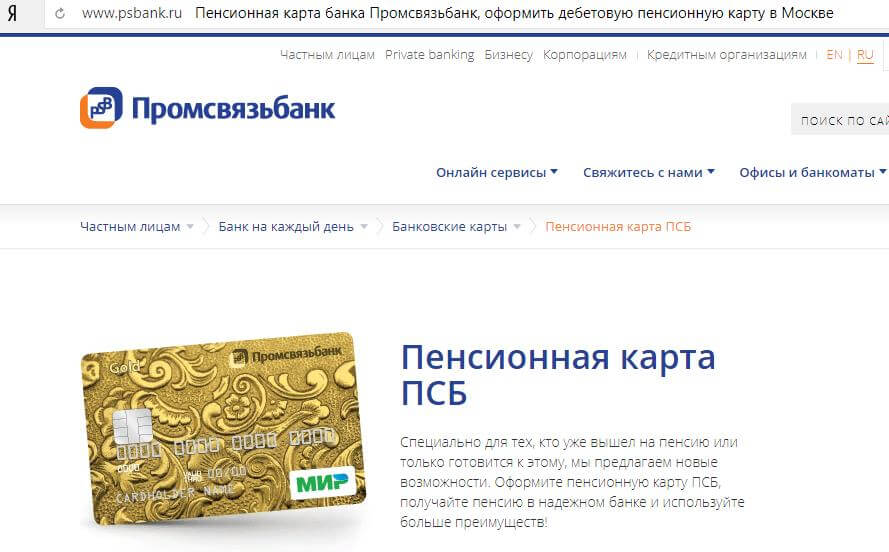

4 Промсвязьбанк (Пенсионная карта ПСБ)

Кредитная организация имеет свою программу по обслуживанию пенсионеров:

Параметры пенсионной карты Промсвязьбанка:

- получение карты в день обращения;

- выпуск и обслуживание бесплатные;

- при покупках по карте в компаниях-партнерах банка скидки до 40%;

- интернет-банк предоставляется бесплатно;

- на остаток средств на счете начисляются проценты до 5% годовых;

- стоимость смс-информирования 29 р. в месяц.

Актуальные тарифы размещаются на сайте кредитной компании.

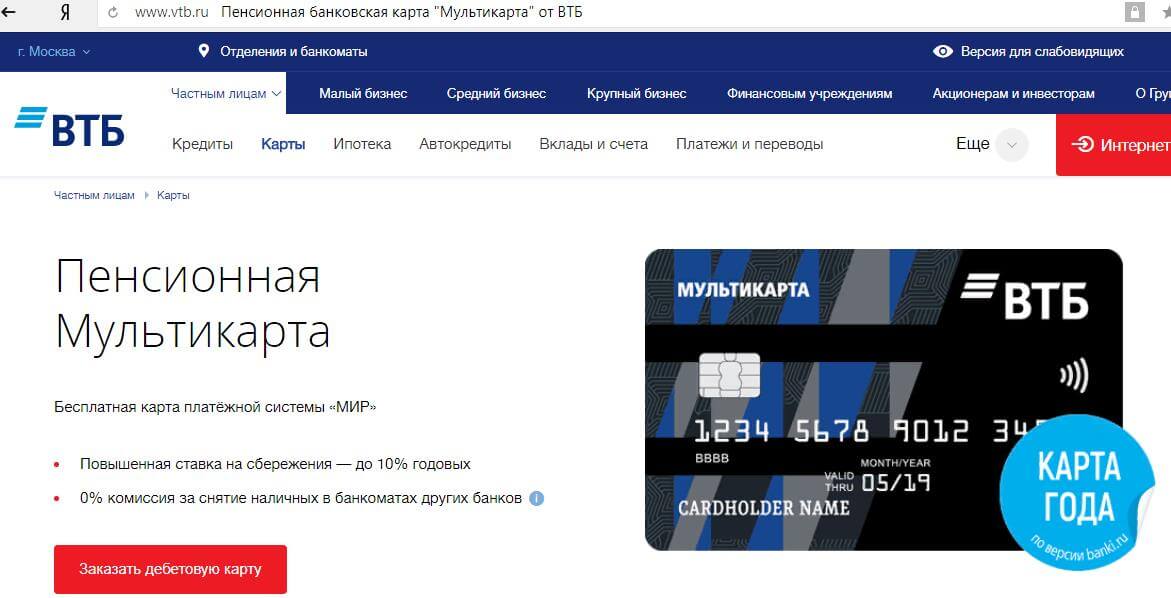

5 ВТБ (Пенсионная Мультикарта)

Пенсионная мультикарта ВТБ для зачисления пенсий и пособий для пенсионеров, проживающих в отдельных регионах РФ:

Параметры продукта:

- оформляется и обслуживается бесплатно;

- ежемесячно клиент может подключать в карте разные опции, которые дают скидки при покупках по карте: Авто, Рестораны, Сбережения дают до 10% бонусов, Коллекция, Путешествия до 4%, Кешбек 2%;

- снятие наличных денежных средств в банкоматах группы ВТБ осуществляется без комиссии.

На сегодняшний день услуга предоставляется не во всех отделения банка. Получить карту могут пенсионеры Москвы и еще ряда городов РФ о возможности оформления в других регионах следует узнавать в региональных отделениях.

Типы дебетовых карт

В зависимости от платежной системы, выделяют 3 разновидности международных ДК: Visa, Mastercard, Maestro. Их эмиссия осуществляется международными банковскими учреждениями. Назначение и использование трех видов идентичное. Некоторые страны создают собственные системы для того, чтобы уменьшить себестоимость продукта для населения.

Класс карты означает ее функционал, существует 4 вида: Standard, Classic, Gold, Platinum. Основные различия между ними заключаются в следующем: чем выше класс, тем больше доступных функций и выгодных условий предоставляется владельцу. Для использования пластика при расчетах в магазинах, разницы практически никакой нет, а при проведении операций через сеть Интернет, могут быть различия.

Стандартные дебетовые продукты не предусматривают списание денежных средств при нулевом балансе. Списание денег может происходить только в 3 случаях: автоматическое снятие стоимости обслуживания, при использовании карты с функцией овердрафта, при совершении платежей в валюте, если в процессе покупки изменился курс.

Как выбрать дебетовую программу

В случае, если ожидается хранить большую сумму денег на счете, можно рассмотреть предложения с начислением процентов на остаток. Таким образом хранение сбережений на пластике станет альтернативой банковским вкладам. При использовании карточки в этом качестве, клиент получает ряд преимуществ – расходовать «заработок» можно в любой удобный момент, не согласовывая это с банком. Пользователь должен знать о том, что эта услуга не прописывается в договоре с обслуживающей организацией, и банк путем изменения тарифов может в одностороннем порядке изменить величину процента, даже не уведомив об этом клиента персонально. Процент может начисляться на минимальный, средний либо конечный остаток.

Еще один фактор, на который стоит обратить внимание – стоимость годового обслуживания. Она разнится в зависимости от класса продукта, а также наличия дополнительных услуг

Согласно советам и рекомендациям банковских специалистов, при выборе карточки нужно обращать внимание на возможность снятия наличных и величину процентов за эту услугу, а также условия перевода денежных средств с одного счета на другой. Рекомендуется также проверить, чтобы снятие наличных в банкоматах было без комиссии.

Перед походом в банк нужно ознакомиться с требованиями, которые предъявляются к новым клиентам. В большинстве случаев, их перечень намного меньше, чем при оформлении кредиток. В некоторых банках можно встретить программы для несовершеннолетних, в которых допускается эмиссия пластика лицам старше 14 лет. Основные ограничения по оформлению таких продуктов касаются иностранцев, а также лиц с плохой кредитной историей, в том числе тех, кто проходил по административному либо уголовному делу по совершению правонарушений (мошенничество).

При оценке критерия «стоимость годового обслуживания» нужно учесть, что оно может быть без оплаты при соблюдении некоторых условий – остаток минимальной суммы на конец периода, осуществление оборота на определенную сумму в месяц и др.

Некоторые клиенты забывают о том, что для комфортного пользования дебетовой картой требуется подключать дополнительные услуги, которые оказываются за комиссию. К таким услугам можно отнести SMS-оповещение, наличие мобильного приложения для осуществления операций и др. В зависимости от категории карточки, пользователь может получить бонусы. Основные из них – скидки от компаний-партнеров, выделение персонального менеджера, который ведет обслуживание клиента, предоставление трансфера при поездках за границу, и др. Бонусы могут оформляться автоматически, или через требование пользователя.

Как активировать карту?

Чтобы пользоваться всеми преимуществами карты москвича, нужно ее активировать. В этом нет ничего сложного, а сам процесс занимает пару минут.

Места, где можно пройти активацию:

- метро;

- железнодорожные станции;

- органы соцзащиты;

- МФЦ.

В метрополитене нужно подойти к стойке сотрудника, осуществляющего активацию, и отдать ему карту. Через пару минут он вернет пластик обратно уже активированным. После этого картой можно пользоваться в обычном режиме.

Через кассу ЖД вокзала активировать пластик тоже легко. Нужно подойти к кассиру, подать ему пластик и озвучить свою просьбу. Через 10 секунд кассир вернет просителю уже активированный продукт.

Процедура активации через органы соцзащиты или МФЦ довольно сложная и занимает много времени. Поэтому пожилым людям воспользоваться таким способом трудно.

Преимущества и возможности пенсионной карты

Пенсионеры и получатели государственных пособий предпочитают выбрать в качестве финансового посредника Сберегательный Банк России не только потому, что финансовое учреждение считается самым надежным в стране, но и предоставляет первоклассный сервис. Кроме того, пенсия на карту Сбербанка всегда приходит своевременно, без задержек. Оформление пластика тоже не занимает много времени и сил. Другие преимущества банковского продукта от Сбербанка:

- высокий уровень безопасности проведения операций (пластик выпускается с защитным чипом, который исключает несанкционированное снятие средств, повышает защиту от мошенников);

- возможность пополнения счета через банкоматы и кассы Сбербанка без комиссии (пенсионер может использовать счет как накопительный, поскольку на остаток средств начисляется процент, любые поступления и перечисления на карточку абсолютно бесплатные, пополнять счет можно в любом отделении банка);

- возможность беспрепятственной оплаты покупок на территории РФ (пластик принимают с 1 июля 2017 года все торговые точки);

- бесплатное снятие наличных в банкоматах и кассах Сбербанка (снять деньги можно по всей РФ без комиссии);

- бесплатный перевыпуск (оплатить 30 рублей за перевыпуск придется только, если владелец сменил фамилию, имя, отчество либо потерял ПИН-код);

- доступные онлайн-сервисы (регистрация в интернет-сервисе осуществляется быстро, чтобы зайти в личный кабинет и получить доступ, нужно ввести пароль авторизации, через онлайн-сервис можно оплачивать услуги ЖКХ, интернет-покупки, осуществлять пополнение мобильного и удаленное управление карточным счетом);

- льготный «Мобильный банк» (первые два календарных месяца sms-сервис предоставляется бесплатно, далее, чтобы подключить услугу, нужно платить каждый месяц, стоимость смс-информирования составляет 30 рублей);

- возможность открытия вклада с повышенной процентной ставкой через онлайн-сервис или мобильное приложение;

- возможность открытия овердрафта со ставкой 40% годовых (услуга помогает оплачивать покупки даже, если на балансе личных средств недостаточно, предусматривает возможность досрочного погашения займа без комиссий и штрафных санкций);

- доступная бонусная программа «Спасибо от Сбербанка» (держатель может воспользоваться действующими акциями, получает скидки и бонусы).

Льготный мобильный банк

СМС-сервис помогает взаимодействовать со Сбербанком, не выходя из дома, используя мобильное устройство. Держатель пенсионной карты получает моментальные оповещения об операциях по карточному счету, может совершать платежи и переводы. За пользование услугой держатель льготной социальной карты Сбербанка первые два месяца не платит. Чтобы подключить ее, нужно:

- найти ближайший банкомат Сбербанка;

- выбрать в меню пункт «Подключить мобильный банк»;

- отправить СМС-сообщение с текстом «Справка», на номер 900, чтобы узнать все возможности сервиса.

Бонусная программа «Спасибо от Сбербанка»

Акция помогает держателю пенсионной карты от Сбербанка экономить на покупках и минимизировать свои расходы. При совершении покупок держателю начисляются баллы, которые потом он может поменять на скидки, действующие в разных торговых точках, осуществляющих свою деятельность по всей территории РФ. Подключение к акции осуществляется через терминал или банкомат.

Зачисление пенсий на банковские счета

Если пенсионер желает пользоваться услугами Сбербанка, но при этом не хочет открывать пластиковую карту, выплата может поступать и на банковский счет. Для этого существуют вклады для расчетов “Универсальный” и “До востребования”. Можно воспользоваться и сберкнижкой, если она была ранее вами открыта (на сегодня такие счета не открываются). Неудобство использования счета состоит в том, что каждый раз для снятия наличных надо будет приходить в банк и ждать в очередях.

Выплата страховой пенсии по доверенности

Если причитающуюся пенсию получает представитель пенсионера на основании доверенности, срок которой превышает один год, получатель выплаты обязан ежегодно подтверждать место своей регистрации в органах ПФР. Если выплата приходит на фактический адрес проживания, подтверждение также обязательно, но уже не официальным документом, а письменным распоряжением самого пенсионера. Если получатель нарушает это условие, выплата пенсии приостанавливается. Прервать двенадцатимесячный срок можно путем получения пенсионером выплаты лично.

На что пенсионеру нужно обратить внимание при выборе банка?

Чтобы выбрать подходящий и надежный банк, всегда стоит изучить все условия. При выборе банка можно придерживаться нескольких советов:

- Надежность. По-старинке пенсионеры считают, что госбанки – это самые надежные банки, поскольку их курирует государство. На самом деле деньги вкладчика и клиента застрахованы в любом банке до 1,4 млн.р., будь то частный или государственный банк (при условии, что банк входит в систему страхования).

- Местоположение. Учитывая, что суммы пенсий не такие уж и большие, можно выбрать банк по дополнительным условиям. Например, отделение этого банка находится около дома, где проживает пенсионер. Ему будет удобно обслуживаться в этом отделении и не нужно куда-то далеко ездить. Здесь можно столкнуться с тем, что если это отделение закроют, то придется искать новое. А если банк мелкий, то офисов у него мало.

- Условия по карте. Стандартная пенсионная социальная карта бывает самой простой, без привилегий. Она имеет небольшие лимиты на снятие, минимальный процент на остаток, что для некоторых пенсионеров неинтересно. В этом случае можно подобрать для себя более выгодный вариант с начислением процентов на остаток и начислением бонусов (кэш-бэка) за покупки.

- Снятие без комиссии в любых банкоматах. Это, пожалуй, одно из важных преимуществ пенсионной карты. Банкоматы своего банка иногда бывает сложно найти, а деньги нужно снять срочно. Возможность снимать с карты в любом банкомате без комиссии в этом случае будет очень кстати.

- Преимущества в обслуживании. Имея пенсионную карту, клиент может получать в банке дополнительные преимущества, например, сниженный процент на кредитование, бонус к процентной ставке по вкладу, льготные кредитные карты и пр.

- Сотрудники банка. Этот факт многие упускают из вида, выбирая только банк, а не обслуживание. Часто клиенты обслуживаются в том банке, где им приветливо улыбаются, помогают решать проблему. Пожилому человеку, как никому другому, нужно больше внимания. Бывает так, что банк крупный и известный, а персонал неприветливый, обслуживает строго по шаблону.

Таким образом, взвесив все «за» и «против» можно подобрать для себя подходящий банк для получения пенсии.

Пенсионные карты Сбербанка: условия обслуживания

Прежде чем заниматься оформление социальной карточки, стоит владеть информацией по всем нюансам обслуживания данного финансового продукта. В частности:

- Обслуживание социальных карточек бесплатное.

- Карты открываются только в рублевом эквиваленте.

- Разрешается бесплатно оформить и дополнительные карты.

- Имеется возможность безналичного и наличного пополнения счета.

- Срок действия пластика равен трем годам, затем требуется его переоформление.

- Работает капитализация процентов при условии, что держатель пластика не снимает ранее начисленные дивиденды в размере 3,50% годовых на остаток денежных средств.

- Существую дополнительные льготы в виде получения бонус-баллов за безналичный расчет. Впоследствии кэшбэки разрешается тратить на получение различных услуг и приобретение товаров.

Также стоит знать и об имеющихся ограничениях по работе с картой. Сбербанком установлен лимит на снятие наличности. Пенсионер может обналичивать средства по карте в размере не более 50 000 руб. в сутки и 500 000 руб. в месяц. При необходимости снять более крупную сумму, придется отдельно уплатить комиссию в 0,50% от суммы, превышающей установленный лимит.

Особенности ПС МИР

Особенности ПС МИР

Что такое социальная карта Сбербанка для пенсионеров

Платежный пластиковый инструмент предназначен для клиентов, которые имеют право на получение пенсии и другой материальной социальной помощи, выплачиваемой Пенсионным Фондом РФ. Карточный счет обслуживается бесплатно, что является огромным плюсом для лиц, у которых небольшие доходы. Основные цели оформления пенсионного карточного счета могут быть следующими:

- получение дотаций и пенсий;

- перечисление детских пособий;

- выплаты компенсаций по потере кормильца;

- получение пенсий по инвалидности.

Пенсионная карта Сбербанка оформляется лицам в возрасте от 14 лет, имеющим гражданство РФ, постоянную регистрацию и документы, подтверждающие личность. Основанием для ее открытия является документ, который подтверждает право на получение пенсии или любого другого социального пособия от государства. Сбербанк берет на себя ответственность за передачу реквизитов и всей нужной информации по владельцу пластика в ПФР.

Платежная система МИР

- независимость от политической обстановки;

- наличие кобейджинговых продуктов, возможность использования в ближайшем будущем не только в пределах страны, но и за границей,

- соответствие всем нормам и требованиям безопасности, наличие чипа, магнитной полосы и голограммы;

- постоянное развитие, усовершенствование продукта, наполнение карт новыми опциями, такими как бесконтактная оплата, транспортное приложение;

- отсутствие платы за вступление, регулярное снижение действующих тарифов на обслуживание.

К основным минусам карточек, работающих в рамках отечественной платежной системы «Мир», можно отнести то, что их принимают к оплате не во всех магазинах и торговых точках. Кроме того, российский пластик обходится дороже в обслуживании, чем карты международных систем. Найти банкомат, в котором удастся снять средства без комиссии с карты «Мир», тоже непросто. Счет ведется только в рублях, поэтому в ходе операций с другими валютами держатель пластика понесет потери из-за банковского курса конвертации.

Почему Маэстро меняют на МИР

Сложная обстановка вокруг Крыма, политическая нестабильность, экономические санкции сделали уязвимыми международные системы, в том числе и Маэстро. Чтобы исключить проблемы с платежами и обеспечить российским гражданам полную независимость от политических решений других государств при проведении безналичных рассветов, правительство РФ распорядилось создать собственную процессинговую систему, которая получила название «МИР».

Первые карты начали функционировать в 2015 году. С 1 июля 2017 года все точки продаж, которые принимают безналичную оплату, обязаны без препятствий проводить расчетные операции с пластиком «Мир». За пределами России существуют некоторые ограничения по оплате. Без каких-либо препятствий рассчитаться, используя карту российской платежной системы, можно пока что только в Армении. В настоящее время согласовываются условия приема «Мира» в Таиланде, Турции, странах Евроазиатского Союза, ОАЭ.

Карты Маэстро обслуживаются платежной системой «МастерКард», управление которой находится в США, поэтому оказывать влияние на ее решения из РФ очень сложно. События, произошедшие в 2014 году – яркое тому подтверждение. Держатели пластика международной системы столкнулись с большими сложностями при ее использовании из-за введенных санкций. Чтобы обеспечить безопасность граждан, в том числе и экономическую, было принято решение создать отечественную платежную систему «МИР», в которую переведены все бюджетные выплаты.

Сравнение «МИР» и Маэстро:

- оплата картой отечественной расчетной системы за пределами РФ ограничена, пластиком Маэстро можно рассчитываться по всему миру без ограничений;

- система «Мир» абсолютно независима от политической обстановки, Маэстро – наоборот;

- на карту «Мир» можно получать социальные выплаты без ограничений, на карту Маэстро государственные пособия будут зачисляться только до 2020 года.

Граждане, у которых пенсионная карта Сбербанка Маэстро, не обязаны досрочно заменять свои карты на «МИР». Национальной программой предусмотрен постепенный переход на отечественную систему платежей до 1 июля 2020 года. С 1 июля 2017 года граждане, которые получают государственные пособия, могут получить только социальную или пенсионную карту «МИР». Действующим владельцам Маэстро гарантировано использование пластика без препятствий и обмана до конца срока действия. При очередном перевыпуске они получат карточку «МИР».

Как уведомить ПФР

После получения пластиковой карты необходимо известить Пенсионный фонд России о том, в какой банк требуется перечислять выплаты. Это можно сделать:

- Через многофункциональный центр (МФЦ).

- В территориальном отделении ПФР.

- На интернет-ресурсе Пенсионного фонда России.

- Через личный кабинет на сайте Госуслуги.

Вне зависимости от способа подачи заявки, помимо основных данных о пенсионере (фамилии, имени, отчестве, адресе регистрации и др.) она должна содержать:

- Название банка, в котором оформлена пенсионная карта.

- Реквизиты для перечисления средств на счет.

Многие кредитные организации (например, Сбербанк и ВТБ) предлагают клиентам содействие в подаче такой заявки.

В этом случае все необходимые бумаги гражданин заполняет вместе с менеджером при получении карты, а банк самостоятельно предоставляет их в ПФР.

Льготы и преимущества клиентов Сбербанка

- главное отличие зарплатной карты от личной — это годовое обслуживание. В зависимости от заключенного договора организации оно может:

- полностью оплачиваться предприятием

- частично оплачиваться организацией, часть оплаты возлагается на работника

- зарплатная карта Сбербанка дает право держателю получить кредит на льготных условиях, при этом потребуется только паспорт. Срок рассмотрения заявки минимальный — 3 рабочих дня

- держателям зарплатных карт банк предлагает в пользование кредитную со сниженной процентной ставкой, которую можно получить только по паспорту. Никакие другие документы не потребуются

Это интересно: Можно ли перевести Спасибо от Сбербанка на другую карту Сбербанка

Как перевести деньги на карту или с нее

Осуществлять денежные переводы с одного счёта на другой можно с помощью следующих способов:

- В отделении банка. В этом случае можно переводить денежные средства с одного счёта на другой.

- Терминал или банкомат. Для этого необходимо зайти в меню «Перевод с карты на карту» и указать номер счёта получателя. После этого можно осуществить перевод денег.

- Интернет-банк. Через сервис «Сбербанк-онлайн» можно легко осуществлять денежные переводы с одного счёта на другой.

- Мобильный банк. Такой способ является наиболее удобным, так как все операции выполняются через телефон. В этом случае необходимо будет указать только номер счёта, на который необходимо перевести деньги.

- Электронный кошелёк. С любого электронного кошелька можно переводить деньги на банковские карты. Также можно осуществить перевод с банковского счёта на электронный кошелёк.

О карте Сбербанка «Мир» в следующем видео-ролике:

Читайте далее:

«Зарплату рассчитают по-новому»: повышение заработной платы на 50% учителям и воспитателям в сентябре 2021 года

«Все сначала»: школы в регионах РФ объявили о дистанционном обучении в сентябре 2021 года из-за коронавируса и выборов

«Первый пошёл»: в каких регионах РФ похолодает и пойдет долгожданный снег в сентябре 2021 года — свежие прогнозы

Дополнительные преимущества пенсионных карточек

Социальная карта Сбербанка для пенсионеров дает не только возможность снимать наличные через банкомат и осуществлять безналичный расчет, но и обладает рядом дополнительных преимуществ. Перечислим наиболее значимые льготы и плюсы оформления продукта:

- Банк предоставляет платежное средство бесплатно и без скрытых комиссий. Единственное, что может предлагать сотрудник – страхование карточного счета. Эта услуга платная и не является обязательной. Навязывание ее пенсионеру идет вразрез с действующим законодательством.

- Начисление процента на остаток денежных средств. Действующая ставка сейчас составляет 3,5% годовых. Это ниже, чем ставка по вкладам, но больше, чем начисления по классическим картам для физических лиц. Начисление происходит один раз в квартал.

- Основной владелец может установить для держателя дополнительного платежного средства ежемесячный лимит доступных финансов.

- Бесплатный доступ к системе интернет-банкинга Сбербанк Онлайн. Личный кабинет устроен легко и понятно, даже для тех, кто никогда не сталкивался с подобными системами. Широкий спектр возможностей позволяет совершать операции без выхода из дома. Осуществлять переводы, оплату коммунальных услуг, открывать вклады, оплачивать налоги — все это возможно с помощью Сбербанк Онлайн. Для получения доступа к кабинету следует взять пароль при использовании любого банкомата или терминала.

- Мобильный банк. Использование сервиса платное. Ежемесячная стоимость услуги составляет 30 рублей. Мобильный банк представляет собой детальное информирование обо всех операциях по счету. Является надежным средством контроля и методом дополнительной защиты. Однако, если платить за него нет желания, то можно воспользоваться бесплатной версией. Пакет «Экономный» не предполагает отправки СМС об изменении баланса карты, но поддерживает поступление кодов для входа в личный кабинет, где баланс можно отследить вручную.

- Бонусная программа «Спасибо». В ней принимают участие все карты Сбербанка. Для того, чтобы стать участником программы, необходимо подключить услугу в терминале. При действующей услуге Мобильный банк можно отправить сообщение на номер 900 со словом «Спасибо». Также подключение доступно в Сбербанк Онлайн, в разделе «Спасибо от Сбербанка». С каждой покупки с использованием безналичного расчета клиент будет получать бонусные баллы. Потратить их можно с магазинах-партнерах. Один балл равен одному рублю.

- Получение наличных в некоторых странах без дополнительной комиссии. Речь идет о снятии денег в банкоматах дочерних филиалов. Подобные возможности доступны в Казахстане, на Украине, в Белоруссии, Чехии и некоторых других странах Европы (полный список можно посмотреть на официальном сайте банка).

- Подключение услуги «Автоплатеж». Позволяет установить автоматическую регулярную оплату счетов за коммунальные услуги, налоги, штрафы, кредиты, интернет. Предоставляется бесплатно. Денежные средства списываются самостоятельно, чеки можно затем распечатать. Позволяет держать под контролем перечисления в пользу операторов мобильной связи. Возможно установить оплату номера при снижении баланса ниже определенного порога или с выбранной периодичностью.

Обзор условий по пенсионным программам в банках

Сделаем обзор пенсионных программ в самых популярных банках. И начнем, конечно, со Сбербанка России, который не изменяет своим традициям и предлагает самые невыгодные условия, но при этом имеет самое большое число клиентов-пенсионеров.

Обратите внимание, что все выпускаемые карты МИР для получения пенсии – дебетовые

Сбербанк

Позволяет оформить карточку онлайн, не выходя из дома. Для этого надо заполнить анкету и через 3 дня (как утверждает банк) забрать готовую. Для получения понадобится паспорт и СНИЛС.

Тарифы и условия:

- бесплатное обслуживание,

- 3,5 % на остаток по счету,

- СМС-информирование первые 2 месяца бесплатно.

Важная информация по комиссиям за снятие наличных.

Бонусная программа предлагает начисление 0,5 % от суммы покупки в виде Спасибо от Сбербанка. Это виртуальные бонусы, которые можно потратить на оплату товаров и услуг в магазинах и организациях-партнерах банка.

Мобильный банк удобный в использовании. Для оплаты коммунальных услуг, налогов достаточно поднести к телефону счет со штрихкодом. Оплата займет 1 – 2 минуты.

Традиционное преимущество Сбербанка – это развитая сеть отделений и банкоматов по всей России.

Почта Банк

Предлагает оставить заявку на сайте без посещения Пенсионного фонда. Почта Банк разработал специальную программу для пенсионеров:

До 6 % годовых на остаток, размер процента зависит от минимальной суммы на счете в течение месяца. Проценты начисляются ежемесячно и капитализируются, увеличивая доход.

- Бесплатное обслуживание.

- Привлекательная бонусная программа. Вы получите 3 % возврата на счет, если расплачиваетесь карточкой в аптеках, на АЗС, в городском и пригородном транспорте, такси.

- Бесплатный и круглосуточный сервис для пенсионеров по оказанию юридических, психологических и медицинских консультаций.

- Бесплатное оформление карты “Пятерочка” для покупок в сети и возврата до 25 % от суммы на счет.

Не придется платить за снятие наличных только в банкоматах Почта Банка и ВТБ.

Банк Открытие

Банк Открытие предлагает:

- до 4 % годовых на остаток по счету, начисление дохода ежемесячно;

- 3 % возврат денег при оплате в аптеках;

- бесплатное обслуживание;

- бесплатное СМС-информирование.

У банка не так развита сеть банкоматов в России, но он нашел выход из ситуации и дает возможность снимать наличные в банкомате любого банка без комиссии.

Открытие само сообщит Пенсионному фонду о переводе вашей пенсии на карту банка. Вам достаточно оформить заявление в отделении.

Бинбанк

Бинбанк по пенсионной карте начисляет 4 % на остаток по счету. За обслуживание ничего платить не надо. Наличные деньги можно снимать в любом банкомате России без комиссии.

Для пенсионеров действует специальная программа “Забота” – это удаленный сервис круглосуточных консультаций по медицинским, психологическим, юридическим и социальным вопросам. Но услуга не бесплатная. Стоимость от 2 до 5 тыс. рублей в месяц.

Совкомбанк

При переводе пенсии в Совкомбанк открывается счет “Мой доход” и оформляется банковская карта МИР с бесплатным обслуживанием и начислением 5,3 % годовых на остаток.

Снимать наличные деньги можно в банкомате любого банка без комиссии. СМС-информирование тоже бесплатное по всем совершенным операциям.

Россельхозбанк

Россельхозбанк предлагает держателям пенсионной карты МИР следующие условия:

- до 6 % на остаток по счету,

- бесплатное обслуживание,

- бесплатное снятие денег в банкоматах банка и еще нескольких партнеров.

К недостаткам можно отнести:

- необходимость самостоятельно относить заявление о переводе пенсии в ПФР,

- СМС-информирование бесплатное только о зачислении пенсии.

Промсвязьбанк

Тарифы и условия:

- бесплатное обслуживание,

- 5 % на остаток,

- 3 % кэшбэк при оплате в аптеках и на АЗС,

- СМС-информирование – 69 руб.,

- комиссия за выдачу денег в банкоматах банка и партнеров – 0 %,

- комиссия за выдачу денег в банкоматах других банков до 50 тыс. рублей в месяц – 0 %.

Заявление в ПФР придется отнести самостоятельно.