Дебетовые карты для путешествий

Содержание:

- Какие карты использую сама

- Варианты выбора среди лучших туристических карт

- Лучшие тревел-карты для поездки за границу

- Сравниваем кредитные карты для путешествий

- AlfaTravel и Alfa Travel Premium Альфа-банка

- 5 лучших предложений от банков для путешественников

- Лучшие кредитки для путешествий, доступные в 2021 году

- Для чего нужны карты путешественнику?

- Кредитные

- ALL Airlines

- 1 Tinkoff All Airlines Black Edition

Какие карты использую сама

Обычно, отправляясь за границу я беру 4 карты и сейчас поясню почему.

- Тинькофф Black Visa дебетовая – моя основная карта. На ней лежат все средства.

- Кукуруза MasterCardWolrd – расходная карта, на балансе всегда минимум, необходимый на один день.

- Тинькофф Платинум MasterCard кредитная – использую при бронировании отелей и аренде авто. Она же, подстраховывает основную карту.

- Сбербанк MasterCard кредитная – беру с собой только потому, что Центральный банк России. Совсем не использую, страховка на случай блокировки Тинькофф.

Карту Кукуруза держу как расходную и всегда ношу с собой. На ней обычно лежат средства, необходимые на один день. Вечером захожу в личный кабинет банка Тинькофф и перевожу с дебетовой карты банка Тинькофф сумму, которая мне понадобится на следующий день. Этим я гарантирую себе безопасность при потере и краже, плюс выигрываю на конвертации по ЦБ.

Кредитную карту банка Тинькофф использую для арены авто или бронирования отелей, где берется определенный залог (депозит), деньги замораживаются на какой то срок. Гораздо удобнее использовать кредитные средства для этих целей, оставляя свои при себе. Благодаря беспроцентному лимиту, в данном случае я ничего не теряю.

Кредитная карта Сбербанка, это конечно сильная перестраховка. Кто-то сейчас подумает, что страдаю паранойей. Однако, блокировка карт совсем не редкость. К тому же, не так давно, я по глупости попала в очень неприятную ситуацию и осталась без средств в далекой стране. Эту историю Вы можете прочитать здесь. Теперь запасная карта карман мне совсем не тянет.

Если вы редко выезжаете за границу и в наличии имеете только карту Сбербанка, то можно обойтись ей. В этом случае постарайтесь не снимать наличные в банкоматах и следите чтобы она не потерялась.

Если же вы путешествуете даже пару раз в год, или выезжаете в долгосрочные поездки, лучше оформить хотя бы одну карту Тинькофф. Таким образом вы немного сэкономите на конвертации и получите финансовую защищенность за рубежом. Карта банка Тинькофф не будет лишней, она удобна и выгодна даже при использовании дома.

Какой банковской картой лучше пользоваться за границей, во многом зависит от страны. Рассмотреть все варианты в рамках одной статьи невозможно. Читайте отзывы и обзоры, это никогда не будет лишним.

О том какие вообще деньги брать за границу, я подробно написала в отдельной статье, которую вы можете увидеть здесь.

Сейчас ненадолго прощаюсь.

Татьяна Соломатина

Варианты выбора среди лучших туристических карт

Tinkoff All Airlines

Кредитная туристическая карта с лимитом в 700 000 и 55-ти дневным беспроцентным периодом.

Плюсы

Выгодно отличается от прочих карточек высокими процентами начисления кэшбека:

- 2 % на любые покупки,

- 5% при покупке авиа- и ж/д билетов,

- 10% при бронировании автомобиля или отелей.

Обеспечивает путешественника бесплатной годовой медицинской страховкой.

Курс конвертации равен курсу центробанка + 2%.

Минусы

- Стоимость годового обслуживания составляет 1890 руб.

- Необходимо сравнивать цены на сайте tinkoff и других, так как на нём легко потерять заветные 5-10 % из-за большой наценки.

- Компенсация миль происходит по следующему принципу: не менее 6000 миль и кратно 3000. Это означает, что при покупке за 4000 рубля вы потеряете 2000 миль, а за оплату 6200 рублей с вас спишут 9000 миль.

- Существует также расширенная версия Tinkoff All Airlines Black Edition с кредитным лимитом 1000000 р., страховкой на пять человек и ежемесячным обслуживанием в 1490 рублей.

Tinkoff Black

Дебетовая карта с многочисленными положительными отзывами.

Плюсы

- Беспроцентное снятие наличных суммой от 3000 до 150000 р. Даже через банкоматы стороннего банка.

- Все банковские переводы с карты бесплатны.

- 6 % годовых.

- Начисляемый в конце месяца кэшбек составляет 1 %.

- Ежеквартальные акции по кэшбеку на определённые статьи расходов — транспорт, топливо и т.д.

Минусы

- За хранение более 300000 р. снижают проценты

- Ежемесячное обслуживание 99 р.

Карта “Travel” от банка Открытие

Дебетовая карта с большим кэшбеком за любые покупки.

Плюсы

- Кэшбек 3 % с каждой покупки. Использовать кэшбек можно через сайт ravel.open.ru путём заказа билетов и бронирования отелей. Потратить можно любую сумму.

- Конвертация по курсу ЦБ +2,5 %

Минусы

- Обслуживание 299 р. в месяц.

- Снятие средств в банкоматах облагается комиссией 1 % (кроме банкоматов банков “Открытие” и “Траст”).

Вы можете не платить за обслуживание карты при выполнении одного из трёх условий:

- Сумма, хранящаяся на счетах банка превышает 300000 р.

- На счетах банка содержится более 150000 р., ежемесячные траты превышают 20000 р.

- Сумма ежемесячных пополнений превышает 50000 р.

Снятие наличных в любых банкоматах в этом случае также становится бесплатным.

Кукуруза World от Евросети

Рублёвая дебетовая карта. Лимит для именных и карточек с кредитным лимитом максимальный баланс составляет 600000 р. Для неименных карт — 100000

Является небанковской — принимайте необходимые меры предосторожности, имейте запасную карту и не накапливайте большую сумму на счёте

Плюсы

- Бесплатное годовое обслуживание.

- Бесплатное СМС информирование

- Кэшбек от 0,5-1,5 % до 3 % при подключенной услуге “Двойная выгода” за 990 р/год. 3 %-ое начисление можно получить только за покупки до 30000 р.

- 5 % баллами на услуги АЗС во всем мире. Необходима подключенная услуга “Помощь на дороге” стоимостью 990 р./год.

- Годовой кэшбек размером 3 % может быть получен путём оформления на карту кредитного лимита от банков ТКС или Ренессанс.

- Конвертация без наценок по курсу ЦБ.

- Прогрессивное накопление годовых с услугой “Процент на остаток”. 3% при остатке на карте от 259 до 14999 р.; 4% при 15 000-149 999 р.; 5% при 150 000-499 999 руб; 7% при остатке на карте от 500 000 и более. Расчёт процентов производится ежедневно на остаток в начале дня. Необходимо наличие минимум 5000 р. каждый день или расходы 5000 р. в месяц. В противном случае будет производиться ежемесячное взимание 70 р. за обслуживание.

Минусы

- Комиссия за снятие наличных 1 %: минимум 100 р. При подключенной услуге “Процент на остаток” снятие суммы от 5000 р (минимально) до 50000 р. (ежемесячно) будет бесплатным.

- Комиссия за снятие наличных через кассу банка 4 %, минимум 350 р.

- Пополнение возможно только с другой карты Евросети или лично через офис.

- Баллы с кэшбека можно тратить только на территории России

В завершении необходимо сказать, что актуальную и полную информацию о приглянувшейся банковской карте вы можете получить только на официальном сайте банка. Ответственное отношение к выбору, консультации с банковскими работниками позволят вам избежать многих проблем во время отдыха.

Лучшие тревел-карты для поездки за границу

Кредитная карта Tinkoff All Airlines отличное, очень выгодное предложение с достойным кэшбэком и начислением милей, особенно при получении бесплатного обслуживания за траты от 50’000₽ по карте. Отличный бонус — включенная хорошая годовая страховка!

Лучшая дебетовая тревел-карта

Формально дебетовая карта Tinkoff Black не позиционируется как тревел-карта, но фактически — это самая лучшая дебетовая карта для путешествий из всех существующих! Предложение уникально мультивалютностью (аж 30 валют Мира!), снятием наличных во всех банках Мира без комиссии, достойным кэшбэком с оплаты покупок и отличным рублевым 10% кэшбэком при бронировании отелей на Booking (с сохранением скидки Genius) через сайт Tinkoff Travel!!!

Лучшая премиальная карта со страховкой и Priority Pass

Карта Сбербанка с премиальным пакетом обслуживания Премьер — самое лучше и выгодное предложение из всех существующих банков с отличной расширенной годовой страховкой на всю семью, включенными активными видами отдыха и покрытием 100’000 евро, а также максимальным (8 в квартал) количеством проходов в бизнес-залы по программе Priority Pass. Первые 2 месяца обслуживания бесплатны, а далее при соблюдении вполне лояльных для премиальной карты условий можно получить полностью бесплатное обслуживание и даже безлимитные проходы в бизнес-залы программы Priority Pass!

Лучшие цены и скидки :

Скидка до 4000 рублей на проживание Дешевые туры Туристическая страховка Дешевые авиабилеты Лучшие цены на отели Трансфер и такси Аренда авто Экскурсии

Сравниваем кредитные карты для путешествий

Параметров сравнений очень много и у всех карт есть свои особенности. Мы выделили ключевые параметры по которым сами бы выбирали карту.

Сравнение кэшбэка на покупки и стоимость обслуживания

Стоимость обслуживания приведена за 1 год.

| Tinkoff All Airlines | 2% | 1890 руб. |

| Alfa Travel | 2 или 3% | 1290 или 2990 руб. |

| Alfa Travel Premium | 5% | 6490 |

| Открытие Travel Золотая | 3% | 2990 руб. |

| Открытие Travel Премиальная | 4% | 5990 руб. |

Здесь видна разница — чем больше тратишь по карте в год, тем быстрее окупится стоимость обслуживания. Мы тратим не так много, поэтому оформлять карту с высокой стоимостью обслуживания не имеет смысла.

Сравнение кэшбэка на билеты, туры, отели

| Tinkoff All Airlines | 3-5% на авиабилеты и туры, 10% отели на Booking, 10% аренда авто Rentalcars |

| Alfa Travel | 4,5-5,5% на авиабилеты, 7-8% на жд билеты, 8-9% на отели |

| Alfa Travel Premium | 7,5% на авиабилеты, 10% на жд билеты, 11% на отели |

| Открытие Travel Золотая | 3% на все |

| Открытие Travel Премиальная | 4% на все |

Повышенный кэшбэк у Альфы можно получить только при покупке через их сайт, где цены изначально завышены. Наша проверка билетов Аэрофлота показала увеличение цены примерно на 5%.

По ЖД билетам выгоды от покупки через сервис Альфы нет. Стоимость примерно на 10% выше, чем на сайте РЖД.

У Открытия нет специального кэшбэка на авиабилеты и отели. Минус за это.

Сравнение дополнительных бонусов

Помимо привлекательного кэшбэка и выгодных авиабилетов травел карты заманивают дополнительными бонусами. Какие еще выгоды можно получить у кредиток?

- Доступ в бизнес-залы аэропортов. В этой статье не будем его рассматривать, для этого нужны большие ежемесячные траты по карте, суммы на счете или инвестиции.

- Страховка для путешествий. Есть у всех вышеперечисленных карт и она очень актуальна для путешествий и получения виз. Нам страховка от Тинькова окупается при первом же путешествии за границу на пару недель. В Кении даже пришлось ей воспользоваться.

- Отдельно можно отметить бонусы для клиентов Альфа-Банка. Для них выпускаются карты Visa Signature. По ней можно получить 14 дней безлимитного интернета в роуминге и упаковывать бесплатно багаж до 4-х раз в год в крупных аэропортах. Подробности здесь.

Сравнение кредитных условий

Для нас вообще не актуальное сравнение. Как кредиткой картой All Airlines мы не пользуемся совсем и вам не советуем. Сравним процентную ставку по кредиту и льготный период без выплаты %.

| Tinkoff All Airlines | от 15 до 29,9% годовых | до 55 дней |

| Alfa Travel | от 23,99 до 38,52% годовых | до 60 дней |

| Alfa Travel Premium | от 23,99 до 38,52% годовых | до 60 дней |

| Открытие Travel Золотая | от 18,9 до 31,9% годовых | до 55 дней |

| Открытие Travel Премиальная | от 17,9 до 30,9% годовых | до 55 дней |

Условия здесь почти равны по всем вариантам карт

Другие особенности карт

- СМС-информирование у Открытия, у Тинькова и Альфы 59 руб. в мес.

- Пополнять карты Тинькова и Открытия можно бесплатно и моментально с карт любых банков в приложении. У Альфа-Банка бесплатно можно пополнить карту только в отделении, в банкомате или с другой карты через Альфа-клик.

Итог сравнения кредитных карт

Для себя мы сделали свой ТОП-3 кредитных карт для путешественников

- Tinkoff All Airlines. Нам нравится вариант с кэшбэком, который можно потратить на любые авиабилеты и даже на туры. Приложение очень продуманное и всегда легко пополнить кредитку после траты. Также мы уже не первый раз пользуемся кэшбэком 10% при бронировании отелей на Booking.com. Отзыв о карте.

- Alfa Travel Premium. Как только мы будем тратить более 50.000 руб. в месяц, то побежим оформлять Alfa Travel Premium. Этот вариант очень интересен своим высоким кэшбэком в 5% на все покупки.

- Карта Открытие Travel тоже хороша с кэшбэком 3-4%, но по другим параметрам уступает Альфе и Тинькову.

AlfaTravel и Alfa Travel Premium Альфа-банка

Кредитная карта Alfa Travel разработана специально для тех, кто много путешествует. Что получат владельцы при ее использовании?

Это прежде всего:

- Приветственные 1000 милей в начале использования карты.

- Накопление несгораемых милей до 3% при совершении покупок по карте. При оплате авиа и ж/д билетов, а также услуг отелей, предусмотрены повышенные ставки бонусных начислений до 9%.

- Возможность полностью расплатиться милями за приобретение билетов любых авиакомпаний.

- Процентная ставка – от 23,99% годовых.

- Происходит начисление процентов при остатке собственных средств до 6% годовых, в зависимости от имеющейся суммы.

- Бесплатное получение наличных по карте в пределах страны, комиссии зарубежом – 5,9%, но не менее 500 руб.

- Пользователям карты и членам их семей предоставляется бесплатная страховка при путешествиях. Среди страховых случаев – занятие экстремальными видами спорта, отравление алкоголем.

- Открыт доступ к счетам разных валют, включая рубли, доллары, евро, фунты стерлингов и прочие.

Также владельцы могут воспользоваться специальными предложениями от партнеров банка, в том числе:

- бонусы от ведущих операторов мобильной связи, в том числе и в виде безлимитного интернета

- возможность получения бесплатной упаковки багажа в большинстве аэропортов России и скидок

- предоставление такси бизнес-класса со скидкой

- получение компенсации со сниженной комиссией при задержке рейсов

- скидки на аренду авто по всему миру через сервисы Avis

- круглосуточная поддержка туристов по всему миру при возникновении экстремальных ситуаций, предоставление юридических консультаций

- доступ в бизнес-залы аэропортов Priority Pass

Можно рассчитывать и на связь с персональным помощником при возникновении небольших бытовых вопросов. Консьерж-сервис действует круглосуточно, с его помощью допускается:

- покупка билетов на развлекательные мероприятия

- бронирование столов в ресторанах, номеров в гостиницах

- запись в спортивные клубы и салоны красоты

- доставка питания

- планирование туристических маршрутов

- помощь при совершении покупок

- консультации по вопросам искусства и образования

- организация встреч

- предоставление услуг гидов и переводчиков

Следует обратить внимание, что при получении ряда услуг, в том числе бронирования, при помощи персонального помощника бонусные мили не начисляются. Кредитная карта AlfaTravel Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

60 дней

Ставка:

от

23,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

рублей

Оформить

Кредитная карта AlfaTravel Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

60 дней

Ставка:

от

23,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

рублей

Оформить

5 лучших предложений от банков для путешественников

TinkoffBlack

Это дебетовая банковская карта. Выпускается только по одному типу платежной системы — MasterCard, но может быть оформленной как на рублевый, так и на валютный (в долларах или евро) счет.

Тарифы и условия

- начисления на остаток: 7% годовых для рублевого счета при остатке до 300 тыс. рублей (если остаток превышает эту сумму, то размер начислений составит 3%) и 0.1% для валютного

- обслуживание: бесплатно при остатке за расходный период не менее 30 тыс. р.Если сумма меньше, то комиссия составит 99 рублей за каждую операцию

- за обналичивание менее 3 тыс. р. комиссия составит 90 р., свыше 150 тыс. рублей — 2% о суммы

- кэшбэк до 5% при совершении покупок (до 30% по условиям специальных предложений от партнеров банка)

- бесплатные сервисы: интернет-банкинг, Мобильный банк и SMS-информирование

- SMS-банкинг: 39 рублей ежемесячно

- курьерская доставка карты по указанному в заявке адресу в течение двух дней

Кукуруза MasterCardWorld

Эта карта является проектом сети салонов связи «Евросеть». Для использования предлагается только рублевый счет.

Тарифы и условия

- годовое обслуживание и SMS- информирование

- конвертация рубля в доллар рассчитывается по курсу ЦБ РФ

- снятие наличных: комиссия 1% при использовании банкомата (не менее 100 р.) и 4% через пункты выдачи наличных (не менее 400 р.)

- лимит на снятие наличных: 30 тыс. р., при превышении указанной суммы взимается комиссия в размере 1%

- возврат 1.5% от суммы покупок в виде бонусов

- кэшбэк 3% при участии в программе лояльности Двойная выгода+

- быстрое и бесплатное оформление в любом салоне сети Евросеть

Visa Gold Travel от Райффайзенбанка

Это дебетовая карта повышенного уровня серии Travel (существует упрощенный вариант Visa Classic Travel).

Тарифы и условия

- обслуживание: 3500 р. в год

- расходный лимит на все виды операций в сутки: 3 млн р. или 100 тыс. $/€

- снятие наличных: 300 тыс. р. или 5 тыс. $/€ в сутки, 2 млн р. или 30 тыс. $/€ в месяц

- программа накопления бонусных миль: 1 TravelMiles за каждые потраченные 40 р., 1000 TravelMiles в день рождения, + TravelMiles при пользовании услугами сайта iGlobe.ru

- SMS-банк: бесплатно

- возможность экстренной выдачи наличных за пределами Российской Федерации

- участие в программе Скидки для Вас (около 5000 партнеров)

- курьерская доставка карты: 390 р. или 6$/€

Alfa-miles Visa Signature от Альфа-Банка

Дебетовая карта повышенного уровня серии Альфа-мили. При выборе классической карты этой же категории возможен выпуск кредитного платежного инструмента. Также существует ряд карточек, при оформлении которых открывается доступ к услуге Priority Pass.

Тарифы и условия

- начисление 3.5 миль за каждые потраченные 30 р./1$/0.8€

- в подарок 1000 стартовых миль + возможность получить 10 тыс. дополнительных миль

- возможность докупить мили за средства, содержащиеся на счету карты

- авиабилеты, ж/д билеты, аренда и бронирование номеров в гостинице и автомобилей — на сайте alfamiles.com за счет накопленных миль

- страхование в путешествиях как самого держателя карты, так и членов его семьи

- обслуживание: бесплатно при условии подключения пакета услуг Максимум +

- сервис Консьерж — помощь при оформлении визы, аренде номера в гостинице, автомобиля, столика в ресторане, консультирование по всем вопросам, которые касаются выезда и пребывания за рубежом

«Аэрофлот» Visa Signature от Сбербанка

Одна из трех дебетовых карт серии «Аэрофлот» (также выпускаются Classic и Gold уровни).

Тарифы и условия

- 2 мили за каждые потраченные 60 р. или 1$/€

- начисление миль по программе Аэрофлот Бонус, которые можно потратить на улучшение класса обслуживания

- стартовые 1000 миль в подарок при оформлении карты

- участие в бонусной программе Спасибо от Сбербанка

- премиальная линия обслуживания — персональный менеджер ответит на все вопросы

- бесконтактный способ оплаты

- обслуживание: 12 тыс. р. или 250$/€ в год

- безналичный расчет без комиссии

- обналичивание: бесплатно, при превышении лимита взимается комиссия в размере 0.5%

- лимит на снятие наличных: 500 тыс. р./12500$/10 тыс. € в сутки и 5 млн р./170 тыс. $/125 тыс. € в месяц.

Лучшие кредитки для путешествий, доступные в 2021 году

Мы выбрали три лучшие кредитные карты, предназначенные именно для путешественников, которые доступны в 2021 году. Две из них — универсальные, они не привязаны к определенной авиакомпании. Одна — совместная с компанией Аэрофлот.

| Карта | Сумма | Ставка | Грейс-период | Стоимость |

| Альфа Банк «Alfa Travel» | от 50 000 до 500 000 руб. | от 23 до 23,99% годовых | 60 дней | от 990 до 1 490 руб./год |

| Альфа Банк «Аэрофлот-Бонус» | от 50 000 до 1 000 000 руб. | от 23,99% годовых | 60 дней | от 990 до 11 990 руб./год |

| Tinkoff «ALL Airlines» | от 5 000 до 1 000 000 руб. | от 15 до 39,9% годовых | 55 дней | 1 890 руб./год |

Альфа Банк «Alfa Travel»

- Ставка — от 23 до 23,99% годовых

- Сумма — от 50 000 до 500 000 руб.

- Возраст — от 18 до 65 лет

- Беспроцентный период — 60 дней

- Стоимость — от 990 до 1 490 руб./год

Бонусная программа карты «Alfa Travel» от Альфа-Банка подразумевает начисление кэшбэка милями. Мили можно потратить на авиабилеты, жд билеты или отели. Курс банка — 1 миля равна 1 рублю.

Принцип начисления миль такой:

- 2% — за каждую покупку с использованием карты;

- 4,5% — за покупку авиабилетов на сайте travel.alfabank.ru;

- 7% — за покупку жд билетов на сайте travel.alfabank.ru;

- 8% — за бронирование отелей на сайте travel.alfabank.ru.

Таким образом, кэшбэк на повседневные покупки вполне неплохой, 2% от суммы. В течение года можно накопить достаточно, чтобы скидка на билеты или бронирование отелей была достаточно приятной.

Альфа Банк «Аэрофлот-Бонус»

- Ставка — от 23,99% годовых

- Сумма — от 50 000 до 1 000 000 руб.

- Возраст — от 18 до 65 лет

- Беспроцентный период — 60 дней

- Стоимость — от 990 до 11 990 руб./год

Линейка кобрендинговых карт Альфа Банка и Аэрофлота включает четыре кредитки с разным принципом начисления бонусных миль. Карты более высокой категории имеют более дорогую комиссию за обслуживание, зато позволяют зарабатывать больше миль. Чем более активно держатель карты планирует ее использовать и чем больший оборот по карте планируется, тем более высокого уровня карта будет выгоднее.

Принцип начисления миль для карт «Аэрофлот-Бонус» и другие условия, в зависимости от категории:

| Категория карты | Начисление миль | Макс. лимит | Мин. ставка | Мин. стоимость обслуживания |

| Standard | 1,1 мили за каждые 60 ₽ / 1 $ / 1 € расходов | 500 000 руб. | 23,99 % годовых | 990 руб./год |

| Gold | 1,5 мили за каждые 60 ₽ / 1 $ / 1 € расходов | 700 000 руб. | 23,99 % годовых | 2 490 руб./год |

| Platinum | 1,75 мили за каждые 60 ₽ / 1 $ / 1 € расходов | 1 000 000 руб. | 23,99 % годовых | 7 990 руб./год |

| World Black Edition | 2 мили за каждые 60 ₽ / 1 $ / 1 € расходов | 1 000 000 руб. | 23,99 % годовых | 11 990 руб./год |

Система начисления миль стандартная — определенное их количество начисляется за каждые 60 рублей расходов, либо на каждый потраченный доллар/евро. Повышенных бонусов за отдельные покупки при этом нет.

Накопленные мили можно потратить на:

- компенсацию стоимости билета Аэрофлота или одной из 19 авиакомпаний альянса SkyTeam;

- повышение класса обслуживания в самолете;

- предложения партнеров — товары и услуги различных категорий программы Аэрофлот Бонус.

Tinkoff «ALL Airlines»

- Ставка — от 15 до 39,9% годовых

- Сумма — от 5 000 до 1 000 000 руб.

- Возраст — от 18 до 70 лет

- Беспроцентный период — 55 дней

- Стоимость — 1 890 руб./год

Универсальная кредитная карта для путешественников, прямой конкурент «Alfa Travel» от Альфа-Банка. Тинькофф также предлагает особую систему начисления кэшбэка в виде милей. Одна миля при конвертации равна одному рублю.

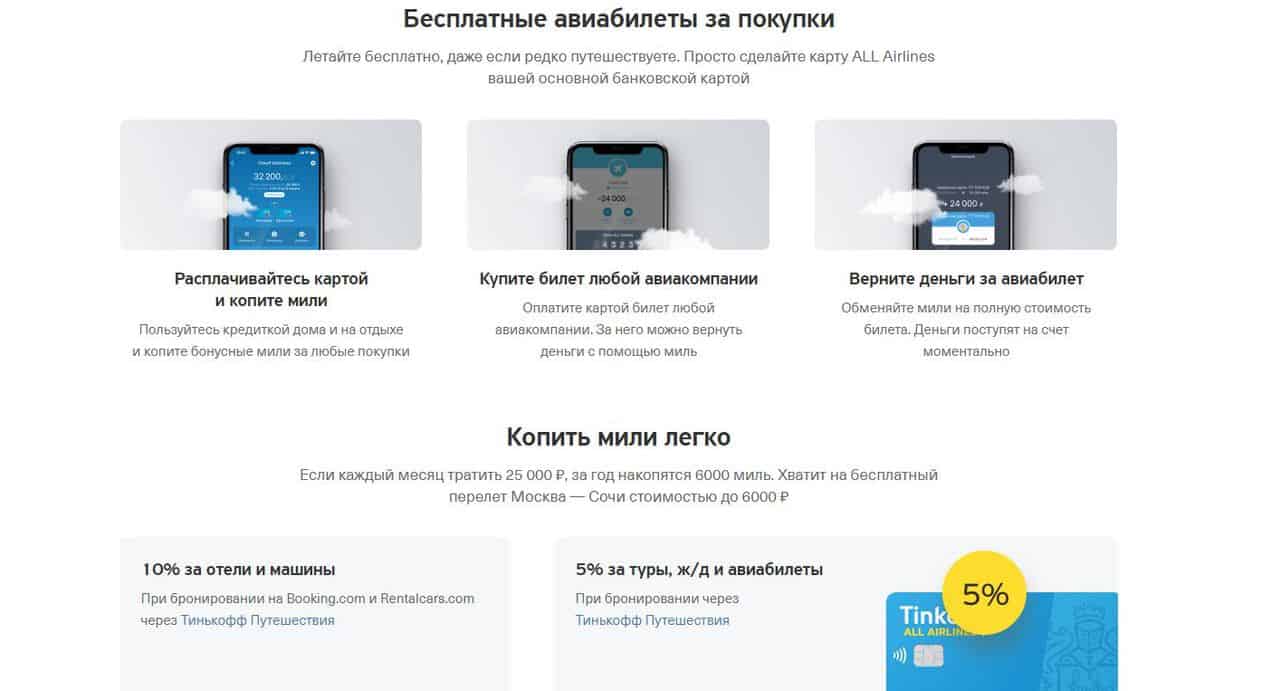

Мили начисляются по такой схеме:

- 2% — любая покупка с использованием кредитки;

- 5% — при покупке туров или жд билетов на сайте Тинькофф Путешествия;

- 7% — при покупке авиабилетов на сайте Тинькофф Путешествия;

- 10% — при бронировании отелей и авто на прокат на сайтах Тинькофф Путешествия, Booking.com и Rentalcars.com.

Срок хранения миль достаточно долгий — 5 лет. Соответственно, карту можно использовать по ее прямому назначению — для компенсации стоимости авиабилета — даже при редких путешествиях по воздуху.

Дополнительный бонус для всех держателей такой карты — бесплатная страховка для визы и путешествий по миру. Бесплатный полис автоматически продлевается в течение всего срока действия кредитки, его обычная стоимость — от 6 000 рублей.

Для чего нужны карты путешественнику?

Неважно, выезжаете вы на короткий отдых по пакетному туру или собираетесь в длительное путешествие по одной или нескольким странам, иметь с собой хотя бы пару банковских карт необходимо не только для удобства, но и для финансовой безопасности. Наличные деньги можно потерять, или их могут украсть

Кредитную карту удобнее использовать при аренде автомобиля или бронировании отелей, где требуется определенный депозит. Использование банковской кредитной карты при наличии льготного периода позволит вам не замораживать собственные средства на время путешествия, которым всегда найдется другое применение

Наличные деньги можно потерять, или их могут украсть. Кредитную карту удобнее использовать при аренде автомобиля или бронировании отелей, где требуется определенный депозит. Использование банковской кредитной карты при наличии льготного периода позволит вам не замораживать собственные средства на время путешествия, которым всегда найдется другое применение.

Расплачиваясь за услуги или товары пластиковой картой, некоторая сумма возвращается в виде денег или бонусов за ваши траты (кэшбек), что является приятным подспорьем бюджету. А на остаток средств начисляется определенный процент, что тоже радует, ведь деньги в этом случае не лежат мертвым грузом, а худо-бедно работают.

Кредитные

All Airlines Black Edition от Тинькофф Банка

Условия использования этой карты аналогичны дебетовой карте с таким же названием от Тинькофф. Их описание Вы можете прочитать выше. Отличаются они только процентом кэшбэка за обычные покупки за границей. У дебетовых карт от составляет 1,5 %, а у кредитных – 2 %.

Карта мира без границ от Промсвязьбанка.

Получить данную карту Вы можете в любом отделении банка. Она дает следующие возможности владельцу:

- Страховка от несчастного случая на сумму до 50 тысяч долларов.

- Имеется система накопления миль. Вы сможете обменять их по выгодному курсу один к одному.

ALL Airlines

Это вторая карта Тинькофф пользователям для путешествий. Лимит поднимается до 700 тыс. Стоимость обслуживания предлагается на выбор: 249/1890 руб. в мес./год. В первом случае, можно обойтись без выплат. Если тратить ежемесячно с карты от 50 тыс., обслуживание станет бесплатным. За покупки в кредит будет ставка в пределах 15-29,9%. Грейс период – 55 дней.

На наш взгляд, это самая выгодная кредитная карта от Тинькофф для путешествий.

С этим продуктом можно путешествовать с любыми авиакомпаниями. Любой рейс можно оплачивать накопленными милями (1 миля=1 руб.). Чтобы копить мили, нужно ежемесячно расходовать с карты 25 тыс. Тогда за 12 мес. владелец карты наберет 6 тыс. миль, а это стоимость перелета из столицы в Сочи.

При использовании All Airlines будут следующие выгоды:

- Бронирование отелей/машины – скидка 10%, если операция проводилась через Booking.com/Тинькофф Путешествия

- Бронирование туров/железнодорожных и авиабилетов– 5%, если бронирование велось через Тинькофф Путешествия

- За покупки авиабилетов – 3%, за прочие покупки – 2%

Страховка (стоит 6 тыс.) предлагается в подарок. Можно покрыть медикаменты с лечением, транспортировку, звонки между городами на сумму до $50 тыс. и расходы при утрате багажа до $1 тыс. В этот полис входит и опция для активного (горные лыжи, сноуборд и пр.) отдыха.

1 Tinkoff All Airlines Black Edition

Премиум-карта с мильной программой. Обойдется в 1490 рублей за месяц. Но можно пользоваться бесплатно, если хранить 3 миллиона на счетах банка или тратить минимум 200 тысяч рублей. Помимо стандартных привилегий премиум-карт (в частности, проход в VIP-зоны дважды в месяц) банк предоставляет персонального менеджера, консьерж-сервис, подарочную страховку владельца и его семьи на 100 тысяч долларов в путешествиях. Кредитный лимит огромный – до 2 миллионов рублей. При этом минимальная ставка довольно низкая – всего 12%.

Карта работает с мильной программой банка. Кэшбек начисляется за все покупки. Он считается в виде миль – вы получите не менее 1% возврата с каждых 100 рублей. За бронирование номера в отеле или хостеле, а также аренду автомобиля можно получать до 10%, а за билеты – до 5%. У партнеров размер кэшбека может доходить до 30%. Получать деньги в банкоматах можно бесплатно, но в месяц только до 100 тысяч рублей. Всё большее облагается комиссией 2%. Радует, что за SMS-информирование не надо платить.

Недостатком можно считать отсутствие других валют, кроме рубля – при использовании за рубежом придется потратиться на конвертацию (ЦБ+2%). Впрочем, за счет кэшбека почти вся разница будет покрыта. В отзывах многие отмечают, что карта выгодная, даже несмотря на курс.

Обновлено: 28-12-2018

Внимание! Представленная выше информация не является руководством к покупке. За любой консультацией следует обращаться к специалистам!