Как оформить карту втб через интернет?

Содержание:

- Какую из карточек ВТБ оформить?

- Виды дебетовых карточек

- Разновидности дебетовых карт, выпускаемых ВТБ

- Классические дебетовые карты ВТБ

- Преимущества

- Минусы

- Пакеты дебетовых карт от ВТБ 24

- Область применения

- Оформление карточки ВТБ онлайн

- Начисление кэшбэк

- Активация

- Преимущества дебетовых карт ВТБ

- Заполнение онлайн заявки на получение карты ВТБ.

- Действия по моментальной карте ВТБ 24

- Минусы

- Минусы

Какую из карточек ВТБ оформить?

|

Название карты |

Кому подойдет |

|

Классическая дебетовая |

Универсальная карта для оплаты покупок в магазинах и онлайн с простыми условиями обслуживания. |

|

Цифровая |

Виртуальный аналог пластиковой карты. Моментальную дебетовую карточку можно использовать для расчётов в интернете, она выпускается без физического носителя (клиент пользуется реквизитами). |

|

ЭкоМультикарта Mastercard |

Карта в экоформате для тех, кто заботится об окружающей среде. Часть вознаграждения от покупок можно направить на поддержку экологии. |

|

Мир-Maestro |

Подходит для получения выплат из бюджета, оплаты в России и за границей, сочетает в себе преимущества двух платежных систем. |

|

«Тройка» |

Карта для оплаты проезда в метро. |

|

Пенсионная |

Подходит для клиентов-пенсионеров, предлагает повышенный доход на остаток. |

|

Для военных пенсионеров |

Используется для зачисления военной пенсии. Карта с повышенным процентом на остаток. |

|

Зарплатная |

Аналог классической дебетовой карты, на которую можно получать зарплату. |

Виды дебетовых карточек

Ассортимент платежных продуктов, предлагаемых финансовыми организациями, постоянно меняется, поэтому не мешает узнать, какие дебетовые карты банка ВТБ можно оформить сейчас. В настоящее время он предлагает 5 видов:

- Мультикарта.

- Цифровая Мультикарта.

- ЭкоМультикарта ВТБ Mastercard.

- Мультикарта Мир-Maestro ВТБ.

- Мультикарта ВТБ «Тройка».

Каждая из этих карт может быть, как основной, так и дополнительной. Главной считается та, онлайн-заявка на которую была оформлена первой. Дополнительный пластик обладает теми же функциями, но привязывается к уже существующему счету. При этом владелец основной карты вправе устанавливать разные лимиты для каждого дополнительного продукта.

Разновидности дебетовых карт, выпускаемых ВТБ

Банк имеет несколько расчётных карточных продуктов. Каждый из них подключен к специальной программе лояльности, в рамках которой накапливаются бонусные единицы, обмениваемые на кэшбэк, скидки или привилегии.

Для совершения покупок на территории России и за границей можно оформить Мультикарту «МИР»-Maestro. Клиентам доступны привилегии по программе лояльности «Привет, Мир!» и бонусная программа от банка.

Если вы не проживаете в столице и не нуждаетесь в транспортном приложении, не планируете пользоваться платёжной системой «МИР» или не интересуетесь экологией, закажите стандартную Мультикарту.

Она позволяет совершать покупки в любой точке мира и накапливать бонусы.

Ниже перечислены основные условия по картам ВТБ:

- бесплатное обслуживание в течение первого месяца; далее – по 249 рублей ежемесячно;

- освобождение от комиссии за ведение счёта при расходах за месяц свыше 5 000 рублей;

- бескомиссионное снятие наличных в банкоматах ВТБ (при использовании сторонних аппаратов самообслуживания удерживается 1% от суммы);

- освобождение от комиссионного сбора за обналичивание денег через другие банкоматы при ежемесячных тратах более 75 000 рублей;

- бесплатные межбанковские переводы до 20 000 рублей в месяц (при расходах от 75 000 рублей – без ограничений);

- открытие карточного счёта в рублях и иностранной валюте (евро либо долларах);

- стоимость СМС-информирования – 59 рублей в месяц;

- бесплатные push-оповещения;

- суточный лимит на снятие денег – 350 000 рублей; месячный – 2 000 000 рублей.

Исключение – ЭкоМультикарта. Стоимость её выпуска – 99 рублей. Данная комиссия не возвращается на баланс.

Каждый клиент может заказать до пяти дополнительных карточек бесплатно. Они все будут привязаны к общему счёту. С их помощью легче накапливать бонусы, потому что банк объединяет расходы по каждой из них.

Исключение – цифровая карта. Вы можете открыть не больше трёх таких карточек без оплаты комиссии.

Классические дебетовые карты ВТБ

Заслуживают внимания банковские карты ВТБ Банка Москвы классической категории, сочетающие небольшую стоимость с довольно большим набором возможностей, доступных держателю — удобное пополнение баланса и снятие наличных, безналичные расчеты в любых точках продаж, оснащенных POS-терминалами, платежи и переводы в режиме онлайн, свободное пользование карточкой Visa либо MasterCard за рубежом.

Условия:

- тип карты — MasterCard Standard, Visa Classic или МИР Классическая;

- выпуск бесплатный;

- стоимость обслуживания — 750 руб. / год;

- возможность заказать до 4 дополнительных карточек стоимостью 450 руб. / год каждая;

- стоимость SMS-оповещения — 59 руб. / мес. (с третьего месяца);

- пополнение Card2Card без комиссии;

- платежи и переводы в интернет-банке и мобильном приложении, а также снятие наличных в банкоматах ВТБ без комиссии.

снятие наличных в «родных» банкоматах и пунктах выдачи наличных, включая банкоматы финорганизаций группы ВТБ — бесплатно;

снятие наличных в сторонних банкоматах и ПВН — 1%, но не менее 199 руб.

Преимущество линейки продуктов ВТБ Банка Москвы — при большой сети банкоматов ВТБ и сопоставимой, а то и одинаковой стоимости обслуживания с пластиком Сбербанка финорганизация группы ВТБ обеспечивает качество сервиса, вызывающее гораздо меньше нареканий, чем сбербанковское.

Недостатки:

- банк уступает по качеству обслуживания крупным частным финансовым компаниям;

- большой штраф за технический овердрафт (50% годовых);

- большая минимальная комиссия за снятие наличных в сторонних банкоматах.

Другие дебетовые карты ВТБ Банка Москвы

Назовем условия, на которых предлагает ВТБ Банк Москвы дебетовые карты других разновидностей.

Стоимость годового обслуживания:

- золотая дебетовая карта ВТБ MasterCard либо Visa — 3000 руб;

- платиновая карта Visa – 9000 руб.;

- карты для меценатов «Дар святыне» и «Государственная Третьяковская галерея — ВТБ — VISA» классические — 900 руб.;

- «Дар святыне» Visa Infinite для VIP-клиентов — 24 тыс. руб.;

- «Государственная Третьяковская галерея — ВТБ — VISA» Gold – 3000 руб., Platinum – 9000 руб., Infinite — 24 тыс. руб.

Преимущества карточных спецпредложий:

- Каждая банковская карта ВТБ международной платежной системы обеспечивает доступ к спецпредложениям и скидкам от MasterCard Worldwide или Visa Inc. С продуктами класса Gold и выше клиенты участвуют в соответствующих премиальных программах.

- Дебетовые карты ВТБ для благотворителей предлагаются с разными вариантами великолепного дизайна: «Дар святыне» — с изображениями храмов и монастырей, «Третьяковская галерея» — с репродукциями шедевров живописи.

Недостаток: высокая стоимость обслуживания.

Преимущества

Дебетовая карта ВТБ имеет ряд преимуществ:

- Получайте вознаграждение за любые покупки. Бонусы суммируются при расходах с основной и всех дополнительных карт, бонусные опции можно менять ежемесячно и бесплатно.

- Не платите за обслуживание. Расчётные, пенсионные, зарплатные карточки обслуживаются бесплатно и без условий в течение всего срока действия.

- Открывайте карты в разных валютах. Оформить дебетовый продукт на базе платежных систем Visa или Mastercard можно в рублях, евро или долларах.

- Переводите и снимайте деньги без комиссии. Бесплатно получить наличные можно в более чем 16 тысячах банкоматах ВТБ и у партнера – Почта Банка. Переводы по номеру телефона без комиссий.

- Получайте доход на остаток по накопительному счёту. В зависимости от типа карты, на собственные сбережения начисляется 5,5–6%.

Важно: все дебетовые карты поддерживают бесконтактную оплату браслетом, часами или телефоном с функцией NFC.

Минусы

Недостатки дебетовых карточек банка ВТБ:

- Плата за расширенный уровень вознаграждения. Чтобы получать большее вознаграждение по опциям «Кешбэк», «Инвестиции» и другим, придётся платить по 249 руб. в месяц.

- Максимальный кешбэк можно получить только при подключении расширенного уровня вознаграждений. В стандартном пакете он меньше на 0,5%.

- Кешбэк начисляется бонусами. Их можно перевести в рубли, но для этого нужно делать дополнительный запрос.

Банковская карта ВТБ с бесплатным обслуживанием, бонусной программой и отсутствием комиссий за стандартные операции (переводы, снятие наличных) практически лишена недостатков.

Пакеты дебетовых карт от ВТБ 24

Каждый человек может открыть дебетовый пластик, который содержит все данные о держателе в рамках выгодных пакетов, которые описаны ниже.

Видео

Классический пакет

Это стандарт, что предоставляет банк ВТБ 24. Пакет классический позволит держателю оплачивать товары и услуги по безналичному расчету не только в пределах РФ, то и за ее пределами.

Это стандарт, что предоставляет банк ВТБ 24. Пакет классический позволит держателю оплачивать товары и услуги по безналичному расчету не только в пределах РФ, то и за ее пределами.

- Остаток на счету с вкладами от 200 тыс. руб.

- Обороты по пластику в месяц – от 20 тыс. руб.

- Поступления на мастер-счет – 15 тыс. руб.

- Остаток на накопительном счете каждый месяц – от 100 тыс. руб.

Это значит, что при несоблюдении условий, за обслуживание надо платить. Стоит пластик классик 75 руб./мес.

Дополнительно предложение оснащено кэшбэком, а при оплате дебетовой картой, за каждые 50 рублей начисляется 1 бонус, который можно использовать для раздела «Коллекция». Этот пакет отлично подойдет под зарплатные проекты. Есть и другие преимущества в виде накопительного счета до 8,5%.

Все карты этого пакета

Все карты этого пакета

Золотой пакет

Для тех, кому важно подчеркнуть статус и использовать дополнительные привилегии, рекомендуется подать заявку на оформление золотого пакета. Данное предложение стоит 300 рублей за получение и 350 руб./мес

за обслуживание.

Есть возможность использовать пластик с бесплатным обслуживанием, если выдержать следующие требования:

| Остаток на счету с вкладами, руб. | Обороты по пластику в месяц, руб. | Поступления на мастер-счет, руб. | Остаток на накопительном счете каждый месяц, руб. |

|---|---|---|---|

| От 350000 | От 35000 | От 40000 | От 175000 |

Кроме стандартного пакета возможностей есть и дополнительные преимущества:

- При оплате пластиком проводится моментальные начисления бонусов, за 30 руб./1 бонус.

- Дополнительная бесплатная валютная карта ВТБ 24 на любую валюту.

- Работает страховая программа, что возместит до 75000 рублей потерь по пластику.

- Возможность снимать деньги за границей без комиссии.

Золотая карта ВТБ 24 еще дает право активировать дебетовый пластик следующего типа:

- Автокарта – подходит для тех, у кого есть машина. Включен Cashback на 1%, на заправках – 3%.

- Карта впечатлений – вариант для любителей отдыхать в ресторанах, барах и прочих местах. Предоставляется возврат денег на банковскую карту от 1 до 3%.

- Карта мира – дает возможность получить бесплатные билеты на самолет в обмен на мили. 2 мили – 35 рублей.

Детальнее ознакомиться с предложением можно в банке или на официальном сайте ВТБ 24.

Платиновый пакет

Для тех, кто получает постоянный и стабильно высокий доход подойдет доходная карточка Vtb 24 Платиновая. Это премиум пакет, которым можно пользоваться бесплатно, если придерживаться правил представленных в таблице:

| Остаток на счету с вкладами, руб. | Обороты по пластику в месяц, руб. | Поступления на мастер-счет, руб. | Остаток на накопительном счете каждый месяц, руб. |

|---|---|---|---|

| От 700000 | От 65000 | От 80000 | От 350000 |

Если правила не выдержаны, то для получения надо заплатить 800 рублей, и каждый месяц оплачивать обслуживание в размере 850 рублей.

Платинум пластик позволяет выпустить дополнительно предложения, как и для золотого пакета, но кэшбек составит по 5% за аналогичные расходы.

Еще входят следующие преимущества:

- Можно открыть дополнительно 2 карты от ВТБ Виза Платинум/Мастер-кард/Платиновая карта Мир. Это может быть рублевая и долларовая или пластик в евро.

- Входит страхование жизни до 50000 долларов.

За каждые 25 рублей списанных с дебетовой карты ВТБ 24 предоставляется по 1 бонусу.

За каждые 25 рублей списанных с дебетовой карты ВТБ 24 предоставляется по 1 бонусу.

Существует и пакет привилегия, который включает очень выгодные условия, есть возможность оформлять пластик World Блэк эдишн, возможность оформить бесплатно еще 4 карточки банка ВТБ 24.

Все детали по тому, какие бывают дебетовые карточки, и какие их условия, можно узнать на сайте ВТБ 24 или в самом банке.

Для оформления не нужно фото, просто паспорт и присутствие. Если необходимо, то счета можно быстро закрыть.

Обзор карт платинового пакета

Обзор карт платинового пакета

Область применения

Держатели карты могут рассчитываться ей в интернет, осуществлять денежные переводы, оплачивать ЖКХ, услуги связи, налоги, снимать наличные.

Ограничениями по использованию являются: на карту невозможно получать заработную плату, оформить лимит овердрафта, могут быть ограничения по использованию продукта за границей.

Карту лучше использовать в качестве дополнительной к основной именной.

Основные условия по кредитке:

- Лимит 15-20 тыс. р.;

- Процент 26%;

- Беспроцентный период 50 дней с момента активации;

- Комиссия за получение наличных кредитных средств 5,5%

В банке невозможно открыть несколько мгновенных кредиток на одного заемщика.

Оформление карточки ВТБ онлайн

Заказать через интернет лучше универсальную Мультикарту ВТБ. Она одновременно является кредитной и дебетовой картой ВТБ 24.

Нажав на кнопку «заказать карту», пользователь переходит в меню ввода личных данных. Для начала просят указать ФИО, пол и дату рождения. Чтобы банк потом отослал пользователю СМС с извещением о подтверждении заявки, нужно указать мобильный телефон.

Пользователь сам выбирает для себя кредитный лимит. Нужно подбирать его согласно своим финансовым возможностям. При зарплате в 20000 рублей оптимальным лимитом будет сумма в 10000 рублей. Иначе можно взять слишком много денег в долг и испортить кредитную историю.

Важно!

Запрашиваемый кредитный лимит будет отклонён сотрудником банка, если он сочтёт его слишком большим. При оформлении заявки требуется указать место работы. Обязательно вписывается ИНН работодателя и ежемесячный доход с учётом налогов.

В меню пользователь может сразу указать кодовое слово. Оно понадобится, если PIN-код будет утерян. Желательно хорошо продумать и запомнить его.

Далее подробно заполняются паспортные данные. Чтобы оформить карту ВТБ, нужно указать серию и номер, а также место и дату выдачи. Пользователь заполняет информацию о своей семье и настоящий адрес.

Получить Мультикарту можно в указанном офисе. Кредитную карту сделают примерно за 2 недели. После этого человек получит извещение через СМС. Остаётся взять паспорт и пойти в банк. Сама процедура выдачи кредитки занимает не более 30 минут. Сразу после активации картой можно будет воспользоваться.

Тарифы по кредиткам ВТБ

Банк предоставляет бесплатное обслуживание по всем видам кредиток при ежемесячных тратах больше 10000 рублей. Максимальный лимит зависит от типа карты:

- Классическая – 299999 рублей.

- Золотая – 750000 рублей.

- Платиновая – 1000000 рублей.

Минимальная ставка по займам на кредитку ВТБ составляет 26-28%. В условиях кредитной карты ВТБ предусмотрен бесплатный период 50 дней. Комиссия за снятие наличных в банкомате – 5.5%. За оформление придётся заплатить 70 рублей. Размер минимального платежа составляет 3%.

Требования к заёмщикам

- гражданство РФ;

- возраст от 21 года до 68 лет;

- наличие постоянного места работы (заявитель должен быть оформлен в качестве сотрудника не менее 6 месяцев);

- постоянная прописка в регионе, где находится банк.

Чтобы заказать карту ВТБ, понадобится предоставить следующие документы:

- Справка образца НДФЛ-2.

- Выписка по текущему зарплатному счёту с печатью из бухгалтерии.

- Справка о доходах.

- Загранпаспорт с отметкой о выезде в дальнее зарубежье в течение последних 6 месяцев.

- Документ о регистрации автомобиля (необходимо иметь автомобиль русского производства не старше 5 лет, либо иномарку не старше 7 лет).

Важно!

Последние 2 документа не являются обязательными. Их нужно предоставлять клиентам, которые претендуют на кредитный лимит более 100000 рублей.

Проверить баланс карты ВТБ

Чтобы узнать баланс, можно воспользоваться банкоматом. Но тогда придётся заплатить комиссию в 15 рублей. Проще и дешевле запросить его через сайт. Для этого придётся пройти через регистрацию личного кабинета ВТБ24.

Чтобы получить логин для использования электронных услуг банка, нужно набрать на телефоне *124#. Потом нужно нажать «0» и «1». Клиенту из банка поступит звонок. Оператор попросил назвать серию и номер паспорта, а также последние 4 номера выданной карты.

Дальше на номер поступит СМС с данными для входа в личный кабинет. Остаётся войти в онлайн кабинет ВТБ 24 и посмотреть баланс в соответствующем меню.

Начисление кэшбэк

Для того, чтобы пользоваться бонусной программой банка, клиент должен подключить пакет «Мультикарта ВТБ». Это делается через личный кабинет или в отделении банка.

Пакет обладает следующими дополнительными опциями:

- «Авто» – кешбек до 10% при заправках на АЗС и платных парковках;

- «Рестораны» – кешбек до 10% за оплату счетов в ресторанах, кафе, на билеты в кинотеатры;

- «Путешествия» – начисление миль до 4%, чтобы тратить их при поездках;

- «Коллекция» – скидки до 4% при пользовании каталогом bonus.vtb24.ru;

- «Сбережения» – начисление процентов на остаток по накопительному счету.

- «Кешбек» – возврат до 2% от стоимости чека с любых покупок по карте.

Держатель карты может использовать только одну опцию на собственный выбор. При желании раз в месяц можно переключать дополнительные сервисы продукта. Величина кешбека зависит от оборотов по карте.

Максимальную выгоду получают владельцы пластика, покупки которых составляют от 75 тыс. р. в месяц. При оборотах менее 5 тыс. р. в месяц кешбек и бонусы не начисляются.

Активация

Независимо от того, каким способом вы планируете получить карту ВТБ банка дебетовую (онлайн или в офисе), ее обязательно нужно активировать. Эту процедуру можно доверить банковскому сотруднику или провести самостоятельно одним из 3 способов:

- По телефону горячей линии 88001002424 – сообщите оператору данные паспорта, кодовое слово и номер карты.

- Через интернет. Для активации дебетовой карты в банке ВТБ 24 авторизуйтесь в личном кабинете, введя указанные в договоре логин и пароль. После входа в систему выберите меню «Запросить баланс» — эта функция вызовет автоматическую активацию карты.

- В банкомате. Вставьте пластик в устройство, введите пин-код и совершите любую транзакцию.

Для получения PIN-кода к новым картам позвоните на номер службы поддержки, выберите соответствующий пункт и следуйте дальнейшей инструкции. Проведение этой процедуры доступно и в онлайн-банке (меню «Получить PIN-код»).

Преимущества дебетовых карт ВТБ

- Бонусы за покупки по карте. Оплачивайте картой товары и услуги, и получайте бонусы. Чтобы накопить максимальное количество бонусов, включайте в процесс всех членов семьи. Операции по всем картам будут суммироваться (дебетовым, кредитным, основным, дополнительным). В качестве вознаграждения, Вы можете выбрать любую опцию: от кэшбэка до скидки на ипотечный кредит. Бонусную категорию можно менять раз в месяц;

- Начисление процента на остаток. Храните свободные деньги на счете карты, и получайте доход от их размещения в размере до 7.00 % годовых (подробные условия мы разместили далее);

- Тратьте по дебетовой карте ежемесячно сумму от 5 000 рублей, и Банк не возьмёт с Вас ни копейки за обслуживание пластика;

- Без комиссии за снятие наличных. В банкоматах Банка ВТБ и Почта Банка, можно снимать наличные денежные средства абсолютно бесплатно. Если Вы используете карту активно, то и в других банках с Вас не будет взиматься комиссия за снятие наличных;

- Бесконтактная оплата. Платите смартфоном, браслетом, или часами, и получайте повышенное вознаграждение за бесконтактную оплату. Оплата проводится с помощью Сервисов Apple Pay, Samsung Pay, Mir Pay, или Google Pay;

- МИР, Visa или Mastercard. Вы можете оформить дебетовую карту с любой платёжной системой;

- Карты в разных валютах. Дебетовые карты платёжных систем Visa и Mastercard можно открыть в рублях, долларах, и евро.

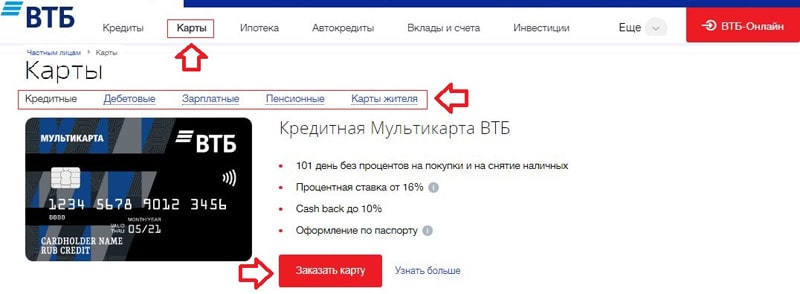

Заполнение онлайн заявки на получение карты ВТБ.

Чтобы оформить карту ВТБ банка через интернет, клиенту следует заполнить онлайн заявку, указав необходимые сведения. Порядок заполнения следующий:

1. Необходимо перейти на сайт ВТБ по адресу www.vtb.ru.

2. Перейти в меню «Карты».

3. Из списка выбрать тип оформляемой карты ВТБ:

- Кредитная;

- Дебетовая;

- Зарплатная;

- Пенсионная;

- Жителя.

4. Из списка карт выбрать конкретный вид и нажать «Заказать карту».

5. Пользователь будет перенаправлен на онлайн сервис ВТБ по подаче заявок.

6. В зависимости от типа карты необходимо ввести данные в поля формы:

Для дебетовой, а также зарплатной карты ВТБ:

- Свою фамилию, имя и отчество;

- Номер сотового телефона с подтверждением его через СМС, а также с последующими на него оповещениями;

- Адрес электронной почты;

- Год и дату рождения;

- Свой пол;

- Гражданство;

- Наименование населенного пункта, в котором планируется получение карты ВТБ;

- Предпочитаемая платежная система: Мастеркард, Виза или МИР;

- Вид желаемой валюты, в частности, евро, американские доллары или рубли;

- Имя и фамилию латиницей. В свою очередь, они будут нанесены на лицевую часть карты;

- Кодовая фраза на русском языке;

- Поставить отметку о согласии обработки личных данных.

Для кредитной мультикарты ВТБ:

- Если заявитель получает заработную плату на карточку ВТБ, отметить соответствующее поле;

- Указать желаемую кредитную сумму в диапазоне от 10 тысяч до 1 миллиона рублей;

- Вписать ФИО;

- Ввести дату рождения;

- Номер мобильника, на который в последующем будут приходить СМС-сообщения;

- Указать адрес e-mail;

- Согласиться с условиями предоставления личных данных;

- Заполнить паспортные данные;

- Предоставить информацию о размере основного дохода;

- Ввести сведения о текущем месте работы;

- Дать пояснение о своих ежемесячных доходах и расходах;

- Указать семейный статус.

После отправленной онлайн заявки на получение карты ВТБ, она попадет на рассмотрение к сотрудникам банка. Как правило, в течение часа на указанный в анкете номер поступит звонок от специалиста ВТБ или СМС-оповещение о принятом решении по заявке.

Действия по моментальной карте ВТБ 24

По моментальной карте можно делать переводы, снимать наличность, пополнять счет, проверять историю операций, баланс и т. д.Как осуществляются переводы.

Вариантов сделать перевод несколько:

- Через банкомат. Для этого пользователь должен вставить карту в устройство и ввести пин-код. В главном меню выбрать «Денежные переводы» и «Тип операции». Далее вводится номер карты получателя средств (или выбирается из предложенных), сумма. После подтверждения операции платеж будет произведен.

- Через мобильный банк. После входа в систему нажать «Перевести», далее выбирается из меню: между своими счетами, картами, на чужие счета и карты и т. д. После ввода номера карты, операция подтверждается одноразовым паролем.

- Перевод через интернет банк осуществляется аналогичным способом, как и в мобильном банке.

- Перевести деньги, можно не заходя в личный кабинет пользователя. Потребуется зайти на страницу онлайн переводов и ввести необходимую информацию:

Пополнение карты. Пополнять счет можно разными способами: через устройства самообслуживания, в интернет-банке, отделениях ВТБ, переводами из другого банка, при помощи сервиса «Золотая Корона». При платежах онлайн операция осуществляется мгновенно, при пополнении через банкоматы и банк, деньги будут зачислены в течение 1 дня. Если деньги перечисляются переводом из другого банка, срок зачисления зависит от кредитной организации – отправителя средств. Бесплатно осуществляются операции через интернет-банкинг и терминалы.

Снятие наличности. Получить наличные деньги с моментальной карты ВТБ 24 можно через банкоматы или в отделении банка. Выдача производится в пределах дневных и месячных лимитов бесплатно. Если клиент для получения наличных использует банкомат другого банка, то будет взыскана комиссия.

Снятие наличности. Получить наличные деньги с моментальной карты ВТБ 24 можно через банкоматы или в отделении банка. Выдача производится в пределах дневных и месячных лимитов бесплатно. Если клиент для получения наличных использует банкомат другого банка, то будет взыскана комиссия.

Проверка баланса. Проверить баланс карты можно в личном кабинете интернет-банка, через банкоматы, в мобильном приложении, звонком в Центр поддержки клиентов. Дополнительно клиент может обратиться в представительство компании с паспортом для оказания консультации.

Проверка баланса через устройства банка осуществляется бесплатно, если проверяется остаток счета с помощью банкомата сторонней компании, будет взыскана комиссия.

Другие операции. Дополнительно с помощью моментальной карты можно оплачивать коммунальные услуги, налоги, пользоваться услугой за границей. Пользователи онлайн-банкинга могут просматривать историю операций, формировать выписки по счету. Клиент может подключить накопительный счет для получения дохода с остатков на карте.

При возникновении необходимости клиент может подключить дополнительные опции «Карта» или «Карта+», их стоимость 59 р. в месяц.

Минусы

Недостатки дебетовых карточек банка ВТБ:

- Плата за расширенный уровень вознаграждения. Чтобы получать большее вознаграждение по опциям «Кешбэк», «Инвестиции» и другим, придётся платить по 249 руб. в месяц.

- Максимальный кешбэк можно получить только при подключении расширенного уровня вознаграждений. В стандартном пакете он меньше на 0,5%.

- Кешбэк начисляется бонусами. Их можно перевести в рубли, но для этого нужно делать дополнительный запрос.

Банковская карта ВТБ с бесплатным обслуживанием, бонусной программой и отсутствием комиссий за стандартные операции (переводы, снятие наличных) практически лишена недостатков.

Минусы

Недостатки дебетовых карточек банка ВТБ:

- Плата за расширенный уровень вознаграждения. Чтобы получать большее вознаграждение по опциям «Кешбэк», «Инвестиции» и другим, придётся платить по 249 руб. в месяц.

- Максимальный кешбэк можно получить только при подключении расширенного уровня вознаграждений. В стандартном пакете он меньше на 0,5%.

- Кешбэк начисляется бонусами. Их можно перевести в рубли, но для этого нужно делать дополнительный запрос.

Банковская карта ВТБ с бесплатным обслуживанием, бонусной программой и отсутствием комиссий за стандартные операции (переводы, снятие наличных) практически лишена недостатков.