Сберегательный сертификат

Содержание:

- Особенности

- Изменения в 2021 году

- Особенности выдачи сертификатов и условия погашения

- 1.1. Понятие банковского сертификата

- Сберегательный сертификат Сбербанка: условия для физических лиц в 2021 году

- Особенности депозитных сертификатов

- Реквизиты банковских сертификатов

- Сберегательный сертификат Сбербанка: проценты 2018

- Комментарий к статье 844 Гражданского Кодекса РФ

Особенности

Чем же данный вид инвестиций привлекает вкладчиков, и что нужно знать, если у вас еще остаются на руках такие ценные бумаги?

- Деньги можно получить только посредством обращения в офис банка. Онлайн это сделать невозможно. Средства будут перечислены на указанный вами счет (карту) или выданы наличными в кассе банка.

- Частичное погашение невозможно. Предъявитель может получить только всю сумму, указанную в документе.

- Продление срока действия не допускается.

- При досрочном погашении предъявителю будет выплачена сумма вклада плюс минимальный процент, начисляемый по вкладам «до востребования». Таким образом, если у вас есть на руках сберегательный сертификат, рекомендуется дождаться срока окончания его действия. Но обязательно следите за изменениями законодательства (внесением поправок в нормативные акты, перечисленные выше).

- Проценты по этим ценным бумагам выше ставок по депозитам.

- Выпускаются только в рублях и только в бумажной форме.

- Сумма именного вклада в пределах 1 млн 400 тыс. руб. подпадает под государственную программу страхования при условии включения банка в соответствующий реестр. При наступлении страхового случая вкладчику выплачивается сумма в пределах вышеозначенного лимита.

- Процентная ставка является фиксированной и не подлежит изменению в течение всего срока действия бумаги.

Согласитесь, последнее условие особенно важно, учитывая не очень стабильную ситуацию со ставкой ЦБ и снижение фактической доходности вкладов. Именно поэтому в 2018 году, перед вступлением в силу закона 212-ФЗ, наблюдался повышенный спрос на сберегательные сертификаты среди населения

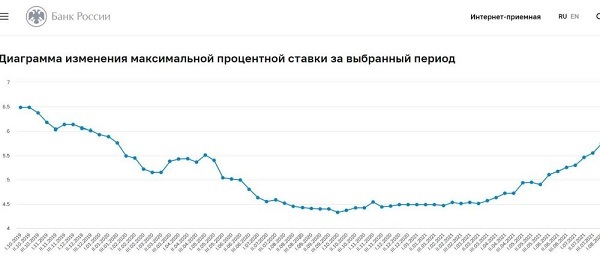

На рисунке ниже представлен график максимальной доходности по банковским вкладам за три года (2019-2021). Данные взяты с официального сайта Банка России. Несмотря на то, что в 2021 году доходность повысилась, необходимо учитывать и процент инфляции.

Изменения в 2021 году

К нам поступает множество вопросов, связанных со сберегательными сертификатами. Дело в том, что большинство банковских организаций, включая Сбербанк России, прекратили работу с данным видом капиталовложения. В чем же дело?

В этом году начинают действовать поправки в Федеральном законе №212-ФЗ от 26.07.2017. В нем говорится о том, что начиная с 01.06.2018 года, запрещена продажа ценных бумаг на предъявителя, они должны быть обязательно именными. Делается это в целях борьбы с коррупцией, “отмыванием” денег и противодействию экстремизма.

При помощи таких сертификатов достаточно сложно отследить движение денежных средств от одного человека к другому, т.к. ранее передача их не фиксировалась абсолютно нигде. И этим пользовались мошенники, выводящие таким образом свои теневые заработки.

Если речь идет о клиентам Сбербанка, то с 1 июня оформить новый сертификат не получится, возможно только обналичить уже имеющийся на руках или на хранении в отделении банка. Для этого рекомендуем вам заранее позвонить с мобильного на номер 900 или со стационарного телефона на телефон горячей линии 8-800-555-55-50, чтобы уточнить, в каком именно ближайшем к вам отделении можно погасить сберегательный сертификат

Рубрика вопрос-ответ:

2019-12-05 22:32

Ольга

Я много лет, начиная с2011 года и по17 год, приобретала Сертификаты СБ. С каждым годом они становились все ниже и ниже. Можно узнать, оформляются ли на сегодняшний день сертификаты Сбербанка и под какой процент, допустим в1 млн рублей.

Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Ольга, обратите вниманию на информацию в статье — банк отказался от работы с сертификатами в принципе. Уже имеющиеся можно обналичить в отделениях, а вот оформить новые уже нельзя

2019-04-01 12:25

Равиль

Здравствуйте. У меня такой вопрос . Матери 80 лет Она прописана в КБР, а живет у нас в Сочи. Книжка сберегательная оформлена в КБР. Как она может узнать состояние и баланс счета не выезжая в КБР

Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Равиль, ваша мама может обратиться в любое отделение Сбербанка со сберегательной книжкой и паспортом, чтобы снять средства, понадобится делать запрос в отделение в КБР, на это уйдет 3 дня

2015-01-13 17:44

Светлана

Здравствуйте! Скажите пожалуйста, было ли еще повышение % по сертиф-ту после 24.12.2014?

Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Светлана, сейчас можно оформить его под ставку до 13,25% годовых, для уже оформленных % действуют старые. Актуальные цифры указаны в статье https://kreditq.ru/sberegatelnyj-sertifikat-na-predyavitelya-v-sberbanke-obzor-otzyv/

Посмотреть все вопрос-ответы ⇒

Если вы хотите узнать, куда лучше вложить деньги, чтобы заработать в этом году, тогда пройдите по этой ссылке.Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете здесь.

07.04.2019 Информация об авторах | Рубрика: Актуальное | Вклады |

Особенности выдачи сертификатов и условия погашения

Российские банки выдают сертификаты не только в рублях, но и в иностранной валюте. Самой большой популярностью пользуются долларовые сертификаты, поскольку они меньше подвержены инфляционным процессам, чем рублевые. Поскольку депозитные сертификаты выдаются под определенные проценты, их размер указывается при заключении договора.

Методы выплаты процентов могут быть следующими:

- с фиксированной процентной ставкой;

- с колеблющейся процентной ставкой, привязанной к определенному финансовому показателю (к примеру, к ставке рефинансирования).

Условия погашения сертификатов у большинства банков одинаковые:

- предъявленные сертификаты, период действия которых подошел к концу, погашаются полностью вместе с выплатой процентов;

- предъявленные сертификаты, период действия которых ещ е не завершен, погашаются полностью, но проценты рассчитываются по ставкам согласно условиям, на которых выданы ценные бумаги;

- сертификаты, предъявленные вследствие процедуры уступки прав, погашаются полностью и с процентами, при этом некоторые банки взимают определенную комиссию.

1.1. Понятие банковского сертификата

Ценная бумага является чудом современного рынка, но оно создано человеческим умом и временем. Если современный рынок и продолжает развиваться, несмотря на все сопутствующие ему социальные проблемы, то этим он во многом обязан именно развитию современного рынка ценных бумаг.

Экономическая сущность ценных бумаг закреплена в их юридическом определении, данном в ст. 142 Гражданского кодекса Российской Федерации. В соответствии с ней ценная бумага – это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

Российским законодательством к ценным бумагам отнесены: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные ценные бумаги и другие документы.

Перечень видов ценных бумаг является открытым, поскольку ст. 143 ГК РФ указывает, что законами о ценных бумагах или в установленном ими порядке к числу ценных бумаг могут быть отнесены также и другие документы.

Особый вид ценных бумаг денежного рынка составляют банковские сертификаты. Коммерческие банки осуществляют их выпуск для привлечения дополнительных денежных ресурсов. Поэтому данный вид деятельности относится к разряду пассивных операций банка, а сами сертификаты рассматриваются как управляемые пассивы.

По договору банковского вклада (депозита) банк принимает от вкладчика денежную сумму и обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренными договором.

Договор банковского вклада должен быть заключен в простой письменной форме.

Письменная форма договора банковского вклада считается соблюденной, если внесение вклада удостоверено сберегательной книжкой, сберегательным или депозитным сертификатом либо иным документом, выданным банком вкладчику и отвечающим требованиям, предусмотренным законом для таких документов, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

Банковский сертификат (сберегательный или депозитный) – ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка.

Вкладчик при этом называется бенефициаром.

Банковский сертификат – это срочный финансовый инструмент. Обычно банковские сертификаты выпускаются на срок от 30 дней до одного года. Конкретные сроки при этом могут быть 3, 6, 9 и 12 месяцев

Это важное достоинство сертификата в условиях инфляции

В Российской Федерации обращение банковских сертификатов на финансовом рынке регламентируется ст. 844 Гражданского кодекса Российской Федерации и Письмом Центрального банка «О депозитных и сберегательных сертификатах банков» от 10.02.1992 № 14-3-20 с дополнениями и изменениями к нему, внесенными к нему Письмами ЦБ РФ от 18.12.1992 № 23 и от 24.06.1993 № 40. В указаниях ЦБ РФ от 31.08.1998 № 333-У и от 29.11.2000 № 857-У данный документ получил название Положения «О сберегательных и депозитных сертификатах кредитных организаций».

Как ценная бумага банковский сертификат имеет следующие особенности:

срочный: депозитные сертификаты могут выпускаться на срок до одного года, а сберегательные — на срок до трех лет;

документарный;

предъявительский или именной;

неэмиссионный;

доходный.

Отличительная особенность банковского сертификата (как это следует даже из его названия) состоит в том, что он является единственным видом ценной бумаги, выпускать которую может исключительно банк.

Основными преимуществами сертификатов перед обычными депозитами и вкладами можно считать:

возможность составления документа на предъявителя;

простой порядок уступки требований;

невозможность изменения ставки процента в одностороннем порядке;

более простой порядок обременения залогом и иными обязательствами;

возможность досрочного платежа.

Однако есть и недостатки. В частности, нельзя частично снять или доложить суммы, выплата же процентов происходит только в конце срока обращения.

Сберегательный сертификат Сбербанка: условия для физических лиц в 2021 году

Следует отметить, что данное предложение рассчитано только на частных клиентов (физических лиц). Его основное отличие от депозита заключается в том, что в качестве подтверждения операции вкладчику выдается ценная бумага вместо договора или сберкнижки.

Алгоритм действия сберегательного сертификата выглядит следующим образом:

- После внесения средств и подписания банковского ордера клиент получает ценную бумагу, на которой указывается её номинал, дата востребования и сумма причитающихся процентов.

- После наступления указанного срока вкладчик, а также любой человек, предъявивший сертификат, может получить сумму вклада вместе с процентами в любом филиале Сбербанка.

На первый взгляд данная процедура является достаточно простой, однако и у нее есть свои плюсы и минусы.

Так, к преимуществам сберегательных сертификатов от Сбербанка относятся следующие факторы:

- Быстрое оформление.

- Повышенная процентная ставка (конкретное значение зависит от суммы вклада и выбранного срока).

- Ценную бумагу можно использовать в качестве платежного средства и не опасаться подделки, как это бывает с денежными купюрами. Бланк сертификата имеет несколько степеней защиты.

- Средства по вкладу выплачиваются лицу, предоставившему сертификат и паспорт. Способ выплаты «на предъявителя» позволяет легко и просто получить деньги и, в отличие от обычного депозита, избежать оформления дополнительных доверенностей и прочих документов.

С другой стороны, следует обратить внимание на недостатки данного предложения:

- Средства, внесенные на сберегательный сертификат, не подлежат обязательному страхованию. Фонд страхования вкладов в случае банкротства банка или лишения его лицензии возмещает только суммы вкладов и депозитов. При этом вероятность того, что все перечисленные риски коснутся Сбербанка России, является крайне невысокой;

- Оформление сертификата «на предъявителя» имеет и обратную сторону, так как этой возможностью могут воспользоваться мошенники. Отсутствие доверенности и других подтверждающих документов при закрытии сертификата создает благоприятную среду для нечистых на руку людей;

- Отсутствие автоматической пролонгации (продления) при окончании срока действия сертификата. Клиенту необходимо самостоятельно его переоформлять, иначе новые проценты начисляться не будут. Выходом из положения может стать оформление сертификата на длительный период времени.

- При досрочном закрытии клиент потеряет весь накопленный доход и будет произведен перерасчет процентов по ставке до востребования, которая составляет 0,01%

Чтобы предотвратить утерю, кражу или порчу сертификата Сбербанк предлагает своим клиентам оставить его на хранение непосредственно в офисе банка после оформления. Данная услуга предоставляется бесплатно. Получить ценную бумагу может только сам вкладчик или третье лицо при наличии доверенности. При таком способе хранения клиент также имеет право на досрочное востребование суммы вклада.

Для получения сберегательного сертификата клиенту понадобится предъявить паспорт и внести соответствующую сумму средств. Это можно сделать как наличным, так и безналичным путем (перевести с карты или с другого счета).

Данное предложение характеризуется следующими ценовыми условиями:

- сроки варьируются от 90 до 1095 дней (от 3 до 36 мес.), в этом диапазоне можно указать любую дату окончания с точностью до дня;

- самая высокая процентная ставка – 7,55%. Она применяется в случае если клиент выбирает минимальный срок и вносит сумму от 100 млн. рублей. По сертификату будет начисляться процент до востребования – 0,01%, если номинал ценной бумаги не превысит 50 тыс. руб. Минимальная сумма взноса составляет 10 тыс. руб.;

- наиболее востребованный номинал сертификата – 50 000 – 1 000 000 руб. В этом случае максимально возможный процент доходности равен 5,7% годовых.

Обратите внимание, что Сбербанк регулярно проводит изменения в своей тарифной политике, поэтому ставки могут меняться, как в меньшую, так и в большую стороны. Сведения об актуальных тарифах можно получить на горячей линии или на сайте банка

Особенности депозитных сертификатов

Кто выпускает депозитные сертификаты

Банки, соответствующие ряду обязательных требований:

- Осуществление непрерывной деятельности — не менее 2 лет.

- Публикуемая годовая отчетность должна быть подтверждена проверкой аудиторов.

- Банк должен соблюдать обязательные нормативы и требования, касающиеся своих резервов.

По сравнению с прочими ценными бумагами требования к процедуре эмиссии сертификатов упрощены. Процедура регистрации эмиссии не нужна. Банк сам определяет условия эмиссии и обращения исходя из собственной стратегии. Правда, имеет место жесткая формализованная процедура согласования и утверждения ЦБ РФ всех параметров выпуска. На практике это означает, что привлечение средств инвесторов путем выпуска сертификатов — простая, оперативная и менее затратная процедура (по сравнению, например, с выпуском облигаций).

Какой срок обращения

Срок обращения депозитных сертификатов определяется банком-эмитентом. По российским законам не может превышать 1 год (для сберегательного — до 3 лет). Пролонгация не предусмотрена. По истечении срока трансформируется во вклад до востребования.

Можно ли предъявить документ к погашению до окончания его срока

Можно, но не нужно. В этом случае всю внесенную инвестором сумму банки будут рассматривать как вклад до востребования. Следовательно, процентная ставка будет существенно ниже ставки, прописанной на бланке.

Какие виды бывают

Именной сертификат, как и банковский вклад, привязан к конкретному юридическому лицу. Но, в отличие от вклада, документ все-таки может быть сменить владельца. Для этого придется заключить договор цессии.

Сертификат на предъявителя передается третьим лицам без всяких ограничений. Собственно, именно бумаги на предъявителя формируют отдельный сектор рынка, предоставляя инвесторам дополнительные возможности инвестирования.

Банки эмитируют бумаги сериями или в разовом порядке.

Где можно погасить

В абсолютно любом филиале или отделении банка-эмитента. Это — весьма существенное преимущество перед срочными вкладами. В этом случае сертификат принимает свойства дорожного чека или пластиковой карты.

Полезное видео: азбука инвестора от РБК про депозитные сертификаты.

Реквизиты банковских сертификатов

Если в банковском сертификате нарушены обязательные реквизиты или особенности оформления, то он признается недействительным. Исправления в этом документе не допустимы, но если возникли во время цессии, то должны быть подтверждены у нотариуса. Банковскими служащими обязательно проверяются все 12 реквизитов. Ценные бумаги изготавливаются промышленным способом по установленному стандарту. Запоминать реквизиты на память нет необходимости, всегда можно посмотреть образец.

Важно запомнить реквизиты банковских сертификатов, которые необходимо заполнить: сумма вложенных денег, временя их истребования, процентная ставка. Необходимо проверить подписи работников банка, их должно быть не менее двух

Внизу ценной бумаги находится «корешок сберегательного сертификата», который имеет номер и серию самого документа. Вписав в него паспортные данные лица, которому есть желание передать сертификат, можно торжественно вручить подарок новому обладателю вместе со всеми правами на этот документ. Для переуступки прав на депозитные сертификаты тоже имеются корешки или приложения, иногда данные прописываются на задней стороне ценной бумаги.

Сберегательный сертификат Сбербанка: проценты 2018

Сберегательный сертификат Сбербанка в 2018 году может служить альтернативой вкладам физических лиц — проценты у депозитного сертификата на предъявителя выше.

Сертификат Сбербанка для физических лиц – это ценная бумага, которая оформляется на предъявителя. Сберегательный (депозитный) сертификат в 2018 году, подобно вкладу, используется клиентами Сбербанка России для хранения и приумножения денежных средств с доходностью существенно выше, чем по депозитам.

Полезная информация

Процентная ставка Сберегательного сертификата Сбербанка в 2018 году выше, чем у вклада. Одной из причин этого является то, что все депозиты физических лиц банка участвуют в системе страхования вкладов, а сертификаты страхованию не подлежат. Это надо помнить, хотя вероятность того, что Центральный банк РФ может лишить Сбербанк России лицензии, не велика.

Сберегательный сертификат Сбербанка выдается на предъявителя, поэтому его удобно использовать не только для накопления денег, но и в качестве подарка.

Депозитный сертификат Сбербанка России можно:

- подарить друзьям либо родственникам (сертификат не именной – достаточно просто передать его);

- оставить в банке на ответственное хранение (услуга бесплатна).

Сберегательный сертификат Сбербанка для пенсионеров может быть удобен тем, что его просто передать по наследству. В случае, если депозитный сертификат хранится у владельца, для этого не нужно оформлять завещание, достаточно передать его в руки наследнику. В случае, если ценная бумага сдана на хранение в банк, для ее получения наследнику требуется предъявить свидетельство о праве на наследство.

Обратите внимание

Если Депозитный сертификат пришел в негодность, например, случайно постиран или разорван, надо принести то, что от него осталось в банк. Ценную бумагу передадут на экспертизу, и в случае ее успешного прохождения владельцу будет выдан дубликат или выплачены деньги.. Но при этом надо помнить, что если вы потеряли Депозитный сертификат Сбербанка России, то права собственности на него можно восстановить только через суд!

Но при этом надо помнить, что если вы потеряли Депозитный сертификат Сбербанка России, то права собственности на него можно восстановить только через суд!

Сберегательный сертификат Сбербанка в 2018 году: ставки и условия

Срок вклада: 91 день (3 мес.) — 1095 дней (3 года);

Минимальная сумма вклада: 10 000 рублей;

Пополнение: не предусмотрено;

Частичное снятие: не предусмотрено;

Проценты начисляются в конце срока;

Пролонгация: не предусмотрена.

Сертификат Сбербанка: процентная ставка в 2018 годуаранее уточнить в какой именно офис банка в вашем городе следует обращаться. А затем все прос

Проценты по Сберегательному (депозитному) сертификату Сбербанка России составляют от 0,01 до 7,10% в рублях в зависимости от суммы и срока вклада.

| Номинал, руб | 91-180 дней | 181-365 дней | 366-730 дней | 731-1094 дней | 1095 дней |

| от 10 тыс.до 50 тыс. | 0,01 | 0,01 | 0,01 | 0,01 | 0,01 |

| от 50 тыс.до 1 млн. | 4,95 | 5,25 | 5,25 | 5,25 | 5,25 |

| от 1 млндо 8 млн. | 5,75 | 6,05 | 6,05 | 6,05 | 6,05 |

| от 8 млн.до 100 млн. | 6,40 | 6,70 | 6,70 | 6,70 | 6,70 |

| от 100 млн. | 6,80 | 7,10 | 7,10 | 7,10 | 7,10 |

Условия досрочного расторжения: при востребовании Сберегательного (депозитного) сертификата доход начисляется исходя из фактического срока хранения денежных средств по процентной ставке 0,01% годовых.

Обратите внимание

Сертификат Сбербанка на предъявителя: как оформить

Получить сберегательный сертификат можно не во всех отделениях Сбербанка, поэтому лучше заранее уточнить в какой именно офис банка в вашем городе следует обращаться. А затем все просто:

- Обратитесь в подразделение Сбербанка России, осуществляющее операции со сберегательными сертификатами, имея при себе паспорт или иной документ, удостоверяющий личность.

- Определите количество приобретаемых сертификатов, их номинал и срок. От выбранных условий зависит процентная ставка.

- Оплатите сертификат наличными или за счет средств, хранящихся на вашем вкладе в Сбербанке.

- Получите ваш сберегательный сертификат.

Подробнее об условиях оформления и процентных ставках сберегательных (депозитных) сертификатов Сбербанка России на сегодня узнавайте на официальном сайте или в отделения банка. Контакты: 900, 8 (800) 555-55-50. Генеральная лицензия на осуществление банковских операций № 1481. Информация не является публичной офертой.

По данным с http://top-rf.ru/investitsii/358-sberegatelnyj-sertifikat-sberbanka-protsenty.html

Комментарий к статье 844 Гражданского Кодекса РФ

1. Сберегательным сертификатом признается ценная бумага, удостоверяющая факт внесения в банк-эмитент денежных средств в качестве вклада и право вкладчика получить по истечении установленного срока сумму вклада и процентов по нему в любом учреждении данного банка. Держателем сберегательного сертификата может быть только гражданин. Депозитный сертификат — ценная бумага, аналогичная сберегательному сертификату, однако его держателем может быть только юридическое лицо. В основе отношений между банком-эмитентом депозитного или сберегательного сертификата и его клиентом лежат отношения банковского вклада (займа).

Правила по выпуску и обращению депозитных и сберегательных сертификатов сообщены письмом ЦБ РФ от 10.02.92 N 14-3-20 «О депозитных и сберегательных сертификатах банков». Форма бланка депозитного сертификата, установленная письмом Госбанка СССР от 10 июля 1993 г. N 360 «О введении платежных документов единого образца», имеет рекомендательный характер.

Банк, желающий выпустить депозитные и сберегательные сертификаты, должен утвердить условия их выпуска и обращения. Этот документ в десятидневный срок после его принятия необходимо представить в Главное территориальное управление ЦБ РФ по месту нахождения корреспондентского счета банка. Регистрация проспектов эмиссии депозитных сертификатов не требуется.

Сберегательный сертификат может быть выдан только гражданину РФ или иного государства, использующего рубль в качестве официальной денежной единицы. Депозитный сертификат может быть выдан только организации, являющейся юридическим лицом, зарегистрированным на территории РФ или на территории иного государства, использующего рубль в качестве официальной денежной единицы. Сертификаты не подлежат вывозу на территорию государства — «нерублевой зоны», не могут служить платежным средством за проданные товары.

2. Сертификаты могут быть срочными или до востребования. Срок обращения депозитных сертификатов (с даты выдачи сертификата до даты, когда владелец сертификата получает право востребования депозита или вклада по сертификату) ограничивается одним годом. Срок обращения сберегательных сертификатов — тремя годами. Если срок получения депозита (вклада по сертификату) истек, такой сертификат считается ценной бумагой до востребования. Это означает, что банк обязан выплатить указанную сумму по первому требованию владельца.

На бланке сертификата должны содержаться следующие обязательные реквизиты: а) наименование «депозитный» (или «сберегательный») сертификат: б) указание на основание выдачи сертификата (внесение депозита или сберегательного вклада); в) дата внесения депозита или сберегательного вклада; г) размер депозита или сберегательного вклада, оформленного сертификатом; д) безусловное обязательство банка вернуть сумму депозита или вклада; е) дата востребования держателем сертификата внесенных им денег; ж) процентная ставка банка; з) сумма причитающихся процентов; и) наименование и адрес банка-эмитента; к) имя (наименование) приобретателя сертификата (для именного сертификата); л) подписи двух лиц, уполномоченных банком на совершение такого рода сделок, скрепленные печатью банка. Отсутствие в тексте сертификата какого-либо из обязательных реквизитов делает его недействительным. Банк, выпускающий сертификат, может включить в него иные дополнительные реквизиты, которые не противоречат законодательству.

Сберегательные сертификаты Сбербанка РФ могут обращаться по своим, отличным от перечисленных выше условиям, согласованным с ЦБ РФ.

3. Сертификаты могут быть именными и на предъявителя. Сертификаты на предъявителя передаются путем простого вручения. Именные — путем заключения договора об уступке права требования (цессии). В соответствии с письмом ЦБ РФ от 10.02.92 N 14-3-20 этот договор должен оформляться на оборотной стороне сертификата. Однако нет оснований полагать, что несоблюдение указанного правила должно приводить к недействительности договора об уступке права требования по депозитному (сберегательному) сертификату. Такой договор может быть составлен также на отдельном листе и заключен другими способами, предусмотренными законодательством.

4. По требованию вкладчика — физического лица банк обязан (а по просьбе вкладчика — юридического лица банк вправе, если иное не предусмотрено договором) до оговоренной даты возвратить срочный вклад, оформленный соответственно сберегательным или депозитным сертификатом. При этом выплачиваются проценты, установленные банком по вкладам до востребования, если условиями сертификата на этот случай не определен иной размер процентов.