Заказать карту тинькофф онлайн, оформить кредитную или дебетовую карту через онлайн-заявку

Содержание:

- Плюсы и минусы использования Tinkoff Black

- Преимущества и недостатки пластика

- Оформить кредитную карту Тинькофф: онлайн заявка

- Как оформить кредитную карту Тинькофф онлайн: пошаговая инструкция

- Как узнать состояние счёта и размер платежа

- Условия пользования кредиткой Тинькофф Платинум

- Условия пользования кредиткой Тинькофф

- Основные карты Тинькофф банка

- Преимущества банка Тинькофф

- Особенности карты:

- Виды кредитных карт Тинькофф

- Особенности обслуживания карты

- Сколько времени рассматривается заявка и доставляется карта

- О кредитной карте от банка Тинькофф – как заказать, условия кредитования

- Немного о банке

- Действие бонусных программ по кредитке банка Тинькофф

- Как получить кредитную карту Тинькофф: инструкция

- Тарифы на обслуживание кредитных карт

- Итого

Плюсы и минусы использования Tinkoff Black

На финансовом портале Банки.ру банк занимает 1-е место в народном рейтинге. Отзывы от пользователей дебетовой карты Tinkoff Black самые разные: от крайне отрицательных до восторженно положительных. Я не буду присоединяться ни к одному из них. А выпишу, как часто советуют эксперты, все плюсы и все минусы, которые подметили клиенты. А потом вы сможете оценить получившуюся картину и принять взвешенное решение.

Достоинства:

- Скорость оформления. От подачи заявки на сайте до получения карточки проходит всего 1-2 дня.

- Заявка подается онлайн не выходя из дома. Вам не нужно искать ближайший офис банка и стоять в очередях. Закажите карту через интернет, и курьер лично доставит ее по указанному адресу.

- Получить наличные можно в любом банкомате. Тинькофф Банк имеет и собственные банкоматы, но снятие денег доступно в банкоматах любого банка.

- Возможность привязать к карте до 30 валют и пользоваться деньгами за границей без лишней конвертации.

- Бесплатные онлайн-сервисы: мобильное приложение и интернет-банк. Управление финансами полностью находится в ваших руках. В любое время дня и ночи в любом месте совершайте необходимые операции и контролируйте расходы самостоятельно.

- Возможность получения дополнительного дохода. Вы получаете проценты на остаток счета (до 5 % годовых) в конце расчетного месяца и кэшбэк (от 1 до 30 %) с каждой покупки. Бонусы – это реальные деньги. Вы можете тратить их на любые цели, в том числе снять наличными.

- Тинькофф Банк – участник государственной программы страхования вкладов. Вы полностью получите свои деньги (до 1,4 млн руб.) в случае возникновения у него финансовых проблем.

- Безопасность. Помимо традиционных мер (введение ПИН-кода, необходимость получения кода при онлайн-покупках и т. д.), вы можете отключить возможность совершать платежи в интернете. Также можно установить лимиты на покупки и снятие в сутки и в месяц.

- Оперативная работа чата в личном кабинете в любое время суток. Встречаются и негативные отзывы, но за все годы владения карточкой Тинькофф Банка у меня проблем с общением не было.

Недостатки:

- Довольно высокая стоимость обслуживания (99 * 12 месяцев = 1 188 руб.). Но есть и бесплатные варианты.

- Бескомиссионное снятие наличности возможно только от 3 000 руб.

- Необходимость изучения большого числа условий по обслуживанию, совершению операций, программе лояльности и т. д. На первый взгляд кажется, что все сложно и запутанно.

- Необходимость самостоятельно отслеживать изменения, которые вносит банк в условия использования карты. Рекомендую делать это не реже 1 раза в месяц.

- Округление суммы покупки, с которой возвращается кэшбэк, в меньшую сторону и ограничение на сумму бонусов в месяц.

- Список категорий повышенного кэшбэка устанавливает банк, и он не всегда отвечает нашим с вами ожиданиям.

- Лимит суммы, на которую начисляется процент на остаток (300 000 руб., 10 000 $ или 10 000 €).

- Комиссия за операции, которые вы совершаете через другие кредитные организации (90 руб. за каждый платеж). Можно оказаться в неприятной ситуации, когда ты делаешь небольшие переводы другим кредитным организациям (например, до 50 руб.) и каждый раз банк снимает плату в 90 руб. Не уследишь (или просто не знаешь) – добро пожаловать в “минус”.

- Платные СМС-оповещения (бесплатно расскажут только о минимуме стандартных операций, информация по которым не так важна).

Преимущества и недостатки пластика

Среди плюсов кредитных карточек Тинькофф банка отмечают быстрое оформление: из документов предоставляют только паспорт. К другим преимуществам относят возможность доставки курьером на дом, кредитный лимит до 700 тысяч рублей, быстрое рассмотрение онлайн заявки, средняя процентная ставка, но придется приложить справки о доходах и иметь определенные льготы в виде зарплатной карты.

Минусы кредиток — дорогая комиссия на снятие наличных, льготный период не распространяется на переводы, обналичивание денег, плата за ежегодное обслуживание. При рассмотрении заявки банк учитывает кредитную историю заемщика.

Кредитные карточки Тинькофф банка «Платинум», «All Airlines» универсальные и подходят каждому человеку. Чтобы не стоять в очереди, лучше оформить онлайн заявку на официальном сайте. Сотрудник позвонит через 15 минут. Предварительное решение откроется сразу после отправки анкеты на сервер.

Оформить кредитную карту Тинькофф: онлайн заявка

Поскольку особенностью банка является отсутствие отделений, процедура регистрации новых клиентов и оформление карт происходит на сайте. Для заказа кредитки Платинум достаточно иметь доступ к интернету и выполнить простую инструкцию:

После отправления запроса система в автоматическом режиме анализирует благонадежность и платежеспособность клиента. Если решение положительное, в скором времени с ним связывается оператор для уточнения информации и согласования доставки. Кредитная карта отдается в руки при встрече с курьером, во время которой подписывается договор на обслуживание.

Как оформить кредитную карту Тинькофф онлайн: пошаговая инструкция

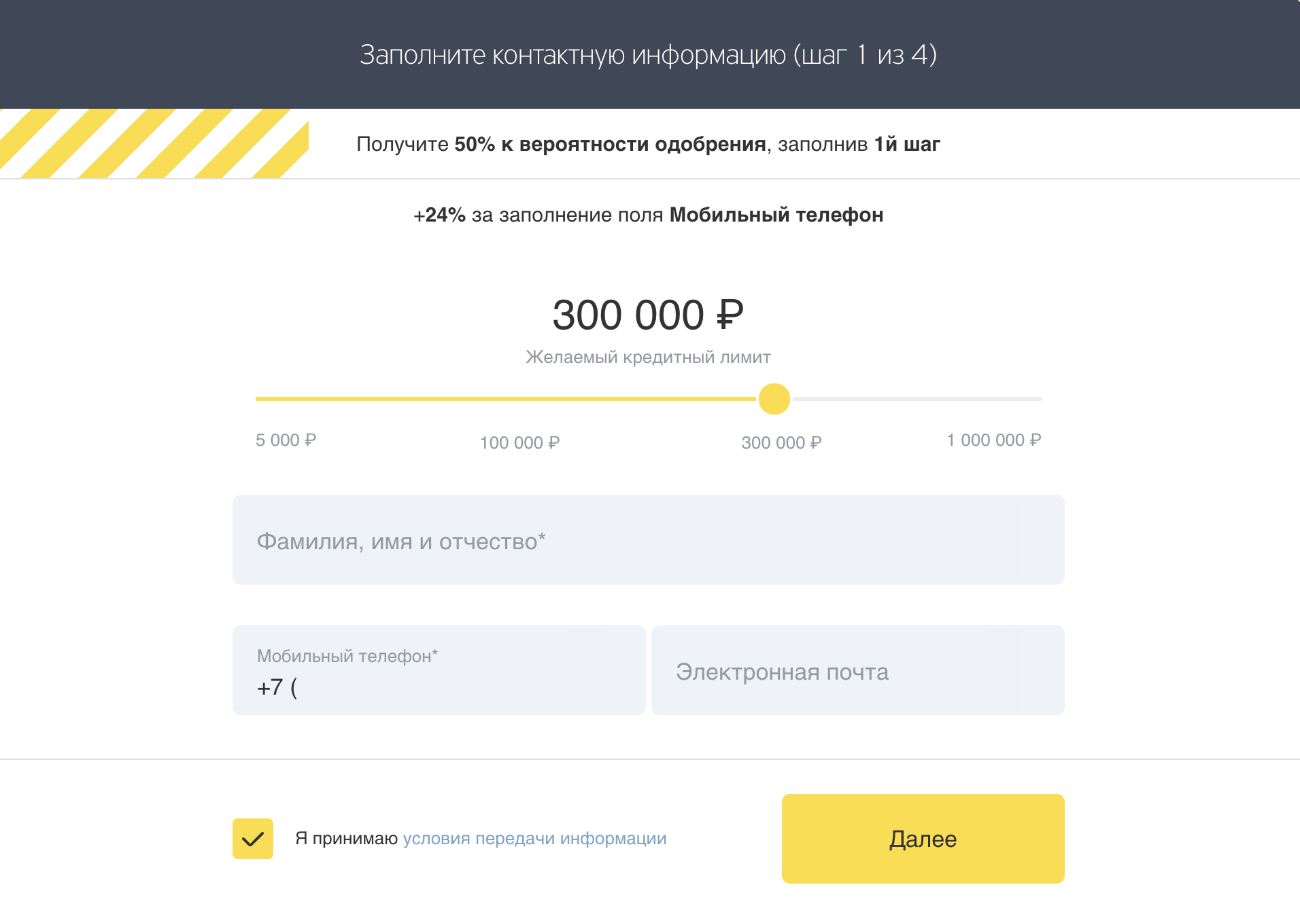

Итак, для того, чтобы грамотно и быстро заказать кредитную карту Тинькофф онлайн с доставкой, нужно придерживаться следующих шагов:

Подбираем кредитку

Итак, важно отталкиваться от личных предпочтений и возможностей при выборе «пластика». В случае если этот вопрос вызывает у вас затруднение, тогда свяжитесь с технической поддержкой, пусть менеджер расскажет, в чём отличия того или иного продукта

Это позволит уменьшить список претендентов.

Оформляем анкету. Чаще всего нужно ввести Ф.И.О., контактные данные и желаемый размер лимита, есть поля также для места работы и источника заработка, размер растрат и даже предусмотрено кодовое слово для активации кредитки.

Ждём ответа. Чаще всего ответ поступает в течение пары минут, возможно, потребуются и сутки на проверку. Если ответ положительный, тогда банк приступает к выпуску именной кредитки, на которой будет написано имя клиента.

Готовим документы. Готовую карту привозит курьер на указанный клиентом адрес. И представитель банка проверяет документы, и даже делает фото вас с ними. После чего эта информация отправляется на проверку в Службу безопасности. Учтите, что пакет бумаг будет запрашиваться в персональном порядке. Если вы ранее сотрудничали с банком, тогда перечень документов сокращается, т.к. они уже есть в базе.

Подписываем договор и получаем кредитку. Курьер отдаёт «пластик», он деактивирован, соответственно, задача клиента – активировать кредитку. Затем подписать договор. Но перед тем как поставить подпись, обязательно ещё раз прочтите все условия использования кредитки. Не поставив подпись, клиент ещё может отказаться от продукта.

Как вы видите, процесс достаточно простой, поэтому каких-то сложностей быть не должно. Если вы не знаете, как оформить кредитную карту Тинькофф через интернет, придерживайтесь этих пяти простых шагов. Всегда можно связаться с технической поддержкой, которая сопровождает пользователей на каждом из шагов

Обязательно в процессе изучения договора обратите ещё раз внимание на процентную ставку, лимит, штрафные санкции, а также размер неустойки за просрочку. Расчёт льготного периода также не менее важен для клиентов, как и процесс блокировки «пластика» в случае его утери

Как узнать состояние счёта и размер платежа

Мы решили, что размер максимального лимита и ставка зависят от того, являлись ли вы ранее клиентом организации, и исправно ли вносили платежи

Обратите внимание, что, заказав кредитную карту Тинькофф домой, узнать баланс и размер платежей можно, используя такие способы, как:

- Интернет-банк. Для этого нужно войти в приложение, используя пароль и логин, затем найти в личном кабинете «Информация по счёту». Перед вами будет открыта информация по счёту, также при желании можно скачать действующие тарифы и даже реквизиты по всем кредиткам.

- Мобильное приложение на смартфоне.

- Смс-сервис. Этот вариант используется крайне редко, поскольку оно требует дополнительной оплаты, но также не является таким практичным, как мобильное приложение. Поэтому всё же данный вариант отходит на второй план.

- Телефонный звонок. Достаточно только позвонить по номеру на сайте, и менеджер расскажет, что и как с вашим балансом.

Всё осуществляется быстро и чётко, как и рассмотрение заявки онлайн на карту Тинькофф. Теперь современные финансовые организации предлагают свести к минимуму необходимость сидеть в длинных очередях, чтобы узнать ситуацию с балансом. Технологии позволяют самостоятельно следить за размером платежей и счётом, для этого достаточно только скачать приложение на мобильный, или же перейти на сайт банка и войти в личный кабинет.

Условия пользования кредиткой Тинькофф Платинум

Тинькофф Банк выпускает 25 видов кредиток на все случаи жизни. Но самой лучшей, по словам самого банка, является Тинькофф Платинум. Ей уделим больше внимания в статье.

Тарифы

В статье о кредитных картах мы уже познакомились с основными терминами, с которыми придется столкнуться нам в качестве пользователей кредитками. Поэтому сегодня на них не будем останавливаться, а разберемся с тарифами как уже финансово подкованные клиенты.

Кредитный лимит по карте – 300 000 руб. Остальные условия в таблице:

| Наименование тарифа | Ставка тарифа |

| Процентная ставка по операциям покупок | |

| В беспроцентный период до 55 дней | 0 % годовых |

| За пределами беспроцентного периода (при внесении минимального платежа) | 12–29,9 % годовых |

| Процентная ставка по операциям получения наличных денежных средств и переводам | От 30 до 49,9 % годовых |

| Плата за погашение задолженности через партнерские банки | Бесплатно |

| Годовое обслуживание | 590 руб. |

| Комиссия за операцию получения наличных денег | 2,9 % + 290 руб. |

| Услуга “Оповещение об операциях” | 59 руб. в месяц |

| Минимальный платеж | не более 8 % от суммы долга (min 600 руб.) |

| Штрафы за невнесение минимального платежа | |

| Первый раз | 590 руб. |

| Неустойка при неоплате минимального платежа | 19 % годовых |

Обратите внимание! Кредитный лимит, минимальный платеж и процентная ставка по кредиту рассчитываются банком индивидуально для каждого клиента на основании поданных им сведений при оформлении заявки.

Увеличить кредитный лимит может только банк. Сделает это автоматически, если клиент часто пользуется кредиткой и вовремя погашает задолженность. По запросу лимит не увеличивается.

Поговорила со своим другом, который уже 5 лет пользуется кредиткой Тинькофф Банка, по вопросу лимита. Его огорчает ситуация, что ему банк не увеличивает лимит. В результате он вынужден был завести кредитки в других банках, потому что ему не хватает денег для комфортного существования. Бывает и так…

Беспроцентный период: как грамотно пользоваться

Лучше всего процесс работы льготного или беспроцентного периода покажет диаграмма, которую составили на сайте Тинькофф Банка.

Допустим, вы ежемесячно получаете выписку 20-го числа. Тогда например, 23 марта 2020 г. до конца грейс-периода останется 52 дня. Из них 28 дней на пользование кредитными деньгами, т. е. на покупку товаров и услуг. До 13 мая вы должны погасить полностью весь кредит или внести обязательный минимальный платеж.

Если до 13 мая вы внесете сразу всю сумму в погашение долга, то он обойдется вам бесплатно. Если погасите только часть (но не менее минимального платежа), то за пользование “чужими” деньгами придется уже заплатить проценты (12–29,9 %). Если не внесете даже минимального платежа, заплатите штраф 590 руб. и неустойку 19 % годовых.

При своевременном выполнении обязательств кредитный лимит каждый раз возобновляется, и вы сможете снова пользоваться заемными средствами по своему усмотрению.

Как пополнить карту и снять наличные

Тинькофф Банк предлагает 3 способа пополнения кредитной карты:

- Перевод с карты на карту. Это можно сделать на сайте или в мобильном приложении.

- Внесение наличных через банки-партнеры. Могут быть лимиты по сумме пополнения.

- Банковский перевод из любого банка по реквизитам вашей кредитной карточки. Сумма перевода не ограничена.

Пополнение через партнерские сети бесплатное, в том числе через ФГУП “Почта России”.

При снятии наличных с кредитки не забывайте, что это не ваши деньги, а деньги банка. А он не любит, когда обналичивают пластиковую карточку. При этом банк допускает, что могут быть разные обстоятельства, которые вынуждают клиента так поступать. В этом случае придется заплатить за услугу 2,9 % от суммы и 290 руб.

Дополнительно банк, в банкомате которого вы снимаете наличные деньги по кредитке Тинькофф, может взять комиссию за эту операцию.

Бонусная программа

По карте Платинум бонусная программа получила название “Браво”. Она дает возможность получать возврат части стоимости покупки (кэшбэк) в размере:

- 1 % от суммы любой покупки;

- от 3 до 30 % по специальным предложениям.

Важный момент! Накопленные баллы конвертируются в рубли: 100 баллов = 1 рублю. Причем сумма округляется в меньшую сторону. Например, вы оплатили товар стоимостью 280 руб. Вам начислят 2 балла.

Баллами можно расплачиваться за товары и услуги из категорий “Рестораны”, “Ж/д билеты”.

Условия пользования кредиткой Тинькофф

Банк детально описывает условия использования кредитки, чтобы у клиентов возникало минимум вопросов и жалоб в последующем. Платинум — наиболее популярный и выгодный кредитный продукт от Тинькофф. Это объясняется простотой получения карты, а также доступным кредитным лимитом и льготным периодом.

Кредитный лимит до 700 000 рублей. При оформлении заявки клиенты указывают сумму кредитования. К сожалению, в большинстве случаев получить желаемый лимит невозможно. Банк позволяет тратить клиенту ограниченное количество средств из-за того, что не работал с ним ранее и не может быть уверен в его надежности.

Льготный период кредитования 55 дней. Банк практикует ставку в размере 0% на все долговые обязательства, которые клиент вернул в беспроцентный период. К примеру, можно купить в магазине телевизор и влезть в долговое обязательство на 20000 рублей. Если покупка совершена 3 апреля, тогда необходимо положить недостающую сумму на счет до 28 мая.

Стоит помнить о необходимости своевременного возврата средств. Если не погасить задолженность в срок, на сумму долга насчитывается процентная ставка от 12 до 29,9%, размер которой зависит от характера покупки. Если не внести ни один платеж до 28 мая, банк выставляет штраф в размере 590 рублей и неустойку 20% годовых.

Основные карты Тинькофф банка

У банка множество карт, выпущенных совместно с магазинами, авиакомпаниями и т.д. У каждой из них свое преимущество. Рассмотрим их подробно в таблице.

| Параметры/ Наименования кредитных карт | Platinum | eBay | AliExpress | ALL Airlines |

|---|---|---|---|---|

| Лимит кредитования | 300 тыс. руб. | 700 тыс. руб. | 700 тыс. руб. | 700 тыс. руб. |

| Срок грейс-периода | 55 дней | 55 дней | 55 дней | 55 дней |

| Процентная ставка | От 12.9% в год | От 23.9% | От 23.9% | От 18.9% в год |

| Стоимость обслуживания за год | 590 руб. | 990 руб. | 990 руб. | 1890 руб. |

| Главные различия | У карты бонусная программа Браво, по которой возвращается 1% ото всех покупок и до 30% от трат в спецкатегориях. Накопленные баллы суммируются на спецсчете. Владелец может оплатить ими билеты на РЖД. | Кэшбек баллами, которые можно потратить на интернет-аукционе еБэй по курсу 1 балл=1 рубль. По 1% возвращается за любые покупки, по 3% клиент получает за любые онлайн-покупки в интернете, в том числе на сайте eBay | Кэшбек баллами за любые покупки по карет. Накопленные баллы можно потратить на оплату товаров на сайте AliExpress по курсу 1 балл=1 рубль. За покупки в любых магазинов клиент получает 1% кэшбека. За покупки на сайте AliExpress возвращается 5% от любой транзакции. | Специальная карта для путешествия, благодаря которой можно копить мили и тратить их на оплату билетов любой авиакомпании. 2% баллами от любых покупок, 10% от оплаты брони в отелях, 5% от покупок ЖД и авиабилетов. |

Если сравнивать все 4 карты, то выбрать лучшую будет сложно. Если обратиться к такому показателю, как кэшбек, то самой выгодной станет карточка ALL Airlines. По ней возвращается 2% кэшбека за все покупки, 10% за бронь отелей и 5% от покупок билетов РЖД или авиакомпаний. Это выгодная карта, но стоимость обслуживания у нее дорогая. Конечно, если клиент часто бывает за границей, постоянно ездит в различные командировки, то эта карточка станет для него просто находкой и не сравнится с другими продуктами Тинькофф. Если же клиент, как большинство россиян, ездит за границу 1 раз в год, то карта станет для него не самым выгодным капиталовложением.

Среди предложенных вариантов оптимальным станет пластик eBay. У этой карты фиксированный кэшбек на операции 1% от суммы чека, а также 3% от любых интернет-транзакций. Столько же клиенту возвращается за покупки на одноименном интернет-аукционе. В эпоху интернет-торговли эта карточка — самый оптимальный вариант.

Стоимость годового обслуживания здесь относительно невысокая для именного пластика Mastercard WORLD — всего 990 руб. за 1 год. У карточки повышенный кредитный лимит, который превышает лимит кредитования Тинькофф Платинум на 400 тыс. руб.

Выиграют владельцы карты eBay и в плане переплаты. Для них максимальная ставка по кредитной карте не превышает 39.9% годовых, тогда как по карточке Platinum максимум достигает 49.9%.

Преимущества банка Тинькофф

Данная финансовая организация отказалась от офисов, сохранив только главное управление. Судя по отзывам пользователей, Тинькофф банк отличается следующими достоинствами:

- онлайн-деятельность, любую услугу можно оформить удаленно, не выходя из дома;

- отсутствие очередей;

- быстрое обслуживание;

- возможность получить качественную и быструю консультацию менеджера;

- приятный сайт, на котором можно найти подробные инструкции по оформлению карт и обслуживанию;

- возможность проверить статус заявки по телефону.

Кредитные и дебетовые карты Тинькофф многообразны и различны, но их объединяет удобство для пользователя, достигаемое следующими моментами:

- Возможность оформить онлайн-заявку.

- Доставка карты представителем на дом. Для жителей дальних районов действует доставка платежных инструментов почтой.

- Многообразие продуктов. Существуют специальные карты для путешественников, любителей кино, ресторанов и шоппинга. Каждая из них оптимизирована под предпочтения своего владельца.

- Выгодный кэшбэк.

- Дебетовые карты оптимизированы для отчислений денежных накоплений.

- Стильный дизайн.

Особенности карты:

- Статусная платиновая карта.

- Увеличенный лимит кредитных средств.

- Прогрессирующая ставка на использование средств.

- Действие беспроцентного периода.

- Выдача наличных денег со счета производится в любых терминалах\банкоматах с комиссией.

- Возможность использования услуг дистанционного клиентского обслуживания.

- Наличие бонусных программ по накоплению баллов.

- Выпуск карты бесплатный для всех клиентов.

Требования к потенциальному клиенту, желающему подать онлайн заявку на кредитную карту Тинькофф

- возрастное ограничение: от 18 до 70 лет,

- не требуется подтверждения доходов,

- не требуется постоянная прописка в регионе нахождения организации ТКС,

- не требуется указание места работы.

Виды кредитных карт Тинькофф

Банк Тинькофф предлагает клиентам выбор из 21 кредитной карты для таких категорий, как повседневная жизнь, путешествия, автомобили, игры, экология, покупки и онлайн-шопинг. Рассмотрим нестандартные финансовые продукты.

Кредитная карта WWF — позволяет принять участие в спасении животных во всем мире. Кредитка производится из экологически чистых и переработанных материалов. Средства, собранные в рамках программы, перечисляются в Фонд по поддержке редких видов и территорий их обитания.

Особенности кредитки:

- кредитный лимит — до 700 000 рублей;

- льготный период 55 дней;

- 1% от суммы покупок перечисляется в WWF;

- возврат 900 рублей при аналогичном или большем взносе в WWF;

- до 30% кэшбека по специальным предложениям.

Кредитная карта Tinkoff Drive — снижает расходы на АЗС и удешевляет обслуживание личного транспорта. Все покупки в сети партнеров предусматривают начисление бонусных баллов, которые можно тратить на заправку или обслуживание авто. Годовая стоимость Tinkoff Drove составляет 990 рублей.

Особенности карты:

- кредитный лимит — до 700 000 рублей;

- льготный период 55 дней;

- до 10% кэшбека в виде баллов;

- 3000 баллов в подарок.

Особенности обслуживания карты

Ежегодная сумма – стоимость обслуживания карты, которую вам ежегодно нужно платить банку. В большинстве случаев она составляет 590 рублей и не взимается в первый год эксплуатации пластика. Однако, учитывая индивидуальный тариф, сумма может отличаться у каждого держателя карты, в зависимости от того, какой функционал имеет пластик.

Смс-информирование. Для того, чтобы получать от банка сообщения о состоянии карточного счета, тратам и зачислениям на него, достаточно просто подключить услугу sms-банкинг. Ее стоимость составляет всего 59 рублей в месяц.

Плата за включение в программу страховой защиты. В принципе, идея застраховать себя от каких-либо проблем, связанных с потерей работы, здоровья и, как следствие, основного источника дохода, не так уж и плоха. Однако, лично я советую через месяц после активации карты отказаться от такой услуги. Сразу отключать не надо, ведь это может повлиять на снижение лимита по карте. В противном же случае вам придется ежемесячно платить по 0,89% от общей суммы кредитного лимита, увеличивая тем самым срок выплаты задолженности перед банком.

Программа лояльности клиентов банка «Браво». Это прекрасная возможность накопления бонусных баллов всякий раз, как вы рассчитываетесь кредиткой за те или иные покупки. Каждый держатель платинового пластика подключается к этой программе автоматически в момент активации карты. Суть программы заключается в том, что на бонусный счет возвращается 1% от потраченных по карте средств. Все эти баллы могут быть потрачены на покупку каких-либо товаров в категориях «железнодорожные билеты» или «кафе и рестораны»

Важно то, что бонусами можно оплатить лишь полную стоимость покупки, а не ее часть.

Бесплатные интернет-банк и мобильный банк. Самая удобная и необходимая, на мой взгляд, функция для каждого современного человека

Именно онлайн банкинг позволяет экономить время на дорогу в банк, забыть о вечных очередях в отделениях и совершать все необходимые манипуляции со своими счетами прямо через свой смартфон или стационарный компьютер.

У Тинькофф банка много разных типов кредиток. Я приведу полные условия по лучшей на мой взгляд кредитной карте – Platinum.

Сколько времени рассматривается заявка и доставляется карта

Итак, процесс подачи заявления через сайт банка Тинькофф мы рассмотрели, теперь остановимся на вопросе, как долго предстоит ждать подтверждения и доставки карты.

Как показывает практика, процесс рассмотрения анкеты занимает до 5 минут, возможны незначительные задержки из-за форс-мажорных ситуаций. После оформления кредитной карты Тинькофф, продукт будет доставлен курьером в течение двух рабочих дней. Но всё зависит от региона. Если в городе работает большое количество представителей, например, СПб, Уфа, Воронеж и т.д., тогда доставка кредитной карты банка Тинькофф физическому лицу будет проведена в ближайшие сроки.

Получает кредитную карту Тинькофф вместе с договором каждый клиент. Затем курьер проверяет документы пользователя, и только после подтверждения деактивированный «пластик» выдаётся на руки.

О кредитной карте от банка Тинькофф – как заказать, условия кредитования

Практически каждый совершеннолетний гражданин Российской Федерации может заказать себе кредитную карту банка Тинькофф. При чем, делается это быстро и просто – прямо в онлайн-режиме без визитов в стационарное отделение банка. Кредитная карта является самым популярным продуктов банка Тинькофф. Это связано с легкостью и простотой использования, а также выгодными, недорогими процентными ставками. Если говорить о возможностях карточки и ее плюсах, то можно выделить очевидные.

Тинькофф Платинум – кредитная карта, особенности:

- Кредитный лимит данного банковского продукта составляет в своему максимуме до 300 000 российских рублей. При желании клиента и отдельных обстоятельствах лимит можно увеличить.

- Льготный период беспроцентного использования кредитной карты Тинькофф составляет – 55 календарных дней.

- На текущий момент в России существует множество точек, которые предназначены для пополнения кредитного счета без высокой переплаты с минимальными стяжениями.

- Для владельцев кредитной карты Тинькофф доступна возможность отправки денежных средств для погашения кредита в других банковских компаниях без процентных стяжений.

- После отправления заявления для получения кредитной карты Тинькофф. Клиент получает ответ от работников банка в самые кротчайшие сроки, уже через несколько часом, а иногда и мгновенно.

- Кредитная карта имеет подключенную функцию «кэшбек» на совершение покупок с безналичным расчетом – сохраненные средства будут составлять от одного до тридцати процентов.

- После того, как клиенту было подтверждено выдачу кредитной карты – доставку можно оформить прямо на дом. За весь период оформления кредитной карточки ни одного разу не придется ходить в стационарное отделение банка или представительский офис.

Немного о банке

Начать хотелось бы с небольшого обзора самого Тинькофф Банка. На российском рынке он заблистал в 2007 году, представив клиентам довольно необычный на то время продукт – кредитную карту, которую отправляли почтой или доставляли курьерской доставкой. Весьма оригинально было и то, что банк не имел физических офисов. Столь креативный подход позволил банку Тинькофф всего за несколько лет стать настоящим брендом, популярность и узнаваемость которого ни в чем не уступает флагману банковской индустрии России – Сбербанку. По состоянию на сегодняшний день в Тинькоффе было выпущено несколько миллионов карт. Одни их держатели остались довольны своим выбором и продолжают активно пользоваться продуктом, другие же, столкнувшись с некоторыми проблемами, негативно отозвались о банке и прекратили свое сотрудничество.

Уверен, что те из вас, кто использовал дебетовую карту Тинькофф, могут сейчас находиться в некотором недоумении, узнав о том, что существуют недовольные юзеры кредитного продукта этого банка. Именно поэтому я предлагаю выяснить, насколько выгодны кредитки от Тинькофф Банка, имеют ли они место быть в нашем кошельке, и как пользоваться ими, чтобы всегда оставаться в выигрыше.

Действие бонусных программ по кредитке банка Тинькофф

По продуктам банка действуют бонусные программы «Браво» с начислением баллов за расходные операции.

Начисленными баллами допускается оплачивать покупки у действующих партнеров, которые принимают участие в программе.

Балльный расчет: за потраченный рубль компенсируется один балл.

Возврат денег: 1% от потраченной суммы, максимум 6000 баллов в одном расчетном периоде. При этом сумма совершенной расходной транзакции делится на 100, затем значение округляется до целого числа в меньшую сторону, и оно поступает в распоряжение пользователя.

Например, совершив покупку на 195 рублей, клиент получит

А если операция на 210 рублей, то к зачислению:

Как получить кредитную карту Тинькофф: инструкция

Процесс оформления кредитной карты разделен на несколько этапов:

Первый этап — заполнение анкеты. Он идентичен для оформления дебетовой и кредитной карты, однако графы анкеты немного отличаются. Для оформления дебетового платежного инструмента достаточно паспорта, когда для кредитной нужны еще документы, подтверждающие заработок и место работы.

В анкете указывается:

- ФИО, контактный телефон и электронная почта. Для кредитных карт — размер желаемой суммы.

- Паспортные данные и фактическое место жительства.

- Размер зарплаты и место работы.

- Расходы.

Все данные должны быть реальными, так как менеджеры банка проверят их. Необходимо предупредить начальство, поскольку работники отдела безопасности могут проверять информацию о доходе и должности. В случае удаленного заработка можно предоставить данные выписки доходов из онлайн-кошелька.

Второй этап — проверка банка. Каждую заявку менеджеры банка рассматривают отдельно и очень внимательно. Если человек впервые работает с этой кампанией, то возможно, что размер желаемой суммы будет немного уменьшен. Работники проверят кредитную историю потенциального клиента. Если им все понравится, то заявка будет одобрена.

Третий этап — подписание договора. Если заявка принята, то банк отправляет по предоставленному адресу своего представителя. Его задача не только подписать договор с клиентом, но и удостовериться в его личности и паспортных данных.

Перед подписанием требуется тщательно изучить договор. Все вопросы можно будет задать курьеру. Он обязательно на них ответит.

Нужно внимательно изучить:

- процентную ставку;

- порядок начисления и оплаты штрафов;

- алгоритм решения конфликтов;

- права и обязанности банка и клиента;

- алгоритм блокировки карты при утрате.

Стоит учитывать, что карта действительна тогда, когда на ее обороте есть роспись владельца. Она должна быть понятной и разборчивой.

Четвертый этап — активизация карты. Когда договор подписан, то карта еще не активна. Необходимо получить пин-код у технической поддержки, чтобы ее активировать. Как и в случаях с другими картами, пин-код нельзя никому говорить.

Пятый этап — работа с картой. Теперь, когда карта активна, с ее помощью можно совершать покупки в различных сервисах и учреждениях. За эти действия возможно получение кэшбэка и бонусов, которые можно потратить в разных целях. Эти возможности помогают экономить и приумножать деньги.

The following two tabs change content below.

Марина Аракчеева

В 2017 году окончила Финансово-экономический факультет ФГОБУ ВО «Финансовый университет при Правительстве Российской Федерации». В настоящее время являюсь онлайн-консультантом на сайте cabinet-bank.ru. (Страница автора)

Последние записи автора — Марина Аракчеева

- Держатели карт «Мир» любого банка могут оплачивать автоштрафы на портале госуслуг без комиссии — 26.06.2019

- Сбербанк запускает сервис переводов с кредитных карт — 26.06.2019

- Эвотор: вход в личный кабинет — 26.06.2019

Тарифы на обслуживание кредитных карт

Банк Тинькофф предоставляет часть услуг бесплатно, включая выпуск первой и всех последующих карт, пополнение кредитки через партнеров, доступ к мобильному банкингу и многое другое. В список бесплатных опций также входит напоминание о ежемесячных платежах.

Основные тарифы карты Платинум:

Выпуск карты или переоформление: бесплатно Годовое обслуживание: 590 рублей (при использовании карты) Кредитный лимит: до 700 000 рублей Беспроцентный период: до 55 дней Процентная ставка (за покупки): 12-29,9% годовых Процентная ставка (за снятие и переводы): 30-49,9% годовых Покупки у партнеров: 0% годовых СМС-оповещения: 59 рублей в месяц Выписка по кредитке: бесплатно Страховая защита: 0,89% от суммы задолженности Минимальный платеж: до 8% от задолженности, минимум 600 рублей Штраф за неуплату платежа: 590 рублей Неустойка за неуплату: 20% годовых Плата за превышение лимита: 390 рублей Пополнение карты: без комиссий Снятие наличных: 2,9%+290 рублей

Итого

По ходу написания данного обзора, я старался придерживаться максимально объективной позиции. Изучив отзывы реальных пользователей этого пластика, проанализировав их, я пришел к выводу, что такая кредитка будет просто незаменимым помощником для жителей небольших поселков и городов, удаленных от мегаполисов, где банки не предоставляют широкого выбора. Кроме того, должен заинтересовать этот продукт и пользователей, которые не могут подтвердить свою надежность и платежеспособность.

Чтобы не попасть в огромную долговую яму, следите за своими тратами, не обналичивайте кредитные средства и живите в соответствии со своими доходами

Не пренебрегайте важностью изучения договора с банком. Лучше потратить час времени на изучение условий использования пластика, чем всю жизнь на отработку долгов

Кстати, если среди читателей этой статьи есть те, кто ищет, где взять денег в долг на небольшой период, я советую не спешить оформлять кредитку. Проверьте наличие возможности подключения овердрафта на вашей дебетовой карте. Чтобы облегчить понимание того, что я только что написал, настоятельно рекомендую к прочтению свою статью «Кредитная и дебетовая карта: в чем разница». Не забываем подписываться на новые статьи моего блога. Живите по средствам и не совершайте необдуманных трат. До скорых встреч!