Какие банки сотрудничают с кредитными брокерами

Содержание:

- Будьте внимательны, не попадите на черного брокера

- Преимущества и недостатки кредитных брокеров

- Как отличить реального кредитного брокера от мошенников

- Финансовый маркетплейс на рынке брокерских услуг частным лицам

- Уловки, совершаемые брокерами-мошенниками

- Просьба об авансе

- От кредитного брокера исходит просьба о предоставлении ему копии трудовой или формы 2-НДФЛ

- Проведение кредитным брокером вебинаров, доступных к общему просмотру

- Наличие у кредитного брокера связей в банковской СБ

- Брокер имеет огромное количество положительных интернет отзывов

- Предложение об улучшении кредитной истории

- Кредитный брокер: недостатки

- О кредитном брокеридже

- Кто такой кредитный брокер и чем он занимается

- Что же такого делает кредитный брокер?

- Суть работы посредника

- Гарантированное одобрение кредита по паспорту в москве!

- Как найти грамотного посредника

- Ситуации, в которых кредитный брокер незаменим

- Кто такой кредитный брокер?

Будьте внимательны, не попадите на черного брокера

В интернете вы можете найти массу объявлений. В них кредитные брокеры обещают получение кредита безработным, людям, которые имеют текущие просрочки и плохую кредитную историю. Они также требуют предоплату от 15 до 50 процентов или полную оплату своих услуг. Вероятно, что наняв такого специалиста, вы потратите свои деньги, и ничего не получите взамен.

В худшем случае мошенники подделают документы и справки. Банк с большой долей вероятности раскроет жульничество, вас занесут в черный список, и получить кредит в каком-либо банке будет просто нереально. Таких недобросовестных брокеров называют черными брокерами. От общения с ними вы получите только больше вреда, чем пользы.

Подобных случаев достаточно много, поэтому тщательно проверяйте данные компании и кредитного брокера. Обращайтесь к профессионалам, и не соглашайтесь на подделку документов. Они получаются низкого качества, и любой банк такие справки не примет

Обращайте внимание на стаж работы, на количество успешных сделок, на регистрационные данные компании – брокера. Старайтесь держаться подальше от сотрудничества с частным лицом, если только его не рекомендовали вам разные люди

Преимущества и недостатки кредитных брокеров

Главное достоинство кредитных брокеров — они экономят время и деньги клиентов. Помимо этого, обращение к кредитному консультанту избавит вас от ряда проблем, связанных с подводными камнями договора. Если кредитный менеджер решит не уведомлять заемщика о возможных штрафах, то брокер сообщить об этом в самом начале.

Проблемным клиентам специалист действительно может помочь увеличить шансы на одобрение заявки, но только если кредитная история заемщика не сильно испорчена. В противном случае, он подскажет, какие действия нужно предпринять для ее улучшения.

К недостаткам услуг можно отнести только два пункта:

- высокая плата;

- большое количество мошенников.

Однако, при правильном подходе, минусы вас не коснутся. Траты на оплату услуг специалиста покроются за счет выгодных процентных ставок по займу, которые он обеспечит. А уберечь себя от черных брокеров можно, используя вышеперечисленные советы.

Как отличить реального кредитного брокера от мошенников

Как понять, можно ли брокеру доверять? Необходимо проверить, насколько он профессионален и компетентен.

Во-первых, его деятельность должна быть легализована. То есть у него должна быть регистрация в качестве ИП или юридического лица (убедиться в ее наличии можно, заглянув в ЕГРИП или в ЕГРЮЛ). Кроме того, брокер должен иметь лицензию и соответствующее образование. Информация об ИНН, юридическом и фактическом адресах, стационарном номере телефона официальных посредников должна быть в свободном доступе.

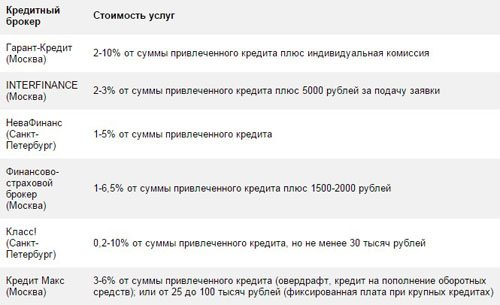

Во-вторых, профессионалы имеют четкий прайс на услуги. Это определенная плата за подготовку документов, консультирование и подачу заявок, а также комиссия в процентах от суммы кредита. Возможна также оплата стоимости годового обслуживания на брокерский счет.

Стоит помнить, что услуги официальных посредников не оплачиваются авансом. За первую консультацию легальные брокеры оплату с клиентов не берут и тем более не требуют перевести деньги на счет постороннего физического лица.

В-третьих, лицензированные специалисты в сложных ситуациях не дают невыполнимых обещаний. Ведь даже лица с безупречной кредитной историей не всегда получают одобрение банков, не говоря уже о тех, кто не имеет постоянного дохода и ранее задерживал выплаты по кредитам.

Есть и другие признаки, по которым можно распознать честного кредитного брокера:

- Он должен быть членом саморегулируемой организации – Национальной ассоциации кредитных брокеров. На официальном сайте СРО есть информация обо всех прошедших аккредитацию частных брокерах и финансовых консультантах. Чтобы исключить вероятность незаконного использования посредником чужой лицензии, нужно попросить у него паспорт и саму лицензию.

- Профессионал, работающий легально, обязательно выявляет слабые стороны своего клиента, прежде чем подавать заявку, что помогает лучше подготовиться и повысить шансы на успех. Он может предоставить клиенту его кредитную историю и рассказать, как можно улучшить финансовый рейтинг.

- У добросовестных кредитных брокеров есть штат специалистов, а иногда и филиалы в нескольких регионах, чего нельзя сказать о нелегалах.

Прежде чем воспользоваться брокерскими услугами, следует изучить сайт выбранного посредника, отзывы о нем, а также проверить документы путем поиска реквизитов в Интернете. Может оказаться, что они принадлежат другим фирмам, либо вообще консультант является участником судебных тяжб.

Черные финансисты не назначают встреч в офисе, поскольку у них его нет, как и городского телефона. Тогда как лицензированные посредники всегда встречаются со своими клиентами лично, чтобы взять документы и рассказать об имеющихся предложениях.

Вычислить мошенников можно и по размеру требуемого вознаграждения: обычно они запрашивают 8–15 % от выданной банком суммы. Легальные же специалисты берут от 1 до 5 %.

Таким образом, пользоваться брокерскими услугами стоит только после изучения информации о предоставляющей их компании в реестре Национальной ассоциации кредитных брокеров

Немаловажное значение имеет также рейтинг посредника и отзывы его клиентов. Кроме того, стоит прислушиваться к рекомендациям знакомых и проверенных специалистов

Финансовый маркетплейс на рынке брокерских услуг частным лицам

Недавно в России начала развиваться система финансовых маркетплейсов. Маркетплейсы — это профессиональные порталы, на которых можно оформить заявку на финансовый продукт. Например, на Московской бирже — заявку на открытие счета у брокера, который оказывает услуги частным лицам по торговле ценными бумагами. А на других площадках — на открытие вклада в банке, на получение кредита, оформление кредитной карты.

Маркетплейсы получают прибыль от числа заявок (лидов), по которым с сайта данной компании в банки, МФО, страховую организацию, инвестиционную компанию пришел клиент. В принципе, эту деятельность регулирует Центробанк. И для того, чтобы получить статус маркетплейса в экосистеме Банка России, портал должен быть аккредитован в ЦБ.

Но пока что работа по развитию маркетплейсов находится в самом начале. В реестре ЦБ пока значится всего 8 наименований таких организаций.

Уловки, совершаемые брокерами-мошенниками

Просьба об авансе

Работа с кредитным брокером должны осуществляться по принципам оплаты услуг после их оказания. Те брокеры, которые намерены лишь обмануть клиента, делают хитрые формулировки в своих договорах, обязывая вторую сторону произвести оплату за предоставление информационного разъяснения или консультацию. Такой брокер получит свои деньги даже тогда, когда банк откажет клиенту в деньгах.;

От кредитного брокера исходит просьба о предоставлении ему копии трудовой или формы 2-НДФЛ

Мошенник может воспользоваться полученными копиями в преступных целях. В результате этого, имя клиента может быть отмечено в межбанковском стоп-листе, что навсегда испортит его кредитную историю.

Проведение кредитным брокером вебинаров, доступных к общему просмотру

Клиенты должны самостоятельно заботиться о том, чтобы обезопасить себя от замысла мошенников. Видя, как с экрана телевизора, брокер делится своими наработки, у любого из нас должен возникнуть вопрос, для чего он делает это, утрачивая свое конкурентное преимущество. Проведение таких мероприятий может быть связано лишь с потребностью привлечения новой клиентуры, а также продажей курсов построения «прибыльного» дела.

Те специалисты, которые оказывают клиентам реальную помощь, довольно редко требуют дополнительной рекламы или публичности.

Наличие у кредитного брокера связей в банковской СБ

Несмотря даже на реальные связи брокера с сотрудниками службы безопасности, функционирующей в банке, рассчитывать на положительное решение о кредитовании нельзя, потому что СБ не уполномочено на принятие решений по заявкам заемщиков и не имеет возможности влияния на сведения, зафиксированные в кредитной истории.

В случае если бы вопрос о кредитовании решался через «своих людей», клиент мог бы рассчитывать на получение не более 20 % от суммы требуемого займа, что делает сотрудничество со «своими» людьми не выгодным.

Брокер имеет огромное количество положительных интернет отзывов

Приобрести требуемое количество отзывов брокер может у фрилансеров, которые готовы за определенные деньги разместить расширенный хвалебный отзыв любого лица, товара или услуги.

Самостоятельное оформление кредита имеет ряд рисков, которые удваиваются в том случае, если эти полномочия передаются кредитному брокеру. Причиной таких рисков служит отсутствие законодательного регулирования деятельности указанных специалистов.

Использовать услуги брокера стоит лишь тогда, когда у клиента нет уверенности в собственных силах и знаниях, достаточных для оформления выгодного займа.

Разве можно поверить, что это отзывы реальные?

Предложение об улучшении кредитной истории

Необходимо понимать, что данные КИ не могут быть удалены или исправлены. Клиент может лишь их улучшить за счет соблюдения платежной дисциплины по новым финансовым обязательствам.

Кредитный брокер: недостатки

Есть и еще один существенный момент. Черный кредитный брокер скажет вам, что подобрал для вас самое выгодное кредитное предложение, проанализировав кредитные программы десятков банков, а по сути отправит вас в тот банк, который оплатит ему за вас максимальные комиссионные. Да-да, комиссия кредитного брокера часто взимается не только с клиента, но и с банка за поставку ему заемщиков. А особенно, если это не банк, а другое кредитное учреждение (финансовая группа, кредитный союз и т.п.). Только клиенты об этом, естественно, не знают. А если банк готов оплачивать за привлеченных клиентов комиссии, значит цена такого кредита уже завышена на размер этой комиссии, таким образом, этот кредит уже никак нельзя считать оптимально-выгодным!

В целом же, точно отличить белого кредитного брокера от черного очень сложно. И по этой причине многие заемщики, пытающиеся найти легкий способ получения выгодного кредита, фактически становятся жертвами мошенников, хотя с юридической стороны там, как правило, все чисто. Так нужна ли помощь кредитного брокера?

И даже если вы обратились к действительно белому кредитному брокеру, который подобрал для вас действительно выгодный кредит, подумайте, в чем смысл его услуг? За что вы ему платите?

- Кредитный брокер говорит, что вам не нужно будет бегать по банкам, но фактически заявку на кредит вы в большинстве случаев все равно обязаны подать в банк самостоятельно;

- Кредитный брокер говорит, что сам соберет за вас все документы, но фактически большинство документов вам придется все равно получать самому (т.к. никому другому их просто не дадут). Например, справки о доходах, документы на недвижимость и т.д.;

- Кредитный брокер говорит, что грамотно заполнит за вас заявку на кредит, но вы что, не умеете писать?

- Кредитный брокер обещает вам кредит с плохой кредитной историей, без справок о доходах, залога, поручителей и т.д., но зачем вам такой кредит? Чтобы еще дальше портить свою кредитную историю? Он ведь будет безумно дорогой и невыгодный, и у вас явно возникнут проблемы с погашением. Может просто необходимо перестать жить в долг?

О кредитном брокеридже

По сути, кредитный брокер – это посредник между кредитором и заёмщиком. В его функции входит:

- консультирование клиента по условиям кредитования;

- подбор предложений банков;

- помощь в подготовке документов;

- переговоры с сотрудниками кредитной организации и т. д.

Брокеры могут помочь с получением кредита, рефинансированием задолженности, исправлением негативной кредитной истории.

Некоторые специализируются исключительно на кредитах для бизнеса или ипотеке, а есть широкопрофильные компании с полным спектром финансовых услуг.

Преимущества работы с кредитным брокером:

- Экономия времени. Специалисты смогут быстрее собрать бумаги и избежать ошибок при подаче заявки.

- Получение выгодных условий. Банки-партнёры предоставляют кредиты по более низкой % ставке для клиентов брокеров, чем для людей с улицы.

Кроме того, кредитные брокеры работают с клиентами-отказниками – теми, кому не одобрили заём в банке. Они выясняют, в чём причина отказа, и устраняют её. Или же выбирают банк, который будет лояльнее относиться к такому заёмщику.

Услуги кредитного брокера не бесплатны. За помощь в получении потребительского кредита в Москве придётся заплатить примерно 5-10% от суммы. В регионах размер комиссии может быть выше – от 10%.

Знаете ли Вы что

Самые активные кредитные заемщики — это люди в возрасте от 25 до 45 лет.

Оформить выгодный кредит для людей в возрасте от 18 до 75 лет

Отдельно выделяется ипотечный брокеридж. В странах Евросоюза и США ипотечные брокеры такие же полноправные участники сделки, как и риэлторы, страховые компании и оценщики. С их помощью покупают недвижимость 60-70% клиентов. И дело не только в большей популярности ипотечных кредитов по сравнению с Россией. В штатах деятельность брокеров чётко регламентирована. Помимо законодательства, большую роль в этом играют профессиональные ассоциации.

В России ситуация иная. Ипотечные брокеры часто являются представителями банка, застройщика или агентства недвижимости, а не самостоятельными игроками рынка.

Законодательством РФ не предусмотрено лицензирование деятельности кредитных брокеров, а саморегулируемые организации находятся в стадии формирования. Попытки наладить работу ассоциации кредитных и ипотечных брокеров принимались неоднократно. Но успехом пока не увенчались. Поэтому о существовании профессиональной этики и единых стандартов говорить не приходится.

Отсутствие регулирования приводит к появлению чёрных кредитных брокеров – мошенников, которые под видом помощи в получении кредита обманывают клиентов.

Кто такой кредитный брокер и чем он занимается

Экая невидаль, скажут многие и будут по-своему правы. Но не спешите отметать с порога, есть посредники, реально помогающие получить ссуду по самым выгодным условиям. Взять займ в настоящее время легко, практически на любой улице есть конторы, предлагающие деньги, кто под залог недвижимости или автомобиля, кто требует только паспорт и обещает за несколько минут оформить.

Но главный вопрос, как отдавать, сколько будет составлять переплата по процентам. Вот здесь возникает необходимость в услугах посредника, что помогает определиться.

Какие услуги оказывает

Ведущие такой бизнес хорошо знают рынок кредитных услуг. У них есть связь с банками, специалисты хорошо разбираются в нюансах кредитных предложений и знают, каким образом заполнять бумаги и оформлять сделку. Не зря ведь говорят, что дьявол кроется в мелочах. А в случае оформления соглашения, мелочей огромное количество, даже человеку с университетским образованием в них разобраться непросто.

Посредники предлагают следующие услуги:

- выбор наиболее привлекательных предложений по условиям клиента;

- консультация по всем выбранным вариантам;

- расчет всех параметров кредита и суммы выплат;

- подготовка сделки;

- оформление договора.

Самым главным во всем этом процессе является то, что кредитный брокер представляет интересы человека, берущего заем, но не кредитора.

При отказе в выдаче ссуды одним банком организация поможет получить заем у другого кредитора. Ведущие посреднический бизнес отрабатывают сразу несколько вариантов с учетом кредитной истории клиента, суммы займа, лояльности кредитора к тем или иным заемщикам.

https://youtube.com/watch?v=wG_u4_2-BI8

Кому нужен кредитный брокер

Обращаться за помощью, прежде всего, следует, когда требуется большая сумма. Во-первых, с ним больше шансов на одобрение самого кредита, во-вторых, даже с учетом оплаты комиссионных можно выиграть большую сумму при выплате долга и процентов по нему.

Кому необходим:

- Малому бизнесу подобные условия подходят больше всего.

- Людям, слабо разбирающимся в юридических терминах и финансовых условиях кредитования, берущим ссуду впервые, также нужно обращаться за помощью. Это сохранит время, нервы, а часто деньги, которые кредиторы любят брать за дополнительные услуги и условия.

- Заемщику с плохой кредитной историей или с недостатком средств для залога.

Получение ссуды наличными может вызвать определенные трудности, поэтому стоит воспользоваться услугами посредника с лицензией.

На чем зарабатывает

Посредник зарабатывает на процентах от суммы кредита или имеет фиксированную ставку за оказываемые услуги. Он может брать их с банка, но в российских реалиях оплачивать все приходится заемщику.

Что же такого делает кредитный брокер?

Номер 1 в работе брокера – подробная аналитика текущей платежеспособности и кредитной истории. Эти действия помогают найти причину отказа или завышения ставки банком. Далее, работа с клиентом строится по индивидуальной схеме:

- Согласовывается лимит кредитования, оценивается вероятность положительного ответа;

- Подбираются оптимальные условия кредита по предпочтениям клиента (удобный срок возврата, ежемесячный взнос, дата платежа, приемлемый процент);

- Составляется заявка в банк (или несколько учреждений), по согласованию с клиентом;

- Собирается пакет документов;

- Для одобрения заявки подключаются связи брокера при необходимости;

- Юридический контроль: кредитный брокер в регионе Москва всегда проверяет лично текст договора, даже если сделка осуществляется с крупным известным банком;

- По завершению работы (итогом считается получение денежных средств на руки) брокер принимает вознаграждение, размер которого заранее определен договором.

Нередко для получения одобрения, брокеру приходится отклоняться от стандартной схемы помощи – искать поручителей для клиента, составлять дополнительные справки в подтверждение платежеспособности, ручаться за заёмщика лично своей репутацией.

Суть работы посредника

Профессиональные кредитные брокеры проводят следующую работу:

- консультируют заемщика, знакомятся с его кредитной историей, потребностями, запросами и пр.;

- формируют досье клиента, анализируют его финансовое положение, качество кредитной истории и др.;

- на основании требований, качеств, рейтинга потребителя и прочих критериев подбирают подходящее кредитное предложение. Брокерская компания подбирает кредит именно в той финансовой организации, где шансы получить одобрение заявки больше;

- предоставляют практические советы по повышению кредитного рейтинга клиента;

- оформляют онлайн-заявки на получение кредита без личного присутствия заемщика. Посредники выполняют за претендента всю подготовительную работу, занимающую много времени и требующую повышенной концентрации. От правильности заполнения заявки зависят 50% успеха. Многие претенденты делают ошибки именно на данном этапе сделки;

- собирают и подготавливают пакет документов для передачи в банковскую организацию. Брокерская организация собирает нужные документы самостоятельно или направляет клиента в ту или иную организацию, выдающую необходимый документ;

- знакомят заемщика с договором по кредиту, разъясняют все непонятные положения документа, уведомляют о существующих особенностях кредитования;

- сопровождают клиента на всех этапах сделки, начиная с подачи заявки до подписания договора и получения кредитных денег;

- предоставляют заемщику небольшую скидку по ставке кредита в банке, с которым компания сотрудничает.

Серьезные брокерские организации сотрудничают с крупными финансовыми организациями страны (Сбербанк, Газпромбанк, Альфа, ВТБ и др.).

То, что у брокера много партнеров, позволяет большей части клиентов получить одобрение заявки на кредит.

Гарантированное одобрение кредита по паспорту в москве!

Одобряем от 20 тыс. до 5 млн. рублей в Москве по паспорту — гарантированно и честно!

Рассмотрим любую ситуацию — отказы в банках, отсутствие кредитной истории, большая нагрузка, открытые просрочки(не более 1 месяца).

Студенты, безработные, бюджетники и пенсионеры. Всем гражданам РФ от 18 до 75 лет, прописка значения не имеет. На момент оформления кредита необходимо личное присутствие в Москве

Процентные ставки от 8 до 16% годовых!

ВНИМАНИЕ: отсутствие любого рода предоплаты и покупок справок! Комиссия строго после получения!

Индивидуальный подход к каждому клиенту, решение любых сложных ситуаций.

-Время работы с 8-00 до 21-00 Без выходных!

Как найти грамотного посредника

Список кредитных брокеров Москвы с хорошей репутацией:

- Кредит Консалтинг Брокеридж — полностью сопровождают сделки по жилищным программам, потребительским займам, рефинансированию, бизнес-кредитам. Помогают оформить налоговый вычет.

- МБК Кредит — проверяют каждого клиента, знакомясь с его финансовыми отчетами, ежемесячной кредитной нагрузкой, также узнают стаж и место работы, прочее. Оплата услуг осуществляется после получения кредита, их стоимость составляет 1-3%.

- ЦФК Финанс — надежная компания, сотрудничающая лишь с клиентами, имеющими незапятнанную кредитную историю. Предоставляют широкий перечень услуг, работают с крупнейшими банками столицы и области. Оформление заявки доступно через официальный портал компании.

- Royal Finans — предоставляет консультации клиентам, предлагает оптимальные программы кредитования, помогает оформить документы. Помогает получать любые кредиты, выступает в роли представителя должника в суде и других инстанциях. Оплатить услуги клиент может после того, как получит кредит. Свой кредитный рейтинг каждый потенциальный заемщик может проверить на портале компании, воспользовавшись специальным тестом-скорингом.

- Столичный центр кредитования — специалисты компании помогают с оформлением документов, подбором банковских продуктов, предоставляют консультации. Стоимость услуг составляет от 1,5%, но не может быть ниже 10 тыс. рублей.

- МСК Кредит — предоставляют услуги даже безработным и клиентам с плохими кредитными историями. Чтобы узнать свои шансы на получение кредита, можно воспользоваться онлайн-анкетой на официальном портале компании.

- Проффинанс — помогают получить ссуду для бизнеса, оформить ипотеку (жилую и коммерческую), также помогают с ломбардными и тендерными кредитами, потребительскими и другими займами. Работают с выкупом проблемных активов, факторингом и лизингом.

- ССК — один из крупнейших федеральных брокеров страны. Консультируют клиентов, выступают в роли посредников, проверяют КИ, сопровождают процесс.

- Премиум Финанс — сопровождают сделку от начала и до конца. Оплатить услуги клиент может после полного одобрения его заявки банком.

- Финанс Кредит — помогает юридическим и физическим лицам получить кредит на максимально выгодных для них условиях. Услуги стоят от 7% от суммы займа.

- Кредитный центр — полностью проверяют все данные клиента, после чего берут на себя оформление документов и выбор оптимальных для заемщика банковских программ.

Процесс получения займа:

- Специалист консультирует клиента по телефону.

- Клиент приходит в офис, предоставляя все необходимые документы.

- Специалист компании изучает документы.

- Заемщику предоставляют личного менеджера, который будет вести его сделку от начала и до конца.

- После анализа полученных данных и учета всех личных пожеланий, клиенту предоставляют оптимальную для него программу кредитования.

- Заключается договор с компанией, клиент заполняет анкету на кредит.

- После получения положительного решения по кредиту, клиент оплачивает услуги брокера.

доступными способами

Ситуации, в которых кредитный брокер незаменим

Перед займом денег в банке, все без исключения задумываются над вопросом: самостоятельно оформить все бумаги или воспользоваться помощью профессионального посредника.

Сложно однозначно ответить. Все зависит от особенностей банка, вашей кредитной истории и прочих деталей. Услуги финансового брокера могут получить плюсы, так и минусы. Если при самостоятельном получении могут возникнуть обстоятельства, препятствующие сотрудничеству с банком, то решение однозначное – без помощи не обойтись.

Если вы получили минимум 2 отказа от кредитования в банке, смело обращайтесь к брокеру. Именно он станет основным козырем в борьбе за кредит. Специалист изучит прошлые займы и кредитную историю, поможет справиться с просрочками. Услуги значительно сэкономят личное время и силы. Брокер умеет правильно общаться с представителями банка. Его подходы повысят вероятность получения кредита.

При этом не забывайте, что даже профессионал с многолетним стажем не способен совершить невозможное. Даже он не гарантирует стопроцентную вероятность заключения сделки с банком. В отличии от «черных брокеров», услуги которых могут закончиться уголовной ответственностью. Их подход – фальсификация документов. Подобными предложениями заполнен интернет. На такие жертвы идти не стоит. Ведь свобода и честность перед собой и законом – дороже любых денег. Вывод: сразу откидывайте предложения с 100% гарантией получения кредита. Часто они сопровождаются припиской «с любой кредитной историей».

Тщательно выбирайте консультанта. Безопаснее обращаться не к частным брокерам, а в крупные организации. Такие компании имеют представительства в разных городах. Они дорожат своим именем и предоставляют качественные услуги.

Перед заключением сделки изучите отзывы в интернете клиентов и сотрудников. Также проверьте на наличие рекламы по телевидению или в газетах. Немаловажным является и сайт компании. Он должен иметь уникальный домен и контент.

Обращайтесь только в проверенные компании по оказанию брокерских услуг, и вы гарантированно останетесь довольны сотрудничеством с посредником. И не забывайте, что оплата должна осуществляться только по факту проделанной работы.

Кто такой кредитный брокер?

Кредитный брокер — это организация или частное лицо, оказывающее посреднические услуги между заемщиком и кредитным учреждением по предоставлению кредита. Конечно же, он делает это не по доброте душевной, а за определенную комиссию.

Комиссия кредитного брокера зависит от многих факторов, в первую очередь — от сложности кредитной заявки, параметров самого заемщика (его платежеспособности, кредитной истории и т.д.), суммы запрашиваемого кредита. Как правило, в наиболее «простых» случаях комиссия кредитного брокера составляет от 1% до 5% от суммы кредита, а в более «сложных» — до 10% и даже выше. Поэтому, думая о том, нужна ли помощь кредитного брокера, сразу необходимо учитывать тот факт, что кредит, который, возможно, и так не стоит брать, обойдется вам еще намного дороже.