Расчетный счет в втб

Содержание:

- Как открыть счет в ВТБ 24 для юридических лиц?

- Плюсы и минусы наличия расчетного счета в ВТБ 24

- Основные тарифы для ИП в ВТБ24

- Тарифы по расчётному счёту в ВТБ для ИП

- Действующие тарифы при открытии счета для юрлица или ИП

- Дополнительные услуги

- Преимущества

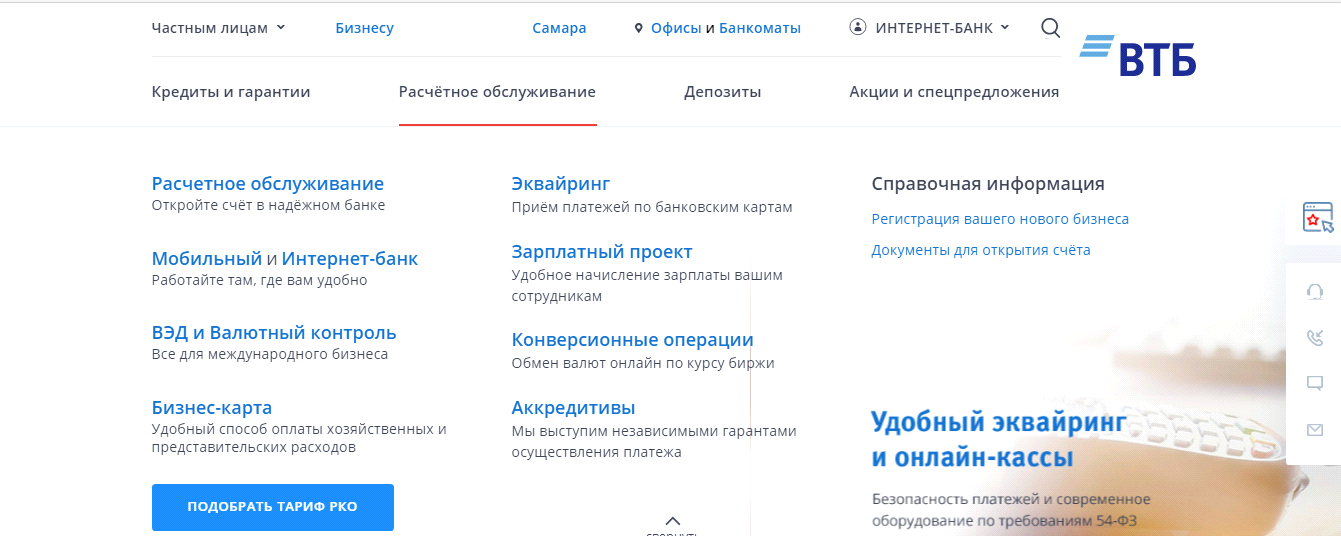

- Услуги в рамках РКО

- Тарифы РКО ВТБ для ИП и юридических лиц

- Тарифы на РКО в ВТБ для юридических лиц и ИП

- Пакеты РКО для ИП

- Конверсионные операции

- Срок открытия

- Заявление для открытия счета

- Общие условия

- О банке

- Важные пункты

- Дистанционное банковское обслуживание

- Дополнительные услуги для ведения бизнеса

- Документы для ООО

Как открыть счет в ВТБ 24 для юридических лиц?

Инструкция, как можно открыть расчетный счет в ВТБ 24 для ООО:

Далее анкета направляется в банк, менеджер рассматривает ее. Затем с клиентом связываются и предлагают посетить ближайшее банковское отделение с пакетом документации. Перед заполнением формы рекомендуется ознакомиться с тарифными планами для ООО.

Тарифы на открытие р/с для ООО

|

Для нового или небольшого бизнеса: «Бизнес-старт» |

Для торгово-сервисных ООО: «Бизнес-развитие» |

Для юридических лиц с большим количеством платежей: «Бизнес-онлайн» |

|

|---|---|---|---|

| Стоимость открытия счета в ВТБ 24 для юридического лица |

бесплатно |

||

| Количество бесплатных платежей | 5 |

25 |

100 |

| Интернет-банкинг, мобильный банк |

бесплатно |

||

| Оплата за месяц |

1200 |

2200 |

3200 |

Обратите внимание

В таблице указаны тарифы для Москвы, Санкт-Петербурга, Московской, Ленинградской области.

Чтобы ознакомиться с тарификацией для других регионов РФ, нужно на официальном сайте — главная страница/ раздел «Малому бизнесу», нажать вкладку «Экономия с тарифными пакетами».

Для среднего бизнеса банк предлагает подготовленный пакет услуг. Ознакомиться с предложением можно на сайте организации в разделе «Среднему бизнесу».

Документы для открытия р/с для юридических лиц:

- свидетельство о государственной регистрации юр. лица;

- устав, договор учредительного собрания для ООО;

- свидетельство о постановке на учет в налоговый орган;

- карточка с образцами печатей и подписей;

- выписка из ЕГРЮЛ, из Росстата — банковское учреждение формирует самостоятельно;

- документ о распоряжении р/с другими лицами;

- лицензии на ведение деятельности (по необходимости);

- паспорта лиц, указанных в карточке подписей;

- документ об избрании руководителя.

Открытие р/с в банке гарантирует защищенность капитала и открывает ряд возможностей:

- свободные платежные операции: внутренние или международные;

- выгодные условия оформления кредита;

- безопасность платежей;

- гарантия от кредитного учреждения;

- сохранность средств в банке.

Благодаря онлайн-банкингу, юридические лица получают следующие преимущества:

- оплата услуг связи, коммунальные платежи в любое время;

- денежные переводы, погашение задолженности без посещения банковского отделения;

- перевод средств на оплату кредита;

- проверка состояния р/с: баланса, зачисления денежных средств;

- оформление выписок.

Плюсы и минусы наличия расчетного счета в ВТБ 24

Преимуществом РКО в кредитной организации под брендом ВТБ 24 является:

- наличие доступа к банковской сети, расположенной в городах РФ;

- удобная форма расчетов за обслуживание — один раз в месяц;

- предоставление услуги, подразумевающей отсрочку платежа на 20 дней или, при желании клиента, авансовым платежом за год обслуживания;

- предоставление пакетных предложений с возможностью изменения под индивидуальные потребности;

- линейка тарифов с широким выбором услуг;

- понятный финансовый ресурс в Интернете;

- лояльная политика по отношению к клиентам;

- разработанная бонусная программа.

Не к недостаткам, а к недочетам, можно отнести особенности тарифной политики не отличающейся гибкостью.

Основные тарифы для ИП в ВТБ24

В рамках тарифов ВТБ24 индивидуальным предпринимателям предлагается несколько основных вариантов:

- «Бизнес-старт». Ориентирован на новичков в сфере бизнеса. Основной акцент делается на разовые услуги, в которых, как правило, и нуждается начинающий предприниматель. Открыть расчетный счет по данному тарифу можно бесплатно. Ежемесячное обслуживание – 3500 рублей.

- Тариф «Персональный». Чтобы открыть расчетный счет необходимо 4200 рублей, зато его обслуживание обойдется дешевле – всего в 1225 рублей.

- «Бизнес-онлайн». Оптимален для большого числа платежей. Подключение к этому тарифу стоит 1000 рублей, ведение обойдется в 3200 руб. в месяц.

- «Бизнес-касса». Тариф подойдет для торгово-сервисных организаций. Чтобы подключиться к нему, необходимо оплатить 1000 рублей, но ежемесячное обслуживание уже дешевле – 2200 руб.

- «ВЭД». Оптимальный вариант для взаимодействия с иностранными партнерами и клиентами. По данному тарифу ежемесячный платеж составляет 8100 руб.

- «Все включено». Для крупных организаций с высокой финансовой активностью. Оплачивается по тарифу 10300 руб. в месяц.

Для открытия каждого из этих счетов необходимо собрать и подать в банк определенный пакет документов.

Любой из вариантов предполагает:

- возможность работы через мобильное приложение и интернет-банк – подключение к последнему обойдется в 250 руб.;

- дистанционное получение банковских выписок;

- бесплатное проведение платежей в госбюджет;

- снятие наличных с комиссией от 1% (кроме тарифа «Все включено»);

- валютный контроль;

- обслуживание в российских рублях;

- выгодное размещение рекламы в интернете;

- переводы через интернет-банкинг до 19:00.

Использование интернет-банка дает дополнительные возможности. Среди них:

- система проверки надежности контрагентов;

- анализ динамики движения финансовых потоков на счете;

- полная история платежей;

- продажа и покупка иностранной валюты;

- ведение документооборота с «Мое дело» и 1С Бухгалтерия.

Для открытия расчетного счета ИП в ВТБ24 потребуются такие документы:

- паспорт;

- заявление предпринимателя на открытие расчетного счета;

- договор с банком ВТБ24 в двух экземплярах;

- заполненная анкета;

- выписка из Единого государственного реестра индивидуальных предпринимателей;

- свидетельство о государственной регистрации индивидуального предпринимателя;

- информационная справка из Росстата;

- лицензия на ведение профессиональной деятельности;

- свидетельство о постановке на учет в налоговой службе;

- карточка, которая содержит образы подписей должностных лиц, а также оттиск печати; ряд других документов при необходимости.

Расчетный счет в ВТБ24 можно открыть самостоятельно либо прибегнуть к помощи сотрудников банка

Расчетный счет в ВТБ24 можно открыть самостоятельно либо прибегнуть к помощи сотрудников банка

Чтобы заполнить заявление на открытие счета необходимо получить в филиале банка специальную форму или скачать ее с сайта коммерческой организации. После того, как предприниматель собрал весь пакет документов, он должен отправить его специалисту из отдела РКО (расчетно-кассового обслуживания). Там по данному делу назначат сотрудника, который проверит правильность заполнения документов, а также поможет индивидуальному предпринимателю оформить банковскую карточку.

Спустя пару дней будет готов акт об открытии расчетного счета. После этого индивидуальный предприниматель сможет использовать его для исполнения различных финансовых операций.

Тарифы по расчётному счёту в ВТБ для ИП

До конца 2018 года в банке действует акция «Начнём с лучшего!». Счёт для бизнеса в российской валюте открывается новым клиентам бесплатно.

Акция распространяется на многие регионы Российской Федерации. Узнать о возможности бесплатного открытия счёта в ВТБ и ознакомиться с условиями акционного предложения можно в территориальном офисе или через call-центр.

ВТБ предлагает три стандартных пакета услуг в рамках расчётно-кассового обслуживания, выбор которых зависит от особенностей бизнеса и количества платёжных операций, совершаемых клиентом.

|

Характеристики предложения |

«Премиум» (Бизнес-онлайн») | «Развитие» («Бизнес-касса») |

«Старт» («Бизнес-старт») |

|

кому подходит |

при большом количестве переводов и внешних платежей | ИП, занятым в сфере торговли или сервиса | предпринимателям, имеющим небольшой бизнес или недавно зарегистрировавшимся в ФНС |

|

стоимость ежемесячного обслуживания р/с |

3 200 ₽ | 2 200 ₽ | 1 200 ₽ |

|

лимит бескомиссионных платежей |

100 операций | 25 операций |

5 операций |

| стоимость платежа сверх лимита | 50 ₽ | 50 ₽ |

100 ₽ |

| ежемесячный лимит на бескомиссионный приём наличных | отсутствует (с клиента удерживается 0,25% от суммы пополнения) | до 250 тыс. ₽ (при большей сумме – 0,39%) |

до 50 тыс. ₽ (при большей сумме – 0,39%) |

Стоимость открытия р/с составляет 3 тыс. рублей. При подключении к одному из перечисленных выше пакетов услуг клиент получает скидку от 50 до 100% на данную услугу.

При отказе от «пакетного» предложения ежемесячное ведение счёта обойдётся в 2 300 рублей (при использовании системы дистанционного обслуживания) или в 5 тыс. рублей (при отсутствии ДБО).

Действующие тарифы при открытии счета для юрлица или ИП

Банковское учреждение предлагает своим клиентам воспользоваться существующими предложениями и заключить соглашение на обслуживание. На сегодняшний день существует всего пять пакетов обслуживания расчетных счетов со следующими тарифами:

| Наименование пакета | Помесячная стоимость в рублях | Количество бесплатных платежей за месяц | Как и сколько можно вносить денег на счет, в рублях | Условия снятия денег со счета | Дополнительные характеристики |

|---|---|---|---|---|---|

| «Бизнес-старт» | 1200 | 50 | до 50 тыс. | 1% от суммы | Ориентирован на новых клиентов и бизнес с небольшими оборотами. |

| «Бизнес-касса» | 2600 | 25 | до 250 тыс. | 1% от суммы и больше | Для торгово-сервисных компаний. |

| «Бизнес-онлайн» | 3200 | 100 | 0,3% от вносимой суммы, но не меньше 100 рублей. | 1% от суммы и больше | Для компаний с большим объемом перечислений. |

| «ВЭД» | 8700 | 30 | 0,3% от вносимой суммы, но не меньше 100 рублей. | 1% от суммы и больше | Для компаний и предпринимателей, работающих с зарубежными партнерами. |

| «Все включено» | 12200 | 100 | до 1 млн | до 500 тыс. | Для особо крупных клиентов с большими оборотами и значительным объемом платежей. |

Комиссионные сборы на каждом из тарифов за перечисления налогов в бюджет не взимаются. Каждый бизнесмен выбирает подходящий пакет на обслуживание с учетом оборотов работы компании или ИП, а также с объемом финансовых операций по счету в месяц.

Дополнительные услуги

Кроме того, что банк предоставляет возможность открыть расчетный счет, здесь можно воспользоваться дополнительными услугами для бизнеса.

Торговый эквайринг

Банк ВТБ предлагает торгово-сервисным предприятиям услугу торгового эквайринга, которая позволяет принимать в оплату товаров и услуг карты платежных систем Visa International, MasterCard Worldwide, China UnionPay, American Express, JCB, МИР.

Преимущества услуги:

Комиссия за торговый эквайринг зависит от оборота, платежной системы, тарифа и участия в партнерской программе.

В первый месяц и при отсутствии платежей применяется максимальная комиссия. Плата за установку терминала оплачивается через три месяца с момента заключения договора, после того, как банк проведет анализ ежемесячного оборота.

Банк предоставляет следующие виды терминалов:

- стационарные — их устанавливают на рабочее место кассира, подключают через интернет кабель или сотовую связь;

- мобильные — подойдут для кафе, ресторанов и др. Подключаются через wi-fi или сотовую сеть;

- пин-пад — терминал с выносной клавиатурой для ввода данных об оплате.

В ВТБ можно приобрести и POS-комплекты. В них входят: системный блок с программным обеспечением, сканер, монитор, терминал и другие периферийные устройства.

Деньги от покупателей поступают на счет компании на следующий рабочий день за вычетом комиссии.

Интернет-эквайринг

Интернет-эквайринг от ВТБ дает финансовую гарантию и быстрое зачисление денежных средств на расчетный счет, покупатели избавляются от необходимости посещать офис банка для оформления перевода средств и могут оперативно оплатить понравившиеся товары или услуги с помощью банковской карты. К оплате принимаются карты платежных систем Visa International, MasterCard Worldwide и МИР.

Преимущества услуги:

На сайте появляется дополнительный интерфейс для ввода данных о карте. Информация передается по специальным защищенным каналам, соответствующим всем требованиям безопасности. После оплаты деньги с карты покупателя переводятся на счет продавца, чек высылается на электронную почту покупателя.

Деньги, полученные от покупки, перечисляются в течение одного рабочего дня за вычетом комиссии. Стоимость услуги рассчитывается индивидуально для каждого клиента.

Мобильный эквайринг

Подойдет для малого бизнеса. Самый современный способ приема банковских карт, стремительно набирающий популярность. Его ключевой компонент – мобильный терминал, подключаемый к смартфону.

Эта разновидность эквайринга имеет ряд преимуществ для бизнеса:

- простота и компактность – устройство удобно возить с собой, это простое и удобное решение для курьерской службы или такси;

- мобильность – терминал подключается к смартфону без проводов, занимает минимум места и имеет небольшой вес;

- прозрачность платежей – все данные о проведенных операциях фиксируются, электронный чек служит полноценным подтверждением покупки;

- возможность продаж с помощью каталога, подключения периферийных устройств.

Преимущества мобильного эквайринга от ВТБ:

Онлайн-кассы

ВТБ предоставляет компактное устройство «ВТБ касса» в аренду бесплатно.

Вместе с ней клиент получает:

- Фискальный накопитель.

- Квалифицированная электронная подпись для регистрации кассы в ФНС.Р

- Регистрация оборудования в налоговой.

- Договор с ОФД.

Идентификация оборудования с ФН и договором ОФД стоит:

- 24 500 рублей — 15 месяцев;

- 30 500 рублей — 36 месяцев.

Банк дает возможность подключить услугу «Зарплатного проекта».

Преимущества зарплатного проекта от «ВТБ»:

- простое подключение за 3 шага;

- премиальная карта с персональным сервисом 24/7 и Priority Pass;

- сниженные ставки по кредиту и специальные условия по ипотеке;

- бесплатное премиальное страхование для всей семьи.

Действуют три тарифа: индивидуальный зарплатный проект для каждого сотрудника, «Базовый» и «Премиум».

«Базовый»:

- комиссия за зачисление от фонда оплаты труда 1%;

- интернет-банк 24/7;

- выделенная горячая линия 8 800 200-77-99.

«Премиум»:

- комиссия за зачисление от фонда оплаты труда 0%;

- бесплатные снятия средств в любых банкоматах и онлайн-платежи;

- EMV-ридер в Банк-клиенте – бесплатно;

- персональный менеджер.

Подключить зарплатный проект можно не имея расчетного счета в банке «ВТБ», но мы рекомендуем это сделать, чтобы воспользоваться всеми преимуществами проекта.

Корпоративные карты

Банк выпускает корпоративные карты платежных систем Visa и MasterCard категории Standard и Gold. Пополнение корпоративной карты происходит автоматически с расчетного счета.

Преимущества

Итак, вы приняли решение открыть расчетный счет ВТБ 24. Какие льготы и преимущества предоставляет банк?

Во-первых, работники банка всегда на связи: получить любую консультацию можно по справочному телефону, кроме того, общение с клиентами возможно при помощи сервиса Skype.

Есть и еще ряд преимуществ в работе с банком:

- бесплатное использование мобильного банка;

- бесплатное СМС-уведомление о движении денежных средств;

- получение выписок без непосредственного посещения;

- проверка контрагентов по запросу на благонадежность.

Согласно мнениям специалистов, данная кредитная организация является самой эффективной в сфере интернет-банкинга.

Услуги в рамках РКО

РКО является продуктом, по самому своему предназначению предполагающий наличие богатого пакета услуг. Поэтому на комплекс услуг не влияют даже тарифы РКО в ВТБ – разница между тарифными планами заключена исключительно в количестве льгот и стоимости некоторых операций.

Так что список услуг унифицирован для любого тарифа и включает в себя:

- Определенное количество бесплатных переводов физическим и юридическим лицам. Точное число зависит от выбранного тарифа;

- Обработка налоговых отчислений, автоматизированное заполнение реквизитов, наличие инструментов для автоматизации бизнеса (например, создание шаблонов для переводов);

- Возможность подключения зарплатного проекта, а также выпуска корпоративных, частных дебетовых и кредитных карт;

- Работа в разных режимах, в том числе «инкассо» (по платежным поручениям со стороны клиента или его контрагентов);

- Возможность ведения бухгалтерии за предприятие. Аутсорсинг бухгалтерии может быть полным или частичным, стоимость зависит от тарифного плана и акционного графика;

- Доступ к онлайн-кассам. Стоимость торгового эквайринга взимается в виде процентов от онлайн-оборота предприятия;

- Ряд прочих операций, доступных и вне РКО: снятие наличных, получение и отправление переводов, пользование интернет-банком, сетью банкоматов и т.д.

Тарифы РКО ВТБ для ИП и юридических лиц

Услуги банка ВТБ рассчитаны на широкую целевую аудиторию. Здесь открытие РКО будет зависеть от финансовых потребностей клиента и объемов его предприятия. Для юридических лиц и крупных предприятий здесь предложено вниманию комплексные пакеты услуг. Их стоимость будет напрямую зависеть от набора предоставляемых сервисов. Поэтому, в основном, для юридических лиц стоимость обслуживания будет определяться индивидуально, в зависимости от набора дополнительных операций.

Представители малого и среднего бизнеса могут выбрать для себя готовые решения. Всего на текущий момент для индивидуальных предпринимателей банк предлагает три тарифа. Далее рассмотрим их более детально.

Пакет Бизнес-старт

Это идеальное решение для начинающих предпринимателей. В рамках данного пакета предоставляются следующие услуги:

- первые 5 платежей в рублях бесплатно;

- зачисление на расчетный счет до 50000 рублей в месяц осуществляются без комиссии;

- банк предоставляет бонус 5000 рублей на проведение рекламной кампании.

Стоимость данного пакета услуг составляет 1200 рублей в месяц. Первые 5 платежей отправляются без комиссии, с 6 платежа за одно платежное поручение берется комиссия размером 100 рублей. За внесение наличных средств на банковский счет взимается комиссия 0.39% от суммы перевода свыше 50000 рублей. Ежемесячно за выдачу наличных взимается плата 0.5% от суммы. Мобильный банк и интернет-банкинг предоставляются бесплатно. За платежи в бюджет и налоговую инспекцию плата отсутствует.

При переводе денежных средств через интернет-банкинг взимается комиссия 6 рублей, если перевод отправляется внутри банка. За межбанковские переводы, осуществленные через личный кабинет взимается плата 32 рубля за один платеж. За инкассацию денежных средств снимается плата 0,25% от суммы. За услугу SMS информирования плата отсутствует.

![]()

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, что банк взимает плату за открытие расчетного счета в размере 3000 рублей

Бизнес-касса

Это предложение для среднего бизнеса в торгово-сервисной отрасли. Ежемесячная плата за обслуживание пакета услуг составляет 2200 рублей. Первые 25 платежей осуществляются бесплатно. Далее, за каждое платежное поручение придется заплатить 50 рублей за один перевод. Прием наличных осуществляется бесплатно на сумму до 250000 рублей, свыше указанного лимита размер комиссионного сбора составляет 0,39% от суммы операции. За выдачу наличных взимается комиссия 0,5%.

За платежи в бюджетные организации плата отсутствует. За внутрибанковские переводы в электронном виде взимается плата 6 рублей, за межбанковский перевод – 32 рубля за одну операцию. Услуга SMS-информирования предоставляется бесплатно. За снятие наличных через банкомат взимается комиссия 0,15% от суммы транзакции. За открытие расчетного счета взимается плата в размере 3000 рублей.

Тариф Бизнес-онлайн

Это идеальное предложение для предприятий с высоким оборотом денежных средств. Плата за обслуживание РКО составляет 3200 рублей в месяц. Первые 100 платежных поручений осуществляются бесплатно, со 101 платежа взимается комиссия в размере 50 рублей. За прием наличных денежных средств предусмотрена плата 0.3% от суммы. За выдачу наличных банк занимает 0,5%. Платежи в бюджет и налоговую инспекцию осуществляются бесплатно. Также банк предоставляет бесплатный интернет-банкинг и мобильный банк, а также подключение к зарплатному проекту.

За открытие расчетного счета предусмотрена плата – 3000 рублей. За внутрибанковские переводы комиссия фиксированная, она составляет 6 рублей, при осуществление межбанковских платежей комиссия увеличивается до 32 рублей. За выдачу наличных через устройство самообслуживания взимается комиссия 0,15%. Услуга SMS-информирования предоставляется бесплатно.

Предприниматель может самостоятельно выбрать тариф, который максимально подходит для его бизнеса. Чем больше платежей ежемесячно совершает компания, тем дороже будет обслуживание. Поэтому разумнее при большом объеме платежей выбрать тариф Бизнес-онлайн.

Кроме того, в рамках каждого пакета расчетно-кассового обслуживания клиент может воспользоваться услугами зарплатного проекта. Счета на работников открываются бесплатно. Подключение к зарплатному проекту также осуществляется без комиссии. При переводе заработной платы на карточные счета клиента взимается фиксированная стоимость 0,5% от суммы выплаты.

Тарифы на РКО в ВТБ для юридических лиц и ИП

На сегодняшний день предоставляется возможность оформления одного из четырех предложений: «На старте», «Самое важное», «Все включено» и «Большие обороты». Тарифы имеют незначительные отличия, стоит разобрать их подробнее

Критерии/Тариф

На старте

Самое важное

Все включено

Большие обороты

Без пакета

Стоимость

0 р./12 мес.

С 4-го месяца 199 р./ мес. при обороте менее 10 000 р.

0 р./3 мес.

Далее 1020 р./ мес

при оплате за 12 месяцев

0 р./3 мес.

Далее 1615 р./ мес. при оплате за 12 месяцев

5950 р./мес.

при оплате за 12 месяцев

0 р./мес.

Тарификация по базовому тарифному сборнику

Обслуживание бизнес-карты

Бесплатно

Бесплатно

Бесплатно

Бесплатно

2280 р./год

Платежи клиентам ВТБ

Без ограничений

Без ограничений

Без ограничений

Без ограничений

6 р./перевод

Для ИП переводы на свои счета и карты физлица

Бесплатно

Бесплатно

Бесплатно

Бесплатно

Бесплатно

Платежи в другие банки

5 шт./ мес

далее 150 р. за платеж

30 шт./ мес

далее 50 р. за платеж

60 шт./ мес

далее 50 р. за платеж

150 шт./ мес

далее 35 р. за платеж

35 р. за платеж

Внесение наличных

0.5% от суммы

50 000 р./мес

далее 0.225% от суммы

250 000 р./мес

далее 0.225% от суммы

750 000 р./мес

далее 0.225% от суммы

От 0.15% от суммы

Снятие наличных

От 2.5% от суммы

От 1.5% от суммы

От 1.5% от суммы

300 000 р./мес

далее 1.5% от суммы

От 1.5% от суммы

Переводы физлицам

От 1 % от суммы

150 000 р./мес

далее 1% от суммы

150 000 р./мес

далее 1% от суммы

150 000 р./мес

далее 1% от суммы

150 000 р./мес

далее 1% от суммы

Акции и бонусы

Первые 12 месяцев стоимость пакета — 0 р.

Первые 3 месяца стоимость пакета — 0 р.

Первые 3 месяца стоимость пакета — 0 р.

Первые 3 месяца стоимость пакета — 0 р.

_

«На старте»:

- За открытие счета и его регистрацию плата не взымается;

- Абонентская плата также отсутствует;

- В первый год за акции не придется платить;

- Предоставляется возможность 5 раз бесплатно совершить перевод юридическому лицу или ИП;

- Комиссия за осуществление перевода не физическим лицам будет составлять 100 рублей за операцию;

- Лимита на перевод денежных средств физическим лицам – нет;

- При переводе крупных сумм физическим лицам может дополнительно взыматься комиссия, которая прописывается в договоре;

- При снятии денежных средств в банкомате размер комиссии составит 1,5 % (при этом за день нельзя снять более 100 тыс. рублей, а за месяц – более 1 млн.), а при снятии в отделении банка комиссия может возрасти до 11%;

- За внесение наличных комиссия составит 0,5% от суммы внесения.

«Самое важное» (отличия от тарифа «На старте» ):

- Абонентская плата составляет 1200 рублей;

- Акции не требуют оплаты только 3 месяца;

- Можно совершить 30 переводов юр. лицам и ИП;

- Далее за перевод взымается 50 рублей;

- При снятии средств в кассе банка комиссия понижается до 10%, при пополнении счета – до 0,45%.

«Все включено» (отличия от тарифа «Самое важное»):

- Стоимость абонентского обслуживания повышается до 1900 рублей;

- Количество бесплатных переводов юридическим лицам – до 60 шт.

«Большие обороты» (особенности по сравнению с тарифом «Все включено»):

- Стоимость абонентской платы составит 7000 рублей;

- Количество бесплатных переводов повышается до 150 штук;

- Стоимость последующих переводов юр. лицам и ИП будет составлять 32 рубля за 1 операцию.

Пакеты РКО для ИП

Разнообразие условий дает каждому предприятию возможность выбрать именно тот вариант, который окажется оптимальным.

Пакетное обслуживание обеспечивает ряд преимуществ:

- экономия от 20 до 75 процентов;

- значительное упрощение расчетов и экономия времени;

- возможность авансовых оплат на будущие 12 месяцев;

- возможность использования отсроченного платежа со сроком до 20 дней;

- получение различных бонусов.

Какие преимущества дает расчетный счет в ВТБ24?

Основным преимуществом является защита вкладываемого капитала и определенные перспективы для индивидуальных предпринимателей. Кроме того, открытие личного расчетного счета обеспечивает целый ряд возможностей:

- принятие безналичных платежей;

- проведение транзакций внутреннего и международного характера;

- оформление кредитов в ВТБ24 на удобных условиях;

- обеспечение безопасности платежных операций с контрагентами;

- выгодное получение банковской гарантии.

Сколько времени займет открытие расчетного счета в ВТБ24?

Как правило, открытие счета занимает от 2 до 3 дней. Иногда этот срок может затянуться до 5 дней. Так происходит в тех случаях, когда какие-либо документы нуждаются в дополнительной проверке служащими банковской структуры.

Как же быть, если расчетный счет нужен очень срочно? Для подобных ситуаций ВТБ24 предлагает своим клиентам специальные условия. Экспресс-открытие счета занимает всего лишь 4 часа. Правда, заплатить за эту услугу нужно 2000 руб. Специальное предложение касается как рублевых, так и валютных счетов.

В данном случае индивидуальному предпринимателю придется выбрать между экономией времени или средств. В ситуациях, когда особых причин для спешки нет, большинство предпочитает подождать стандартные пару дней и получить необходимый финансовый инструмент без дополнительных комиссий.

Открытие счета требует от ИП сбор определенных документов

Открытие счета требует от ИП сбор определенных документов

Конверсионные операции

Данные операции дают возможность выгодно продавать и покупать валюту. Сервис очень удобен:

- подключение осуществляется в день обращения;

- время функционирования сервиса синхронизировано с биржевым временем;

- покупка либо продажа валюты занимает не более двух минут;

- нет необходимости в установлении дополнительного программного обеспечения.

Все абсолютно прозрачно:

- котировки напрямую от Московской биржи;

- нет скрытых комиссионных;

- трансляция курсов происходит в режиме реального времени.

У сервиса очень простой и интуитивно понятный интерфейс.

Получить карту может:

- любой новый клиент без дополнительных требований по оборотам;

- участник ВЭД с оборотом от 500 тыс. долларов в год.

Срок открытия

Стандартное время открытия счёта составляет 2-3 дня.

Но, если банковские служащие нуждаются в дополнительной проверке документов заявителя, итоговое время способно оказаться чуть большим.

В ситуациях, когда предприниматель не может ждать и хочет срочно открыть рублёвый или валютный счёт, следует задуматься над специальным предложением VTB. Желающие имеют возможность воспользоваться экспресс-открытием, занимающим около 4 часов. Но данная опция потребует доплаты 2000 рублей.

Словом, каждый руководитель обязан выбрать между экономией и скоростью. При этом следует учитывать, что в ситуациях, когда у бизнесмена нет причин для спешки, стоит воспользоваться традиционным вариантом и спокойно подождать пару дней.

Заявление для открытия счета

Для того, чтобы открыть счет в «ВТБ 24» юридическому лицу, заявление необходимо написать в первую очередь.

Заявление для открытия расчетного счета должен подписать генеральный директор или главный бухгалтер, чтобы бухучет велся в письменном виде. Если должностные списки не имеются в наличии у главного бухгалтера, то заявление подписывает только генеральный директор ООО. В том числе необходима печать фирмы, на которую открывают расчетный счет. Еще будет нужна доверенность для открытия р/с в банке в оригинале вместе в заверенной нотариусом копией, а также паспорт или другой удостоверяющий личность документ того человека, который представляет интересы компании в случае, если расчетный счет открывает не генеральный директор. Всем юридическим лицам следует предоставить устав организации, за исключением товариществ на вере и полных товариществ или нотариально заверенную копию.

Общие условия

Предоставляемые услуги и преимущества ВТБ:

- безопасность и сохранность денежных средств;

- проведение безопасных сделок;

- дистанционное управление счетом, получение выписок и документации в любое время суток;

- привилегированное РКО;

- возможность открытия дополнительного счета в сжатые сроки (до нескольких часов);

- совершение платежей через смартфон, планшет, ПК;

- наличие мобильного банка;

- приложение для телефона, для отслеживания операций;

- открытие счета впервые — бесплатно;

- безналичные операции;

- инкассация;

- выгодные валютные конверсии.

Клиенты, решившие довериться ВТБ кредитору и открыть расчетный счет для ИП, получают выгодное и удобное обслуживание. Общие условия сделки:

- сделка заключается с человеком, официально оформленным индивидуальным предпринимателем. Необходимо подтверждение статуса документами и выпиской из ЕРГРИП. Это может сделать предприниматель лично или его доверенное лицо, предъявив нотариально заверенную доверенность;

- открытие первого счета бесплатное;

- к счету подключается мобильный банк и интернет-банкинг, которые позволят совершать и отслеживать операции, их отслеживать. Обслуживание бесплатное;

- привилегированное обслуживание и возможность совершать платежи и операции после 20:00;

- возможность подключения дополнительных услуг: РКО, инкассация, открытие дополнительных счетов в короткий срок, быстрое зачисление средств, подключение к зарплатному проекту на выгодных условиях, эквайринг, валютные операции;

- счет ведется в рублях. Ограничений на снятие в месяц отсутствуют;

- комиссия за обналичивание составит 1%.

Приведем перечень необходимых документов, требуемых банком для регистрации новых клиентов. Заявка подается онлайн или при личном посещении отделения банка по месту регистрации ИП. При себе иметь следующие документы:

Приведем перечень необходимых документов, требуемых банком для регистрации новых клиентов. Заявка подается онлайн или при личном посещении отделения банка по месту регистрации ИП. При себе иметь следующие документы:

- паспорт гражданина, на которого открыто ИП;

- заявление на открытие счета для средств;

- заполненную анкету, предоставленную банком.

- свидетельство ИП;

- ИНН;

- образцы подписей и печатей самого ИП и уполномоченных лиц;

- информацию из ЕРГРИП;

- патенты и лицензии;

- доверенность, если в дальнейшем сотрудничать с банком будет третья сторона (бухгалтер, юрист);

- документы о финансовых делах ИП за прошедший год;

- информацию и отзывы о клиенте от ранее обслуживающих банков.

О банке

ВТБ – один из крупнейших российских банков, возглавляет одноименную финансовую группу. Основан в 1990 году как Банк внешней торговли РФ, позднее был переименован во Внешторгбанк. В 2004 году присоединил к себе Гута-Банк (был реструктуризирован как ВТБ24), в 2016 году – Банк Москвы. В 2018 году эти два банка окончательно вошли в состав ВТБ.

ВТБ принадлежит государству в лице Росимущества – оно контролирует более 60% его акций. Головной офис банка расположен в Москве. В сеть отделений входит 22 филиала и более полутора тысяч отделений на территории РФ, и три представительства в Китае, Италии и Киргизии. В группу ВТБ входит более 20 кредитных организаций по всему миру. Банк действует на основании лицензии №, выданной Центробанком 8 июля 2015 года.

Изначально ВТБ специализировался на обслуживании крупного бизнеса и муниципальных организаций. После присоединения ВТБ24 и Банка Москвы он начал предлагать услуги малому бизнесу и частным клиентам. Предпринимателям в ВТБ доступны РКО, кредиты и депозиты, зарплатные и корпоративные карты, эквайринг, валютный контроль, гарантии и другие услуги.

Важные пункты

У специалиста банка следует уточнить, каким образом необходимо заверять необходимые документы. Открыть счет для юридического лица в «ВТБ 24» довольно просто. После того как это сделано, нужно незамедлительно сообщить управлению налоговой службы регистрационного района ООО. Уведомление само по себе производит банк, а владелец ООО должен лишь передать его налоговой службе. При задержке данных открытия счета или же его закрытия накладывают штраф в размере 5000 рублей, поэтому следует быть внимательней и штрафов не допускать. Ниже представлен перечень документов, а также основные требования к их заверению, чтобы открыть счет для юридического лица в «ВТБ 24», входящем в 10 лучших банков России.

Дистанционное банковское обслуживание

Интернет-банк

Используя систему дистанционного банковского обслуживания, клиенты могут проводить банковские операции в электронном виде в любой точке мира.

Возможности:

- формирование документов по расчетным операциям: платежные поручения, заявления на перевод; покупку валюты, продажу валюты, заявления на конверсию;

- получение информации об остатках по счетам и корпоративным картам;

- формирование документов валютного контроля;

- формирование документов по депозитным сделкам и не снижаемым остаткам;

- заказ справок и пр.

Ключевые преимущества:

- удобный и интуитивно понятный интерфейс;

- формализация документооборота по банковским операциям;

- импорт, экспорт в формате 1С, а также в другие учетные системы клиента;

- централизованная техническая поддержка системы;

- мультибраузерность;

- мобильный банк.

Мобильный банк

ВТБ разработал мобильный банк, как для пользователей системы «Интернет Банк-клиент», так и для пользовательской системы «ВТБ Бизнес Онлайн».

Преимущества мобильного банка от ВТБ:

- управление движениями по счету вашей компании дистанционно;

- быстрое информирование по проводимым операциям;

- удобный и понятный интерфейс;

- возможность отслеживания состояния отправленных документов;

- возможность проводить поиск документов;

- получение выписок по счетам.

Ключевые преимущества:

- доступ к информации 24/7;

- онлайн статусы платежей;

- обновление баланса в режиме реального времени;

- удобный фильтр для поиска нужного платежа в выписке;

- централизованная техническая поддержка системы ДБО.

Дополнительные услуги для ведения бизнеса

Лица, ещё не успевшие зарегистрироваться в качестве ИП или юридического лица, могут сделать это с помощью специалистов ВТБ. Услуга предоставляется бесплатно клиентам, желающим открыть р/с в банке.

У вас имеется трудоустроенный персонал? Переводите зарплату сотрудников на специальные карточки от ВТБ, став участником зарплатного проекта, и получите массу преимуществ и бонусов от банка.

Поступление денег на персональные счета работников осуществляется в течение получаса. Руководители получают специальные предложения от ВТБ на льготных условиях. Обслуживание зарплатного проекта не требует дополнительных затрат от бизнес-клиента.

Кроме этого, клиентам банка доступны иные услуги для развития бизнеса (например, инкассация, валютный контроль и другие). Узнать обо всех предложениях можно в офисе ВТБ или по телефону 8-800-200-77-99.

Документы для ООО

Для Обществ с ограниченной ответственностью договорные бланки и составленные заявления также являются обязательными. Но перечень других документов является отличным. Рассмотрим основные моменты, требующие внимания.

- документ опроса FATCA;

- документация, свидетельствующая о государственной регистрации юридического лица;

- бумаги, которые свидетельствуют о внесении в ЕГРЮЛ;

- документы, связанные с постановкой на учет в соответствующие налоговые службы;

- документация учредительного характера;

- выписки со счетов;

- карточка, содержащая образцы подписей;

- документы распорядительного характера.