Как работает альфа капитал инвестиции и как правильно пользоваться приложением?

Содержание:

- Облигации Альфа Банка

- Условия пополнения брокерского счета

- Инструменты для инвестиций

- Что такое управляющая компания Альфа Капитал

- Сервис для размещения инвестиций «Альфа-Капитал»

- Подключение кабинета Alfadirect

- Сколько можно заработать, какие тарифы предлагает сервис

- Торговые условия Альфы

- ВТБ инвестиции: что купить, размер комиссий, сколько можно заработать?

- Сколько можно заработать в Альфа Инвестициях

- Плюсы Альфа Директ

- Пополнение и вывод средств

- Заключение

Облигации Альфа Банка

Предусмотрен минимальный порог любого вида вложений покупки (облигации, акции) и пополнения в 100 рублей. Требуется выбрать продукт. Варианты: акции РФ, США, Европы, валюта, облигации, ETF. Так же нужно указать инвестиционную сумму и оформить операцию. Самые популярные инвестиционные продукты на март 2021 года прописаны в таблице:

| Название компании и продукт | Сектор | Стоимость на текущий момент |

| Акции Сбербанка | Экономика | 279,19 руб. |

| Акции Газпрома | Энергетика | 222,95 руб. |

| Акции Роснефти | Энергетика | 536 руб. |

| Акции США Ford | Потребительские товары | 12,18 долларов |

| Акции Европы Adidas | Товары для спорта | 289,5 евро |

| Облигации Альфа банка | Экономика | Доходность – 6,21% |

| ПИФ США — FXIT | IT-технологии | 5246 руб. |

Условия пополнения брокерского счета

Пополнить баланс своего счета, можно не выходя из дома через ЛК. Процедура занимает всего 2-3 минуты и для ее проведения нужен лишь компьютер, смартфон или другое устройство с выходом в интернет. Деньги придут владельцу в тот же день, если провести транзакцию до 14 часов 45 минут текущего дня.

Для перевода средств со своей карточки, следует:

- Войти в свой кабинет.

- Найти опцию “Переводы”.

- Выбрать “Между своими счетами”.

- Найти карту, с которой будут отчисляться деньги.

- Кликнуть на счет, на который средства будут зачисляться.

- Произвести подтверждение операции.

Узнать об успешности перевода, можно также не выходя из дома через интернет. Если пополнение производилось через терминал, то следует перейти на “Позиции” и там высветится необходимая информация. В случае пополнения через Альфа-Мобайл – на “Инвестиции”.

Инструменты для инвестиций

В Альфа-банке каждому из нас предлагают такие инструменты для регулярной прибыли:

- Индивидуальный инвестиционный счет с государственной поддержкой до 52 тыс. рублей в год и покупкой за 2 минуты в личном кабинете.

- Инвестиции с защитой средств.

- ПИФы.

- Драгметаллы (отмечу, что направление как-то в последний год прям «оживает», и многие банки его добавляют к себе в качестве рабочего).

- Трейдинг со специалистом.

- Доверительное управление.

- Депозитарные услуги (как не крути, но от этого сервиса мы не уйдем в ближайшие 7-10 лет точно, в том числе, и в Альфа-банке).

- Вложения в малый бизнес.

- Возврат налогов.

- Накопительное страхование жизни.

Предлагаю ближе узнать о самых ходовых.

Паевые инвестиционные фонды

Этот инструмент в Альфа-банке позволяет рассматривать внутренние и иностранные компании для вложений средств, а кроме этого отличается такими особенностями:

- минимальные депозиты от 100 рублей;

- возможность покупки удобным способом: через интернет-банк, онлайн на сайте, через «Альфа Мобаил»;

- круглосуточный контроль над инвестициями через свой кабинет.

Выбирая этот способ, вы сможете подобрать ПИФ самостоятельно, или выбрав доверительное управление с консультацией.

Драгоценные металлы

Думаете, как разбогатеть, лучше активизироваться и рассматривать разные направления для работы. Выбрав драгоценные металлы в Альфа-Банке, вы получаете возможность работать с ликвидным инвестиционным инструментом, в частности золото, серебро, платина, палладиум. Предлагая обезличенные металлические счета, перед клиентами открываются такие перспективы:

- мгновенная покупка и продажа в день обращения;

- возможность следить за балансом счета через свой кабинет;

- бесплатное открытие и сопровождение счетов;

- возможность онлайн-отслеживания курса на металл в Альфа-банке.

Брокерские услуги

Услуги представлены в 2 направлениях:

- персональный брокер;

- торговый робот.

Сегодня такие инвестиции в интернете пользуются значительным спросом, ведь не требуют постоянного контроля и позволяют получать регулярный профит. Преимущество персонального брокера в Альфа-банке в том, что клиент сам выбирает, на какой срок ему нужен помощник. Минимальная сумма для захода — 5 млн. руб.

Для определения подходящей идеи и оценки рисков, Альфа брокер предлагает онлайн-статистику выигрышных и убыточных предложений, а также средний срок для сделки и количество новинок в месяц.

Доверительное управление

Для того чтобы инвестиции в Альфа-банке были более эффективными, не обязательно вести над ними постоянный контроль, ведь можно выбрать доверительное управление, доступное для старта от полумиллиона рублей. Такой опыт позволить усилить финансовую подушку и, разумеется, уменьшить риски. Что получает клиент?

- Возможность отслеживать сделки в своем кабинете.

- Участие в программе привилегий Alfa Capital Wealth.

- Индивидуальный подбор портфеля под каждого.

- Валютную диверсификацию.

Что такое управляющая компания Альфа Капитал

Привлекает большой опыт работы, ведь Альфа-банк, и сама УК на рынке с 1992-93 гг. Фактически, организация как структура в финансовом консорциуме работает с 1996 года в роли ЧИФа — чекового паевого фонда. Согласно Указу Президента РФ, до 1 января 1999 года все ЧИФы должны были выбрать другое направление деятельности (к слову, на выбор предложили 3). Так появилась Аlfacapital — инвестиционный паевой фонд рыночных инструментов.

Интересный аспект: только 5 ЧИФов продолжили свою деятельность, в том числе и «Альфа Капитал».

По состоянию на конец июля текущего года суммарный объем вложений составлял 380 млрд. рублей. С учетом данных 2018 года более 1,2 млн. клиентов выбрали участие в паевых фондах. УК постоянно развивается, 2 года назад запустила фирменное приложение, которое в 2018 году признано лучшим по версии Investfunds Awords. Воспользоваться услугами компании могут инвесторы с большим и скромным капиталом. Плюс, всегда можно снизить риски за счет работы в других направлениях, например, посмотреть рейтинг ПАММ счетов и выбрать подходящий для вложений. Грамотный инвестор, не устаю напоминать, привык работать в разных направлениях: и по суммам, и по долям риска.

Показатели эффективности по результатам 2018 года (на основе официально опубликованных данных на сайте компании)

| Достижения | Показатель |

|---|---|

| Масштабирование канала онлайн-продаж | 63% новых клиентов |

| Управленческий результат | 1,38 млрд. руб. |

| Количество физический лиц | 1,6 млн. чел. |

| Доля на рынке ОПИФов | 16,5% |

| Суммарные активы | Более 5 млрд. долларов |

Сегодня сервис предлагает более 20 инвестиционных решений, а сама компания входит в ТОП-7 рэнкинга крупнейших управляющих компаний РФ. А вот на рынке доверительного управления активами физлиц компания занимает первое место.

Сервис для размещения инвестиций «Альфа-Капитал»

У вас небольшая сумма сбережений? Вам доступно коллективное инвестирование в ПИФы и открытие ИИС.

В первом случае для вложения достаточно как минимум 100 рублей, во втором – 10 000 рублей. При этом операциями с ценными бумагами по индивидуальному инвестиционному счёту руководит управляющая компания (УК) «Альфа-Капитал».

Особенности инвестирования в ПИФы

Через сервис «Альфа-Капитал» можно выбрать паевый фонд, в котором потребуется приобрести паи. С момента перечисления денег на банковский счёт определённого ПИФа вы становитесь инвестором.

Чем выгоднее выбранный специалистом курс, тем больше растут активы ПИФа и ваш капитал. Чтобы получить доход, необходимо продать паи.

Заявка подаётся:

- в Альфа-Банк;

- в УК «Альфа-Капитал»;

- в офис агента управляющей компании.

Запрос обрабатывается не дольше трёх дней, после чего на ваш банковский счёт переводится соответствующая сумма в течение десяти рабочих дней. Для продажи пая достаточно иметь при себе паспорт.

Минимальная сумма для инвестирования в ПИФ через сервис «Альфа-Капитал» – 100 рублей.

На сайте инвестиционной компании вы можете ознакомиться с перечнем фондов и уровнем их предполагаемой доходности.

Особенности ИИС

Открыть индивидуальный счёт для инвестирования в финансовые инструменты может любой совершеннолетний гражданин России.

Чтобы открыть ИИС и начать получать доход, необходимо:

- обратиться в компанию «Альфа-Капитал» или подать заявку через интернет-банкинг «Альфа-Клик»;

- внести на счёт сумму в пределах 10 000–1 000 000 рублей за год.

Как указывалось выше, вашими сбережениями управляет команда квалифицированных специалистов.

Ваш доход зависит от выбранной ими финансовой стратегии. Деньги вкладываются в облигации и акции устойчивых компаний (российских и иностранных), ценные бумаги и т. д.

Хотя вы не можете управлять ИИС, отслеживание состояния вашего инвестпортфеля осуществляется через личный кабинет на сайте инвестиционной компании.

Особенности доверительного управления

Чтобы вложить сбережения в доходные финансовые инструменты, необходимо создать индивидуальный инвестпортфель, подав заявку:

- через сайт Альфа-Банка, нажав на ссылку «Подобрать и купить онлайн»;

- в банковском отделении;

- в офисе компании «Альфа-Капитал».

Например, при вложении в государственные облигации компания предлагает доход до 9% годовых, что существенно выше обычных вкладов в банках.

Подключение кабинета Alfadirect

Для начала полноценной работы с сервисом необходимо заключить брокерский договор, открыть счет и получить данные для авторизации в Альфа Директ. Также понадобится создание электронной подписи, которая в дальнейшем будет нужна для подтверждения транзакций на сервисе.

Если вы зарегистрировались в кабинете, вам на сайте Альфа Директ доступны следующие действия:

- Смена пароля.

- Получение отчета о выполненной работе в рамках конкретного периода.

- Обналичивание заработанных денег.

- Пополнение баланса через сторонние банки.

- Доступ к полезным подпискам и выгодным предложением.

- Прохождение бесплатных курсов, дающих основные навыки для старта на бирже.

- Участие в конференциях и семинарах от ведущих биржевых экспертов.

- Заключение брокерского договора

Заключение брокерского договора

Заключить соглашение с Альфа Директ можно несколькими способами. Все зависит от того, являетесь вы клиентом данного банка или нет.

Для активных пользователей интернет банка Альфа Клик достаточно ввести данные для входа в систему. Затем нужно посетить раздел «Альфа Инвестиции» и действовать по подсказкам системы.

Если же вы ранее не обслуживались в Альфа Банке, нужно выбрать «Стать клиентом банка». Далее откроется стандартная регистрационная форма. Нужно ввести ФИО, паспортные данные, телефон, адрес электронной почты. При регистрации вы даете согласие на обработку персональных данных. Через некоторое время после подачи заявки с вами свяжется сотрудник банка и подскажет дальнейшие действия.

Пользователи программы Альфа Мобайл для смартфона могут с ее помощью зарегистрироваться и заключить брокерский договор.

В нем вы через смартфон сможете круглосуточно выполнять и контролировать все транзакции на бирже.

Третий способ заключения договора — непосредственно через филиал Альфа Банка. Вам придется посетить отделение с пакетом документов. Менеджер рассмотрит заявку, поможет заключить договор и проконсультирует по поводу дальнейшей работы в системе.

При регистрации через сайт, интернет банк, или в отделении вы автоматически подключаетесь и обслуживаетесь по тарифу «Первый шаг». Тех, кто заключал договор в мобильном приложении, банк подключает к тарифу «Мобайл». В будущем вы вправе изменить тарифный план в настройках аккаунта.

Получение логина и пароля

В качестве логина служит персональный код, присвоенный системой при создании аккаунта.

В графе «Пароль» вводится уникальная комбинация символов, также полученная при регистрации. В целях безопасности рекомендуется периодически его менять.

Получение ЭЦП

Для выполнения финансовых транзакций в Альфа Банк Директ нужна ваша электронная подпись. Она является гарантом того, что операцию действительно совершаете вы. Подпись закрепляется за вами один раз, после получения логина с паролем и подписания брокерского договора.

Есть несколько способов создания ЭЦП:

- В личном кабинете — заходите в свой аккаунт, в пункте «Анкета Пользователя» нажимаете «Сертификат ЭЦП». Далее выбираете получение сертификата. Самостоятельно придумывать ничего не нужно, но за предоставление ЭЦП придется заплатить. Минимальная стоимость идет от 470 рублей (с подробными условиями можно ознакомиться в кабинете).

- Самостоятельное создание электронной подписи — понадобится флешка и скачивание программы Альфа Директ. Входим в личный кабинет, в меню «Еще» запрашиваем новый сертификат и запускаем установку ПО. Способ несложный, достаточно не спешить и следовать подсказкам. В данном случае ключ предоставляется бесплатно.

- В отделении Альфа Банка — с собой необходимо иметь паспорт. После заключения договора и пополнения счета менеджер предоставить вам USB токен, на котором будет храниться ваш ЭЦП. После установки Альфа Директ на компьютер или ноутбук можно активировать ключ.

Для юридических лиц, представителей организаций и бизнесменов предполагается самостоятельное создание ЭЦП. Процедура осуществляется через регистрацию на сайте. Кроме того, в банк необходимо предоставить Регистрационную карту с подписью главного бухгалтера. Если юридическое лицо или предприниматель ведет деятельность в регионах РФ, документы отправляются в главное отделение Альфа Банка в Москве почтой или курьером.

Сколько можно заработать, какие тарифы предлагает сервис

Это, конечно, не торги на фондовой бирже, но, в любом случае ожидаемая доходность будет выше, чем размещение средств на банковском счете. Просмотреть ожидаемую доходность по купонам разных компаний, можно на главной странице в разделе «Витрина».

Если кликнуть на любую компанию, которая готова взять у вас займ, вы увидите полную картину предложений:

- цена облигации на покупку и продажу в режиме онлайн на момент обращения;

- доходность к погашению;

- дата полного погашения;

- срок ближайшей выплаты процентов;

- сумму по доходности.

При этом есть разница между процентной ставкой и доходностью погашения. Последняя выплачивается только в день погашения облигации, а этот срок составляет не один год. Поэтому смотрите, в первую очередь на процентные ставки, например:

- Мегафон платит по займам 7,85 %;

- Транснефть – 9, 25%;

- Сбербанк – 8 %;

- МТС – 9%.

Вот по этой ставке раз в полгода на ваш счет будет приходить процентное отчисление от выбранной вами компании. Еще один нюанс, в сервисе есть показатель «доходность к погашению». Он не меняется, и Вы получите эту доходность, если будете держать купон до полного погашения. Сюда включены все платежи – сумма на покупку, погашение плюс проценты. За обслуживание по брокерскому счету с вас удержат 0,3 процента за каждую сделку.

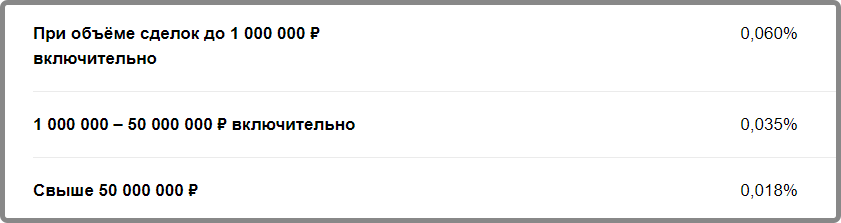

Торговые условия Альфы

Главная особенность торговых условий «Альфа-Директ» – отсутствие ограничений на минимальный размер депозита. Такая «щедрость» обязательно должна чем-то уравновешиваться. В данном случае – не очень выгодными тарифами. Несмотря на их разнообразие (всего 20, включая 2 стартовых для новых клиентов), на большинстве из тарифов минимальная комиссия равна 0,02% от суммы сделок. Такая комиссия доступна лишь при очень больших торговых оборотах. Самая низкая – на тарифе «Финансист». Если объём сделок с начала месяца до начала текущего дня превысил 2 млрд руб., комиссия снижается до 0,015%. Подписки на все котировки и ряд наиболее актуальных новостных лент платные. Информация о тарифах и условиях представлена в виде длинного списка на странице alfadirect.ru/trejding/uslovija, что затрудняет восприятие. Таблица была бы намного нагляднее.

Возможность совершения сделок с плечом не требует согласования с брокером, но в личном кабинете желательно установить повышенный уровень риска. Максимально возможное количество инструмента, доступное для сделки, отображается в торговом терминале. Доступное кредитное плечо и максимальный размер непокрытой позиции зависят от ряда факторов: уровня риска инвестора, ликвидности ценных бумаг, которые могут выступать в качестве гарантийного обеспечения, а также ликвидности бумаги, по которой открывается позиция. При совершении сделок РЕПО непокрытые позиции по ценным бумагам поддерживаются по ставке 19,6% годовых, позиции по валютам (доллар, евро и фунт): 8% годовых.

Открыть торговый счёт можно онлайн на сайте Альфа-Директ или через интернет-банк на портале click.alfabank.ru. В первом случае по умолчанию устанавливается тарифный план «Первый шаг» с единой комиссией 0,3% от суммы сделок без учёта их общего объёма. Во втором случае – тарифный план «Мобайл» с такой же комиссией, но не ниже 33 руб. Это подразумевает, что при сделках менее чем на 11000 руб. комиссия автоматически возрастает. Пополнение счёта через отделение Альфа-Банка либо через интернет-банк занимает от 5 до 20 минут, доступные валюты – рубль, евро, доллар. При пополнении онлайн принимаются также фунты. Пополнение через другой банк – от 1 до 3 дней, комиссия зависит от конкретного банка. Условия вывода средств принципиально ничем не отличаются от пополнения. Для клиентов Альфа-Банка по-прежнему в рублях от 5 до 20 минут и только в валюте до часа. Вывод в другие банки занимает 1–3 дня. Комиссия за вывод отсутствует. Это выгодно отличает Альфа-Директ от многих других брокеров, допускающих снятие средств без комиссии только через банки-партнёры.

Безопасность сделок обеспечивается при помощи программного пакета КриптоПро CSP. Его функция – использование электронной цифровой подписи на основе ключа, состоящего из двух частей – открытой и закрытой. Открытая часть передаётся брокеру при регистрации счёта, а закрытая содержится у клиента на USB-флешке. Хранение ключа на жёстком диске или компакт-диске не допускается. Лицензия на пакет платная, но клиенты Альфа-Директ получают его в бессрочную и бесплатную аренду. Поскольку брокер является налоговым агентом, у инвестора не возникает необходимости самостоятельно уплачивать подоходный налог и подавать декларацию о доходах. Налог по итогам года списывается со счёта клиента в январе или феврале года, следующего за отчётным.

ВТБ инвестиции: что купить, размер комиссий, сколько можно заработать?

Продвинутые брокеры для привлечения инвесторов стараются создать максимально удобный и простой инструмент для совершения сделок и анализа акций. Платформа ВТБ инвестиции – не исключение.

Достоинства и недостатки

Из плюсов брокера отмечают:

- Низкие комиссии – новичков подключают к выгодному тарифу без обмана.

- Богатый функционал мобильного приложения.

- Возможность выведения дивидендов на карту.

- Обширный инструментарий, включая аналог ETF, долларовые фонды и облигации.

- Сеть банкоматов по всей территории страны.

Из минусов приложения следует выделить слабую техническую поддержку и комиссию, которая не прописывается при покупках на платформе.

Подробнее можно прочитать здесь:

Сколько зарабатывают на инвестициях ВТБ в месяц — опыт инвесторов

Что можно приобрести в приложении и как открыть ИСС

В приложении можно купить ценные бумаги, валюту, фьючерсы, опционы, паевые инвестиционные фонды, структурные продукты. ИСС можно открыть удалённо, если инвестор является клиентом ВТБ банка. Если нет – придется посетить отделение брокера и там открыть счёт.

Какие комиссии существуют

Инвестор, открывший счет через мобильную платформу, может использовать тариф «Мой онлайн». При этом не нужно платить за обслуживание счета и хранилище ценных бумаг. Однако необходимо внести ежегодную комиссию за операции (0,05%) и комиссию 0,01% Мосбирже. Тариф «Инвестор стандарт» предусматривает 0,04% плюс плату за обслуживание за месяцы проведения сделок в размере 150 рублей.

Обратите внимание!

На брокерском счете должна быть минимальная сумма активов в размере 1000 рублей.

Сколько можно заработать в Альфа Инвестициях

Узнать, на какой доход рассчитывать, используя мобильное приложение Альфа Банка, клиент может на главной странице. Нужно зайти в раздел «Витрина» и кликнуть на любую фирму, готовую взять займ. При этом высветится полная информация о предложениях:

- Покупная и продажная цена облигаций в стоковом режиме.

- Доходность и дата полного погашения.

- Срок выплаты процентов.

- Общая сумма дохода.

Также показывается разница между ставкой по процентам и доходностью погашения, которая выплачивается в срок погашения облигации

Обращать внимание на данную сумму не стоит, так как этот период тянется несколько лет. Поэтому лучше смотреть на процентную ставку

Например, компания Мегафон платит своим инвесторам 7,85%, а МТС – 9%. Именно от этой ставки и зависит уровень доходности клиента. Раз в полгода на его счет будет приходить отчисление от выбранной компании.

Показатель доходности к погашению остается неизменным. Если инвестор не продаст купон до срока погашения, он получит определенную сумму. В неё входит сумма на покупку, а также проценты на погашение. За каждую сделку взимается 0,3% за обслуживание брокерского счета.

Узнать, как работает Альфа-Капитал Инвестиции достаточно просто. Клиенты, сумевшие выполнить удачные операции, и вложить деньги в прибыльные компании отзываются о сервисе положительно. Те, кому не удалось заработать, оставляют негативные отзывы, считая предложения брокера максимально невыгодными.

Плюсы Альфа Директ

- Невысокие тарифы на Фондовом рынке при сравнении с конкретными другими брокерами. 0,04% от сделки -это вообще нормальная цифра, если сравнить с тем же Сбербанком. Получается даже дешевле, чем у Сбербанка на тарифе «Самостоятельный». Там при сумме до 1 000 000 рублей на счете комиссия будет 0,06%

- Удобное приложение с классными фишками, например, как устанавливать отложенными по времени заявками.

- В мобильном приложении Альфа-Директ весь рынок разбит четко на отдельные сектора, не смешивая активы между собой:акции РФ, акции США, валюты, ОФЗ, облигации, фьючерсы, ETF, паи.

- Если вы будете выводить валюту со счета, то брокер предлагает поддержать ее на счете около 15 дней, чтобы не платить лишние комиссии. У других брокеров “время отлежки” может быть и до 45 дней.

- Техническая поддержка быстро работает. Я дозвонилась до специалиста буквально за минуту.

Тариф Сбербанка «Самостоятельный» имеет интересней предложение по комиссиям(к плюсу №1)

Тариф Сбербанка «Самостоятельный» имеет интересней предложение по комиссиям(к плюсу №1)

Индивидуальный инвестиционный счет

Данный счет могут открыть физические лица. По нему возвращается 13% от государства в виде преференций. Таким образом, подоходный налог, который взимается со всех граждан Российской Федерации, может обойти граждан. Это очень удобно и экономит много средств. Для оформления необходимо определиться с инвестиционной стратегией подать заявление.

Особенности:

- самая маленькая сумма инвестиций – 10 000 рублей;

- готовые стратегии для инвестирования;

- возврат 13% от внесенной суммы посредством налогового вычета;

- оформление онлайн.

Контроль за капиталом

Такой тип предполагает только внесение средств гражданином. Дальше все необходимые действия совершают сотрудники Альфа-Банка, в том числе и контролируют состояние счета. Вид отличается высокой доходностью. Всю ответственность за проводимые действия несет непосредственно банковская организация.

Особенности:

- разнообразие оборотных валют;

- доступ к бонусным программам;

- полный контроль за счетом;

- предоставление индивидуального инвестиционного портфеля;

- минимальный вклад – 500 000 рублей;

- ежегодный доход – 19%.

Пополнение и вывод средств

С пополнением ситуация стандартная для брокеров, имеющих лицензии госрегуляторов. Не поддерживаются электронные платежные системы, криптовалюты, пополнения через терминалы, доступно лишь 3 варианта:

- через Альфа-клик – самый выгодный вариант, комиссия не взимается;

- через отделение Альфа-Банка или иного банка. Комиссия зависит от конкретного финучреждения;

- с карты Visa, MasterCard, МИР. Доступны платежи только в рублях, если отправить перевод в иной валюте, он будет отклонен и деньги на карту вернутся в течение 1-2 рабочих дней. Альфа-Банк спишет 1% в качестве комиссии, также клиент заплатит комиссию эмитенту карты.

Чтобы не запутаться в реквизитах в личном кабинете можно сформировать счет, в нем указываются все необходимые для перевода данные. Что касается сроков обработки платежа, то максимум – 2 рабочих дня, обычно все происходит быстрее.

С выводом ситуация та же – чем жестче регулирование, тем меньше способов. Альфа-Брокер позволяет выводить деньги только банковским переводом на счет Альфа-Банка или любого другого банка в рублях, долларах или евро. Платеж обрабатывается в срок до 2 рабочих дней и не может оформляться на третье лицо.

Уплата налогов

В случае с офшорными брокерами этот вопрос приходится решать самостоятельно. У Альфа-Форекс все проще, компания регулируется Банком России и является налоговым агентом. Это значит, что клиентам не нужно думать об уплате НДФЛ, списание этой суммы происходит автоматически при выводе средств.

Пока деньги хранятся на брокерском счете они не считаются доходом. Налог уплачивается в 3 случаях:

- при выводе денег;

- при разрыве договора с компанией (закрытие счета);

- в конце года (завершается налоговый период).

Предположим, в январе трейдер удвоил депозит и баланс его счета составил 20000 руб. Совокупный налог с этой прибыли составляет 10000 х 13% = 1300 руб.

Клиент подает заявку на вывод средств, он хочет вывести 2000 руб. На счет он получит 2000 – 2000 х 13% = 1740 руб. При этом останется выплатить 1300 – 260 = 1040 руб., его трейдер заплатит при последующих выводах. Так как он будет продолжать торговать размер налога будет постоянно корректироваться.

Учитывается совокупный результат по всем счетам. Если по рублевому счету получена прибыль в 10000 руб., но на счете в евро образовался убыток в €200, налог платить не придется так как совокупный результат отрицательный.

Заключение

В условиях непредсказуемости экономической ситуации многие приходят к выводу о необходимости создавать «подушку безопасности» в виде инвестиций. Обычные банковские депозиты не приносят ожидаемого дохода и пожираются инфляцией. Вложения в паевые инвестиционные фонды «Альфа-Банка» дают возможность сохранить свои сбережения, а при удачном раскладе — и заработать.

Но на профессионалов надейся, а сам не плошай. Повышайте свою инвестиционную грамотность и используйте разные способы вложения средств.

Надеюсь, статья была интересна и познавательна. Если так — ставьте лайки и подписывайтесь на обновления.