Эффективная процентная ставка по кредиту: это сумма выплат

Содержание:

- Как рассчитать онлайн?

- Эффективная процентная ставка

- Какая реальная процентная ставка сложных процентов годовых

- Альтернативные методы подсчета

- Процентная ставка овернайт (overnight)

- Номинальная процентная ставка

- Пример эффективной налоговой ставки

- Примеры расчета

- Эффективная ставка процента для дисконтирования

- Какие платежи не входят в ПСК на законных основаниях и почему

- Формула расчета эффективной ставки.

- От чего зависит размер процентной ставки?

- Что не учитывается в полной стоимости кредита

- Подробнее про формулу

Как рассчитать онлайн?

1 – сверху вниз указываются месяцы от 1 до 36;

2 – (В4) вписывается в строку сумма вклада – 50 000 руб.;

3 – (С4) указывается % – 8;

4 – (D4) вставляется формула для расчета ежемесячных %: =B4*$C$4/12, в которой В4 – сумма вклада, С4 -% (нужно проставлять значок $, чтобы формула выбирала данное поле, или путем выделения графы С4 курсором с нажатием клавиши F4 на клавиатуре), 12 – месяцы (% высчитывается в годовых);

5 – (Е4) считается новая сумма вклада, которая будет использована для начисления процента. Нужно написать формулу =B4 D4, в которой В4 – сумма вклада, D4 – сумма %, которые были начислены. Это будет новая сумма вклада, исходя из которой начисляются %.

В графу В5 заносится формула = Е4, в которой Е4 – это сумма вклада на истекший месяц с процентами.

Далее нужно скопировать формулы:

- подвести курсор к углу ячейки В5, он изменится с белого плюса на черный;

- потянуть его вниз, произойдет автоматическое копирование формулы из этой ячейки в другие;

- эту же операцию нужно выполнить с формулами, вписанными в ячейки D4, E4.

- В итоге, если все выполнено правильно, должен получиться ответ 63 512 руб.

Онлайн расчет процентов можно осуществлять на сайте банка, выбранного для размещения депозита. Для этого нужно найти на странице банка онлайн калькулятор вкладов, ввести в него требуемые данные и рассчитать:

- сумму;

- срок;

- дату начала размещения вклада;

- % ставку;

- период капитализации;

- пополнение (если возможно).

Эффективная процентная ставка

Когда человек обращается в банк, он обращает внимание на процентную ставку, называемую банком. Это естественно: переплачивать за пользование кредитом никто не хочет

И совершает большую ошибку. Потому что процентная ставка, декларируемая банками отличается от той, по которой заемщик фактически платит. Дело в том, что во многих банках существуют дополнительные комиссии: где-то есть комиссия «за снижение ставки по кредиту», где-то – еще какая-то комиссия, которая платится при выдаче кредита, (но называется иначе, чем «комиссия за выдачу кредита», потому что брать комиссию именно за выдачу кредита банкам запретили).

Как посчитать, какая программа какого из банков действительно выгоднее?

Для этого используется эффективная процентная ставка, с ее помощью можно более объективно сравнить выгодность того или иного кредита.

Существуют различные определения эффективной процентной ставки. Я считаю, что наилучшим определением является такое: эффективная процентная ставка – это годовая процентная ставка по кредиту, с учетом всех расходов, произведенных за время пользования кредитом

Обращаю Ваше внимание, что поскольку при расчете эффективной процентной ставки учитываются все сборы и комиссии банков, то очень большое значение имеет время, которое Вы пользуетесь кредитом

Так, комиссия за выдачу кредита в размере 1000 долларов, при размере кредита в 100000 долларов, может увеличить процентную ставку на:

- 365%, если кредитом пользовались всего один день;

- 0,1%, если кредитом пользовались 10 лет.

А теперь веселимся, потому что: для расчета эффективной процентной ставки существует множество способов.

Представьте, что Вам в БАНКЕ 1 сказали, что эффективная процентная ставка в их банке составляет 16%, а в БАНКЕ 2 сотрудники банка сказали, что у них эффективная процентная ставка составляет 20%. Означает ли это, что кредит в первом банке выгоднее, чем во втором? Вовсе нет: возможно, они по-разному процентную ставку считали.

Как быть? Считать самостоятельно.

Кстати, последнее время термин «эффективная процентная ставка» не используется. Вместо этого банки обязаны рассчитывать полную стоимость кредита и указывать полную стоимость кредита в кредитном договоре.

Полная стоимость кредита – это годовая процентная ставка по кредиту, с учетом всех расходов, произведенных за время пользования кредитом. То есть, по сути, то же самое, что и эффективная процентная ставка.

Как рассчитывается эффективная процентная ставка

После того, как Центробанк РФ обязал коммерческие банки раскрывать эффективную процентную ставку (ЭПС) по кредитам, это словосочетание прочно вошло в лексикон наших соотечественников. Меж тем, мало кто из них знает, что это такое.

Данная статья призвана заполнить такой досадный пробел в знаниях, а также раскрыть один из приемов вычисления ЭПС.

Собственно, смысл эффективной процентной ставки достаточно прост — она призвана отражать реальную стоимость кредита с точки зрения заемщика, то есть учитывать все его побочные выплаты, непосредственно связанные с кредитом (помимо платежей по самому кредиту). Например, такими побочными выплатами являются печально известные «скрытые» банковские комиссии — комиссии за открытие и ведение счета, за прием в кассу наличных денег и т.п. Другой пример: если вы берете автокредит, то банк обязует вас страховать приобретаемый автомобиль на протяжении всего срока кредитования.

При этом страховка будет являться для вас обязательной побочной выплатой (правда, уже не самому банку, а страховой компании).

Что интересно, Центробанк, обязав коммерческие банки раскрывать эффективную процентную ставку по кредитам и даже предоставив формулу для ее расчета, не указал, какие конкретно платежи должны в этот расчет включаться.

В результате разные банки придерживаются разных точек зрения на этот вопрос: многие, например, не включают в расчет как раз страховые выплаты.

Тем не менее, наиболее правильным и справедливым выглядит подход, согласно которому в расчет эффективной процентной ставки включаются все платежи, которые являются обязательными для получения данного кредита. В частности, все обязательные страховые выплаты.

Разобравшись с этим вопросом, мы теперь можем дать строгое определение эффективной процентной ставки.

Эффективная процентная ставка — это сложная процентная ставка по кредиту, рассчитанная в предположении, что все платежи, необходимые для получения данного кредита, идут на его погашение.

Какая реальная процентная ставка сложных процентов годовых

Существует 2 направления дисконтирования (пересчет сумм с учетом процентных ставок): номинальный и эффективный.

- Номинальное дисконтирование – процентная ставка, указывается вместе с периодом капитализации. Например, годовая процентная ставка 3,75% годовых с ежемесячной капитализацией. В данном примере 3,75% является номинальным дисконтированием использовано на протяжении года, а периодом капитализации является один месяц. Но при ежемесячной капитализации по правилам вычисления сложных процентов сумма за год вырастет больше чем на 3,75% в результате мы получим эффективную процентную ставку 3,82%.

- Эффективное дисконтирование – определяет размер фактических (реальных) уплаченных процентов. Если номинальный период дисконтирования такой же, как и период капитализации (например, процентная ставка годовых с ежегодной капитализацией), тогда номинальное дисконтирование является равным эффективному дисконтированию. Однако если период капитализации короче номинального периода дисконтирования, как обычно бывает в практике, тогда эффективное дисконтирование выше, чем номинальное.

Для расчета эффективной процентной ставки в Excel используется функция ЭФФЕКТ, а для номинальной – НОМИНАЛ. Приведем простой пример на рисунке о выше описанных фактах:

Ниже на рисунке представлено 12 выбранных периодов капитализации для тридцатилетнего кредита. Начальная сумма кредита составляет 165 000. Номинальное дисконтирование с ежемесячной капитализацией 3,75% годовых, а ежегодный платеж составляет 9169,68.

Как видно на рисунке благодаря функции ЭФФЕКТ нем не нужно составлять целый график платежей по кредиту чтобы сразу вычислить реальную эффективную процентную ставку.

На рисунке приведены сразу 2 варианта расчета эффективных процентных ставок по кредиту. В каждом периоде начинается капитализация, но не внесенный взнос платежа по кредиту, долг повышается на размер процентов. Каждый внесенный платеж по кредиту состоит из двух частей:

- Сумма процентов – оплата за пользование кредитом.

- Тело кредита – часть для закрытия суммы долга кредита.

Ячейка E17 содержит сумму процентов, начисленных на протяжении года. Ее значение разделено на начальную сумму долга и возвращено результатом в ячейке E18. Для перерасчета ставки дисконтирования в Excel нет необходимости строить целую хронологию всех платежей по кредиту за период 30 лет. Программа Excel предлагает специальные функции ЭФФЕКТ и НОМИНАЛ, которые позволяют без графика платежей вычислить номинальную и эффективную процентную ставку:

Обе функции ЭФФЕКТ и НОМИНАЛ имею по 2 аргумента:

- Факт сковка – тип дисконтирования который должен быть использован: для функции ЭФФЕКТ следует указать номинальный, а для обратной ей функции НОМИНАЛ – эффективный.

- Количество периодов – период капитализации.

В случае с функцией НОМИНАЛ следует указать эффективный метод дисконтирования, а в случае с функцией ЭФФЕКТ – наоборот номинальный. Второй аргумент с количеством периодов определяет число периодов капитализации на протяжении всего срока текущего взноса платежа. В данном примере этот период составляет 1 год, так как был использован термин ежегодный платеж. Год состоит из 12-ти месяцев, номинальное дисконтирование разделено на 12 периодов капитализации. Если бы в условиях кредитования, в котором годовой платеж имел бы ежедневную капитализацию, тогда во втором аргументе функции нужно указывать значение 365.

Альтернативные методы подсчета

1. Воспользуйтесь онлайн-калькуляторами, в избытке представленными в Сети, — от простых до весьма обстоятельных, учитывающих все платежи.

2. Обратитесь к программе Exel:

- Функция EFFECT() поможет вам произвести расчеты по первой формуле.

- SERIESSUM пригодится для расчетов по второй формуле.

Таким образом можно отметить, что, даже зная номинальную ставку, размер всех комиссий и стоимость страховых продуктов, мы самостоятельно (как, впрочем, и кредитный специалист) сможем высчитать только приблизительную величину ЭПС.

Самостоятельные расчеты осложняются «сложными» процентами, платежами-аннуитетами, начислением пени в случае просрочки платежа, чего нельзя предугадать заранее.

В связи с тем, что точные расчёты сложны и утомительны, имеет смысл воспользоваться разного рода дополнительными средствами для их расчёта.

С помощью онлайн калькулятора

Также можно воспользоваться помощью сайтов, на страницах которых предоставляется возможность воспользоваться онлайн калькуляторами. Они могут иметь различный уровень сложности: от самых простых, до очень профессиональных, учитывающих практически все дополнительные платежи.

Процентная ставка овернайт (overnight)

В дословном

переводе с английского, слово «overnight»

означает — через ночь. Такая ставка

предлагается по вкладам размещаемым

на срок в одни сутки. Обычно такие

депозиты закрываются (с выплатой

процентов по ним) на следующий рабочий

день после их открытия, а если выпадают

выходные дни, то на первый рабочий день.

Депозиты овернайт

доступны только относительно крупным

клиентам, располагающим достаточно

большими суммами средств для их открытия.

В основном это крупные компании, банки

и другие финансовые организации. Хранение

денег на подобного рода депозитах

позволяет с одной стороны поддерживать

текущую краткосрочную ликвидность на

должном уровне, а с другой — извлекать

определённый процент прибыли со свободных

денежных средств.

Ввиду очень малого срока размещения депозитов, процентная ставка овернайт не слишком велика, однако она обычно выше ставки по счетам до востребования.

Величина

ставки овернайт зависит от таких факторов

как:

- Циклические

факторы. К ним относятся эффект конца

месяца (связанный с подготовкой

отчётности банков) и эффект конца

периода усреднения (имеется ввиду

усреднение по обязательным резервам

банков связанное с повышением спроса

на ликвидность а, следовательно, и с

ростом процентной ставки овернайт); - Экономические

факторы. Здесь главенствующую роль

играют такие моменты как текущие

ожидания относительно изменения

ключевой ставки Центробанка и

складывающаяся конъюнктура на рынке

государственных ценных бумаг и валютном

рынке.

Кроме

этого, величина ставки овернайт может

расти в периоды финансовых кризисов на

фоне снижения доверия банков друг к

другу и уменьшения объёмов проводимых

ими операций.

Размер

данной ставки, а также её устойчивость,

оказывают большое влияние на экономическую

ситуацию в стране в целом. Если её

значения относительно стабильны и не

выходят за рамки узкого коридора, то

это, помимо доступа участников рынка к

краткосрочной ликвидности, даёт им ещё

и возможность эффективно перераспределять

ликвидность и планировать управление

ею.

Именно

поэтому центральные банки уделяют

значительное внимание вопросу о текущем

размере процентных ставок овернайт и

стремятся удерживать их значения в

рамках определённого процентного

диапазона. Особенно актуально это для

них становится в процессе проведения

инфляционного таргетирования

В

каждой стране есть собственное эталонное

значение процентных ставок овернайт.

Например в России это — RUONIA,

в США — SOFR, в Японии

— TONAR и т.п.

Номинальная процентная ставка

Ставка кредитования представляет собой процентное отчисление от предоставленной взаймы суммы денег, которое заемщик платит кредитору с учетом условий заключенного договора, поэтому на выполнение расчетов влияют многочисленные факторы. Номинальная процентная ставка является простейшим из показателей, который используется для вычисления платежей по кредиту, начисляемых на регулярной основе (обычно ежегодно).

Особенности номинальной процентной ставки:

- Зависит от рыночных условий.

- Рассчитывается без учета инфляции.

- Отражает текущую цену кредита.

- Позволяет рассчитать регулярные выплаты.

Таким образом, номинальная процентная ставка по кредиту является показателем без поправки на инфляцию. Использование подобного механизма расчёта означает, что различные валютные потрясения не способны повлиять на выбранную ставку.

Иными словами, на этапе кредитования не учитывается тот факт, что стоимость денег изменяется со временем из-за инфляции. Поскольку невозможно в долгосрочной перспективе предсказать будущие курсы валют и прочие факторы, существенно влияющие на кредитный рынок, для участников сделки фиксированная норма прибыли оказывается безопаснее и выгоднее иных схем расчёта процентных платежей.

Для учета инфляции применяется концепция реальной процентной ставки. Она полезна в случае выдачи кредитов, нацеленных на последующих рост процентных отчислений.

Реальная процентная ставка измеряет изменение стоимости начальной стоимости кредита с учетом процентов, дополнительно принимая во внимание инфляцию, но игнорируя любые согласованные договором дополнительные платежи

Пример эффективной налоговой ставки

Представьте, например, ступенчатую налоговую систему, в которой доход менее 100 000 долларов облагается налогом по ставке 10%, доход от 100 000 до 300 000 долларов США облагается налогом по ставке 15%, а доход свыше 300 000 долларов США облагается налогом по ставке 25%. Теперь рассмотрим двух физических лиц, которые оба достигли верхней налоговой планки в 25%, хотя у одного был налогооблагаемый доход в размере 500 000 долларов, а у другого – 360 000 долларов.

Оба человека будут платить 10% от своих первых 100 000 долларов дохода, или 10 000 долларов. Тогда оба будут платить 15% процентов от своего дохода от 100 000 до 300 000 долларов США, или 30 000 долларов США (15% от 200 000 долларов США).

Наконец, оба также будут платить 25% от своих доходов сверх порога в 300 000 долларов. Для человека с налогооблагаемым доходом 360 000 долларов это составит 15 000 долларов (25% от 60 000 долларов). Но для человека с налогооблагаемым доходом в 500 000 долларов налог будет составлять 50 000 долларов (25% от 200 000 долларов). Их общие налоговые обязательства составят 55 000 и 90 000 долларов соответственно.

Хотя оба человека могут сказать, что они находятся в группе 25%, эффективная налоговая ставка для того, у кого более высокий доход, составляет 18% (90 000 долларов США в виде налога, деленные на 500 000 долларов США в доходе), а эффективная налоговая ставка другого человека составляет 15,3% (55 000 долларов США). делится на 360 000 долларов).

#Э

Примеры расчета

Пример 1

Предположим, что инвестор рассматривает возможность приобретения векселя за $9 655 со сроком погашения наступающим через четыре месяца и номиналом $10 000. В этом случае расчет эффективной годовой процентной ставки будет выглядеть следующим образом.

Проценты к получению = $10 000 – $9 655 = $345

| Ставка процента за 4 месяца = | $345 | = 3,573% |

| $9 655 |

Эффективная годовая процентная ставка = (1 + 0,03573)12/4 – 1 = 11,107%

В этом случае мы привели наши расчеты к годовой эквивалентной ставке с учетом концепции сложных процентов.

Пример 2

Компания GFL LTD рассматривает различные варианты финансирования потребности в оборотном капитале в размере $100 000. Существует возможность взять банковский кредит на следующих условиях:

- период кредитования 1 год;

- номинальная годовая процентная ставка 12%;

- единовременная комиссия за рассмотрение кредитной заявки и открытие кредитного счета 2% от суммы кредита;

- компенсационный остаток $15 000.

Проценты к уплате = $100 000 × 12% = $12 000

Дополнительные расходы = $100 000 × 2% = $2 000

| Эффективная годовая процентная ставка = | $12 000 + $2 000 | = 16,471% |

| $100 000 – $15 000 |

Пример 3

Корпорация Tristan Inc. имеет банковский кредит, который был взят на следующих условиях:

- сумма кредита $250 000;

- период кредитования 1 год;

- дисконтный процент при номинальной годовой процентной ставке 15%;

- расходы открытие кредитного счета 1% от суммы кредита;

- компенсационный остаток $50 000.

| Проценты к уплате = $250 000 – | $250 000 | = $32 608,70 |

| (1+0,15)1 |

Дополнительные расходы = $250 000 × 1% = $2 500

| Эффективная годовая процентная ставка = | $32 608,70 + $2 500 | = 20,974% |

| $250 000 – $32 608,70 – $50 000 |

- ← ABC-анализ

- Товарный кредит →

Эффективная ставка процента для дисконтирования

Дисконтированная стоимость определяется по формуле:

FVn = PV (1 + r)n,

где FVn — будущая стоимость через n лет (Future Value);

PV — современная, приведенная или текущая стоимость (Present Value);

r — годовая ставка процентов (эффективная ставка);

n — срок дисконтирования.

Отсюда текущая стоимость:

PV = FV / (1 + r)n.

Наиболее интересный и спорный момент в этой формуле — эффективная ставка. Необходимо отметить, что не существует единого подхода к расчету эффективной ставки процента для дисконтирования. Специалисты используют различные методы для ее расчета.

Кумулятивный метод

Данный метод представляет собой корректировку (увеличение) безрисковой ставки на риски, присущие стране, рынку, компании и т. д. Для этого метода компании необходимо установить влияние отдельных факторов на величину премии за риск, то есть разработать шкалу рисковых премий.

d = R + I + r + m + n,

R — безрисковая ставка доходности (%);

I — страновой риск;

r — отраслевой риск;

m — риск ненадежности участников проекта;

n — риск неполучения предусмотренных проектом доходов.

Безрисковая ставка — это норма прибыли, которая может быть получена по финансовому инструменту, кредитный риск которого равен нулю. Самым надежным инвестиционным инструментом в мире считаются 30-летние государственные облигации США. Если сравнить аналогичный инструмент в той же валюте, на тот же срок, на тех же условиях в России, ставки будут отличаться на страновой риск. Если мы возьмем облигации с аналогичными условиями, номинированные в рублях, и сравним с предыдущими бумагами, получим влияние валютного риска.

Модель средневзвешенной стоимости капитала для организации (WAСС)

Средневзвешенная стоимость капитала рассчитывается как сумма доходности собственного капитала и заемного капитала, взвешенных по их удельной доле в структуре капитала.

Вычисляется по следующей формуле:

WACC = Ks x Ws + Kd x Wd x (1 – T),

где Ks — стоимость собственного капитала;

Ws — доля собственного капитала (%) (по балансу);

Kd — стоимость заемного капитала;

Wd — доля заемного капитала (%) (по балансу);

T — ставка налога на прибыль (%).

Модель оценки капитальных активов (CAPM)

При эффективном рынке капитала предполагается, что на будущую доходность акции повлияют только рыночные (системные) риски. Другими словами, будущую доходность акции определит общее настроение рынка.

Rs = R + b x (Rm – R) + x + y + f,

где Rs — реальная ставка дисконтирования;

R — безрисковая ставка доходности (%);

Rm — среднерыночная доходность (%);

b — коэффициент бета, измеряющий уровень рисков, вносящий коррективы и поправки;

x — премия за риски, связанные с недостаточной платежеспособностью (%);

y — премия за риски закрытой компании, связанные с недоступностью информации о финансовом состоянии и решениях менеджмента (%);

f — премия за страновой риск (%).

Также для получения данных о ставках можно обратиться к открытым источникам информации. В частности, можно использовать Бюллетень банковской статистики ЦБ РФ, где представлена помесячно информация об уровне процентных ставок в разбивке по юридическим и физическим лицам, по валютам и по срокам заемных обязательств.

Какие платежи не входят в ПСК на законных основаниях и почему

Полная стоимость кредита ― это реальные затраты клиента за использование заемных средств. Но стоит учесть, что в процессе действия договорных отношений расходы заявителей могут и увеличиться. Как правило, это зависит от самих плательщиков. При своевременном и в полном объеме погашении долга никаких дополнительных выплат не последует. Иное дело, если речь идет о просрочках выплат. В таких случаях при нарушении банки начисляют пени и штрафы. Так появляются дополнительные платежи, которые изначально не входят в основную стоимость заемных средств.

Кредит наличными в ОТП Банке

Подробнее

Кредитный лимит:

от 15 000 до 10 000 000 руб.

Срок до:

10 лет

Ставка:

от

10,5%

Возраст:

от

21 до

67 лет

Рассмотрение:

30 минут

Оформить

Кредит на большую сумму в Совкомбанке

Подробнее

Кредитный лимит:

от 150 000 до 30 000 000 руб.

Срок до:

10 лет

Ставка:

от

11,9%

Возраст:

от

20 до

85 лет

Рассмотрение:

30 минут

Оформить

Кредит наличными в банке СКБ

Подробнее

Кредитный лимит:

от 51 000 до 1 500 000 руб.

Срок до:

5 лет

Ставка:

от

9,9%

Возраст:

от

23 до

70 лет

Рассмотрение:

30 минут

Оформить

Кредит наличными в Росбанке

Подробнее

Кредитный лимит:

от 50 000 до 3 000 000 руб.

Срок до:

5 лет

Ставка:

от

6,9%

Возраст:

от

23 до

70 лет

Рассмотрение:

30 минут

Оформить

Кредит наличными в УБРиР

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

10 лет

Ставка:

от

6,5%

Возраст:

от

19 до

75 лет

Рассмотрение:

2 часа

Оформить

Рефинансирование кредитов в банке Уралсиб

Подробнее

Кредитный лимит:

от 35 000 до 2 000 000 руб.

Срок до:

7 лет

Ставка:

от

11,9%

Возраст:

от

23 до

70 лет

Рассмотрение:

30 минут

Оформить

Формула расчета эффективной ставки.

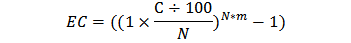

Чтобы посмотреть наглядно, как идет начисление, нужно воспользоваться формулой расчета эффективного процента по депозиту:

- ЕС – это эффективная ставка по вкладу, т.е. значение доходности, которое получится при причислении процентов к основному телу вклада за определенный срок

- С – это номинальная ставка, т.е. то значение, которое обычно указывается в договоре

- N – это количество периодов капитализации в год (если ежемесячная капитализация, то N=12, если еженедельная, то N=52, если ежеквартальная, то N=4)

- m – это количество повторений периодов (если на один год, то m=1, если на два года, то m=2 и т.д).

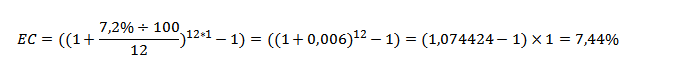

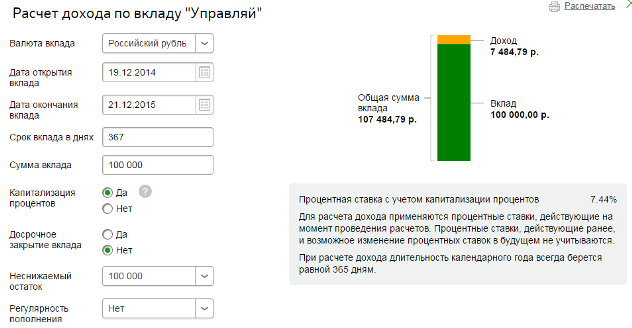

Просчитаем эффективную ставку по вкладу Сбербанка «Управляй» на 100 000 на один год с ежемесячным причислением процентов с номинальной ставкой 7,2%. Ниже представлен ручной расчет, но можно воспользоваться калькулятором депозитов, просто вбив параметры своего вклада.

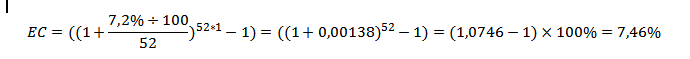

Если бы депозит открыт на год, а проценты начислялись каждую неделю, то формула выглядела бы следующим образом (берем N=52, т.к. в году 52 недели):

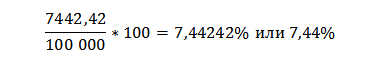

Таким образом, если расположить 100 000 рублей на один год с капитализацией процентов ежемесячно, то эфф.ставка составит 7,44%, что на 0,24% больше номинала. Если капитализация будет производиться еженедельно, то эфф.ставка за год составит 7,46%.

Чтобы проверить это значение на практике, произведем расчет на примере этого же вклада (с ежемесячной капитализацией). Используем формулу для расчета %-ов:

- П – сумма начисленных процентов за каждый месяц,

- КС – капитализированная сумма с учетом причисления процентов за предыдущий месяц,

- С – ставка номинальная.

Ежемесячно начисляется

| Месяцы | Кап.сумма, руб | Ставка в месяц | Проценты за месяц, руб |

|---|---|---|---|

| 1 | 100 000 | 0,006 | 600 |

| 2 | 100600 | 0,006 | 603,6 |

| 3 | 101203,6 | 0,006 | 607,22 |

| 4 | 101810,82 | 0,006 | 610,87 |

| 5 | 102421,69 | 0,006 | 614,53 |

| 6 | 103036,22 | 0,006 | 618,22 |

| 7 | 103654,43 | 0,006 | 621,93 |

| 8 | 104276,36 | 0,006 | 625,66 |

| 9 | 104902,02 | 0,006 | 629,41 |

| 10 | 105531,43 | 0,006 | 633,19 |

| 11 | 106164,62 | 0,006 | 636,99 |

| 12 | 106801,61 | 0,006 | 640,81 |

| Итого | 7442,42 |

| Месяцы | Кап.сумма, руб | Ставка в месяц | Проценты за месяц, руб |

|---|---|---|---|

| 1 | 100 000 | 0,006 | 600 |

| 2 | 100600 | 0,006 | 603,6 |

| 3 | 101203,6 | 0,006 | 607,22 |

| 4 | 101810,82 | 0,006 | 610,87 |

| 5 | 102421,69 | 0,006 | 614,53 |

| 6 | 103036,22 | 0,006 | 618,22 |

| 7 | 103654,43 | 0,006 | 621,93 |

| 8 | 104276,36 | 0,006 | 625,66 |

| 9 | 104902,02 | 0,006 | 629,41 |

| 10 | 105531,43 | 0,006 | 633,19 |

| 11 | 106164,62 | 0,006 | 636,99 |

| 12 | 106801,61 | 0,006 | 640,81 |

| Итого | 7442,42 |

Произведем расчет на калькуляторе Сбербанка:

Как видно из рисунка, суммы практически совпадают. Небольшое различие в 42 рубля связано с тем, что 19.12.2015 г. попадает на выходной день. Это значит, что дата закрытия переносится на следующий рабочий день – 21.12.2015 г.

От чего зависит размер процентной ставки?

Самый главный регулятор – минимальная ставка по стране, установленная центральным банком. Ниже этого порога никто кредиты выдавать не будет. В России ставка рефинансирования (так называется эта минимальная ставка) привязана к ключевой ставке (еще одно понятие из банковской терминологии, для физических лиц бесполезное). На середину июля 2019 ключевая ставка равна 7,5%, но она постоянно плавает – актуальную информацию можно найти на сайте Центрального банка Российской Федерации.

Второй по важности параметр – инфляция. Инфляция – это когда деньги дешевеют

Инфляция сильно завязана на эмиссии (выпуске денежных купюр в оборот правительством), но в эти дебри мы не полезем. Банк заинтересован в том, чтобы получить прибыль на ту сумму, на которую он рассчитывает при выдаче кредита. Но через год деньги будут стоить немного меньше (на то же количество можно будет меньше купить), поэтому изначальную процентную ставку нужно поднять на реальный/предполагаемый уровень инфляции. На середину июля инфляция за прошлый месяц – 4,7%, предполагаемая инфляция – 4%.

И, наконец, надбавка/дополнительные платежи. Есть один нюанс – банкам, особенно небольшим, будет сложно заработать, если цена обычных займов будет складываться только из ставки рефинансирования и инфляции. Банки рискуют столкнуться с неуплатой, банки активно берут кредиты друг у друга и у Центрального банка, банкам нужно оплачивать офисы и зарплаты, … Поэтому в ход идут инструменты повышения окончательной стоимости – от банальной надбавки до повышения ставки для определенных категорий клиентов. Кстати, чем крупнее финансовая организация, тем меньше надбавка. Льготные клиенты Сбербанка могут рассчитывать на 0,1% повышения (или даже на его отсутствие), в то время как МФО могут «накрутить» 750% годовых.

Что не учитывается в полной стоимости кредита

Итак, банк сообщает нам полный размер выплат. Но нюансы остаются. При обеспеченном кредитовании не учитываются страховые взносы:

- автострахование при автокредите;

- страхование жизни заемщика при крупных суммах займа;

- страховка на случай пожара или порчи имущества при ипотечном займе;

- оценка залогового имущества у местных экспертов по повышенным тарифам.

Что еще не входит в полную стоимость кредита

- Доплаты за досрочное погашение. Часто внушительны настолько, что досрочное погашение становится крайне невыгодным для клиента.

- Оплата опциональных услуг. Предоставление информации, обслуживание банковской карты, СМС с пожеланиями доброго утра. Все то, от чего клиент имел право отказаться. Но ему не сообщили, что он имел право на отказ.

- Оплата штрафов. Санкции за просрочки.

Банки в 9 из 10 случаев сообщают итоговую стоимость перед подписанием договора, когда времени на расчеты не остается. Сравнить выгоду предложений разных банков не получится, если самостоятельно не рассчитать ЭПС. ЭПС – это не только способ сравнить выгоду. А возможность не переплачивать по кредиту 70 — 80 тысяч, когда в договоре прописаны 50.

Подробнее про формулу

Банки в своей практике руководствуются несколькими формулами, позволяющими рассчитывать простые % и сложные. При их начислении применяется фиксированный и плавающий вид ставок. Фиксированную закрепляют договором при размещении вклада, она не меняется до оконца периода его действия. Она может измениться в случае автоматических пролонгаций действия договора.

При каких условиях и в каком порядке будет осуществляться этот процесс, нужно описывать в договорах. Изменение процентов привязано к изменениям:

- ключевой ставки;

- валютного курса;

- переводом депозита в иную категорию и др.

https://www.youtube.com/watch?v=upload

Для расчетов указываются все требуемые формой данные:

- сумма вклада;

- размер % ставки конкретного вклада;

- периодичность начислений % (поквартально, помесячно, ежедневно и др.);

- срок заключения договора;

- иногда нужно знать вид применяемой ставки – она может плавать или быть зафиксированной.