Выгодная ипотека в 2021 году

Содержание:

- Ипотека в Совкомбанке

- Ипотека в Альфа Банке

- Часто задаваемые вопросы

- На кого распространяется льготная ипотека под 1%?

- Законы об ипотеке

- Условия предоставления

- Программы и ставки

- Что потребуется при оформлении ипотеки

- Выгодная ипотека в банках России

- Где самый низкий процент по ипотеке?

- Как получить выгодную ипотеку?

- Как снизить размер ставки

- Виды ипотечных кредитов

- Требования к ипотечным заемщикам

- Требования к недвижимости

- Ипотека в Росбанке

- ВТБ

- Ипотека в банке Открытие

- Итоговое сравнение ипотечных кредитов для молодой семьи

Ипотека в Совкомбанке

Ипотека Совкомбанка на любой вид недвижимости – жилые и нежилые объекты.

Основные условия

- Сумма ипотеки от 300 тысяч до 30 млн рублей,

- срок кредитования – 3-30 лет,

- первоначальный взнос – минимум 60 тысяч рублей,

- ставка от 5,9% годовых.

Объект недвижимости, который приобретает заемщик, выступает обеспечением по ипотеке. Недвижимость остается в залоге у банка до полного погашения кредита. После внесения последнего платежа банк предоставляет документы, подтверждающие погашения, и залог снимается.

Требования к заемщикам

Для участия в ипотечной программе Совкомбанка заемщик должен соответствовать следующим требованиям:

- российское гражданство,

- возраст от 20 до 85 лет на дату полного погашения ипотеки,

- постоянная или временная регистрация на территории РФ,

- место работы в РФ,

- трудовой стаж не менее одного года, в том числе не менее трех месяцев на последнем месте работы.

Дополнительное требование действительно для собственников бизнеса и индивидуальных предпринимателей: срок ведения этой деятельности должен составлять не менее 12 месяцев.

Если заемщик состоит в браке, то супруг обязан выступить солидарным заемщиком по ипотечному договору. Исключение: когда между супругами заключен брачный договор, предусматривающий раздельное владение имуществом.

Допускается участие созаемщиков, соответствующих вышеперечисленным требованиям.

Преимущества по сравнению

Основной плюс кредитования в Совкомбанке – это возможность снизить процентную ставку с помощью дополнительных программ «Гарантия отличной ставки» и «Снижение процентной ставки».

Среди других преимуществ: лояльные требования к потенциальным заемщикам, большая база кредитуемых объектов, бесплатная система расчетов, включение страховки в тело кредита.

Как получить

Процесс получения ипотеки в Совкомбанке состоит из нескольких шагов:

- Заполните заявку онлайн на сайте банка. Укажите ФИО, мобильный телефон, электронную почту, регион покупки недвижимости. Срок обработки заявки – от одного рабочего дня.

- С вами свяжется сотрудник банка, который расскажет о действующих ипотечных программах, ответит на вопросы и пришлет список документов, необходимый для рассмотрения заявки. Готовые документы можно направьте в банк по электронной почте или принесите лично в офис.

- Когда банк одобрит запрос заемщика, можно выбирать объект недвижимости из базы аккредитованных. Специалист подскажет, какие документы предоставить для согласования объекта.

- В назначенное время подойдите в офис банка для подписания ипотечного договора и оформления страхования.

Как погасить

Погашение ипотеки происходит путем внесения фиксированных платежей каждый месяц в день, установленный кредитным договором. Доступные способы:

- в офисах или с помощью банкоматов Совкомбанк,

- через интернет-банк,

- через отделения Почты России,

- через сторонние организации.

Обратите внимание, что за внесение платежей через Почту России и сторонние организации может взиматься комиссия. Выполняйте переводы минимум за пять дней до контрольной даты, тогда платеж будет обработан и зачислен вовремя

Разрешено частичное или полное досрочное погашение ипотеки.

Ипотека в Альфа Банке

Ипотека Альфа-Банка – лучшая ипотека в России по версии международного журнала Global Finance.

Основные условия

- Сумма кредита от 600 тысяч до 20 млн рублей,

- срок – 3-30 лет,

- первоначальный взнос – минимум 10% для строящегося и 20% для готового жилья,

- ставка по ипотеке от 5,99%.

Требования к заемщикам

Чтобы получить кредит на жилье в Альфа-Банке, нужно соответствовать следующим параметрам:

- гражданство Российская Федерация, Украина, Республика Беларусь,

- возраст от 21 до 70 лет на момент погашения ипотеки,

- трудовой стаж не менее одного года, в том числе на последнем месте работы не менее четырех месяцев.

Количество созаемщиков – до трех человек.

Преимущества

Есть возможность снижения базовой ставки: на 0,3-0,4% при покупке недвижимости у партнера Альфа-банка, на 0,5% для зарплатных клиентов. Скидки не суммируются.

Кроме того, банк упростил процедуру проверки документов для одобрения ипотеки. Теперь можно предоставить электронную выписку из ПФР и выписку по зарплатному счету.

Как получить

- Заполните онлайн-заявку, указав: персональную информацию, паспортные данные, контактную информацию, параметры кредитного продукта. Подготовьте необходимые документы.

- Дождитесь одобрение от банка. Как правило, около 70% заявок обрабатывают в день получения.

- Посетите офис банка один раз, чтобы подписать ипотечный договор и оформить страховку.

Как погасить

Есть несколько способов погашения ипотеки:

- в мобильном приложении «Альфа-Мобайл»,

- в интернет-банке «Альфа-Клик»,

- в банкоматах Альфа-Банка,

- через партнеров банка – терминалы Киви, салоны «Связной», офисы Билайн и Мегафон, Почту России и другие.

Для досрочного погашения не требуется идти в банк. Это можно сделать в мобильном приложении или через интернет-банк.

Часто задаваемые вопросы

Можно ли оформить вторичку под 1 процент?

Нет, правилами ипотечного кредитования СберБанка по льготной процентной ставке покупка жилья на вторичном рынке не предусмотрена. Допускается приобретение исключительно нового или строящегося жилья.

Обязательно ли оформлять страховку?

Ответ на вопрос зависит от того, о какой страховке идет речь. Если дело касается страхования квартиры, которая предоставляется в залог, страховка является обязательной. Если речь идет о страховании жизни и здоровья заемщика, страховка выступает добровольным решением получателя кредита

Важно понимать, что наличие полиса в этом случае позволяет снизить процентную ставку сразу на 1%, что наверняка позволит сэкономить денег больше, чем будет потрачено на получение полиса

Как уменьшить ставку на весь период ипотеки?

Такой вариант получения льгот доступен для любого заемщика из указанных выше категорий. Но в этом случае процентная ставка снижается не до 1%, а на сравнительно небольшие величины – до 5,4%-6,6%. Это компенсируется тем, что льгота действует на 1 или 2 года, в течение всего срока ипотечного кредитования.

Как рассчитать условия льготной ипотеки от СберБанка?

Проще всего сделать это непосредственно на сайте онлайн-сервиса Домклик. На нем в свободном доступе размещены несколько удобных калькуляторов – по одному для каждого ипотечного продукта, предлагаемого клиентам. От заемщика требуется просто выбрать подходящий вариант ипотеки, а затем указать желательные параметры кредитования. Остальное сделает программа, после чего в течение нескольких секунд выведет на экран мобильного устройства или компьютера результаты вычислений.

На кого распространяется льготная ипотека под 1%?

Как было отмечено выше, возможность оформить ипотеку под 1% (или даже под 0,1%) предоставляется при выполнении нескольких условий. Часть из них касается определенных категорий заемщиков, другая – приобретаемой недвижимости. Сначала имеет смысл рассмотреть первый аспект вопроса, связанный с заемщиками. Право принять участие в льготных программах ипотечного кредитования имеют следующие клиенты банка.

Семьи с детьми и молодые семьи

В России действует несколько программ поддержки семей. Наибольшие льготы предоставляют две из них. Первая адресована любым семьям, в которых появился второй и каждый следующий ребенок. Вторая касается семей, члены которых моложе 35 лет. В обоих случаях для получения льготной ипотеки требуется предоставить комплект документов, подтверждающий возможность участия в программах господдержки.

Основной преференцией по ипотеке в подобной ситуации становится субсидирование процентной ставки (до 6,0%) из бюджета. Остальное снижение обеспечивается за счет выполнения других условия льготного ипотечного кредитования.

Зарплатные клиенты

Наличие зарплатной карты СберБанка позволяет получить дополнительную скидку в части процентной ставки по ипотеке в размере 0,8%. Она актуальна в течение всего срока действия кредитного договора с финансовым учреждением.

Заемщики с полисом страхования жизни и здоровья

Еще один простой и доступный способ снизить процентную ставку для заемщика – застраховать собственную жизнь и здоровье. Это позволяет получить льготу в размере 1% на весь срок действия договоров страхования и кредитования.

Законы об ипотеке

Впервые понятие ипотека в законодательной базе России было использовано в 1998 году в Федеральном Законе №102 «Об ипотеке». Данный закон действует до сих пор, регулируя взаимоотношения между кредитором и заемщиком. С разлитием программы ипотеки необходимая информация была внесена в Жилищный Кодекс и Земельный кодекс РФ, так как ипотека связана не только со взаимоотношениями между банком и заемщиком, но и другими организациями, которые задействованы в приобретении недвижимости.

Так как ипотека состоит из нескольких этапов, можно выделить несколько вспомогательных законов, которые работают на каждом из этапов. Это закон №135 «Об оценочной деятельности», так как жилье должно получить свидетельство с указанием рыночной стоимости перед заключением договора ипотеки. А также закон №218 «О государственной регистрации недвижимости», так как приобретаемое жилье после отчуждения от продавца должно быть записано на нового собственника, которым является заемщик.

В качестве временных правил ипотечного кредитования могут выступать различные госпрограммы, нацеленные на популяризацию ипотеки и предоставления льгот для покупки жилья разным категориям граждан.

Условия предоставления

Настолько выгодные условия ипотеки – под 1% годовых – в России не предоставляет никто. СберБанк пользуется своим доминирующим положением на рынке, которое позволяет ему предлагать уникальные банковские продукты. В данном случае речь идет о следующих условиях ипотечного кредитования:

- первое и главное – процентная ставка изменяется в течение действия кредитного договора;

- на первые два года она устанавливается на уровне 1% для получателей льготной ипотеки по программе государственной поддержки;

- на дальнейший срок финансирования процент годовых увеличивается до 4,7%.

Описанная схема не является единственной. В числе ключевых достоинств коммерческого предложения Сбера – гибкие условия сотрудничества. Например, сегодня доступна ипотека с господдержкой, по которой в течение первого года действия кредита процентная ставка установлена на уровне 0,1%. Со второго она равняется уже упомянутым ранее 4,7% годовых. Еще один альтернативный вариант – 2,5% годовых на весь срок действия договора ипотеки.

Количество подобных схем весьма велико, так как СберБанк одновременно реализует несколько различных программ кредитования, причем дополняет их собственными льготами и мерами стимулирования клиентов. К числу льготных ипотечных продуктов, актуальных на сегодняшний день, относятся такие:

- ипотека с господдержкой для семей с детьми (минимальная ставка на первый год – 0,1%);

- ипотека с господдержкой 2020 (от 0,1%)

- ипотека в строящемся жилье (от 0,9%);

- ипотека в новостройках от аккредитованных застройщиков по специальной программе (от 1,0%).

Дополнительные бонусы и преференции СберБанка по отношению к отдельным категориям заемщиков, влияющие на размер процентной ставки по ипотеке:

- участие в зарплатных проектах Сбера (-0,8% к ставке кредитования);

- оформление страховки жизни и здоровья заемщика (-1,0%);

- скидка от застройщика, аккредитованного банком, на первый год договора (–6,4%);

- регистрация сделки посредством электронных сервисов Домклик (-0,3%);

- дисконт на время до завершения строительства – при покупке строящегося жилья (рассчитывается по сложной схеме и составляет от -2,0% до -4,0%).

Учитывая разнообразие реализуемых СберБанком льготных ипотечных программ и несколько дополнительных бонусов для клиентов, становится понятным, почему на выходе могут получаться самые разные схемы кредитования покупки жилья. С некоторой долей условности некоторые из них объединены под названием «ипотека под 1% годовых», но в каждом конкретном случае параметры финансирования заметно отличаются от стандартных.

Программы и ставки

Ипотека от Сбербанка выдается с такими ставками:

- строительство дома — от 10,9% (только Москва и область, Липецкая область);

- приобретение строящейся жилой недвижимости — от 8,2%;

- приобретение вторичной недвижимости (дом, квартира) — от 9,6%;

- рефинансирование ипотечных обязательств — от 10,6%;

- кредитование молодых семей с детьми при помощи господдержки — от 6%;

- приобретение загородного (дачного) дома — от 11%;

- строительство дома — от 11%;

- кредитование под залог недвижимости — от 10,5%;

- Сбербанк-ипотека с использованием материнского (семейного) капитала — от 9,6%;

- кредит для москвичей-участников проекта реновации жилья — от 9,9%;

- военная ипотека — от 9,5%;

- приобретение машино-места, гаража — от 11%.

Процентные ставки указаны в годовом исчислении. Кредитная организация может как повышать, так и снижать ставку. Это зависит от соблюдения условий выдачи по конкретному проекту. Рассчитать ипотеку от Сбербанка можно самим с учетом параметров по каждому направлению.

Условия, влияющие на последующее снижение или увеличение ставок по ипотеке в Сбербанке:

- размер первоначального взноса при покупке жилья;

- участие в программе «Страхования ипотеки в Сбербанке»;

- применение специального сервиса электронной регистрации;

- участие в государственных жилищных программах;

- оценка объекта (вторичного);

- непредставление официального документа о доходе;

- приобретение объекта через «ДомКлик»;

- участие в зарплатном проекте через банк;

- скидки от компаний-застройщиков.

С учетом всех характеристик, влияющих на ставку, можно заранее просчитать предварительные параметры ипотеки по онлайн-калькулятору Сбербанка.

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

-

Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

-

Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

-

Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

-

Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

-

Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

-

Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

-

проект договора купли-продажи;

-

кадастровый паспорт;

-

документы, подтверждающие право собственности на готовое жилье;

-

отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

Выгодная ипотека в банках России

Ипотечную программу следует подбирать исходя из начальных условий и возможностей заемщика: возраст, гражданство, доход

Важно, планируете вы приобрести новостройку или квартиру на вторичном рынке, загородную недвижимость или нежилое помещение. Помимо ставки у банков отличаются требования к размеру первоначального взноса, пакету документов, а также сроки кредитования

Где самый низкий процент по ипотеке?

Сегодня самый низкий процент по ипотеке можно получить в Совкомбанке – 5,9% годовых. Такие условия действуют при подключении опции «Гарантия отличной ставки».

Как получить выгодную ипотеку?

Основные этапы процесса идентичны: рассчитайте условия, подайте заявку и дождитесь решения

Отдельное внимание уделите подготовке документов, которые должны быть в полной комплектации и отражать достоверную информацию о заемщике. Банк учитывает это при принятии решения по кредиту

Как снизить размер ставки

Если Вы хотите чтобы был назначен минимальный процент по ипотеке, стоит заранее подготовиться к этому и принять ряд важных действий. В частности, снизить ставку позволит следующее:

- Если Вы имеете зарплатную карту какого-либо банка, то с большой долей вероятности обратившись в него, можно получить более выгодные условия и сниженную ставку. Это обусловлено возможностью оценки доходов заявителя, кредитной истории и прочих данных. Кроме того, владельцам зарплатных карт требуется предоставлять минимальный пакет документов при подаче заявки;

- Используйте дополнительное залоговое имущество – недвижимость, автомобиль, ценные бумаги, любые ценности в качестве залога станут гарантией платежеспособности клиента и приведут к снижению ставки;

- Официальное трудоустройство гражданина и фиксированный доход – если Вы имеете несколько источников дохода, фиксированный оклад, Вам выплачивается компенсация или пособие по тем или причинам, обязательно укажите их в заявке. Финансовые гарантии позволят получить более выгодные условия кредитования;

- Подберите удобное сочетание сроков погашения и объема предоплаты – чем быстрее Вы обязуетесь погасить долг и чем больше средств платите на начальном этапе, тем больше привилегий можно получить дальше;

- Страхование жизни и страхование залогового имущества. Эти продукты направлены на обеспечение дополнительной защиты как заемщика, так и банка-кредитора.

Если Вы думаете над тем, в каком банке взять ипотеку в первую очередь стоит обратиться в финансовое учреждение, зарплатной картой которого Вы владеете. По возможности старайтесь накопить больше средств на первоначальный взнос, это в значительной степени сократит как размер кредита, так и начисляемые сверх него проценты.

Ежемесячные платежиисходя из известной цены квартиры Ежемесячные платежиисходя из суммы кредита

Расчет ежемесячных платежей

Тип платежей Аннуитетные Дифферинцированные Стоимость квартиры руб. Первоначальный взнос руб. Процентная ставка % Срок кредита лет Тип платежей Аннуитетные Дифферинцированные Сумма кредита руб. Процентная ставка % Срок кредита лет

Результаты расчета:

Ежемесячный платеж:

Сумма выплат банку за весь период с учетом процентов:

Величина переплаты:

Изучив список банков на странице, мы рекомендуем использовать представленный здесь же калькулятор. С его помощью можно рассчитать размер платежей, а также объем переплаты по той или иной программе. Проведя расчеты, Вы сможете определить безопасные и удобные для себя условия задолженности. Изучите самые выгодные ставки по ипотеке, чтобы избежать рисков просрочки задолженности и серьезных переплат при покупке жилья.

Виды ипотечных кредитов

В мировой практике выделяется 3 вида ипотечных договоров:

- По соглашению сторон;

- По закону;

- По судебному решению.

К ипотеке по согласию сторон относятся любые договоры между физическими лицами, которые оговаривают возможность отчуждения имущества в случае невыполнения обязательств. Предметом сделки может выступать не только денежная ссуда, но и другие условия.

Ипотека по закону включает кредитование частных лиц банковскими организациями. Хотя в этом случае обе стороны также изначально договариваются о предмете залога. Эта разновидность в целом очень похожа на судебную ипотеку. Однако последняя является следствием невыполнения обязательств, которые не подразумевали наличие залога. К примеру, банк кредитует гражданина в беззалоговой форме, однако заемщик не выплачивает средства. Банк может обратиться в суд, по решению которого в пользу банка будет отчуждена квартира неплательщика.

В России под видами ипотечного кредитования могут пониматься и предложения от банков:

- Покупка жилья от застройщика;

- Покупка жилья на вторичном рынке;

- Ипотека на строительство жилого дома;

- Ипотека с господдержкой;

- Военная ипотека.

Эти виды кредитования отличаются условиями, на которые может влиять сама банковская организация.

Требования к ипотечным заемщикам

Соискатель ипотечного кредита в Сбербанке должен быть гражданином РФ возраст от 21 года и не старше 75 лет при окончании договора. Требования по стажу работы россиянина — не менее полугода на нынешнем рабочем месте и не менее года совокупной работы за последние шесть лет (к зарплатным клиентам не относится). Муж или жена выступают в обязательном порядке созаемщиком (при отсутствии разделения имущества по брачному контракту).

Потребуется представить:

- Стандартный пакет:

- заявка-анкета;

- паспорт, в том числе созаемщика.

Если доход и стаж не подтверждены, второй документ по выбору: военный билет, водительское удостоверение, удостоверение служащего силовика или военного, заграничный паспорт, СНИЛС.

Если доход и стаж подтверждены, документальное подтверждение финансового состояния и стажа, занятости.

При оформлении договора под залог недвижимого имущества или ипотеки на вторичное жилье в Сбербанке — документы по объекту.

По проекту «Молодая семья»:

- свидетельство о браке;

- свидетельства о рождении на детей.

По проекту «Материнский капитал»:

- сертификат;

- справка из пенсионного фонда об остатке суммы маткапитала.

Подавать заявление возможно в офисе через менеджеров банка и онлайн через портал кредитной организации, где есть специальный сервис Сбербанка по расчету ипотеки.

Требования к недвижимости

Вторая группа условий, выполнение которых необходимо для получения льготной ипотеки в СберБанке, касается приобретаемой недвижимости. Это объясняется тем, что основное снижение процентной ставки в процессе кредитования происходит за счет застройщика, вернее – в рамках его партнерских отношений с крупнейшим банком страны. Они выражаются в двух главных требованиях.

Новостройка

Действие ипотеки с пониженной ставкой от 1% распространяется исключительно на новостройки. Это могут быть как уже сданные в эксплуатацию многоквартирные дома, так и еще строящееся жилье. Во втором случае возможно получение дополнительной скидки на период до завершения строительства.

Льгота на покупку квартир в новостройках действует в течение либо 1, либо 2 лет. В зависимости от выбранной схемы, определяется процент годовых на остальной срок действия ипотечного договора. Также на размер скидки влияет длительность ипотеки, которая подразделяется на три категории: до 7 лет, от 7 до 12 лет и свыше 12 лет.

Возможно получение льготы на весь срок действия договора. Но в этом случае речь о ставке не на уровне 1%, а о заметно больших цифрах – от 5,4% до 6,6% годовых.

Эскроу

Еще одно обязательное условие для получения перечисленных выше льгот при ипотечном кредитовании – покупка жилья у аккредитованного застройщика. К числу таковых относятся те предприятия строительного комплекса, которые получают деньги от банка в рамках так называемого проектного финансирования.

Дополнительным требованием становится открытие в СберБанке эскроу-счетов для размещения средств, полученных от дольщиков по ДДУ. И проектное финансирование, и эскроу-счета были введены сравнительно недавно для решения проблемы долгостроев, ставшей актуальной в последние годы. Ее следствием стало появление большого количества обманутых застройщиками дольщиков. При новых правилах ведения жилищного строительства такое развитие событий попросту невозможно.

Ипотека в Росбанке

Недвижимость в России доступна гражданам иностранных государств благодаря ипотеке Росбанка.

Основные условия

- Минимальная сумма кредита: 600 тысяч рублей – в Москве и Московской области, 300 тысяч рублей – в других регионах. Максимальная сумма ипотеки – 10 млн рублей,

- срок до 25 лет,

- первоначальный взнос – 5-50%,

- ставка от 6,39% годовых.

Требования к заемщикам

Банк предъявляет к клиентам лояльные требования:

- российское или иностранное гражданство,

- возраст от 20 до 65 лет на момент окончания договора,

- заемщики могут быть наёмными работниками, учредителями и соучредители компаний, индивидуальными предпринимателями.

Преимущества

Главное преимущество – возможность кредитования иностранных граждан. Росбанк сделал ипотеку в Российской Федерации возможной для получения иностранцами.

Как получить

- Зарегистрируйтесь в личном кабинете. Для этого потребуется указать ФИО и контактные данные.

- Заполните заявление-анкету. Ее затем можно будет просто распечатать и приложить к пакету документов.

- Дождитесь решения по кредиту. Предварительное одобрение придет через 10 минут. Вам также станет известно, какую сумму одобрил банк.

- Предоставьте документы сотрудникам банка для проверки. Сервис позволяет прикрепить скан-копии всех страниц паспорта, трудовой книжки и справки о доходах. Сроки рассмотрения заявления на кредит – до трех рабочих дней с момента предоставления полного пакета документов.

- Подойдите в офис банка для подписания кредитного договора и завершения сделки.

Как погасить

Погашайте ипотеку удобным способом:

- через банковскую карту Росбанка. Просто пополняйте карту и переводите платеж в счет кредита через мобильное приложение, личный кабинет или через сеть банкоматов,

- подключив автоматическое списание платежа со счета Росбанка. Это бесплатная услуга. Списание будет происходить автоматически в платежную дату,

- через другие кредитные организации или платёжные системы. Заранее ознакомьтесь с тарифами: посредники берут разную комиссию. Необходимо учитывать, что при переводе средств сумма комиссии может быть удержана из платежа, и будет переведено недостаточно средств в счет погашения кредита,

- с помощью бухгалтерии по месту работы. Достаточно заполнить и передать в бухгалтерию организации-работодателя заявление с указанием реквизитов для оплаты: ФИО заемщика, банковский счет, реквизиты банка, адрес заемщика. Таким образом, бухгалтерия будет сразу удерживать нужную сумму из заработной платы и перечислять в счет кредита.

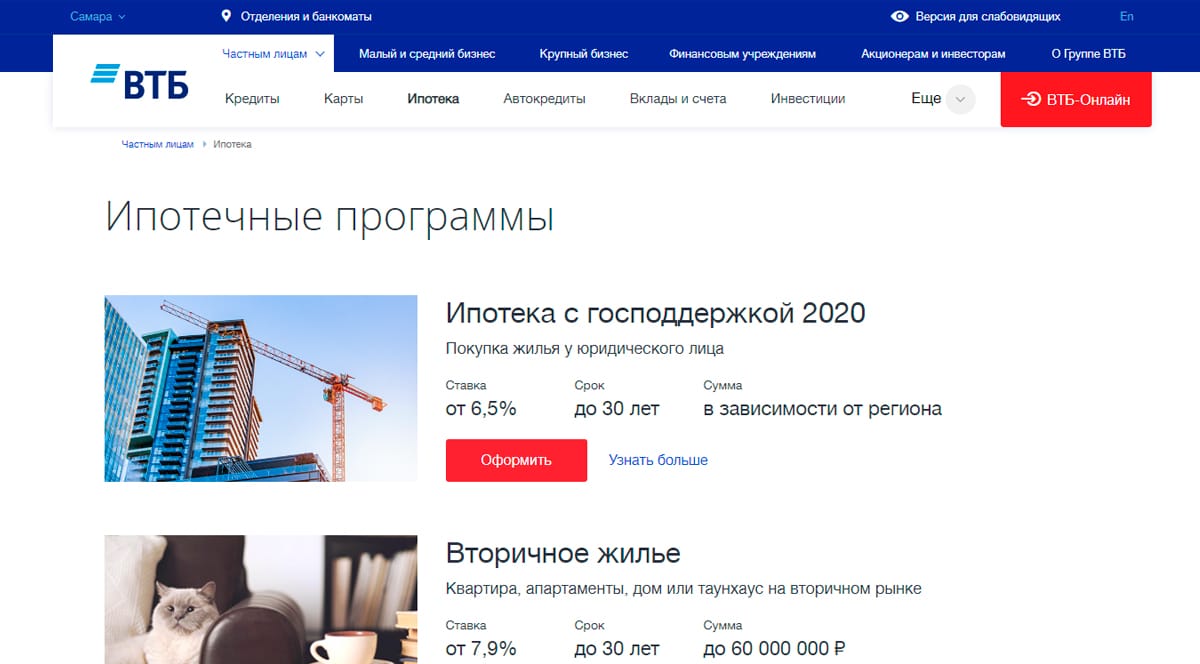

ВТБ

В банке ВТБ можно оформить ипотеку на приобретение жилья в новостройке или на вторичном рынке на срок до 30 лет. Банк одобряет кредиты на приобретение домов, квартир, таунхаусов суммой до 30 млн рублей без подтверждения дохода. Чтобы оформить заявку на получение средств, достаточно авторизоваться в личном кабинете и заполнить поля анкеты в соответствии с паспортом.

Банк не повышает ставки в зависимости от типа жилья, процент по кредиту одинаков для новой и вторичной недвижимости. Ипотеку можно рассчитать в онлайн калькуляторе на сайте, для этого необходимо указать тип жилья, рыночную стоимость, сумму первоначального взноса и ежемесячный доход. Льготные условия помогут снизить процентную ставку: рождение второго ребенка, работа в бюджетной сфере, участие в зарплатном проекте ВТБ.

На странице «Аккредитованные новостройки» размещен список строительных организаций, которые прошли проверку банка. При выборе застройщика из этого перечня не нужно готовить дополнительный пакет документов и тратить время на рассмотрение заявки. Ипотека от ВТБ считается одной из самых выгодных, поэтому банк занимает 6 место в списке 2021 года.

Ипотека в банке Открытие

Квартира в новостройке или на вторичном рынке с ипотекой банка «Открытие».

Основные условия

- Сумма займа от 500 тысяч до 30 млн рублей,

- срок кредитования от 3 до 30 лет,

- первоначальный взнос – 20-80% суммы кредита,

- процентная ставка от 5,99% годовых.

Требования к заемщикам

Банк одобрит ипотеку, если вы соответствуете следующим требованиям:

- гражданство РФ,

- не младше 18 и не старше 65 лет на дату последней выплаты,

- наличие постоянной или временной регистрации в РФ,

- трудовой стаж от одного года, на последнем месте работы – от трех месяцев.

Ежемесячный платеж не должен составлять более 65% дохода должника.

Эти требования распространяются и на основных заемщиков, и на созаемщиков (в лице супругов, близких родственников). Разрешено участие не более трех созаемщиков.

Обязательным является страхование риска утраты и повреждения квартиры, по желанию – страхование жизни и трудоспособности.

Преимущества

Одно действие поможет снизить базовую процентную ставку по ипотеке. Подайте заявку онлайн и получите дополнительную скидку – 0,5% годовых.

Как получить

- Оставьте заявку на сайте банка «Открытие». Здесь же можете сразу воспользоваться встроенным калькулятором, чтобы рассчитать примерные условия кредитования: размер ежемесячного платежа, ставку, необходимый доход. Дождитесь решения банка.

- Подготовьте необходимые документы: заявление-анкету, общегражданский паспорт, документ, подтверждающий доход. Разным категориям заемщиков – наемным работника, индивидуальным предпринимателям, собственникам юридического лица – требуется разное подтверждение. С полным список подходящих бумаг можно ознакомиться на сайте банка.

- Посетите офис для передачи документов и подписания кредитного договора.

Как погасить

К дате платежа, которая установлена кредитным договором, внесите нужную сумму на счет или карту. Это можно сделать:

- через мобильный банк,

- через интернет-банк,

- переводом с любой карты,

- в банкоматах и кассах отделений банка «Открытие»,

- через другие банки,

- в терминалах «Элекснет» и Киви,

- в кассах в торговых точках (например, «Связной», «Эльдорадо»),

- в отделениях Почты России.

Можно погасить досрочно частично или полностью.

Итоговое сравнение ипотечных кредитов для молодой семьи

| Ипотека Молодым семьям | Максимальная сумма | Максимальный срок | Процентная ставка | ||||

|---|---|---|---|---|---|---|---|

| 1 | Зенит (Квартира с господдержкой семей военных с детьми) | 9200000 | 9 200 000 руб. | 25 | 25 лет | 4.9 | 4.9 % в год |

| 2 | Примсоцбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4 | 4 % в год |

| 3 | Росбанк Дом (Семейная ипотека) | 12000000 | 12 000 000 руб. | 25 | 25 лет | 3.2 | 3.2 % в год |

| 4 | МКБ (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 6 | 6 % в год |

| 5 | ВБРР (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.8 | 4.8 % в год |

| 6 | Долинск (Ипотека для участников государственных программ поддержки семей) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 8.25 | 8.25 % в год |

| 7 | Металлинвестбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.8 | 4.8 % в год |

| 8 | Датабанк (Семейная ипотека и господдержкой Дом.РФ) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 4.7 | 4.7 % в год |

| 9 | Совкомбанк (Ипотека с господдержкой для семей с детьми) | 8000000 | 8 000 000 руб. | 30 | 30 лет | 6.49 | 6.49 % в год |

| 10 | Банк Санкт-Петербург (Семейная ипотека с государственной поддержкой) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.69 | 4.69 % в год |

| 11 | Зенит (Рефинансирование с господдержкой семей с детьми) | 9200000 | 9 200 000 руб. | 25 | 25 лет | 4.9 | 4.9 % в год |

| 12 | Зенит (Семейная) | 12000000 | 12 000 000 руб. | 25 | 25 лет | 4.9 | 4.9 % в год |

| 13 | Дальневосточный (Семейная ипотека с государственной поддержкой) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 5 | 5 % в год |

| 14 | Примсоцбанк (Семейная ипотека для военнослужащих) | 4031593 | 4 031 593 руб. | 30 | 30 лет | 4.9 | 4.9 % в год |

| 15 | АТБ (Семейная ипотека) | 15000000 | 15 000 000 руб. | 30 | 30 лет | 4.7 | 4.7 % в год |

| 16 | Акибанк (Ипотека с господдержкой для семей с детьми) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 5.1 | 5.1 % в год |

| 17 | СКБ-Банк (Семейная) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.7 | 4.7 % в год |

| 18 | Промсвязьбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 25 | 25 лет | 3.99 | 3.99 % в год |

| 19 | Акцепт (Семейная ипотека) | 15000000 | 15 000 000 руб. | 25 | 25 лет | 7.8 | 7.8 % в год |

| 20 | Кошелев Банк (Льготная ипотека для семей с детьми) | 6000000 | 6 000 000 руб. | 20 | 20 лет | 6 | 6 % в год |

| 21 | Банк Дом.РФ (Семейная ипотека для военнослужащих) | 4393690 | 4 393 690 руб. | 29 | 29 лет | 4.7 | 4.7 % в год |

| 22 | Уралсиб (Ипотека для семей с детьми) | 50000000 | 50 000 000 руб. | 30 | 30 лет | 5.5 | 5.5 % в год |

| 23 | Россельхозбанк (Молодая семья и материнский капитал) | 60000000 | 60 000 000 руб. | 30 | 30 лет | 7.85 | 7.85 % в год |

| 24 | Сбербанк (Ипотека с государственной поддержкой для семей с детьми) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.7 | 4.7 % в год |

| 25 | Ак Барс (Ипотека с господдержкой для семей с детьми) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.6 | 4.6 % в год |

| 26 | Абсолют Банк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 5.49 | 5.49 % в год |

| 27 | Банк Дом.РФ (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.7 | 4.7 % в год |

| 28 | Райффайзенбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.99 | 4.99 % в год |

| 29 | Газпромбанк (Семейная ипотека) | 45000000 | 45 000 000 руб. | 30 | 30 лет | 8.3 | 8.3 % в год |

Этапы получения ипотечного кредита

1Выберите подходящий банк

2 Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Для поддержки молодых семей с детьми государство реализует льготную программу ипотечного кредитования. Стать ее участником могут семьи, в которых есть двое или более детей, а супругам исполнилось не более 35 лет. Таким семьям государство предоставляет субсидии для погашения кредита. За счет них условия ипотеки становятся более комфортными.

В программе семейной ипотеки участвуют многие банки, как федеральные, так и местные. Их предложения доступны разным категориям граждан в разных регионах РФ. Изучить их условия подробнее вы сможете на нашем сайте.

Преимущества

- Ставка по ипотечному кредиту снижается до 6% годовых

- Размер платежа будет удобным как при небольших, так и при средних доходах

- Семейную ипотеку можно взять как на покупку жилья, так и на рефинансирование действующего ипотечного кредита

- Банк при рассмотрении заявки учтет совокупный доход семьи

- Для жителей Дальнего Востока предусмотрены дополнительные льготы

Недостатки

- Заемщику придется дополнительно доказать свое право на льготу

- За счет семейной ипотеки можно купить только квартиру в новостройке суммой до 6 000 000 рублей

- При разводе право на льготу по ипотечному кредиту сохраняется только за супругом, которому переходят дети

Условия получения семейной ипотеки:

- Официально зарегистрированный брак или неполная семья

- Возраст каждого из супругов — до 35 лет

- Наличие дохода, достаточного для погашения долга

- Отсутствие собственного жилья или необходимость в улучшении жилищных условий

- Рождение второго или последующего ребенка с 2018 по 2023 годы