Ипотека 6,5 процентов в 2021 году

Содержание:

- Банки подтвердили готовность

- Какие еще меры поддержки от государства есть?

- Закон о введении ипотеки под 6.5%

- Условия ипотеки

- В каких случаях ставку могут повысить

- Что важно учесть при выборе программы

- Статистика на данный момент

- Нюансы

- Условия новой программы льготной ипотеки

- Нюансы и условия кредитования

- Процедура получения

- Как оформить ипотеку под 6.5 процентов в 2021 году?

- Документы для оформления ипотеки.

- Банкиры боятся понести убытки

- Как взять ипотеку под 6,5 процентов

- «Семейная» ипотека.

- Можно ли использовать другие виды господдержки

- Какое жилье можно купить с господдержкой

- Банки, выдающие льготную ипотеку

Банки подтвердили готовность

Несколько банков довольно быстро подтвердили готовность участвовать в государственной программе ипотека 6,5%. Первым о своем желании включиться в процесс заявил Сбербанк. Поддержку начинания обещали в ВТБ. Об этом сказал председатель правления этого банка Анатолий Печатников. Он заявил о своем желании участвовать в процессе разработки условий программы.

Поддержку инициативы В.В. Путина обещали в Абсолют Банке, МКБ, некоторых других системообразующих финансовых учреждениях. Указанных процент назвали вполне конкурентным, так как еще существует банковские программы, предлагающие ипотечные кредиты по аналогичной ставке с особыми условиями. Такие продукты есть, например, для молодых семей. Однако, по данным строительной госкомпании на сегодня средняя ставка составляет 8-9 процентов.

Какие еще меры поддержки от государства есть?

Получение выгодного жилищного кредита не отменяет прав граждан на дополнительные меры помощи от государства. В частности, большой пакет помощи предназначен семьям с детьми. Так, уже при появлении первого ребенка граждане могут получить материнский капитал на уровне 466 тыс. рублей. За появление второго ребенка государство добавляет к уже выплаченному материнскому капиталу еще 150 тыс. рублей. И, наконец, при появлении третьего ребенка государство готово направить в банк, где у гражданина есть действующий ипотечный кредит, 450 тыс. рублей для погашения части его задолженности.

Учитывая, что материнский капитал также можно направить на погашение ссуды, получается, что за счет государственных средств многодетные ипотечники могут списать со своего кредита более 1 млн рублей. Это достаточно весомая сумма господдержки.

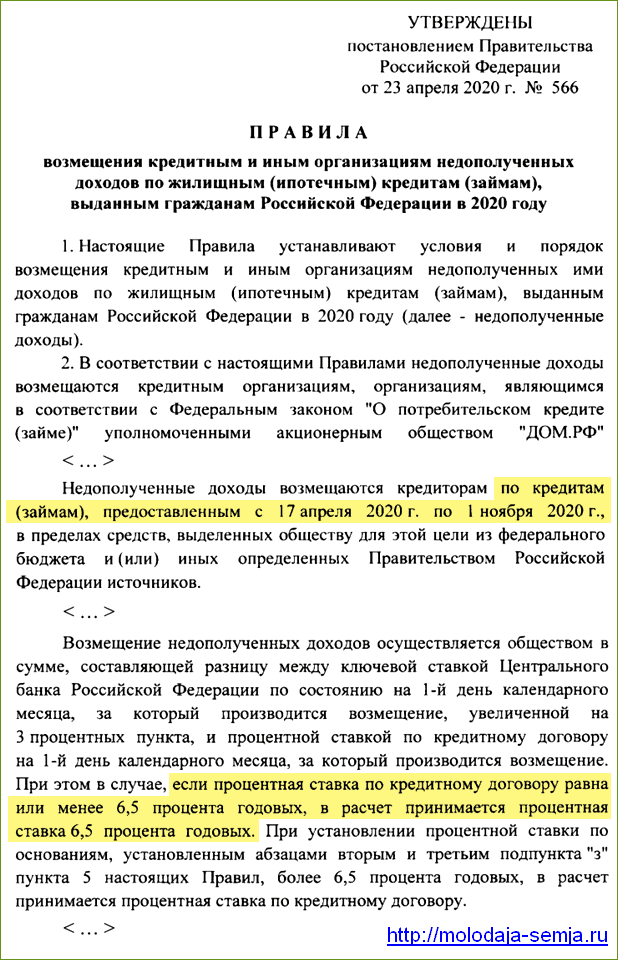

Закон о введении ипотеки под 6.5%

m http-equiv=»Content-Type» content=»text/html;charset=UTF-8″>g class=»wp-image-143 alignright» src=»https://v-ipoteke.ru/wp-content/uploads/2019/12/Ipoteka-foto.jpg» alt=»» width=»328″ height=»241″ srcset=»https://v-ipoteke.ru/wp-content/uploads/2019/12/Ipoteka-foto.jpg 640w, https://v-ipoteke.ru/wp-content/uploads/2019/12/Ipoteka-foto-300×221.jpg 300w» sizes=»(max-width: 328px) 100vw, 328px»>Основным нормативно-правовым актом регламентирующим вопрос оформления президентской ипотеки под 6.5 процентов стало Постановление Правительства №566 от 23 апреля 2020 года. Нормативно-правовой акт подписал Михаил Мишустин. Соответствующую программу утвердили по поручению президента Владимира Путина. С её помощью планируется снизить финансовую нагрузку на граждан, решивших взять ипотеку в период пандемии, а также обеспечить приток дополнительных средств в строительную отрасль.

Предполагается, что для реализации программы президентской ипотеки из-за коронавируса потребуется порядка 6 млрд руб. При этом общая сумма кредитов, по которым будет выполнено возмещение недополученных доходов, составит до 740 млрд руб включительно. Согласно подсчетам, реализация программы обеспечит выдачу до 250 тыс. новых жилищных займов.

Условия ипотеки

Программа льготной ипотеки будет действовать до ноября 2020 года. Приобрести на ипотечный кредит по льготной ставке можно только жилье в новостройке, оплатив из собственных средств не менее 20 % от стоимости жилья. Максимальный срок действия договора – 20 лет. При этом максимальная сумма договора составляет не более 8 млн рублей в Москве и Санкт-Петербурге. Для регионов России лимит кредитования составляет 3 млн рублей.

Ограничений по типу жилья, материалам, используемым при строительстве, и другим параметрам нет. Также не ограничивается степень готовности жилья: возможна покупка как на этапе котлована, так и в готовом доме. Продавцом жилья должно быть юридическое лицо.

При покупке жилья можно использовать все виды льгот, средства материнского капитала и иную государственную поддержку.

При этом постановлением предусмотрена возможность увеличения процентной ставки по решению банка-кредитора (максимальный уровень – ключевая ставка ЦБ + 3 %), если:

- заемщик отказался заключать любой из требуемых договоров страхования;

- на период с даты получения кредита до даты государственной регистрации собственности и обременения на приобретаемое жилье.

В каких случаях ставку могут повысить

Процентная ставка по новой льготной программе ипотеки не может быть выше 6,5% годовых. Такая ставка будет действовать весь срок кредита. Правительство не ограничило срок кредитования — ипотеку можно взять и на 10, и на 15 лет. Недополученные доходы (до ключевой ставки плюс 3% годовых) банкам компенсирует государство.

В некоторых случаях процентная ставка может увеличиться:

- По закону заемщик не обязан страховать свою жизнь, здоровье или жилье. Но если он отказывается заключить договор личного страхования или не застрахует квартиру после оформления права собственности, банк вправе увеличить процентную ставку по ипотеке максимум на 1%.

- Пока заемщик не оформит в залог банку квартиру или права требований по ДДУ. На это время процентная ставка может вырасти на 3 процентных пункта от ключевой ставки ЦБ (то есть до 8,5%).

Что важно учесть при выборе программы

Определите, подходит ли вам ипотека. Для этого ознакомьтесь с такими параметрами кредита, как:

- цель – покупка готового жилья или строительство дома;

- приобретение недвижимости на первичном или вторичном рынке, в городской или сельской местности;

- используются ли дотации от государства для выплаты займа, каковы их условия;

- категории клиентов, которым доступен жилищный кредит (молодые семьи, военнослужащие и пр.);

- условия, на которых предоставляется ипотека (6,5 процентов годовых, например, могут быть предложены при страховании жизни и здоровья заемщика).

Чтобы получить эту информацию, перейдите на страницу с описанием программы.

Важно определить, будет ли вам удобно выплачивать кредит. Узнайте, каким будет размер ежемесячного платежа с учетом ставки 6,5 процентов годовых, размера и срока погашения займа

Чтобы быстро и точно рассчитать ипотеку, используйте калькулятор Выберу.ру на странице нужной программы. Задайте в меню необходимые параметры. Калькулятор покажет возможный график платежей с точной суммой ежемесячного взноса.

Внимание! Выгодным можно считать предложение, по которому размер регулярного платежа не превышает половины от общего дохода созаемщиков.

Если вы собираетесь получить жилищный кредит в 2021 году, перейдите к оформлению заявки прямо на портале Выберу.ру.

Статистика на данный момент

Озвученная программа позволит гражданам до конца года выдать около 250–300 тыс. ипотечных кредитов. Эти средства пойдут на покупку общей площади в новостройках до 15 млн кв. м. Программа позволит привлечь в строительство почти 1 трлн рублей.

По данным за 2019 год и начало 2020 в Москве квартиры до 8 млн рублей наиболее продаваемые, в Санкт-Петербурге активнее всего покупают новостройки по 2,86 млн рублей. В целом эти категории занимают 53,4% проданного жилья. Под критерии льготной ипотеки попадает почти 90% потенциального рынка в центральных мегаполисах и до 70% — в регионах.

Все это говорит о том, что предложенная президентом программа отвечает запросам населения на данный момент и способна оказать поддержку строительному сектору экономики. Это необходимая мера в период, когда общее падение экономики из-за самоизоляции во время пандемии неизбежно.

Нюансы

ion class=»infoblock»>

В дальнейшем к программе планируют присоединиться банк Открытие и Росбанк. Их руководители заявляют, что компании приложат усилия, чтобы максимальное число клиентов смогло принять участие в госпрограмме.

На фоне пандемии произошло снижение ключевой ставки. Это значит, что есть надежда на продолжение снижения переплаты по жилищным кредитам даже после нормализации ситуации.

Помимо предоставления льготной ипотеки под 6.5% гражданам, предполагается выдача кредитов по субсидированной ставке для застройщиков. Подобная мера ранее в строительной отрасли не использовалась. Эффект напрямую зависит от итогового размера переплаты. Андрей Колочинский считает, что наибольший эффект подобная программа возымеет, если переплата будет установлена на уровне ключевой ставки ЦБ РФ.

Если гражданин по какой-либо причине не может принять участие в госпрограмме, можно воспользоваться иными льготными займами. В РФ действует сельская, дальневосточная, семейная ипотека.

Условия новой программы льготной ипотеки

Программа льготной ипотеки по ставке до 6,5% годовых призвана поддержать россиян, желающих улучшить свои жилищные условия, а также строительные компании, которые из-за спада в экономике, вызванного коронавирусом, столкнулись с упадком спроса на жилье. По предварительным расчетам, на реализацию госпрограммы власти потратят 6 млрд рублей. Всего же планируется выдать 240 тысяч кредитов по сниженной ставке.

Вот основные условия новой льготной ипотеки под 6,5 процентов:

- Заемщик только гражданин РФ.

- Договор ипотечного кредитования должен быть заключен в срок с 17 апреля по 1 июля 2021 года.

- Валюта — рубли.

- Недвижимость можно купить в любом российском регионе.

- Приобрести жилье можно только на первичном рынке недвижимости.

- Минимальная сумма первоначального взноса — 15% от стоимости жилья. Например, если квартира стоит 2,5 млн рублей, сумма первого взноса составит 375 тыс. рублей (можно использовать материнский капитал или любые другие субсидии из бюджета).

- Срок кредита неограничен.

- Ставка по ипотеке до 6,5% действует весь срок кредита.

- Максимальная сумма ипотеки — 12 млн рублей для Москвы и Санкт-Петербурга, Московской и Ленинградской областях и 6 млн рублей для всех остальных регионов. Взять сумму меньше можно, больше — нельзя.

- Рефинансировать уже имеющуюся ипотеку нельзя — льготная ставка в 6,5% доступна только для новых ипотечных кредитов.

Нюансы и условия кредитования

Выгодные ипотечные ссуды будут выдавать только в течение определенного промежутка времени, поэтому потенциальным заемщикам нужно уложиться в срок до 1 ноября. Ставка в 6,5 процентов будет сохранена в течение всего срока кредитования. Иными словами, если клиент взял специальную ипотеку до ноября, то даже при закрытии программы он все равно будет выплачивать свой долг по фиксированной ставке.

В рамках программы каждый клиент должен осуществить кредитный взнос на уровне 20%. Если заемщик может внести больше, то никто не запретит, а вот меньше – нельзя. Если у гражданина есть право на материнский капитал, то его можно направить в качестве первого взноса по кредиту.

По специальной ипотеке граждане могут купить только квадратные метры в новостройке. Приобретения на вторичке запрещены.

Отдельно в постановлении правительства прописаны размеры выгодного кредита. Если заемщик покупает жилье в Москве или Санкт-Петербурге, то ему могут выдать деньги в долг на сумму в 8 млн рублей. Эту же сумму дадут для жилья, расположенного в Подмосковье или Ленинградской области. Для всех остальных регионов страны действует планка на уровне 3 млн рублей. Этих сумм вполне должно хватить для улучшения жилищных условий. Согласно данным статистики, в среднем размер ипотечного кредита в стране находится на уровне 2,5 млн рублей.

Процедура получения

Стандартный набор документов:

- копия паспорта заемщика и созаемщика;

- подтверждение дохода;

- подтверждение занятости;

- заполненная анкета.

После рассмотрения заявки и принятия положительного решения нужно найти подходящую недвижимость. Подбор квартиры происходит по звонку менеджеру, на сайте застройщика. Онлайн можно выбрать и зарегистрировать бронь, а также произвести предоплату.

Документы на квартиру могут пересылаться напрямую банку застройщиком (если он является партнером банка).

А вот подписание договора и оформление сделки происходит в отделении. Правда, количество посещений банка сокращено до одного. Обслуживание кредита также полностью переведено в онлайн через личный кабинет. Возможны задержки с регистрацией права собственности на недвижимость.

Некоторые застройщики предлагают услугу по взаимодействию с банками на всех этапах сделки, электронной регистрации и полному сопровождению сделки.

Как оформить ипотеку под 6.5 процентов в 2021 году?

Сама по себе процедура оформления не отличается от стандартного оформления ипотеки. Она предполагает осуществление следующих действий:

Выбор банка

Важно обращать внимание не только на процентную ставку, но и учитывать присутствие скрытых комиссий, требования организации, присутствие дополнительных платежей. Изучить основные условия сотрудничества можно на официальном сайте организации.

Подготовка документации

Предстоит собрать бумаги, подтверждающие доход, наличие официальной занятости.

Обращение в банк

Первичную заявку падают в режиме онлайн. Представители финансовой организации анализируют данные, а затем выносят предварительное решение. С заемщиком связываются и сообщают вердикт. Если он положительный, клиента пригласят посетить финансовую организацию для передачи оригиналов документации или попросят отправить сканы документов через интернет. На основании полученных данных принимают итоговое решение.

Обращения к оператору госпрограммы. Контролем за выполнением положений Постановления Правительства РФ №566 от 23 апреля 2020 года занимается ДОМ.РФ. Кредитор предоставляет в организацию пакет документов. Бумаги анализируются, а затем сообщается решение. Если оно положительное, созаемщик может получить госпомощь.

Заключение кредитного договора. В документе фиксируются все условия сотрудничества. Необходимо внимательно ознакомиться с документом прежде, чем подписывать его.

Оформление залога. Квартира попадает в обременение на весь период сотрудничества с финансовой организацией. Если заемщик не сможет погасить кредит, объект могут изъять и продать.

Оформление страховки по ипотеке. Заемщик обязан защитить имущество до конца сотрудничества с банком (статья 31 ФЗ №102 от 16 июля 1998 года). А вот страхование жизни и здоровья при ипотеке осуществляется на добровольной основе.

Документы для оформления ипотеки.

Сбербанк ипотека 6,5 процентов будет оформлять, как и другие финансовые организации.

Для участия в новой программе заемщик должен будет подготовить документы:

- удостоверение личности;

- СНИЛС;

- копия трудовой книжки или договора;

- справка 2-НДФЛ, подтверждающая доходы;

- договор с юрлицом на ДДУ, куплю-продажу и др.

Список документов может дополняться сотрудниками банка. Если граждане хотят воспользоваться «семейной» ипотекой, то необходимо подготовить свидетельства о рождении детей.

Условия рефинансирования в каждой кредитной организации могут отличаться. Воспользоваться предложением и снизить ставку граждане могут по семейной ипотеке, подав соответствующее заявление в банк.

Финансовая организация рассматривает каждый случай индивидуально. Ходатайство рассматривается не дольше 10 рабочих дней, после чего заявитель извещается о решении.

Если договор заключается с физическим лицом, то гражданину будет выдан займ по полной ставке, размер которой зависит от банка, куда он обратился.

В России действуют и другие программы льготного ипотечного кредитования. Материальная поддержка в приобретении недорого жилья оказывается молодым семьям.

На региональном уровне могут предлагаться дополнительные программы для покупки ипотечной недвижимости.

Банкиры боятся понести убытки

Ситуация с коронавирусом отрицательно отражается на уровне трудовой занятости населения. Несмотря на уверения правительства в том, что самоизоляция не должна привести к массовым увольнениям, многие опасаются потери работы. Этого же бояться и банки, которые стали чаще отказывать в выдаче ипотеки, не имея серьезных оснований верить в надежность платежеспособности заемщиков.

Президент Владимир Путин уже заявлял о том, что отмечена тенденция падения интереса к ипотеке со стороны граждан. За первые две недели апреля количество выданных жилищных кредитов заметно уменьшилось. Следует ожидать ослабления строительной отрасли, а также ухудшения положения в смежных секторах экономики.

Как взять ипотеку под 6,5 процентов

В программе льготной ипотеки могут участвовать не все банки. Полный перечень финансовых организаций участников будет опубликован позже на сайте оператора программы — АО Дом.РФ. Поэтому прежде чем подавать заявку и выбирать квартиру, нужно уточнить в выбранном банке, выдают ли кредит по льготной ставке или нет.

Крупнейшие российские банки стали принимать заявки на ипотеку по сниженной ставке еще в конце апреля. В их числе Сбербанк, ВТБ, Альфа-банк, Дом.РФ и Промсвязьбанк. Позже к программе подключились Совкомбанк, Банк Открытие, Росбанк, Газпромбанк и другие.

Многие из них готовы предоставить ипотеку по ставке еще ниже, чем предлагает государство. Например, с 12 мая 2020 года Сбербанк запустил акцию, позволяющую снизить ставку по ипотеке до 5,9% при использовании сервиса «Электронная регистрация». Акция продлится до 30 июня 2020 года. Банк Дом.РФ готов снизить ставку по ипотеке до 6,1% для заемщиков, которые могут подтвердить доход выпиской из Пенсионного фонда.

Перечень документов, необходимых для заключения сделки, кредитор устанавливает самостоятельно. Подать заявку на получение ипотеки можно в режиме онлайн на сайте выбранного банка. Из-за ситуации с коронавирусом некоторые банки запустили полностью дистанционный процесс оформления сделки, который позволяет купить квартиру, не выходя из дома в условиях самоизоляции.

«Семейная» ипотека.

В России действуют и другие меры поддержки для приобретения недвижимости. Они затрагивают, в том числе родителей, воспитывающих двух и более детей.

Семейной ипотекой можно воспользоваться при соблюдении следующих условий:

- В семье родился второй или последующий ребенок после 1 января 2018 года.

- Родители и дети являются гражданами РФ.

- Квартира приобретена у юридического лица.

Если в семье воспитывается ребенок-инвалид, то он может быть единственным. Допускается рефинансирование ипотеки под 6 процентов по данной программе, если у родителей появился второй или последующие дети.

В условия программы вносились изменения. Если изначально она предполагала снижение ставки при рождении детей только на несколько лет, то в настоящее время льгота распространяется на весь период кредитования.

Разница в выплатах будет субсидирована из госбюджета.

Для всех остальных регионов России сумма не должна превышать 6 млн. руб. Граждане могут купить жилье и за большую стоимость, но льготная ставка будет распространяться только на установленный лимит.

Для этой цели допускается использовать материнский капитал.

Ипотека на Дальнем Востоке.

Жителям Дальнего Востока предлагаются дополнительные льготы:

- Ставка составляет 5% годовых на весь период кредитования.

- Возможна покупка жилья на вторичном рынке у физического лица, если недвижимость находится в сельской местности.

Государственная поддержка направлена на помощь семьям с детьми в покупке недорого жилья.

Можно ли использовать другие виды господдержки

Для погашения ипотеки или оплаты первоначального взноса заемщик вправе использовать средства региональных и местных бюджетов, если они ему полагаются. Например, молодая семья, в которой возраст обоих супругов не превышает 35 лет, может получить субсидию по программе «Молодая семья» и использовать ее для погашения ипотеки.

Вместе с новой программой ипотеки до 6,5% годовых можно использовать материнский капитал. С 2020 года маткапитал можно получить за рождение первого ребенка, если он появился с 01.01.2020 по 31.12.2026. Сумма сертификата на первенца равна 466 617 рублям, в случае рождения второго ребенка после 01.01.2020 у семьи появляется право на дополнительные 150 тысяч рублей.

Кроме того, семьи, в которых третий или последующий ребенок родился с 1 января 2019 до 31 декабря 2022 года, могут получить субсидию в размере 450 тысяч рублей. Эти средства также можно использовать на погашение ипотечного кредита.

Какое жилье можно купить с господдержкой

Приобрести любое жилье по льготной программе не получится. Ипотеку под 6,5% дадут только на следующих условиях:

- Это может быть только квартира в новостройке (на покупку жилого дома или квартиры на вторичном рынке недвижимости льготную ипотеку не дадут).

- Продавец — юридическое лицо (кроме инвестиционных фондов и их управляющих компаний).

- Недвижимость может быть расположена в еще строящемся или уже сданном в эксплуатацию многоквартирном доме или доме блокированной застройки (жилые дома не выше трех этажей, состоящие из 10 блоков, каждый из которых предназначен для проживания одной семьи).

- Заемщик может заключить договор долевого участия (ДДУ), купли-продажи или уступки права требования, но только с застройщиком.

Банки, выдающие льготную ипотеку

К 27 апреля 2020 года льготую ипотеку начали выдавать несколько крупных банков, в том числе пять системно значимых — Сбербанк, ВТБ, Промсвязьбанк, Дом.РФ, Открытие, Совкомбанк и другие. Впоследствии к ним могут присоединиться и другие банки — как федеральные, так и региональные. Рассмотрим отличия наиболее популярных предложений:

ВТБ

Одним из первых присоединился к программе субсидирования. Позволяет получить ипотеку как с подтверждением дохода, так и без него. Банк принимает предварительное решение в течение минуты. К заемщику предъявляются те же требования, что и при оформлении ипотеки на стандартных условиях. При отказе от страховки ставка увеличится на 1%.

- Требуемые документы: паспорт, СНИЛС, по требованию — подтверждение дохода, трудовая книжка, ИНН, военный билет

- Число созаемщиков: от одного (включая супругу/супруга заемщика)

- Страхование: личное (при отказе увеличивается ставка)

- Дополнительные условия: можно привлечь материнский капитал

Банк Дом.РФ

Льготная ипотека здесь также выдается на тех же условиях, что и стандартная. Банк Дом.РФ позволяет не подтверждать доход зарплатным клиентам и тем, кто предоставит выписку из ПФР. В последнем случае также доступны дополнительные скидки. При отказе от страховки ставка вырастет на 0,7%.

- Требуемые документы: паспорт, второй документ, подтверждение дохода и занятости любым способом

- Число созаемщиков: до четырех (включая супругу/супруга заемщика)

- Страхование: личное (при отказе увеличивается ставка)

- Дополнительные условия: проведение сделки через счет эскроу (при покупке в строящемся доме), предоставляется ИП, собственникам бизнеса и пенсионерам

Сбербанк

Сбербанк выдает ипотеку на льготных условиях через сервис ДомКлик. Он улучшает условия для постоянных и зарплатных клиентов — они могут получить кредит без подтверждения дохода. Решение по ипотеке действует в течение 90 дней — этого времени будет достаточно, чтобы оформить сделку. Без личного страхования ставка вырастает на 1%.

- Требуемые документы: паспорт, второй документ, подтверждение дохода и занятости любым способом

- Число созаемщиков: до трех (включая супругу/супруга заемщика)

- Страхование: личное (при отказе увеличивается ставка)

- Дополнительные условия: можно оформить под залог жилья в собственности

Промсвязьбанк

ПСБ предоставляет клиентам, оформляющим льготную ипотеку, дополнительные скидки — здесь минимальные ставки составляют 6% годовых. При этом проценты увеличиваются при отказе от личного страхования. Созаемщиками по ипотеке могут выступать только близкие родственники заемщика. Также кредит недоступен предпринимателям.

- Требуемые документы: паспорт, СНИЛС, военный билет, справка 2-НДФЛ либо выписка по зарплатному счету, трудовая книжка или договор, свидетельство о браке или разводе

- Число созаемщиков: до четырех (включая супругу/супруга заемщика)

- Страхование: личное (при отказе увеличивается ставка)

- Дополнительные условия: учитывается дополнительный доход, можно оформить в гражданском браке (сожительстве)

Альфа-Банк

Также одним из первых начал выдавать льготную ипотеку своим клиентах. Он отличается быстрым оформлением кредитов — от рассмотрения заявки до подписания договора уходит от одного рабочего дня. Банк увеличивает ставку при отсутствии справки о доходах или отказе от страховки, но предоставляет дополнительные скидки зарплатным клиентам и при покупки квартиры у застройщика-партнера.

- Требуемые документы: паспорт, СНИЛС или ИНН, подтверждение дохода и занятости любым способом

- Число созаемщиков: до трех (включая супругу/супруга заемщика)

- Страхование: личное и титульное (при отказе увеличивается ставка)

- Дополнительные условия: можно привлечь материнский капитал