Рефинансирование кредита в сбербанке в 2021 году

Содержание:

- Расчет расходов на кредит Сбербанка России

- Рефинансирование для физических лиц: условия и ставки

- Условия рефинансирования

- Рефинансирование в Сбербанке для физических лиц

- Как оформить рефинансирование кредита в Сбербанке

- Способы возврата нового кредита

- Что такое рефинансирование кредита в Сбербанке

- Что такое рефинансирование кредита?

- Главное о Рефинансировании

- Необходимые документы

- Условия рефинансирования кредитов в Сбербанке в 2020 году

- Процедура перекредитования

Расчет расходов на кредит Сбербанка России

Большинство документов, необходимых для оформления рефинансирования в банках, выдаются бесплатно или имеются в наличии. Под расходами скрываются только затраты на погашение кредита, выданного для закрытия долгов перед другими банками. И, чтобы предварительно увидеть, сколько придется платить, достаточно воспользоваться специальным сервисом, который доступен для всех людей, оформляющих кредиты в Сбербанке.

Кредитный калькулятор

Каждый подраздел сайта Сбербанка, предоставляющий возможность отправить заявку на рефинансирование, имеет встроенный калькулятор, который рассчитан на определенную категорию кредитов. Когда оформляется рефинансирование, главное — самому не сделать ошибку, устанавливая исходные данные. Нужно запрашивать в Сбербанке сумму, равную общей задолженности по рефинансируемым кредитам. Далее необходимо определить, какой срок выплаты нового кредита удовлетворит именно вас.

Перемещая «бегунки» и меняя условия по срокам возврата, вы обновляете процентную ставку и автоматически корректируете размер ежемесячного платежа. Все сведения выводятся на монитор немедленно. Расчет предварительный, но общую картину он характеризует. А к числу дополнительных трат можно отнести страховку. Сбербанк потребует ее оформить, особенно если речь идет о рефинансировании старых задолженностей.

Рефинансирование для физических лиц: условия и ставки

Длительность кредитования не должна превышать полгода. Время до предполагаемого аннулирования кредита — не меньше трех месяцев (кроме кредиток и офердрафтовых дебетовых носителей). История погашения обязательств за последнюю декаду не должна отображать просрочек.

Параметры перекредитования физических лиц:

- Валюта исчисляется исключительно в рублевом эквиваленте.

- Суммы: от 30 тыс. (по каждому кредиту) до 3 млн руб. (при обобщенном суммировании).

- Сроки: от трех месяцев до пяти лет.

Гарантийного обеспечения (залог или поручительство третьих лиц) не требуется. Также отсутствует комиссия за одобрение и непосредственную выдачу заемных средств заявителю. Тарификация предполагает увеличение ставки от 12,9 до 13,9 процентов.

Условия рефинансирования

Рефинансирование кредита по низкой процентной ставке и на более длительный срок.

Наряду с другими банками, Сбербанк предлагает своим клиентам программу по рефинансированию — перевод любых кредитов из других банков (кроме ипотеки) на более выгодных условиях. Воспользовавшись данной услугой, вы получите фиксированную процентную ставку и меньший размер регулярных платежей. Возможно объединение до 5 кредитов одновременно. Причем Сбербанк предлагает заёмщикам самим выбрать удобный график погашения задолженности. Приятным бонус является получение дополнительной суммы на потребительские нужды без увеличения ежемесячного платежа. Воспользоваться проектом рефинансирования от Сбербанка могут лица в возрасте от 21 до 65 лет, чей стаж работы на последнем месте составляет не менее полгода.

Рефинансирование в Сбербанке для физических лиц

Под программу попадают только рублевые займы. Суммы, которые можно перевести в Сбербанк – от 30 тысяч до 5 млн рублей

Важно, чтобы в других банках за вами не числилась просрочка, а период времени до окончания срока действия договора должен быть не менее 3 месяцев. Срок выплат по новому кредитному соглашению может составить до 5 лет

Процентная ставка от 11,9% до 19,9% годовых.

Рефинансирование в Сбербанке для физических лиц

Рефинансирование в Сбербанке для физических лиц

Как оформить рефинансирование кредита в Сбербанке

Для запуска процедуры рефинансирования и получения кредита на более выгодных условиях, необходимо заполнить онлайн-заявку на официальном сайте Сбербанка. После одобрения запроса необходимо посетить любое отделение Сбербанка и предоставить:

- Гражданский паспорт РФ с пропиской в одном из регионов России.

- Справка о доходах 2-НДФЛ или по форме банка.

- Справка из банка, откуда вы планируете перевести долговые обязательства с точной сумма остатка на счету.

На рассмотрение заявки уходит до 2 рабочих дней. После чего с вами свяжется представитель финансовой организации и назначит дату, когда вы должны будите подписать новый кредитный договор.

Как оформить рефинансирование кредита в Сбербанке

Как оформить рефинансирование кредита в Сбербанке

Способы возврата нового кредита

Для погашения кредита наличными от Сбербанка доступны различные варианты:

- С банковской карты.

- Через сервис Сбербанк Онлайн.

- Переводом через любой банк.

- В отделениях и банкоматах Сбербанка.

Возврат денежных средств осуществляется аннуитетными (равными) платежами. Разрешается досрочное погашение.

Что такое рефинансирование кредита в Сбербанке

Сбербанк разработал программу перекредитования, позволяющую получить займ, необходимый для полной выплаты действующих займов, полученных в иных банках. Новый займ может быть оформлен и для того, чтобы избавить залоговое имущество от обременений. Программа предусматривает возможность рефинансирования со сниженной ставкой по процентам.

Советуем к ознакомлению: Список банков для рефинансирования кредитов

Перекредитование оформляется в виде нового кредитного договора, общий размер займа по которому равен сумме тех кредитов, которые клиент намерен полностью погасить. Рефинансируемые кредиты могу быть представлены, как:

- займы без определенных целей;

- крупные потребительские кредиты, включая кредитные карты;

- ипотечное кредитование.

Рефинансирование кредита в Сбербанке для физических лиц имеет определенное удобство, которое заключается в том, что у клиента возникает единое обязательство. С учетом того, что Сбербанк широко представлен в каждом из субъектов РФ, у клиента не может возникнуть трудностей с возвратом оформленной суммы.

Выполнить очередной платеж без дополнительных комиссий можно, как в самом отделении банка, платежном терминале, так и при использовании сервиса «Сбербанк Онлайн». Данный сервис дает возможность подключения услуги автоматических платежей.

Условия рефинансирования — ставка, суммы

Условия в 2018 году, представленные со стороны Сбербанка, не многим отличаются от тех, которые были представлены в прошлых годах.

Сбербанк осуществляет рефинансирование кредитов других банков путем выдачи нового потребительского кредита. В Сбербанке условия следующие:

- общая сумма займа может достигать 3 000 000 рублей;

- Ставка от 11,9% годовых;

- Срок до 5 лет;

- клиент может заявить о необходимости объединения задолженности по пяти кредитам, которые были оформлены, как в Сбербанке, так и в иных учреждениях банковского сектора;

- обязательное указание на цель кредитования, которая указывается, как «…на рефинансирование кредита…»;

- отсутствие требований об обеспечении получаемого займа;

- средства предоставляются в безналичном виде, путем перечисления на счет;

- заключение договора осуществляется в стенах отделения.

Рефинансирование в Сбербанке доступно всем категориям заемщиков. Заявка, направленная в банк клиентом, будет рассмотрена за 2 рабочих дня. Принятое решение будет действительным в течение 30-ти дней.

Со стороны банка применяется процентная ставка, имеющая два значения. Так:

- при сроке кредитования от 3 месяцев до 2 лет, размер процентов составит 13,9%;

- увеличения срока возврата займа до 25-60 месяцев, является основанием для того, чтобы процентная ставка увеличилась до 14,9%.

Воспользоваться более низкой ставкой, можно при рефинансировании в Интерпромбанке.

Осуществить предварительный и ориентировочный расчет размера общей стоимости кредита можно используя калькулятор. Рассчитайте самостоятельно объем переплаты, используя калькулятор. Изменяйте данные о размере требуемого займа и сроках выплаты и выбирайте наиболее приемлемый график.

Банк не ограничивает клиентов в возможности осуществления досрочного погашения.

Требования к клиентам

Рефинансирование доступно людям, отвечающим ряду требований:

- возрастное ограничение в пределах 21 – 65 лет;

- наличие текущего стажа — не менее полугода, такое требование не распространяется на клиентов, с оформленным зарплатным проектом в Сбербанке;

- наличие общего стажа – не менее года. На клиентов, получающих зарплату на карты Сбербанка, требование не влияет;

- нахождение в российском гражданстве;

- наличие постоянной или временной регистрации.

Будет необходимо предъявить такие документы:

- антеку-заявление;

- паспорт, подтверждающий гражданство;

- трудовую книжку/контракт (по требованию банка);

- справка, подтверждающая размер дохода.

Индивидуальным предпринимателям, адвокатам и нотариусам, будет необходимо документально подтвердить свой статус.

Что такое рефинансирование кредита?

Рефинансирование — это услуга замены одного кредитного обязательства на другое с более приемлемыми условиями. При этом у прошлого кредитора происходит досрочное погашение.

Многие пользователи путают данное понятие с реструктуризацией долга. Однако это совершенно различные услуги. Под реструктуризацией потребительского кредита подразумевают пересмотр банком условий предоставления денежных средств и их изменение на более выгодные (к примеру, продление срока действия ссуды).

Сбербанк России сегодня предлагает населению обе эти услуги. При оформлении рефинансирования потребитель получает на руки (хотя чаще банк сам переводит деньги на счет прошлого кредитора и выдает на руки лишь остаток денежных средств, если это предусмотрено условиями программы) совершенно новый кредит, которым он погашает ранее оформленный займ.

При реструктуризации банковская компания, рассмотрев обращение заемщика, изменяет условия кредитования на более щадящие, чтобы пользователь не попал в долговую яму и вовремя вернул денежные средства. Примером реструктуризации может быть предоставление отсрочки и временное снижение суммы регулярных платежей. Также в рамках данной услуги банк может изменить валюту кредита.

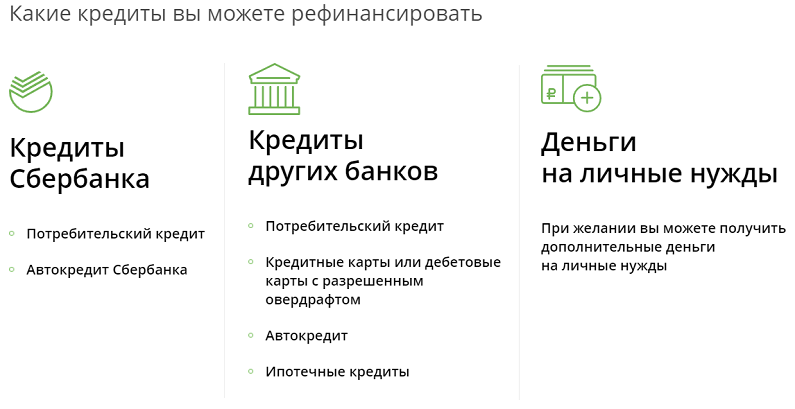

Какие кредиты можно рефинансировать в Сбербанке?

Это могут быть такие виды займов:

- потребительские ссуды (с обеспечением и без, целевые и нецелевые);

- автокредиты;

- кредитные карточки;

- карты дебетового типа с овердрафтом.

При этом к рефинансируемым потребительским кредитам Сбербанк выдвигает ряд требований:

- ссуда должна быть оформлена не ранее, чем за 6 месяцев до обращения в Сбербанк;

- за период 12-ти последних месяцев заемщиком не должно быть допущено просрочек;

- не должно быть долга;

- по данному предложению ранее не оформлялась реструктуризация;

- число рефинансируемых кредитов не должно превышать 5.

Условия и ставка

В этом году Сбербанк России предлагает физическим лицам рефинансировать кредиты на следующих условиях:

- валюта – российские рубли;

- процентная ставка – от 11,5% в год;

- минимальный размер ссуды — 30 000 руб. (но не меньше остатка задолженности);

- максимально – 3 миллиона руб.;

- срок – от 90 дней до 60 месяцев (5 лет);

- комиссионный сбор за выдачу денежных средств – отсутствует;

- обеспечение – без залога и поручителей.

Требования к заемщикам

Получить услугу по перекредитованию потребительского займа в Сбербанке сегодня доступно дееспособным физическим лицам в возрасте от 21 года. При этом максимальный возрастной возраст — 65 лет. Именно столько может быть заемщику в момент полного погашения ссуды. Так же он должен иметь российское гражданство и постоянно проживать на территории РФ.

Общий стаж должен быть более 365 дней (12 месяцев) за последние 5 лет.

Для заемщиков в возрасте до 65 лет, получающих пенсию на карту Сбербанка и продолжающих работать (т.е. для работающих пенсионеров), условия по программе аналогичны.

Документы для рефинансирования кредита в Сбербанке

Для того чтобы воспользоваться программой рефинансирования потребителю понадобятся такие документы:

- паспорт РФ с отметкой об адресной регистрации;

- справка о доходах с места трудоустройства (форма 2-НДФЛ);

- трудовая книжка (копия всех заполненных страниц);

- информация по рефинансируемому займу: общая сумма потребительского займа, остаток, процентная ставка, график ежемесячных платежей, договор.

При личном визите в офис Сбербанка заемщику также придется заполнить анкету и заявление на рефинансирование потребительского кредита. Заявление можно оформить онлайн и сэкономить время. При получении положительного ответа на такой запрос, можно явиться в банк с полным пакетом документов.

Получить информацию о рефинансируемом потребительском кредите можно в интернет-банкинге финансовой организации, где он был оформлен. Досрочное погашение также будет доступно для просмотра в личном кабинете.

Главное о Рефинансировании

Рефинансирование – это операция, благодаря которой заемщик получает новый кредит на более выгодных условиях, чтобы закрыть старый. Банки соглашаются на перекредитование как своих, так и чужих кредитов, но не всегда. Чтобы одобрить заявку клиента, сотруднику необходимо изучить уровень его доходов и определить платежеспособность.

Рефинансирование относится к немногим банковским услугам, которые выгодны обеим сторонам. Заемщик экономит на ежемесячных выплатах – если подберет комфортные условия. Банк «забирает» кредит у прежней кредитной организации и гасит. С этого момента проценты, которые выплачивает должник, переходят ему.

По этой причине прежние кредиторы не всегда соглашаются на рефинансирование. А получение согласия со стороны прежнего заимодателя обязательно. Без официального документа новый банк не имеет права предоставлять свои услуги.

Порядок перекредитования зависит от типа кредита, который ранее взял заемщик.

Дополнительные сложности сопровождают два типа банковских займов:

- ипотека: перед тем как перекредитоваться, клиент тратит деньги на повторную оценку недвижимости и регистрирование ипотеки. Оплачивать также придется помощь нотариуса и страховку.

- автокредит: если машина находится под залогом прежнего кредитора, то придется оформлять залог заново. Поэтому в договорах печатают две ставки: высокая (до передачи залога новому банку-кредитору) и низкая (после передачи).

Рефинансировать можно одновременно несколько кредитов (как правило, до 5).

К примеру, вместо трех потребительских кредитов в трех банках заемщик склоняется в пользу перекредитования. Теперь у него один новый кредит на других условиях.

Финальная ставка часто отличается от указываемой кредитными организациями на сайтах и в рекламе. В Сбербанке на проценты влияет статус заемщика – зарплатным клиентам услуги предоставляют на льготных условиях. В остальных случаях условия, на которых сотрудники банк одобряют рефинансирование, зависят от благонадежности потенциального плательщика.

Перед оформлением рефинансирования следует учитывать, что банки не берутся за эту процедуру, если срок изначального кредита подходит к концу. Кредитной организации невыгоден такой клиент, поскольку пользы от него (в виде процентов) не будет. Избегают кредиторы и переоформления «дешевых» займов – до 20 тысяч рублей. Сбербанк берется за кредиты от 30 000 до 3 000 000 рублей.

- Ставка от 7,6%

- Сумма до 30 млн руб.

- Срок до 30 лет

- Возраст от 21 года

Оформить заявку

- Ставка от 6,5%

- Сумма до 3 млн руб.

- Срок до 7 лет

- Возраст от 21 года

Оформить заявку

- Ставка от 5,5%

- Сумма до 2 млн руб.

- Срок до 5 лет

- Возраст от 23 года

Оформить заявку

Необходимые документы

В общем и целом, Сбербанк не требует от заявителя расширенного пакета документов. Можно сказать, что требования стандартные:

- Заполненная анкета, которая одновременно служит и заявкой от клиента. Получить бланк можно либо в отделении банка, либо на официальном сайте;

- Внутренний паспорт РФ;

- Любой второй документ — СНИЛС, ИНН и т.п.;

- Кредитная документация по старым займам: договора, справки, графики платежей и т.д. Документация должна отображать историю выплат по займу, актуальный остаток задолженности, размер ежемесячного платежа, процентную ставку, наличие претензий и прочие аспекты;

- Справка с реквизитами счета, специально открытого для погашения старых долгов перед кредиторами;

- Нотариальная документация, если нужна. Например, женатому заявителю необходимо предоставить нотариальное согласие супруги на рефинансирование займов;

- Документы о доходах. Подойдет, к примеру, копия трудовой книжки, справка 2-НДФЛ, справка по форме банка и т.д.

Условия рефинансирования кредитов в Сбербанке в 2020 году

| Условия кредитования на 2020 год | |

|---|---|

| Процентная ставка, сумма до 300’000 руб.: | 12,9 — 16,9% годовых |

| Процентная ставка, сумма от 300’000 до 1 млн. руб.: | 12,9% годовых |

| Процентная ставка, сумма от 1’000’000 руб.: | 11,9% годовых |

| Сумма кредита: | от 30’000 до 3’000’000 руб. |

| Срок кредитования: | от 3 месяцев до 5 лет* |

* При наличии временной регистрации кредит может быть предоставлен на срок, не превышающий срок действия временной регистрации заемщика (исключение, получатели заработной платы или пенсии на счета в сбербанке, а также работников предприятий, прошедших аккредитацию).

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления кредита: | не менее 21 года |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 6 месяцев* |

* Для клиентов, получающих зарплату или пенсию на счет в Сбербанке, общий трудовой стаж за последние 5 лет должен составлять не менее 6 месяцев. Для остальных клиентов, не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

| Требуемые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость | |

| Копии кредитных договоров рефинансируемых кредитов |

Рефинансируемые кредиты

Полученные в других банках

- Потребительские кредиты

- Автокредиты

- Кредитные карты

- Дебетовые карты с разрешенным овердрафтом

- Ипотечные кредиты

Полученные в Сбербанке

- Потребительские кредиты

- Автокредиты

Требуемые документы

Для оформления услуги банковский сотрудник просит у клиента следующий комплект документов:

- удостоверение личности с регистрационной отметкой;

- документальные подтверждения финансовых возможностей и рабочей занятости (не требуются, если кредитная сумма соответствует остаточному долгу по объединяемым займам);

- договорные документы по объединяемым кредитам.

Получение и обслуживание кредита

Гражданин может оформить услугу:

- в банковском офисе по месту регистрации;

- в любом отделении, предоставляющем услугу кредитования, в пределах страны – для граждан, пользующихся зарплатным счетом Сбербанка.

Заявку на рефинансирование Сбербанк рассматривает минимум 2 минуты, но максимум 2 дня. Рассмотрение начинается с даты предоставления комплекта документов.

Клиенту выдается сразу вся кредитная сумма в безналичном виде, она поступает в день подписания договора на активный счет кредитополучателя, открытый Сбербанком. Положив нужную сумму на счет, банк приступает к отправке безналичных средств на рефинансируемые счета других финансовых учреждений. Плательщик погашает долг равными платежами.

Досрочное погашение:

- осуществляется путем подачи заявления в банковском офисе либо онлайн-режиме;

- предварительно уведомлять банк не нужно;

- минимальная сумма досрочного возврата неограниченная;

- необходимо погасить проценты за срок пользования кредитными деньгами;

- комиссионные не берутся.

Неустойка за просрочку или неполное погашение долга – 20% годовых. Определяется величиной просроченной суммы. Период начисления неустойки начинается со следующего дня после даты выполнения кредитного обязательства, завершается датой погашения просрочки.

Оформление рефинансирования практически не отличается от составления обычного кредитного договора. Нужно лишь прийти в банковское отделение с необходимым комплектом документов, заполнить бланк заявления. Далее остается дождаться положительного ответа банка, чтобы начать погашение единственного долга по выгодной ставке.

Процедура перекредитования

В том случае, если заемщик имеет несколько кредитов, хотя бы один из которых взять не в Сбербанке, он может подать заявку на рефинансирование своей задолженности. Суть рефинансирования в том, что Сбербанк объединит все кредиты заемщика в один, посредством выкупа его долгов у других банков. Механизм выкупа долгов отлажен, так что это клиента беспокоить не должно.

- Начинается все с подачи заявки, к которой заемщик обязательно должен приложить необходимый пакет документов.

- Если заявка будет одобрена Сбербанком, тот уведомляет заемщика, что тот может явиться в отделение Сбербанка для подписания документов.

- Согласовав все существенные условия и заключив новый кредитный договор, заемщик вступает в новые кредитные правоотношения.

Долг заемщика, разумеется, не списывается. Если он был должен, например 650 000 рублей по всем кредитам, он их и будет выплачивать. Но делать это он будет уже на более выгодных условиях. График платежей будет пересмотрен, и свою задолженность он будет постепенно покрывать 1 платежом в месяц, а не несколькими платежами как раньше.

Условия перекредитования

Провести процедуру рефинансирования Сбербанку несложно, но необходимо убедить организацию в том, что вы выгодный клиент. Нужно понимать, что кому попало рефинансировать задолженность Сбербанк не будет, только тем клиентам, которые по-настоящему могут и готовы выйти из затруднительного финансового положения цивилизованным путем. Кроме общих требований, которые предъявляет кредитная организация по отношению ко всем своим должникам, Сбербанк потребует:

- чтобы заявитель, претендующий на рефинансирование кредита, исправно платил по своим текущим долгам в течение как минимум 1 года;

- чтобы все его задолженности были старше 180 дней;

- чтобы до конца действующих кредитных договоров оставалось не меньше 3 месяцев;

- чтобы ни одна рефинансируемая задолженность ранее не рестурктурировалась где-либо;

- чтобы хоть один кредит был приобретен не в Сбербанке.

Сбербанк предлагает должнику рефинансировать до пяти кредитов. Если среди них есть ипотека, условия будут еще лучше. Если ипотеки нет, то после одобрения рефинансирования ставка по новому кредиту будет 13,5% годовых ни больше, ни меньше! Общая сумма задолженности не должна перевалить за 3 000 000 рублей, а минимальный остаток долга по рефинансируемым долгам должен быть не меньше 30 000 рублей.

Допустимо растянуть кредитную задолженность на срок до 5 лет. Если в составе кредитов есть ипотека, то срок договора может быть растянут до 30 лет при процентной ставке 9,5%. Хотя долг заемщика никуда не денется, но долговая нагрузка на него заметно снизится. Как это работает?

Предположим заемщик, обратившийся за рефинансированием кредита в Сбербанк, каждый месяц выплачивает по 8802 рубля автокредит и по 2655 рублей потребительский кредит за бытовую технику. Его общая месячная долговая нагрузка 11457 рублей – немало. После рефинансирования оба кредита будут объединены в один, уменьшится процентная ставка и увеличится срок кредитования. В итоге вместо 11457 рублей заемщик каждый месяц будет платить по 6970 рублей. Вот вам и реальное снижение долгового бремени, хотя, конечно, платить придется гораздо дольше.

Какие документы потребуются?

Рефинансирование является неплохим способом разобраться с проблемными кредитами. Это, конечно, не идеальный способ, но когда заемщик пребывает в отчаянии эта та спасительная ниточка, за которую хочется ухватиться. Для того чтобы заявку на рефинансирование рассмотрели в кротчайшие сроки, нужно заполнять ее с помощью консультанта Сбербанка. К заявке придется приложить:

- свой паспорт гражданина РФ, в котором должна быть отметка о регистрации;

- документацию, подтверждающую доход, а также трудовую занятость;

- кредитные договоры по займам, которые требуется рефинансировать.

Разумеется, данный перечень нельзя считать окончательным. Сбербанк оставляет за собой право его немного пересмотреть, добавив какие-то дополнительные документы. Также работники Сбербанка могут запросить дополнительные сведения о заемщике, это вполне законно и надо быть к этому готовым.

Итак, Сбербанк в числе прочих банков предлагает процедуру рефинансирования для физических лиц. Мы обсудили, что эта процедура собой представляет, как она проводится и почему заемщику выгодно на нее «подписаться». Можно, конечно рассмотреть и другие банки, которые тоже предлагают рефинансирование, но на сегодняшний день Сбербанк предлагает в совокупности лучшие условия. Можете в этом сами убедиться, посетив сайт Сбербанка, а мы на этом заканчиваем и желаем вам удачи!