Как рассчитать проценты по кредиту? формула и калькулятор

Содержание:

- Как использовать банковский калькулятор

- Банковские калькуляторы онлайн

- Как рассчитать проценты по договору займа в валюте

- Как рассчитать сумму ежемесячного платежа по кредиту?

- Как посчитать годовую процентную ставку

- Почему важно уметь рассчитывать проценты по своему кредиту

- Как рассчитать проценты по полученному займу (кредиту)

- Что включает в себя переплата по кредиту?

- Можно ли выполнить расчет процентов по ссуде самостоятельно?

- Формула расчета

- Что такое кредитная нагрузка?

- Аннуитетный метод просчета ежемесячных платежей

- Как самостоятельно рассчитать аннуитетный платеж

- Онлайн расчет платежей по кредиту на кредитном калькуляторе

- Использование таблицы Excell для расчета платежей по кредиту

- Как рассчитать годовые проценты по кредиту?

- Ссудная задолженность

- Как выбрать наиболее удобный кредит

Как использовать банковский калькулятор

Большинство банков имеют на своем сайте банковский калькулятор, который определяет процентную ставку, а также переводит ее в денежный эквивалент. С такой функцией сайта просчет процентной ставки по кредиту займет несколько минут. Банковская программа может учитывать дополнительные параметры, увеличивая или снижая стоимость кредитной программы.

Например, для действующих клиентов условия кредитования пересчитываются в лучшую сторону. А вот заемщикам с плохой кредитной историей придется заплатить больше, чем требуют стандартные условия банка. Такой перерасчет обусловлен некой подстраховкой кредита в случае работы с недобросовестными клиентами.

Также существуют калькуляторы, которые сравнивают ставку в год сразу нескольких кредиторов. Это очень удобно, если заемщик выбирает из нескольких вариантов. Такой просчет позволяет найти оптимальное предложение годовой процентной ставки и взять выгодную ссуду.

Определившись с кредитором, лучше еще раз перепроверить все платежи. Сделать это можно как самостоятельно, так и на онлайн-калькуляторе. Не стоит жалеть времени на просчеты, поскольку речь идет о ваших деньгах. Да и крупный кредит берется раз или два в году. Поэтому лучше найти какие-то нюансы сразу, чем погашать потом непонятные штрафы и комиссии.

Рассматривая несколько кредитных предложений, стоит внимательно проверить размер ежемесячных платежей. Это позволит избежать скрытых доплат, а также полностью погасить долг в указанные сроки!

Банковские калькуляторы онлайн

Какая процентная ставка в договоре, если известен размер платежа

Обратный кредитный калькулятор позволяет рассчитать ставку по микрозайму или кредиту если кредитный менеджер сообщает Вам только размер периодического платежа по займу или кредиту. С такой ситуацией чаще всего сталкиваются клиенты микрофинансовых организаций при обращении за микрозаймом.

Из-за того, что ставки по микрозаймам наличными во много раз выше ставок по банковским кредитам, встречаются ставки 100%, 200% и даже более 1000% годовых, кредитный менеджер, дабы не испугать реальными ставками заемщика, не сообщает ее, а называет лишь размер периодического платежа.

Для смягчения психологического шока клиента от ставок по предлагаемым займам микрофинансовые организации также практикуют более частые, чем по банковским кредитам, платежи. Микрозаймы чаще всего предлагаются с погашением один раз в две недели или даже один раз в неделю.

Банковские сотрудники также не всегда сообщают размер ставки по кредиту на этапе общения с клиентом – это сложившаяся маркетинговая практика.

Настоящий обратныый кредитный калькулятор позволит сразу узнать то, что пытаются скрыть от Вас кредитные менеджеры и узнать реальную ставку по микрозайму или кредиту, что позволит заемщику принять осознанное решение при получении займа или кредита.

Калькулятор предназначен для расчета ставки по займу или кредиту с аннуитетным способом погашения, когда заемщик делает равные по величине платежи один раз в неделю или один раз в две недели или один раз в месяц.

Принимается, что заемщик получает сумму кредита или займа единовременно наличными или перечислением на пластиковую карту, процентная ставка по кредиту неизменна на все время дейтсвия кредитного договора, по кредиту или займу нет дополнительных комиссий или страховаых платежей.

Обратите внимание, что ставка, рассчитанная настоящим обратным калькулятором приближенная и может несущественно отличаться от фактической ставки по договору из-за различия в способах расчета аннуитета кредитором (банком или МФО). Точную ставку Вы сможете узнать у менеджера до подписания договора займа или кредитного договора

Банки и МФО обязаны раскрывать клиенту существенные условия договора до его подписания. Годовая процентная ставка является существенным условием займа и кредита.

Внимание! Никогда не подписывайте договор полностью не ознакомившись с условиями займа. Для расчета платежей по другим видам кредитов физическим лицам: потребительский с комиссией и/или со страховкой, автокредит со страхованием залога, ипотека со страхованием залога и здоровья заемщика воспользуйтесь другими кредитными калькуляторами

Для расчета кредитов предпринимателям и юридическим лицам воспользуйтесь калькулятором кредит для бизнеса

Для расчета платежей по другим видам кредитов физическим лицам: потребительский с комиссией и/или со страховкой, автокредит со страхованием залога, ипотека со страхованием залога и здоровья заемщика воспользуйтесь другими кредитными калькуляторами. Для расчета кредитов предпринимателям и юридическим лицам воспользуйтесь калькулятором кредит для бизнеса.

Как рассчитать проценты по договору займа в валюте

Расчёт по займам, выдаваемым в долларах или евро (самых распространённых иностранных денежных единицах), рассчитывается в конкретной иностранной валюте. При этом уплата осуществляется в рублях по курсу, который зафиксировал Центробанк РФ на момент внесения платежа. Ссуда, оформленная в валюте, считается менее затратным вариантом по сравнению с займом в рублях. Поэтому граждане РФ стараются брать большие суммы на длительный период именно в валюте. К примеру, оформить ипотеку или автокредит гораздо дешевле в долларах. Переплата получается меньше на 5–12%. Это обуславливается высоким риском скачков курсов и малыми сроками для возврата долга.

Как рассчитать сумму ежемесячного платежа по кредиту?

Данный вопрос выступает наиболее популярным в виртуальном пространстве. В зависимости от типа кредитования можно выделить несколько разновидностей расчетов. Существует возможность совершения самостоятельных расчетов, либо применения онлайн калькулятора. Прежде, чем расписывать оба способа, попробуем разобраться в понятии ежемесячного обязательного платежа.

Что такое ежемесячный платеж по кредиту?

Договор кредитования отображает факт получения ссудного капитала заемщиком. Также подразумевается наличие обязательства по возврату полученной суммы денег, отягащенной процентными ставками через некоторый промежуток времени. Сумма долга делится практически поровну помесячно на весь период действия договора. Покрытие долговых обязательств производится помесячно, путем внесения обязательных платежей. Каждый обязательный платеж, требуемый оплаты в течение 30 дней является ежемесячным платежом по кредиту.

Варианты расчета платежей

Основной цифрой для произведения расчетов выступает сумма договора кредитования. Соотносится общая сумма задолженности с периодом действия соглашения. Непосредственный график предоставляется специалистами кредитного учреждения. Сумма ежемесячной оплаты вычисляется калькулятором, либо при использовании особенной формулы.

Самостоятельный расчет, используя формулы

Пользователи заемным капиталом всегда знают, как рассчитать платежи. Любая банковская организация, информационный портал предоставляют интересующие формулы для исчислений. Платежи бывают двух разновидностей. Равные помесячные взносы называются аннуитетными. При делении общей суммы по равнозначным частям с уменьшающимся помесячным процентом, разновидность оплаты носит название дифференцированной.

Расчет ежемесячных платежей на официальном сайте банка

При затруднительных способностях к произведению самостоятельных подсчетов потребуется использование специализированного калькулятора. Машинные подсчеты помогают определить размер платежей для последующего погашения долга. Виртуальные калькуляторы не предоставляют точных данных. Подсчеты принято считать приблизительными. Подобные виды исчислений производятся предварительно. Участвующие в калькуляциях переменные не точные. Вводятся приблизительные сроки кредитования, процент и тип будущих платежей.

Онлайн калькулятор

Онлайн калькулятор поможет предварительно прикинуть сумму общей задолженности, обязательных для внесения ежемесячных платежей. Опираться на подобные методы расчетов следует заблаговременно перед подачей заявления в банк. В качестве результатов бывают получены общие цифры, не слишком приближенные к реальности. По факту обращения к помощи финансового учреждения могут быть подключены дополнительные услуги, комиссии. Клиенту может быть предложено оформление страхования жизни. В подобном случае процентная ставка будет уменьшена. И, наоборот, при отказе от страхования жизни банки практикуют увеличение годовых процентов по договору.

Как посчитать годовую процентную ставку

Несмотря на кажущуюся сложность, формула расчета процентов по кредиту зависит от того, какой вид платежей вы используете для погашения кредита:

- Аннуитетный платеж – равный по сумме ежемесячный платеж, который состоит из основной суммы долга и начисленных на нее процентов. Как правило, такой вид платежей применяется в коммерческих кредитных организациях.

- Дифференцированный платеж – ежемесячная выплата по кредиту, которая уменьшается к концу срока кредита. В данный платеж также включен основной долг и сумма процентов на оставшуюся сумму.

Если вы получили кредит, то кредиторы ожидают, что вы выплатите им процент по займу за роскошь обладать суммой денег здесь и сейчас.

Это называется годовой процентной ставкой. Помните, что процентная ставка может быть рассчитана ежемесячно или ежедневно. Годовая процентная ставка – это ставка, которую вы платите по кредитам или займам.

Процентная ставка из процентов годовых I делением на 100 переводится в формат десятичной дроби. 2. Полученный результат делится на фактическое количество дней в году К — получаем процентную ставку за один день.

3. Процентная ставка за один день умножается на количество дней в расчетном периоде T — получаем ставку за конкретный период, например месяц. Это может быть не календарный месяц, а, например, период с 10.02.2014 по 09.03.2014.

Почему важно уметь рассчитывать проценты по своему кредиту

Многие россияне не могут позволить себе крупные покупки. Поэтому для приобретения бытовой техники или авто оформляют займы. Постепенное погашение долга позволяет безболезненно выполнить кредитные обязательства и получить необходимый товар.

Однако не всем удается погасить сумму займа успешно. Многие потребители до конца не понимают, какова реальная стоимость кредита, и как начисляются проценты по кредиту. Из-за этого не всегда могут вычислить размер ежемесячного взноса и выкроить такую сумму из своего бюджета. Как следствие — просрочки, испорченная кредитная история и долгие споры с кредитором.

Чтобы всего этого избежать, нужно знать, как рассчитать кредит и как вычислить процентную ставку. Существует две схемы, согласно которым рассчитывается стоимость кредита — аннуитетная и дифференцированная. Каждая из них имеет свою формулу просчета процента кредитования. Какая процентная ставка по кредиту выгодней и как посчитать сумму платежа, рассказано ниже.

Как рассчитать проценты по полученному займу (кредиту)

Размер процентов

Размер процентов по займу (кредиту) можно указать в договоре. Если такой оговорки нет, организация должна выплатить заимодавцу (кредитору) проценты по ставке рефинансирования, действующей на дату возврата займа (или его части).

Заем может быть предоставлен без условия об уплате процентов (в отличие от кредитов). Если заимодавец предоставил беспроцентный заем, это условие должно быть прямо указано в договоре. Исключение – займы, предоставленные в натуральной форме. По умолчанию они являются беспроцентными. Но если заимодавец намерен получить с организации проценты, их размер и порядок уплаты следует предусмотреть в договоре.

Порядок уплаты

Порядок уплаты процентов можно указать в договоре. Но если это условие отсутствует, организация должна выплачивать проценты ежемесячно до полного погашения займа (кредита). Это следует из положений статей 809, 819 и 822 Гражданского кодекса РФ.

Таким образом, размер и периодичность уплаты процентов полностью зависят от условий, на которых организация и заимодавец (кредитор) заключили договор займа (кредита).

Форма уплаты процентов

По договору займа проценты можно заплатить как в денежной, так и в натуральной форме (п. 1 ст. 809 ГК РФ). Аналогичное правило распространяется на товарные кредиты (ст. 822 ГК РФ). По кредиту в денежной форме предусмотрена уплата процентов только деньгами (безналичным способом) (п. 1 ст. 819 ГК РФ, п. 3.3 Положения ЦБ РФ от 26 июня 1998 г. № 39-П).

Расчет процентов по займу

Проценты по займу рассчитывают стороны сделки, исходя из условий договора (п. 1 ст. 809 ГК РФ). Чтобы рассчитать проценты по полученному займу, определите:

— сумму займа, на которую начисляются проценты; — ставку процентов (годовую или месячную); — количество календарных дней в периоде, за который начисляются проценты.

Как правило, в расчете нужно учесть действительное число календарных дней в году – 365 или 366 и, соответственно, в месяце – 30, 31, 28 или 29 дней. Проценты следует начислить со дня, следующего за днем предоставления займа, по день его возврата включительно. Такой порядок подтвержден пунктом 3.14 Положения ЦБ РФ от 4 августа 2003 г. № 236‑П. Для организаций он не является обязательным, поэтому в договоре можно предусмотреть и другой порядок (например, установить фиксированную сумму процентов).

Величину процентов по полученному займу определите так:

Проценты по полученному займу = × Количество календарных дней в периоде, за который начисляются проценты

Пример расчета процентов по денежному займу, полученному от сотрудника

31 января в связи с нехваткой денег на выдачу зарплаты единственный учредитель (он же – генеральный директор) ООО «Торговая фирма Гермес» А.В. Львов предоставил организации процентный заем в сумме 200 000 руб. Заем предоставлен наличными под 20 процентов годовых. Изменение процентной ставки по займу не предусмотрено. По договору организация обязана вернуть заем наличными 16 апреля этого же года и одновременно выплатить Львову всю сумму начисленных процентов.

В бухучете проценты начисляются ежемесячно. Сумма процентов составила:

– за февраль: 200 000 руб. × 20% : 365 дн. × 28 дн. = 3068 руб.;

– за март: 200 000 руб. × 20% : 365 дн. × 31 дн. = 3397 руб.;

– за апрель: 200 000 руб. × 20% : 365 дн. × 16 дн. = 1753 руб.

Расчет процентов по кредиту

Проценты по кредиту рассчитает банк (кредитная организация) (п. 3.5 Положения ЦБ РФ от 26 июня 1998 г. № 39-П). Порядок начисления процентов по выданным кредитам установлен Положением ЦБ РФ от 26 июня 1998 г. № 39-П.

Данным Положением предусмотрены четыре способа начисления процентов:

— по формуле простых процентов; — по формуле сложных процентов; — с использованием фиксированной процентной ставки; — с использованием плавающей процентной ставки.

Способ начисления процентов должен быть прописан в кредитном договоре. Если в договоре не указан способ начисления процентов, то проценты начислят по формуле простых процентов с использованием фиксированной процентной ставки.

Такой порядок прописан в пункте 3.9 Положения ЦБ РФ от 26 июня 1998 г. № 39-П.

Проценты за пользование кредитными средствами банки начисляют на остаток задолженности по основному долгу, который учитывается на лицевом счете организации на начало операционного дня (п. 3.5 Положения ЦБ РФ от 26 июня 1998 г. № 39-П). Для расчета суммы процентов учитываются:

— фактическое количество дней пользования кредитом; — сумма кредита; — процентная ставка; — число календарных дней в году. .

Что включает в себя переплата по кредиту?

Переплата по кредиту представляет собой совокупную сумму, которую заёмщик обязан полностью выплатить конкретному банку сверх взятого кредита. Как можно посчитать переплату по кредиту? Она рассчитывается, исходя из таких данных:

- одноразовая комиссия за выданные кредитные средства;

- страховка (в форс-мажорных ситуациях, если невозможно погасить займ);

- аннуитетный тип платежа;

- процентная кредитная ставка.

В случае ипотечного займа для расчёта надо учитывать:

- расход на нотариальные услуги;

- страховку;

- оценивание недвижимости;

- госпошлину.

Досрочные платежи также предполагают ряд дополнительных растрат. То же самое касается оформления кредита на автомобиль, в этом случае тоже надо оплатить государственную пошлину за выполненную регистрацию транспорта и страховки. Все вышеперечисленные дополнительные выплаты надо добавить к процентной ставке по кредиту. Чем больше срок выплаты, тем больше переплата. Посчитать можно по вышеуказанному примеру. Стоит отметить, что если заёмщик может досрочно погасить задолженность, то в этом случае не исключается взятие комиссии.

Можно ли выполнить расчет процентов по ссуде самостоятельно?

Чтобы узнать, какие выплаты по кредиту необходимо будет вносить в будущем, стоит выполнить несколько простых расчетов. Для определения необходимого показателя потребуется принимать в учет следующие моменты:

- вид ссуды, например, вещевой кредит, ипотека или автокредит;

- порядок погашения займа: аннуитетный или дифференцированный;

- срок внесения платежей;

- размер ссуды.

С одной стороны, заемщику нет необходимости утруждать себя расчетами, поскольку в банке выдают специальные документы, подготовленные банковским сотрудником, который, в свою очередь, пользуется онлайн-калькулятором. С другой, можно проверить, насколько работники банка-кредитора правильно произвели расчет с учетом прописанных в кредитном соглашении данных.

Для самостоятельного расчета можно воспользоваться простой и понятной программой Excel. Достаточно создать необходимую формулу, где необходимо лишь в дальнейшем менять процентные ставки с учетом показателей, которые действуют в банке.

Второй способ – это использование обычного калькулятора, который позволяет определить размер необходимого платежа по простому потребительскому займу. Со сложными процентами дело обстоит несколько серьезнее, и счетная машинка здесь вряд ли поможет.

https://youtube.com/watch?v=KnUJ1XS8uQU

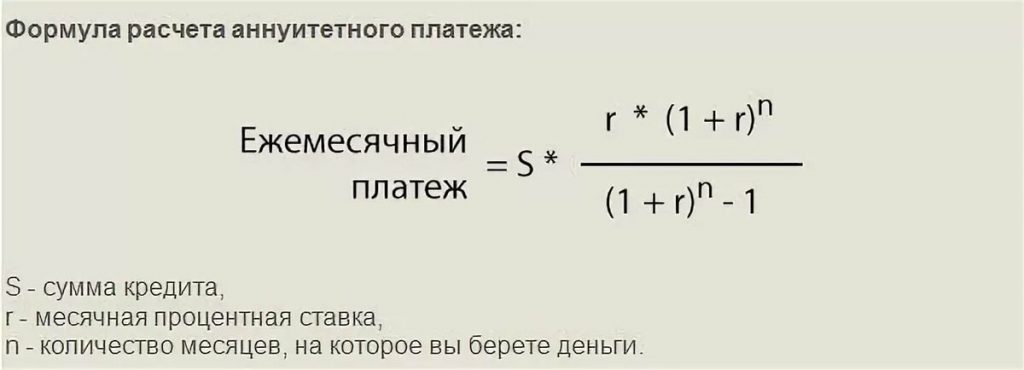

Формула расчета

Тем не менее, в некоторых случаях вычисления вручную все-таки осуществляются. При этом используются следующие формулы:

- для аннуитетного платежа:

- Платеж=Кредит*(Проц+(Проц/(1+Проц)*Мес-1)), где

- Платеж – размер ежемесячной аннуитетной выплаты;

- Кредит – сумма кредита;

- Проц – величина процентной ставки;

- Мес – срок действия кредита.

- для дифференцированного платежа:

- Платеж=Кредит/Мес + Остаток*Проц./12, где

- Платеж – размер дифференцированного платежа;

- Кредит – сумма кредита;

- Мес – срок действия займа;

- Остаток – задолженность по кредиту на момент начисления процентов;

- Проц – величина процентной ставки.

- Платеж=Кредит/Мес + Остаток*Проц./12, где

- Платеж=Кредит*(Проц+(Проц/(1+Проц)*Мес-1)), где

Что такое кредитная нагрузка?

Кредитная нагрузка — это показатель, характеризующий уровень загруженности бюджета (в данном случае нас интересует личный или семейный бюджет) долговыми обязательствами. Разные методики предлагают разные способы расчеты этого показателя.

Расчет кредитной нагрузки, способ 1

На мой взгляд, оптимально использовать следующий вариант расчета:

В свою очередь, чистый доход рассчитывается как сумма всех ежемесячных поступлений в семейный бюджет за минусом всех обязательных расходов. То есть, в него включаются любые доходы семейного бюджета и исключаются те расходы, которых невозможно избежать: коммунальные платежи, погашение других кредитов, оплата детских учреждений, расходы на питание и т.д. Те расходы, без которых можно обойтись (отдых, развлечения), сюда включать не нужно.

При таком расчете, на мой взгляд, максимально большая кредитная нагрузка не должна превышать 80%. Фактически, такой показатель будет говорить о том, что после того, как семья оплатит все обязательные расходы и погасит кредит, у нее останется еще совсем немного свободных средств. Не 20% от доходов, как кто-то мог подумать, а гораздо меньше, поскольку это соотношение я взял из чистого, а не из общего дохода. То есть, практически весь семейный бюджет будет истрачен, с учетом того, что на необязательных расходах придется жестко экономить, но небольшой запас все-таки будет присутствовать, что вполне допустимо.

Естественно, что чем ниже уровень кредитной нагрузки, тем больше в семье будет оставаться свободных средств, тем меньше она будет зависеть от полученного кредита. В идеале при таком варианте расчета кредитная нагрузка не должна превышать 50%. Большая кредитная нагрузка — это всегда плохо.

Если вы планируете взять кредит, свою будущую кредитную нагрузку я рекомендую рассчитывать именно таким способом.

Расчет кредитной нагрузки, способ 2

Существует и другие варианты расчета кредитной нагрузки, которые чаще применяют банки, чтобы определить платежеспособность заемщика. В своих расчетах они используют не чистый, а совокупный доход семьи. Получается, что кредитная нагрузка — это соотношение выплат по кредиту к общей сумме доходов семьи заемщика.

В этом случае допустимый уровень кредитной нагрузки, конечно же, будет меньше. В разных банках допускают разные максимальные значения этого показателя, в среднем он должен быть не менее 50%.

Но многие банки, рассчитывая показатель, берут во внимание количество членов семьи и какую-то установленную норму расходов на 1 члена семьи. Это более правильный подход, поскольку точнее характеризует реальное положение вещей

Тогда кредитная нагрузка будет рассчитываться следующим образом:

В этом случае максимально большая кредитная нагрузка будет допустима на уровне 100% — это будет означать, что семье впритык хватает средств, чтобы содержать себя и оплачивать кредит, но и при этом, конечно же, лучше, чтобы она была меньше.

Важно понимать, что кредитная нагрузка — это показатель, постоянно меняющийся с течением времени, который может изменяться как в большую (что хуже), так и в меньшую (что лучше) стороны. На изменение могут повлиять не только увеличение или уменьшение платежей по кредиту, но и рост или снижение доходов и расходов семьи

Теперь вы знаете, что такое кредитная нагрузка, и как она рассчитывается. В заключение хочу еще раз сделать акцент на том, что расчет кредитной нагрузки — это не прихоть банка, в этом, в первую очередь, должен быть заинтересован сам заемщик, ведь именно кредитная нагрузка показывает, насколько безболезненно он сможет погашать полученный кредит.

Каждый заемщик должен понимать, что большая кредитная нагрузка — это всегда повышенный риск, поскольку при возникновении каких-либо форс-мажорных обстоятельств, требующих определенных затрат, ему неоткуда будет покрыть эти затраты, деньги придется снова занимать, увеличивая уровень нагрузки еще больше. И в результате это приведет к финансовой яме, выбраться из которой гораздо сложнее, чем туда попасть.

На этом все. Повышайте свою финансовую грамотность на Финансовом гении. Используя полученные здесь рекомендации, вы научитесь грамотно и рационально использовать личные финансы и семейный бюджет, оптимально выстраивать отношения с банками, освоите новые перспективные способы заработка и инвестирования. До встречи в новых публикациях!

Аннуитетный метод просчета ежемесячных платежей

Высчитать аннуитетную форму исчислений не представляет особого труда. Потребуется лишь уяснить, что данный вид подразумевает под собой одинаковые части основной суммы кредитования. Данный способ подсчета выступает наиболее предпочтительным и популярным среди населения. К первой половине части долга относятся проценты, остальная задолженность касается непосредственного погашения основного вида финансовых обязательств перед банком.

Пример по аннуитетному методу

Рассмотрим конкретный пример кредитования. Предположим, общий объем задолженности составляет 300 000 рублей. Периодом кредитования считается полгода — 6 месяцев. Ежегодный процент установлен в размере 9%. Фактические вычисления будут выглядеть следующим образом: 300000*(0,00075+(0,00075/(1+0,00075)-(6-1)). Пользователь кредитных средств будет ежемесячно вносить сумму, равную 32189 рублей. Касаемо процентов потребуется использовать не полноценный процент, а долю от общего процента. Доля рассчитывается путем деления на 12. Данная разновидность позволяет легко вычислить ежемесячные выплаты.

Как самостоятельно рассчитать аннуитетный платеж

Чтобы сделать расчет самостоятельно, потребуются такие данные, как срок кредита, сумма и процентная ставка.

Так выглядит формула:

В случае, когда кредитор предлагает погашать сначала проценты, формула может выглядеть иначе. Но чаще всего используется стандартная формула.

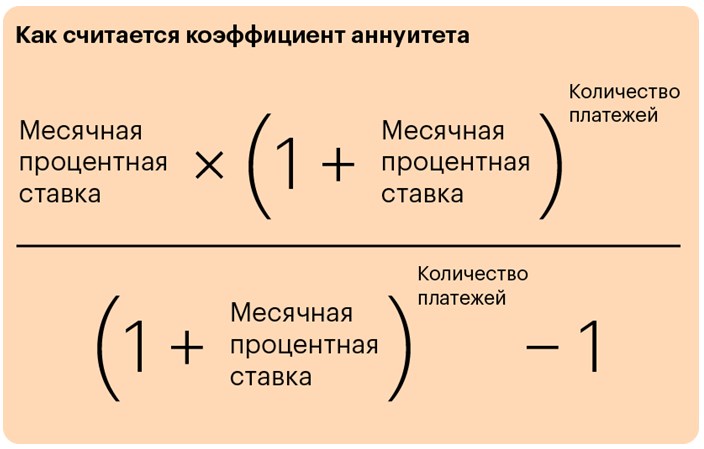

Коэффициент рассчитывается иначе:

Например, выдан кредит суммой 300000 рублей, сроком на 18 месяцев, со ставкой 15% годовых.

Месячная процентная ставка = 15% делится на 12 = 1,25%, т.е. 0,0125

Теперь подставим данные и сделаем расчет:

0,0125 х (1 + 0,0125)18 / ((1 + 0,0125)18 − 1) = 0,062385

Далее, нужно подставить коэффициент аннуитета:

300 000 х 0,062385 = 18 715,44

Онлайн расчет платежей по кредиту на кредитном калькуляторе

Кредитный калькулятор — удобный онлайн сервис, позволяющий на основании предложенных финансовой организацией условий кредитования рассчитать основные параметры кредита – сумму ежемесячного платежа и общий размер платы за пользование кредитом. Как для аннуититеных, так и для дифференцированных платежей рассчитывается ориентировочный график погашения.

Такой калькулятор предоставляют как специализированные порталы, например, banki.ru или calculator-credit.ru, так и официальные сайты кредитных организаций.

Расчет производится на основании следующих данных :

- Сумма кредитования (или общая стоимость покупки с учетом первоначального взноса);

- Процентная ставка (годовая);

- Срок использования кредитных средств (указывается в месяцах);

- Схема обслуживания долга – аннуитетный или дифференцированный платеж;

- Величины регулярных и разовых комиссионных начислений (фиксированные суммы или процент от суммы заемных средств);

- Дата начала выплат.

В результате расчета приведенного выше примера ипотечного кредита ориентировочные суммы по ежемесячному погашению аннуитетными платежами составляют 66 065 рублей, а общая стоимость пользования займом (сумма переплат) 9 855 640 рублей.

Более точные результаты можно получить, если воспользоваться кредитными калькуляторами банков. Они работают по тому же принципу, однако приводятся с учетом специфики условий кредитования и конкретных программ, предлагаемых финансовыми организациями.

Большинство из них позволяет учесть различные льготы для заемщиков, например, при расчете ипотеки с государственной поддержкой или пониженные кредитные ставки для клиентов-участников зарплатных проектов. Кроме того, такие калькуляторы, как правило, более функциональны, поскольку позволяют вести расчет по различным наборам исходных данных – сумме кредитования, стоимости покупки и первоначальному взносу, величине подтвержденного дохода, сроку кредитования. Практически все банковские сервисы учитывают и требования к финансовому состоянию заемщика, прежде всего, сумме доходов, в которой кредитный платеж не должен превышать 40-50%. Результатом расчета также являются параметры обслуживания кредита:

- Суммы регулярных платежей;

- Общая сумма выплат и стоимость пользования кредитом (переплата).

В зависимости от используемого набора входных значений определяются также необходимые суммы подтвержденного дохода, максимальный размер займа, допустимый срок кредитования.

Впрочем, для того, чтобы провести расчеты выплат по кредиту не обязательно использовать интернет-сервисы. Сделать это можно и собственными силами с помощью обычного (или встроенного в ПО смартфона) калькулятора.

Использование таблицы Excell для расчета платежей по кредиту

Достаточно просто сделать расчеты ежемесячных кредитных платежей с использование таблиц Excell. Программа содержит множество функций для финансовых расчетов, которые обеспечивают пользователю максимум удобства при выполнении вычислений.

Для расчета аннуитетных платежей в Excell пользователю достаточно обратиться к функции ПЛТ.

Функция (формула для расчета) имеет формат: ПЛТ(ставка;кпер;пс;;).

В качестве аргументов используются:

- ставка — процентная ставка за период расчетов, для ежемесячных годовая делится на 12 (например, при 12% годовых ставка ежемесячная составит 1% или 0.01 для подстановки в формулу).

- кпер – число периодов расчета (срок кредитования, например в месяцах).

- пс – приведенная стоимость (остаток суммы на начало расчетов).

- – будущая стоимость (остаток тела кредита) к окончанию расчета. Аргумент необязательный, по умолчанию принимается равным 0, что, говорит о полном погашении к концу срока кредитования.

- – необязательный аргумент, 0 (по умолчанию) выплата процентов производится в конце расчетного периода, 1 – в начале.

Расчет графика погашения (если необходима подробная информация о распределении средств с остатками на конец каждого периода) использует не только приведенную формулу. Определяют также:

- сумму погашения процентов (умножением остатка тела на процентную ставку за период);

- сумму погашения основного долга (как разность между аннуитетным платежом и суммой процентов);

- остаток тела кредита (разность между остатком на начало периода и суммой погашения основной задолженности).

Расчет дифференцированного платежа по кредиту

В этом случае табличный калькулятор может использовать формулу ПРОЦПЛАТ(ставка;период;кпер;пс). Схожие по названиям аргументы аналогичны используемым при расчете аннуитета. Аргумент период означает номер периода, за который выплачиваются проценты.

Алгоритм расчета графиков погашения аналогичен, использующемуся при расчете аннуитетной схемы, только погашение тела кредита остается постоянным (сумма кредитования делится на количество периодов погашения).

Расчет кредита с остаточным платежом

Такой вид широко применяется при кредитовании автомобилей. Отличается он тем, что погашается в течение активного периода не вся основная сумма задолженности, часть ее остается для погашения последним взносом (остаточный платеж). В результате значительно уменьшается сумма регулярных выплат (особенно заметно это при дифференцированном платеже).

Формула расчета для аннуитета остается неизменной, только обязательно указывается параметр бс (ОБЯЗАТЕЛЬНО со знаком противоположным величине пс). Для дифференцированного метода изменяется только величина погашения тела кредита (рассчитывается не на полную сумму, а на разность между размером займа и величиной остаточного платежа).

Особенности расчета платежа по ипотечному кредиту

Главной отличительной особенностью расчетов выплат по ипотеке является наличие обязательных страховых платежей. Наиболее распространенным способом оплаты страховки является единовременное внесение страховых взносов за счет кредитных средств, и включение этой суммы в тело кредита. Таким образом, алгоритм расчета ежемесячного погашения остается неизменным.

В случае, если страховая компания использует другие принципы расчета с клиентами, например, ежегодные или ежемесячные выплаты взносов, их в кредитном платеже учитывают как суммы регулярных комиссий.

Как рассчитать годовые проценты по кредиту?

10000 * 12% = 1200 рублей составит сумма, которую необходимо выплатить за пользование процентами банку.

То есть, если из наших 10000 выплачено 5000, то: 5000 * 12%/12 = 50 рублей ежемесячно придется отдавать банку за пользование кредитом. При этом, помножив это же число на 12, получим среднюю сумму для оплаты процентов за весь год.

При обращении в банк для получения кредита следует уточнить, какая система кредитования работает в данной организации. Если предлагается сделать выбор самостоятельно, то есть смысл остановиться на дифференцированном платеже. По такому платежу меньше переплата, да и само осознание того, что платить приходится за свои деньги, является немаловажным фактором при выборе способа кредитования.

Ипотечные кредиты также выгодно выплачивать дифференцированно, так как при растущей стоимости недвижимости невыгодно выплачивать кредит с переплатой значительной суммы средств.

Ссудная задолженность

Это одно из основных понятий. Также ссудную задолженность часто называют телом кредита или суммой основного долга. Это та часть денежных средств, которой банк финансирует клиента. Стоит учитывать, что в сумму основного долга могут входить дополнительные услуги, такие как страхование и СМС-информирование.

Разберем пример. Допустим, вы оформили кредит на 15 000 рублей, помимо этого – услугу страхования жизни и здоровья на 2 000 рублей и СМС-информирование на 800 рублей. Итого сумма кредита составит 17 800 рублей. Это та сумма, на которую банк будет начислять проценты.

Но по мере выплаты ежемесячных платежей тело кредита будет уменьшаться, и проценты будут начисляться на меньшую сумму основного долга.

Как выбрать наиболее удобный кредит

Чтобы подобрать наиболее приемлемые правила кредитования и взять под оптимально соответствующий собственным запросам займ, стоит предварительно потратить время на сравнительный анализ. Только имея на руках полученные данные, можно сделать вывод о приемлемости оформления того или иного займа. И, конечно, остановиться на наиболее выгодном для себя, с учетом общей переплаты.

К выбору кредита следует подходить после проведенного анализа предложений нескольких банков

К выбору кредита следует подходить после проведенного анализа предложений нескольких банков

При выборе программы кредитования также стоит учитывать и все имеющиеся дополнительные взимания

Немаловажное значение имеет и возможность досрочного погашения ссуды. Ведь в таком случае размер общей переплаты значительно уменьшается

Но только при условии аннуитетных платежей (равномерных). Если погашение происходит дифференцированными платежами, то досрочное погашение не имеет смысла, ведь в первую очередь при таком варианте плательщик выплачивает процентную часть, а уже затем приступает к погашению общего долга.