Формула и расчет аннуитетного платежа по кредиту

Содержание:

- Вклады с капитализацией (управляемые вклады) — расчёт процентов

- Сферы использования

- ПСК

- Проценты: правила

- Как использовать сложные проценты в инвестировании

- Основные определения

- Способ расчета простого процента

- Как рассчитать сложные проценты

- Формула простых процентов.

- Дифференцированный платеж

- Что такое проценты?

Вклады с капитализацией (управляемые вклады) — расчёт процентов

Вклады с капитализацией имеют немного более низкие процентные ставки. Это связано с тем, что проценты начисляемые за месяц перечисляются на тот же счёт и тем самым сумма растёт быстрее. На следующий месяц прибыль будет больше, поскольку сумма на депозите стала больше.

Для таких вкладов есть важное понятие: «эффективная процентная ставка». Эффективная процентная ставка (ЭПС) — это фактический годовой процент, который будет заработан на вкладе

Он будет больше, чем исходный процент, поскольку расчёт происходит по «сложным процентам».

Эффективная процентная ставка (ЭПС) — это фактический годовой процент, который будет заработан на вкладе. Он будет больше, чем исходный процент, поскольку расчёт происходит по «сложным процентам».

Такое понятие имеет место только для вкладов с капитализацией.

Например, положили 100 тыс. рублей под 12% годовых с ежемесячной капитализацией. Через один месяц на счёте будет лежать сумма 101 тыс. рублей и уже она будет лежать под 12% годовых.

Через 2 месяца сумма будет уже 102,01 тыс. рублей (вместо 102 тыс. рублей). Поскольку на заработанную 1000 рублей в первый месяц также будут начисляться проценты под 12%.

Для расчёта сложных процентов лучше всего воспользоваться онлайн калькуляторами, поскольку рассчитывать их на листочке будет проблематично. Хотя это не так уж и сложно.

Для нашего примера надо просто умножить 100 на (1,01)12. Проще говоря умножить 1,01 сам на себя двенадцать раз. Чтобы упростить себе задачу можно воспользоваться функцией в калькуляторе возведение в произвольную степень: xy.

Примечание

Пенсионные вклады в среднем дают немного больше, чем обычные.

Сферы использования

Рассмотрим, в каких ситуациях обычный человек может столкнуться с ключевой ставкой.

Кредиты и вклады

Большинство населения сталкивается со ставкой ЦБ при размещении денег во вкладах и получении кредитов. Вот как происходит влияние:

- Центробанк не работает напрямую с физическими и юридическими лицами, только с банками. Следовательно, выдавать кредиты или класть деньги на депозиты населению или предприятиям он не может.

- Банки – это коммерческие организации, главной целью которых является получение прибыли от своей деятельности. Они не производят товаров, банки оказывают финансовые услуги по привлечению и размещению денег.

- Деньги откуда-то надо брать. Есть несколько источников: кредиты из ЦБ, от других банков, населения или предприятий. Эти источники не бесплатные. За кредиты надо платить проценты, а по депозитам – выплачивать доход вкладчикам.

- Центробанк выдает кредит банкам минимум под ключевую ставку. Значит, банк не может кредитовать население или предприятия под меньший процент. Разница между ними – это доход банка, который еще надо уменьшить на сумму расходов (создание резервов, текущие затраты на зарплату, обслуживание клиентов, программное обеспечение, безопасность и пр.), чтобы получить чистую прибыль.

- Коммерческий банк привлекает деньги во вклад под меньший, чем в ЦБ, процент. Ведь эти деньги надо застраховать в АСВ, обслужить их прием и выдачу, заплатить проценты. Поэтому они должны стоить банку дешевле, чем кредит в Центробанке.

Если банк предлагает депозит под процент выше, чем ключевая ставка, это повод повнимательнее к нему присмотреться. Причины такого выгодного предложения могут быть разные:

мошенничество;

близость банкротства и попытка его избежать за счет денег клиентов;

невозможность получения денег в ЦБ;

проблемы с операционной деятельностью;

только что созданный банк пытается привлечь к себе внимание и пр.

Высокие проценты – это повышенные риски для клиентов. Чтобы сориентироваться, какой процент будет считаться высоким, нужно посмотреть на базовый уровень доходности. Его ежемесячно рассчитывает Центробанк по вкладам крупнейших банков. На март 2020 г. составляет:

Рынок облигаций

Для инвестора прогнозы понижения ключевой ставки – это сигнал о том, что скоро повысятся котировки уже обращающихся на рынке облигаций. Это происходит по следующим причинам.

Представим, что Центробанк установил 7,5 %. Значит, предприятия и организации могут привлечь деньги путем размещения долговых ценных бумаг под чуть больший процент. Например, под 8 или 8,5 %. Потом ЦБ снижает ключевую ставку до 6,5. Новые выпуски облигаций уже можно размещать под 7 или 7,5. Эмитенты не хотят переплачивать инвесторам. Цены на бумаги с более высокой доходностью повысятся, ведь они станут привлекательнее по сравнению с новыми выпусками, и спрос со стороны инвесторов увеличится.

Обратная ситуация произойдет, если ключевая ставка будет повышаться.

Штрафы, пени, неустойки

Многие штрафы, пени, неустойки по договорам между юридическими, физическими лицами привязаны к проценту ЦБ, а также штрафы и пени по налогам. Как правило, применяется соотношение 1/300 или 1/150.

Например, при оформлении расписки в документе не всегда прописывается размер процентов в случае невозврата долга. В этом случае кредитор имеет право потребовать их оплатить в размере ключевой ставки.

Налогообложение

От размера процента, установленного ЦБ, зависит величина налога на доходы.

Налогообложение купонов

Корпоративные облигации, доходность которых превышает “ключевая ставка + 5 %” подлежат налогообложению в размере 35 % от превышения.

Пример. Клиент купил облигацию номиналом 1 000 руб. и с купонной доходностью 14,5 % годовых. С превышения в 3,5 % придется заплатить НДФЛ: 1 000 * 3,5 % * 35 % = 12,25 руб.

На повышенный процент по вкладам придется заплатить НДФЛ. Если доходность превысила величину “ключевая ставка + 5 %”, то вкладчик внесет 35 % в бюджет.

Пример. Клиент открыл вклад в банке на 500 тыс. руб. под 12 % годовых. На сегодняшний день необлагаемый лимит составляет: 6 % + 5 % = 11 %. Значит, с превышения надо заплатить НДФЛ:

- Налогооблагаемая база: 500 000 * (12 % – 11 %) = 5 000 руб.

- НДФЛ: 5 000 * 35 % = 1 750 руб.

Оплата услуг ЖКХ

За несвоевременную оплату услуг ЖКХ придется заплатить пени, которые тоже зависят от ключевой ставки:

- после одного месяца просрочки (даты оплаты счета по договору с поставщиком услуг) – 1/300 ставки ЦБ, т. е. на февраль 2020 года это 0,02 % за каждый день просрочки;

- после трех месяцев – 1/130, т. е. 0,05 %.

ПСК

Полная стоимость кредита — это и есть та самая величина, отражающая все затраты заемщика, которые он понесет в процессе уплаты основного долга по кредиту. Раньше эту информацию банк старался умалчивать, дабы клиент не передумал оформлять кредит. Однако, согласно закону от 2014 года, банк обязуется указывать эту сумму на первой странице кредитного договора и на обязательном графике платежей. Причем размер этой записи должен быть максимально большим, дабы избежать дальнейших недоразумений.

Рассчитать этот показатель можно по простой формуле:

ПСК=СК+СВК+%, где:

- СК — сумма кредита;

- СВК — сумма всех комиссий (разовых и ежемесячных);

- % — проценты по кредиту.

Проценты: правила

Рассмотрим четыре известных способа поиска процентов.

|

Занимайтесь математикой в удовольствие вместе с нашими преподавателями на курсах по математике для учеников с 1 по 11 классы! |

Нахождение одного процента от числа

При делении на 100% получается 1% от этого числа. Это правило можно использовать по-разному. Например, чтобы узнать проценты от суммы, нужно умножить их на величину 1%. А чтобы перевести известное значение в проценты, следует разделить его на величину 1%. Этот метод отлично помогает в вопросе, как перевести целое число в проценты.

Представьте, что вы пришли в магазин за шоколадом. Обычно он стоит 250 рублей, но сегодня скидка 15%. Если у вас есть дисконтная карта магазина, шоколад обойдется вам в 225 рублей. Чем будет выгоднее воспользоваться: скидкой или картой?

|

Как решаем:

|

Ответ: выгоднее воспользоваться скидкой 15%.

Составление пропорции

Пропорция — определенное соотношение частей между собой.

С помощью метода пропорции можно рассчитать любые проценты. Выглядит это так:

a : b = c : d.

Читается: а относится к b так, как с относится к d

Также важно помнить, что произведение крайних членов равно произведению средних. Чтобы узнать неизвестное из этого равенства, нужно решить простейшее уравнение

Рассмотрим пример. Насколько выгодно покупать спортивную футболку за 1390 рублей при условии, что в магазине в честь дня всех влюбленных действует скидка 14%?

|

Как решаем: Найдем, сколько рублей составляет выгода, то есть скидка в 14%. Обозначим стоимость футболки за 100%, значит 1390 рублей = 100%. Тогда 14% это х рублей. Получаем пропорцию: 1390 руб. = 100% Перемножим крест-накрест и найдем x: x = 1390 × 14 : 100 |

Ответ: выгода по скидке составила 194,6 рубля.

Соотношения чисел

Есть случаи, при которых можно использовать простые дроби. Например, 10% — это десятая часть целого. Чтобы найти 10% от числа a, нужно разделить его на 10. Собрали примеры соотношения чисел в таблице.

| Процент | Дробь | Как найти % от числа a |

|---|---|---|

| 10% | 1/10 | a : 10 |

| 20% | 1/5 | a : 5 |

| 25% | 1/4 | a : 4 |

| 50% | 1/2 | a : 2 |

| 75% | 3/4 | a : 4 × 3 |

Задача для тренировки. В черную пятницу вы нашли отличный пиджак со скидкой 25%. В обычный день он стоит 8500 рублей, но сейчас с собой есть только 6400 рублей. Хватит ли средств для покупки?

|

Как решаем:

|

Ответ: средств хватит, так как пиджак стоит 6375 рублей.

Как использовать сложные проценты в инвестировании

Как вы уже знаете, получаемая от инвестиций прибыль — это важный инструмент, который на большой дистанции может во много раз увеличить доходность ваших вложений. Метод повторного вложения прибыли называется реинвестированием.

Безусловно, использовать эффект сложного процента должен каждый инвестор, однако на практике это не так просто как кажется. Существует несколько проблем, которые мешают теоретически супервыгодное реинвестирование реализовать в реальных условиях. Например, вряд ли вы слышали о людях, ставших миллиардерами через банковские депозиты. Дело в том, что деньги постоянно обесцениваются из-за инфляции — постоянного повышения цен на товары и услуги. На самом деле ставка банковских депозитов обычно примерно равна инфляции или даже ниже, поэтому реальная доходность вкладов не впечатляет:

Скачать график в Excel

Даже если оставить удачный бескризисный отрезок 2010-2020 годов, доходность банковского вклада с учётом инфляции была в районе 1-2% годовых в рублях. Не говоря уже о доходности в долларах, которая после 2014 года, очевидно, находится в еще большем минусе.

Кроме инфляции сильно повлиять на итоговую доходность инвестиций могут разнообразные комиссии. Если их размер зависит от суммы инвестиций, убытки накапливаются по правилу сложных процентов, но уже с негативным эффектом. Это значит, что за несколько десятков лет инвестор может потерять сотни или даже тысячи процентов прибыли.

Такое часто встречается при инвестициях в ETF, где комиссия за управление достигает несколько процентов от депозита в год. Один из самых старых ETF под тикером SPY (инвестиционная стратегия — следование за индексом S&P 500) работает с 1993 года и берет с клиентов 0.09% в год — немного, по сравнению с другими биржевыми фондами. Эта ставка со временем может меняться, но давайте для эксперимента представим что она всегда была такой — и сравним, как будет отличаться доходность инвестиций при комиссиях от 0 до 2% в год:

Скачать график в Excel

Как видите, даже из-за несчастных 0.09% инвестор на дистанции 27 лет потерял 25% прибыли. А вроде бы небольшая комиссия в 2% годовых срезает доходность почти в 3 раза — с 723% до 270%, и это еще не учтена инфляция

По причине скрытых комиссий высокая доходность активов на самом деле может оказаться в разы ниже, поэтому перед принятием решения об инвестировании важно учитывать даже мизерные расходы

Куда же стоит инвестировать, чтобы использовать эффект сложного процента на максимум и минимизировать влияние инфляции и комиссий? Я бы выделил такие инструменты:

- Акции, в особенности американские. Сейчас это один из немногих активов, которые растут большую часть времени. Кроме того, многие компании платят дивиденды, которые можно реинвестировать и еще сильнее разгонять сложный процент. Плюс, рост цен на сами акции способен перекрыть влияние инфляции, а комиссии зависят от объема торгов, а не от вашего вклада. Взгляните на самых богатых людей планеты — почти все сделали состояние, владея большим количеством акций в своих компаниях.

- Инвестиционные фонды (в т.ч. ETF). Чаще всего это тоже инвестиции в акции, но вам не нужно самостоятельно подбирать портфель — аналитики фонда все сделают за вас. Если в портфеле фонда есть дивидендные акции, вы опять же сможете реинвестировать выплаты. При комиссии за участие ниже 1% в год катастрофического влияния на доходность ваших инвестиций не будет.

- Облигации. Обычно они дают чуть большую доходность, чем банковский депозит и способны практически без рисков приносить небольшую прибыль с учётом инфляции. В любом случае в вашем инвестиционном портфеле должны быть надёжные долгосрочные вложения, и облигации для этих целей подходят неплохо. Расходы при вложении в облигации идут на услуги фондового брокера и не зависят от общей суммы инвестиций.

Конечно, в любых инвестициях можно использовать правило сложных процентов, но не везде это рекомендуется делать. Чем выше риски вложений, тем выгоднее просто выводить прибыль, поскольку при неудачных раскладах депозит может быть потерян.

Использование сложных процентов — теоретически очень выгодное занятие, но как всегда дьявол кроется в деталях. Тем не менее, реинвестирование/капитализация остаётся одним из главных инструментов для накопления большого капитала, грех его игнорировать. И даже вне инвестирования начисление процентов по простому или сложному принципу встречается часто, поэтому полезно знать как это все работает. Надеюсь, подробный разбор формул и решения задач будут вам полезны.

Ну и подписывайтесь конечно 🙂

Удачных инвестиций и не болейте!

Основные определения

Когда мы сравниваем разные части целого, мы используем такие понятия, как половина (1/2), треть (1/3), четверть (1/4). Это удобно: отрезать половину пирога, пройти треть пути, закончить первую четверть в школе.

Чтобы сравнивать сотые доли, придумали процент (1/100): с латинского языка — «за сто».

Процент — это одна сотая часть от любого числа. Обозначается вот так: %.

Чтобы узнать, как перевести проценты в дробь, нужно убрать знак % и разделить число на 100, как в примере выше.

А если нужно перевести десятичную дробь в проценты — умножаем дробь на 100 и добавляем знак %. Например:

0,18 = 0,18 · 100% = 18%.

А вот, как перевести проценты в десятичную дробь — обратным действием:

18 : 100 = 0,18.

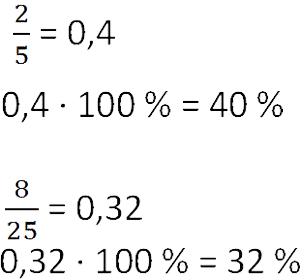

Выразить дробь в процентах просто. Для перевода сначала превратим её в десятичную дробь, а потом используем предыдущее правило:

Способ расчета простого процента

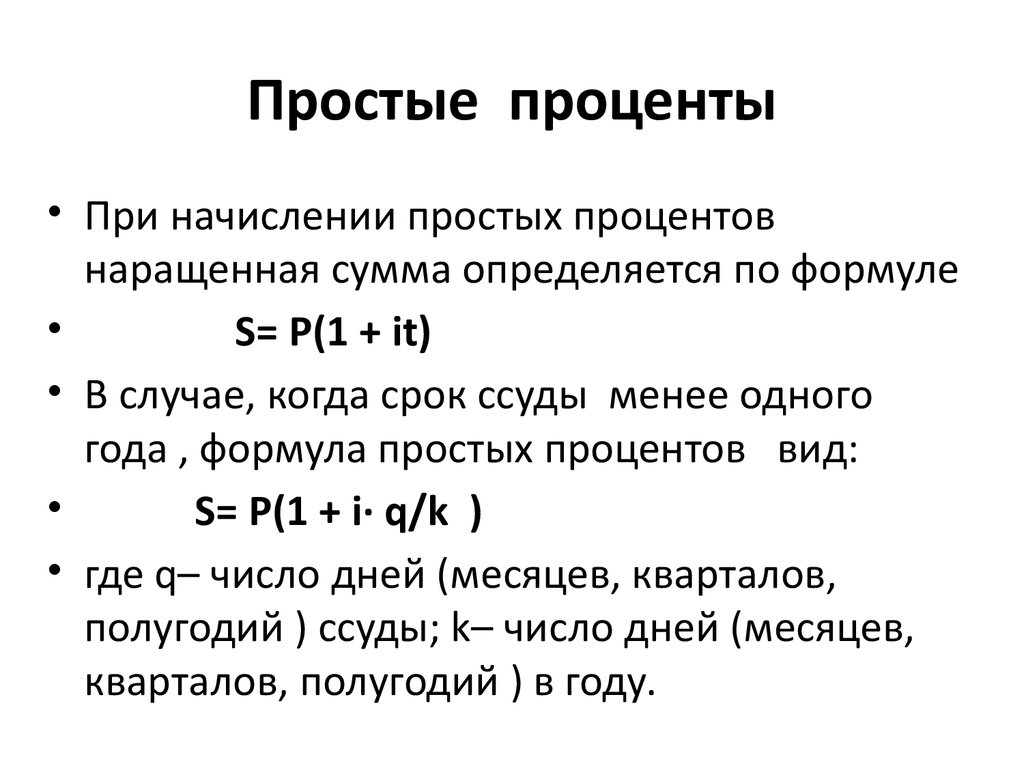

Простой процент – это процент по вкладу или кредиту, имеющий указанные в договоре периодичность и срок выплат, но без включения начисленных процентов в предыдущем периоде. Расчет годового процента по кредиту аналогичен подсчетам, проводимым по депозиту. На картинке ниже представлена формула, где Р – это тело кредита, а S – начисленные проценты. В обычной практике приравнивают количество дней в году к 365 или 366 (редко к 360), а в месяце к 30 дням.

Исходя из формулы, можно заметить, что сумма простого процента находится в зависимости от процентной ставки и срока вклада. Однако фактор периодичности начисления совершенно не имеет влияния на конечную доходность. Это объясняется тем, что проценты не присоединяются к основной сумме вклада.

В свою очередь, если в условиях договора указано, что проценты выплачиваются с определенной периодичностью, а не по завершении срока, то итоговая доходность равна сумме процентов. Примером служит ежемесячное начисление.

Как рассчитать сложные проценты

Для того, чтобы просчитать, как приумножить деньги сложными процентами и какую прибыль принесет банковский вклад за несколько лет, нужно знать следующие показатели:

первоначальный размер вклада К0

ставка дохода R

количество лет, за которые нужно просчитать доход n

конечная сумма К

По следующей формуле можно рассчитать эту самую конечную прибыль: К=К0*(1+R)n А просчитав размер конечной суммы, легко можно установить размер прибыли – это разница между конечной и первоначальной суммами. При помощи приведенной выше формулы всегда можно просчитать, какой результат принесет в будущем инвестиция.

Иногда возникают ситуации, когда нужно, наоборот, вычислить стартовую сумму вклада. Тогда эту формулу нужно преобразовать вот в такой вид: K0=K/(1+R)n С помощью формулы можно узнать и такой параметр, как процентная ставка. Эта информация требуется, когда инвестор, к примеру, хочет узнать, какую ставку ему выбрать, и на какой период нужно сделать вклад, чтобы получить конкретную прибыль. Формула вычисления сложных процентов: R=n?K/K0-1 А вот по этой формуле высчитывается период времени, на который нужно вложить средства, чтобы получить определенную желаемую прибыль: n=log1+R*K/K0

При расчете срока вклада для получения определенной прибыли следует учитывать тот факт, что практически все банки используют целые периоды. То есть, если расчет по формуле показал, что средства для получения конкретной прибыли нужно вложить на 3 года и 9 месяцев, то нужно понимать, что в реальности необходимо будет положить депозит на 4 полных года. Есть и более сложные примеры расчетов прибыли по сложным процентам. К таким примерам относятся вклады с возможностью пополнения. Допустим, у вкладчика есть депозит, который он ежемесячно пополняет определенной суммой. Как же рассчитать, какую прибыль он получит с такого депозита?

Здесь уже простой формулой расчета не обойтись, нужны более сложные механизмы. Рассмотрим эту задачу на конкретном примере: вкладчик положил на счет 1000$ и каждый месяц добавляет к нему 50$. Допустим, процентная ставка составляет 1% в месяц. Для подсчета конечной суммы через пять лет нужно подставить в приведенные выше формулы показатели за каждый период, т.е. за 60 месяцев. Ведь сумма увеличивается не только за счет процентов, но и за счет ежемесячного добавления. При данных условиях по итогам первого месяца сумма на счету составила 1010$. К ней добавились еще 50$. То есть, для расчета конечной суммы во второй месяц процент нужно начислять уже на 1060$. И так далее, до окончания задуманного срока.

Конечно, каждый раз производить такие вычисления довольно сложно, особенно тем, кто не владеет достаточными познаниями в математике. Да и таблицы такие каждый раз не насоставляешься. Поэтому специально для вычисления сложных процентов по вкладам можно разработать свой калькулятор например в таблице excel.

Итак, очевидна разница между простыми и сложными процентами. Однако, следует отметить, что и схема простых процентов при грамотном ее использовании также может принести довольно хорошие результаты в виде прибыли. Более того, простые проценты являются единственным приемлемым вариантом, когда вкладчик нуждается в регулярном выводе средств со счета. Тогда он просто выводит сумму прибыли, накопившейся за месяц, полгода или год. Тогда как сложные проценты более приемлемы в случае долгосрочного вклада и повторного реинвестирования.

В каких случаях используется начисление простых и сложных процентов?

Формула простых процентов по вкладам применяется, когда полученные проценты плюсуются к телу депозита лишь в конце периода или совсем не прибавляются, а переводятся на другой счет. Формулу сложных процентов используют, когда проценты насчитываются через равные временные промежутки (месяц, квартал, год). Это означает проведение капитализации процентов (когда проценты насчитываются на проценты).

Простые проценты используются в случаях оформления краткосрочных вкладов, период действия которых, в основном, меньше года. Метод сложных процентов применяется при долгосрочных вкладах, которые открываются на срок больше года.

Формула простых процентов.

Она используется тогда, когда начисляемый доход присоединяется к основному телу депозита в конце его срока или не присоединяется и выводится на текущий счет или пластиковую карточку. Этот порядок расчета стоит учесть, когда размещается солидная сумма на длительный срок. Обычно в данном случае банки применяют варианты размещения без капитализации, что понижает общую выгоду вкладчика.

Формула простого %:

Сумма % — это доход, полученный через i-ый промежуток времени.

Р – изначальный объем вложений.

i – депозитная годовая ставка.

t – срок вложения.

T – число дней в году.

Рассмотрим пример: разместим 100 000 рублей на полгода под 12%. Рассчитаем полученный доход:

Таким образом, через полгода со счета можно будет снять 105 950,68 руб.

Дифференцированный платеж

Этот вид платежа (по фактическому остатку), называют классическим, потому что логика его стройна и понятна.

Выплачивать долг надо через равные промежутки времени, для физических лиц обычно принимают месяц. Поэтому срок, на который выдаётся кредит, представляется в месяцах, и основной платёж вычисляется путём деления тела кредита на количество месяцев.

Ежемесячный взнос состоит из двух частей:

- постоянной — это и есть основной платеж, он идёт непосредственно на погашение тела кредита;

- переменной — это проценты по кредиту; они начисляются, исходя из текущего остатка основного долга;

- может присутствовать комиссия или иные виды сборов, они добавляются к переменной части.

Недостатком этой формы выплаты является то, что клиент обязан знать, какую именно сумму надо вносить в очередной раз. Но при заключении договора распечатывается таблица, в которой всё это указано, и остаётся только ею руководствоваться.

Есть ещё один минус дифференцированного платежа: клиент больше платит в первой половине срока, когда стоимость денег выше. Инфляцию ведь никто не отменял, и она в данном случае работает против заёмщика. То есть, принцип «деньги сейчас дороже, чем потом» обращён против него.

1. Определим основной платёж

Поскольку взносы ежемесячные, срок кредита представляем в месяцах (Кво.мес). Основной платёж (Осн.плт) рассчитываем просто:

Осн.плт = См.кредита / Кво.мес.

2. Вычислим сумму процентов за текущий месяц

Отталкиваемся от текущего остатка долга (См.долга.тек). Умножим его на годовую ставку (Прц.ставка), представив её в виде десятичной дроби, и разделим на 12 – получим текущее значение суммы процентов (См.проц.тек):

См.проц.тек = См.долга.тек х Прц.ставка / 12

Он получается суммированием основного платежа и процентов для данного месяца:

См.плт.тек = Осн.плт + См.проц.тек

4. Рассчитываем остаток долга

Эта величина будет исходной при расчёте См.плт.тек следующего месяца. Она высчитывается с учётом прошедших месяцев (Кво.мес прошедших):

См.долга.тек = См.кредита – (Осн.плт х Кво.мес прошедших)

Но можно увидеть их сразу, воспользовавшись услугами кредитного калькулятора. Для этого надо обратиться к любому сайты, где присутствует возможность автоматического расчёта.

У Вас спросят параметры кредита и рассчитают по ним общую сумму, основной платёж и переплату (сумму процентов). Можно указать и процент комиссии. Кроме итоговых цифр, на экране высветится таблица ежемесячных платежей с указанием всех параметром.

Что такое проценты?

Это слово произошло от английского словосочетания Pro Centum

Прочитав это словосочетание, вы наверняка обратили внимание, что там присутствует слово цент. От этого и происходит смысл процентов

Как известно, цент — одна сотая часть от доллара. Поэтому 1% — это и есть одна сотая часть от числа.

Сейчас в процентах измеряются многие финансовые показатели:

- налоги,

- доли в бизнесе,

- доходность от инвестиций,

- премии и штрафы,

- инфляция.

И не только финансовые:

- рождаемость и смертность,

- статистика удачных и неудачных браков,

- коэффициент полезного действия.

Давайте разберёмся более подробно, как посчитать процент от суммы. Мы приведём вам несколько примеров, которые помогут вам все понять.

Пример 1. Водитель таксомоторной службы отработал смену. За день его выручка составила 5 тыс. рублей. Ему необходимо отдать службе такси комиссию с этих заказов — 15%. Чтобы узнать сумму, которую должен заплатить водитель, необходимо 5 тыс. умножить на 15, после чего разделить на 100. Мы получаем результат, равный 750 рублей. Как вы уже догадались, 15% — это 15 частей из ста.

Теперь мы приведём вам обратный пример с тем же водителем такси. Так, за смену он заработал 5 тыс. рублей. Он потратил определённую часть этих денег на обязательные расходы:

- комиссию службе такси — 750 рублей,

- мойку автомобиля — 250 рублей,

- топливо — 1 тыс. рублей.

Итого у водителя остаётся 3 тыс. рублей. Из заработанных 5 тыс. рублей себе он забирает только 3. Теперь наша задача посчитать, какую часть от общей выручки он может смело положить к себе в карман. Для этого нам нужно разделить 3 тыс. на 5 тыс. После чего полученный результат, равный 0,6, умножить на 100%. Получается, водитель забирает себе в карман 60% от общей выручки.

Это интересно: разрядные слагаемые что это?

Пример 2. Четыре акционера открыли бизнес. Спустя год упорной работы он начал приносить доходы. Партнёры решили делить прибыль поровну, то есть каждому достанется по 25% от прибыли. Нам нужно посчитать, сколько денег получит каждый из них.

Допустим, бизнес приносит доход 200 тысяч рублей в месяц. Чтобы посчитать прибыль каждого из акционеров, необходимо умножить 200 тыс. на 25, и разделить на 100. Получаем результат — 50 тыс. рублей.

Пример 3. Конверсия продаж. Менеджер по продажам предлагает услуги своей компании по телефону. За месяц он совершил 800 звонков. Заинтересовались в услугах компании 280 клиентов. Для подсчёта конверсии продаж необходимо 280 разделить на 800, после чего умножить на 100. Результат будет равен 35%.