Расчет ежемесячного платежа по кредитной карте

Содержание:

- Как рассчитать обязательный платеж по кредитной карте?

- Расчет процентов по кредитке

- Что такое минимальный платёж по кредитке?

- Расчет ежемесячного платежа по кредиту онлайн

- Платежи в рамках действия льготного периода

- Как узнать сумму взноса

- Что такое обязательный платеж по кредитной карте Сбербанка

- Срок оплаты и штрафные санкции

- Как погасить долг по кредитной карте?

- Способы погашения кредитки

- Какой установлен срок уплаты?

- Обслуживание «Пользы Gold»

- Пример расчёта процентов по кредитной карте.

- Способы погашения долга

- Что такое «обязательный платеж»

- Как рассчитать кредит самостоятельно

- Итоги

Как рассчитать обязательный платеж по кредитной карте?

Сумму платежа можно рассчитать по простой формуле:

МП = ОД х СП х ФД / 365 + ОД х ПД

МП – минимальный платеж

ОД – основной долг

СП – ставка процента

ФД – фактические дни использования заемных средств за период расчета

ПД — процент от основного долга (который установил банк).

Например, заемщиком была оформлена кредитная карта с ограничением в размере 50000 рублей в Сбербанке под 24% годовых. Сбербанк устанавливает, что в обязательный ежемесячный платеж входят 5% (но не меньше 150 рублей) от суммы долга. Предположим, что с карты было списано 10 000рублей на оплату покупки. Что получается в итоге:

10 000 х 0,24 х 30 / 365 = 197,26 руб. — проценты за 1 месяц

10 000 х 0,05 = 500 руб. — 5% от суммы основного долга

197,26 + 500 = 697,26 руб. — минимальный ежемесячный платеж.

За снятие наличных денег с кредитки берется комиссия, которая прибавляется к основной задолженности. Соответственно, и минимальный размер платежа тоже вырастет.

Дата оплаты минимального платежа прописана в договоре и ежемесячной банковской выписке. Также всегда можно обратиться в отделение и задать интересующие вопросы сотрудникам или узнать всю информацию по кредитной карте в онлайн-банкинге, в том числе и размер обязательного платежа.

Важно! Лучше не проводить расчеты самому, а верить информации, предоставленной банком. Он каждый месяц будет доносить до клиента нужную информацию

Основные варианты оплаты:

- Через банкомат или банковский терминал. В этом случае деньги на карту будут зачислены в течение 6 часов.

- В кассе. Средства на счет поступят в течение 1 рабочего дня.

- Межбанковским переводом. Оплата через другие банки приходит в течение 2-3 рабочих дней. Банк, через который сделан перевод, как правило, накладывает свою дополнительную комиссию. Поэтому, оплачивая таким способом, лучше вносить сумму, которая превышает минимальный платеж.

Расчет процентов по кредитке

Для определения точной суммы к внесению на карточку для погашения займа рекомендуется проводить вычисления с помощью онлайн-калькулятора. Для получения актуальной суммы необходимо знать, сколько средств было потрачено в отчетном периоде, когда был начат льготный период, какие суммы были положены на карту в текущем периоде в счет погашения долга.

проводит расчет процентов по кредитной карте Сбербанка с учетом фактически потраченных сумм, которые остались непогашенными после окончания льготного срока.

Пример:

- начало отчетного периода приходится на 1 сентября 2019 года;

- максимальная сумма трат с карты ограничена лимитом в 150 тысяч рублей;

- 23 сентября была совершена покупка на сумму 12 тысяч рублей за счет средств кредитной карты;

- 27 сентября держатель карты внес средства в размере 5 тысяч рублей;

- процентная ставка по кредитному соглашению равна 24% при стандартном льготном периоде.

Как рассчитать платеж по кредитной карте Сбербанка при таких данных? Льготный период для держателя карты заканчивается 21 октября 2019 года. До этого момента кредитку рекомендуется пополнить на сумму осуществленной покупки, то есть на 12 тысяч рублей. Клиент банка на протяжении льготного срока внес 5 тысяч рублей, остались непогашенными 7 тысяч рублей.

Чтобы обойтись без начисления процентов по займу, необходимо успеть до 21 октября перевести на кредитку еще 7 тысяч рублей. Если такой возможности нет, то с помощью Сбербанка делается расчет процентов, которые будут начислены по займу.

Другая ситуация с аналогичными исходными данными с одним отличием – на протяжении льготного периода не было пополнения карты. Чтобы избежать неустоек, надо перевести на кредитку минимальный платеж.

Рассчитывается он по такому алгоритму:

- Вычисляется минимальная сумма основного долга, которую надо погасить до конца отчетного периода: 12000 * 5% = 600 рублей.

- Определяются проценты по кредиту за один месяц по установленной договором ставке: 12000 * 24% / 12 = 240 рублей. Процентная ставка применяется только к той сумме, которая фактически осталась непогашенной. Ставка указывается в договоре в годовом эквиваленте, поэтому в расчетах при умножении тела кредита на процент необходимо дополнительно делить получаемую сумму на количество месяцев в году.

- Рассчитывается суммарное значение минимального платежа, состоящего из показателя основной части кредита и процентов по непогашенной сумме займа: 600 + 240 = 840 рублей. При внесении такой суммы к держателю карты будут применяться указанные в договоре проценты до момента полного погашения займа. Плюсом таких перечислений является небольшая величина взносов и гарантия отсутствия пеней и штрафов за просрочку платежа.

В следующем месяце при условии отсутствия новых покупок за счет кредитных средств и при невозможности досрочного погашения займа расчет будет таким:

- Минимальная сумма к внесению в части основного долга (12000 — 600) * 5% = 570 рублей.

- Проценты за пользование заемными ресурсами: (12000 — 600) * 24% / 12 = 228 рублей.

- Значение минимального взноса: 570+228=798 рублей.

В приведенном случае ежемесячные выплаты небольшие и ежемесячно их значение будет уменьшаться при условии отсутствия новых оплат за покупки с кредитки. Но сумма уплачиваемых процентов в итоге будет крайне высокой.

Чтобы минимизировать свои расходы на обслуживание займа, необходимо придерживаться ряда правил:

- стараться погашать всю сумму долга в льготный период – это позволит сэкономить на процентах;

- при переводе средств на кредитку для погашения займа лучше оставлять один-два дня запаса – датой погашения признается день, которым было произведено зачисление денег, а при форс-мажорных обстоятельствах и при отсутствии временного запаса задержка будет чревата увеличением финансового обязательства держателя карты;

- строго соблюдать условия погашения кредита и не допускать возникновения неустойки;

- планировать расходы и соотносить их с возможностями погашения долга в отведенные для этого сроки.

Что такое минимальный платёж по кредитке?

Если у вас нет возможности выплатить долг целиком, придется вносить обязательный платеж до полного погашения кредита. Что такое минимальный платеж?

Размер платежа напрямую зависит от того, как много денег вы должны банку. Общий кредитный лимит при этом не учитывается. То есть, если максимальный лимит — 600 000 руб., а расход — 40 000 руб., то и рассчитываться будете только за то, что успели потратить в течение 50 дней.

На сегодняшний день обязательный ежемесячный платеж по кредитной карте Сбербанка составляет 5% от текущей задолженности, но не меньше 150 рублей. К этому значению необходимо прибавить: расходы на оплату дополнительных услуг (обналичивание, денежные переводы и т. д.); проценты по займу (если заёмщик не смог вернуть деньги до истечения грейс-периода).

Ежемесячный платеж рассчитывается индивидуально, в соответствии с условиями и тарифным планом

Ежемесячный платеж рассчитывается индивидуально, в соответствии с условиями и тарифным планом

Расчет ежемесячного платежа по кредиту онлайн

Самый популярный и простой способ рассчитать размер ежемесячного платежа – воспользоваться онлайн калькулятором. Сегодня подобные простые и удобные сервисы размещены на официальных сайтах практически всех банков, а также многочисленных специализированных интернет ресурсах, посвященных вопросам кредитования и работы банковской системы страны. Обычно для выполнения расчета необходимо вбить в программу следующие данные, перечень которых может слегка изменяться в зависимости от вида займа:

- сумма и срок оформляемого займа;

- процентная ставка по кредиту;

- величина комиссий (при наличии таковых);

- размер первоначального взноса (если он планируется);

- дата начала погашения кредита;

- тип ежемесячных выплат (аннуитетные или дифференцированные).

Преимуществом использования онлайн калькуляторов, размещенных на сайтах различных банков, является наличие в базах их данных тарифов, установленных каждой конкретной кредитной организацией. Это существенно облегчает выполнение расчетов. Однако, при необходимости сравнения условий, предлагаемых различными банками, потребуется посетить несколько сайтов.

Важным плюсом использования онлайн калькуляторов является возможность оперативного выполнения множества расчетов, исходя из различных сроков кредитования или размера ежемесячного платежа. В результате потенциальный заемщик получает отличный шанс выбрать самый выгодный для себя вариант оформления займа.

Платежи в рамках действия льготного периода

Сбербанк подключает ко всем своим кредитным картам льготный период, который может достигать 50 дней. По сути, это 30 дней отчетного периода и 20 дней платежного. Если до окончания срока льготы закрыть задолженность в полном объеме, необходимость оплачивать проценты отпадет.

При этом, несмотря на действие льготного периода, заемщик все равно обязан внести ежемесячный платеж хотя бы в минимальном размере. Если этого не сделать, возникнет просрочка, и проценты платить придется.

В сообщении Сбербанка будет информация о сумме, которую нужно внести на карту, чтобы сработал льготный период. Это сумма без учета процентов. Положите ее на счет, процентов не будет.

Как узнать сумму взноса

Практика показывает, что многие держатели карт часто допускают ошибки при расчете платежа. Чтобы их минимизировать, большинство финансовых организаций уведомляют своих клиентов о дате и минимальной сумме взноса. Эта информация может быть отправлена в виде СМС или сообщения на электронную почту.

Чтобы убедиться в правильности расчета платежа, необходимо обратиться в обслуживающий банк. Сделать это можно лично у кредитного эксперта или по телефону горячей линии. Клиенты, которые используют интернет-банк, могут в личном кабинете получить информацию о размере взноса или сумме задолженности.

Знаете ли Вы что

Потребительское кредитование — сегодня одна из самых востребованных услуг финансирования в экономически развитых странах мира. Только население Европы за один год берет около 200 млрд евро в кредит.

Воспользоваться самой востребованной услугой финансирования

Что такое обязательный платеж по кредитной карте Сбербанка

Для каждой кредитки предусмотрен определенный лимит, который можно использовать на свое усмотрение. Минимальный платеж по кредитной карте Сбербанка – это сумма, которую владелец пластика обязан раз в месяц вносить на карту, погашая задолженность. День такого платежа устанавливается банковским учреждением и прописывается в договоре.

Важно! Под днем платежа понимается завершение отчетного периода, который обычно составляет 25 дней.

Такие ежемесячные платежи обеспечивают постепенное погашение задолженности и гарантируют платежеспособность карты, и ее дальнейшее обслуживание. В течение отчетного периода владелец пластика может тратить с него деньги. После завершения этого срока банковская система формирует детализированную информационную справку с описанием проведенных платежей. Проще говоря, устанавливается, когда и сколько денег было израсходовано.

Существует также понятие льготного периода – срока, за который возможны беспроцентные платежи. Данный период равен 50-ти дням и складывается из 30-ти дней отчетного и 20-ти дней платежного периодов.

Пример: если отчетный период начинается 8 сентября и в этот же день совершается первая покупка, беспроцентное погашение задолженности возможно до 27 октября, т. е. на протяжении 50 дней. Но и при совершении первой покупки в более поздние сроки время выплаты долга останется тем же.

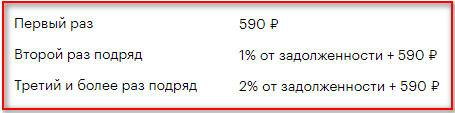

Срок оплаты и штрафные санкции

Если вы не только пропустили льготный период, но и не успели вовремя внести минимальный платёж по кредиту, вам придётся заплатить штраф. В случае однократной просрочки Тинькофф выставляет счёт на 590 рублей. Если ситуация повторяется, размер штрафа увеличивается на 1% от задолженности. За третью просрочку взимается сумма в размере 2% от долга + 590 рублей.

Какой штраф за неоплату минимального платежа предусмотрен договором?

Какой штраф за неоплату минимального платежа предусмотрен договором?

На перечисление платежа даётся 25 дней с момента формирования выписки. Но, чтобы деньги успели прийти на счёт, нужно вносить их заранее. Как минимум, за 5–7 дней до даты, указанной в документе. В случае несвоевременного зачисления денежных средств из-за особенностей работы банковской системы избежать начисления пени вряд ли получится.

Как погасить долг по кредитной карте?

Долг по кредитной карточке Сбербанка можно погасить несколькими способами:

- при помощи банкоматов и терминалов с карты или внесением наличных;

- перечислением денег с карты (счета) в личном кабинете Сбербанк Онлайн;

- в банковском отделении с карты/счета/наличными;

- с электронного ресурса Вебмани;

- с кошелька Яндекс.Деньги;

- с персонального кейса КИВИ;

- с карты стороннего банка через личный кабинет этой банковской организации.

Комиссия

- При зачислении денежных средств на счет кредитной карты через банкомат, Сбербанк Онлайн и кассу банка комиссия за услугу отсутствует. То есть пополнение кредитной карты с других платежных инструментов, принадлежащих этому же банку выполняется бесплатно. В отличие от дебетовых карт, комиссия за переводы на которые зависит от региона выпуска продукта.

- При переводе денег на кредитку Сбербанка с Webmoney придется заплатить комиссию, размер которой составляет 2% от суммы + 3 EUR. Зачисление в данном случае произойдет практически моментально (максимальный срок до 3 рабочих дня).

- Комиссия при перечислении денег с кейса Яндекс.Деньги 3% + 45 руб.

- Комиссия за перевод денег с QIWI кошелька на кредитку Сбербанка составляет 2% + 50 ₽.

Расчеты

Пример расчета платежа во время действия льготного периода:

- Итак, представим, что банк одобрил лимит в размере 100000 рублей, а годовая ставка 27,9%;

- За первые 30 дней владения картой вы потратили 20000 рублей, следовательно льготный период еще не закончился, значит проценты на эти деньги банк не начислил. (Помните, что, если вы снимали денежный средства через банкомат, на ту сумму процент действует);

- Оплатить через 30 дней нужно не менее 5% от потраченной суммы, то есть 5% от 20000 рублей, а это 1000 рублей.

Принцип расчета платежа по завершению льготного периода:

- Только один раз у держателя кредитной карты есть возможность внести обязательный ежемесячный платеж без процентов. Далее до завершения действия льготного периода, то есть в течение 20 дней после отчетного периода, нужно вернуть все деньги кредитору. Так получится взять в Сбербанке беспроцентный кредит.

- Если вернуть деньги до истечения льготного срока нет возможности, необходимо вновь выполнить обязательный минимальный платеж. В этот раз он составит 5% от потраченной суммы плюс проценты по договору.

Своевременная выплата хотя бы минимального платежа по карте позволит избежать штрафов от банка и не испортить кредитную историю.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Способы погашения кредитки

И клиенты, и Сбербанк заинтересованы в своевременности совершения всех предусмотренных правилами обслуживания кредитной карточки платежей. Поэтому нет ничего удивительного в том, что финансовая организация предоставляет владельцам пластиков на выбор несколько способов, позволяющих погасить долг или внести обязательный платеж быстро и без проблем.

Через Сбербанк Онлайн

Пошаговая инструкция для пополнения баланса кредитной карточки через Сбербанк Онлайн:

- авторизация в сервисе дистанционного обслуживания;

- переход в раздел главного меню «Карты»;

- последовательный выбор опций «Операции» и «Пополнить» из контекстного меню, расположенного рядом с пополняемой кредитной картой;

- выбор источника денежных средств, в качестве которого используется зарплатный пластик, дебетовая карта или счет клиента Сбербанка;

- указание суммы погашения;

- подтверждение совершения финансовой операции введением одноразового пароля, полученного на телефон СМС-сообщением.

Через приложение Сбербанка

Практически аналогичный порядок действий по погашению долга по кредитке предпринимается пользователями мобильного приложения Сбербанк Онлайн. Единственное отличие – несколько иные названия некоторых пунктов меню. В остальном владелец кредитки совершает стандартные операции:

- запускает приложение;

- находит нужную карту;

- выбирает операцию, которую необходимо совершить;

- указывает источник денежных средств;

- вводит сумму обязательного платежа;

- подтверждает погашение кредитной задолженности.

В офисе банка

Альтернативный способ внести обязательный платеж на кредитку Сбербанка предполагает использование наличных средств. В этом случае потребуется воспользоваться банкоматом или другим устройством самостоятельного обслуживания, либо прибегнуть к помощи сотрудника банка при личном посещении одного из офисов.

Найти ближайший к клиенту терминал или подразделение Сбербанка предельно просто. На официальном сайте размещается специальный сервис, на котором в разных форматах – графическом или текстовом – содержится информация о расположении всех банкоматов и офисов финансового учреждения. Причем для получения сведений не требуется регистрация в системе или авторизация в личном кабинете.

Еще один оперативный способ погашения долга по кредитке, доступный клиентам Сбербанка, предусматривает использование возможностей Мобильного банка. Для совершения обязательного платежа требуется отправить на номер 900 СМС-сообщение формата «Перевод 4321 1234 3500», в котором:

- 4321 означают последние четыре цифры зарплатной или другой дебетовой карты клиента, с которой списываются деньги;

- 1234 – аналогичные реквизиты кредитки, куда средства поступают;

- 3500 – сумма пополнения в рублях.

Через Почту России

Нередко для совершения обязательного платежа по кредитке Сбербанка используются услуги Почты России. Подразделения организации имеются практически во всех населенных пунктах на территории страны. Для совершения денежного перевода необходимо прибыть в отделение почтовой связи, заполнить соответствующий бланк и внести наличные средства.

Какой установлен срок уплаты?

В отличие от сформированного новыми клиентами мнения, платеж нужно вносить к моменту отчетной даты, а не к окончанию 30-ти дней с момента получения займа. Разберем на примере:

- Кредитка была активирована 26-го января. Соответственно, эта дата считается датой формирования отчета. Она же будет в дальнейшем «отчетной датой»;

- Первый займ был получен 10-го февраля;

- Платеж нужно внести уже к 26-му февраля.

Как видно из примера, далеко не всегда банк дает клиенту целый месяц на погашение долга. Если клиент взял ссуду незадолго до отчетной даты, то может не пройти и недели, как банк потребует вернуть часть ссуды обратно.

Обслуживание «Пользы Gold»

Кредитка в этом банке не бесплатна. За возможность пользоваться карточкой необходимо оплачивать фиксированную сумму раз в год. Она составляет 990 рублей. Оплата автоматически включается в обязательный платеж при формировании счета выписки.

Если договор был оформлен 5 августа 2017 года, то каждый год до 20 сентября дополнительно нужно будет доплачивать 990 рублей. Это все основные траты, которые могут быть предусмотрены договором о карте.

Перед подписанием договора о кредитной карте, важно уточнить у менеджера все вопросы, связанные с начислением процентов и использованием льготного периода. Также важно отслеживать движение денежных средств в личном кабинете и следовать указаниям счета-выписки

В этом случае кредитный продукт может стать не только удобным финансовым инструментов для совершения платежей, но и полезным ресурсом, который способен приносить комфорт и удобство своему владельцу.

Пример расчёта процентов по кредитной карте.

Расчет производится, исходя из вышеуказанных схем расчетов, а также особенностей льготного периода.

Рассмотрим пример с честным льготным периодом в 55 дней, который начинается с 1 мая и длится до 25 июня. Процентная ставка на снятие наличных составляет 35%, на безналичные покупки – 30%, комиссия за снятие наличных – 2,9% мин.300 р.

| Операции | Возврат до 25 июня | Возврат до 25 июля |

|---|---|---|

| 10 мая – снятие наличных 1 т.р. | 1 т.р. – наличные300 р. – комиссия за снятие3 т.р. – покупка

20 р. – проценты за 21 дней с 1 т.р. |

|

| 20 мая – покупка на 3 т.р. | ||

| 5 июня – снятие наличных 2 т.р. | 2 т.р. – снятая сумма58 р. – комиссия за снятие48 р. – начисленные проценты |

Рассчитаем комиссии за снятие наличных:

К возврату на 25 июня полежит сумма, потраченная в течение мая. Поскольку на снятие наличных ЛП не распространяется, то на эту сумму будут начислены проценты за 20 дней (с 10 мая до 31 мая):

Если пользователь хочет уложиться в ЛП, то до 25 июня ему нужно внести:

Если внести такую сумму нет возможности, то можно внести минимальный платеж (5%, мин.300 р.). В данном случае проценты начислятся и на сумму покупки за 11 дней (с 20 по 31 мая).

Итоговая сумма к расчету за май составит:

Минимальный платеж от общей суммы задолженности:

Поскольку второе снятие было уже в июне, то внести деньги можно до 25 июля. Сумма будет рассчитываться исходя из 25 дн. (с 5 по 30 июня)

Рассмотрим пример с «нечестным» грейс-периодом с теми же условиями.

| Операции | Возврат до 25 июня | Возврат до 25 июля |

|---|---|---|

| 10 мая – снятие наличных 1 т.р. | 1 т.р. – наличные300 р. – комиссия за снятие3 т.р. – покупка

2 т.р. – наличные 300 р. — комиссия 44 р. – проценты с 1 т.р. 40 р. – проценты с 2 т.р. |

Остаток основного долга после 25 июня +проценты. |

| 20 мая – покупка на 3 т.р. | ||

| 5 июня – снятие наличных 2 т.р. |

В данном случае нужно внести все потраченные деньги с 1 мая по 25 июня.

Учтем, что пользователь намерен все деньги 25 июня. Рассчитаем сумму процентов со снятых сумм:

Сумма к внесению до 25 июня для попадания в ЛП составит :

Если внести такую сумму пользователь не может, то он может заплатить минимальный платеж. В данном случае проценты начисляться и на сумму покупки за 36 дней:

Минимальный платеж к внесению на 25 июня составит:

К внесению на 25 июля будет остаток долга или минимальный платеж от него.

Таким образом, можно самостоятельно просчитывать свои траты и проценты к выплате, а можно воспользоваться выпиской по карте, которая формируется на конец расчетного периода и вносить платежи по ней. Выписку можно взять в отделении или сделать в онлайн-банке.

Способы погашения долга

Способов пополнения кредитки достаточно много. Ограничений на сумму перевода практически нет, за исключением установленного минимума. При этом вносить можно и больше, чем установлено банком — тогда оставшаяся сумма сохранится на карте для дальнейшего пользования.

Пополнить кредитку можно:

- В отделении Сбербанка (оплата через кассу банка по платежному поручению);

- Через банкомат, в разделе «Погашение задолженности по кредиту»;

- С помощью мобильного банка. Нужно отправить смс-сообщение, подтверждающее перевод с вашей дебетовой карты Сбера на кредитную карту;

- В «Сбербанк Онлайне», в разделе «Операции»;

- При посредничестве Почты России в любом ее территориальном отделении;

- С электронного кошелька (например, Киви кошелек или Яндекс Деньги).

Подробную инструкцию пополнения в зависимости от способа мы уже писали на нашем сайте.

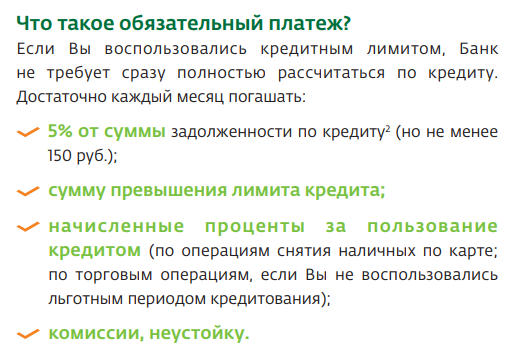

Что такое «обязательный платеж»

Под обязательным платежом понимается минимальная выплата по кредитной карте, которая осуществляется ежемесячно в течение всего срока пользования заемными средствами банка. Его величина устанавливается правилами финансовой организации. Порядок расчета и сроки выплаты подробно расписываются в договоре, который банк заключает с клиентом при оформлении кредитки.

Необходимость и выгодность своевременного внесения обязательного платежа не вызывает сомнений. Только в этом случае клиенту предоставляется возможность пользоваться льготным периодом кредитования и получать средства банка по пониженной процентной ставке или вовсе бесплатно.

Просрочка по уплате обязательного платежа оборачивается для владельца кредитной карты двумя неприятностями. Первая – невозможность использования льготного периода кредитования, вторая – начисление процентов за взятые в банке заемные средства по повышенной ставке. Сочетание этих факторов приводит к тому, что пользоваться кредиткой становится попросту невыгодно, а расходы, связанные с ее обслуживанием, резко возрастают.

Из чего состоит обязательный платеж

Действующие сегодня правила Сбербанка устанавливают достаточно сложную систему расчета обязательного платежа по кредитной карте. Величина выплаты формируется из 4-х основных составляющих:

- 4% от величины основного долга по кредитке, но не менее 150 руб. Под основным понимает долг, который не учитывает превышение лимита кредитования. До недавнего времени банк рассчитывал эту часть выплаты, исходя из ставки 5%. Но постепенное снижение ставки рефинансирования, регулярно предпринимаемое ЦБ РФ, привело к уменьшению этого параметра, играющего важную роль при определении величины обязательного платежа;

- собственно, сумма превышения кредитного лимита, которая включается в обязательный платеж целиком. Для сокращения величины минимальной выплаты целесообразно совершать финансовые операции с применением карты в рамках установленных ограничений;

- проценты, которые начисляются по итогам отчетного периода за пользование заемными средствами в пределах кредитного лимита. Избежать этой составляющей обязательного платежа можно только одним способом – не использовать кредитные ресурсы, предоставляемые карточкой;

- комиссии и неустойки. Первые рассчитываются в соответствии с тарифами Сбербанка за совершение различных финансовых операций по карте, например, обналичивание, а вторые — при допущении клиентом просрочек с внесением обязательных платежей или выходе за границы лимита кредитования. Неустойка представляет собой штраф, который рассчитывается за каждый день просрочки исходя из повышенной ставки в размере 36% годовых.

Как рассчитать кредит самостоятельно

Банк обязан предоставлять заемщику все сведения, связанные с выдачей кредита и с его исполнением. Это касается расчета полной стоимости кредита, помесячных платежей в графике. Но обращаться за расчетами в банк имеет смысл только после оформления договора и получения денег. Пока кредит не выдан, банк не связан с заемщиком договорными отношениями. Поэтому он может отказать в предоставлении расчетов и пояснений. В итоге для выбора и сравнения кредитных предложений такой вариант не подходит.

Онлайн-калькуляторы или ручной расчет

Все банки используют одинаковые формулы для расчета помесячных платежей. Естественно, делать такую работу вручную бессмысленно. Поэтому специалисты банка загружают исходные сведения в программы с формулами. Технические и математические ошибки в подсчетах встречаются крайне редко. В итоговых документах, которые получит заемщик, расчетные формулы не указываются.

Чтобы посчитать кредит самостоятельно, можно воспользоваться онлайн-калькуляторами в интернете, делать расчет вручную по формулам. В калькуляторы загружаются все исходные данные, от основной суммы долга и ставки процентов до размера дополнительных комиссий. В итоге калькулятор считает все сам, выдает вам результат по размерам ежемесячных платежей, сумма переплаты при разных условиях погашения кредита.

Формулы расчетов процентов по кредитам позволяют определить сумму ежемесячного платежа, общую переплату для заемщика

Расчеты можно сделать вручную или через интернет-калькуляторы. При этом формулы отличаются для аннуитетных и дифференцированных платежей

Вручную считать кредит очень сложно, особенно есть речь идет об аннуитетных платежах. Вам придется вникать в такие понятия как месячная и дневная процентная ставка, правильно подставлять все данные в формулы, перепроверять ручной расчет. Даже случайная ошибка в подсчетах или исходных данных может привести к неправильной оценке кредитного предложения, завысить или занизить размер переплаты.

По указанным причинам рекомендуем применять онлайн-калькуляторы. Их можно найти на сайтах кредитных организаций, на других интернет-ресурсах. Лучше перепроверять данные по нескольким калькуляторам, чтобы избежать ошибок. В этом случае вы сможете сделать объективное и обоснованное решение, выбрать оптимальные условия кредитования.

Какие данные нужны для расчета

Чтобы считать вручную или через онлайн-калькулятор, вам могут потребоваться следующие вводные данные:

- сумма кредита;

- точная ставка процентов;

- срок кредитования, количество платежей;

- дата начала платежей;

- сумма разовых комиссий, которые придется выплачивать заемщику;

- суммы ежемесячных комиссий.

В каждом онлайн-калькуляторе можно сразу указать, под какой вид платежей вы делаете расчет (дифференцированный или аннуитетный). Если вы считаете вручную, под каждый вид платежей нужно использовать разные формулы.

По дифференцированным платежам

Относительно просто рассчитать вручную проценты по дифференцированным платежам. Для этого нужно знать остаток долга по каждому ежемесячному платежу, ставку по кредиту. Формула для определения размера дифференцированных платежей:

Сп = (ООД х ПС х КДМ) / (100 х 365), где

Сп — сумма платежа

ООД — остаток по основному долгу

ПС — ставка в процентах годовых

КДМ — количество дней в месяце

(100 х 365) — произведение 100% на количество дней в году.

Формула используется для расчета каждого платежа отдельно, так как размер кредитного долга будет снижаться с каждым месяцем. После подсчета по всем платежам значения нужно суммировать. В итоге вы получите общую сумму переплаты под дифференцированные платежи.

Расчет делается с учетом того, что вы будете платить строго по графику, не планируете досрочно гасить кредит или нарушать сроки выплат. Если вы досрочно закроете часть кредита, остаток основного долга уменьшится. Следовательно, для определения суммы переплаты придется считать заново, подставляя уточненные показатели.

По аннуитетным платежам

Сделать расчет по аннуитетным платежам без онлайн-калькулятора намного сложнее. Вам придется применять формулу с многоуровневым делением, что непросто даже для профессионала в сфере финансов. Формула для определения размера аннуитетных платежей:

Сп = (СК х ПС / 12) / (1-(1 / 1 + ПС / 12) * (КП — 1)), где:

Сп — сумма платежа

СК — сумма кредита

ПС — ставка процентов годовых

КП — количество платежей по графику

* — показатель возведения в степень.

Сложно правильно посчитать все по этой формуле с первого раза. Чтобы избежать ошибок и быстро получить точные данные, лучше применять интернет-калькуляторы.

Итоги

Как видите, сложности могут быть и довольно много. Кредитка существенно увеличивает покупательскую способность человека и может здорово выручить в сложных ситуациях.

Но вместе с тем человек берет на себя обязательства перед кредитором, невыполнение которых ведёт к ужесточению условий использования пластика. Простыми словами – карать будут рублём.

Знание, как рассчитать обязательный платёж по кредитной карте поможет вам избежать просрочек. Вы сможете использовать карту полноценно и не способствовать увеличению роста своих долгов.

Полезное видео: