Выгодно ли рефинансирование кредита

Содержание:

- Суть перекредитования

- РЕФИНАНСИРОВАНИЕ АВТОКРЕДИТА

- РЕФИНАНСИРОВАНИЕ ПОТРЕБКРЕДИТА

- АльфаБанк перекредитование потребительского кредита

- Часто задаваемые вопросы

- Что такое рефинансирование кредитов?

- В чем выгода?

- Как рефинансировать кредит под меньший процент — 5 основных этапов перекредитования

- Рефинансирование в Уральском банке реконструкции и развития

- Почему банки могут отказать в рефинансировании кредита — 3 основные причины отказа

- В каком банке можно перекредитоваться

- Рефинансирование кредита для физических лиц — 8 предложений

- Что дает услуга рефинансирования для физических лиц?

Суть перекредитования

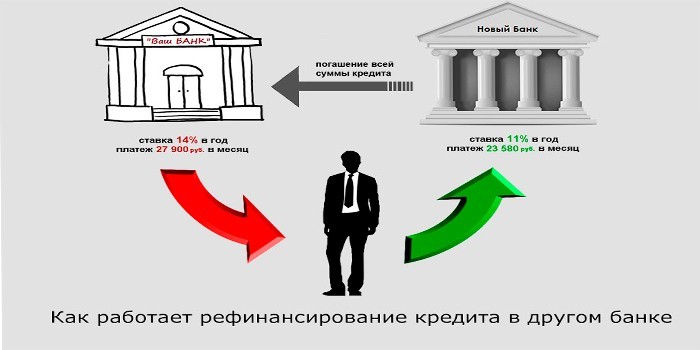

Два типа перекредитования различаются местом проведения процедуры:

- Реструктуризация проводится в банке, где был ранее получен заем.

- При рефинансировании договор заключается с другой финансовой организацией, предложившей лучшие условия. Новый банк погашает задолженность заемщика перед прежним кредитором и пересчитывает размер ежемесячных платежей.

Плюсы процедуры:

- Снижение текущей ставки.

- Уменьшение объема разового взноса.

- Изменение валюты для погашения.

- Объединение займов.

- Освобождение объекта залога.

Главное преимущество перекредитования – это появление возможности рассчитаться с банком при сложной финансовой ситуации. Слишком большой платеж после пересчета превратится в посильный. Заемщик избежит судебного разбирательства, проблем с коллекторами и негативных отметок в кредитной истории. И погасив долг, он снова может стать клиентом для банка.

Рефинансирование имеет смысл только при невозможности реструктурировать кредит по месту получения. Банк заинтересован в клиенте и возврате средств, поэтому уступки могут быть предложены даже в ущерб доходу. Но для потребителя уменьшение размера взноса часто достигается увеличением времени погашения, а не снижением процентной ставки. По итогу общая переплата вырастает, что является главным недостатком перекредитования.

РЕФИНАНСИРОВАНИЕ АВТОКРЕДИТА

Но если представить, что ставки резко упали за год, и придется все-таки столкнуться с переоформлением кредита, то нужно понимать, что процедура рефинансирования мало отличается от получения кредита заново с переоформлением залога, если это происходит в новом банке. Единственное, новый банк позволит учесть старую страховку, если в договоре со страховой компанией изменится выгодоприобретатель.

Если же банк предлагает рефинансировать сразу несколько кредитов, в числе которых автокредит, в один займ, то переоформление залога может не потребоваться, так как новый кредит может быть представлен в виде обычного потребительского займа, уточняет Красавцев. Но надо быть аккуратными с такими предложениями, просчитать все расходы.

Вот так бывает

«Зачастую банки только указывают комфортную ставку в своих рекламных буклетах, на деле же она оказывается выше, чем того ожидал владелец. Заемщику следует внимательно сравнить полную стоимость кредита по уже имеющимся долгам и по тому займу, который предлагает открыть банк для рефинансирования», — предупреждает Красавцев.

РЕФИНАНСИРОВАНИЕ ПОТРЕБКРЕДИТА

Заемщик может использовать рефинансирование потребительского кредита — тут такая же логика, как и для ипотечных кредитов. Еще вариант — это объединение нескольких кредитов путем рефинансирования в один, если они открыты в разных банках и обслуживать их становится неудобно.

Для рефинансирования потребительского кредита нужен будет паспорт и документы по рефинансируемым кредитам. Клиент должен запросить у банка выписку об остатке задолженности, а также сообщить новому банку номер кредитного договора, дату заключения сделки, срок кредитного договора, сумму и валюту кредита, процентную ставку, платёжные реквизиты первичного кредитора, в том числе реквизиты счета для погашения рефинансируемого кредита.

Как и в рефинансировании ипотеки, главная рекомендация — все тщательно просчитать.

АльфаБанк перекредитование потребительского кредита

Это самая популярная программа перекредитования в 2020 году. Банк развивается большими темпами, привлекая все больше и больше новых клиентов самыми выгодными условиями. Ставка одна из самых привлекательных, это не может не радовать, к томе же оформление получения не займет много времени.

Ознакомьтесь с обучающим видео «Как правильно сделать рефинансирование и когда оно будет выгодно для Вас»

Какие условия предлагает АльфаБанк:

- Ставка от 11.99%.

- Необходим паспорт и 2-НДФЛ за последние 6 месяцев.

- Сумма 50 000 ₽ — 4 000 000 ₽

- Без залога и поручителей.

- Срок от 1 – 5 лет.

- Особенностью программы и даже минусом является то что не кредитуют бизнесменов владельцев ИП.

- Плюсом назовем возможность перекредитовать любой вид действующего кредита это микрозаймы, ипотеки и автокредита. Так же к плюсам отнесем быстрое решение по онлайн заявке через 15минут.

Часто задаваемые вопросы

Можно ли перевести кредит из одного банка в другой?

При возникновении финансовых трудностей и риска нарушить кредитные обязательства, в первую очередь, рекомендует оповестить об этом банк. Как правило, заемщику идут навстречу, предлагая временные льготные условия. Это могут льготные каникулы или реструктуризация кредита. Надо запомнить очень важный момент, что ни в коем случае нельзя прятаться и молчать, надеясь, что в банке не заметят. Заметят! Поэтому решать вопросы следует до наступления штрафных санкций.

Но бывают ситуации, когда “свой” банк не хочет идти навстречу или, его условия стали не самыми выгодными. В таких случая можно обратиться в другие банки и оформить рефинансирование у них. Перейти в другой банк можно даже, когда имеется несколько кредитов от разных банковских организаций. Стоит заметить, что есть банки, которые работают не только с кредитами, но и с кредитными и дебетовыми картами, и даже займами в микрофинансовых организациях.

Почему отказывают в рефинансировании кредитов?

Несмотря на то, что большинство банков с удовольствием принимают новых клиентов, бывают ситуации, когда в рефинансировании может быть отказано. Причины могут быть самыми разными. Например, заемщик не соответствует требованиям текущей кредитной программы.

Следующей причиной отказа может стать финансовая неблагонадежность. Именно поэтому многие банки запрашивают справки о доходах. Банки — это не микрофинансовые организации, и они не готовы работать с клиентами с нестабильным материальным положением.

Также бывают случаи, когда банки требуют наличия залога или поручителя. Такое встречается не так часто, но тоже имеет место быть.

Еще одним поводом для отказа может стать плохая кредитная история. Дело в том, что в БКИ хранится информация за последние 10 лет, и даже давнишняя просрочка по уже выплаченному кредиту может вызвать недоверие.

Поэтому, чтобы избежать отказа, предварительно следует пообщаться с сотрудниками банка, рассказать свою ситуацию в деталях, дать согласие на предоставление необходимых документов. В этом случае риски получить отказ будут минимальными.

В каком банке можно оформить рефинансирование?

Услугу рефинансирования можно получить практически в каждом банке России. Вопрос заключается только в условиях, которые предлагают заемщикам разных категорий.

При рассмотрении предложений необходимо обращать внимание на размер ставки, сумму кредита, сроки, а также список необходимых документов. Где самое лучшее рефинансирование?

Где самое лучшее рефинансирование?

Среди предложений на рынке от лидирующих банков наиболее выгодные предлагает Почта Банк, ВТБ и Тинькофф. Помимо оптимальных процентных ставок в списке их преимуществ имеются льготные периоды, доставка карты курьером и получение дополнительной суммы наличными.

Почему Сбербанк отказывает в рефинансировании?

В рефинансировании Сбером может быть отказано, если текущий кредит подвергался реструктуризации или до окончания его действия осталось менее 180 дней. Также банк откажет в услуге, если имеется текущая задолженность или нарушение сроков

Еще следует обратить внимание на то, что заявка не будет рассматриваться, если остаток по кредиту будет составлять менее 30 тысяч рублей.

Что такое рефинансирование кредитов?

Под рефинансированием понимают предоставление заемных средств для погашения уже имеющегося кредита. Технически рефинансирование может быть произведено разными способами:

- путем объединения нескольких займов в один;

- изменением условий по взятому кредиту;

- увеличением срока предоставления заемных средств;

- уменьшением ежемесячного платежа путем изменения определенных условий кредитования;

- предоставлением отсрочки платежа при наступлении у клиента неблагоприятных финансовых обстоятельств.

Справка! С юридической точки зрения рефинансирование – это целевое кредитование. Поэтому в договоре указывают цель предоставления займа как погашение уже имеющегося долга.

В чем выгода?

В первую очередь, наткнувшись на более низкую процентную ставку по кредиту, необходимо произвести расчеты, дабы узнать являются ли новые условия настолько уж выгодными.

Для расчетов потребуются не только данные по процентной ставке, но и ряд других параметров, к примеру, стоимость страхования в новом банке, стоимость услуг оценщика залога, размер комиссии за конвертацию валюты (если рефинансирование подразумевает смену валюты), и иные вводные параметры.

По сути, перекредитование есть ничто иное как оформление нового кредита. Новый банк предоставляет клиенту кредит, посредствам которого выплачивается задолженность в «старом» банке. Но стоит ли гнаться за выгодой, которую сулит разница в один процент?

Однозначного ответа нет, поскольку многое зависит от условий конкретной банковской организации, которая предоставляет подобную услугу, суммы и срока кредита, а также того, какую часть суммы кредита вы уже успели выплатить к моменту, когда задумались о перекредитовании. Нередко бывают «подводные камни», недооценивать которые нельзя.

Так, для нового банка клиент будет являться новым заемщиком, которого необходимо проверить, прежде чем предоставлять довольно существенные суммы. К примеру, банк должен оценить залог, ведь большие суммы кредита выдаются в большинстве случаев под залоговое имущество.

В случае предоставления нового кредита, клиенту стоит быть готовым к увеличенной процентной ставке на период, когда заемное имущество еще будет числиться за «старым» банком. Таким образом, банк покрывает свои риски, ведь выданные кредитные средства остаются пока необеспеченными.

Кроме того, в условиях нового банка может значиться обязательное участие в более дорогой программе страхования. Если перекредитование подразумевает смену валюты кредита, то возможны и дополнительные расходы на услуги конвертации валюты.

Даже такая мелочь как количество филиалов для погашения кредитной задолженности может сыграть злую шутку с клиентом, ведь если филиал территориально расположен на значительном удалении, то возможно потребуется погашать долг, воспользовавшись услугами сторонних банков, а комиссию еще никто не отменял.

Банки охотно идут на «переманивание» только тех клиентов, которые зарекомендовали себя с наилучшей стороны, имеющие положительную кредитную историю. Особенно выгоден «перебежчик» с существенным кредитом на руках (читать как «существенными переплатами по кредиту»).

Есть еще один важный момент. Дело в том, что требования Центробанка в большинстве случаев делают крайне не выгодным для банков погашение ранее выданных кредитов заемными средствами, о чем все банки прекрасно извещены.

Так, согласно инструкции Центробанка (№254-П), кредиты, которые были выданы банком для погашения ранее выданных кредитов, должны классифицироваться как сомнительные, поэтому под такие кредиты банк обязан формировать резервы от 21% до 50%.

К примеру, под «обычные» кредиты банковский резерв составляет 0-1%. То есть, ситуация, когда клиент берет один кредит, пользуется кредитными средствами энное количество времени, а затем погашает задолженность, взяв новый кредит на более выгодных условиях, довольно рискованна для банковских организаций.

Как рефинансировать кредит под меньший процент — 5 основных этапов перекредитования

Итак, если принято решение провести рефинансирование имеющегося кредита, то важно сделать это быстро, чётко и с большей выгодой. Для этого специалисты рекомендуют воспользоваться инструкцией с подробным описанием каждого этапа процедуры

Этап 1. Общение с действующим кредитором

С одной стороны, законодательство не обязует заёмщика уведомлять кредитора о намерении произвести рефинансирование. Однако профессионалы рекомендуют сделать это в любом случае.

Банки обычно не желают отпускать добросовестных заёмщиков. Чтобы удержать их при намерении перекредитоваться в другом банке, они могут предложить изменить условия обслуживания. При этом заёмщик не только будет платить кредит на более выгодных условиях, но и проведёт процедуру гораздо проще и быстрее.

Этап 2. Выбор банка

Если всё-таки банк, в котором оформлен действующий кредит, на встречу не идёт, придётся проводить рефинансирование в другой кредитной организации. Специалисты рекомендуют подойти к выбору максимально ответственно.

В первую очередь придётся сравнить предложения нескольких приглянувшихся банков. Следует изучить информацию на их сайтах, отзывы в интернете на специализированных сайтах и форумах. Если времени и желания на самостоятельный подбор кредитора нет, на помощь придут специализированные сервисы сравнения, а также рейтинги, регулярно составляемые специалистами.

Когда банк для рефинансирования будет выбран, важно внимательно изучить всю документацию относительно перекредитования, размещённую на его сайте, в том числе:

- тарифы;

- наличие ограничивающих условий;

- список необходимых документов.

Если останутся какие-либо вопросы, следует обязательно получить ответы на них, обратившись к сотрудникам банка по телефону колл-центра или через онлайн-чат. Только когда все особенности процедуры будут понятны, можно приступить к оформлению рефинансирования.

Этап 3. Оформление и подача заявки на рефинансирование кредита

Чтобы подать заявку на рефинансирование, помимо заявления требуется предоставить в банк пакет документов. Каждый кредитор самостоятельно разрабатывает данный перечень, но можно выделить ряд документов, которые требуются почти всегда.

Какие документы нужны для рефинансирования кредита

К основным документам для рефинансирования кредита можно отнести:

- паспорт гражданина РФ;

- справка о заработной плате (2-НДФЛ или по форме банка);

- копия трудовой книжки, заверенная работодателем;

- документы о действующем займе – договор и график внесения ежемесячных платежей;

- справка об остатке задолженности;

- реквизиты для перечисления средств в оплату действующего кредита.

В некоторых случаях дополнительно могут понадобиться и другие документы, например, квитанции об оплате действующего займа.

Этап 4.Рассмотрение заявки

После того как заявка и пакет документов будут поданы, банк осуществляет их рассмотрение. Так как рефинансирование, по сути, является оформлением нового кредита, срок для рассмотрения в большинстве случаев не отличается от установленного для других видов займов.

Этап 5. Заключение договора

Если по окончании процедуры рассмотрения банк примет положительное решение, наступает завершающий и самый ответственный этап – заключение договора.

Читая договор, в первую очередь обращайте внимание на следующие параметры:

- размер процентной ставки;

- полная стоимость получаемого займа;

- порядок применения и размер штрафных санкций;

- условия досрочного погашения;

- возможны ли изменения условий кредитного договора в одностороннем порядке.

При изучении договора важно сохранять бдительность от начала и до конца, тщательно изучить абсолютно все разделы. Если возникнут проблемы и какая-либо из сторон обратится в суд, решение будет приниматься исключительно в рамках подписанного соглашения

Таким образом, оформление рефинансирования кредита – процедура не настолько сложная, как думают многие. Если чётко следовать представленной инструкции, удастся избежать многих сложностей и успешно перекредитоваться в другом банке под более низкий процент.

Рефинансирование в Уральском банке реконструкции и развития

В УБРИР предоставляют самый большой срок кредитования — до 10 лет. Минимум — на три года. Ставка зависит от суммы, которую вы берете, и составляет 8,99—16,8 %. Объем кредитования — от 100 000 до 5 млн рублей. Рассчитывать на займ могут не только наемные рабочие, но и индивидуальные предприниматели (учредители/соучредители предприятий).

Как и в других банках, в УБРИР рефинансируют ипотеку, автокредиты и потребительские кредиты. Каждый должен действовать еще не менее двух месяцев. Кредиты самого УБРИР не рефинансируются.

На денежные средства УБРИР могут претендовать граждане РФ в возрасте от 19 до 75 лет с постоянной регистрацией на территории РФ. Стаж — минимум три месяца на последнем месте работы.

Автор этой статьи будет благодарен вам, если вы поставите нашей группе в ?

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Почему банки могут отказать в рефинансировании кредита — 3 основные причины отказа

Причина 1. Наличие просрочек по любым займам

Ни один кредитор не желает иметь дело с неблагонадёжными клиентами. Именно поэтому, если обратиться за рефинансированием при наличии действующих просрочек, по заявке последует отказ.

Ещё одним способом решить вопрос в сложной ситуации является обращение за помощью к кредитным брокерам

При этом важно тщательно выбрать компанию-партнёра, чтобы не попасться на удочку мошенников

Причина 2. Испорченная кредитная история

Большинство банков в обязательном порядке при рассмотрении возможности оформления договора рефинансирования обращают внимание на репутацию заёмщика. С согласия потенциального заёмщика, подавшего заявку на кредит, банк вправе запросить сведения из БКИ

Изучив их, кредитор принимает решение о выдаче средств или отказе (как на традиционный кредит, так и на рефинансирование)

С согласия потенциального заёмщика, подавшего заявку на кредит, банк вправе запросить сведения из БКИ. Изучив их, кредитор принимает решение о выдаче средств или отказе (как на традиционный кредит, так и на рефинансирование).

Вполне естественно, что при наличии в БКИ негативных сведений банк, скорее всего, примет отрицательное решение по поданной заявке. Чтобы избежать этого, специалисты рекомендуют заёмщикам узнать, какая информация содержится в их кредитной истории, заранее.

Получить данные о кредитной истории можно, используя несколько способов:

- обратиться в банк с соответствующей просьбой;

- самостоятельно направить запрос в Бюро кредитных историй;

- запросить соответствующую информацию на сайте Центробанка России;

- воспользоваться услугами специализированного сайта.

Причина 3. Слишком маленький срок рефинансируемого кредита

Чтобы банк убедился в ответственности, а также платёжеспособности клиента требуется определённое время. Именно поэтому при рассмотрении заявки на рефинансирование кредиторы вводят ограничения относительно срока перекредитуемого займа.

В большинстве случаев своевременно выплачивать его придётся не менее 3-х месяцев. Некоторые банки требуют ещё больший минимальный срок – от полугода.

Зная основные причины отказа в рефинансировании, заёмщики могут самостоятельно решить, насколько целесообразно им подавать заявку в текущий момент времени.

В каком банке можно перекредитоваться

|

Сравнить |

ГПС(%)* |

Максимальная сумма |

Минимальная сумма |

Возрастное ограничение |

Возможные сроки |

|---|---|---|---|---|---|

| 5.5 % | 5 000 000 ₽Заявка | 50 000 ₽ | 18–65 | 1–5 г. | |

| 5.9 % | 1 600 000 ₽Заявка | 30 000 ₽ | 19–75 | 2–7 г. | |

| 6.5 % | 5 000 000 ₽Заявка | 50 000 ₽ | 21–70 | 1–7 г. | |

| 5.9 % | 5 000 000 ₽Заявка | 10 000 ₽ | 20–70 | 1–5 г. | |

| 5.9 % | 3 000 000 ₽Заявка | 50 000 ₽ | 22–65 | 1–7 г. | |

| 8.5 % | 2 500 000 ₽Заявка | 100 000 ₽ | 22–60 | 2–5 г. | |

| 5.5 % | 3 000 000 ₽Заявка | 50 000 ₽ | 23–65 | 1–7 г. | |

| 4.99 % | 2 000 000 ₽Заявка | 90 000 ₽ | 20–70 | 1–5 г. | |

| 7.9 % | 1 000 000 ₽Заявка | 10 000 ₽ | 22–70 | 1–5 г. | |

| 5 % | 2 000 000 ₽Заявка | 35 000 ₽ | 23–70 | 1–7 г. |

* ГПС – годовая процентная ставка (минимальная).

Получение нового кредита в другом банке – наиболее радикальная мера снижения долгового гнета. Перед тем как обращаться в стороннее финансовое учреждение, рекомендуется попросить первичную организацию о снижении ставки или продлении платежного периода.

Пожелание необходимо аргументировать. Уважительными причинами, вызывающими проблемы с погашением задолженности считаются:

- уменьшение дохода (зарплаты);

- временная утрата трудоспособности (декретный отпуск, болезнь);

- статус безработного, полученный в результате сокращения штата, ликвидации или реорганизации предприятия-работодателя.

Поводом для обращения служит наличие более выгодных альтернативных предложений на рынке финансовых заимствований.

Есть шанс, что администрация банка-кредитора, стремясь сохранить клиента, пойдет навстречу заемщику, предоставившему документальное подтверждение возникших проблем. Результатом рассмотрения заявки на рефинансирование могут стать:

- решение об изменении условий действующего договора, оформленное в виде приложения к нему;

- заключение нового соглашения;

- реструктуризация задолженности;

- отказ.

Выгодная договоренность с действующим кредитором считается наиболее желательным вариантом, так как ее реализация не связана со множеством бюрократических процедур, сопутствующих переоформлению обязательств на другую организацию. Кроме того, минимизируются издержки.

Если же предложенные кредитором кондиции заемщика не устраивают, ему остается одно: обратиться за рефинансированием в стороннее финучреждение. Запретить это сделать физическому лицу или обязать его выплачивать какие-либо штрафы не позволяет действующее российское законодательство. Перекредитование приравнивается к досрочному погашению, а препятствовать ему по 284-ФЗ нельзя.

Инициатором рефинансирования может выступать не только заемщик, но и сторонний банк, предлагающий услугу посредством публичных или адресных офферов.

Процедура перекредитования предусматривает определенную последовательность действий:

- принятие заемщиком решения о смене кредитора;

- выбор банка, предлагающего оптимальные условия рефинансирования;

- комплектование и предоставление пакета документов;

- одобрение заявки (или ее отклонение);

- заключение нового соглашения о кредитовании в случае положительного итога рассмотрения ходатайства.

После этого прежние долги погашаются (что подтверждается соответствующей справкой), а между новым кредитором и заемщиком возникают договорные отношения.

Условиями принятия положительного решения о рефинансировании являются:

- соответствие возраста заемщика действующим ограничениям;

- регулярный подтвержденный доход, адекватный финансовым обязательствам;

- отсутствие проблем с погашением действующего кредита на протяжении, как минимум, полугода;

- соблюдение иных условий банка.

Несоответствие заемщика требованиям финансового учреждения может повлечь отказ в услуге перекредитования.

Типовой комплект документов включает паспорт, договор о кредитовании (действующий), форму 2-НДФЛ или иное подтверждение состоятельности, справку от банка о соблюдении графика погашения задолженности.

Финансовые учреждения практикуют предоставление льготных условий привилегированным категориям клиентов. Держатели зарплатных карт, работники бюджетной сферы и надежные заемщики могут рассчитывать на одобрение ходатайства при предъявлении двух документов без паспорта и справки о доходах, так как личной информацией финансовое учреждение уже располагает. Они также имеют право во многих банках на получение ссуд на перекредитование с минимальными процентными ставками.

Рефинансирование кредита для физических лиц — 8 предложений

Альфа-Банк

Отзывы: 15

| Сумма ₽ | 50000—5000000 |

| Срок | 1—7 лет |

| Проценты (в год) | 6,5—25,2% |

| Возраст | от 21 |

| Скорость решения | 2 минуты |

| Лицензия ЦБ | № 1326 |

| 8 800 2000 000 | alfabank.ru |

| ОНЛАЙН-ЗАЯВКА |

Открытие

Отзывы: 15

| Сумма ₽ | 50000—5000000 |

| Срок | 2—5 лет |

| Проценты (в год) | 5,5—19,9% |

| Возраст | 21—68 |

| Скорость решения | 3 минуты |

| Лицензия ЦБ | № 2209 |

| 8 800 444 44 00 | open.ru |

| ОНЛАЙН-ЗАЯВКА |

УРАЛСИБ

Отзывы: 10

| Сумма ₽ | 35 000—2 000 000 |

| Срок | 1—7 лет |

| Проценты (в год) | 5,5—17,9% |

| Возраст | 23—70 |

| Скорость решения | 1 день |

| Лицензия ЦБ | № 30 |

| 8 800 250-57-57 | uralsib.ru |

|

ОНЛАЙН-ЗАЯВКА |

УБРиР

Отзывы: 13

| Сумма ₽ | 30000—1600000 |

| Срок | 2—7 лет |

| Проценты (в год) | 6,3—19% |

| Возраст | 19—75 |

| Скорость решения | 2 часа |

| Лицензия ЦБ | № 429 |

| 8 800 1000-200 | ubrr.ru |

| ОНЛАЙН-ЗАЯВКА |

Промсвязьбанк

Отзывы: 14

| Сумма ₽ | 50000—3000000 |

| Срок | 1—7 лет |

| Проценты (в год) | от 8% |

| Возраст | 23—65 |

| Скорость решения | 10 минут |

| Лицензия ЦБ | № 3251 |

| 8 800 333 03 03 | psbank.ru |

| ОНЛАЙН-ЗАЯВКА |

Райффайзенбанк

Отзывы: 13

| Сумма ₽ | 90000—2000000 |

| Срок | 1—5 лет |

| Проценты (в год) | 7,99—16,99% |

| Возраст | 23—67 |

| Скорость решения | 2 минуты |

| Лицензия ЦБ | № 3292 |

| 8 800 700 17 17 | raiffeisen.ru |

| ОНЛАЙН-ЗАЯВКА |

Росбанк

Отзывы: 10

| Сумма ₽ | 50000—3000000 |

| Срок | 1—7 лет |

| Проценты (в год) | 5,9—18,99% |

| Возраст | 23—65 |

| Скорость решения | 15 минут |

| Лицензия ЦБ | № 2272 |

| 8 800 200 54 34 | rosbank.ru |

| ОНЛАЙН-ЗАЯВКА |

ВТБ

Отзывы: 13

| Сумма ₽ | 50000—5000000 |

| Срок | 6 мес.—7 лет |

| Проценты (в год) | 7,5—18,20% |

| Возраст | 21—70 |

| Скорость решения | 5 минут |

| Лицензия ЦБ | № 1000 |

| 8 800 100-24-24 | vtb.ru |

| ОНЛАЙН-ЗАЯВКА |

Что дает услуга рефинансирования для физических лиц?

Подписав договор о перекредитовании, заемщики получают:

- Уменьшение кредитной нагрузки – можно согласовать платеж поменьше.

- Снижение процентной ставки.

- Объединение старых микрозаймов в один новый кредит. Это актуально для клиентов МФО, где выдают моментальные займы: небольшие суммы под большой процент. Перекредитование даст возможность закрыть кабальный договор с МФО и выплачивать кредит под нормальный процент.

- Изменение валюты кредита. Если вы взяли кредит в долларах, то рефинансирование позволит зафиксировать сумму в рублях. Актуально для заемщиков, которые получают доходы в рублях, а не в иностранной валюте. Таким образом, уменьшаются риски, связанные с ростом доллара.

Если вопрос реструктуризации или рефинансирования является для вас актуальным, то прежде чем дать согласие на оформление нового договора, учтите следующие моменты:

- Схема выплат. Существует аннуитетное и дифференцированное погашение кредита. При аннуитетной системе вы платите каждый месяц равными частями, включая проценты. При дифференцированной схеме % по кредиту начисляются только на остаток долга. Заметим, что в большинстве случаев предлагается первая схема, вторая не столь выгодна для банков.

- Комиссии. Рефинансирование иногда предполагает комиссионные сборы, уточните этот момент у менеджера.

- Процентные ставки. Если вы хотите получить выгоду от рефинансирования, то ориентируйтесь хотя бы на 5% снижения годовой ставки. Иначе вы потратитесь на комиссии, открытие счетов и прочее, и экономию не ощутите. Для ипотеки – от 3%, учитывая сумму долга.

- Ежемесячный платеж. Если рефинансирование подразумевает уменьшение срока кредита, то ежемесячный взнос может вырасти.

- Условия досрочного погашения. Банк может вписать в новый договор срок, в течение которого заемщик не вправе полностью погасить займ, опередив график. Запрет досрочного возврата кредита незаконен, условия о штрафах и комиссиях – тоже. Это разъяснено в пункте 12 Письма Президиума ВАС РФ № 146. Более того, с сентября 2020 банк обязан возвращать деньги за страховку при досрочном погашении кредита.