💳лучшие дебетовые карты для пенсионеров на 2021 год

Содержание:

- Рейтинг пенсионных карт

- Россельхозбанк

- Топ-2. ВТБ

- Карточки Maestro и «Мир» от Сбербанка

- Выбор карты для получения пенсии

- Пошаговая инструкция как перевести пенсию на карту Сбербанка

- Что такое карта москвича пенсионера и кто имеет на нее право?

- Особенности карт для пенсионеров: на что обратить внимание

- Особенности дебетовых пенсионных карт

- Бонусная программа для владельцев пенсионных карт

- Топ-3 дебетовых карт для пенсионера: лучшие предложения на рынке

- Обзор условий по пенсионным программам в банках

- Лучшие дебетовые карты для пенсионеров в 2021 году

- Преимущества получения пенсии на банковскую карту МИР

- Карты МИР от Почта-Банка

- Как оформить?

- Заключение

Рейтинг пенсионных карт

На основании характеристик карт и индивидуальных особенностей карт пенсионеров от различных банков мы предлагаем свой независимый рейтинг. Он основан на следующих основных показателях:

- Условия карты — финансовые показатели открытого пенсионного счета и затраты на открытие счета, его продление и стоимость различных форматов информирования;

- Удобство использования — совокупность характеристик, начиная от развития сети банкоматов банка и его партнерской сети и заканчивая удобством интернет-банкинга;

- Надежность банка — способность банка выполнять взятые обязательства;

- Доступность — возможность беспрепятственного использования карты на территории России, за рубежом, а так же сложность ее получения;

- Дополнительные условия — наличие бонусных программ и других привилегий, расширяющих возможности карты.

Россельхозбанк

Карта Мир Пенсионная Россельхозбанка – вариант для сельской местности. Банк поддерживает фермерские хозяйства, поэтому имеет сильные позиции в регионах.

- Стоимость обслуживания – 5 баллов. Бесплатно.

- Доступность банкоматов – 3 балла. 4 500 собственных банкоматов. Бесплатное снятие наличных в банкоматах Альфа-Банка и Промсвязьбанка.

- Надёжность – 5 баллов. Государственный банк, призванный реализовать правительственные программы по поддержке аграрного комплекса.

- Доходность – 4 балла. До 7% на остаток при наличии на счету более 500 тыс. руб.

- Бонусные программы – 3 балла. При подключении программы «Урожай» начисляется 1,5 балла за каждые 100 руб., потраченные по карте. Накопленными баллами можно оплатить товары из каталога вознаграждений, авиа и ж/д билеты, номер в отеле или аренду автомобиля. Кэшбэка нет.

Итого: 20 баллов. Надёжность и высокая доходность – сильные стороны. Бонусная программа не адаптирована для пенсионеров.

Знаете ли Вы что

Во многих мировых банках есть негласный список профессий клиентов, которые нежелательны. Сюда обычно относятся: журналисты, юристы, индивидуальные предприниматели, военнослужащие, судьи…

Подобрать кредит в банке, которому все профессии важны

Топ-2. ВТБ

Рейтинг (2021): 4.05

Расширенная бонусная программа

Бонусная программа от ВТБ дает возможность выбора – кэшбэк или баллы. Оба варианта вполне выгодные.

-

Характеристики

- Цена обслуживания за год: 0 руб.

- Оповещение по СМС: 0 руб.

- Доход: 4% (до 7% с опцией «Сбережения»)

- Бонусные предложения: возврат до 1.5% баллами, до 1.5% рублями, мили за каждые 100 руб.

Премиальная мультикарта «МИР» выпускается ВТБ специально для пенсионеров. Пожилым людям предлагаются вполне выгодные условия – бесплатный выпуск, информирование об операциях по СМС. Снимать наличные в устройствах ВТБ и партнеров можно бесплатно, в сторонних – с льготной комиссией, часть которой затем возвращается на карту в виде кэшбэка. На сумму на карте начисляется до 4% годовых, причем вне зависимости от того, сколько на балансе денег. Бонусная программа разнообразная, дает возможность выбора между баллами, до 1.5% от покупки и рублями, но для людей пенсионного возраста может оказаться сложной. Кэшбэк составляет 1.5%, а от партнеров – до 15%.

Плюсы и минусы

- Широкая бонусная программа, можно выбрать баллы или рубли

- Доход независимо от суммы остатка на счете

- Бесконтактные платежи, удобно для пенсионеров

- Льготная комиссия за снятие средств не в ВТБ

- Карта доступна только лицам, имеющим пенсионное удостоверение

- Сложная бонусная программа, пенсионерам трудно разобраться

Карточки Maestro и «Мир» от Сбербанка

Сбербанк обслуживает дебетовые банковские карты для пенсионеров двух видов:

- Maestro;

- «Мир».

Выбрав вариант Maestro, клиент соглашается на сотрудничество со Сбербанковским учреждением на следующих условиях:

- начисление 3,5% годовых на остаток;

- трехлетний срок действия;

- выпуск дополнительных экземпляров по желанию пользователя;

- безвозмездное обслуживание;

- доступ к сервисам «Мобильный банк», «Сбербанк онлайн»;

- получение/использование бонусов Спасибо.

Дополнительную карточку можно оформить для лиц, которым исполнилось семь лет.

Для владельцев варианта «Мир» доступны все возможности, что и собственникам Maestro за одним исключением. Они не могут оформлять пластиковые экземпляры дополнительно.

Выбор карты для получения пенсии

Карты для пенсионеров обладают набором всех тех плюсов, которые важны пожилому человеку. Выбор пенсионера зависит от того, как будет использоваться счет: для покупок, для накопления, для оплаты услуг ЖКХ и так далее. Все без исключения карты имеют бесплатное обслуживание. В остальном условия отличаются.

Лучшие карты с кэшбэком

Большая часть карт предоставляют кэшбэк за покупки в Аптеках, но есть и другие варианты:

- кэшбэк на «Аптеки» от 3-5%, это карты в Почта Банке, Московском Индустриальном Банка, Восточном Банке, УБРР, ФК «Открытие», Россельхозбанке, ПСБ и до 10% в МКБ и даже 15%, если покупать в сети аптек Партнеров;

- кэшбэк в популярных категориях, таких как «Авто» или «АЗС», это карты в ВТБ, МКБ, ПСБ, Почта Банк, «Супермаркет» (МИБ и Почта Банк по карте с опцией Пятерочка), «Общественный транспорт» (МИБ);

- кэшбэк «на всё» от 0,5-1%, это карты в Сбербанке, Связь-Банке, Восточном Банке, УБРР, МКБ до 2% в Уралсиббанке.

Есть продукт, например, Мультикарта ВТБ с возможностью ежемесячного выбора категории повышенного кэшбэка. Там возврат может достигать 10-15%.

Помимо этого, все карты МИР приносят кэшбэк до 20% за покупки у Партнеров платежной системы. Для участия в Программе достаточно пройти регистрацию.

Карты с бесплатной оплатой ЖКУ

К сожалению, почти по всем картам для пенсионеров предусмотрена комиссия за оплату ЖКУ. Но есть пару экономящих продуктов:

- карта МКБ, правда, она будет выгодна только жителям столицы и области;

- Почта Банк, его картой можно оплатит ЖКУ бесплатно;

- Восточный Банк, здесь комиссию взимают, но возвращают 5% кэшбэка за эту операцию;

- МИБ, банк предлагает большой список организаций, переводы в которые бесплатные, в этом перечне в том числе есть и компании ЖКХ.

Карты с начислением процентов на остаток

Доходность карты – это еще один критерий, который важен пенсионеру. Хороший годовой процент при выполнении минимальных условий или и вовсе без них дают карты:

- 7% Восточного Банка и МКБ, при остатке от 10 тыс. руб.;

- 5% без каких-либо условий дает карта Связь-Банка. И с легко выполнимыми условиями по остатку – карты ПСБ, и Уралсиббанка.

Высокая ставка до 8,5% по Мультикарте ВТБ, но там нужно выполнять ряд условий для получения максимального процента. В остальном ставки находятся в диапазоне 3,5-4% в год.

Пошаговая инструкция как перевести пенсию на карту Сбербанка

Оформить перевод пенсии (по старости, по инвалидности, по случаю потери кормильца и другие виды) на карту Сбербанка в 2021 году можно 3 способами:

- Традиционный способ. Вы лично или через представителя оформляете карту Сбербанка в отделении, и пишите заявление на перевод пенсии, Пенсионном Фонде или МФЦ.

- Дистанционный через Сбербанк-Онлайн (необходим аккаунт на портале Госуслуг). Вы отправляете электронное заявление о переводе пенсии на карту Сбербанка.

- Смешанный способ.

Инструкция подачи заявления традиционным способом

Шаг 1. Оформление банковской карты в отделении банка

![]()

Для получения пенсии на карту Сбербанка пенсионеру для начала необходимо оформить саму дебетовую карту. Рекомендуется лично направиться в ближайшее территориальное отделение и получить очную консультацию по непонятным вопросам о тарифах и условиях пенсионной карты. С собой необходимо взять оригинал действующего гражданского паспорта, СНИЛС и пенсионное удостоверение.

После этого Сбербанк на заявителя откроет отдельный счёт и к нему выпустит пенсионную банковскую карту, которую можно получить примерно через 10 дней. Для ускорения процесса перевода пенсии в Сбербанк лучше попросить предоставить реквизиты в момент оформления карты.

Шаг 2. Написание заявления на перевод пенсии через ПФ РФ или МФЦ

![]()

Полученные в Сбербанке реквизиты карточного счета необходимо отнести в Пенсионный Фонд или МФЦ. Там оформят и зарегистрируют заявление на получение ежемесячной пенсии на карту Сбербанка с указанием предоставленных реквизитов. Один экземпляр остается в ПФРФ (МФЦ), а другой вам выдадут на руки.

Необходимые документы для подачи заявления

- Паспорт РФ.

- СНИЛС.

- Пенсионное удостоверение.

- Реквизиты карточного счета.

Шаг 3. Заберите пенсионную карту в отделении

Как и было сказано, через примерно 10 дней после оформления пенсионной карты Сбербанк-МИР Вам необходимо забрать выпущенный пластик в соответствующем отделении банка.

Вместе с картой выдаётся:

- ПИН-код для просмотра остатка по счёту и снятия наличной валюты (предоставляется он всегда в отдельном конверте).

- Логин и пароль для получения доступа к функционалу интернет-банка (при подключении этой услуги).

Выпуск карты и оформление заявления в Пенсионный Фонд через Сбербанк-Онлайн

Это способ подойдет тем, у кого есть зарегистрированный Сбербанк-Онлайн и аккаунт на портале Госуслуги.РУ. Оформить процедуру можно как через компьютер, так и через мобильное приложение Сбербанк-Онлайн. В нашем случае расскажем, про оформление с персонального компьютера.

![]()

1 Шаг. Выпуск пенсионной карты через Сбербанк-Онлайн и подача заявления в ПФ РФ.

Через интернет-банк Сбербанк-онлайн с недавних пор можно оформить выпуск пенсионной карты и сразу же подать заявление в Пенсионный Фонд.

Для этого необходимо в Сбербанк-онлайн в верхнем меню «Прочее» выбрать «Пенсионные программы».

![]()

Далее на новой странице, где написано «Получайте пенсию в Сбербанке нажимайте на «Оформить».

Далее необходимо будет подтвердить, что Вы пенсионер, нажав соответствующую кнопку. А также внизу страницы кликнуть на кнопку «Оформить получение пенсии».

![]()

На следующей странице Вы заполняете свои паспортные данные и номер СНИЛС и отправляете электронное заявление о переводе пенсии в Сбербанк с помощью аккаунта ГОСУСЛУГИ.

2 Шаг. Получение пенсионной карты МИР Сбербанка

После того, как Вы дистанционно оформили выпуск пенсионной карточки МИР и отправили электронное заявление в Пенсионный Фонд, вам остается только получить пластиковую карту в отделении, которое Вы выбрали при оформлении заявки в Сбербанк-Онлайн.

Смешанный способ: отправка заявление в Пенсионный Фонд через ГОСУСЛУГИ

Также есть смешанный способ оформления перевода пенсии на карту Сбербанка. Для этого, Вы обычным способом оформляете пенсионную карту в Сбербанке (в отделении). Получаете реквизиты карты.

Далее, вместо того, чтобы идти в Пенсионный Фонд, Вы дома, через интернет на портале Госуслуги.РУ оформляете заявление о смене типа доставки пенсии. То есть, чтобы пенсия поступала на картсчет Сбербанка.

![]()

В электронном заявлении указываете реквизиты вашего счета в Сбербанке и отправляете его в Пенсионный фонд через портал. Оно зарегистрируется и со следующего месяца, вместо Почты РФ или другого банка Вы сможете получать пенсионные платежи на карточку Сбера.

Что такое карта москвича пенсионера и кто имеет на нее право?

Получить карту имеют право пенсионеры, зарегистрированным местом жительства которых является город Москва. Возраст в данном случае значения не имеет, важен сам факт учета гражданина как пенсионера в органах социальной защиты.

Кроме непосредственно пенсионеров правом на карту обладают москвичи предпенсионного возраста. Эта категория граждан появилась после пенсионной реформы и увеличения возраста выхода на пенсию. Теперь карту москвича наравне с пенсионерами могут получить люди достигшие возраста 55 лет для женщин и 60 для мужчин.

Внешне карта москвича мало отличается от обычной банковской. Она выпускается финансовыми учреждениями, на данный момент Банком ВТБ. На изделии, как правило, указывается следующая информация:

- личные данные владельца;

- срок действия (месяц и год);

- номер;

- фото держателя.

Такой банковский продукт является именным, поэтому пользоваться им посторонним лицам в любых целях нельзя. В противном случае нарушителю придется выплатить штраф.

Карточка оснащена чипом, который дает возможность оплачивать покупки или услуги бесконтактным способом. По истечении срока действия карта перевыпускается в автоматическом режиме.

Особенности карт для пенсионеров: на что обратить внимание

Такие дебетовые карты, как правило, выпускаются с полным функционалом и обычными условиями. Но дополнительно на них можно начислять пенсию через ПФР. Единственное отличие – многие кредитные организации предлагают такие карты с бесплатным обслуживанием, тогда как классические варианты будут стоить денег.

Все карты для пенсионеров принадлежат платежной системе МИР, так как пенсии могут начислять только на них: с 1 октября 2020 года использовать продукты других платежных систем для этого нельзя.

Поскольку зачастую такие карты имеют процент на остаток, важно, чтобы деньги на счету были застрахованы на случай закрытия банка. Все крупные кредитные организации России участвуют в системе страхования вкладов физических лиц, поэтому в них можно хранить до 1 400 000 рублей без опасений, что в случае закрытия банка вы останетесь без денег

Особенности дебетовых пенсионных карт

Дебетовые карты для пенсионеров – специальный инструмент для безналичного получения государственных пособий и социальных выплат. Несколько последних лет Пенсионный фонд России (далее – ПФР) переводит граждан, получающих государственное пособие, на безнал.

Условия зачисления социальных выплат на картсчет регулируются правилами кредитной организации. При выборе банка и оформлении карты пенсионеру следует учитывать следующие нюансы:

- адрес кредитного учреждения – через отделение, находящееся в шаговой доступности, можно оплачивать коммунальные услуги;

- условия пользования картой:

- комиссия за снятие наличных денег и переводы средств;

- бонусы, скидки, дополнительные опции;

- кэшбэк;

- наличие поблизости банкоматов.

Банковские карты для пенсионеров отличаются от обычных пластиковых «дебеток». Особенности финансового продукта:

- льготное или бесплатное годовое обслуживание;

- наличие кэшбэка, опций, позволяющих клиенту участвовать в специальных программах;

- возможность получения пассивного дохода – на остаток средств начисляются проценты;

- новый пенсионный пластик выпускается национальной системой платежных карт (далее – НСПК) МИР и имеет ряд ограничений:

- использовать можно только на территории Российской Федерации (далее – РФ);

- карту МИР нельзя пополнить с другого пластика;

- ограничения при переводах способом Card2Card вплоть до отсутствия возможности совершать подобные транзакции;

- карточки МИР не всегда участвуют в бонусных программах банков, которые их выпустили.

Использование национальной платежной системы МИР

Согласно Федеральному закону РФ от 01.05.2017 г. №88-ФЗ, выплаты работникам бюджетной сферы и пенсионерам должны быть переведены на банковские карты НСПК МИР. Правовая норма вступила в силу с 01.10.2017 г.

- госслужащих;

- работников муниципальных органов;

- стипендиатов:

- студентов;

- аспирантов;

- пенсионеров;

- судей.

Законодательно регламентируются как типы бюджетных выплат, так и предельные сроки перевода на карты НСПК МИР. Сводная информационная таблица условий перехода на НСПК:

|

Тип бюджетных средств |

Дата открытия банковского счета, обслуживаемого картой других платежных систем |

Крайний срок перевода |

|

До 01.07.2017 г. |

01.07.2018 г. |

|

После 01.07.2017 г. |

День открытия счета |

|

|

До 01.07.2017 г. |

По истечении срока действия продукта, но не позже 01.01.2020 г. |

|

После 01.07.2017 г. |

День открытия счета |

Держателям пенсионных дебетовых карт других платежных систем, получающим государственные пособия по старости, следует в обязательном порядке перейти на НСПК МИР до 01.01.2020 г. Для этого нужно обратиться в банк с соответствующим заявлением.

Бонусная программа для владельцев пенсионных карт

Отдельным преимуществом являются особые условия для участников бонусной программы среди пенсионеров и получателей пособий:

- До 30% всем участникам бонусной программы, купившим товар или услугу партнера Сбербанка.

- 3% от суммы безналичных покупок от Сбербанка.

Дополнительно банк предлагает пенсионерам повышенные бонусы в рамках стандартных условий программы с начислением баллов в зависимости от уровня привилегий. На уровне «Огромное спасибо» или «Больше, чем Спасибо» предлагают выбрать 2 или 4 категории, где кэшбэк по карте достигает 20%.

К льготным категориям относят:

- 10% на развлечения;

- 20% на транспортные расходы;

- 10% в категории детских товаров;

- 10% на онлайн обучение;

- 10% на оплату такси;

- 5% на заправки и т.д.

Чтобы достичь привилегированных уровней следует выполнить простые задания – иметь расходы по карте более 5 тысяч рублей в месяц, расходовать более 50-85% от поступлений и выполнять дополнительные задания банка – пользоваться Сбербанк Онлайн и открывать/пополнять депозиты.

Как начать начисления баллов?

Баллы, свободно обмениваемые на рубли, накапливаются на специальном бонусном счете с пополнением от каждой безналичной покупки в размере согласно выбранной категории. Чтобы начать накапливать баллы, предстоит зарегистрироваться участником.

Предусмотрено 2 простых способа подключения:

Регистрацию проводят путем подтверждения смс-паролем, который поступит на привязанный номер сотового телефона.

Порядок расходования накопленных баллов?

По мере зачисления все новых баллов от покупок, на бонусном счете собирается некоторая сумма в баллах, обмениваемых впоследствии на рубли из расчета 1 балл=1 руб.

Чтобы использовать накопления вместо рублей, необходимо выбирать товары и услуги среди широкого перечня предложений от более, чем 200 партнеров банка. В список партнерской сети входят региональные организации и крупные сети, компании федерального уровня. За покупку удается списать до 99% бонусами, списав с рублевой карточки всего 1%, если количество баллов накоплено достаточное.

Подробнее ознакомиться с возможностями использования бонусов можно в личном кабинете пользователя интернет-банка, зайдя на личную страницу, выбрав необходимые фильтры по региону, типу карт и категориям.

Топ-3 дебетовых карт для пенсионера: лучшие предложения на рынке

Подобные карты должны отличаться выгодными условиями для пользователей и при этом быть безопасными для хранения денежных средств. Мы подобрали в рейтинг карты, которые отвечают следующим условиям:

- Имеют бесплатное обслуживание.

- Позволяют получать проценты на остаток.

- Могут работать с кэшбеком за покупки.

- Банки-эмитенты карт участвуют в системе страхования вкладов физических лиц.

Кроме того, необходимо, чтобы карта принадлежала к системе «МИР», иначе на нее не получится оформить пенсию по новым правилам.

ВТБ

- Процент на остаток4% — 7%

- Кэшбек1,5% баллами или милями

Уралсиб

- Процент на остаток5%

- Кэшбекдо 2% на всё

Россельхозбанк

Банк ВТБ предлагает удобную и выгодную дебетовую карту под названием «Мультикарта Пенсионная» (для военных пенсионеров также есть отдельный продукт). Это разносторонний продукт, который каждый пенсионер сможет подогнать под свои нужды и особенности использования. Изначально она позволяет получать 4% на остаток на сумму не более 500 000 рублей. В «базовой комплектации» нет кэшбека, но его можно подключить благодаря опциями, которые можно менять каждый месяц.

Главный плюс «Мультикарты» – в возможности ее подстраивать под себя. Продукт имеет несколько программ, которые дают бонусы: опция «Сбережения», например, увеличивает начисление процента на остаток вплоть до 7% при получении пенсии на карту (на сумму до 100 000 рублей) либо добавляет 1% к ставке по депозиту или накопительному счету (до 1,5 млн. рублей). Другие программы предлагают кэшбек до 1,5% за любую сумму покупки в виде баллов или бонусных миль (для тех, кто любит путешествовать). Есть даже отдельная опция, которая дает снижение процентной ставки на 1% по потребительскому кредиту и на 0,3% для ипотеки.

Еще она удобна тем, что банкоматы ВТБ или партнеров ВТБ можно найти практически везде – это довольно распространенные устройства. Так что можно будет получить наличные в любой момент времени.

Эта дебетовая карта предназначена для пенсионеров, которые уже привыкли расплачиваться пластиковыми носителями вместо наличных денег, так как имеет неплохой кэшбек и процент за хранение денег на карте. Она удобна, если вам не нужны наличные слишком часто, но малыми суммами.

Снимать деньги можно , так что не придется искать терминал Уралсиба по всему городу. Но только если единовременно получать более 3000 рублей. К карте подключается программа лояльности «Уралсиб Бонус», по которой полагается 1 рубль за каждые 50 потраченных рублей (фактически, 2% кэшбек на все покупки). Правда, потратить эти баллы можно у ограниченного круга партнеров банка. А еще раз в месяц будет зачисляться 0,5% от суммы покупок на счет мобильного телефона, так что с этой картой можно забыть об оплате связи.

Приятно, что эта пенсионная карта имеет фиксированный процент на остаток в размере фиксированных 5%. Причем действует он только в том случае, если на карте лежит хотя бы 5000 рублей, а верхняя граница суммы не задана. Рассчитываются проценты на основе минимального остатка за месяц: то есть если в начале месяца на карте лежало 5000 рублей, а к концу стало 105 000 рублей (или наоборот), то процент посчитается от минимальной суммы. Если в какой-то из дней на карте лежало меньше 5000 рублей, то начисления процентов не будет.

Приличная дебетовая карта Россельхозбанка, которая отлично подойдет тем пенсионерам, кто часто закупается в аптеках на внушительные суммы. Кредитная организация предлагает продукт с повышенным кэшбеком в аптечных сетях, что позволит сэкономить на лекарствах. Кроме того, на этой карте можно хранить деньги и получать небольшой доход.

Кэшбек здесь есть и составляет 5% от чека, но он распространяется только на траты в аптеках в рамках дополнительной акции (сроки проведения неизвестны). За обычные покупки возврата нет, что не слишком приятно. Кроме того, при его подключении пропадает возможность снимать наличные без комиссии в любых банкоматах страны – это две опции, и выбрать можно только одну из них. По-прежнему сохранится возможность получать деньги без комиссии в банкоматах Россельхозбанка и ряда банков-партнеров.

Процент на остаток по «Пенсионной» карте Россельхозбанка не такой высокий, как у других участников нашего мини-рейтинга – всего 3% годовых. Но зато он начисляется от 1000 рублей без ограничений по максимальной сумме. Также есть дополнительные проценты – для получения 1% сверх стандартных нужно хранить на карте не меньше 75 000 рублей в качестве неснижаемого остатка. Ограничений по максимальной сумме нет.

Обзор условий по пенсионным программам в банках

Сделаем обзор пенсионных программ в самых популярных банках. И начнем, конечно, со Сбербанка России, который не изменяет своим традициям и предлагает самые невыгодные условия, но при этом имеет самое большое число клиентов-пенсионеров.

Обратите внимание, что все выпускаемые карты МИР для получения пенсии – дебетовые

Сбербанк

Позволяет оформить карточку онлайн, не выходя из дома. Для этого надо заполнить анкету и через 3 дня (как утверждает банк) забрать готовую. Для получения понадобится паспорт и СНИЛС.

Тарифы и условия:

- бесплатное обслуживание,

- 3,5 % на остаток по счету,

- СМС-информирование первые 2 месяца бесплатно.

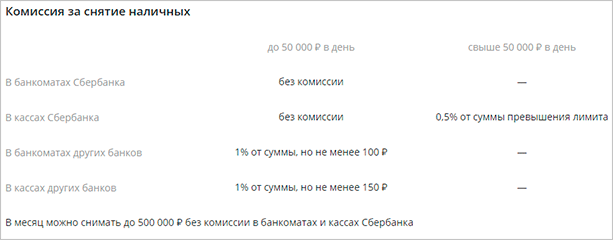

Важная информация по комиссиям за снятие наличных.

Бонусная программа предлагает начисление 0,5 % от суммы покупки в виде Спасибо от Сбербанка. Это виртуальные бонусы, которые можно потратить на оплату товаров и услуг в магазинах и организациях-партнерах банка.

Мобильный банк удобный в использовании. Для оплаты коммунальных услуг, налогов достаточно поднести к телефону счет со штрихкодом. Оплата займет 1 – 2 минуты.

Традиционное преимущество Сбербанка – это развитая сеть отделений и банкоматов по всей России.

Почта Банк

Предлагает оставить заявку на сайте без посещения Пенсионного фонда. Почта Банк разработал специальную программу для пенсионеров:

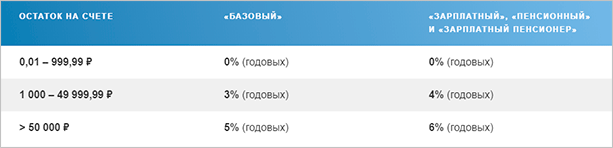

До 6 % годовых на остаток, размер процента зависит от минимальной суммы на счете в течение месяца. Проценты начисляются ежемесячно и капитализируются, увеличивая доход.

- Бесплатное обслуживание.

- Привлекательная бонусная программа. Вы получите 3 % возврата на счет, если расплачиваетесь карточкой в аптеках, на АЗС, в городском и пригородном транспорте, такси.

- Бесплатный и круглосуточный сервис для пенсионеров по оказанию юридических, психологических и медицинских консультаций.

- Бесплатное оформление карты “Пятерочка” для покупок в сети и возврата до 25 % от суммы на счет.

Не придется платить за снятие наличных только в банкоматах Почта Банка и ВТБ.

Банк Открытие

Банк Открытие предлагает:

- до 4 % годовых на остаток по счету, начисление дохода ежемесячно;

- 3 % возврат денег при оплате в аптеках;

- бесплатное обслуживание;

- бесплатное СМС-информирование.

У банка не так развита сеть банкоматов в России, но он нашел выход из ситуации и дает возможность снимать наличные в банкомате любого банка без комиссии.

Открытие само сообщит Пенсионному фонду о переводе вашей пенсии на карту банка. Вам достаточно оформить заявление в отделении.

Бинбанк

Бинбанк по пенсионной карте начисляет 4 % на остаток по счету. За обслуживание ничего платить не надо. Наличные деньги можно снимать в любом банкомате России без комиссии.

Для пенсионеров действует специальная программа “Забота” – это удаленный сервис круглосуточных консультаций по медицинским, психологическим, юридическим и социальным вопросам. Но услуга не бесплатная. Стоимость от 2 до 5 тыс. рублей в месяц.

Совкомбанк

При переводе пенсии в Совкомбанк открывается счет “Мой доход” и оформляется банковская карта МИР с бесплатным обслуживанием и начислением 5,3 % годовых на остаток.

Снимать наличные деньги можно в банкомате любого банка без комиссии. СМС-информирование тоже бесплатное по всем совершенным операциям.

Россельхозбанк

Россельхозбанк предлагает держателям пенсионной карты МИР следующие условия:

- до 6 % на остаток по счету,

- бесплатное обслуживание,

- бесплатное снятие денег в банкоматах банка и еще нескольких партнеров.

К недостаткам можно отнести:

- необходимость самостоятельно относить заявление о переводе пенсии в ПФР,

- СМС-информирование бесплатное только о зачислении пенсии.

Промсвязьбанк

Тарифы и условия:

- бесплатное обслуживание,

- 5 % на остаток,

- 3 % кэшбэк при оплате в аптеках и на АЗС,

- СМС-информирование – 69 руб.,

- комиссия за выдачу денег в банкоматах банка и партнеров – 0 %,

- комиссия за выдачу денег в банкоматах других банков до 50 тыс. рублей в месяц – 0 %.

Заявление в ПФР придется отнести самостоятельно.

Лучшие дебетовые карты для пенсионеров в 2021 году

| Дебетовая карта | Годовое обслуживание | Кэшбэк | Процент на остаток | |

| Тинькофф “Tinkoff Black МИР” | 99 рублей в месяц | До 30% | До 6% | До 500 тысяч рублей в банкоматах Тинькофф; до 100 тысяч рублей в банкоматах других банков |

| СберБанк “СберКарта” | Бесплатно | До 30% | 3,5% | До 500 тысяч рублей в сутки в банкоматах СберБанка |

| ПСБ “Пенсионная карта ПСБ” | Бесплатно | До 3% | До 5% | До 30 тысяч рублей в месяц в банкоматах других банков |

| ВТБ “Мультикарта ВТБ для пенсионеров” | Бесплатно | До 10% | До 6% | До 350 тысяч рублей в день в любых банкоматах |

Тинькофф “Tinkoff Black МИР”

Оформить дебетовую карту МИР от Тинькофф могут все желающие. В отличие от других банков, этот не требует от клиентов подтверждения получения пенсии или социальных выплат.

Условия обслуживания едины для всех держателей:

- бесплатное обслуживание карты при наличии неснижаемого остатка не менее 50 тысяч рублей или кредита, выданного на картсчет (в остальных случаях стоимость составит 99 рублей в месяц);

- кэшбэк 30% за покупки у партнеров банка, 15% за покупки в выбранных категориях и 1% за другие траты;

- процент на остаток по счету до 300 тысяч рублей составляет 4% при условии ежемесячных трат на сумму от 3 тысяч рублей, если у клиента подключен сервис Tinkoff PRO, ставка составит 6%.

СберБанк “СберКарта”

Клиенты, получающие на СберКарту пенсии и социальные пособия, смогут пользоваться ей абсолютно бесплатно. Более того, держатели смогут даже зарабатывать на использовании карточки за счет кэшбэка и начисления процента на остаток по счету. Так, если пенсионер ежемесячно тратит более 20 тысяч рублей, банк вернет бонусами до 5% от потраченной суммы в кафе. Если же расходы по карте превышают 75 тысяч рублей в месяц, кэшбэк за траты в кафе и такси составит 5%, а на автозаправках — 10%.

Для оформления карточки клиенту достаточно подать заявку на сайте СберБанка или обратиться в офис обслуживания. При себе нужно иметь только паспорт. Далее банк самостоятельно определит поступление пенсии или социального пособия и назначит льготные условия обслуживания карты.

ПСБ “Пенсионная карта ПСБ”

Пенсионная карта от ПСБ — это в первую очередь удобство. Держателям карты банк предлагает отсутствие комиссий при оплате жилищно-коммунальных услуг, бесплатные переводы в другие банки и снятие наличных в любых банкоматах.

Кроме этого, при оформлении карты ее держатели смогут воспользоваться программой лояльности и получать до 3% кэшбэка, расплачиваясь карточкой в аптеках и на АЗС, и зарабатывать до 5% на остаток по счету.

Получить пенсионную карту можно при соблюдении следующих условий:

- если клиент уже достиг пенсионного возраста;

- если клиенту до достижения пенсионного возраста осталось не больше одного года;

- при предъявлении пенсионного удостоверения или справки о назначении пенсии;

- при предъявлении документа о назначении социальных государственных выплат.

ВТБ “Мультикарта ВТБ для пенсионеров”

Для того чтобы воспользоваться льготными условиями по карте, держателю потребуется перевести на нее пенсию. Сделать это можно несколькими способами:

- в отделении ВТБ банка;

- через онлайн-банк или мобильное приложение;

- через личный кабинет на портале Госуслуг;

- онлайн на сайте Пенсионного фонда России;

- в территориальном органе ПФР;

- в любом отделении МФЦ,

Как только пенсионная карта будет активирована, держателю откроются возможности в виде бесплатного годового обслуживания, кэшбэка до 10% на оплату жилищно-коммунальных услуг и товаров в аптеках и 6% на остаток по счету.

Преимущества получения пенсии на банковскую карту МИР

Те, кто решил перечислять пенсию на карту, отмечают целый ряд преимуществ такого способа:

- Нет необходимости стоять в очередях на почте.

- Возможность снять деньги в любой день после их зачисления, то есть не надо в определенный день идти за деньгами.

- Пенсионная карта – прекрасная защита от воров, так как не надо ходить с наличными деньгами по улице.

- Некоторые банки на остаток средств на карте начисляют проценты.

- Наличие скидок и прочих бонусов.

Более того, при получении пенсии через карту, можно использовать все удобства этого банковского продукта. Многие банки предлагают оплачивать мобильную связь, коммунальные и прочие услуги через интернет, не выходя из дома.

Карты МИР от Почта-Банка

Оформить карту: https://www.pochtabank.ru/service/sberschet.

Почта Банк предлагает клиентам две пенсионные карты с кэшбэком: карту МИР и карту МИР «Пятерочка». Сейчас я вас познакомлю с общими условиями каждой из этих карт. После их изучения обязательно обратитесь к менеджеру банка и уточните детали — возможно что-то поменяется и новые условия вам не понравятся.

- Карта МИР. До 31 декабря 2018 года действует акция, позволяющая получать до 3% кэшбэка за покупки в следующих категориях: «Транспорт», «Топливо» и «Аптеки». Кэшбэк пересчитывается в специальные баллы, которые впоследствии можно тратить на покупки. Подробности акции читайте на сайте банка. Ожидается, что в 2019 году условия акции сохраняться.

- Карта МИР «Пятерочка». Это специальная карта, которая подойдет постоянным клиентам магазинам «Пятерочка». Вот перечень основных бонусов, которые к ней прилагаются: до 25% кэшбэка за все покупки, 2500 баллов в честь дня рождения, 2500 баллов за первый платеж, баллы за покупки в сети магазинов «Пятерочка» и баллы за покупки в других магазинах. Также в карту МИР «Пятерочка» переносятся все преимущества «Выручай-карты» для постоянных клиентов магазинов «Пятерочка».

Как оформить?

Для тех пенсионеров, кто уже ознакомился со всеми предложениями и выбрал наиболее оптимальное, необходимо знать порядок действий для перевода пенсии на вновь оформленную карту. Он таков:

- Изучение всех доступных предложений и выбор лучшего. В ходе этого шага пенсионер должен ознакомиться со всеми вышепредставленными картами и определиться с выбором в пользу той или иной, исходя из своих личных нужд и потребностей.

- Оформление желаемой пенсионной карты. На этом этапе потребуется либо посетить отделение выбранного банка, либо подать онлайн-заявку на сайте соответствующей финансовой организации. Для оформления потребуются пенсионное удостоверение и паспорт.

- Посещение отделения ПФР и подача соответствующего заявления. Конечным этапом станет поход в Пенсионный фонд и написание заявления на перевод пенсии по новым платёжным реквизитам. В следующем месяце пенсия будет начисляться уже на новую карту.

Тут важно сказать, что некоторые банковские организации самостоятельно производят подачу нужных заявлений в ПФР. В таком случае весь процесс по переводу пенсии на другую карточку ограничится первыми двумя шагами

Лучшие доходные карты 2021

Прибыль

Уралсиб

Дебетовая карта

- до 6,25% на остаток

- до 3% кэшбэка на всё

- 0-49₽ за обслуживание

Подробнее

ПОРА

УБРиР

Дебетовая карта

- до 6% на остаток

- до 6% кэшбэка

- 0-99₽ за обслуживание

Подробнее

Максимальный доход

Локо-Банк

Дебетовая карта

- до 5,25% на остаток

- до 1% кэшбэка на всё

- 0-499₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Заключение

Перечисление пенсии на карточный счет становится обычным процессом для большинства пенсионеров. Это удобно, ей не сложно пользоваться и управлять счетом по своему усмотрению. Главное внимательно прочитать договор на обслуживание, чтобы знать обо всех возможностях продукта.

Пенсионные карты ПС Мир имеют идентичные условия во всех банках, они бесплатны в обслуживании, имеют одинаковый функционал, и одни и те же ограничения. Разница состоит в лимите снятия наличных, величине процента на остаток денежных средств на счете, условий начисления. Пенсионер вправе выбрать для себя наиболее приемлемые и удобные тарифы обслуживания для перечисления пенсии.