Обзор кредитной карты «110 дней»

Содержание:

- Условия пользования

- Преимущества и недостатки карты Райффайзенбанка «110 дней»

- Условия получения кредитной карты «110 дней»

- Как получить карту

- Условия пользования

- Как работает 110-дневный льготный период у карты Райфайзенбанка

- Льготный период

- Платежные каникулы по кредитной карте

- Процентная ставка по кредитной карте 110 дней от банка Райффайзен

- Как правильно пользоваться кредитной картой «110 дней» без %

- Преимущества и особенности кредитной карты «110 дней»

- Тарифы и обслуживание карты

- Тарифы и условия по кредитке «110 дней» без % от Райффайзенбанка

- Как получить карту 110 дней от РайффайзенБанка

Условия пользования

Подробнее сделаю обзор по условиям пользования кредиткой Райффайзенбанка: как работает льготный период (есть нюансы), можно ли увеличить лимит, а также рассмотрим способы погашения задолженности.

Как работает льготный период

Льготный период – это время, в течение которого заемщик может пользоваться деньгами банка и не платить ему за это. Если беспроцентный срок закончился, а клиент не погасил долг, начинается начисление процентов, как по обычному кредиту.

Есть еще один важный параметр, о котором необходимо помнить, – это минимальный платеж, т. е. сумма, которую заемщик обязан вносить ежемесячно в счет погашения. У Райффайзенбанка он составляет до 4 % от размера долга.

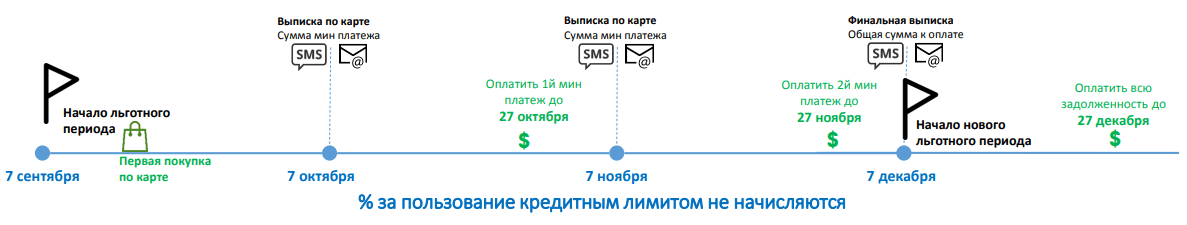

Как работает льготный период по карте “110 дней”:

- После первой покупки с использованием кредитки открывается беспроцентный срок кредитования длиной в 110 дней.

- Банк выделяет внутри основного периода еще 3 промежуточных длиной в 1 месяц. По умолчанию, с 7-го по 7-е число каждого месяца. Клиент может изменить раз в год эти даты.

- В конце каждого промежуточного срока заемщик получает выписку по кредитке с размером минимального платежа, который надо внести в течение следующих 20 дней.

- В конце третьего промежуточного срока клиент получает финальную выписку, где отражен остаток задолженности. Если он полностью ее погасит, то банк не начислит процентов и возобновит кредитный лимит на новый срок.

Стандартная схема работы беспроцентного периода:

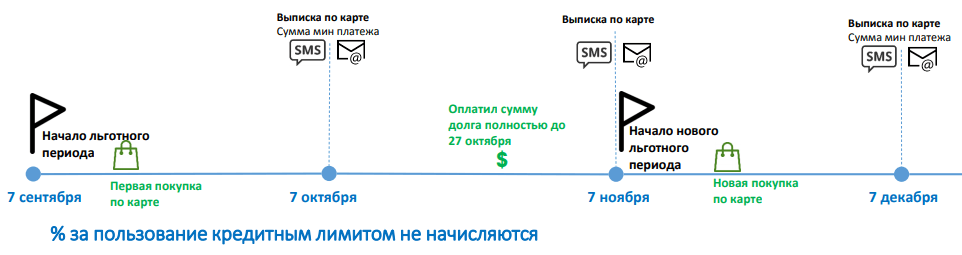

Если клиент полностью погасил долг раньше 110-дневного срока, то лимит возобновляется с момента новой покупки с использованием карты.

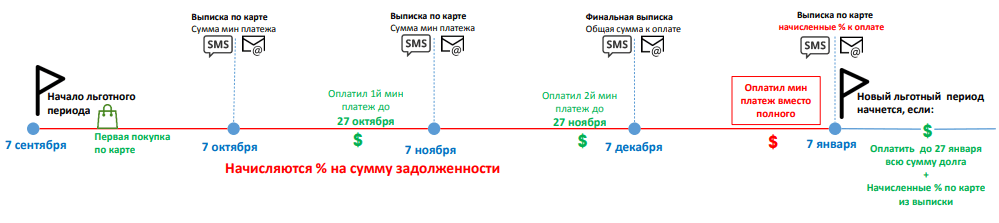

Если клиент вносил только минимальные платежи, но не погасил полностью весь долг в конце льготного срока, то банк начислит проценты на все расходные операции.

Внимание! Проценты не начисляются при одновременном выполнении следующих условий:

- своевременная оплата минимальных платежей в течение всех платежных периодов, на которые распространяется льготный срок кредитования;

- полное погашение задолженности на дату выписки до окончания последнего платежного периода, на который распространяется льготный срок кредитования.

Если в отчетном периоде не был оплачен минимальный платеж, то все операции по карте, совершенные в течение этого времени, не относятся к льготным.

Как увеличить кредитный лимит

Кредитный лимит – это максимальная сумма, на которую может рассчитывать заемщик при использовании кредитной карты. Устанавливает его банк на основе анализа информации, которую получил от клиента, из других источников, в том числе бюро кредитных историй.

Далеко не все банки рассматривают просьбы заемщиков о повышении лимита. Например, в Тинькофф Банке это автоматически делает робот.

Райффайзенбанк, кроме самостоятельного пересмотра максимально доступной по карте суммы через 6 месяцев, принимает заявление от клиента на повышение лимита в любом отделении. Для этого надо подготовить справку 2-НДФЛ и по форме банка, заверенную на месте работы. Недопущение просрочек в течение последних 6 месяцев тоже является обязательным условием.

Способы погашения задолженности

Банк дает 7 способов погашения задолженности:

- Мобильное приложение “Райффайзен-Онлайн” или интернет-банк.

- Банкоматы Райффайзенбанка.

- Банкоматы Росбанка, МКБ, банка “Открытие” и Газпромбанка.

- Салоны “Билайн”, Kari, “Связной”.

- Терминалы Qiwi.

- Отделения Райффайзенбанка.

- Сервис “Золотая корона”.

Первые 5 вариантов – бесплатные. В отделении банка без комиссии внести деньги в счет погашения кредита можно только от 10 000 ₽. Если меньше, то за операцию придется заплатить 100 ₽.

Обратите внимание, что при переводе с карты другого банка через мобильное приложение или интернет-банк может взиматься комиссия за операцию. Есть ограничения по платежам:

- максимум 150 000 ₽ за один перевод;

- в день не более 300 000 ₽, в неделю не более 500 000 ₽, в месяц не более 600 000 ₽.

При оплате через терминалы МКБ и Росбанка (партнеры Райффайзенбанка):

- до 3 операций в день и не более 45 000 ₽;

- до 10 операций в неделю и не более 300 000 ₽;

- до 15 операций в месяц и не более 450 000 ₽.

Преимущества и недостатки карты Райффайзенбанка «110 дней»

Изучая кредитный продукт, прежде всего хочется рассмотреть привилегии, которые он дает своему держателю:

1. Длительный льготный период – это главное преимущество кредитной карты. Клиентам предоставляется возможность бесплатно пользоваться средствами банка в течение 110 дней. Как реально это работает, разберем ниже.

2. Бесплатное пользование картой – плата за обслуживание не взимается при выполнении определенных условий.

3. Различные акции от банка – постоянно устраиваются акции, в рамках которых отменяется комиссия за снятие наличных и переводы или обслуживание становится бесплатным без каких-либо условий (надо сказать, Райф или Рая на банковском сленге частенько балует акциями своих действующих и будущих клиентов).

4. Довольно низкая процентная ставка для определенных групп клиентов – до 29% годовых.

5. Большой кредитный лимит – до 600 000 рублей, возобновляемая кредитная линия. Это значит, что средствами после погашения можно снова пользоваться неограниченное число раз.

6. Высокие лимиты на снятие наличных – до 100% от кредитного лимита.

7. Карту можно оформить только по паспорту и получить в день обращения.

8. Удобные способы получения – в том числе карта доставляется курьером, при выпуске услуга предоставляется бесплатно.

9. Кредит выдается в рублях – поэтому и валюта карты может быть только одна.

10. По карте можно без комиссии оплачивать коммуналку, мобильную связь и ряд других услуг – через банкоматы или личный кабинет интернет (ИБ) и мобильного банка (МБ).

11. Карту можно использоваться при оплате смартфоном – доступны сервисы Apple Pay, Samsung Pay и Google Pay.

12. Карта имеет систему защиты 3-D Secure, чип и возможность бесконтактной оплаты.

13. Всю информацию по счету можно посмотреть в личном кабинете в ИБ – подключение и пользование осуществляется бесплатно.

14. Вполне читаемые тарифы – хотя отдельные моменты приходится искать и разбираться с ними.

15. Переводы и снятие наличных в банкоматах без комиссий до 50 тыс. рублей/месяц для карт, открытых с 1 апреля 2021 года. Плюс к этому на эти операции распространяется льготный период.

Однако, как и любой другой продукт, карта «110 дней» не лишена определенных недостатков:

1. Не участвует в программе лояльности – по карте не начисляются ни бонусы, ни кэшбэк наличными.

2. Нет процентов на остаток собственных средств (хотя это большая редкость для кредиток)– в том числе, не предусмотрена возможность открытия накопительного счета.

3. Высокий процент за пользование кредитом для «клиентов с улицы» – 49% годовых.

4. Штрафы за пропуск платежа – 20% годовых на сумму просроченной задолженности.

5. Высокий процент за снятие наличных – с карты спишется от 3% до 3,9% от суммы снятие и еще фиксированная сумма от 300 до 390 рублей.

6. При погашении задолженности через кассу банка может взиматься комиссия – плата берется в определенных случаях, которые рассмотрим ниже.

7. Есть комиссия за совершение операций в валюте, отличной от валюты картсчета, – 1,6% от суммы.

8. Дополнительная карта будет платной – плата небольшая, всего 500 рублей в год, но ее нельзя отменить.

9. Нельзя выбрать платежную систему – выпускается только Mastercard Gold.

10. Плата за смс-информирование – взимается отдельно за каждую карту (основную и дополнительную).

Рассмотрим подробно каждый из этих пунктов, чтобы объективно оценить кредитный продукт Райффайзена.

Условия получения кредитной карты «110 дней»

Сразу необходимо уточнить, что оформление карты 110 дней Райффайзенбанка доступно далеко не всем желающим. Это финансовое учреждение достаточно требовательно к заёмщику. Будущий держатель карточки должен:

- иметь российское гражданство;

- быть в возрасте от 23 до 67 лет;

- быть постоянно зарегистрированным в регионе, где расположен банковский офис и там же работать;

- иметь стаж минимум полгода на нынешнем рабочем месте;

- получать официальный доход от 25 тысяч рублей (после вычета НДС);

- распоряжаться домашним или рабочим телефоном (стационарным).

Однако, согласно отзывам по кредитной карте 110 дней Райффайзенбанка, для действующих клиентов банка условия предоставления кредитки более мягкие. Например, не нужно доказывать размер дохода, если зарплата и так начисляется на дебетовую карточку данной кредитной организации.

Перечень документов, необходимых для оформления карты Райффайзен 110 дней выглядит так:

- анкета-заявление;

- паспорт РФ и его ксерокопия;

- справка 2-НДФЛ (для клиентов, не получающих зарплату в этом банке);

- документ на выбор — копия загранпаспорта, выписка из ПФР или справка, подтверждающая наличие авто в собственности.

Получить кредитку от Райффайзенбанка можно только путём посещения отделения. Подача заявки онлайн не предусмотрена. Понадобится прийти в офис банка со всеми документами и лично написать заявление. Решение о выдаче карты принимается за 10-20 минут, и, если оно положительное, заёмщик получает новую кредитную карту Райффайзенбанка 110 дней уже в день обращения.

Как получить карту

Для получения карты достаточно оставить онлайн-заявку на официальном сайте банка или просто обратиться лично в любое отделение.

Требования к потенциальным клиентам весьма лояльные.

- Гражданство РФ и регистрация в местах присутствия банка.

- Стаж на последнем месте работы от 3 месяцев.

- Чистый доход (после уплаты налогов) — от 25 тысяч.

- Предоставить стационарный номер телефона (личный или рабочий).

Доход можно подтвердить несколькими способами:

- справка с места работы по форме 2-НДФЛ;

- справка по форме банка заверенная работодателем;

- выписка из Пенсионного фонда;

- документы на автомобиль в собственности;

- загранпаспорт с отметкой о пересечении границы за последние 12 месяцев.

- наличие открытого вклада в банке на сумму от 100 000 рублей.

Решение о выдаче пластика принимается банком от нескольких минут до 2 рабочих дней. При подаче онлайн заявки в случае одобрения приходит СМС оповещение.

Карту можно получить в удобном для вас отделении. Либо заказать курьерскую доставку на дом за 390 рублей.

Условия пользования

Подробнее сделаю обзор по условиям пользования кредиткой Райффайзенбанка: как работает льготный период (есть нюансы), можно ли увеличить лимит, а также рассмотрим способы погашения задолженности.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Как работает льготный период

Льготный период – это время, в течение которого заемщик может пользоваться деньгами банка и не платить ему за это. Если беспроцентный срок закончился, а клиент не погасил долг, начинается начисление процентов, как по обычному кредиту.

Есть еще один важный параметр, о котором необходимо помнить, – это минимальный платеж, т. е. сумма, которую заемщик обязан вносить ежемесячно в счет погашения. У Райффайзенбанка он составляет до 4 % от размера долга.

Как работает льготный период по карте “110 дней”:

- После первой покупки с использованием кредитки открывается беспроцентный срок кредитования длиной в 110 дней.

- Банк выделяет внутри основного периода еще 3 промежуточных длиной в 1 месяц. По умолчанию, с 7-го по 7-е число каждого месяца. Клиент может изменить раз в год эти даты.

- В конце каждого промежуточного срока заемщик получает выписку по кредитке с размером минимального платежа, который надо внести в течение следующих 20 дней.

- В конце третьего промежуточного срока клиент получает финальную выписку, где отражен остаток задолженности. Если он полностью ее погасит, то банк не начислит процентов и возобновит кредитный лимит на новый срок.

Стандартная схема работы беспроцентного периода:

Если клиент полностью погасил долг раньше 110-дневного срока, то лимит возобновляется с момента новой покупки с использованием карты.

Если клиент вносил только минимальные платежи, но не погасил полностью весь долг в конце льготного срока, то банк начислит проценты на все расходные операции.

Внимание! Проценты не начисляются при одновременном выполнении следующих условий:

- своевременная оплата минимальных платежей в течение всех платежных периодов, на которые распространяется льготный срок кредитования;

- полное погашение задолженности на дату выписки до окончания последнего платежного периода, на который распространяется льготный срок кредитования.

Если в отчетном периоде не был оплачен минимальный платеж, то все операции по карте, совершенные в течение этого времени, не относятся к льготным.

Как увеличить кредитный лимит

Кредитный лимит – это максимальная сумма, на которую может рассчитывать заемщик при использовании кредитной карты. Устанавливает его банк на основе анализа информации, которую получил от клиента, из других источников, в том числе бюро кредитных историй.

Далеко не все банки рассматривают просьбы заемщиков о повышении лимита. Например, в Тинькофф Банке это автоматически делает робот.

Райффайзенбанк, кроме самостоятельного пересмотра максимально доступной по карте суммы через 6 месяцев, принимает заявление от клиента на повышение лимита в любом отделении. Для этого надо подготовить справку 2-НДФЛ и по форме банка, заверенную на месте работы. Недопущение просрочек в течение последних 6 месяцев тоже является обязательным условием.

Способы погашения задолженности

Банк дает 7 способов погашения задолженности:

- Мобильное приложение “Райффайзен-Онлайн” или интернет-банк.

- Банкоматы Райффайзенбанка.

- Банкоматы Росбанка, МКБ, банка “Открытие” и Газпромбанка.

- Салоны “Билайн”, Kari, “Связной”.

- Терминалы Qiwi.

- Отделения Райффайзенбанка.

- Сервис “Золотая корона”.

Первые 5 вариантов – бесплатные. В отделении банка без комиссии внести деньги в счет погашения кредита можно только от 10 000 ₽. Если меньше, то за операцию придется заплатить 100 ₽.

Обратите внимание, что при переводе с карты другого банка через мобильное приложение или интернет-банк может взиматься комиссия за операцию. Есть ограничения по платежам:

- максимум 150 000 ₽ за один перевод;

- в день не более 300 000 ₽, в неделю не более 500 000 ₽, в месяц не более 600 000 ₽.

При оплате через терминалы МКБ и Росбанка (партнеры Райффайзенбанка):

- до 3 операций в день и не более 45 000 ₽;

- до 10 операций в неделю и не более 300 000 ₽;

- до 15 операций в месяц и не более 450 000 ₽.

Как работает 110-дневный льготный период у карты Райфайзенбанка

Грейс-период у новой карты – достаточно простой и понятный. После совершения первой покупки дается ровно 110 дней, чтобы полностью её погасить. На протяжении этого времени – 110 дней – достаточно вносить ежемесячные минимальные платежи, которые составляют 5% от суммы задолженности и которые, разумеется, уменьшают сумму долга. Если к 110 дню (окончанию льготного периода) погасить всю оставшуюся задолженность, Вам не придется платить Банку никаких процентов:

Например, 7 августа по своей новенькой карте «110 дней» Райффайзенбанка Вы совершили покупку на сумму 15 000 рублей. Теперь «6» числа каждого следующего месяца Банк Вам будет направлять выписку, в которой будет выставлен ежемесячный минимальный платеж, равный 5% от суммы задолженности и который необходимо внести на счет карты в течение 21 дня со дня формирования выписки.

- В нашем примере, первую выписку мы получим 6 сентября: в ней будет указана сумма минимального платежа – 750 рублей (это 5% от 15 000) и дата, по которую необходимо внести эти деньги – 27 сентября. После гашения этой суммы, если не совершать других покупок, сумма долга останется 14 250 рублей (это 15000 – 750 рублей).

- Вторую выписку мы получим 6 октября. В ней минимальный платеж будет составлять 712 рублей 50 копеек – это 5% от оставшегося долга в 14 250 рублей. Этот платеж необходимо внести по 27 октября. Сумма долга после внесения платежа, если не совершать никаких покупок по карте, составит 13 537 рублей 50 копеек.

- Наконец, третья выписка придет 7 ноября. Здесь минимальный платеж составит 5% от оставшейся суммы долга, т.е. 678 рублей 88 копеек, внести нужно до 27 ноября. Но эта сумма минимального платежа в третьей выписке для нас ничтожна, потому что наступает час Х полного расчета с банком — 27 ноября это и есть 110-ый день с момента совершения покупки 7 августа, а значит именно по 27 ноября пора вносить всю оставшуюся задолженность – 13 537 рублей 50 копеек:

При этом 7 ноября начинается новый 110-дневный грейс-период, который завершится 27 февраля следующего года. Соответственно покупки, которые Вы совершите по карте с момента формирования третьей выписки (7 ноября) по день полного гашения долга (27 ноября) уже пойдут в гашение нового 110-дневного грейс-периода, т.е. гасить их к 27 ноября, чтобы не попасть на проценты, не обязательно. Этот новый, второй грейс-период завершится 27 февраля следующего года, схема его работы идентична той, что мы описали выше. Третий грейс-период начнется 7 февраля и завершится 27 мая и т.д.

Получается, что максимальный грейс-период (110 дней) будет действовать на покупки, совершенные в первый день периода (в нашем примере – 7 августа, 7 ноября, 7 февраля, 7 мая и т.д.), минимальный – 21 день – на покупки, совершенные в последний день перед формированием третьей выписки каждого грейс-периода (у нас это – 6 ноября, 6 февраля, 6 мая и т.д.).

Назвать такой льготный период нельзя ни честным, ни нечестным, мы бы назвали его получестным. У ближайшей конкурентки – карты «Элемент 120» Почта-Банка – грейс-период абсолютно честный: там льготный период в 120 дней устанавливается для каждого месяца покупок – например, покупки, совершенные с 7 августа по 6 сентября можно погасить до 7 декабря; покупки, совершенные с 7 сентября по 6 октября – 7 января и т.д. У «бабы Раи», как видим, покупки, совершенные за весь квартал – с 7 августа по 6 ноября – должны быть погашены к одному дню – 27 ноября. С другой стороны, это всё же лучше, чем у карты«Альфа-Банка» с нечестным грейс-периодом, где вся задолженность должна быть погашена «в ноль», даже если последняя покупка была совершена за день до окончания льготного периода. У Райффа же льготного периода меньше чем в 21 день быть не может: покупки, совершенные за 21 день до окончания льготного периода уходят в новый 110-дневный грейс-период, что, действительно, «полу-честно». Выходит, что даже в плане работы льготного периода карта «110 дней» Райффайзенбанка занимает золотую середину.

Если в указанный льготный период кредитования не внести всю указанную в последней выписке сумму долга, то льготный период будет отменен, и на всю сумму задолженности будет начислен процент. «Баба Рая», как любая заботливая бабушка, не любит задолжать, поэтому и сама к должникам строга: процентная ставка по карте «110 дней» при отмене льготного периода очень высоки – от 29 до 39 процентов годовых:

Т.е. сюда не входят снятия наличных, переводы с карты на карту, любые иные квази-кэш операции. Совершение любой из этих операций по карте «110 дней» приведет к мгновенному вылету из грейс-периода, на такие операции будет начислен процент по ставке 39% годовых + разовые комиссии.

Льготный период

Стандартный льготный период, без всякого рода привязок к чему-либо. У вас есть долг, в конце каждого месяца вам выставляют минимальный платеж на оплату.

Сколько? Льготный период это 110 дней. Сколько это или как это? Это по факту у вас 3 месяца и еще 20 дней на оплату последнего минимального платежа.

Мне, конечно, бы стоило написать статью как все эти льготные периоды рассчитываются и оплачиваются. Но видимо не сегодня.

Что мы получаем? По факту у вас рассрочка почти на 4 месяца. Тут главное правильно рассчитать свои силы. Зачастую потому что люди расслабляются, при виде столького времени на оплату. А потом упс и все, денег нет. Я так одно чуть не обломался с кредиткой Альфа-банка. Но вовремя одумался.

По идее все просто. 110 дней и вот уже на ваших руках новенький ноутбук!

Платежные каникулы по кредитной карте

Когда Райффайзенбанк устанавливает на определённую часть времени (на отчётный период) минимальный взнос с нулевым размером, то это значит, что банк предоставил услугу именуемую «Платежные каникулы».

Кому из владельцев кредитных карт предоставить платёжные каникулы решает кредитная организация. Условия по ним, а именно срок и сумма операций по пластику, необходимые для получения привилегии, отправляются клиентам через СМС.

Какое количество раз будет подключена услуга и ее частоту устанавливает Райффайзенбанк. Так же он может отказать в получении платёжных каникул, если имеется просрочка или несоответствия, карта заблокирована и прочие причины, установленные банком.

Процентная ставка по кредитной карте 110 дней от банка Райффайзен

Вот тут и начинается самая веселая история про приключения Шарика. Шутка, конечно. Но схема у банка запутанная на первый взгляд. Но почитав кучу документов банка я понял, что на самом деле ничего сложного нет. И банк просто таким образом предоставляет льготы свои «любимым», новым или не «любимым клиентам».

Процентная ставка по кредитной карте 110 дней

Процентная ставка по кредитной карте 110 дней

Суть проста. В зависимости от того, каким вы являетесь клиентом банка, будут вот такие проценты:

- 19-29,5%

- 29,5% — 30,5 %

- 30,5%

Будучи новым клиентом, вряд-ли получится даже рассчитывать на процентную ставку в размере 19%, хотя это много на самом деле. Если вы являетесь новым клиентом банка, то готовьтесь на 30,5%. Если вы являетесь действующим клиентом, то вероятнее всего получите ставку сильно ниже. Как-то так. Особо с этим заморачиваться не вижу смысла. Потому что точно угадать все равно не получится, ибо у банка свои внутренние показатели + ваша кредитная история никуда не делась.

В целом неплохо. Вполне адекватные проценты, просто помните, что кредитные карты это возможность взять до зарплаты или что-то выгодно купить, но с той же возможностью это потом отдать вовремя. А не наоборот. Не надо думать, что кредитная карта бездонная или вовсе, что это ваша зарплата. Ну серьезно.

Минимальные платежи по карте 110 дней

Для меня всегда было показателем того, сколько банк выставляет процентов на минимальные платежи. Это очень показательно. Причем устанавливая минимальный платеж в 4% банк никак не говорит, что это с процентами или без. Но скорее всего с процентами. То есть оплачивая 1 000 рублей, минимум 19% вы отдаете банку.

Итак мы знаем, что минимальный платеж 4%, а это значит кредит у вас будет на 25 месяцев. И это на ту сумму, которая останется, если вы не успеете погасить долг в течение льготного периода.

Как-то так.

А забыл дополнить. Штраф за просрочку минимального платежа 20%. Помните об этом тоже.

Как правильно пользоваться кредитной картой «110 дней» без %

Главное, что нужно уяснить для правильного использования кредитки – правила длинного льготного периода. Райффайзенбанк позволяет клиентам пользоваться деньгами до 110 дней. Льготный период карты состоит из нескольких периодов – трёх отчетных длиной в месяц и одного платежного длиной в 21 день. Начало отчетного периода зависит от даты оформления карты: первым днем может быть 1, 6, 11, 21 или 26 число месяца.

Раз в год можно менять дату начала отчетного периода в банкоматах Райффайзенбанка.

При этом после каждого отчетного периода по правилам банка идет новый платежный период, который по факту до окончания «льготы» нужен только для внесения минимального платежа. Минимальный платеж по карте может достигать 5%. Если его не внести, то льготный период закончится, а задолженность будет считаться просроченной.

По факту длина льготного периода может варьироваться от 81 до 113 дней. Потому что он начинается не с даты покупки, а с даты начала нового отчетного периода. Например, если вы совершили покупку 31 числа месяца, а новый период будет считаться с 1 числа, то в первый «отчетник» попадет только один день. И уже на следующие сутки начнется второй отчетный период.

Следовательно, в случае карты с началом отчетного периода с 1 числа каждого месяца самая маленькая длина льготного периода будет, если совершить покупку 31 января. В таком случае в грейс попадут:

- 1 день января (первый отчетный период);

- 28 дней февраля (второй отчетный период);

- 31 день марта (третий отчетный период);

- 21 день апреля (платежный период).

Самый длинный льготный период для аналогичной карты получится, если приобрести товар или услугу 1 июля, поскольку два из трёх месяцев отчетного периода будут иметь по 31 дню.

Как только заканчивается последний отчетный период из трёх, наступает время платить по счетам. В течение 21 дня нужно полностью закрыть задолженность во избежание начисления процентов за весь срок пользования денежными средствами. Если не заплатить хотя бы минимум, то задолженность будет считаться просроченной. При погашении всей суммы проценты не будут начислены. В случае, если клиент внес минимальный платеж, но не закрыл долг полностью, на всю сумму будут начислены проценты за прошедшие дни по стандартной годовой ставке, которая действует для конкретной карты.

Преимущества и особенности кредитной карты «110 дней»

Главными достоинствами данного продукта банка Райффайзен являются:

- быстрое оформление в онлайн-режиме (решение принимается за считанные минуты);

- продолжительный беспроцентный период — до 110 дней;

- удобные способы получения карточки;

- возможность управлять картой через мобильное приложение;

- возможность получать скидки при расчетах в партнерских торговых точках.

Обладатели кредитной карты «110 дней» могут свободно распоряжаться средствами в пределах кредитного лимита для проведения различных операций: оплаты товаров и услуг, снятия наличных, переводов средств на другие карты, осуществления онлайн-платежей. Проценты не начисляются, если задолженность по кредиту будет погашена до окончания льготного периода. Если же по истечении грейс-периода задолженность остается, банк формирует выписку с указанием минимального месячного платежа.

Расчеты с использованием кредитки Райффайзенбанка «110 дней» тем более выгодны, что они позволяют возвращать значительную часть затраченных средств при совершении покупок у партнеров банка. На сегодня это множество компаний в сферах общественного питания, туризма, офлайн и онлайн-торговли.

Тарифы и обслуживание карты

Процентная ставка определяется для каждого потенциального держателя в индивидуальном порядке во время рассмотрения заявки. Обслуживание карточки тарифицируется следующим образом:

- 300 рублей плюс 3% дополнительно при снятии денежных средств в кассах банка и терминалах;

- сервис СМС-уведомлений – 45-60 рублей в месяц;

- расширенная выписка с указанием всех операций за прошедший месяц, суммы долга и внесения платежей (по запросу) – 1 тысяча рублей;

- переводы с банковской карты на счета Райффайзен и сторонних коммерческих организаций – 300 руб. плюс 3%;

- внесение наличных менее 10 тысяч рублей за операцию – 100 руб.

Тарифы и условия по кредитке «110 дней» без % от Райффайзенбанка

Карта представляет собой стандартный кредитный продукт с неплохим лимитом до 600 000 рублей и бесплатным обслуживанием при условии оформления по акции «Бесплатная кредитная карта с льготным периодом 110 дней». К слову, акция уже неоднократно продлевалась Райффайзенбанком, так что велика вероятность, что и в апреле она также будет действовать.

Стоимость обслуживания кредитки – 150 рублей в месяц за пределами периода акции. И при условии, что в течение месяца не было потрачено хотя бы 8000 рублей. Дополнительная карта обойдется в 500 рублей за полный год. При оформлении карты на первые два месяца дарится услуга SMS-информирования. Потом за нее нужно будет платить по 60 рублей в месяц за основную и 45 рублей за дополнительную карту.

Наличные с кредитки снимать можно бесплатно, если сделать это в рамках акции. В этом случае операции попадают в льготный период. По окончании акции снятие наличных не будет попадать в льготный период и станет облагаться комиссией 3%+300 рублей за одну операцию в банкоматах Райффайзенбанка или его партнеров. Аналогичная комиссия предусмотрена за квази-кэш операции и переводы с карты на карту. А вот за получение налички в любых других банкоматах придется заплатить 3,9%+390 рублей. В сутки можно снимать до 60% кредитного лимита. То есть полностью обналичить карту можно за два дня. За экстренное получение денежных средств за границей платить не придется. Однако предусмотрена комиссия за конвертацию валюты в размере 1,65%.

Тип кредитки – MasterCard Gold. Поэтому при ее оформлении вы также получаете доступ к ряду услуг для путешественников – скидки 10% на отели, 35% на аренду автомобилей и 20% на экскурсии и развлечения. Кроме того, периодически платежная система устраивает акции – например, в списке специальных предложений можно выбрать скидку на заказы в Яндекс.Еде или 10% на билеты определенной авиакомпании.

При оформлении кредитного договора учитывайте, что вы получите неэмбоссированную (то есть неименную) карту. Курьер может ее доставить буквально на следующий день.

Особенности процентной ставки

Райффайзенбанк предпочитает делить всех заёмщиков на шесть категорий и предлагать некоторым отличающиеся процентные ставки на льготные (то есть подпадающие в льготный период) операции. Есть три градации ставки:

- Заёмщики категорий 1, 3 и 4 получают стандартную процентную ставку в промежутке от 29 до 29,5% годовых. К ним относятся люди, предоставившие документы, подтверждающие доход, сотрудники организаций-партнеров и зарплатные клиенты.

- Заёмщики категории 5 имеют право на сниженную процентную ставку от 19 до 29%. К ним относятся клиенты, которые получили индивидуальное предложение от банка.

- Заёмщики категории 6 получают фиксированные 29,5%. Это люди, которые оформили кредитку в дополнение к одобренному потребительскому кредиту.

Кроме того, на нельготные операции (то есть снятие наличных, перевод денег или квази-кэш операции) действует ставка 49%.

Критерии для клиента

Чтобы получить кредитную карту «110 дней», необходимо соответствовать довольно четким и, как может показаться, жёстким критериям банка:

- Гражданство РФ;

- Постоянная регистрация в одном из регионов РФ;

- Постоянное место работы на территории РФ;

- Возраст – от 23 лет для обычных клиентов и от 21 для зарплатных, но не выше 67 лет на момент окончания действия договора;

- Стаж на последнем месте работы – как минимум 3 месяца;

- Доход после вычитания НДФЛ не менее 25 000 рублей (Москва и Санкт-Петербург), в других регионах – не менее 15 000 рублей.

Кроме того, придется предоставить рабочий телефон либо номер отдела кадров или бухгалтерии на своем постоянном месте работы.

Зато из обязательных документов на получение кредитной карты – только паспорт. Дополнительные документы для подтверждения дохода не обязательны, но пригодятся, если вы хотите повысить шанс на одобрение. Можно предоставить справку 2-НДФЛ, ПТС, загранпаспорт с отметкой о выезде заграницу в течение последнего года либо выписку из ПФР для пенсионеров.

Зарплатные клиенты могут не предоставлять дополнительные документы.

Как получить карту 110 дней от РайффайзенБанка

Стать владельцем кредитки можно посетив офис Райффайзенбанка или подав онлайн заявку на официальном сайте. При оформлении нужно подать о себе следующие сведения:

- Ф.И.О.;

- контактные данные;

- данные Вашего паспорта;

- сведения о месте Вашей работы;

- указать доходы и если есть кредитную нагрузку;

- желаемые условия кредита.

На принятие решения банку нужно от 2 минут до 2 дней. В случае положительного решения по поданной заявке, сотрудник финансовой организации перезвонит Вам и договорится о месте и времени для заключения кредитного договора. Как правило, это будет ближайшее к Вам отделение Райффайзенбанка. Но также предусмотрена доставка курьером.

Требования АО Райффайзен банка к будущему владельцу

Оформить кредитную карту может гражданин РФ, который не моложе 23 лет и не старше 67. Также нужно удовлетворять следующим условиям:

- необходимы регистрация и постоянное место работы в РФ;

- стаж на последнем месте работы не менее 3 месяцев;

- нужно предоставить номер рабочего телефона или номер отдела кадров/бухгалтерии;

- доход должен быть не менее 25 000 для Москвы и Санкт-Петербурга и более 15 000 для других регионов.

Документы необходимые для оформления кредитки

Минимальный набор документов необходимый для заключения договора: заполненная анкета и паспорт. Документы необходимые для получения более выгодных условий:

- справка о доходах 2НДФЛ или по форме банка;

- документы подтверждающие право владения автомобилем;

- загранпаспорт со штампом о поездке за границу в последние 12 месяцев;

- для пенсионеров — выписка из пенсионного фонда РФ.

Документы подтверждающие доход не понадобятся зарплатным клиентам.