Как определить к какому банку относится карта мир

Содержание:

- Ответы на актуальные вопросы

- Другие онлайн-сервисы

- Как оформить карту Мир в ВТБ

- Виды карт «Мир»

- Как устроены бесконтактные карты

- Однорукий бандит

- Что можно определить, глядя на банковскую карту

- Текущее состояние и перспективы

- Какие карты выпускает Сбербанк?

- Как его узнать?

- Сроки оформления

- Особенности платёжной системы «Мир»

- Разновидности карт и их активация

- Способ №3 – звонок в колл-центр

- Плюсы и минусы карты МИР: практические советы

Ответы на актуальные вопросы

Если я вышла замуж и сменила фамилию, то реквизиты по карте поменяются?

Ваша персональная информация изменилась, поэтому обязательно нужно обратиться в банковское отделение. Менеджер предложит заполнить заявление на изменение данных, что является причиной перевыпуска. При себе необходимо иметь оригинал паспорта с измененными данными. Лицевой счет останется без изменений, поменяется фамилия и номер карточки, в системе будет произведена соответствующая корректировка. В случае не соблюдения этих правил, могут возникнуть проблемы при платежах.

Что такое CVV-код и для чего он нужен?

Данный код установлен для безопасности клиента при использовании банковской карточки при онлайн-платежах. В этом случае, по запросу 3 цифры необходимо ввести в специальное поле, что разрешит списание суммы со счета. Это одна из систем банковской безопасности наряду с Пин-кодом, 3D Secure, Смс-кодом. Такие действия выступают в качестве аналога личной подписи клиента в платежных операциях.

Другие онлайн-сервисы

Есть и несколько других онлайн-сервисов, которые также позволяют совершить перевод с карты на карту (в том числе Мир) любого банка. Условия проведения операции описаны в таблице.

| Сервис | Комиссия* | Суточный лимит, руб. |

| Тинькофф | 1,5% | 500 000 |

| ВТБ 24 | 1% | 100 000 |

| Альфа-Банк | 1,95%, но не менее 30 р | 500 000 |

| QIWI | 1%, но не менее 100 р | 15 000 |

| Яндекс Деньги | 3% плюс 45 р | 60 000** |

*Не взимается в случае перевода между своими счетами (в пределах того же банка).

**Указан лимит для именных электронных кошельков. Для анонимных кошельков он составит 15 000 р, для идентифицированных – 500 000 р.

Сроки зачисления во всех случаях составляют от нескольких минут до 1 рабочего дня. Однако если средства поступают на счет в другом банке, задержка может составить до 5 рабочих дней.

Пополнить карту Мир можно и с помощью сервисов на специализированных сайтах – например, Sravni.ru или MasterCard.

Рис.1 Для перевода достаточно ввести данные обеих карточек и указать сумму. Регистрация на таких сайтах необязательна.

Рис.1 Для перевода достаточно ввести данные обеих карточек и указать сумму. Регистрация на таких сайтах необязательна.

Однако, несмотря на большое количество таких сервисов, важно иметь в виду, что платеж должен быть безопасным. Это означает, что операция должна проходить по защищенной технологии Verified by Visa или MasterCard Secure Code

Рис.2 На странице оплаты пользователь должен увидеть такие значки.

Рис.2 На странице оплаты пользователь должен увидеть такие значки.

Как оформить карту Мир в ВТБ

Данная банковская организация стала выпускать карту МИР уже с 2019 года

Оформить ее можно в любом банковском отделении или на сайте, однако необходимо будет обратить внимание на некоторые отличительные особенности и требования, которые выдвигает банк к своим клиентам

Лица, которые оформили карту, могут использовать ее совершенно бесплатно, но только если будут ежемесячно осуществлять денежные операции не ниже определенной суммы. Размер такого порога у ВТБ составляет 5 тыс. рублей. Если эта норма выполняться не будет, клиент обязан выплачивать банку каждый месяц комиссию в размере 249 рублей.

- возвращение средств до 15%;

- бесплатная выдача наличных;

- можно открыть вклад и получать доход до 6% от остатка;

- карта позволяет снизить ставку по кредиту, если ранее гражданин был клиентом ВТБ.

Среди недостатков можно выделить тот аспект, что снять деньги в других банкоматах без комиссии не получится. Кроме того, при переводе денег, например, клиенту Сбербанка, будет взята небольшая комиссия. В этом заключаются трудности пользования картой MIR от банковской организации ВТБ.

Виды карт «Мир»

- Дебетовая: для хранения сбережений, снятия денег, совершения переводов и покупок.

- Кредитная: чтобы приобретать товары и услуги в долг.

- Социальная: для получения пенсий, стипендий, пособий и других социальных выплат, на нее же начисляют зарплату бюджетникам. Льготникам доступны бонусы типа бесплатного проезда в общественном транспорте и скидок в магазинах.

- Mir Supreme: премиальная карта с повышенным кешбэком и доступом к услугам бизнес-залов в аэропортах.

-

Кобейджинговая: объединяет в себе сразу две платежные системы — отечественную «Мир» и одну из иностранных, поэтому ее возможности за границей шире. При оформлении кобейджинговой карты не нужно открывать отдельный счет в валюте: необходимая сумма конвертируется во время платежа или банковской операции.

- «Мир»-Maestro: связаны с системой Mastercard и обслуживаются свыше чем в 180 государствах;

- «Мир»-UnionPay: китайская система UnionPay обслуживается в 150 странах;

- «Мир»-JCB: связана с японской платежной системой JCB с обслуживанием в 190 странах.

Например, Ольга решила поехать в отпуск в Грецию. Она получает зарплату на дебетовую карту «Мир», которой нельзя расплатиться в греческом магазине. Снять с нее деньги в банкомате Греции тоже не получится. Поэтому перед поездкой Ольга оформила карту «Мир»-Maestro. За границей она действует как карта платежной системы Mastercard: ей можно расплачиваться во всех торговых точках, которые поддерживают эту систему. А в России карта автоматически переходит на платежную систему «Мир». Такие переходы можно сравнить с телефонным роумингом, когда при поездке за рубеж телефон сам переключается на иностранного оператора связи, а при возвращении домой переходит на «родную» сеть.

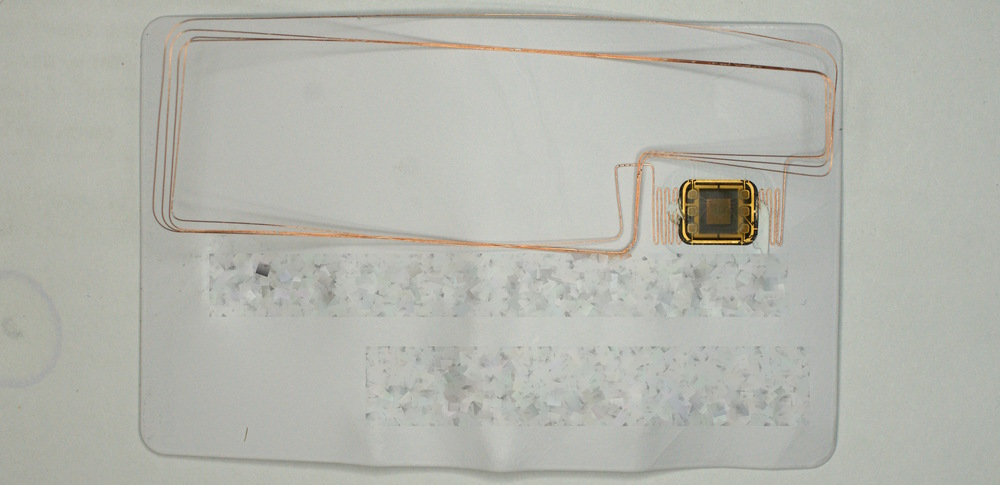

Как устроены бесконтактные карты

Карты EMV (стандарт был разработан Europay, MasterCard и VISA) можно приложить к терминалу для оплаты. В пластик таких карт встроены электронные компоненты:

чип для хранения и обработки данных – микрокомпьютер с загруженной в память Java-платформой JavaCard и апплетами-приложениями

контактный чип для взаимодействия с терминалами

конденсатор и катушка индуктивности – колебательный контур, который накапливает энергию для первичного импульса. Катушка работает и как антенна для приема и передачи сигнала

Карта обменивается данными с терминалом по протоколу ISO/IEC 14443 на частоте 13,56 МГц. Процесс похож на работу с RFID-метками.

Когда вы совершаете покупку, кассир создает предварительный чек и сообщает вам сумму для оплаты. Вы прикладываете карту к терминалу. Можно не касаться – достаточно расстояния до 10-15 см.

Колебательный контур попадает в переменное магнитное поле, образуется переменный ток. Катушка индуктивности запасает энергию в своем магнитном поле, конденсатор заряжается от неё, основной чип получает питание.

Карта и терминал аутентифицируют друг друга, проверяя подлинность криптограмм. Терминал должен убедиться, что карта подлинная, а карта – что всё в порядке с терминалом. Сигнал от считывателя в терминале передается за счет модуляции сигнала. Чип карты распознает такие изменения.

На карте можно подключить нагрузочное сопротивление и или изменить емкость конденсатора, чтобы повысить силу тока в контуре карты и, соответственно, передать данные с неё.

Если карта и терминал узнали друг друга, основной чип карты запускает платежное приложение. Оно генерирует ключ для оплаты, и на терминал отправляется сигнал с зашифрованными данными карты, в том числе CVV-код.

Кассовая программа получает информацию от терминала и связывается с банком. Если банк подтверждает подлинность данных и видит достаточный остаток на вашем счету, он разрешает транзакцию. Если она больше допустимого значения, запрашивается подтверждение платежа (PIN-код).

Транзакция проходит через банк-эквайер (который обслуживает терминал) в платежную систему и до банка-эмитента (который выпустил карту). Деньги списываются с вашего счета. Терминал выдает чек об успешной оплате.

Также можно установить приложение, которое позволит платить по NFC со смартфона на смартфон. Такая функция есть и в некоторых приложениях крупных банков.

Карты с чипом гораздо сложнее подделать, чем карты с магнитной полосой. Они долговечнее и принимаются практически во всех терминалах и банкоматах за границей.

На одной карте с чипом может работать несколько апплетов. В результате вы, к примеру, можете использовать её непосредственно как банковскую карту и как проездной билет.

Однорукий бандит

В нынешнее время так можно назвать не только игровой автомат, но и банкомат – если он оборудован мошенническим «обвесом». Мошенники используют так называемые «накладки» на клавиатуру, «конверты» на приемник карты.

«Если это накладка на клавиатуру – вы вставляете карту, набираете пин-код, но банкомат деньги не выдает, и карту тоже не отдает, – поясняет Милана Дадашева. – А мошенники получают ваш пин-код и вашу карту, пока вы звоните в банк и пытаетесь выяснить причины.

То же самое происходит и в варианте с “конвертами” – это специальные накладки на картоприемник. Они закрывают доступ банкомата к считыванию номера карты. Вы вводите код, но ни деньги, ни карту банкомат выдать не может. Этим пользуются мошенники, которые обычно рядом – они якобы вызываются вам помочь, и пользуясь вашей невнимательностью, снимают ваши деньги».

Поэтому, советует юрист, всегда, когда вы пользуетесь банкоматом, хорошенько исследуйте клавиатуру, ведь на первый взгляд накладка ничем не отличается от настоящей клавиатуры.

Но, пожалуй, самый распространенный способ мошенничества с картами, как это ни печально – это когда мы сами, добровольно, даем мошеннику все необходимые данные, чтобы он спокойно, даже не получая на руки карту – перевел всю сумму.

Ответ на вопрос, как проверить остаток денег ка карте Сбербанка, не дает единственного варианта. Клиенту банка предлагается на выбор ряд приемов, с помощью которых можно постоянно быть в курсе баланса дебетовой или кредитной карты.

Ответ на вопрос, как проверить остаток денег ка карте Сбербанка, не дает единственного варианта. Клиенту банка предлагается на выбор ряд приемов, с помощью которых можно постоянно быть в курсе баланса дебетовой или кредитной карты.

Есть несколько способов узнать о том, сколько в данный момент денег на карте Сбербанка:

- Через банкомат;

- Посредством Интернета;

- По телефону круглосуточного центра поддержки;

- Проверить баланс на карте сбербанка по смс-сервису банка;

- При личном визите в отделение банка

Более подробная информация представлена ниже.

Что можно определить, глядя на банковскую карту

Смотрим номер карты на своем пластике. Номер банковской карты – это индивидуальный номер, который присваивается конкретной карте конкретного клиента конкретной платежной системой в конкретном банке. Каждая банковская карта имеет свой, индивидуальный номер, который расположен на лицевой стороне карты чуть выше имени ее владельца.

https://youtube.com/watch?v=qbVBXAgYWy8

Номер банковской карты может быть:

- Напечатанным, т.е нанесенным на карту с помощью краски;

- Эмбоссированным, т.е. выдавленным на карте.

Номер карты состоит, как правило, из 16 цифр, разделенных на 4 блока по 4 цифры, и является номером доступа к банковскому счету владельца карты. Каждая цифра из номера на карте имеет свое, конкретное значение. Структура идентификационного номера пластиковой карты выглядит так:

где каждая из 16 цифр карты обозначает следующее:

- Первые 6 цифр — это банковский идентификатор эмитента (банка), выпустившего карту (БИН карты), который конкретная платежная система присваивает конкретному банку под конкретный тип карт

По БИН-у можно определить платежную систему и тип карты в рамках этой платежной системы, а первая цифра из шести, всегда показывает принадлежность к определенной платежной системе:

- Итак, номер карты всегда начинается с цифры, которая указывает на платежную систему, а именно: Мир — 2. VISA – 4; American Express – 3, MasterCard – 5, Maestro — 3, 5 или 6, JCB International — 3, China UnionPay — 6, УЭК — 7,

- Так, например, Классические карты МИР Сбербанка России начинается со следующих цифр — 2200 0000 0000 0000, а Дебетовая карта «Аэрофлот» (системы Visa Gold & Visa Classic) Сбербанка начинается с — 4279 0000 000 000

- Цифры с 7 по 15-ю — это идентификационный номер пластиковой карты и в нем зашифрован тип банковского продукта (кредитная или дебетовая карта), валюта карты, регион выпуска и другая информация.

- Последняя, 16 цифра – это проверочное число. По определенному алгоритму происходит проверка соответствия номера карты и проверочного числа, что позволяет определить «правильность» номера карты.

На отдельных видах карт номер банковской карты состоит из 18 и даже из 19 цифр, в которых обозначение 16 цифр — описано выше, а дополнительные цифры разделяют карты по подпрограммам или субнаправлениям, в рамках которых они эмитируются.

Из 18 цифр, как правило, состоят номера карт платежной системы Maestro, но бывают и карты платежной системы Visa.

Так, например:

- Номер карты мгновенной выдачи «Momentum» Visa Сбербанка России состоит из 18 цифр (4-4-4-6 знаков)

- Карта мгновенной выдачи «Momentum» Visa Сбербанка — из 18 цифр

- А номера карт платежной системы American Express состоят только из 15 цифр, разбитых на группы из 4-6-5 знаков.

- Из 15 цифр состоят и виртуальные карты Visa и MasterCard Сбербанка.

Иногда номер карты на поверхности банковской карты не указывается, но есть первые 4 цифры. Эти 4 цифры обычно указываются под первой группой цифр номера карты, наносятся типографским способом и обозначают четырехзначный BIN (BASE Identification Number — базовый идентификационный номер), который повторяет первую группу цифр номера карты.

При отсутствии на карте номера он укажет только, к какой системе относится карта. Так, например, в подарочной карте Visa Сбербанка иногда указываются только цифры 4374.

Можно ли по номеру узнать банк, которому принадлежит карта

Можно ли по номеру карты узнать банк, которому принадлежит карта? Узнать, а вернее определить, можно, но только нужной информации в открытом доступе практически нет.

Далее банковский идентификационный номер сверяется со списком банковских БИНов, но вот списка БИНов то как раз в свободном доступе не встречала. Думаю, что это является закрытой информацией платежных систем, которая доступна только ее участникам.

Принадлежность карты к конкретному банку проще определять по логотипу банка, который обязательно присутствует на карте. Логотип банка-эмитента, выпустившего карту, располагается в верхней части карты в правом или левом углу карты и идентифицирует карту как собственность конкретного банк.

Для чего нужен номер банковской карты

Номер банковской карты нужен для проведения следующих финансовых операций:

При перевыпуске карты в связи с утерей или в связи с изменением личных данных – номер карты частично изменится. При перевыпуске в связи с истечением срока ее действия может не поменяться.

Иногда люди путают понятия — номер карты и номер счета карты – это два разных номера, в которые вложена и разная информация, поэтому путать или подменять их нежелательно, могут быть проблемы при оформлении платежей и переводов с карты на карту. Кроме того, номер счета карты состоит из 20 цифр.

Текущее состояние и перспективы

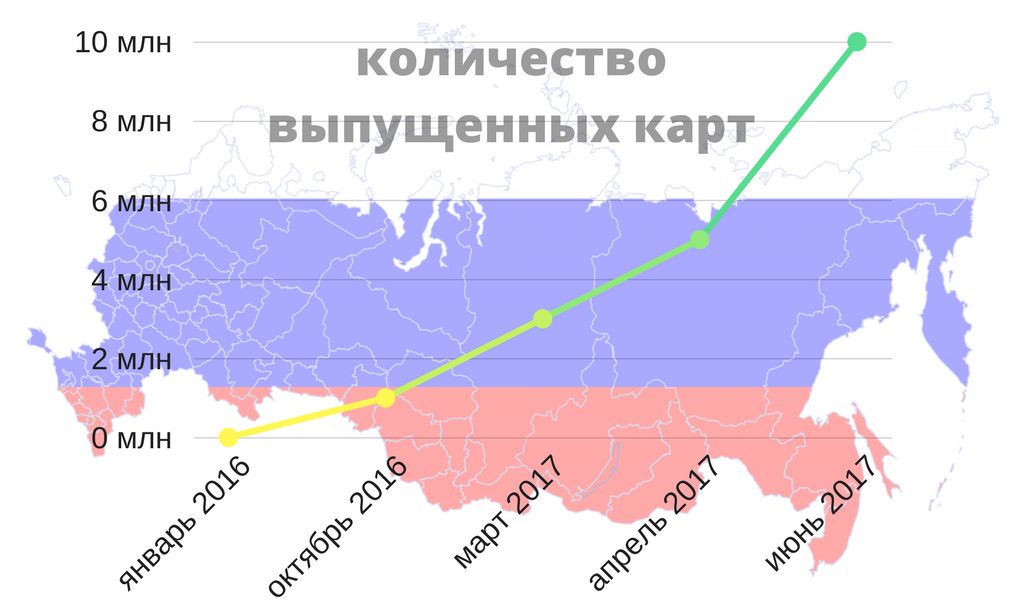

Многие люди спрашивают, когда заработает платежная система МИР. На самом деле, процесс уже два года как запущен. По состоянию на май 2017 года количество выпущенных карт превысило 5,5 миллионов штук. Каковы дальнейшие перспективы развития проекта? На 2017 год запланирована реализация программы лояльности с различными брендами: в настоящее время ее поддерживают курорт «Игора» и садовый центр Imperial Garden.

Планируется развитие возможностей по оплате проезда при помощи карты МИР: для этих целей в чип карты должно быть встроено специальное транспортное приложение. Ведется работа по развитию международного сотрудничества, в том числе с брендами UnionPay и AmEx.

Как работают карты МИР в рамках новой платежной системы? Правовая база для обеспечения ее функционирования начала создаваться заранее – еще в 2014 году. Президент Путин был первым, кто одобрил ее создание. Произошло это в марте, а уже 25 мая был принят закон о национальной платежной системе, известный как № 112-ФЗ. И уже в июле было создано акционерное общество НСПК, принадлежащее Центральному банку и начавшее работу над созданием собственной платежной системы в России.

Какие карты выпускает Сбербанк?

«Сбербанк» выпустил два типа пластика – Классический и Социальный. Первый предназначен для всех людей, желающих иметь карту «Мир», а второй – исключительно для льготных категорий, получающих пенсионные и иные социальные выплаты от государства.

Условия этих продуктов отличаются. Социальный пластик намного выгоднее Классического. Каждую разновидность стоит рассмотреть подробнее.

Классическая

- Размер оплаты за годовое обслуживание – 750 рублей за первый год и 450 рублей за последующие года.

- Перевыпуск продукта – 150 рублей. Оплата взимается только в том случае, если переоформлять карту пришлось по вине самого клиента, а не банка.

- Снятие наличных в кассе «Сбербанка» бесплатное, если снимать в пределах лимита – 150 тысяч рублей в сутки и 1,5 миллиона рублей в год. В случае его превышения понадобится заплатить 0,5% от суммы, на которую был превышен лимит. Если деньги снимаются через банкоматы сторонних организаций, то при любом размере взимается комиссия 1%, но не меньше 150 рублей.

- Снятие наличных средств в банкоматах возможно без учета лимита. При этом комиссия взимается только за пользование устройствами сторонних банков. Она составляет 1%, но не менее 100 рублей.

- Пополнение пластика безвозмездное в кассах «Сбербанка». Если воспользоваться отделениями иных банков, то устанавливается комиссия размером 1,25%, но не меньше 30 рублей и не больше тысячи рублей.

Клиенты имеют возможность пользоваться сервисом Сбербанк Онлайн совершенно бесплатно.

Социальная

Читайте так-же: Оформить зарплатную карту Мир

Условия использования социальной карты «Мир» достаточно привлекательные.

- Безвозмездное годовое обслуживание в независимости от того, сколько клиент желает пользоваться пластиком.

- Переоформление карточки по вине самого владельца стоит всего 30 рублей.

- Бесплатное пополнение карточного счета в банке, находящемся в районе проживания клиента.

- Получение наличных средств возможно только в отделениях и банкоматах «Сбербанка». При этом снять деньги в кассах можно совершенно бесплатно при условии соблюдения лимита на снятие, который устанавливается для социальной карты в следующих величинах – 50 тысяч в сутки и 500 тысяч в год. В банкоматах наличные снимаются бесплатно без учета лимита.

У льготников также имеется возможность совершать операции с карты Мир и контролировать свои счета через Сбербанк Онлайн» абсолютно безвозмездно.

Как его узнать?

Поскольку процессы открытия карточного счета и получения карты тесно взаимосвязаны, клиент иногда не подозревает о существовании каких-либо реквизитов, кроме номера пластикового носителя. Расскажем, как узнать лицевой счет своей карты Сбербанка.

Договор

После одобрения карты, с банком заключают договор на обслуживание, подписанный экземпляр которого передается на руки клиенту. В разделе документа «Для служебного пользования» вынесены основные реквизиты, в том числе присутствует позиция «Номер счета карты», где впечатан его 20-значный шифр. Отсчитываем справа семь цифр — это и есть лицевой счет карты Сбербанка.

Конверт

Пластиковые карточки предшествующих эмиссий выдавались вместе с PIN-кодом, который передавался в запечатанном конверте серого цвета. Открываем документ, в правом поле которого размещен ПИН; в левом (смотрим сверху вниз) находятся:

- номер карты;

- фамилия и имя держателя;

- номер счета карты, в котором справа выделяем уникальную часть из 7 цифр.

Необходимые данные передаем в бухгалтерию.

В отделении

Если договор и ПИН-конверт утеряны, за информацией можно обратиться в отделение Сбербанка, с личным паспортом и картой. Уполномоченный сотрудник квалифицировано ответит на вопросы, а в случае необходимости — поможет с заполнением документов, вызвавших затруднение.

Возможно, способ не удобный для клиентов, постоянно находящихся в разъездах, но исключает ошибки и неточности в полученных данных.

В банкомате

Выяснить лицевой счет карты можно с помощью банкомата Сбербанка. Для этого ставим карту в гнездо устройства, вводим ПИН. На мониторе откроется множество вкладок, наша задача — выбрать, ту, которая представит полную информацию о карточном носителе. Вот здесь могут быть трудности, поскольку текст на экране зависит от модели устройства. Это может быть:

- «Региональные платежи» или «Мои платежи»;

- «Операции со счетами, вкладами и кредитами»;

- «Личный кабинет, информация и сервис»;

В них выбираем опцию «Реквизиты счета» и аккуратно записываем 20-значную нумерацию. А как определить лицевой — мы уже пояснили. А также увидеть реквизит можно в выписке.

С помощью горячей линии

Колл-центр Сбербанка поможет в любой момент. Для экстренных случаев предусмотрено обращение:

- по короткому номеру 900, открытому для абонентов сетей МТС, Билайн, Мегафон, Yota, Tele2, Мотив. Звонок будет бесплатным в регионе и роуминге;

- на длинный номер 8(800) с любых телефонов и географических точек страны;

- на международный номер +7(495). Звонок оплачивается по тарифам телеоператора.

Для разговора с сотрудником надо подготовиться: знать номер карты, срок действия, сообщить фамилию и имя держателя, дату рождения, кодовое слово. Возможно, запросят данные о последних банковских операциях. Если ответы удовлетворят работника call-центра, вам продиктуют номер карточного счета и подскажут лицевой.

Через «Сбербанк онлайн»

Способ удобен для тех, кто много путешествует. Главное — доступность компьютерной техники и интернета.

Входим в приложение «Сбербанк онлайн», «Личный кабинет» с помощью логина и пароля, выбираем вкладку «Карты». Видим список активных банковских карточек и выбираем требуемую. По опции «Реквизиты для перевода на счет карты» узнаем требуемый номер, а из него — лицевой.

Мобильное приложение

На устройстве должна быть подключена услуга, установлено мобильное приложение «Сбербанк-онлайн», а пользователь в нем зарегистрирован. При входе в программу, на экране выводится перечень карт Сбербанка, привязанных к номеру мобильного. В нижней части экрана располагается меню. Выбираем вкладку «Главная», которая выведет нас на информацию по вкладам, картам, счетам и кредитам. Находим реквизиты карточного/лицевого счета.

Через «Мобильный Сбербанк»

К устройству подключается пакет услуг «Мобильный банк» с выбранным тарифом. Приложение предоставляет пользователю множество полезных функций: моментальное СМС-информирование о поступлениях и платежах; возможность денежных переводов по номеру карты и телефона, данные об остатках по клиентскому счету. Чтобы получить информацию о карточных счетах, отправляют СМС с текстом «1» по короткому номеру «900». В ответ поступит информация о карточках, «привязанных» к мобильному.

Сроки оформления

Стандартное время выпуска нового платежного инструмента – не больше 14 рабочих дней. Если заявка отправлена через интернет, карту могут выдать уже через 7-10 дней.

Узнать о том, что «пластик» готов к получению, можно несколькими вариантами:

- в Личном кабинете – нынешний статус виден возле названия банковского счета на основной странице вашего профиля;

- по SMS – на телефон, указанный в заявлении, придет сообщение, как только карта будет в офисе;

- у менеджера – позвоните оператору банка по номеру горячей линии или обратитесь лично в банковский филиал с интересующим вопросом.

Забрать карту можно по указанному при оформлении заявления адресу с паспортом. Банковский сотрудник выдаст конверт с секретным PIN-кодом, который вы при желании сможете поменять.

Особенности платёжной системы «Мир»

Карты платёжной системы «Мир» подразделяются на дебетовые и классические, с поддержкой функции овердрафт (списание средств со счёта может производиться даже при отсутствии у клиента необходимой суммы).

Как получить карту Мир?

При их изготовлении используются чипы отечественного (компании «Ангстрем» и «Микрон») и зарубежного производства. Разработчики карт позаботились о безопасности своих клиентов, включив в оформление уникальные элементы оформления, среди которых:

- Видимый только при УФ освещении символ российской валюты ₽;

- Микросхема (чип) выполнен в золотом или серебряных цветах в зависимости от типа карт;

- Фирменный эффект голограммы «Мир» с изменяющимся в зависимости от угла просмотра изображением.

В апреле прошлого года было объявлено о разработке карт, поддерживающих принцип бесконтактной оплаты – это значит, что владельцам карт «Мир», при совершении не очень дорогих покупок можно будет не вводить пароль в кассовом терминале – достаточно просто поднести её к специальному устройству.

Преимущества и недостатки национальной платёжной системы

Платёжная система «Мир» появилась сравнительно недавно и ещё не успела «обрасти» какими-то особенностями, выгодно отличающими её от конкурентов, но уже сейчас можно выделить плюсы её использования для российского пользователя. Среди них:

- Постоянный доступ к своим деньгам. Независимо от внешнеполитической ситуации, вы всегда будете иметь возможность расплачиваться с помощью системы «Мир».

- Продуманная методика защиты от копирования, использование чипов российского производства с усиленной системой безопасности.

- Банковская карта «Мир» будет работать как в России, так и за рубежом в рамках соглашений, заключенных с такими платёжными системами, как Maestro, JCB и American Express. Для этого потребуется получить ко-бейджинговую карту (совместно разработанную двумя компаниями) в отделениях «Газпром-банка» и «МТС-банка».

- Снятие наличных средств до 250 тыс. рублей в месяц без комиссии.

Минусы платёжной системы «Мир». Поскольку, как было указано выше, проект «Мир» ещё совсем молодой и «сырой», недостатки у него присутствуют. Из основных минусов можно выделить:

Отсутствие кэш-бэка (Cashback)

Для несведущих поясню: кэшбек – это одна из разновидностей бонусной программы, при которой часть средств после онлайн или безналичной покупки возвращается на счёт клиента (начисление процентов на остаток).

Однако, 21 декабря 2016 года платёжная система «Мир» объявила о запуске пилотной программы лояльности, предполагающая возврат до 15% от стоимости покупки. Участие в программе принимает участие лишь четыре российских банка, однако вскоре этот круг расширится.

Пока ещё высокая стоимость выпуска карт.

Соответственно, высокая стоимость их обслуживания. Для примера, Сбербанк, который приступил к выпуску карт в системе «Мир» в конце 2016 года, устанавливает цены на её годовое содержание соразмерные ценам на карты Visa и MasterCard.

Что такое карта Мир, расскажет это видео:

Что само по себе странно, потому что российская карта должна предусматривать льготы и скидки для российских граждан. Эти и другие минусы, а также отсутствие должной рекламной кампании, и приводят к тому, что заинтересованность в банковской карте «Мир» пока ещё достаточно низкая.

Как быстро получить кредитную карту в МТС банке, читайте тут.

Однако, система быстро развивается, дополняется новыми функциями, и есть основания полагать, что уже скоро мы увидим конкурентоспособный продукт российского производства.

Какие магазины принимают оплату картами «Мир»

Несмотря на «юный» возраст, сеть приёма банковских карт «Мир» уже достаточно широкая. В программе участвуют крупнейшие российские и зарубежные сети магазинов, такие как «Ашан» или «Икеа».

Недавно к ним присоединились американская сеть быстрого питания «Макдоналдс», российский ресторан национальной кухни «Теремок», кинотеатры компании «Каро», сеть спортивных товаров «Спортмастер» и многие другие.

Если говорить о сетевом маркетинге, недавно о своём участии в программе объявила интернет-площадка «Avito», готовится подключение к сети китайского гиганта «Aliexpress».

Что можно оплачивать картой Мир? Фото:kvartiri-feodosii.ru

Таким образом, постепенно банковская карта в системе «Мир» превращается из ненужной «безделушки» в реального конкурента Visa и Maestro.

Разновидности карт и их активация

Сегодня Сбербанк выпускает много разновидностей пластиковых платежных средств: зарплатные, социальные, молодежные, корпоративные, кредитные, продукты платежной системы «Мир» и много других. Об их активации пойдет речь ниже.

Зарплатная карта

При трудоустройстве на новое место работы каждому гражданину предлагают оформить банковскую карточку, чтобы на нее перечислялась его заработная плата. Получение клиентом зарплатного пластика всегда требует заполнения большого перечня документов. Во избежание дальнейших проблем держатель пластика должен внимательно проверить идентичность данных платежного средства информации, содержащейся в договоре. Затем можно подождать, пока карта автоматически активируется, либо активировать ее в терминале путем ввода пин-кода.

Visa, Mastercard, Maestro

Процедура активации пластика Маэстро, который относится к продуктам более низкого класса, происходит по той же схеме, что и других карт. При получении клиент ставит свою подпись на оборотной стороне пластика.

Платежное средство Моментум

Прежде чем активировать банковский продукт Momentum, клиент должен сверить информацию, содержащуюся в договоре, с данными в паспорте и на лицевой стороне пластика. Процедура активации карточки Моментум та же самая, что и других платежных средств.

Gold Card

Хотя золотая кредитка и относится к привилегированным банковским продуктам (Голд) с широким перечнем возможностей, процесс ее активации ничем не отличается от других разновидностей пластика. Это можно сделать с помощью банкомата, терминала или операциониста.

Социальные и молодежные банковские продукты

Данные платежные средства, предназначенные для людей пенсионного возраста, студентов, учащихся активируются теми же способами, что и указанные выше.

Кредитная карта

Чтобы активировать кредитную карту Сбербанка, клиент может воспользоваться банкоматом или прибегнуть к услуге операциониста. Можно дождаться автоматической активации, но тогда кредит будет доступен только на следующий день.

Корпоративная карта

Этот инструмент для совершения платежей предназначен для удобных расчетов персонала предприятия. Можно сразу же после получения активировать бизнес-карту Сбербанка в банкомате. Если такая срочность не требуется, то стоит подождать, пока она автоматически активизируется на следующий день.

Расходовать средства с карточного счета разрешается исключительно в интересах бизнеса при расчетах, касающихся деятельности организации.

Способ №3 – звонок в колл-центр

Попробовать выяснить номер своей карты можно, позвонив на горячую линию Сбербанка по бесплатному телефону 8-800-555-555-0. В беседе с сотрудником банка подробно объясните ситуацию и ответьте на вопросы. У вас могут спросить следующую информацию:

- ФИО, дату рождения;

- серию и номер паспорта;

- кодовое слово, которое просят придумать при оформлении карты.

Тем не менее, даже если вы предоставили всю вышеуказанную информацию, в выдаче полного набора цифр на карточке вам могут отказать. Это обусловлено мерами безопасности и политикой конфиденциальности банковского учреждения.

Отделение Сбербанка

Плюсы и минусы карты МИР: практические советы

С одной стороны, такими карточками можно пользоваться только на территории России. Ее также не примут к оплате на некоторых иностранных сайтах. Нет возможности и загрузить образ карточки в смартфон для совершения оплаты в одно касание, без пластика.

Но с другой стороны, все виды карт МИР Сбербанка обладают несколькими ощутимыми преимуществами:

- Они выпускаются надежной отечественной системой. Благодаря тому, что карточки не используются за рубежом, исключается риск попадания личных данных к мошенникам, действующим в других странах.

- К тому же эти карточки в 2019 году уже начали принимать во многих банкоматах, магазинах и отелях Белоруссии.

- Ими уже можно расплатиться в сервисе Samsung Pay (пока он доступен только клиентам Почта Банка, МКБ и Альфа-Банка). Аналогичные переговоры уже ведутся с представителями Apple Pay и Google Pay.

- Карты МИР Сбербанка обслуживаются по доступной цене или даже бесплатно.

- Лимиты на снятие наличных позволяют получать достаточно большие суммы каждый день (минимум 50 тыс. руб. в любом банкомате или кассе Сбербанка).

- Благодаря программе «Спасибо» каждый клиент получает бонусы от любой покупки.

- У партнеров Сбербанка можно получать повышенный кэшбэк до 20%-30%.

- Также клиентам доступны специальные предложения от платежной системы МИР (скидки и повышенный кэшбэк у партнеров).

- Клиенты могут рассчитываться на разных сайтах благодаря коду CVV2, расположенному на обратной стороне пластика.

Рис. 2. Код CVV2 представляет собой 3 цифры, которые вводятся при совершении онлайн-покупок в соответствующее поле.

Рис. 2. Код CVV2 представляет собой 3 цифры, которые вводятся при совершении онлайн-покупок в соответствующее поле.

Программа «Спасибо»

Подключиться к этой программе можно бесплатно несколькими способами:

- Через банкомат Сбербанка.

- В личном кабинете Сбербанк-Онлайн.

- С помощью смс на номер 900 «Спасибо АААА», где АААА – это последние 4 цифры от номера вашей карточки.

- Через мобильное приложение (вход в Сбербанк Онлайн со смартфона или устройства компании Apple).

Программа лояльности от системы МИР

Вне зависимости от вида карты МИР от Сбербанка, стоимости ее обслуживания и других условий, каждому клиенту доступны специальные предложения от отечественной платежной системы. Например, сегодня действуют такие виды кэшбэка:

- 2% за любую покупку в магазинах «ОКЕЙ;

- 10% на АЗС.GO (покупка от 1500 руб.);

- 10% за покупку товаров Panasonic;

- 7% за первую покупку в сети «Дочки-Сыночки»;

- 6% за любую покупку на сайте ru и др.

Рис. 3. Полный список всех актуальных предложений от платежной системы МИР доступен на ее официальном сайте.

Рис. 3. Полный список всех актуальных предложений от платежной системы МИР доступен на ее официальном сайте.

Как получить максимальную выгоду: пример расчета

Для получения повышенного кэшбэка и бонусов «Спасибо» владельцу карты следует совершать как можно больше операций (оплата товаров в магазинах и на сайтах). Например, семья тратит на еду ежемесячно 30 тыс. руб. Если приобретать товары в гипермаркетах «ОКЕЙ», в качестве кэшбэка будет постоянно возвращаться 2% от этой суммы, т.е. 600 руб. За год можно накопить 7200 руб. Эту сумму можно потратить для покупки товаров к новому году.

В другом примере можно представить, что пенсионер получает ежемесячные выплаты 30 тыс. руб., откладывает по 10 тыс. ежемесячно и тратит на еду 7 тыс. в магазинах «ОКЕЙ». Тогда за год он накопит:

- 1700 руб. за счет кэшбэка в «ОКЕЙ».

- 4200 руб. за счет процента на остаток 3,5%.

- Итого за год: 5900 руб.

К тому же как в том, так и в другом случае владельцы карточек МИР получат бонусы «Спасибо», которые также можно потратить в любое время.