Заполняем поле 101 в платежном поручении в 2021 — 2022 годах

Содержание:

- Значение поля 108 при налоговых платежах

- УИН

- Поле 106 в платежном поручении

- Переводы между банковскими счетами в 1С: Бухгалтерии предприятия 8 редакции 3.0

- Какое бывает назначение платежа?

- Что такое индекс документа в налоговой квитанции?

- Правила заполнения поля 109

- Поле 107 в платежном поручении

- Платёжка при оплате госпошлины

- Варианты заполнения поля 101

Значение поля 108 при налоговых платежах

Значение поля 108 зависит от основания платежа. Если погашается текущая задолженность по налогам (страховым сборам) или речь идет о добровольной уплате недоимки, в поле 108 платежного поручения следует поставить значение 0. В этом случае основание платежа (ТП или ЗД) указывается в поле 106.

О том, какие изменения в реквизитах платежного поручения на уплату налогов произошли в 2021 году, в том числе в поле 106, мы рассказали здесь. Кроме того изменились реквизиты Казначеств: № счета, наименование банка, а в поле 15 теперь нужно указывать номер банковского счета, который входит в состав ЕКС. Эти изменения действуют с 01.05.2021 года. Период с 01.01.2021 по 30.04.2021 — переходный, т.е. банки будут принимать платежки как со старыми, так и с новыми реквизитами.

Но в некоторых случаях при перечислении денег в бюджет поле 108 следует заполнить, указав в нем номер документа – основания платежа. Для этого необходимо наличие документа, который обязывает налогоплательщика погасить задолженность на основании вынесенных решений налоговых или судебных органов. Номеру документа должен соответствовать один из следующих кодов, проставленных в поле 106:

- ТР. Означает выставленное требование налоговых органов. При обнаружении недоимки инспекция вправе прислать налогоплательщику документ с указанием вида налога или страхового взноса и суммы на перечисление. Срок погашения задолженности указывается в требовании.

- РС. Погашение задолженности в рассрочку. В соответствии с п. 3 ст. 61 НК РФ налогоплательщики, не имеющие возможность погасить задолженность перед бюджетом вовремя, могут получить рассрочку. Налоговый орган может выдать разрешение, позволяющее вносить требуемый платеж равномерно в течение года. Но для этого необходимо привести веские основания (ущерб, полученный в результате стихийного бедствия, сезонный характер работ) с подтверждающими документами. Кроме того, придется оплатить проценты на сумму задолженности, не погашенной в установленный срок (п. 2 ст. 61 НК РФ).

О нюансах получения рассрочки читайте здесь.

- ОТ. Номер решения об отсрочке текущего платежа, принятого налоговым органом. В некоторых обстоятельствах субъекты не имеют возможности уплатить сумму начисленного налога полностью в срок. В таком случае можно обратиться в инспекцию с заявлением об отсрочке платежа. Налоговые органы обязаны принять соответствующее решение не позднее 30 дней.

- РТ. Указывается номер принятого налоговиками решения о реструктуризации. В случае невозможности погашения организацией задолженности по налогам и пеням она может воспользоваться льготными условиями в соответствии с принятым графиком погашения долговых обязательств.

- ПБ. Номер дела по вынесенному арбитражным судом решению. Иногда между налогоплательщиками и контролирующими органами возникают споры по поводу правильности начисления и полноты уплаты бюджетных обязательств. Если арбитражный суд согласится с требованиями налоговиков, плательщику придется перечислить недостающие суммы по налогам на основании решения, вынесенного арбитражным судом.

- ПР. Используется номер решения о приостановлении взыскания при погашении плательщиком этой задолженности.

- АП. Подразумевается номер акта выездной или камеральной проверки, в результате которой произошло доначисление налогов, пеней и штрафов.

- АР. Оплата по номеру исполнительного документа, выданного в результате возбужденного дела.

С 2015 года в поле 108 указываются также номера следующих документов, на основании которых совершается платеж:

- ИН. Номер решения о предоставлении инвестиционного налогового кредита — еще одного способа изменения установленного срока уплаты по налогам. Помимо отсрочки исполнения платежа, он несет в себе некоторые признаки бюджетного кредитования с последующей уплатой начисленных процентов и основной суммы долга. Период пользования средствами может достигать 10 лет. Часто применяется при начислении налога на прибыль.

- ТЛ. Проставляется номер определения арбитражного суда, удовлетворяющего заявление о погашении требований к должнику.

Проверьте, правильно ли вы заполнили платежное поручение на уплату налогов. Для этого воспользуйтесь советами от экспертов КонсультантПлюс. Получите пробный доступ к правовой системе и бесплатно переходите к Готовому решению.

УИН

«Уникальный идентификатор начисления» включает в себя 23 знака

Это поле так же важно, как и «Основание налогового платежа» (106). Прописывается УИН в поле «22» и в «Назначении платежа»

Пример: «УИН13246587091324658709/// Оплата штрафа …».

Бывают ситуации, когда УИН отсутствует. Например, при перечислении налогов, рассчитанных юрлицами и ИП самостоятельно на основании деклараций, идентификатором платежа является КБК, который указывается в реквизите «104». УИН, по новым правилам, в таких случаях не формируется.

Физические лица, которые уплачивают налоги по уведомлению из ФНС, получают извещение в форме «ПД». Документ заполняются ФНС с использованием программного оборудования автоматически. В нем сразу формируется УИН. Этот код и нужно указать в платежном поручении.

Если плательщик желает перечислить в бюджет налог без уведомления ФНС и заполненного извещения, то он формирует документ самостоятельно. Сделать это можно через электронный сервис на сайте ФНС. УИН в квитанции присвоится автоматически.

Налоги можно оплачивать через кассу банка. В этом случае заполняется извещение «ПД4сб». Если операция осуществляется через Сбербанк, то УИН не указываются. В этом случае в документе обязательно прописывается Ф.И.О. плательщика и адрес его места жительства.

Поле 106 в платежном поручении

В Приказе №107н утверждено, как правильно заполнить поле 106 в платежке по требованию налоговой в 2021 году — графа предназначена для указания основания платежа. Вне зависимости от того, как формируется документ на оплату (в ручном режиме или в программе), числовые и буквенные значения в его полях должны соответствовать требованиям действующего законодательства.

С 01.01.2021 внесены изменения в Приказ Минфина №107н, определяющий правила оформления платежных поручений для владельцев банковских счетов

Изменения, связанные с переходом ФНС на казначейское обслуживание, коснулись правил заполнения отдельных реквизитов: особое внимание уделяется заполнению полей 106 и 107

Переводы между банковскими счетами в 1С: Бухгалтерии предприятия 8 редакции 3.0

В нашем примере организация ООО «Конфетпром» переводит собственные денежные средства в сумме 20000 рублей с одного своего расчетного счета на другой.

Сначала хочется сказать несколько слов о настройках учетной политики. В настоящее время в программе есть возможность выбрать вариант учета перемещения денежных средств: с использованием счета 57 «Переводы в пути» или без использования данного счета. Если, как правило, между вашими счетами денежные средства переводятся в течение одного дня, то в настройках учетной политики можно указать, что счет 57 не используется. Если же переводы обычно осуществляются два дня и более, то необходимо формировать проводки с использованием данного счета. Рассмотрим сначала первый вариант, когда денежные средства перечисляются день в день. Переходим в форму настройки учетной политики, для этого открываем вкладку «Главное», «Настройки», «Учетная политика».

Снимаем флажок «Используется счет 57 «Переводы в пути» при перемещении денежных средств.

Проводки по перемещению денежных средств формируются документом «Списание с расчетного счета». Открываем вкладку «Банк и касса», «Банковские выписки», по кнопке «Списание» создаем документ и заполняем следующие поля: — вид операции «Перевод на другой счет» — дату — сумму денежного перевода — счет получателя, на который переводятся денежные средства — счет дебета 51 заполнится автоматически — статью движения денежных средств «Переводы между банковскими счетами» — назначение платежа — банковский счет, с которого будут списаны денежные средства

Проводим документ и смотрим проводки

Для проверки сформируем ОСВ по счету 51 и посмотрим перемещение денежных средств. Открываем вкладку «Отчеты», «Оборотно-сальдовая ведомость по счету» и выбираем период

Теперь рассмотрим второй вариант, когда перевод денежных средств занимает более одного дня, в этом случае мы будем использовать счет 57. Открываем настройки учетной политики и теперь устанавливаем флажок в поле «Используется счет 57 «Переводы в пути» при перемещении денежных средств.

Так же, как и в первом случае, используем документ «Списание с расчетного счета», который заполняется аналогичным образом. Отличие заключается лишь в том, что в данном случае нет необходимости выбирать счет дебета (будет использован счет 57), поэтому данного поля нет на форме.

Проводим и смотрим проводки

После того, как деньги переведены, нужно зачислить их на расчетный счет. Для этого создадим документ «Поступление на расчетный счет». Открываем вкладку «Банк и касса», «Банк», «Банковские выписки» и по кнопке «Поступление» создаем новый документ и заполняем пустые поля: — вид операции «Перевод с другого счета» — дату, когда были зачислены денежные средства — сумму — счет плательщика – счет, с которого были перечислены денежные средства — банковский счет — счет, на который поступили денежные средства — статью движения денежных средств «Переводы между банковскими счетами» — назначение платежа

Проводим документ и смотрим проводки

Сформируем оборотно-сальдовые ведомости и посмотрим перемещение денежных средств. Открываем вкладку «Отчеты», «Оборотно-сальдовая ведомость по счету», выбираем период, счет 57.01 и нажимаем кнопку «Сформировать»

Теперь сформируем ОСВ по счету 51

По данным отчетам видно, что денежные средства были списаны с одного счета 4 сентября, а на другой поступили только на следующий день — 5 сентября. Обороты по дебету и кредиту 57 счета совпадают, сальдо на конец периода отсутствует, т.к. перемещение денежных средств в данный момент завершено.

Автор статьи: Светлана Губина

Какое бывает назначение платежа?

Перечисление денег может производиться по следующим назначениям:

- На другие счета этой же фирмы.

- Погашение налоговых платежей: уплата налогов, внесение штрафов, погашение долгов по налогам.

- Выплата заработной платы сотрудникам компании.

- Подотчетному лицу или компании, которые расходуют деньги в интересах плательщика.

- Перечисление учредителям взносов и прочих платежей.

- Контрагентам: в виде аванса, платы за отгруженный товар, в качестве штрафа за просрочки и нарушения условий договора.

В каждой из описанных ситуаций есть особые правила заполнения графы 24, в которой указано назначение платежа.

Что писать в назначении платежа при уплате налогов?

Многие фирмы и предприниматели используют безналичную форму уплаты налога. Это удобно, а потому вопросы, как именно заполнять платежку, возникают все реже, предприниматели начинают ориентироваться в этом процессе. Для оплаты необходимо в поле 24 указать следующие данные:

- конкретный вид налога – НДС, НДФЛ, другие виды;

- период, за который вносится налог или за который налог требуют контролирующие органы;

- если есть необходимость – указать основания для платежа, например требования налоговых органов.

Назначение платежа в платежном поручении на взносы

Есть свои особенности заполнения платежного поручения и при внесении обязательных платежей ОПС. Написать необходимо вид взносов, период, за который они совершаются, а также регистрационный номер того, кто платит взносы в ПФР. Если обязательные взносы идут в отдел социального страхования, то также следует вписать регистрационный номер плательщика.

Как заполнить поле 24 при уплате налога третьим лицом?

Несколько лет назад закон разрешил вносить налоговые платы за других лиц

Но в такой ситуации также важно правильно заполнить платежный документ. Правильно вносить следующие данные:

ИНН того, кто по факту платит налог // КПП этого же лица // название компании, которая является должником по налогам // сведения о конкретном налоге.

ВАЖНО! Количество знаков не должно превышать 210, а при заполнении поля в данном случае обязательно использовать разделительный символ //

Как заполнять поручение при выдаче зарплаты?

Предприниматель также может оплачивать заработную плату по платежному поручению. Для этого в документе, все в той же графе 24, следует указать:

- разновидность дохода сотрудника;

- сумма, которую нужно оплатить;

- период, за который производится выплата.

ВАЖНО! Все данные необходимо вписывать крайне внимательно, чтобы не пришлось отменять платеж, а также чтобы все выплаты банком были произведены вовремя

Как заполнить поле 24 при переводе средств контрагентам?

Контрагенты – это одна из сторон, участвующая в договоре гражданско-правового характера. При заключении договоров гражданско-правового характера контрагентами могут быть:

- юридические лица;

- предприниматели;

- граждане, которые ведут частную практику, например врачи, юристы, репетиторы;

- любые физические лица без предпринимательского статуса.

В поле 24 должны быть указаны 3 пункта:

- разновидность оплаты – аванс или конечная оплата;

- название работы, услуг, а также имущества, за которые производятся выплаты;

- реквизиты документа, на основании которого производится платеж.

К документам, которые могут служить основанием для проведения платежа, относятся:

- договор;

- счет;

- товарная накладная;

- акт;

- исполнительный документ.

ВАЖНО! В этом же платежном поручении при заполнении необходимо уточнить информацию об уплате НДС. Следует уточнить ставку и сумму налога или просто внести запись «без НДС», если это предусмотрено

Назначение платежа учредителям

Учредители получают со своих компаний дивиденды, которые остаются после уплаты налогов. Если учредителем компании является юридическое лицо, то фирма дополнительно удерживает с него налог на прибыль. Если учредитель – физическое лицо, соответственно, нужно заплатить НДФЛ. В платежке на налоги учредителям помимо налога следует прописать в строке 24 дату, когда происходит выплата дивидендов.

Сам платежный документ по сумме дивидендов в строке 24 должен содержать информацию о реквизитах протокола, на основании которого распределяется и выплачивается прибыль конкретной компании. Обычно это протокол за определенную дату, когда проводилось общее собрание акционеров по вопросам распределения прибыли.

Что такое индекс документа в налоговой квитанции?

Согласно Постановлению Министерства финансов индекс документа обязательно должен указываться в платежных документах, начиная с 2014 года.

Необходимость данного действия обусловлена определением назначения платежа, сокращением числа неопределенных налоговых поступлений и минимизацией ошибок. УИН указывается в платежном документе и состоит из 20 цифр.

Индекс обязателен:

- При оплате услуг, предоставляемых органами государственных, региональных или местных структур.

- При перечислении налоговых платежей, за счет которых пополняется бюджет государства. Исключение — оплата налогов юридическими лицами и ИП.

УИН является уникальным кодом, который не повторяется. Формирование числового значения возложено на орган, принимающий платеж. Как правило, индекс указывается в платежном документе. Чаще всего это налоговые квитанции и уведомления на оплату административных штрафов. Обусловлено это большим потоком платежей.

Правила заполнения поля 109

В поле 109 «Дата документа» указывается дата основания платежа. Рассматриваемое поле состоит из 10 знаков:

- первые 2 знака означают календарный день и принимают значение от 01 до 31 в соответствии с количеством дней в месяце;

- 3-й и 6-й знаки являются разделительными и заполняются символом «.»;

- 4-й и 5-й знак обозначают месяц и принимают значение от 01 до 12 в соответствии с количеством месяцев в году;

- с 7-го по 10-й знаки обозначают год.

Важно сразу заметить, что поле 109 «Дата документа» взаимосвязано с полем 106 «Основание платежа». Его значения напрямую зависят от значений этого поля

Внимание! С 01.01.2021 произошли изменения в реквизитах платежного поручения на уплату налогов, в том числе, в поле 106. С 01.05.2021 обязательно заполняйте поле 15, в котором указывается номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС))

С этой даты также меняются реквизиты Казначейских счетов и наименование банка получателя. Период с 01.01.2021 по 30.04.2021 переходный. Т.е. банк примет платежки как со старыми так и с новыми реквизитами. Это следует из письма ФНС России от 08.10.2020 № КЧ-4-8/16504. Подробности смотрите в нашем материале.

Для платежей текущего периода, когда в поле 106 «Основание платежа» указывается показатель ТП, а налог уплачивается в соответствии с деклараций, в поле 109 «Дата документа» проставляется дата подписания декларации, представленной в налоговый орган. При добровольном погашении кредиторской задолженности по налогам, при условии ее самостоятельного обнаружения, в поле 109 указывается 0 (значение поля 106 — ЗД).

В исключительных случаях, установленных законодательством, в поле 109 «Дата документа» проставляется конкретная дата. Это происходит, когда поле 106 «Основание платежа» имеет значение:

- ТР — дата требования налогового органа;

- РС — дата документа, в котором принято решение о рассрочке;

- ОТ — дата документа, соответствующего решению об отсрочке;

- РТ — дата документа, в котором принято решение о реструктуризации;

- ПБ — дата решения арбитражного суда о начале процедуры банкротства;

- ПР — дата документа о приостановлении взыскания;

- АП — дата решения о привлечении либо отказе в привлечении к ответственности за совершение налогового правонарушения;

- АР — дата исполнительного документа;

- ИН — дата, соответствующая решению о предоставлении инвестиционного налогового кредита;

- ТЛ — дата определения арбитражного суда об удовлетворении заявления о намерении погасить требования к должнику.

В случае, когда организация уплачивает авансовый платеж по налогу либо затрудняется с выбором значения для поля 109, допускается указание значения 0. Это подтвердили чиновники в письме Минфина России от 25.02.2014 № 02-08-12/7820.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили платежное поручение на уплату налогов. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Поле 107 в платежном поручении

В Правилах заполнения платежек указано, как заполнять поле 107 в п/п: при обычном платеже графа не заполняется, а при бюджетном — отражается значение налогового периода. Оно состоит из 10 знаков: у 8 из них смысловое значение, у 2 — разделительное.

В п. 8 Правил 107н закреплено, как заполнить поле 107 в платежке по налогам и сборам:

- Первые две позиции предназначены для уточнения периода, в котором осуществляются перечисления. Для этого предусматриваются значения МС (расчет за месяц), КВ (по итогам квартала), ПЛ (для расчетов за полугодие), ГД (налоги за год).

- После уточнения периода, за который отчитывается организация, ставится разделитель.

- Затем обозначается месяц, квартал, полугодие или год, за который осуществляется уплата по налогам. В случае перечисления реструктуризируемой, просроченной или иной задолженности поле 107 следует заполнять точным значением.

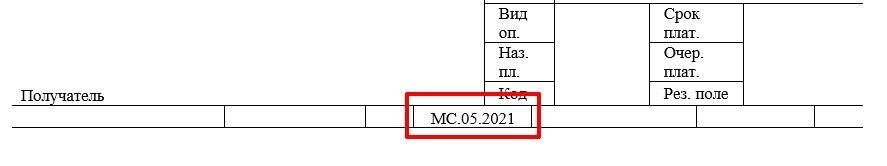

Так выглядит образец строки 107 платежного поручения для налоговых платежей:

Рассмотрим, что такое 107 в платежке на штраф ГИБДД и другие бюджетные переводы:

| Показатель | Значение платежей |

|---|---|

| Период внесения | МС — месячный |

| КВ — квартальный | |

| ПЛ — полугодовые | |

| ГД — годовые | |

| Номер месяца | Месячные — указывается значение от 01 до 12 |

| Квартальные — указывается значение 01, 02, 03, 04 | |

| Полугодовые — указывается значение 01 или 02 | |

| Годовой — четвертый и пятый знаки заполняются нулями | |

| Год, за который производится уплата | Указываются четыре цифры года, за который производится уплата |

Примеры заполнения поля 107: МС.05.2021 — месячный платеж за май 2021 года; КВ.02.2021 — квартальный, за второй квартал 2021 года; ПЛ.01.2021 — полугодовой, за первое полугодие 2021 года; ГД.00.2021 — годовой, за 2021 год.

Платёжка при оплате госпошлины

Сведения о плательщике укажите в таком же порядке, как и в платежке при уплате налогов. Исключение — поле 101. Заполните его так:

- если госпошлину администрирует налоговая инспекция, то укажите:

- «01» — если платит организация;

- «09» — если платит ИП;

- если госпошлину администрирует другой госорган — и организации, и ИП указывают «08».

Если платите пошлину за другую организацию или ИП, то есть особенности в заполнении платежки.

В полях 13 — 14, 16 — 17, 61 и 103 платежного поручения укажите реквизиты госоргана, который администрирует госпошлину, а также его банковские реквизиты:

в поле 16 — сокращенное название органа Федерального казначейства и в скобках — сокращенное название госоргана, который администрирует пошлину.

Например, «УФК по г. Москве (ИФНС России N 26 по г. Москве)»;

- в полях 61 и 103 — ИНН и КПП госоргана, который администрирует пошлину. В нашем примере — ИНН и КПП ИФНС N 26 по г. Москве;

- поле 13 — название и место нахождения банка, в котором открыт счет получателя госпошлины. Например, «ГУ Банка России по ЦФО».

Если заполняете платежку в электронном виде с помощью программы, то поле заполнится автоматически, как только введете БИК банка получателя;

- поле 14 — БИК банка получателя;

- поле 17 — номер банковского счета получателя.

- Поле 15 заполняйте только в случае, когда госпошлину администрируют налоговые органы. В платежках на перечисление налоговых платежей в данном поле в обязательном порядке указывается номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)).

Имейте в виду, что не всегда госорган, в который вы обращаетесь, совпадает с госорганом, который администрирует уплату госпошлины.

Например, госпошлину за рассмотрение дела в арбитражном суде администрируют налоговые органы.

Значит, в платежке вам нужно указать реквизиты не арбитражного суда, а налоговой инспекции, где конкретный суд стоит на учете.

Администратора пошлины можно определить по первым трем цифрам КБК. Например, у налоговой службы — 182, у Росреестра — 321, а у МВД — 188.

В любом случае каждый раз, когда вам нужно заплатить пошлину, уточняйте реквизиты для ее уплаты. Если ошибетесь, платеж может не попасть в бюджет, тогда уплату не засчитают.

Вам нужно указать код УИН (если его сформировали для вас), КБК и другие данные о платеже.

Указывайте тот УИН, который госорган-получатель сформировал специально для вашего предстоящего платежа. Этот УИН вам должны сообщить, например, выдать квитанцию на оплату, где он будет указан.

УИН указывайте в поле 22 «Код» платежного поручения.

Если УИН вам не сообщили, ставьте «0» .

УИН — это уникальный код. Он формируется один раз для конкретного платежа. Каких-либо справочников УИН нет. Поэтому нельзя использовать УИН:

- из чужой квитанции;

- из образцов заполнения платежек;

- который был сформирован для вас в прошлый раз, даже если вы платили точно такую же госпошлину.

Если укажете не тот УИН, платеж не пройдет.

КБК указывайте в поле 104 платежного поручения.

Варианты заполнения поля 101

Правила заполнения статуса плательщика в поле 101 содержатся в приложении 5 к приказу Минфина России от 12.11.2013 № 107н.

О том, какие проблемы с выбором статуса имели место при оформлении платежей по страховым взносам, читайте в материале «Основные статусы плательщика в платежном поручении».

Основными действующими реквизитами можно считать следующие коды:

- 01 ― налогоплательщик-организация, какое-либо юридическое лицо.

- 02 ― налоговый агент. Этот статус наиболее часто встречается при оплате НДФЛ за наемных работников, НДС при заключенных договорах аренды с муниципальными организациями.

- 08 ― этот код используют предприятия и физлица, уплачивающие за наемных работников страховые взносы на травматизм, администрируемые ФСС (при уплате взносов на ОПС, ОМС и ВНиМ, которыми заведует налоговая, в платежке ставится статус 01). Также статус 08 используют при уплате в ПФР штрафов за нарушения с персонифицированным учетом.

- 13 ― с 01.10.2021 этот статус указывают ИП, нотариусы, адвокаты, фермеры, уплачивающие налоги за себя, а также прочие физические лица.

Обратите внимание! До 01.10.2021 ИП, адвокаты, нотариусы и главы КФХ при перечислении налогов за себя указывают в платежках коды 09, 10, 11 и 12 соответственно. С 1 октября для всех этих лиц действует единый код статуса — 13

Подробнее см. здесь.

Поле 101 платежного поручения в 2021-2022 годах подлежит заполнению не в каждом случае перечисления денежных средств. Наличие статуса плательщика указывает на получателя платежа как субъекта, на счетах которого аккумулируются налоги, взносы и прочие поступления. Банки в таких случаях обязаны проследить, чтобы последующие ячейки 102–110 также были заполнены. При отсутствии необходимых данных проставляется 0. Наличие пустого поля не допускается. Исключением здесь является поле 110, которое можно не заполнять вообще.

Коды 15 и 20 используют кредитные организации или их филиалы, платежные агенты, которые переводят денежные средства за физических лиц на основании общего реестра или по каждому в отдельности.

Код 24 указывают физлица, осуществляющие выплаты страховых взносов или иных платежей в бюджет.

Таким образом, если субъект предпринимательской деятельности перечисляет в ФСС страховые взносы на травматизм за своих наемных работников, статус плательщика указывается с кодом 08 независимо от того, является он организацией или ИП.

Пример 1

Какой код следует прописать в поле 101 при перечислении НДФЛ? Использовать статус 01, указывающий на плательщика — юридическое лицо, неверно. В этом случае при перечислении денежных средств налоговыми агентами за своих работников необходимо проставить 02. Уплачивающие с 01.10.2021 налог на доходы предприниматели, нотариусы, адвокаты ставят код 13. Также код 13 проставляют прочие физические лица, которые уплачивают налог, образовавшийся в результате оказания разовых услуг.

Пример 2

Какой статус плательщика проставляется при оплате земельного налога?

Поле 101 заполняется в зависимости от владельца земельного участка. Для организаций статус плательщика равен 01. Предприниматели, использующие участки в своей деятельности, связанной с получением прибыли, с 01.10.2021 проставляют код 13. Налог на землю в случаях, когда владельцами являются прочие физические лица, уплачивается также с кодом 13.

С ноября 2016 года в силу вступило правило о том, что уплата налога возможна третьим лицом. Заполнение платежного документа в этом случае имеет свои особенности.

Подробнее об оформлении документа на оплату налога третьим лицом читайте в материалах:

- «Утверждены правила заполнения платежных поручений при уплате налогов третьими лицами»;

- «Нюансы платежки при уплате налога за третье лицо.