Банковская сберегательная книжка на предъявителя

Содержание:

- Каким образом осуществляется процедура по расчёту компенсаций?

- Как проверить остаток средств

- Онлайн-версия

- Начисление процентов по вкладу

- Некоторые тонкости

- Оформление срочного займа на Сберкнижку

- Чем заменить

- Проверка через инфокиоски и банкоматы

- Можно ли восстановить старую сберкнижку?

- Преимущества пользования сберегательной книжкой

- Отменят ли сберкнижки

- Что такое сберкнижка

- Что такое сберкнижка?

- Ответы на вопросы:

- Причины отсутствия сберегательного счёта в Личном кабинете Сбербанк Онлайн

- Для чего стоит привязать сберкнижку к Сбербанк Онлайн

- Возвращение финансов наследнику

- Проверка баланса сберкнижки через «Мобильный банк»

- Как осуществляют возвращение детского вложения?

- Что делать, если сберкнижка утеряна

- Как инициировать закрытие сберегательного счета?

- Почему банки постепенно уходят от сберкнижек

- Как получить сведения через интернет

- Способы перечисления средств на карточку

- Отменили ли сейчас книжки

- Какой процент по сберкнижке

- Выводы

Каким образом осуществляется процедура по расчёту компенсаций?

В период выплаты компенсационных отчислений по сберкнижке СССР, коэффициент по возврату владельцу депозитного счёта подразумевает периодичность активной работы вложенных средств.

По этой причине, разработан следующий перечень основных условий:

- лица, рождённые до 45 г., а их деньги вернутся в трёхкратном эквиваленте;

- граждане, рождённые в промежутках от 1945 до 91 г., и им полагается 2-кратные выплаты соответственно;

- указанные размеры сумм будут уменьшены при частичном возмещении, полученных до этого момента убытков.

Главными условиями при получении 3-кратных выплат будет напрямую служить наличие денежных средств на депозитных счетах. Необходимо также учитывать номинальные значения по денежным единицам на 1991 год. Комиссионные сборы и оплаченные банковские услуги к вниманию не должны приниматься.

Для подсчёта величины начисляемых финансов, которые допускается забирать с конкретных счетов, допустимо на специальных веб-сайтах финансовых организаций.

Как проверить остаток средств

После открытия депозита, вкладчику выдается карточка или ценная бумага (сберегательная книжка Сбербанка), как узнать баланс по ней сегодня предлагаются такие возможности: в отделении, через Личный кабинет.

Узнаем состояние счета в отделении банка

Для получения информации в подразделении банка следует посетить ближайший из них. При себе нужно иметь сам документ и удостоверение, которое поможет идентифицировать клиента. Таким зачастую выступает паспорт. В редких случаях достаточно пенсионного удостоверения или заграничного паспорта.

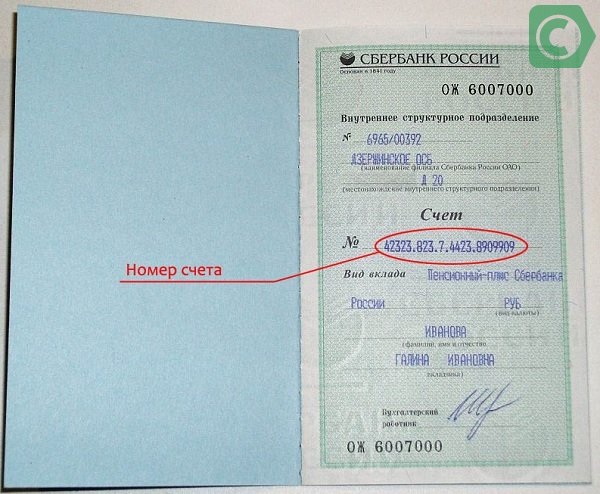

Номер счета и номер структурного подразделения, выдавшего ценную бумагу

В подразделении нужно следовать такому порядку:

- Взять талончик и стать в очередь.

- Обратиться к свободному специалисту.

- Передать паспорт и книгу.

- Сотрудник сверит данные в документах и откроет электронный счет вкладчика.

- Сотрудник сообщит накопленную сумму и иные интересующие заявителя сведения.

- При желании можно снять или внести деньги.

Узнаем баланс онлайн

Дистанционная проверка остатка.

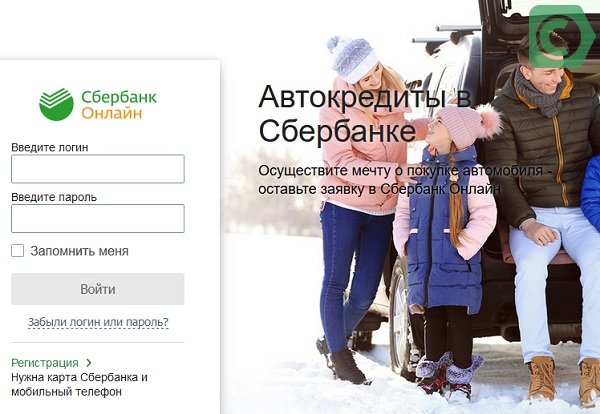

Несмотря на такой устаревший способ хранения денег, как сберегательная книжка Сбербанка возможность как проверить баланс онлайн также предусмотрена. Чтобы ее реализовать, необходимо заручиться идентификатором для входа в сервис Онлайн-банка . Его можно запросить у оператора или в банкомате. Пароль подбирается самостоятельно при регистрации. При входе в Сбербанк Онлайн необходимо пройти вторую ступень контроля – послать код из перечня одноразовых паролей, выданных в банкомате, или полученный по СМС.

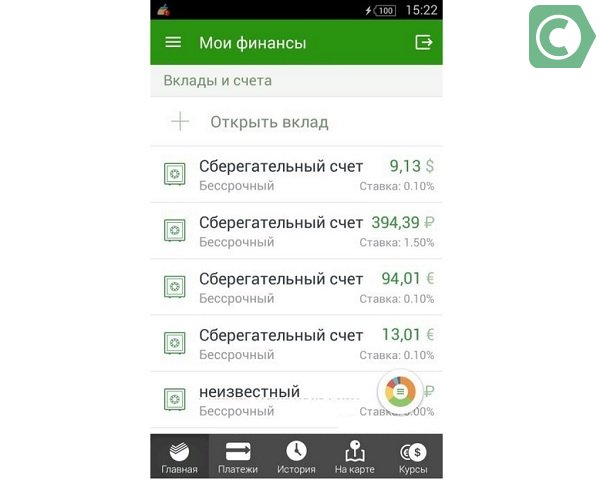

После входа в систему необходимо зайти во вкладку «Вклады и счета»

Зайдя в сервис, требуется перейти в раздел Вклады и счета. Пользователь увидит перечень всех своих карточек и депозитов. Под наименованием располагается все данные о них:

- номер договора;

- дата открытия;

- остаток.

Если нажать на кнопку «операции», можно просмотреть более детальную информацию: даты и размеры внесенных сумм, размер и проценты начислений, величины и даты снятия.

Если вы не видите в онлайн-системе своего документа, то ознакомьтесь со статьей — Почему не отображается сберкнижка?

Онлайн-версия

При обычном советском вкладе деньги сохранялись в статичном положении. Их владельцу каждый раз нужно было обращаться в отделение банка для снятия или перевода средств.

При обычном советском вкладе деньги сохранялись в статичном положении. Их владельцу каждый раз нужно было обращаться в отделение банка для снятия или перевода средств.

Сбербанк Онлайн – это оперативные транзакции по оплате услуг и товаров, пользование средствами без привязки к графику работы отделений.

Зарегистрировав в личном аккаунте реквизиты вклада, можно:

- Узнать баланс сберегательной книжки;

- Следить за операциями;

- Расплатиться безналичными деньгами, совершить оплату коммунальных услуг;

- Произвести перевод денег с эл. счета на карту;

- Экономить время на посещение отделений банка.

Начисление процентов по вкладу

Проценты на сберкнижке Сбербанка зависят от типа депозита. Если открывается вклад «Сохраняй» без пополнения и частичного снятия, процентная ставка колеблется от 6,3 – 9,07%. «Пополняй» – 8,07% годовых. Её величина зависит от суммы и срока вклада.

Некоторые вкладчики ошибаются, утверждая, что по вкладам предусмотрена высокая процентная ставка, чем по книжке. Чтобы открыть счёт, нужно привязать сберкнижку к условиям по вкладу.

Сбербанк предоставляет выгодные условия по сберегательным вкладам. Человек может оформить депозит и распоряжаться финансами. Нет ограничений по срокам и суммам вложения. Пополнять баланс можно в любое время. Процент по рублёвым сберегательным счетам – 1,5 -2,3%. По долларовым – 0,1- 0,4%. Капитализация осуществляется ежемесячно.

Некоторые тонкости

У людей возникают проблемы с оправкой средств на пластик с оконченным сроком действия. Перед совершением транзакции проверяют, активна ли сбербанковская карточка. Обязательное условие для зачисления денег на пластиковый носитель с бумажного – это регистрация книжки в системе.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Сберегательный банк РФ согласно условиям программы лояльности не взимает комиссионные отчисления при операциях между собственными счетами.

Важно! Когда сумма переводится на пластик другого физического лица, система берёт комиссию размером в 1% от списываемой суммы.

Оформление срочного займа на Сберкнижку

Получение срочного микрокредита на Сберкнижку возможно при соблюдении требований к заемщику. У каждой МФО есть свой перечень условий, однако их стандартный список включает следующие пункты:

- гражданство РФ;

- минимальный возраст 18 или 21 год;

- дееспособность;

- наличие источника дохода.

Зарегистрированные пользователи получают доступ в личный кабинет МФО. С помощью этого сервиса клиент будет в курсе всех оформленных и предлагаемых займов, а также сможет погасить задолженность и оплатить проценты банковской карточкой. Из личного кабинета подаются заявки и выполняется пролонгация кредитов.

Оформить очередной микрозаем на Сберкнижку можно только после погашения предыдущего.

Чем заменить

Исходя из ваших индивидуальных потребностей, в 2020 году можно открыть пластиковую карту, срочный вклад или счет для расчетов.

Пластиковая карта

Удобное средство расчетов, на которое можно переводить любые свои выплаты, такие как заработная плата, пенсии, пособия. Предназначена для повседневного использования вне офисов банка. Тарифных планов существует очень много, но сразу можно сказать, что наиболее выгодными в обслуживании являются зарплатные и социальные карты.

Преимущества пластика

- Не надо посещать отделения банка.

- Нет необходимости носить с собой большую сумму наличности, так всегда можно рассчитаться по карте.

- На социальные карты происходит начисление процентов, поэтому ее можно использовать как инструмент для приумножения своих накоплений. Годовой процент и периодичность капитализации можно увидеть на официальном банковском ресурсе.

- Бонусная программа СПАСИБО позволяет накапливать баллы за покупки. Далее их можно использовать для оплаты товаров и услуг.

- Кроме того, можно использовать смс-информирование, Мобильный банк и удаленный офис. Это позволяет всегда быть в курсе движений по счету, и совершать различные операции прямо из дома.

Недостатки

Для пожилых людей может быть сложно пользоваться электронной картой в банкомате. Также использование карты не всегда бывает безопасным. Часто мошенники обманывают именно пожилых людей, пользуясь их доверчивостью и технической неосведомленностью. Сбербанк активно предлагает страховые продукты, позволяющие получить защиту от противоправных действий с пластиковой картой.

Вклад для расчетов

Если все вышесказанное о недостатках пластиковой карты относится и к вам, открывайте счета для проведения расчетных операций, такие как “Универсальный” и “До востребования”. В таком случае это будет та же сберкнижка, только без бланка. Вместо него, будет договор банковского счета. Процент на остаток начисляется чисто формальный – 0.01%, поэтому как средство накопления такие счета лучше не использовать.

Созданы для получения дохода. Ставка зависит от вида вклада. Выбор стоит делать исходя из того, планируете ли вы выполнять по открытому счету такие операции, как пополнение или частичное снятие наличных.

Проверка через инфокиоски и банкоматы

Проверить наличие остатков денежных средств на книжке Сбербанка можно не только через интернет, но и в инфокиосках и банкоматах.

Как посмотреть остаток на книжке зависит от выбранного метода.

- Когда речь идет о том, как узнать баланс, если сберегательная книжка не привязана к пластиковой карте, то сделать это можно лишь одним путем – через инфокиоск. Для пользования услугой потребуется также активировать личный кабинет, сделать это можно туту же. Выбрав данную вкладку, пользователю придется ввести личные данные, а именно логин и пароль и получить доступ к персональной информации по счетам и вкладам. Инфокиоском пользоваться так же легко, как проверить сберкнижку через интернет.

- Если книжка привязана к карте, то узнать остаток и вовсе не составит труда. Для этого необходимо просто вставить пластик в банкомат или инфокиоск, ввести пин-код и запросить остаток на чек или экран.

Как было видно из описанной процедуры, самую большую сложность представляет именно регистрация и активация услуги в дальнейшем запрашивать информацию довольно просто.

Можно ли восстановить старую сберкнижку?

Сбербанк предусмотрел такую возможность. Если клиент потерял сберегательную книжку или же ее просто украли, то у него есть возможность ее восстановить.

Для этого понадобится владельцу счета лично посетить отделение банка, в котором был открыт счет и обратиться к сотруднику банка. Также придется захватить с собой паспорт и копию (или оригинал) договора открытия сберегательного счета.

После заполнения заявления нужно передать его сотруднику банка и заплатить комиссионный сбор за проведение операции в размере 100 рублей. После этого можно будет забрать дубликат сберегательной книжки.

Преимущества пользования сберегательной книжкой

Сберкнижка – устаревший финансовый инструмент, который скоро исчезнет из обращения. Открытые ранее книжки сохраняют юридическую силу и действуют до сих пор.

Кредитные учреждения считают сберегательные книжки бесполезными, так как их место уже давно заняли пластиковые карточки. Многим людям бумажный финансовый инструмент внушает надёжность и гарантию сохранности накопления. Благодаря специальной технологии изготовления книжки сложно подделать.

Пользование сбербанковской книжкой имеет некоторые преимущества:

- Нет ограничений на получение наличности.

- Клиент несёт меньшие расходы по сравнению с пластиком. При наличии книжки не уходит много средств на оплату покупок в магазинах.

Раньше такие ценные бумаги выдавали всем, кто открывал счета для сохранения и приумножения сбережений.

Отменят ли сберкнижки

В 2018 году информация на эту тему от Сбербанка не поступала. Естественно, что сберкнижка – устаревшая форма накопительного счета, но при этом до сих пор прибыльная. Некоторые люди открывают счета в Сбербанке именно потому, что структура предоставляет данную форму накопления. Отменять книжки невыгодно ни для клиентов, ни для банка.

В качестве аналогии можно привести в пример чековые книжки в США, которые до сих пор успешно используются, хоть и не обладают высокой популярностью. При этом банковская система Америки не собирается отменять чеки.

Сколько бы не было противников у сберегательной книжки, она до сих актуальна и пользуется достаточным спросом среди населения в возрасте за 40-50 лет. А это не менее 40% всей доли вкладчиков от физических лиц. Процедура оформления документа и ведение отчетности не предусматривает сложностей, а безопасность выше пластиковых карт.

Что такое сберкнижка

Сберегательная книжка представляет собой финансовый документ, являющийся бланком отчетности. Он служит для фиксации любых операций, в которых участвует сберегательный счет клиента — приход (пополнение) и расход денег (выдача).

Эти книжки выдавались каждому, кто проводил открытие сберегательного счета в Сбербанке Советского Союза, а затем России.

Альтернативы в то время не было, так что для подтверждения наличия у клиента счета (вкладов) он должен был завести сберегательную книжку.

Альтернативы в то время не было, так что для подтверждения наличия у клиента счета (вкладов) он должен был завести сберегательную книжку.

Сейчас же есть альтернатива — банком предлагается бумажный договор, который описывает все условия оформления вклада.

Что такое сберкнижка?

Сберегательная книжка – это своеобразный документ, который выступает в роли подтверждения наличия договора между человеком и финансовым институтом, в соответствии с которым у гражданина на счету банка имеются определенные средства. Сберкнижку можно отнести и к категории ценных бумаг, которые свидетельствуют о наличии определенной суммы средств в финансовом заведении, которое эту самую книжку и выдало. Книжка может быть именной, оформленной на определенное лицо, и неименной. Если книжка неименная, она автоматически делает своего владельца в какой-то мере акционером банка. В данном случае документ позволяет снять со счета в банке ту сумму, которая в нем указана, и кто принесет этот документ в банк, не имеет значения.

Ответы на вопросы:

Как снять деньги со счёта или сберкнижки из другого региона?

Обратитесь в офис и оформите запрос на перевод из другого региона. Через три рабочих дня деньги будут в вашем банке.

Сберкнижку потеряли, вкладчик прийти не может, но у меня есть доверенность. Могу ли я получить проценты без книжки?

Чтобы получить проценты без сберкнижки и вкладчика, обратитесь в офис с паспортом и доверенностью.

Что делать, если моя сберкнижка находится у другого человека с доверенностью, но я не могу приехать и не хочу, чтобы он снимал с нее деньги?

Заверьте у нотариуса заявление на отмену доверенности. В заявлении нужно указать ФИО, номер офиса, где открыт вклад, номер счёта, реквизиты отменяемой доверенности. Отправьте заявление по почте в офис банка, где открыт вклад.

Как быть, если вклад был закрыт, а сберегательная книжка изъята?

Вы можете получить компенсационные выплаты даже без сберегательной книжки, если вклад, действовавший на 20.06.1991, был закрыт с 1992 г. по настоящее время. Вклады с остатками на 20.06.1991 сформированы в списки постоянного хранения. Вы можете взять справку об остатках на эту дату в офисе по месту хранения вклада.

Выдается ли банком при открытии вклада на имя несовершеннолетнего сберегательная книжка?

Сберегательная книжка выдается по желанию самого несовершеннолетнего с 14 лет или лица, открывающего вклад.

У моего родственника был счёт в Сбербанке, остались сберкнижки, договор вклада или счёта. Что делать в случае смерти владельца счёта или бенефициара* по номинальному счету?

Если есть завещание / завещательное распоряжение оформленое до 01.03.2002, обратитесь в офис банка и предъявите в зависимости от конкретного случая:

- свидетельство о смерти владельца вклада/счёта (для завещательного распоряжения);

- свидетельство о смерти владельца вклада/счёта и нотариально удостоверенное завещание с отметкой нотариуса о том, что завещание не отменено и не изменено (для завещания);

- свидетельство о праве собственности на долю в общем совместном имуществе супругов, выдаваемое пережившему супругу;

- заверенный нотариусом договор о разделе денег на вкладе/счёте;

- постановление о возмещении расходов на похороны наследодателя;

Если завещание / завещательное распоряжение оформлено после 01.03.2002 или их нет, обратитесь к нотариусу для открытия наследственного дела. Для этого обратитесь к нотариусу по последнему месту жительства умершего или по месту нахождения его имущества, если у наследодателя не было места жительства в России. Нотариус запросит в банке информацию о наличии вкладов/счетов и завещательных распоряжений по ним, а потом оформит документы, подтверждающие права на вклад/счёт с деньгами умершего. Возьмите эти документы в банк:

- свидетельство о праве собственности на долю в общем совместном имуществе супругов, выдаваемое пережившему супругу;

- свидетельство о праве на наследство по закону;

- свидетельство о праве на наследство по завещанию;

- свидетельство об удостоверении полномочий исполнителя завещания;

- нотариально удостоверенное соглашение о разделе наследственного имущества;

- постановление о возмещении расходов на похороны наследодателя.

Чтобы получить деньги со вклада/счёта умершего, во всех случаях нужно предъявить паспорт или другой документ, удостоверяющий личность. Свидетельство о смерти владельца вклада/счёта или бенефициара по номинальному счету (за исключением указанных выше случаев), а также сберегательную книжку предъявлять необязательно.

Post Views: 2 135

Причины отсутствия сберегательного счёта в Личном кабинете Сбербанк Онлайн

Итак, почему в Сбербанк Онлайн не отображается сберкнижка даже после заключения УДБО? Такое действительно бывает, о подобных случаях можно прочесть на тематических форумах. Причин здесь может быть несколько. Допустим, это может произойти из-за неполадок в системе или же из-за того, что счёт, который связан со сберкнижкой, числится в другом подразделении Сбербанка. Бывает и такая ситуация: сначала была оформлена Сберкнижка, а потом человек сменил свои паспортные данные (например, получил новый паспорт в связи с достижением определённого возраста или в связи с изменением фамилии). Если сложность заключается именно в этом, то придётся написать ещё одно дополнительное заявление по специальной форме и отдать его сотрудникам Сбербанка.

Какие ещё возможности получает пользователь, заключивший договор УДБО

При заключении договора на УДБО клиент получает не только возможность следить за своим сберегательным счётом онлайн, но и ещё ряд возможностей:

- ему становится доступно открытие обезличенных металлических счетов,

- он получает возможность заводить номинальные счета, на которые впоследствии будут зачисляться соцвыплаты,

- он может взять в аренду индивидуальный сейф,

- он может рассчитывать на депозитарное обслуживание (как подключить такую услугу, можно узнать на официальном сайте Сбербанка).

Но при этом расторгать данный договор раньше срока крайне нежелательно. Согласно условиям, зафиксированным в этом договоре, Сбербанк после расторжения вправе закрыть все клиентские счета (речь идёт не только о сберегательном счёте, но и, например, о счетах, куда начисляются детские пособия и алименты). Кроме того, те карточки, которые находятся у клиента на руках, он будет обязан принести обратно в банк.

Для чего стоит привязать сберкнижку к Сбербанк Онлайн

Владельце сберегательных книжек, оформляющие доступ к веб-кабинету Сбера, часто интересуются, можно ли привязать сберкнижку к Сбербанк Онлайн и что для этого потребуется. Спешим успокоить вас – никаких специальных привязок проводить не придется. Счет, для управления которым вам была выдана сберкнижка, будет показан в ЛК Сбербанка, в числе прочих продуктов, оформленных на ваше имя. Более того, с помощью веб-кабинета вы сможете совершать с ним основные операции через интернет, без визита в банк. Например:

- вносить деньги на вклад;

- выводить проценты или накопления на карту;

- совершать переводы в адрес физических и юридических лиц;

- контролировать остаток и т. д.

Бывает, что «книжный» счет не отображается в ЛК. Это может произойти по следующим причинам:

- продукт скрыт настройками безопасности – проверить это можно в подразделе «Безопасность и доступы» раздела «Настройки» личного кабинета;

- со времени оформления сберкнижки изменились ваши личные данные (паспорт, фамилия и т. д.) – система считает, что книжка и веб-кабинет принадлежат разным клиентам. Здесь необходимо обратиться в банк и написать заявление на смену личных данных;

- перед тем как открыть сберкнижку в Сбербанке, вы не заключали договор на обслуживание (распространенная ситуация для старых платежных инструментов) – следует обратиться в любой офис банка и оформить нужную документацию.

Возвращение финансов наследнику

По факту, большинство выплат по сберегательным книжкам допускается разделять на несколько категорий:

- начисления по вкладам Сбербанка;

- выплата получателю, а именно наследующим лицам;

- деньги за погребение.

Наследующие люди аналогичным образом смогут получить возвращение финансов, если родственник скончался, не дождавшись денег. Но деньги возвращают не всем. В частности, получить не смогут те лица, которые не являются жителями России, и у них нет соответствующего гражданства страны. Это подходит и к этим лицам, которые в результате открытия депозитных счетов поменяли гражданство страны.

Что касается компенсационных выплат на сберкнижки для наследника, то имеется конкретный перечень условий:

- наследник должен быть рождён после 91 г.;

- депозитный счёт должен быть развёрнут до середины 91 г.;

- документ об уходе из жизни собственников вкладов;

- справки, утверждающие правообладание по наследству;

- справки по имеющемуся гражданству России.

Сберкнижки на период начислений по вкладам должны иметься на руках у наследующих лиц. Люди, которые имеют соответствующий авторизованный доступ к серверу Сбербанка онлайн, смогут полноценным образом осуществить заполнение заявок посредством электронного формата. Между тем, осуществить посещение банковских филиалов всё равно потребуется. Получается, что вкладчик будет там ставить личные подписи на документах в период получения финансов.

В случаях, когда у наследников имеются завещательные письма от погибшего вкладчика, то требуется идти в филиал Сбербанка, а его номерной идентификационный код указывается в сберкнижке. При посещении отделения необходимо взять с собой удостоверение личности. Финансы будут начислены после того, как рассмотрят соответствующую заявку.

В тех случаях, когда завещательные документы отсутствуют, то необходимо предпринять следующие шаги:

- обратиться к нотариусам в собственных округах;

- вступить в права по наследованию;

- осуществить отправку в Сберегательный банк запросов, для того чтобы уточнить, имеются ли денежные средства на депозитных счетах погибшего вкладчика;

- получить у нотариусов официальные документы по праву на наследование;

- предъявить в необходимые банковские подразделения пакетную документацию, с наличием свидетельства о смерти вкладчика;

- оформить соответствующую заявку по снятию денежных средств, с депозитных счетов погибшего вкладчика.

Проверка баланса сберкнижки через «Мобильный банк»

Мы узнали, как проверить счет сберкнижки сбербанка через интернет. Если отсутствует доступ в сеть, рекомендуется воспользоваться мобильным банком. Это еще одна услуга, позволяющая осуществлять денежные операции, не приходя в финансовое учреждение. С помощью моб.банка можно проверять баланс. Перед тем, как начать пользоваться сервисом, следует:

- Приехать в офис фин.структуры.

- Написать бумагу на оформление расчетной пластиковой карты.

- Указать в заявлении перевод средств со сбер. счета на р/с.

- Активировать моб. банк. По номеру сотового клиент будет проинформирован о совершении денежных операций.

С помощью этого сервиса можно не только контролировать баланс «пластика», но и совершать переводы, оплачивать КУ и иные услуги, наблюдать за накоплением бонусом. В отличие от sberbank.online, сервис менее функционален. Однако есть возможность проведения большинства операций без обращения в саму финансовую организацию.

Как осуществляют возвращение детского вложения?

С начала 1988 года советский вклад в банке предлагал новые предложения под целевые вложения, которые подразумевались для ребёнка. Подобный депозитный счёт получил значительную популярность у населения.

Принцип представленных финансовых продуктов заключался в том, чтобы открывались счета для детей, но уже скоро они могли использовать эти денежные средства, когда достигнут совершеннолетнего возраста. Минимальные сроки по размещению финансов составляли десятилетие. Продукт предусматривал выгодные ставки и включал инфляционный показатель. Но в конце 1993 года показатель по инфляционному порогу составил 190%.

В будущем, сократились оба этих показателя, и результатом стала последующая деноминация 1998 года, а сами накопленные средства уменьшились в тысячу раз.

Если у владельца имеется подобная сберкнижка по ребёнку, то ни в коем случае не рекомендуется её выбрасывать, поскольку деньги можно законным способом вернуть обратно.

Что делать, если сберкнижка утеряна

При утере сберегательной книжки, у вас есть несколько вариантов действий:

- заняться ее восстановлением;

- перевести денежные средства с «книжного» счета на карту, а сам счет закрыть;

- оформить вместо сберкнижки пластиковую карту;

- продолжать работать со вкладом через Сбербанк-Онлайн, отказавшись от наличных операций.

Подать заявление на восстановление книжки можно в любом отделении Сбербанка. Для этого потребуется ваш паспорт, а также договор на обслуживание счета. Если последний документ утерян, вы можете заказать в банке его копию. Также при предъявлении паспорта вы сможете получить необходимые данные о сберкнижке – номер, сумму остатка и т. д.

Заявление будет отработано тут же в вашем присутствии. Новый бланк книжки вы получите в течение пары десятков минут. Операционист занесет в него данные об остатке по счету на момент восстановления. Информацию о предыдущих операциях вы сможете получить, заказав выписку по вкладу.

Что делать, если потерял сберкнижку Сбербанка, но нет возможности посетить отделение в ближайшее время? Можно подать заявку на восстановление через веб-кабинет Сбера. Для этого необходимо:

- зайти в перечень продуктов;

- выбрать в нем счет, к которому привязана книжка;

- перейти на страницу с подробной информацией по счету;

- нажать кнопку «Операции»;

- выбрать ссылку «Заявить об утере»;

- в форме заявки выбрать из выпадающего списка номер «книжного» счета;

- ниже поставить галочку напротив пункта «Выдать дубликат»;

- нажать кнопку «Отправить»;

- проверить введенные данные (на этом этапе вы можете отменить заявку или отредактировать ее);

- подтвердить отправку заявления с помощью пароля по СМС.

Заявление уйдет в обработку. Проверить его статус вы сможете в истории операций. Как только новая сберкнижка будет готова, банк оповестит вас об этом и предложит время визита для получения документа.

Как инициировать закрытие сберегательного счета?

Первым делом нужно сказать, что закрытие сберкнижки может инициировать только человек, который ее открыл.

Либо нужно заверенный документ, который дает права на распоряжение денежных средств на счете, иными словами доверенность. Если же уже нет необходимости пользоваться сберегательным счетом, то его можно закрыть.

Процедура начинается с личного обращение в банк к сотруднику, который занимается подобными вопросами. Он же попросит предъявить любой документ, который подтверждает личность клиента (паспорт, водительские права, военный билет и прочее). Также потребуется взять с собой оригинал сберегательной книжки, которую выдал банк при оформлении договора. После этого потребуется взять бланк заявления у консультанта и заполнить его

Важно знать, что при закрытии счета обязательно должны быть отключены все дополнительные услуги (к примеру, смс-информирование)

Сама процедура закрытия счета не сложная и потребуется только личное присутствие клиента для заполнения бумаг. Но в некоторых случаях в закрытии счета могут отказать, выявив подозрительные действия. В таком случае счет будет заморожен до выяснения обстоятельств.

Почему банки постепенно уходят от сберкнижек

Все идет к тому, что кредитно-финансовые организации вскоре избавятся от сберкнижек. Но, они вынуждены обслуживать те, которые были выданы ранее, соблюдая при этом все условия. Также указанные документы могут быть восстановлены, если они утеряны или в них закончились свободные страницы.

Для банков работа со специальными финансовыми инструментами – это очень неудобно и невыгодно. На такие документы необходимо наносить водные знаки и применять другие технологии, а это весьма ощутимые затраты для банка. Гораздо проще и быстрее – выпустить серию пластиковых карт, которые контролируются самими клиентами.

Так как это бланки строгой отчетности, необходимо соблюдать ряд процедур, связанных с перевозкой документов и их хранением. Все это спровоцирует повышение нагрузки на персонал, а также – уровень затрат.

Получается, что в настоящий момент сберкнижку можно только переоформить, заменив старую без свободных страниц на новую чистую, но не открыть.

Как получить сведения через интернет

Некоторые операции также можно проводить онлайн, например, переводить деньги со своих счетов или перечислять накопления на карточку. Для этого зачастую требуется заключить договор УДБО. Обо всех возможностях стоит получить информацию заблаговременно в банке, чтобы использовать все возможности с наименьшими временными затратами. И как мы выяснили — выяснить остаток средств через интернет достаточно просто, тем более если у вас уже подключен онлайн-сервис финансовой организации.

Сегодня всё больше клиентов для получения информации о состоянии своих счетов используют мобильную версию онлайн сервиса банка. Специальная программа для телефона — мобильное приложение Сбербанк Онлайн доступна в магазинах приложений для скачивая всем клиентам со смартфонами.

Скриншот отображения состояния счетов клиента в телефонном приложении банка

Способы перечисления средств на карточку

Хранить накопления на сберегательной книжке надёжно и удобно. Об этом знают люди, пользующиеся бумажным финансовым инструментом со времён Советского Союза. Сейчас такой способ неудобный. Устаревшие книжки выходят из оборота. Дебетовая сбербанковская карта даёт возможность быстро переводить финансы со сберкнижки.

Варианты перевода со сберкнижки на карту Сбербанка:

- Сервис «Сбербанк Онлайн».

- Терминал самообслуживания или банкомат.

- Отделение банка.

Важно! Со сберкнижки разрешено перевести деньги на любую карту Сберегательного банка.

С помощью интернета

Когда бумажный финансовый инструмент зарегистрирован в интернет-банкинге, со сберкнижки перевести деньги на карту в личном кабинете «Сбербанк Онлайн» очень просто.

Порядок действий:

- Авторизоваться в личном кабинете сервиса.

- Щёлкнуть в месте нахождения сберкнижки.

- Остановиться в категории «Перевод между счетами».

- Обозначить способ перечисления финансов (с книжки на карточку).

- Написать, сколько нужно перекинуть на пластик и нажать на кнопку «Оплатить».

На телефон поступит код. Его вводят для подтверждения последнего действия.

Денежная сумма придёт на дебетовую или кредитную карточку в течение нескольких дней (3 дня максимум).

Важно! Если сберегательная книжка прикреплена к интернет-банкингу, появляется возможность перечислять деньги на банковскую карту другого физического лица. Для этого потребуются реквизиты держателя пластика для совершения операции.. Алгоритм:

Алгоритм:

- Открыть сайт Сбербанка России.

- Войти в систему, пользуясь данными для идентификации.

- Выбрать реквизиты сберкнижки.

- Навести курсор на позицию «Перевод на карточку».

- Обозначить карточный номер, фамилию, имя и отчество держателя.

- Вписать сумму.

- Щёлкнуть на кнопку «Оплатить».

Действие по переводу со сберкнижки на карту подтверждается кодом. Его вышлют на мобильный в виде СМС.

Как перечислить в банкомате

Чтобы перевести деньги с сберкнижки на карту от Сбербанка через банкомат, придерживайтесь описанной ниже последовательности:

- В картоприёмник поместите сбербанковский пластик.

- Укажите PIN-код.

- В меню найдите позицию «Зачисление наличных со счёта на карту».

- Напечатайте номер счёта, с которого совершается пополнение.

- Обозначьте сумму к отправке.

Чтобы подтвердить транзакцию, нажмите «Выполнить». Поступление денег на карточку Сберегательного банка осуществится в течение суток.

В офисе кредитной организации

Чтобы провести перевод денег со сберкнижки на карту Сбербанка непосредственно в банковском офисе, с собой берут сберегательную книжку, удостоверяющий личность документ и пластиковый платёжный инструмент. Заполняют бланк заявления на зачисление денежных средств. В документе обозначают необходимую информацию:

- Фамилию, имя и отчества отправителя и получателя.

- Данные паспорта.

- Номер своего счёта и т. д.

Денежные средства переведут в течение одного банковского дня. Если обратиться в банк в конце рабочего дня, транзакцию обработают на следующие сутки.

Отправить деньги с книжки на карту в банке можно и через кассу. В кассе снимают наличность с книжки и кладут её на пластиковый платёжный инструмент. Средства сразу придут на счёт.

Отменили ли сейчас книжки

С 1 июля 2018 года сообщили об отмене Сберкнижек Сбербанка на предъявителя. Классические именные книжки будут продолжать действовать.

Нынешнее законодательство не обязывает выдавать этот документ каждому, как в советские времена. О прекращении пользования устаревшим финансовым инструментом в Сберегательном банке дискутируют много лет. Немало денег расходуется на изготовление бланков и хранение, сотрудники тратят время на заполнение книжек. Сбербанк запустил дистанционные каналы обслуживания, а для работы с держателями книжек нужны офисы.

Ввиду популярности именных сбербанковских книжек у пенсионеров их пока не изъяли из оборота. Законодательством определён переходный период: документы будут в обращении, пока не истечёт срок действия банковского договора. Отмену изживающего себя финансового инструмента регулирует Федеральный закон № 106-ФЗ от 23 апреля 2018 года «О внесении изменений в отдельные законодательные акты РФ». Нормативный акт принят Госдумой с целью сокращения мошеннических действий по отмыванию денег и страхованию вкладов российских граждан.

Сберегательные книжки новое поколение считает пережитком прошлого, так как в обиход давно вошли пластиковые карты, с которых легко производить любые манипуляции. Документ старого образца действует, пока в нём нуждаются граждане бывшего Советского Союза.

Многие кредитные организации избавляются от бумажных финансовых инструментов. Их транспортировка сопряжена с дополнительными затратами, поскольку это бланки строгой отчётности. Банковские клерки склоняют клиентов к приобретению пластиковых карт, но не каждый соглашается, особенно пенсионеры.

Какой процент по сберкнижке

Процентная ставка определяется видом вклада. К примеру, в рамках вклада «Сохраняй», исключающего частичное снятие, она варьируется от 6,3 до 9,07 процентов. Процентная ставка напрямую зависит от продолжительности вклада и внесенной суммы.

К тому же, для клиентов в пенсионном возрасте для вкладов «Пополняй», «Сохраняй», «Пополняй Онлайн» и «Сохраняй Онлайн» устанавливается максимально возможная процентная ставка, независимо от размера вклада.

К тому же, для клиентов в пенсионном возрасте для вкладов «Пополняй», «Сохраняй», «Пополняй Онлайн» и «Сохраняй Онлайн» устанавливается максимально возможная процентная ставка, независимо от размера вклада.

Существует также мнение, что для вкладов предлагаются более высокие проценты, чем по сберкнижке. Однако это не так: сама сберкнижка выписывается для определенного вклада и привязывается к его условиям.

Заблуждение объясняется тем, что сберегательную книжку часто приравнивают к вкладу «Сберегательный», где условия включают низкий процент, хотя книжка может быть оформлена и в отношении других вкладов.

Выводы

Итак, сберегательные книжки до сих пор являются действующим инструментом для управления вкладами и счетами. Вы можете продолжать пользоваться имеющимися у вас книжками в обычном режиме или строить их в современные условия. Сегодня для управления «книжными» счетами Сбербанк позволяет использовать банкоматы и интернет-приложения. С их помощью можно:

- пополнять «книжные» вклады;

- снимать деньги со сберкнижки;

- контролировать состояние счетов;

- совершать переводы в адрес сторонних лиц или оплачивать квитанции и покупки.

Если вы хотите открыть счет, привязанный к сберегательной книжке, вам следует уточнить у банка список продуктов, по которым возможна данная операция. В статье представлен перечень счетов и вкладов по состоянию на июль 2018 года. Возможно, со временем он изменится, поскольку Сбер старается постепенно изъять книжки из обращения, заменив их картами.