Сколько времени идут средства на карту сбербанка

Содержание:

- Что такое реквизиты банковских переводов

- А если переводить доллары

- Сроки зачисления при переводе по СМС

- Обоснование

- Перевод денег с расчетного счета на электронный кошелек

- Когда начать беспокоится и что предпринять, если деньги не пришли

- Схема зачисления платежей

- Межбанковский перевод (межбанк). Что это такое?

- Способы перевода через Сбербанк со сроками

- Сроки осуществления переводов между банками

- 5 способов осуществления межбанковских переводов без комиссии

- Как отправить денежный перевод

- Перевод с карты на телефон

- Между держателями картсчетов Сбера

- Картсчет не пополнился

- Как устроен перевод по реквизитам карты

- Заключение

- Заключение

Что такое реквизиты банковских переводов

Каждый клиент Банка имеет свои уникальные данные, присваемые Автоматизированной Банковской Системой и называются реквизитами клиента. Кроме этого, сам Банк при регистрации в Центральном Банке РФ получает личные идентификационные данные, которые также называются реквизитами Банка. Для того, чтобы отправить Банковский перевод Плательщик составляет платежное поручение.

Это расчетный документ, позволяющий владельцу счета (плательщику) давать распоряжение Банку на перевод безналичных денежных средств в пользу клиента другого Банка (Получателю). Платежное поручение принимается Банком к безоговорочному исполнению и является безотказным, если остаток на расчетном счету клиента-отправителя позволяет произвести транзакцию. В исполняемом документе указываются полностью все реквизиты Банка-плательщика, Банка-получателя и клиента-плательщика и клиента-получателя.

Обязательными реквизитами к заполнению являются:

для Банка:

- Наименование Банка-плательщика и Банка-получателя

- Банковский Идентификационный Номер (БИК) Банка-плательщика и Банка-получателя

- Форма отправки (факсимильная, телеграфная, электронная)для клиента-плательщика:

- Наименование клиента

- № расчетного счета(обычно 20 символов)

- Общероссийский Классификатор Предприятий и Организаций (ОКПО)

- Индивидуальный Номер Налогоплательщика (ИНН)

- Сумма платежа (цифрами и прописью)

- Назначение платежа (не должно противоречить законодательству РФ)для клиента-получателя:

- Наименование клиента

- № расчетного счета

- Индивидуальный Номер Налогоплательщика (ИНН)

А если переводить доллары

Если и отправитель, и получатель – налоговые резиденты РФ (граждане страны и те, кто получил вид на жительство), то переводить валюту запрещено. Но есть исключения из правила:

- Если переводить валюту на счет в иностранном банке (но не более 5 тыс. долларов в течение одного операционного дня через один российский банк);

- Если делать перевод со счета в иностранном банке на счет в российском (лимитов в этом случае нет);

- Если средства переводить близким родственникам (мужу, жене, детям, родителям, бабушкам, дедушкам, внукам, братьям и сестрам, усыновителям и усыновленным);

- Если обе стороны пробыли за границей более 183 дней за календарный год.

В общем, это явно не тот случай, когда нужно кинуть 500 долларов за купленный iPhone или криптовалюту. Если выявят нарушение, в тюрьму не посадят, но придётся заплатить штраф в размере от 75 до 100% суммы валютной операции по ст. 15.25 КоАП РФ.

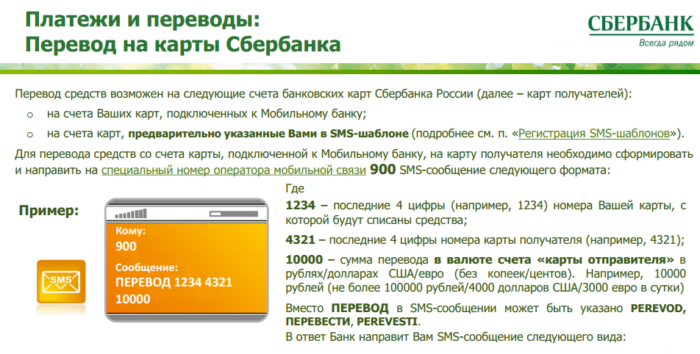

Сроки зачисления при переводе по СМС

Перевести деньги с карты Сбербанка на карту другому лицу, клиенту Сбербанка очень просто, используя телефон. Специальный сервис для удобства клиентов и контроля и управления своими счетами. Он максимально прост.

Так, для перевода необходимо отправить СМС на короткий номер 900 с текстом, в котором нужно указать полный номер карты, на которую требуется отправить деньги, далее сумму через пробел и, если у вас не одна карта от Сбербанка, то последние четыре цифр вашей карты, с которой будут списываться средства. В ответ придет сообщение с просьбой проверить данные для перевода и код. Отправьте этот код снова на номер 900, если все указано верно.

Важно! Списание с вашего счета произойдет моментально. Зачисление клиенту Сбербанка должно произойти тоже быстро, в течение нескольких минут.

Обоснование

ККТ применяется на территории РФ в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими расчетов, за исключением случаев, установленных настоящим Федеральным законом (п. 1 ст. 1.2 Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации»).

Расчетами признаются, в частности, прием (получение) денежных средств наличными деньгами и (или) в безналичном порядке за товары, работы, услуги (ст. 1.1 Закона N 54-ФЗ).

Закон 54-ФЗ предусматривает исключение в части применения ККТ только в определенных случаях, в частности (ст. 2 Закона N 54-ФЗ):

- при ведении определенных видов деятельности (оказании услуг), указанных в ст. 2 Закона N 54-ФЗ;

- организациями и ИП, осуществляющими расчеты в отдаленных или труднодоступных местностях;

- при безналичных расчетах между организациями и (или) индивидуальными предпринимателями, за исключением расчетов с использованием электронного средства платежа с его предъявлением.

Особенностей применения ККТ при безналичных расчетах с физическими лицами Законом N 54-ФЗ в настоящее время не установлено.

Таким образом, при получении денежных средств от физического лица организация должна применять ККТ вне зависимости от формы оплаты.

Имеется письмо ФНС России (правда, давнее — от 20.02.2007 N ШТ-6-06/132@), в котором налоговики указали, что компания или предприниматель могут передать в аренду ККТ другой компании или предпринимателю, предварительно сняв ее с учета в установленном порядке, с последующей регистрацией ККТ арендатором в налоговой инспекции по месту учета в качестве налогоплательщика. При этом на кассовых чеках арендованной ККТ должны быть указаны реквизиты арендатора.

Письмо давнее, но и запрета на сдачу в аренду ККТ или использование арендованной ККТ в своих целях с тех пор тоже не появилось

Обратите внимание, что в тексте Закона N 54-ФЗ говорится о пользователе ККТ, а не о ее владельце. А пользователем вполне может быть и арендатор.

В соответствии с п. 1 ст. 1005 Гражданского кодекса РФ по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала. По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки. По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала.

Таким образом, применение ККТ конкретным лицом напрямую зависит от условий агентского договора, в частности от объема полномочий, предоставленных агенту, и его статуса. Соответственно, если агент выступает от своего имени, но за счет принципала, он обязан использовать собственную ККТ.

Письмо Минфина России от 04.07.2018 N 03-01-15/46377

Согласно пункту 9 статьи 2 Федерального закона N 54-ФЗ контрольно-кассовая техника не применяется при осуществлении расчетов в безналичном порядке между организациями и (или) индивидуальными предпринимателями, за исключением осуществляемых ими расчетов с использованием электронного средства платежа с его предъявлением.

При этом из норм законодательства следует, что имеет значение, кто произвел оплату, а не за кого она произведена.

Таким образом, если за физическое лицо оплату произведет организация или ИП, то ККТ может не применяться.

Перевод денег с расчетного счета на электронный кошелек

Электронные деньги являются современным и удобным сервисом для взаиморасчетов посредствам интернета. Многие пользователи приобретают товары и осуществляют оплату услуг через электронные кошельки. Регламентируются такие транзакции 161-ФЗ, а конкретно статьей 7.

Статья 7. 161-ФЗ Особенности осуществления перевода электронных денежных средств

от 02.08.2019

Изучить документ

Регламентирует сроки и порядок перевода электронных денег

Денежные средства переводить в электронный аналог удобно с помощью привязки банковской карты. Такая услуга осуществима непосредственно внутри личного кабинета сервиса, который занимается электронными переводами (Qiwi, WebMoney и др). Но возможно пополнять кошелек и с помощью перевода со своего текущего счета.

Реквизиты, которые необходимо указать

Такой вариант пополнения не будет сильно отличаться от обычного межбанковского перевода. Понадобятся следующие реквизиты:

- номер кошелька;

- реквизиты банка, к которому привязан кошелек;

- номер телефона получателя;

- ФИО владельца электронного кошелька.

Денежные средства могут поступать в течение 3-х рабочих дней. А комиссия взимается согласно регламенту банка-отправителя. Некоторые банковские сервисы имеют собственный раздел внутри личного кабинета с функцией перевода на электронные кошельки.

Что делать, если платеж не дошел?

Во-первых, нужно убедиться, в правильности написания номера кошелька так, как, если здесь допущена ошибка, но такой кошелек зарегистрирован в системе, то есть вероятность, что деньги на него будут зачислены. А вот вернуть их обратно уже невозможно. Только если владелец кошелька самостоятельно не направит их обратно.

Когда начать беспокоится и что предпринять, если деньги не пришли

На практике почти всегда при использовании переводов между клиентами Сбербанка, деньги на карту приходят сразу. Почти все платежные электронные системы и многие сторонние банки так же сразу переводят средства и Сбербанк зачисляет их моментально на карту физического лица. Но задаваться вопросом о том, почему долго идут деньги на карту Сбербанка и в чем причина, стоит в разные сроки в зависимости от вида перевода.

Так при безналичном переводе внутри Сбербанка с использованием мобильного банка или личного кабинета деньги должны зачислится сразу, поэтому в течение первых пяти минут волноваться не стоит.

? Однако, если в течении получаса деньги не поступили, можно обратится за помощью в службу работы с клиентами, позвонив по номеру 900 или 8-8005555550.

Если перевод осуществляется иным способом или из другого банка, то необходимо выждать пятидневный срок, при этом не считать выходные и праздники. Лишь спустя это время, если средства не зачислены, стоит обращаться с вопросом по поводу причины не зачисления.

Причин не так много:

- Технический сбой системы. В этом случае специалисты банка разберутся и платеж будет зачислен после устранения проблемы.

- Неверно указаны данные адресата. В этом случае нужно будет писать заявление в банк для отмены операции и возвращения средств.

- Иные причины. О них может сообщить представитель банка при разборе ситуации.

Схема зачисления платежей

При совершении переводов отечественные кредитные учреждения обязаны руководствоваться законом 161-ФЗ от 27.06.11. Нормативный акт отводит на зачисление всего 3 рабочих дня (статья 5). Срок отсчитывают с момента принятия наличности или списания суммы с банковского счета клиента.

Особый правовой статус имеют операции с электронными деньгами. Регулирование таких переводов осуществляется ст. 7 закона 161-ФЗ и внутренними правилами онлайн-системы. Максимальное время поступления средств с кошелька на счет и обратно равно 3 суткам. Однако отсчитывается этот период иначе. Отправной точкой становится не списание денег, а получение оператором распоряжения. Напомним, что в электронных расчетах прием платежного поручения и изменение баланса клиента могут происходить в разное время.

Пример: Компания «Мак» переводит 30 000 рублей с корпоративного электронного кошелька на свой расчетный счет. Заявка на вывод средств оформлена 03.06.2019 в 14.00 по московскому времени. Фактическое списание денег происходит спустя 12 часов. Отсчитывать срок необходимо с момента подачи заявки. Деньги от оператора на счет должны поступить не позднее 06.06.2019 до 14.00.

Классическая схема межбанковского денежного перевода включает четырех участников:

- Плательщик. Таковым становится владелец расчетного счета, распорядившийся о списании средств в пользу контрагента. Деньги могут также направляться через устройства самообслуживания, передаваться наличными в расчетно-кассовые центры. Если сумма превышает 15 000 рублей, обязательной становится идентификация плательщика. Обязанность кредитных учреждений устанавливать личность закреплена п. 1.1 ст. 7 закона 115-ФЗ.

- Банк плательщика. На кредитную организацию ложится основная работа по денежному переводу. Сотрудники учреждения обрабатывают распоряжение клиента, списывают средства со счета, связываются с финансовым объединением, обслуживающим получателя.

- Банк контрагента. Задачей организации становится обработка информации о платеже. Сотрудники подтверждают достоверность реквизитов и возможность принятия средств конкретным лицом. После зачисления сумм на корреспондентский счет баланс клиента увеличивается.

- Получатель. Лица, в пользу которых поступают деньги, активных действий не совершают. Их задача может сводиться к подтверждению факта зачисления суммы. Исключениями являются специальные финансовые инструменты (например, аккредитив).

В 2019 году банкам не нужно обмениваться наличностью по каждой операции. Для завершения платежной транзакции достаточно передать информацию. Фактические расчеты осуществляются по итогам зачета обязательств по корреспондентским счетам. Нередко в схему вовлекают посредников. Ярким примером могут служить процессинговые центры в эквайринге. Далеко не все кредитные учреждения страны располагают собственными структурами.

Межбанковский перевод (межбанк). Что это такое?

Межбанковский перевод (от англ. «interbank», «interbanking» – межбанк, межбанковский) – это безналичный перевод денежных средств между банками, выполняемый через Центральный банк РФ.

ЦБ РФ является главным финансовым регулятором, контролирующим движение и хранение денег в стране, и выполняет роль обязательного центрального звена в цепочке банк-плательщик (отправитель) – банк-получатель. Таким образом, ЦБ (он же Банк России, Центробанк) является гарантом того, что деньги будут доставлены в целостности и сохранности, конфиденциально и с минимальной вероятностью сбоев, так как переводы обеспечиваются главной финансовой структурой, подконтрольной государству. Это важные преимущества межбанка.

К недостаткам переводов можно отнести:

- Они не являются мгновенными, и точные сроки их завершения не регламентированы (от нескольких часов до 5 дней);

- Осуществляются только в рабочие дни и не в круглосуточном режиме, а в строго определённое время, определяемое ЦБ РФ;

- Трудности, возникающие у клиента, решившего сделать платёж или перебросить средства на счёт в другом банке: необходимо знать все реквизиты счета, куда и откуда вы собираетесь отправлять средства. После получения реквизитов надо ещё разобраться с различными банковскими терминами, и если вы платите по старинке – в банковском отделении, то заполнить видавшей виды ручкой задание банку на перевод (платёжное поручение), и отстоять очередь в кассу.

В интернет-банке (далее – ИБ) такая операция займёт уже значительно меньше времени – об этом мы поговорим далее. В любом случае человека «неподкованного» в банковской тематике, всё это может «вогнать в кратковременное помешательство».

На самом деле всё достаточно просто, если вы имеете представление о том, как производится перевод между различными банками.

Способы перевода через Сбербанк со сроками

На сегодняшний день Сбербанк числится в финансовых лидерах из-за стабильности и надежности сервиса. Своим клиентам банк предоставляет несколько путей совершения перевода с использованием личной карточки:

- банковский терминал;

- операционно-кассовое обслуживание;

- персональный кабинет в Сбербанк-онлайн или мобильном приложении;

- электронные системы платежей.

На пластик Сбербанка возможны перечисления со счетов других банков. Только при этом временной промежуток и комиссионные сборы немного отличаются.

Между карточками одного банка

Между картами одноименного банковского учреждениями перевод идет максимум 5 минут, если операция проходила через стационарный терминал конкретно этого банка. При этом взимается комиссия 1%.

Аналогичная ситуация складывается при отправке денег из Сбербанка-онлайн и мобильного кабинета. В последнем случае потребуется предварительное подключение скаченного на телефон приложения через терминал Сбербанка. Нужно на сенсорном экране выбрать раздел «Подключить мобильный банк» и обозначить конкретный тариф. Только номер телефона должен быть привязан к мобильному банкингу.

При обращении к кассиру-операционисту задержка может составить трое суток, что зависит от режима работы подразделения. При внесении на карту Сбербанка наличности через банкомат зачисление происходит незамедлительно и без дополнительного сбора.

С карты Сбербанка на карту другого банка и обратно

При отправке финансов с пластика Сбербанка на целевой или прикрепленный к карточке счет другого эмитента, сроки доставки разнятся в широком диапазоне – от 5 минут до 5 суток. На это влияет вид перевода:

- из персонального аккаунта – 3-5 минут;

- через банковский терминал – около 15 минут;

- обращение в кассу офиса банка (при себе обязательно наличие паспорта и расчетного пластика) – в пределах 3 дней.

Если перевод уходит не на сбербанковский счет, то начисляются 1,5%.

Когда планируется переправить денежную сумму в Сбербанк из другой кредитной компании, то со сроками и комиссионными сборами ориентируются по таблице:

Через кассу банковского отделения

Такой способ предпочитают пенсионеры и люди, не умеющие пользоваться современной техникой. Данный вариант также подходит тем, кто не оформил пластиковую карту, вынужден срочно внести очередной платеж по займу либо переводит средства в отдаленные регионы.

Предельный срок зачисления отправленной суммы не превышает одного дня. При том, что комиссия отсутствует при условии перевода в том же населенном пункте. В противном случае придется переплачивать 1,25% от общей суммы, но не менее 30 руб. и не более 1 000 руб.

Кассиру необходимо предъявить:

- паспорт РФ;

- пластиковый носитель Сбербанка;

- номер счета адресата;

- наличность в необходимом количестве.

В качестве подтверждения успешно проведенной операции выдают квитанцию.

Электронные переводы на карточный счет Сбербанка

Сейчас большим спросом пользуются электронные платежные системы в интернете. Наличие карточки Сбербанка позволяет трансформировать виртуальные деньги в реальные. Наиболее востребованные онлайн-кошельки:

- Вебмани;

- ЯндексДеньги;

- Киви.

Тарифы и условия функционирования ЭПС приведены в таблице:

| Вид | Сроки денежных переводов | Комиссия | |

|---|---|---|---|

| Вебмани | 3 дня – при первом запросе, в дальнейшем не дольше суток. | 0,8% (WM)+1%(банковский) | |

| Киви | Как и у Вебмани | 1,6%, минимум 100 руб. | |

|

|||

| Яндекс | На карточки Виза и МастерКард — незамедлительно, но бывает задержка до 5дней | 3%+45 руб. |

Сроки осуществления переводов между банками

При выборе системы отправки денежных средств каждого клиента интересует вопрос –, сколько идет межбанковский перевод. Все зависит от установленной на предприятии системы обработки платежей. Существуют определенные схемы, установленные для всех банков, по которым следует производить обработку платежных поручений. Каждое финансовое учреждение выбирает для себя систему обработки, соответствующую его запросам и техническим возможностям. На современном финансовом рынке определяют такие виды систем обработки платежных поручений:

- Многорейсовая система проведения расчетных операций.

- Система непрерывной обработки платежных документов.

- Ускоренная процедура проведения банковских электронных платежей (БЭСП).

Время перевода денег по системам НОП или БЭСП иногда достигает нескольких секунд благодаря новейшим технологиям обработки и проверки данных. Такие платежные системы достаточно дорого стоят, и не каждый банк может себе позволить такую роскошь. Да и комиссия за проведение платежа по ускоренным каналам обработки будет в разы выше по сравнению с многорейсовой системой.

Многорейсовая система предполагает использование в своей работе определенного графика, согласно которого работают все банковские структуры. На протяжении рабочего дня Центральный банк в определенные временные промежутки принимает и обрабатывает платежные поручения. Выдача результата происходит через пару часов после обработки.

Основные периоды следующие:

| № периода | Прием данных | Обработка платежей и отправка результата |

| 1 | 10-00 | 12-00 |

| 2 | 11-15 | 15-00 |

| 3 | 14-15 | 17-00 |

| 4 | 16-15 | 20-00 |

| 5 | 19-00 | 22-00 |

Очень важно учитывать тот момент, что в выходные и нерабочие дни платежные системы ЦБ не работают. Единственный момент при отправке необходимо сразу учесть, сколько дней идет банковский перевод

Если впереди выходные или праздники, то денежные средства не сразу попадут по заявленному адресу

Единственный момент при отправке необходимо сразу учесть, сколько дней идет банковский перевод. Если впереди выходные или праздники, то денежные средства не сразу попадут по заявленному адресу.

https://youtube.com/watch?v=L7tUGiyMAIM

5 способов осуществления межбанковских переводов без комиссии

- Перевод с карты на карту в пределах заданных лимитов

В некоторых банковских учреждениях существуют определенные лимиты на перевод финансовых средств на карты других банков. К примеру, собственники карт банка Тинькофф могут без комиссии ежемесячно переводить до 20 000 руб. на карточные счета других банковских учреждений, используя специальное приложение. Если сумма превышена, то применяется стандартная комиссия 1,5 % (но не менее 30 руб). Рокетбанк позволяет без комиссии ежемесячно переводить до 100 тыс. руб. на карты других банков (при условии подключения более дорогостоящего тарифа «Всё включено»).

Перевод по реквизитам счёта

Некоторые банки предоставляют возможность перечисления финансов без комиссии по реквизитам. Подобными переводами могут воспользоваться клиенты Альфа-Банка, Рокетбанка (5 или 10 переводов без комиссии ежемесячно согласно условиям выбранного тарифа), Тинькофф банка.

Через соцсеть «ВКонтакте»

Переводы без комиссии могут осуществляться на странице «Сообщения». Такая возможность существует только для собственников карт «Мастеркард» и «Maestro». Чтобы выполнить межбанковский перевод, необходимо указать получателя платежа и в меню выбрать опцию «Деньги» (символ, напоминающий скрепку). Минимальный размер платежа составляет 100 руб. Максимально можно осуществлять переводы на сумму 75 тыс. рублей в месяц (сверх этой суммы начисляется комиссия в размере 0,6 % + 20 руб).

Выпуск дополнительной карты

Каждая банковская карта привязана к определенному расчетному счету, к которому может быть привязана еще одна карточка другого человека. При совершении перевода с другой карты финансовые средства списываются с расчетного счета.

Для того чтобы человек, на которого оформлена дополнительная карта, не перевел слишком большую сумму, необходимо установить определенный лимит на платежи в течении месяца.

Совершается такой перевод моментально и без комиссии. Правда, в этом случае возникают расходы на выпуск дополнительной карточки (комиссия за эмиссию карт в разных банках отличается).

Card2card и партнёры

Выполнить межбанковский перевод ,используя интернет-банкинг, можно с карты отправителя в другом банковском учреждении (card2card). Эта функция доступна тем, кто пользуется услугами Альфа-Банка, Бинбанка, Рокетбанка, ВТБ, Тинькофф банка и т.д. Нужно учесть, что банк, выдавший карту, с которой выполняется перечисление, может снять комиссию. Этот момент стоит проверить заранее.

Для межбанковских переводов без комиссии нельзя использовать кредитные карты. В этом случае вы заплатите комиссионные, как при снятии средств в банкомате. Кроме того, не забудьте уточнить размер лимита на такие переводы. К примеру, в Рокетбанке по тарифу «Уютный космос» без комиссии можно перечислить от 5 тысяч рублей, а по условиям тарифного плана «Все включено» — любую сумму (но в каждом из этих случаев не более 100 тысяч рублей за один перевод). Стоит также учитывать наличие лимитов на пополнение карты межбанковским переводом. К примеру, по карте Tinkoff Black он составляет 300 тыс. руб. в месяц.

Как отправить денежный перевод

Отправить деньги можно несколькими способами:

- через Интернет. На помощь придут электронные платежные системы, с помощью которых вы переведете деньги быстро и легко. Если пользователь имеет виртуальный кошелек. Наиболее доступными по стоимости переводами являются переводы в рамках одной платежной системы, в противном случае следует рассчитывать на достаточно большой процент;

- через почту. В этом случае деньги переводятся с помощью системы «КиберДеньги», и доходят до получателя в течение трех дней. При этом вы можете добавить небольшое тестовое сообщение, уведомить о переводе получателя или заказать доставку денег на дом. Кроме того, можно воспользоваться и возможностями других современных систем переводов, включая «Форсаж», Western Union, Contact;

- в отделениях банков с помощью систем переводов. Собираясь отправить денежный перевод, убедитесь в том, что в том месте, куда вы отправляете деньги, работает та система переводов, которую вы выбрали для осуществления перевода.

Перевод с карты на телефон

Срок перечисления средств напрямую зависит от мобильного оператора и банка, выпустившего платёжную карту. В среднем зачисление проходит всего за несколько минут.

Оплата телефонного счета или пополнение баланса с карты, привязанной к номеру осуществляется мгновенно. Переслать деньги с карты Сбербанка на телефон другого пользователя можно по смс на номер 900 (если у обоих участников сделки есть доступ к Мобильному банку Сбербанк). Время перевода до 1 часа.

А если с телефона на карту?

Поступление денег с телефона Теле 2 на карту Сбербанка к примеру, займет примерно 1 минуту. Более длительный срок возможен при сбоях в работе системы.

Между держателями картсчетов Сбера

От того как отправить денег зависит скорость их доставки. При переводе средств с карты на карту Сбербанка время ожидания составляет несколько минут при условии, что деньги перечисляли через банкомат Сбера. Если одна из карт принадлежит национальной платежной системе «Мир», то срок поступления денег на баланс такой же.

Перечисления в интернет-банке или мобильном приложении по номеру карты с карсчета того же банка осуществляются мгновенно. При переводе через кассу время ожидания увеличивается до 3 дней, потому что при таком перечислении на срок доставки влияет график работы финансовых организаций. Бывает так, что пополнили баланс в отделении в пятницу в 21:00, а зачислились на счет они только в понедельник к обеду.

Это интересно: Райффайзенбанк — банки-партнеры без комиссии

Картсчет не пополнился

Если прошло гораздо больше времени, чем было заявлено официально, а денег на балансе так и нет, нужно принимать меры, чтобы окончательно не потерять отправленную сумму. Сначала можно связаться с операторами Сбербанка. У данной банковской организации есть круглосуточная поддержка, сотрудники банка помогут решить любую проблему в режиме онлайн.

При отправке денег на карту другого банка или электронный кошелек, стоит связаться с представителями этих организации. Ответственными за пропажу суммы может быть и то учреждение, которое было получателем.

Общая инструкция при определении причины задержки:

- Уточнить у организации-отправителя, списались ли средства с текущего счета и прошел ли перевод. Если баланс уменьшился на сумму отправления, то нужно обратиться к сотрудникам банка-получателя.

- При обнаружении проблемы нужно написать заявление, в котором прописываются все детали перевода. В нем указывают: каким способом проводилась операция, реквизиты получателя, причины обращения и чеки или другие документы, которые подтверждают операцию.

Заявления рассматривают в период от недели до месяца. За это время сотрудники организации выясняют причины задержки, выявляют факты. Результаты расследования сообщают заявителю по указанным контактным данным.

Как устроен перевод по реквизитам карты

Важно не путать карту и счет. Карта — кусок пластика, ключ к банковскому счету

На карте деньги не хранятся, они хранятся на банковском счете.

Вы наверняка замечали, что карты принадлежат платежным системам. Магия скорости перевода именно в них. Платежная система как доверенный переговорщик: она мгновенно договаривается с банками, что произойдет перевод, и банки делают вид, что перевод уже произошел.

Объясню подробнее.

Когда вы переводите деньги с карты на карту, вы даете задание платежной системе. Она спрашивает у вашего банка, есть ли у вас нужная сумма. Если сумма есть, платежная система просит банк ее придержать, а сама сообщает в банк получателя: «Дружище, скоро тебе прилетит перевод на такой-то счет». Сами деньги пока что никуда не перевелись, они заблокированы на вашем счете. Обычно под заблокированной операцией будет надпись «Ожидает авторизации».

Когда система одобряет ваш перевод, она сообщает банку получателя: «Смотри, тебе скоро поступит перевод. Сделай вид, что эти деньги у клиента уже есть». Так как банки доверяют платежной системе, они зачисляют клиенту на счет еще не поступившие деньги.

В конце дня платежная система считает, сколько кому она должна перевести, делает взаимозачет и в итоге просит банки перевести деньги куда надо. И вот теперь банки забирают заблокированные деньги с вашего счета и отправляют по адресу в своем обычном темпе. Вы этого не видите — это уже банковские дела. Так как банки доверяют платежной системе, а система доверяет банкам, им достаточно мгновенно «договориться» о переводе, а сам перевод совершить позже. А для вас это выглядит так, как будто деньги перевелись мгновенно. Магия переговоров!

Заключение

На сегодняшний день отправить деньги на другую карту как своего банка, так и иного, не составляет никакого труда. Данная операция пользуется особой популярностью, так как большинство пользователей имеют карты нескольких банков, а также регулярно отправляют деньги своим родным и близким.

Банки в свою очередь предлагают выгодные условия для переводов с минимальной комиссией или ее полным отсутствием. Однако, стоит изучить некоторые нюансы по лимитам, установленным на переводы, чтобы избежать возможных переплат. Кроме того, перед тем как подтвердить отправку денежных средств, необходимо убедиться в верности введенных данных получателя. Также не стоит паниковать если перевод немного задержался, если задержка связана с техническими неполадками, то банк в кратчайшие сроки устранит их и обработает заявку.

Заключение

Ответить конкретно, сколько дней идет банковский перевод между разными банками, невозможно. Здесь возможно переплетение сразу нескольких факторов, влияющих на скорость поступления денег на счет получателя.

Но более 5 дней перевод не может идти – закон накладывает ограничения на длительность транзакций. Так, банк-отправитель обязан максимум на второй день отправить платеж (2 дня), Центробанку даются 1 сутки на обработку представленных документов, банк-получатель должен на следующий день, после получения денег из ЦБ России, зачислить средства на лицевой или расчетный счет (2 дня). В итоге и получается 5 дней.