Тинькофф инвестиции

Содержание:

- Сервис «Тинькофф Инвестиции»

- Достоинства Тинькофф Инвестиций

- Обзор всех разделов приложения Тинькофф инвестиции с примерами

- Тинькофф капитал — управление инвестициями

- Приложение Тинькофф Инвестиции.

- Что такое маржинальная торговля в Тинькофф?

- Тонкости регистрации

- Структура программы

- Описание проблемы

- Как покупать акции в Тинькофф Инвестиции?

- Порядок действия при открытии брокерского счета

- Тинькофф брокерское обслуживание – тарифы 2020

- Маржинальная торговля

- Знакомство с API

- Обучение для начинающих в Тинькофф Инвестициях

- Как начать инвестировать в Тинькофф

- Особенности интерфейса

- Тарифы Тинькофф Инвестиции на брокерское обслуживание

- Как работать с Тинькофф Инвестициями

- Тарифы

- Вывод

- Выводы

Сервис «Тинькофф Инвестиции»

Преимущество данного сервиса в том, что стать инвестором может практически любой совершеннолетний гражданин России. Тинькофф Инвестиции позволяют получать пассивный доход, покупая и продавая ценные бумаги (облигации, акции и т. д.) либо иностранную валюту через интернет.

Чтобы начать пользоваться сервисом, понадобится брокерский счёт или ИИС (индивидуальный инвестиционный счёт), потому как обычный человек по закону не имеет права торговать на бирже напрямую.

Открытие специального счёта осуществляется за два рабочих дня. Клиенты Тинькофф Банка, имеющие активную дебетовую карту, смогут начать инвестировать быстрее.

Если в течение месяца клиент ни разу не торговал, абонентская плата не взимается. При этом каждая сделка сопровождается списанием определённой комиссии.

К преимуществам сервиса относят:

- возможность дистанционного заключения договора;

- оперативное открытие брокерского счёта или ИИС;

- минимальные размеры комиссии за сделку;

- моментальный вывод денежных средств на карту в любой момент;

- управление инвестициями через мобильное приложение;

- минимальные риски;

- простоту работы с сервисом;

- покупку и продажу ценных бумаг либо валюты по рыночным ценам;

- отсутствие скрытых комиссионных сборов;

- возможность подбора идей для инвестирования с помощью специального Робота-советника;

- лояльные требования к будущим клиентам.

Достоинства Тинькофф Инвестиций

В положительных отзывах подчеркиваются следующие особенности сервиса:

Простой старт.

Нет необходимости в посещении офиса для открытия брокерского счета и подписания договора. Документы и карточку банковский сотрудник доставляет клиентам на дом в удобное для них время.

Низкий порог входа.

Тинькофф Инвестиции не предусматривают минимальных ограничений на объемы покупки или пополнение счета.

Этим сервис выгодно отличается от крупных брокерских контор, которые даже не заключают договора, если клиент не располагает достаточно крупной суммой для вложений.

https://youtube.com/watch?v=p3SMgIqykIQ

Простые тарифы.

Платежи за открытие и открытие счетов, ввод и вывод средств, услуги депозитария и другие опции отсутствуют. Все выплаты сведены к комиссии за сделку и платежу за обслуживание счета.

Важно: Последний взимается лишь при условии, что в расчетном месяце клиентом были проведены операции купли/продажи. Удобное пополнение и вывод средств

Удобное пополнение и вывод средств.

Все операции проводятся с помощью карточки. Комиссия за вывод и пополнение отсутствует.

Большой выбор инвестиционных инструментов.

Клиентам доступны акции, облигации, валюты. Тинькофф больше не занимается фильтрацией по уровню ликвидности и клиенты могут диверсифицировать портфель за счет приобретения неликвидных в текущий момент, но перспективных активов.

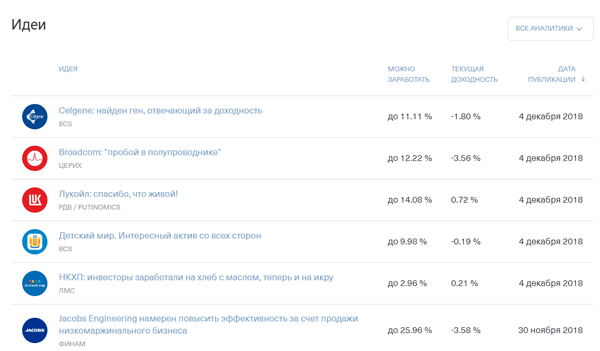

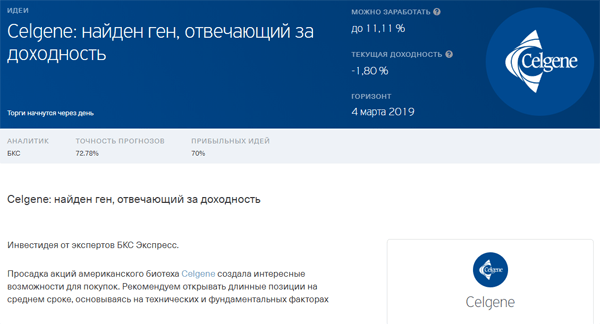

В Тинькофф есть отдельный раздел с готовыми инвестиционными идеями

Доступ к зарубежному фондовому рынку.

Сервис позволяет торговать ценными бумагами, доступными на биржах Англии и США.

Отзывы о других компаниях говорят о том, что у них отсутствует допуск на внешние рынки в автоматическом режиме.

Удобный и понятный интерфейс.

Новичкам несложно разобраться с минимальным набором функций и всего двумя кнопками для покупки и продажи.

Восторженные отзывы о личном кабинете вполне заслужены. Разработчики сделали все, чтобы облегчить новичкам начало работы.

Чем хорош личный кабинет

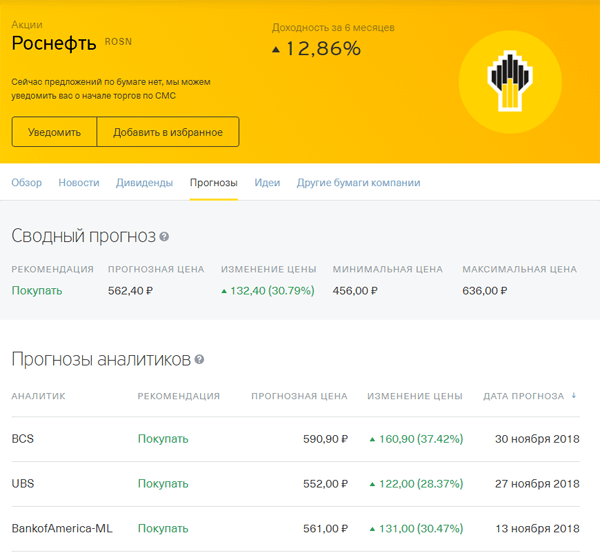

Для каждой валюты и ценной бумаги представлен подробный обзор, включающий историю изменения цен, прогнозы и инвестиционные идеи экспертов.

Удобно: При входе в раздел «Портфель» отображаются все имеющиеся активы с подсвеченными отклонениями по каждому из них.

Тинькофф в своем проекте «Инвестиции» сумел реализовать базовую идею доступности. Благодаря сервису даже далекие от инвестирования люди смогут без проблем торговать на фондовом рынке.

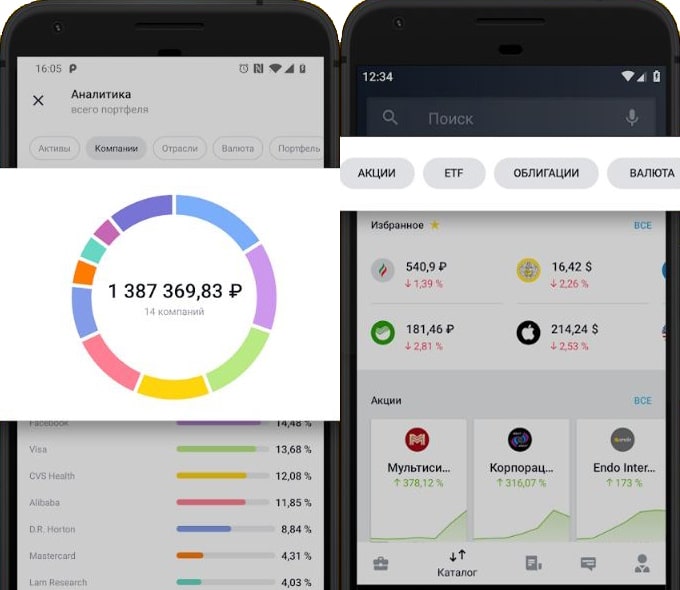

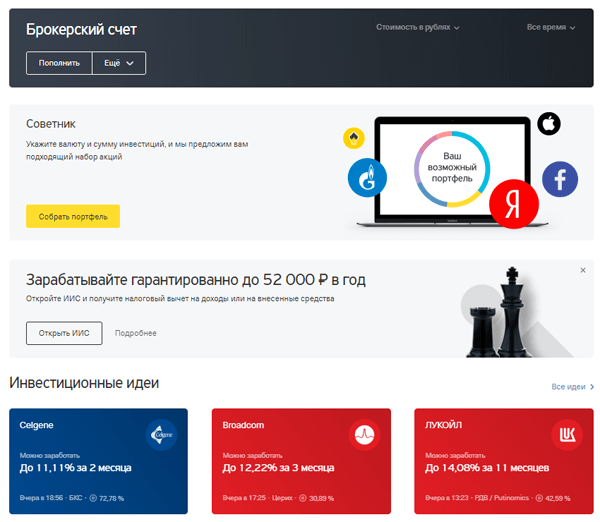

Обзор всех разделов приложения Тинькофф инвестиции с примерами

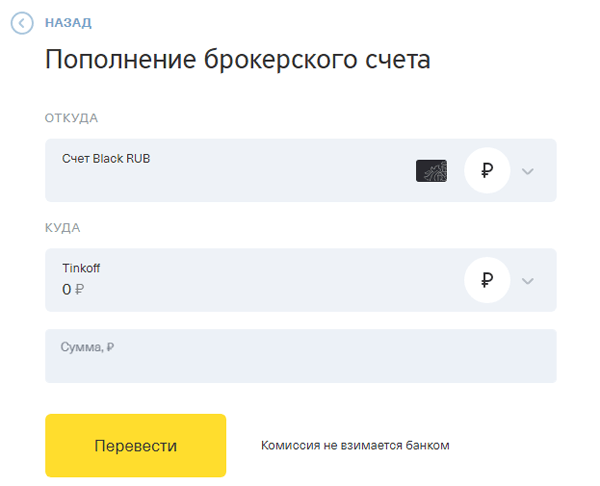

Как пополнить брокерский счет

Для того, чтобы начать пользоваться счетом, надо его пополнить. Сделать это можно либо через приложение Тинькофф Банк, выбрав в нем вкладку «Инвестиции». Либо через приложение Тинькофф Инвестиции (вход осуществляется по коду доступа или по отпечатку пальца). Результат будет одинаков – вы попадете в портфель своего брокерского счета (если смахнуть экран влево, откроется страница ИИС).

Портфель

На данной странице будут отображаться все купленные вами бумаги. А так же сумма на счете, дата открытия и ваша доходность. Это все появится, как только вы начнете покупать. Для этого давайте разберемся, как пополнить баланс. Кстати, это не является обязательной операцией, так как покупки в приложении можно совершать непосредственно с карты.

Нажав на шестеренку в правом верхнем углу, вы перейдете на вкладку информации о счете

- Пополнить – указываете счет списания. Это может быть счет в рублях, долларах или евро. Плюс счет зачисления (так же в одной из трех валют) и сумму. Вводите подтверждающий код. Пополнение осуществляется без комиссий и происходит мгновенно.

- Вывести – процесс происходит по точно такой же схеме. Указываете откуда, куда, сумму, пин-код. Операция происходит мгновенно и без уплаты каких-либо сборов.

- Тарифный план – содержит информацию обо всех доступных тарифах. И здесь же можно их сменить. Если нажать на отдельный тариф, то откроется окно с более подробной информацией о стоимости обслуживания, комиссиях, доступных сделках и прочих доступных бонусах.

- Отчеты – здесь можно выгрузить налоговый и брокерский отчеты по вашим счетам. Они понадобятся при подаче документов в налоговую, для получения вычета по счету ИИС. Загружаются в виде документа Exel.

Здесь же находится кнопка отключения овернайтов.

Для покупок бумаг следует перейти в следующий раздел приложения.

Тинькофф капитал — управление инвестициями

После открытия брокерского счета вам будут доступны все возможности инвестирования. Приобретать необходимые активы возможно через программу ЛК, либо мобильное приложение.

Пополнять брокерский счет не обязательно. Деньги за покупку будут взиматься с карты.

Вывод денежных средств

Выводить деньги из системы будет также легко. Оформите заявку на вывод и получайте свои дивиденды.

Сроки переводов будут зависеть от валюты и времени предоставления заявки на вывод денежных средств.

Покупка и продажа активов

Подписав договор на брокерское обслуживание, у вас будет открыт свободный доступ ко всем активам. Вам нет необходимости вдаваться в тонкости процесса. Достаточно выбрать нужный вид объекта инвестиции и купить его.

Рассмотрим на примере акций. Они продаются лотами. Можно выбрать любое количество акций, которое есть в лоте и осуществить покупку.

Продавать акции можно во вкладке «Портфель». Откройте ее, укажите количество продаваемых акций.

Все расчета по проводимым операциям проводятся в режиме Т+2, что означает + 2 дня. Оплатив акции сегодня, вы их получите не сразу, а по истечении 2-х дней.

- Акции. Это ценные бумаги различных российских и зарубежных компаний. Вы можете купить желаемое количество акций и получать с них регулярно дивиденды.

Чтобы выбрать нужные акции для покупки откройте соответствующий раздел в программе. Для простоты и удобства можно воспользоваться сортировкой по отраслям, выбрать иностранные компании, либо оставить российские.

Программа откроет всю необходимую информацию по активам:

- текущая стоимость;

- временной интервал;

- доходность.

Дополнительно предоставляются данные по самой компании, аналитические прогнозы, новости.

Покупка акций

- Облигации. Это ценные бумаги, которые подтверждают долговые обязательства предприятия. Приобретая облигации, вы даете свои деньги компании в долг под %. Это неплохое вложение денег. Тем более, что здесь идет стабильная и регулярная прибыль.

Чтобы правильно выбрать актив, необходимо обращать внимание на следующие моменты:

- погашение облигации;

- номинальную стоимость;

- рыночная цена;

- купонная величина;

- дата выплаты купона;

- периодичность выплат;

- текущая доходность;

- планируемая доходность.

- Валюта. Здесь необходимо сверяться с текущим курсом ЦБ. Несмотря на то, что придется за покупку платить еще проценты, покупать валюту через Тинькофф-Инвестиции будет выгоднее, чем в банке.

- Еврооблигации. Данные ценные бумаги могут стать хорошей альтернативой вкладам в валюте. Понятно, что и их доходность будет гораздо выше банковских вкладов. Единственный минус — высокая стоимость лота. Минимальная цена будет не ниже 1000 $/

Тинькофф инвестиции тарифы

Тинькофф-Банк предлагает на выбор два тарифа: Трейдер и Инвестор.

Стоимость первого в месяц — 599 рублей, второго — 99 рублей. Комиссионные выплаты по Трейдеру составят 0,03%, по Инвестору — 0,3% за каждую сделку.

Несколько моментов, на которые стоит обратить внимание:

- Ежемесячная комиссия будет взиматься сразу при проведении сделки.

- Двойная комиссия будет списываться с покупки ценных бумаг в иностранной валюте.

- Комиссии по 0,03 и 0,3% будут начисляться за каждую проведенную операцию.

Инвестиционный проект

Выплата дивидендов

Выплата проводятся по решению дирекции. Если принято решение по выплатам, то банк выплачивает своим клиентам дивиденды.

Они поступают на брокерский счет в течение 3-х недель. После зачисления полученные средства можно потратить на покупку новых активов, либо перевести на банковскую карту.

Приложение Тинькофф Инвестиции.

Удобным дополнением к сервису является мобильное приложение «Тинькофф Инвестиции», которое доступно для iOS и Android устройств. Все возможности Web-версии доступны и в приложении. Это позволяет управлять своим брокерским счетом и проводить сделки со своего смартфона из любого места, где есть интернет.

Из ключевых особенностей приложения можно отметить:

- Просмотр хода торгов, а также проверка цен и котировок.

- Контроль собственного портфеля: изменения общей стоимости и отдельных позиций.

- Наличие новостной ленты о финансовых рынках и ценных бумагах.

- Удобный календарь с графиком выплат дивидендов.

- Лента прогнозов и аналитики специалистов ведущих инвестиционных организаций.

- Настройка уведомлений.

- Круглосуточная поддержка в чате.

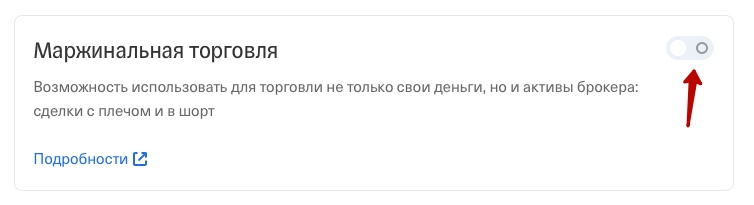

Что такое маржинальная торговля в Тинькофф?

Для увеличения дохода от сделок с ценными бумагами клиенты брокера Тинькофф могут подключить маржинальную торговлю. Эта опция позволяет помимо собственных вложений, также инвестировать деньги брокера. Иными словами, под маржинальной торговлей подразумевается ситуация, когда инвестор осуществляет сделки с активами, взятыми у банка взаймы.

Это интересно!

Веб-терминал Тинькофф Инвестиции: что это такое и как работать с инструментом?

Маржинальная торговля может осуществляться в следующих двух направлениях:

- В лонг — в этом случае инвестор зарабатывает деньги из-за повышения стоимости актива, приобретенного ранее с использованием средств брокера.

Пример:

Клиент приобрел акции Сбербанка на общую сумму 70 000 рублей, из них 40 000 рублей – это собственные, а остальные 30 000 рублей принадлежат брокеру. Через некоторое время акции подорожали на 25% и инвестор продал их, тем самым заработав 17 500 рублей. Если он не использовал средства брокера, то доход составил только 10 000 рублей.

- В шорт — при такой стратегии ставки делаются на понижение. Инвестор получает доход из-за снижения стоимости активов, которые ранее были проданы дороже. При этом часть бумаг берется в долг у брокера.

Пример:

Инвестор продал 100 акций Сбербанка (из них 50 свои, а 50 брокера) на общую сумму 50 000 рублей. Через несколько дней их цена упала на 25%. Таким образом, инвестор смог вернуть себе ценные бумаги, но с меньшими вложениями (за 37 500 рублей). Итого его доход от этой сделки составит 12 500 рублей.

В Тинькофф Инвестиции маржинальная торговля доступна владельцам брокерского счета или ИИС. Подключается такая опция по желанию пользователя. Основные правила использования:

- такой режим недоступен инвесторам, у которых есть отрицательная позиция по ценным бумагам или валюте;

- для проведения сделок можно использовать только средства с брокерского/инвестиционного счета (деньги на дебетовой карте задействовать не получится);

- по каждой сделке устанавливается свой лимит активов, которые могут быть заимствованы у брокера (определяется на основании начальной и минимальной маржи);

- за подключение режима «маржинальная торговля» с инвестора взимается определенная плата (подробнее об этом ниже по тексту).

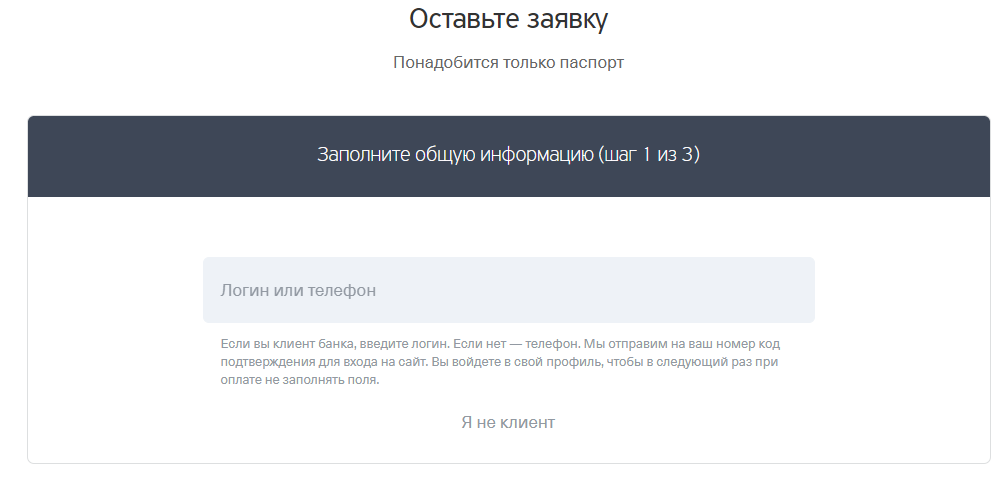

Тонкости регистрации

Открыть счет можно при выполнении следующих условий:

- Возраст от 18 лет, подающий заявку – гражданин РФ.

- Вы являетесь налоговым резидентом РФ.

- Вы не приходитесь близким родственником должностному лицу и сами соответствующий пост не занимаете (ФЗ №115, Ст. 7.3).

Если собираетесь помимо работы с фондовым рынком вкладывать средства еще и в ИИС, то у других брокеров ИИС счетов быть не должно. Запрещено одновременно открывать более 1-го индивидуального инвестиционного счета.

Что касается самой регистрации, то процесс зависит от того, являетесь ли вы клиентом Тинькоффа:

Те, кто пользуется услугами банка, могут заполнить заявку на сайте tinkoff.ru, подтвердить открытие счета через код из СМС и тут же начать торговать.

Если ранее услугами банка не пользовались, процесс будет чуть дольше. Заявка также подается онлайн, но работать сможете не сразу. Курьер привезет документы, в обязательном порядке вам сделают карту Tinkoff Black, после чего получите доступ к торговле на фондовом рынке.

Рекомендую открывать счет по этой ссылке. Бонусом получите 1000 рублей без дополнительных условий. Сэкономить можно и на обслуживании пластика. Открывайте карту Tinkoff Black и получите 3-месячную скидку.

Закажи дебетовую карту и получи 3-месячную скидку

Еще один приятный бонус – возможность заработать в рамках акции «Приведи друга». Убеждаете зарегистрироваться в Тинькофф знакомых, родственников и зарабатываете по 1000 рублей.

Заполнить онлайн анкету на открытие счета Тинькофф

Видео ниже – развернутый отзыв о работе сервиса.

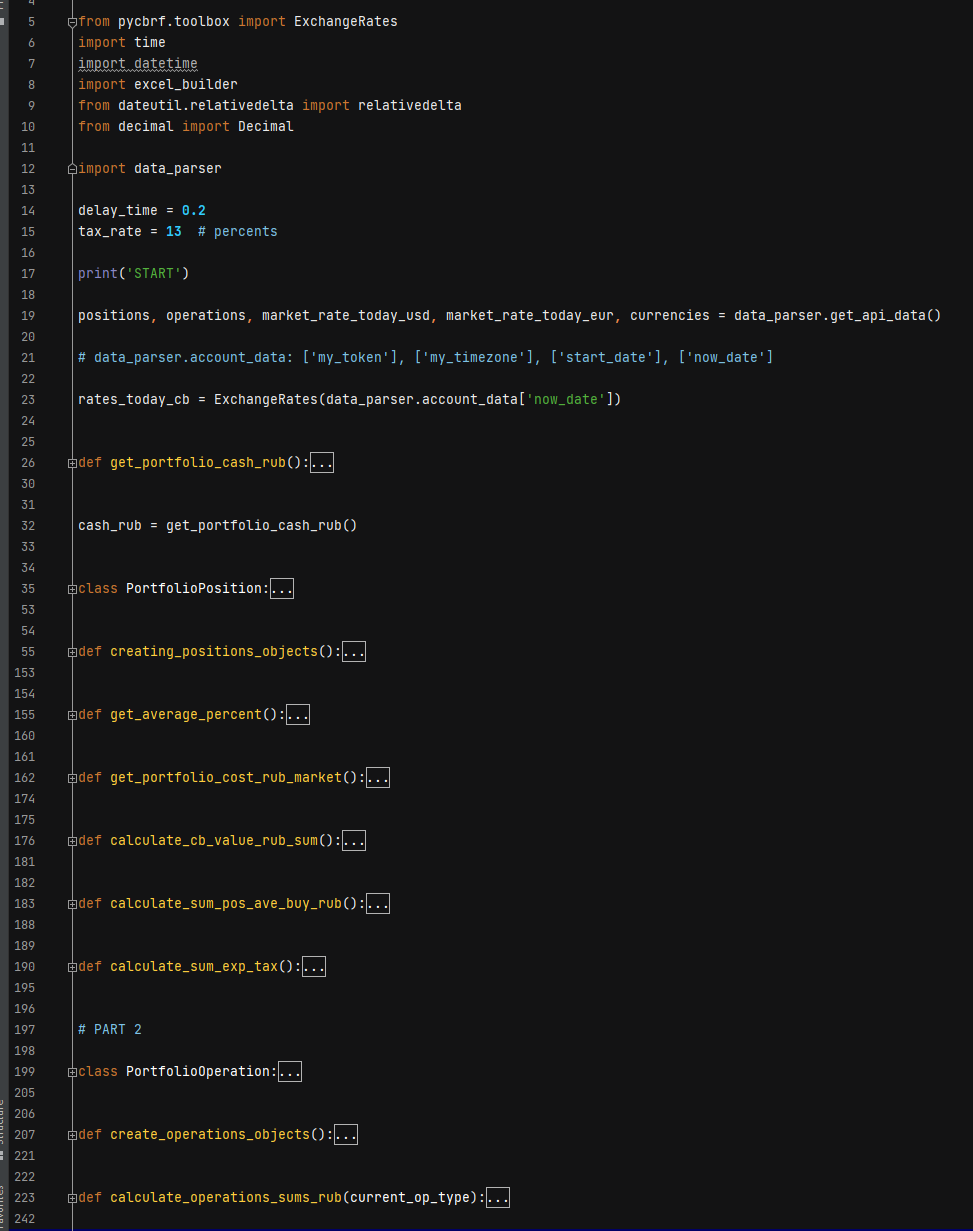

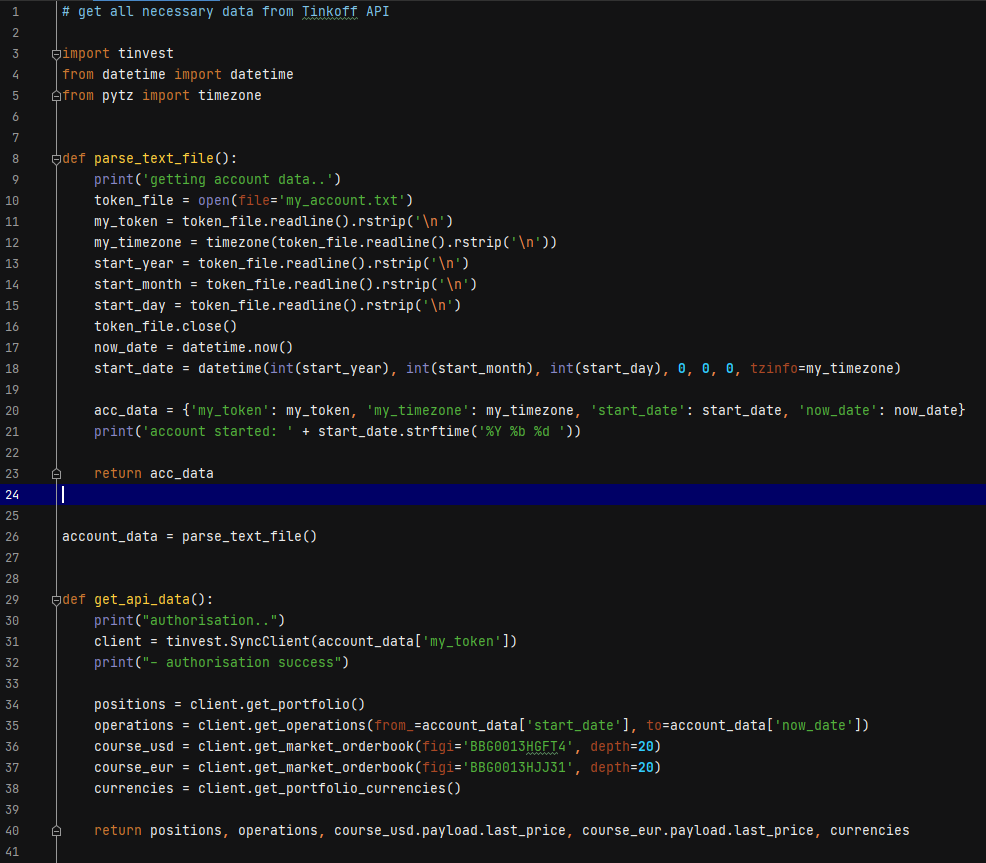

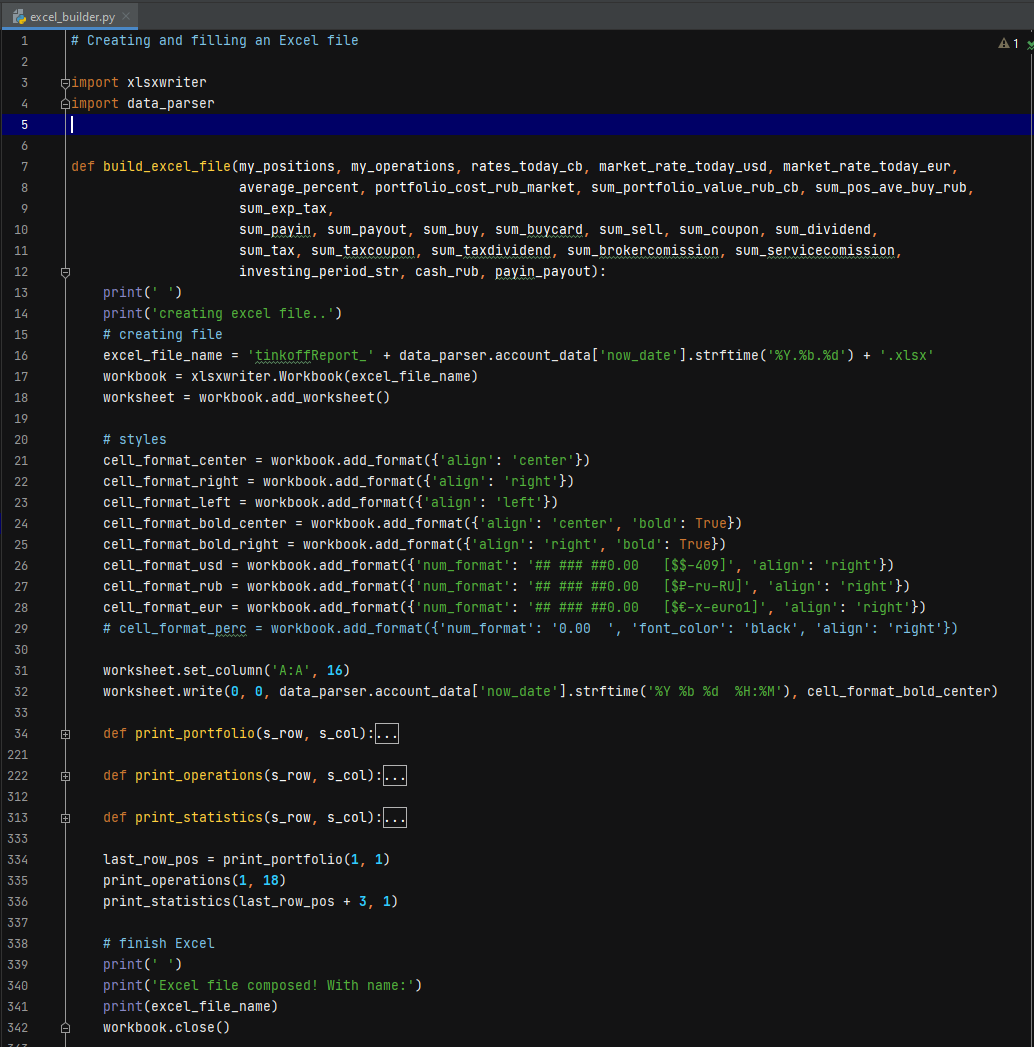

Структура программы

Я решил разбить проект на 3 модуля (файлика .py) и отдельный файлик .txt с данными аккаунта.

Модуль main.py — основной модуль программы, который мы запускаем. В нём создаются классы объектов, происходят вычисления и формируются объекты, заполняясь полученными данными. Парсит только курсы валют по разным датам с API ЦБ РФ.

Модуль data_parser.py — содержет всего две функции, первая парсит данные аккаунта из текстового файла, а вторая из Тинькофф Инвестиций и больше программа к этому не возвращается.

Модуль excel_builder.py — большой модуль, который ничего не считает, только берёт данные из main.py и строит огромную красивую таблицу.

Описание проблемы

Рассмотрю на примере своего портфеля (не ИИС) в мобильном приложении. (С даты публикации приложение может обновиться).

На главном экране видим ободряющие значения:

У меня здесь сразу возникают вопросы:

-

Каким образом была посчитана эта зелёная сумма и 12,21%? Причём, несколько дней назад у меня было что-то около +17%, потом я зафиксировал одну бумагу с профитом, стоимость портфеля почти не изменилась, а вот этот зелёный «общий процент» сразу упал до 12,21.

-

За всё время — это за несколько лет инвестиций? Ещё есть опция: за сегодня. А какой процент у меня, например, за год?

-

Мой портфель почти полностью в иностранных бумагах и USD. Каким образом это было переведено в рубли: по курсу ЦБ или по рынку?

-

Сколько от этой суммы у меня реально останется после уплаты налогов и комиссий, если я продам весь портфель и выведу деньги?

Заходим в раздел Портфельная аналитика, и находим там уже другие значения:

Почему на главной странице было +955 644, а здесь почти на 2 миллиона больше?

Кстати, здесь уже можно посмотреть результаты за год, приложение выводит сумму, но не процент.

Пока всё выглядит весьма оптимистично, открываю профиль в Пульсе.

Вот это результат! Посмотрим по-подробнее.

Здесь приведены результаты по месяцам. За 4 месяца текущего года +6,67%, а если посмотреть на 2020 год, там у меня +31,41%. Для сравнения, если не ошибаюсь, S&P 500 за 2020 год вырос на 16,26%. Не совсем понимаю, как я мог его так обогнать, если только дело не в курсовой разнице. В любом случае, это не вяжется с обозначенными на главном экране +12,21% за всё время, т.к. 2019 и 2018 года тоже зелёные. В общем, не понятно, как и в какой валюте они считают, надо разбираться.

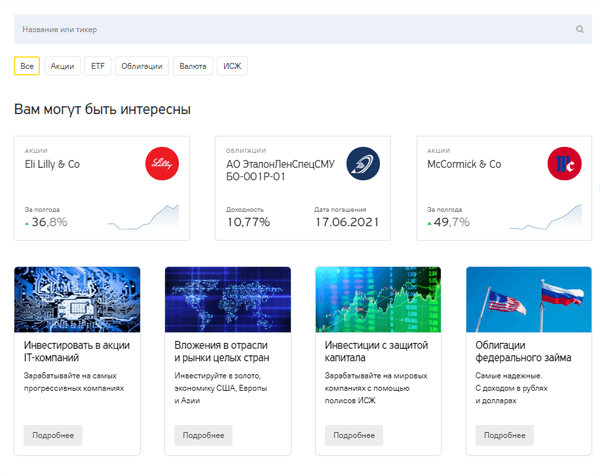

Как покупать акции в Тинькофф Инвестиции?

С помощью сервиса можно приобрести около 1 тыс. ценных бумаг – акции российских и иностранных компаний, облигации, ETF и полисы ИСЖ.

С полным перечнем инвестиций возможно ознакомиться на официальном сайте или через приложение. Чтобы подобрать инвестпортфель, рекомендуется использовать Робота-советника.

Чтобы приобрести акции или иные ценные бумаги, необходимо следовать приведённой ниже инструкции:

- авторизоваться в приложении или личном кабинете на веб-сайте Tinkoff.ru;

- выбрать ценную бумагу из каталога (облигации можно покупать поштучно, а акции – лотами);

- указать количество приобретаемых бумаг;

- нажать «Купить»;

- подтвердить сделку с помощью кода, присланного в СМС-сообщении.

Совершить покупку акций в Тинькофф Инвестиции по карте проще всего. В этом случае специалисты самостоятельно пополняют счёт для ведения торгов и автоматически списывают комиссию по сделке.

При необходимости брокерский счёт может пополнить сам инвестор – с этой целью также используется дебетовая карточка, выпущенная Тинькофф Банком. Комиссия за перевод денег отсутствует.

Купить ценные бумаги можно исключительно во время работы конкретной биржи, предложение которой заинтересовало клиента. Узнать часы проведения торгов, рабочие и выходные дни можно через приложение или на сайте в карточке соответствующей ценной бумаги.

Порядок действия при открытии брокерского счета

Оформление заявки в Тинькофф Инвестиции происходит полностью дистанционно, процесс отнимет пару минут, если у клиента уже есть дебетовая карта Тинькофф:

- Заполнить анкету, указав личные данные.

- Подписать ее, введя в поле на сайте код из смс-сообщения.

- Подождать два дня, на протяжении которых брокер проверит данные и откроет счет. Уведомления об этом отправляется клиенту в виде смс и письмом на электронную почту. Теперь он может начинать торговать.

Если дебетовой карты Тинькофф у пользователя нет, сперва придется ее оформить.

- Заполнить дистанционно заявку на получение карты.

- Выбрать удобное время для встречи с представителем банка.

- Подписать привезенные им документы (договор на обслуживание). Теперь карту Тинькофф Блек, которую можно будет полноценно использовать для пополнения счета и вывода заработанного.

О готовности счета клиента также уведомляют по смс. В среднем на это уходит около 2 дней.

Тинькофф брокерское обслуживание – тарифы 2020

На ноябрь 2020 года в Инвестициях действует три тарифных плана. Все зависит, как мы уже выяснили, от ваших вложений в ценные бумаги. Тинькофф предлагает такие тарифные планы для инвесторов:

- «Инвестор», который подходит тем, кто будет совершать сделки суммарно до 116 000 Р в месяц.

- «Трейдер», подходящий для сделок от 116 тысяч рублей.

- «Премиум» для крупных инвестиций.

Тариф «Инвестор»

Если ваши планируемые инвестиции менее 116 тысяч – это ваш тарифный план. Здесь нет требований по минимальному депозиту, за вывод и пополнение счета нет комиссий, как и абонентской платы за обслуживание.

На этом тарифном плане процент по сделкам составляет 0,3%. На тарифе «Инвестор» вы получите аналитику и рекомендации от робота-советника. Поддержка инвесторов доступна по телефону или в онлайн-чате.

Тариф «Трейдер»

Если ваши инвестиции будут больше 116 тысяч, то лучше использовать тариф «Трейдер, на котором при балансе от 2 миллионов, а также премиальной карты банка, доступно бесплатное обслуживание. Если сумма будет меньше – обслуживание в месяц обойдется в 290 рублей.

Как и в тарифе Инвестор, здесь есть поддержка в чате, робот-советник, бесплатное открытие, пополнение и вывод денег. Если обороты до 200 000 в день – комиссия 0,05%, если больше, то сбор составит 0,02%.

Тариф «Премиум»

ТП создан для масштабной инвест-деятельности, начиная с 1 миллиона рублей. За вами закрепят персонального менеджера, не нужно платить за обслуживание счета, на котором более 3 млн рублей, если меньше – 990 рублей вам придется оплачивать ежемесячно. Сумма на депозите меньше миллиона – невыгодный вариант, т.к. за обслуживание снимут 3000 в месяц.

Процент по сделкам составит 0,025% — 2%. Здесь комиссионный сбор зависит от типа актива. Сделки с внебиржевыми иностранными ценными бумагами будут наиболее дорогими.

Маржинальная торговля

Маржинальная торговля – это торговля с кредитным плечом. Вам выделяют деньги, и вы на эти деньги можете продавать-покупать активы. Маржинальная торговля доступна для всех тарифов, но если вы не являетесь опытным трейдером, мы крайне не рекомендуем вам пользоваться этой опцией – можно очень быстро попасть в долги.

Один момент – при некоторых условиях за маржинальную торговлю придется платить комиссию. Если у вас на конец для нет непокрытых позиций или сумма непокрытых позиций не превышает 3 000 рублей – маржинальная торговля для вас бесплатна. Если же непокрытые позиции в сумме на конец дня превышают 3 000 рублей – с вас будут брать как минимум 25 рублей за каждый день с такими позициями.

Знакомство с API

Находим официальную страницу Open API от Тинькофф:

https://tinkoffcreditsystems.github.io/invest-openapi/

На странице предлагаются SDK: Java, C#, Go, NodeJS.

Приведены и неофициальные: Python @daxartio,Python @Awethon, Python @Fatal1ty, PHP, Ruby.

Ничего из того, что я умею. В основном, я делал DIY проекты на Arduino-подобных контроллерах с WiFi, проектировал и заказывал для своих электронных устройств печатные платы, делал небольшие одностраничные WEB-интерфейсы и телеграм-боты для взаимодействия с этими устройствами. Т.е., в основном я работал с железом и писал прошивки на Arduino Wiring (на основе C++).

Из представленного списка мне больше всего импонировал Python, я писал на нём что-то на уровне и давно хотел познакомиться поглубже. Поэтому, я решил, что буду делать проект с Тинькофф API на Python.

И видео от профессионального разработчика.

Это сильно помогло мне продвинуться на начальном этапе: понять, как получать данные с API.

Если коротко, работает это так:

-

Устанавливаем и настраиваем его на своей машине

-

Устанавливаем через PIP библиотеку tinvest

Открываем редактор кода, например Idle, импортируем установленную библиотеку:

Создаём объект для дальнейшей работы с API:

В my_token выше подставлем свой API key, который получаем в личном кабинете брокера.

Я не стал пробовать в демо-счёте, сразу указал API своего реального портфеля.

Создаём объект с позициями портфеля:

Это сложный массив, который содержит информацию по каждой бумаге.

Создаём объект с операциями. Здесь указывается дата начала инвестирования и текущая дата в определённом формате.

Получаем рыночные курсы валют (понадобятся для дальнейших расчётов):

И чтобы в нашей будущей таблице появились не только бумаги, но и валюты кэшем, запросим и их тоже:

Данные можно выводить сразу же через , например:

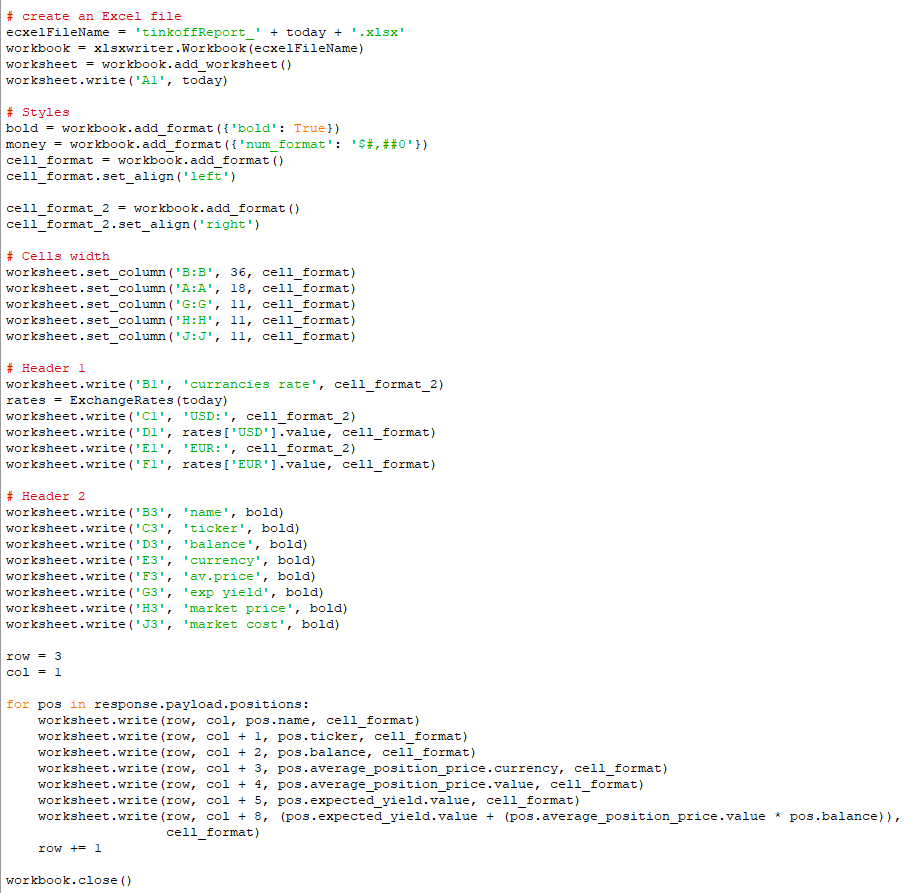

Но наша цель — это Excel таблица. Для её формирования я выбрал библиотеку XlsxWriter:

Файлик с excel появляется в папке с программной. Если файл с таким названием уже есть в папке — он перезапишется. Поэтому, я сделал, чтобы в названии файла была текущая дата, так удобно потом сравнивать отчёты за разные дни / месяцы:

Так, на этом этапе, у меня получилась небольшая программка, создающая таблицу с базовой информацией по бумагам, получаемой по API, а именно:

Наименование, тикер, валюта бумаги, количество бумаг, средняя цена покупки, ожидаемая выручка.

Из имеющихся данных простой арифметикой высчитывались: текущая рыночная цена одного лота и суммарная стоимость всей позиции.

Писалось всё в Idle, выглядело как-то так: (НЕ ПОВТОРЯТЬ!)

НЕ ПОВТОРЯТЬ

НЕ ПОВТОРЯТЬ

Подглядывая в проекты других разработчиков на Python, я тогда ещё мало что понимал, но было очевидным, что их проекты пишутся совсем по-другому, и мне придётся менять структуру в корне.

Я решил переписать всё заново, как положено, и в более удобной среде разработки.

Обучение для начинающих в Тинькофф Инвестициях

Рекомендации о порядке формирования портфеля, информацию о защите от рисков, долгосрочных стратегиях можно получить на базовом курсе для инвесторов-новичков. Всего в курсе 10 уроков, каждый длится порядка 10 минут. Завершается обучение тестом, полученные знания впоследствии пригождаются на практике.

Обучение для начинающих в Тинькофф Инвестициях

Обучение для начинающих в Тинькофф Инвестициях

Курс обучения доступен бесплатно в мобильном приложении. Подпишитесь на него, чтобы получать письма со ссылкой на уроки. Особенность курса заключается в отсутствии сложных терминов и получении минимальной базы знаний, чтобы начать инвестировать и получать доходы, поэтому вы:

- Узнаете, как инвестиции помогут сохранить деньги

- Разберетесь в базовых понятиях: акции, облигации, ETF, ОФЗ, дивиденды, ИИС

- Услышите много полезного про стратегии, риски, реальную доходность

- Будете готовы к обвалам цен

Уроки составлены опытными инвесторами вместе с редакторами Т-Ж.

Как начать инвестировать в Тинькофф

Чтобы начать инвестировать в Тинькофф, первым делом нужно открыть брокерский счет. Сделать это можно на официальном сайте банка или же в мобильном приложении Тинькофф Инвестиции.

Еще на эту тему

Тинькофф инвестиции: в чём подвох?

Далее нужно заполнить онлайн-заявку и дождаться звонка из банка. Сотрудник расскажет о дальнейших действиях.

Как быть в курсе всех подводных камней Тинькофф Инвестиции?

- Установка на телефон приложения.

- Авторизация, в главной вкладке нажатие на кнопку «Новый счет или продукт».

- Переход в раздел «Инвестировать в акции».

- На экране появится страница с кратким описанием преимуществ открытия брокерского счета в Тинькофф. Далее нужно кликнуть на кнопку «Продолжить».

- Нажатие на кнопку «Подписать заявку».

- В следующем окне появится сообщение о том, что заявка на рассмотрении. Здесь необходимо нажать на кнопку «Хорошо» и дождаться завершения открытия счета (обычно эта процедура занимает 2 рабочих дня).

Приступить к инвестированию и начать зарабатывать в Тинькофф можно сразу после открытия брокерского счета. Однако предварительно рекомендуется ознакомиться с интерфейсом приложения, доступными инструментами, а также изучить правила совершения сделок. Здесь покупка ценных бумаг производится лотами. Минимальный размер соответствует 1 лоту. Причем в отдельных случаях он может включать в себя сразу несколько ценных бумаг.

Обратите внимание!

Начать инвестировать можно с любых сумм. Здесь нет каких-либо ограничений и требований.. Алгоритм действий при покупке акций через Тинькофф Инвестиции выглядит следующим образом:

Алгоритм действий при покупке акций через Тинькофф Инвестиции выглядит следующим образом:

- Запуск приложения на телефоне и переход в раздел «Акции».

- Выбор вида – российские или иностранные акции.

- Просмотр разных вариантов, выбор подходящей акции и переход на ее страницу.

- Клик по кнопке «Купить» и заполнение необходимых параметров.

- Подтверждение операции при помощи кода из SMS-сообщения.

При совершении сделок инвестор может пользоваться разделом «Что купить». Здесь размещаются различные новости в сфере инвестиционной деятельности, популярные инструменты, прогнозы и прочие полезные сведения.

Прочитайте еще

Сбербанк Инвестор или Тинькофф Инвестиции

Особенности интерфейса

Приступать к биржевой деятельности можно сразу после подписания договора и получения банковской карты. Меню «Инвестиций» доступно после авторизации на сайте Тинькофф.

Раздел содержит четыре основных пункта:

- Портфель — актуальные сведения об имеющихся акциях компаний, облигациях других активах.

- События — журнал биржевых операций и движения средств через индивидуальный биржевой счет.

- Действия — перечень рабочих инструментов инвестора (пополнение, вывод прибыли, обмен валют).

- О счете — описание действующего тарифа и полные реквизиты.

Это следствие того, что разработчики изначально создавали сервис в расчете на неопытных биржевых игроков.

Важно: При отсутствии компьютера оперативный контроль биржевой стоимости ценных бумаг, осуществление покупки и продажи активов выполняется через мобильные приложения Тинькофф. Возможности программ для iOS и Android соответствуют веб-версии

Отзывы о них можно увидеть в онлайн-магазинах приложений. Большинство пользователей подчеркивает удобство мобильной программы

Возможности программ для iOS и Android соответствуют веб-версии. Отзывы о них можно увидеть в онлайн-магазинах приложений. Большинство пользователей подчеркивает удобство мобильной программы.

Тарифы Тинькофф Инвестиции на брокерское обслуживание

|

Тариф |

Инвестор |

Трейдер |

Премиум |

|

Ежемесячная плата за обслуживание |

0 ₽ |

290 ₽ или 0 ₽, при наличии карты Премиум, отсутствии торговли, оборотах более 5 млн ₽ за предыдущий период, а также для портфелей от 2 млн ₽ |

3000 ₽ или 990 ₽ для портфелей 1–3 млн ₽ (0 ₽ от 3 млн ₽) |

|

Размер комиссии за сделку |

0,3% |

0,05% / 0,025% |

0,025%, 0,25–4% при сделках с иностранными бумагами внебиржевыми |

|

Вывод и пополнение счетов |

Бесплатно |

Бесплатно |

Бесплатно |

|

Комиссия за открытие и закрытие счета |

Нет |

Нет |

Нет |

|

Комиссия за совершение срочной сделки |

10 ₽ за 1 контракт |

5 или 10 ₽ за 1 контракт |

|

|

Маржинальная торговля |

0 ₽ или от 25 ₽ в день при и наличии непокрытых позиций на конец дня на сумму свыше 3000,01 ₽ |

||

|

Поддержка |

Консультации по телефону и в чате |

Услуги персонального менеджера |

Как работать с Тинькофф Инвестициями

После регистрации в сервисе я перешел в личный кабинет Тинькофф и вошел во вкладку «Инвестиции». На главной странице показаны баланс брокерского счета, рекомендации и инвест-идеи. В будущем здесь также появятся сведения о купленных бумагах.

В разделе «Каталог» вы можете ознакомиться с доступными инвестиционными инструментами и приобрести интересующие.

Здесь же вы можете изучить информацию о каждой бумаге, ознакомиться с новостями и прогнозами крупных аналитиков.

В разделе «Идеи» представлены сведения о перспективных бумагах, на которые стоит обратить внимание

Выбрав одну из идей, вы получите связанную с ней новость и примерный прогноз.

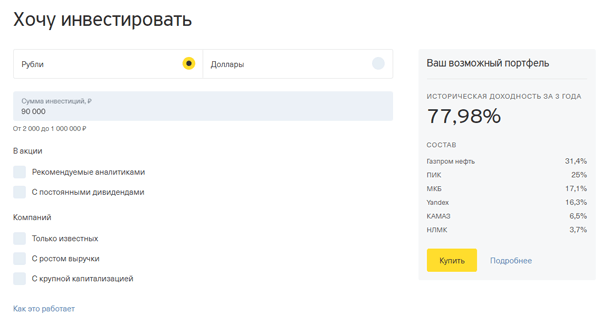

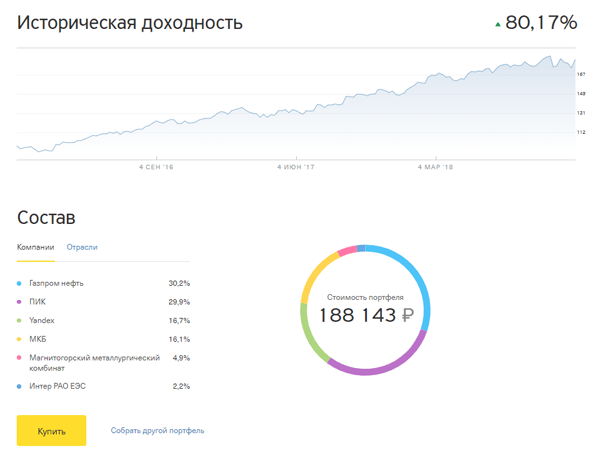

Тем, кто не знает, с чего начать инвестировать, подойдет сервис «Советник». Он поможет составить примерный пакет бумаг с учетом бюджета, ожидаемой доходности, личных предпочтений и других параметров.

После этого можно изучить более подробную статистику по портфелю и купить предложенные бумаги, либо собрать другой портфель.

Чтобы пополнить счет, достаточно нажать соответствующую кнопку на главной странице и указать нужную сумму. Деньги спишутся с Тинькофф Блэк и моментально зачислятся на счет.

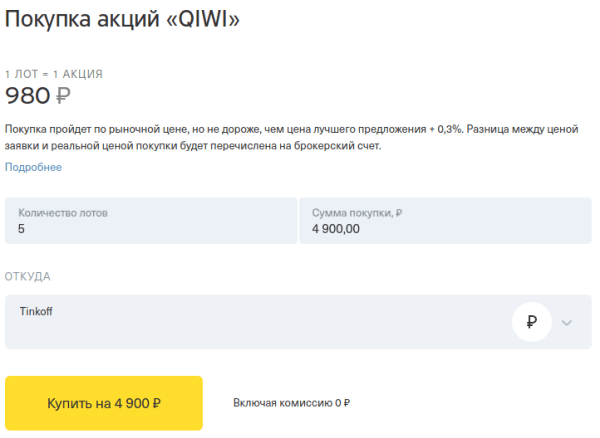

Для эксперимента я решил купить несколько акций QIWI. Для этого перешел на страницу бумаги и нажал кнопку «Купить». Указал несколько лотов и выбрал счет, с которого спишутся деньги. После, как при обычном платеже в интернет-банке, подтвердил операцию SMS-кодом. Акции сразу же перешли на брокерский счет.

Покупать и продавать бумаги можно только в часы работы биржи. Каждая площадка имеет свое расписание торгов – уточните его заранее. Если вы по какой-то причине не можете следить за расписанием – нажмите кнопку «Уведомить» на странице интересующей вас бумаги. Тинькофф отправит вам SMS, когда торги начнутся.

Тарифы

Выделяют 3 типа тарифных планов:

Инвестор – для начинающих работать с фондовым рынком. За обслуживание берут 99 рублей, но только в те месяцы, когда ведется торговля, в остальное время деньги не списывают. Комиссия при покупке и продаже акций, облигаций, ЕТФ равна 0,3%. Если раньше с ExchangeTradedFunds не сталкивались, полезной будет статья, что такое ETF фонды.

Трейдер – тариф подойдет тем, кто активно торгует. Плата за обслуживание счета возрастает до 590 рублей в месяц, но ее можно снизить до 0, если вы являетесь владельцем карты Tinkoff Black Platinum. Также плата не взимается при обороте свыше 5 млн. руб./мес. или при балансе брокерского счета от 2 млн. руб. В месяцы с нулевой активностью деньги не списывают. Комиссия 0,05%, до 0,025% она снижается только при достижении оборота в 200 тыс. руб. с начала дня.

Премиум – ориентирован на крупных инвесторов. За таким клиентом закрепляется личный менеджер, по запросу выдается аналитика. Ключевым на мой взгляд является максимальное количество доступных для торговли активов – их больше 10000. Также брокер сопровождает клиента до получения статуса квалифицированного инвестора.Комиссия от 2% (при работе со структурными нотами) до 0,025% при покупке отечественных и зарубежных акций и прочих инструментов фондового рынка.

Клиенты, открывавшие брокерский счет до 15.05.2018, должны заново сделать это. До этой даты учетная запись создавалась в компании БКС, после – в брокере Тинькофф.

Что касается премиального тарифа, то он явно не для всех. Чтобы воспользоваться им, нужно купить бумаг как минимум на 6 млн. рублей. Еще один вариант – имущество инвестора должно оцениваться как минимум в 6 млн. рублей (сюда входят деньги на депозитах в банке, обезличенные металлические счета, ценные бумаги). Также Премиум тариф доступен инвесторам, прошедшим профильное обучение. Статус должен подтверждаться бумагами FRM, GIIA, CFA, подойдет также сертификат аудитора, страхового актуария.

Если обзор тарифных планов ясность не внес, и определиться не можете – банк позволяет бесплатно сменить их неограниченное количество раз. Учтите только, что при каждой такой операции меняется начало отчетного периода и плата за обслуживание списывается при первой сделке. То есть постоянно «прыгать» между тарифными планами невыгодно – больше потеряете на стоимости обслуживания.

Вывод

После проведения обзора работы инвестиционной платформы можно сделать заключение, что проект заслуживает определенного внимания. Конечно, имеются некоторые недочеты, которые, однако, будут устраняться в ближайшем будущем.

Но данный проект характеризуется многими преимуществами. Обычный российский пользователь имеет большое количество возможностей для выгодных вложений средств и увеличения количества денег.

Проект характеризуется не только простотой, но и заинтересованностью. В настоящее время производится постоянное совершенствование предлагаемого сервиса. Новые клиенты постоянно привлекаются акциями, проводимыми на регулярной основе.

Банковские вклады характеризуются практически отсутствием дохода. Данный же проект предоставляет возможность гораздо большего заработка. Обычный россиянин может с помощью банковской организации стать акционером крупной российской или иностранной компании.

Выводы

Анализ отзывов и практический опыт работы сервисом инвестиций позволяет рекомендовать их для тех, кто пока не имеет опыта торговли ценными бумагами.

Сервис не требует установки и настройки сложных компьютерных приложений. Подойдет он и для активного трейдинга. Однако в этом случае стоит выбирать тарифные планы с комиссией 0,03%.

Плата за обслуживание взимается только в месяцы активности на бирже. Это удобно для желающих сделать долгосрочные разовые вложения.

Как выбрать самый прибыльный вклад среди всех банков РФ?

Рекомендуем наш максимально полный обзор по вкладам для физических лиц в 2020 году: проценты, тарифы, скрытые условия, секреты повышения ставки и правила оформления вкладов. Вы точно найдете выгодный депозит, а рассчитать прибыль сможете на удобном онлайн калькуляторе.