Тинькофф инвестиции отзывы

Содержание:

- Чем может быть полезен Тинькофф?

- Тинькофф инвестиции премиум тариф

- Продукты брокера

- — Позиции

- Брокерский счёт Тинькофф

- Инструменты торговли и инвестирования

- Как зарегистрироваться в Тинькофф инвестиции

- Инвестиции в акции и облигации

- Тинькофф инвестиции — официальный сайт

- Преимущества и недостатки

- Индивидуальный инвестиционный счет

- Влияние комиссий на результат

Чем может быть полезен Тинькофф?

Для себя я отметил следующие моменты, дающие новичкам интересные возможности.

Альтернатива банковским вкладам. Здесь на помощь придут облигации. С их более высокой процентной ставкой. Если посмотреть текущее положение дел в банковском секторе, то мы видим что облигации дают примерно в 1,5 — 2 раза больше доходности.

Валютные операции. Сервис позволяет обменивать валюту по курсу, максимально приближенному к официальному. Банковский обменный курс всегда включает в себя несколько процентов сверху.

Вклады в долларах. Аналогично рублевым вкладам, ставка намного выше, чем могут предложить банки. Покупаем евробонды, дающие доходность в 2-3 раза выше депозитов.

Покупка акций российских и иностранных компаний. В один клик можно стать акционером одной или нескольких мировых компаний. И участвовать в росте прибыли: за счет повышения котировок или получения дивидендов.

Просто ради интереса и первичного знакомства с фондовым рынком. Попробовать купить акции и понять, что ничего сложного в этом нет. Возможность купить частичку Газпрома или Apple просто ради собственного удовлетворения. И в компании друзей как бы между делом похвастаться, что я являюсь акционером Газпрома (Сбербанка, Google).

Тинькофф инвестиции премиум тариф

Премиум сервис – это еще одна возможность более удобной инвестиционной работы с финансовым учреждением. Ее особенности заключаются в следующих пунктах:

- Постоянная аналитика. Обзоры рынков и более выгодных инвестиций помогут вам более целесообразно вкладывать собственные деньги

- Персональный менеджер. К вам будет закреплен специалист, который поможет решить абсолютно любой вопрос, который связан с инвестиционными операциями

- Расширенный спектр возможностей

Как зарегистрировать премиум-аккаунт в брокере Тинькофф

- Оставьте собственный номер телефона на сайте предприятия

- Дождитесь звонка сотрудника и оставьте собственную заявку

- В течение 2 рабочих дней будет создан ваш личный инвестиционный свет

- Подключите тариф «Премиум» в вашем личном кабинете

Продукты брокера

«Тинькофф Инвестиции» разработал ряд базовых и дополнительных продуктов.

Структурные продукты

Базовые продукты:

- «Советник». Автоматический подбор сбалансированного инвестпортфеля на основании ответов на 3 вопроса;

- «Инвестиции для профессионалов». Доступна внутридневная маржинальная торговля. Кредитное плечо рассчитывают исходя из ставки риска. Легкое выставление заявок, stop loss и take profit позволяют контролировать прибыль и убытки. Стакан и свечи помогают отслеживать спрос и предложение, проводить теханализ, предугадывать ценовые движения;

- «Тинькофф Инвестиции Премиум» с персональным менеджером и индивидуальными решениями аналитиков для клиентов, желающих получить особое отношение к своим деньгам. Открыт доступ к большему количеству инструментов и сделкам с внебиржевыми финансовыми инструментами. Ежедневно предоставляется понятная аналитика (обзоры рынка, дополнительные торговые идеи, отчеты по компаниям). Для подключения к сервису необходимо заполнить анкету, ответить на 10 вопросов об отношении к риску, целях инвестирования и опыте в биржевой торговле. На основании ответов «Тинькофф Инвестиции» определяет инвестиционный профиль клиента и рекомендованные инструменты, формирует инвестиционный портфель с оптимальным сочетанием валюты и ценных бумаг. В подарок выдается премиальная карта со всеми привилегиями. В распоряжении улучшенное приложение для смартфона с расширенным функционалом (покупка портфеля в один клик, больше аналитики, получение статуса квалифицированного инвестора в чате).

Еще

OpenAPI обеспечивает прямой доступ к торговому серверу. Допустимо создание собственных торговых алгоритмов и роботов.

«Тинькофф Инвестиции пульс» – соцсеть для инвесторов, помогающая быстро стать частью сообщества инвесторов. Позволяет следить за доходностью портфелей других инвесторов, анализировать их стратегии, делиться опытом, общаться (комментарии, обсуждение тенденций рынка, общение с профессиональными трейдерами).

Собраны готовые коллекции торговых инструментов (акции IT-компаний с доходностью 4,09 % за 3 года, акции российских компаний с доходностью 30,92 % за 3 года, гособлигации, американские акции и пр.).

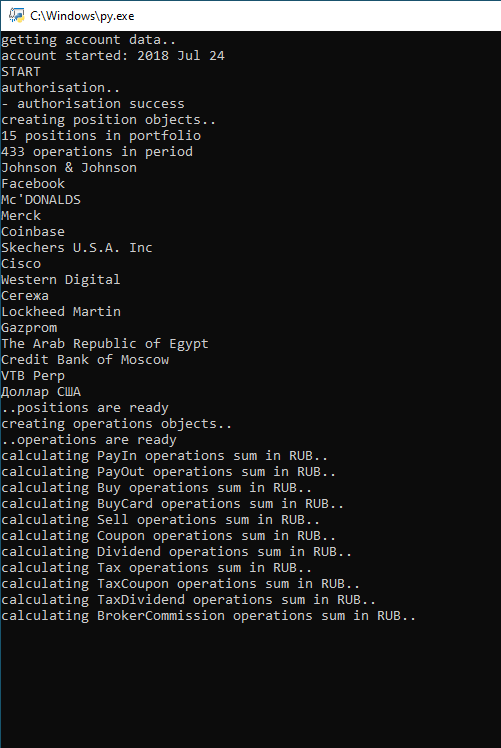

— Позиции

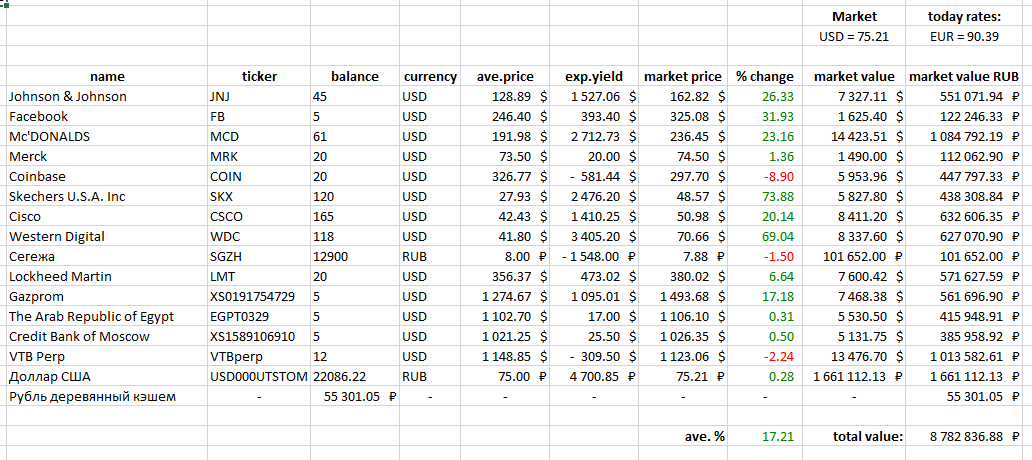

В левой части таблицы выводится информация по текущему портфелю:

Параметры (базовые, из API):

name — название бумаги

ticker — тикер

balance — количество бумаг в портфеле

currency — валюта

ave.price — средняя цена покупки в валюте

exp.yield — ожидаемая прибыль с продажи (без учёта налогов и комиссий)

Тут, кстати, стало понятно, откуда взялась сумма 955 644 руб (+12,21%) на главном экране приложения — это как раз и есть суммарный exp.yield в рублях по рыночному курсу.

Параметры, посчитанные на основе базовых:

market price — текущая рыночная цена одной бумаги (ave.price + exp.yield)

% change — процент изменения стоимости актива (market_price / ave.price) * 100) — 100)

market value — текущая рыночная стоимость всей позиции (market_price * balance)

market value RUB — рыночная стоимость всей позиции в пересчёте на рубли по текущему рыночному (не ЦБ) курсу

ave. % — среднее арифметическое всех % change. Сейчас я понимаю, что это бесполезный параметр. Надо было считать по-другому, возможно исправлю в следующих версиях программы.

total value: — рыночная стоимость портфеля в рублях (сумма всех market value RUB)

Дальше — интереснее!

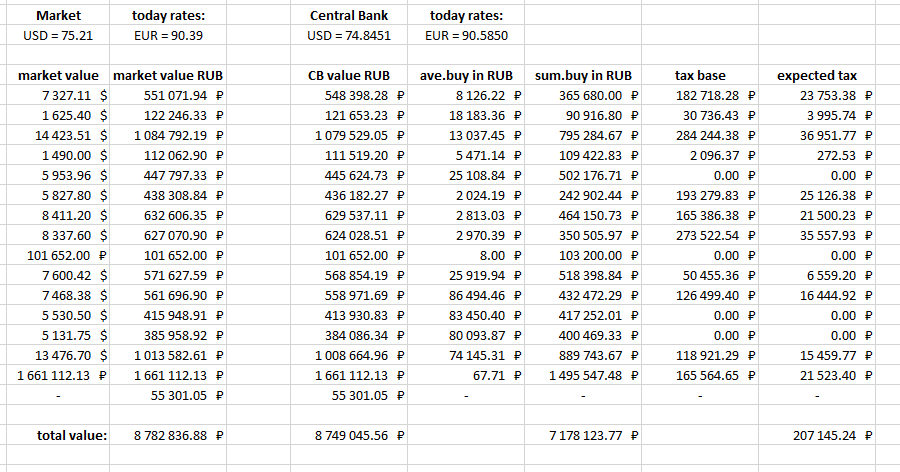

Сразу после блока с рыночными ценами, располагается самый сложный, с точки зрения расчётов, блок: стоимость активов по ЦБ и расчёт ожидаемого налога при продаже.

CB value RUB — стоимость позиции в рублях по курсу ЦБ на сегодня.

Внизу считается сумма, которая у меня составила 8 749 045 — это оценка стоимости моего портфеля, с точки зрения ЦБ, и она отличается от рыночной стоимости на 33 791 руб, что вполне нормально.

ave.buy in RUB — средняя стоимость покупки в рублях по курсу ЦБ на дату покупки. Это важный параметр для последующего расчёта налога.

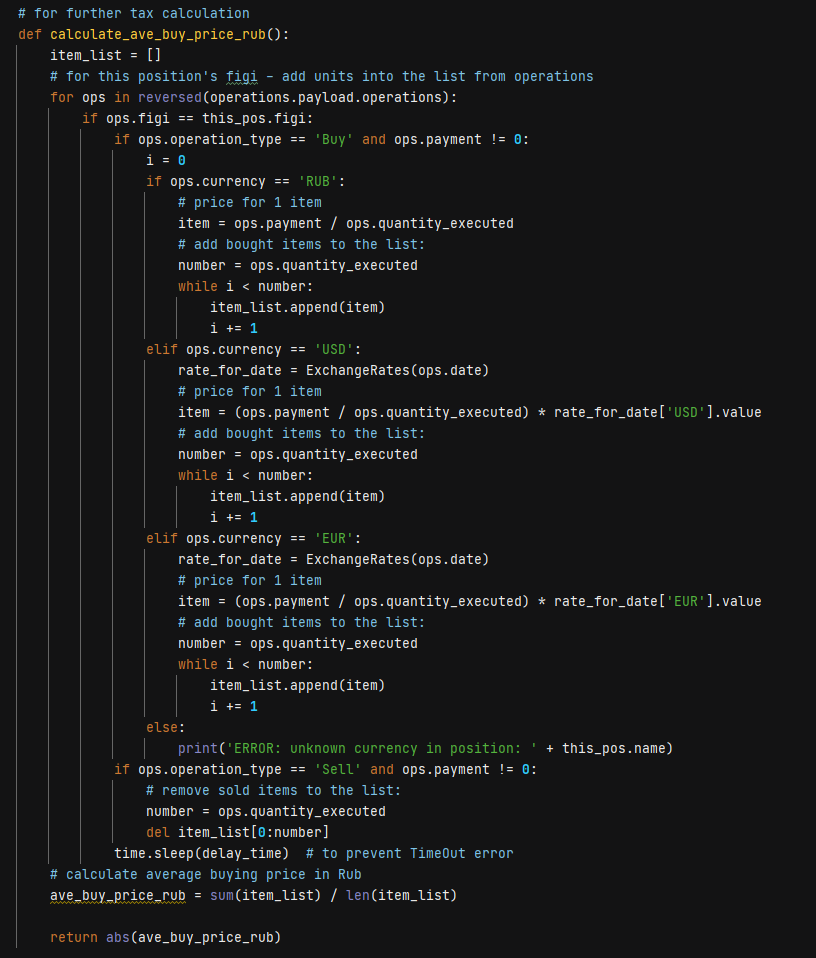

Сложность в том, что бумага могла приобретаться частями, в разные дни, а могла частично продаваться. Здесь действует такое правило, что первой продаётся та бумага, которая первой покупалась.

Чтобы решить эту задачу, я придумал сделать для каждой позиции упорядоченный список (массив). Программа пробегает по всем операциям покупки, находя операции с figi данной бумаги, и каждая покупка добавляет в список количество ячеек, соответствующее количеству приобретённых бумаг. Каждая ячейка содержит значение, соответствующее цене покупки в рублях по курсу ЦБ на дату операции. А каждая продажа удаляет нужное количество ячеек из начала списка. Затем считается среднее значение по оставшимся ячейкам, так получается средняя цена покупки в рублях по курсу ЦБ.

Был небольшой подвох, связанный с тем, что в списке операций от Tinkoff API есть не только выполненные, но и нулевые операции, которые пришлось отсеивать.

Чтобы API ЦБ РФ не решил, что мы его ддосим, я поставил небольшую задержку. В итоге, всё считается как надо, но этот этап обрабатывается ощутимо медленно. Чтобы обработались мои 15 позиций и 430 операций, приходится ждать около 1 минуты.

Наверняка это можно как-то оптимизировать, но, в принципе, мы не торопимся.

Разобравшись с самым сложным этапом, можно составить следующие колоночки:

sum.buy in RUB — сумма покупки позиции в рублях по курсу ЦБ (ave.buy in RUB * balance)

Внизу считается сумма, которая составила 7 178 123 — на такую сумму, по мнению ЦБ, я приобрёл текущие активы.

tax base — налоговая база (sum.buy in RUB — CB value RUB)

expected tax — ожидаемый налог по ставке 13%, который нам насчитают, если продать бумагу сейчас.

Внизу получилась сумма: 207 145 руб. — такой налог будет удержан, если я продам весь портфель сейчас.

Брокерский счёт Тинькофф

Тинькофф инвестиции – это сервис от всем известного одноименного брокера, который даёт доступ к торгам на бирже. Клиенту предлагается огромный перечень всевозможных торговых инструментов – акции, облигации, валюты, сырьё и так далее. Весь процесс инвестирования реализован максимально удобно для инвестора, торговые условия улучшаются, что привело к тому, что Тинькофф банк уверенно движется к первым строчкам рейтинга российских брокеров. В борьбе за каждого клиента брокеры обычно стремятся улучшить качество обслуживания в каком-либо аспекте. Tinkoff же делает это по всем возможным направлениям.

В отличие от разных форекс контор, которые именуют себя брокерами, желающему получить настоящую лицензию российского ЦБ достаточно сложно это осуществить. Довольно жёсткие требования и огромные штрафы за недобросовестное исполнение предписаний по оказанию услуг сделали наш рынок очень прозрачным. Дело в том, что по любому несоответствию договору можно жаловаться, поэтому до такого ситуацию никто не доводит. Поэтому, регистрируясь в Тинькофф инвестициях, можно быть абсолютно уверенным в том, что компания будет добросовестно исполнять все свои обязательства. Это не значит, что ответственность за потерю денег перейдёт с клиента на кого-либо, но с технической стороны всё будет чётко.

Данные с московской биржи на апрель 2019

Данные с московской биржи на апрель 2019

Раньше своего собственного сервиса у Тинькофф банка не было, поэтому вся брокерская деятельность осуществлялась через посредника – БКС. Однако, год назад была получена лицензия и теперь можно открывать брокерский счёт непосредственно у Тинькофф Брокера.

Что улучшилось?

- Издержки снизились, появились новые возможности (что совсем не удивительно, ведь работу напрямую всегда выгоднее).

- С самого момента открытия начался бурный рост числа клиентов Тинькофф Инвестиции, буквально за год число клиентов перевалило за отметку в 100 000 – это очень много по меркам даже давно работающего брокера. По самым скромным прогнозам ещё через год Тинькофф может уверенно выйти на 2 место. Выше подняться будет сложно, так как там такие киты как Сбербанк и ВТБ, они в принципе вне конкуренции из-за своей репутации. Хотя, по чисто регистрациям Тинькофф инвестиции уже опережают ВТБ.

Статистика активных клиентов

Теперь взглянем на статистику активных счетов

Здесь нужно принять во внимание тот факт, что у ИИС есть своя специфика получения налоговых льгот. Многие регистрируют счета, и оставляют их пустыми до тех пор, пока не появятся деньги

За это время может пройти либо часть установленного минимального срока существования счёта (3 года) либо его часть. В любом случае, данная государственная программа сильно стимулировала процесс привлечения новых участников торгов на фондовый рынок.

Основная проблема – донести до скептически настроенного населения информацию о возможности приумножения своего капитала вместо банального хранения долларов под матрасом. В приведённой ниже таблице представлены данные по количеству активных торговых счетов:

Активные торговые счета у лидирующих брокеров

Активные торговые счета у лидирующих брокеров

И здесь по активности брокерский счёт Тинькофф занимает вторую строчку. Уступить Сбербанку – это само собой разумеющееся явление, удивляться не стоит

В остальном можно сказать, что для относительно молодой компании старт получился потрясающим, в условиях жёсткой конкуренции создание своего сервиса Тинькофф инвестиции дало хороший результат, и прямым свидетельством этого является как раз не общее число зарегистрированных счетов(хотя это, безусловно, важно), но число именно активных счетов. Это значит, что клиенты пользуются доступом к бирже и торгуют

Раньше было такое заявление – “В Тинькофф инвестициях разберутся и домохозяйки”. Но:

- домохозяйки ничуть не глупее остальных, это предубеждение;

- процесс регистрации действительно достаточно прост, торговля же некоторыми инструментами потребует знаний, но при этом есть такие, которые подразумевают практически одно лишь нажатие кнопки мыши, стабильный(пусть и небольшой) доход и гарантию возврата средств.

Миллионные заработки никто не гарантирует, но всё в руках самого клиента. Есть разные типы инструментов, некоторые из них дают действительно практически 100% гарантии и фиксированный доход наподобие банковского депозита (речь идёт об облигациях – государственных и корпоративных). С этими типами ознакомимся далее после регистрации.

Инструменты торговли и инвестирования

«Тинькофф Инвестиции» располагает следующими инструментами:

- акциями отечественных и иностранных компаний («Полюс Золото», «Детский мир», Tesla Motors, Booking, «Азбука вкуса», Wal-Mart Stores);

- облигациями;

- фондами (инвестирование в золото, акции, облигации и валюту в равных долях) с низким уровнем риска. Золото защитит от инфляции, акции обеспечат прибыль при росте экономики, облигации подорожают при кризисе, валюта снизит риски. Не нужно предугадывать фазу экономики: хорошие результаты будут показаны при спаде и при стагнации. Волатильность ниже, чем у рынка акций за аналогичный период. Для покупки нужно иметь на счету в «Тинькофф Инвестиции» минимум 5 руб.;

- валютой (евро, доллар).

На выбор несколько фондов, находящихся под управлением УК «Тинькофф Капитал» (совместный проект с Московской биржей):

- Вечный портфель EUR. Средняя годовая доходность – 5,8 %. Регион инвестирования – еврозона;

- Вечный портфель RUB. Средняя годовая доходность – 14 %. Регион инвестирования – Россия;

- Вечный портфель USD. Средняя годовая доходность – 7 %. Регион инвестирования – США.

Сделки по акциям фонда от «Тинькофф Инвестиции» идут без комиссии. 10 % от прибыли придется заплатить при реализации бумаг или раз в квартал, если продолжаете держать позицию. Минимальный платеж за год – 99 руб. Для приобретения акций фонда требуется открытие ИИС. Минимальный срок инвестирования – 3 года.

Как зарегистрироваться в Тинькофф инвестиции

Регистрация в приложении Тинькофф инвестиции (без карты или с ней) будет иметь следующий вид:

Открыв платформу на своем телефоне, нужно выбрать одну из кнопок: «Я клиент Тинькофф» (если у пользователя уже есть дебетовая карта этого банка) или «Стать клиентом» (для лиц, впервые пользующихся услугами).

В последнем случае пользователю необходимо будет оформить карту Тинькофф. В указанное время приедет специалист из банка со всеми необходимыми документами и сразу выдаст карту.

Войдя в приложение, в нижней части нужно кликнуть на кнопку «Открыть новый счет или продукт».

Выбор и переход в раздел «Инвестировать в акции».

На следующей странице нужно ознакомиться с условиями открытия брокерского счета и нажать кнопку «Продолжить».

Последний шаг – подача заявки. Для этого следует кликнуть по кнопке «Подписать заявку».

Брокерский счет будет открыт в течение нескольких часов или на следующий день (в случае, если биржа будет закрыта).

Сразу после регистрации по умолчанию будет активирован тариф «Инвестор». За его обслуживание не взимается плата. При необходимости клиент может подключить пакет «Трейдер» или «Премиум».

Как быть в курсе всех подводных камней Тинькофф Инвестиции?

Инвестиции в акции и облигации

Если вы желаете стать инвестором и заработать на инвестициях, вы можете выбрать варианты в

Тинькофф Инвестициях:

- выбрав валюту, вы можете инвестировать в евро, американские и гонконгские доллары, а

также фунты, йену, фунты, юани и лиры; - выбрав акции и облигации, вы приобретаете ценные бумаги российских компаний на

Московской бирже; - выбрав еврооблигации российских компани, — инвестируете в ценные бумаги на Московской и

Санкт-Петербургской биржах; - выбрав акции иностранных компаний с бирж NYSE, NASDAQ и LSE — инвестируете на

Санкт-Петербургской бирже.

| MicroStrategy Inc | Доходность за полгода: 337,7% |

| Renewable Energy Group Inc | Доходность за полгода: 268,65% |

| Livent Corporation | Доходность за полгода: 241,96% |

| ВТБ Индекс Мосбиржи | Доходность за полгода: 30,77% |

| Signet Jewelers | Доходность за полгода: 288,2% |

| MTS Systems Corp | Доходность за полгода: 267,73% |

Тинькофф инвестиции — официальный сайт

Вся информация о возможностях сервиса, а также оформления заявки на открытие брокерского счета доступна на сайте банка в разделе инвестирования.

Попав на главную страницу инвестиционного блока, можно воспользоваться предлагаемыми разделами:

- обзор;

- лента;

- каталог;

- премиум;

- что купить.

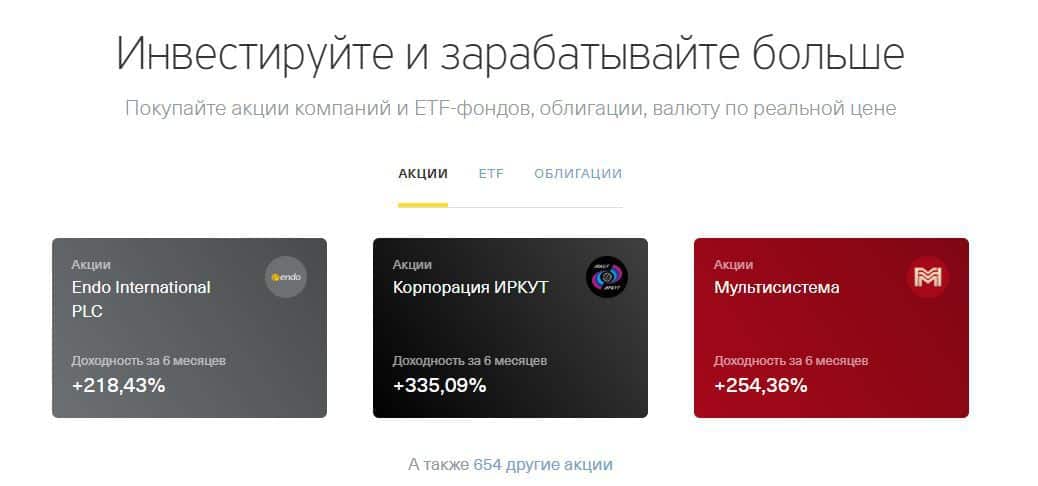

В верхней части основной страницы предлагается просмотреть информацию о возможных объектах инвестирования. Это акции, облигации и ETF. На сайте предлагается 657 акций разных компаний и организаций, 107 облигаций и 12 видов ETF.

Если есть желание более подробно посмотреть сведения по конкретному предмету, то необходимо войти в нужный подраздел, выбрать объект и посмотреть подробные данные о нем.

Ниже будет размещаться информация о компании со ссылкой на официальный портал фирмы.

- Обзор

На странице раздела Обзор можно оформить заявку на открытие брокерского счета, познакомиться с полезной информацией о работе сервиса, узнать о возможностях инвестора в программе.

- Лента

В разделе Лента будут размещаться последние новости, которые могут быть полезными для участников проекта Тинькофф-Инвестиции. Здесь же можно познакомиться с предлагаемыми на сервисе новыми инвестиционными идеями. При желании ими можно воспользоваться и приобрести.

- Каталог

В данном разделе вы сможете просмотреть все возможные варианты инвестирования.

Здесь предлагается просмотреть:

- акции;

- ИСЖ;

- валюта;

- облигации;

Сервис очень удобен в использовании. Открыв любой раздел, вы сможете отсортировать ценные бумаги на свое усмотрение.

Выбрать российские или иностранные компании. Можно выбирать по отраслям деятельности. Программе предоставляет возможность просмотреть изменение цены на выбранные акции за любой период времени.

Это поможет вам сделать правильный выбор.

Стоит обратить внимание и на ИСЖ. Это полисы страховых инвестиций

Они продаются на длительные сроки от 3-х до 5-ти лет. Доход от данных бумаг нельзя предсказать. Вы можете получить 10%, а можете удвоить вложенные средства.

- Что купить?

Этот раздел заинтересует тех, кто еще не определился со своим выбором и хочет просмотреть дополнительные варианты. Советник сможет собрать инвестиционный портфель. Надо только указать сумму, которую планируете вложить и валюту.

Помощник предложит возможные способы инвестирования. Вам останется только с ними познакомиться и выбрать наиболее оптимальный для себя вариант вложения денег.

- Премиум

Данный раздел предназначен для лиц, которые готовы перейти на премиум-тариф.

Премиум-сервис предоставляет клиентам персонального менеджера и дает больше возможностей для инвестиций. Здесь можно познакомиться с принципами работы и условиями.

Что необходимо помнить перед совершением сделки?

Инвестируя деньги в ценные бумаги, надо знать, что все они разные и одинаково эффективны быть не могут. Облигации будут приносить небольшой, но регулярный доход. А вот на акциях можно заработать больше, но можно и потерять.

То же касается и валюты.

Поэтому, внимательно просматривайте размещенный на страницах сервиса материал. По возможности изучите его и только потом принимайте взвешенное решение. На валютные курсы и курсы акций влияют разные факторы.

Это и экономическая обстановка, и политические события. Следите за новостями в стране и мире и не поддавайтесь панике, если уже вложили свои деньги.

Не стоит забывать и про налоги. С прибыли вам необходимо будет отдать государству положенные 13%. С сервисом Тинькофф Инвестиции вам об этом можно забыть. Здесь все сделают за вас и заплатят налоги.

Прислушивайтесь к советам и прогнозам аналитиков. Их вы можете найти на страницах программы инвестирования Тинькофф сервиса. Многие значимые финансисты дают советы начинающим инвесторам.

Они рекомендуют вкладывать свои сбережения не только в один проект, а использовать разные доступные инструменты.

Это снизит риски и сбережет вложенные средства. С помощью предлагаемой программы Тинькофф-Инвестиции вам предоставляется возможность дополнительного заработка и получения неплохого дохода.

Преимущества и недостатки

Прямых недостатков у данного сервиса, в общем-то нет. После того, как брокер стал самостоятельным, вся техническая база стала полностью соответствовать стандартам отрасли, то есть ничего лучше никто не предлагает. Работает всё быстро,никаких нареканий нет. В связи с этим отметим преимущества, которые выделяют Тинкофф инвестиции на фоне остальных:

- Простой процесс регистрации и открытия счёта, при этом всё бесплатно и получаем карту банка. Комиссии за вывод отсутствуют.

- Гибкая система тарифов, позволяющая выбрать подходящий в зависимости от того, что интересует. Можно сократить свои издержки на обслуживании счёта, а можно на комиссии за сделки. Подойдёт как консерваторам, так и активным трейдерам.

- Огромный список инструментов, который удовлетворит даже самого искушённого инвестора. Сотни акций, облигаций и ETF дают возможность составить практически любой портфель, от чрезвычайно рисковых до абсолютно безопасных.

- Удобное мобильное приложение Тинькофф инвестиции, дающее доступ к счёту в любое время. Скачать можно на официальном сайте.

- Грамотные консультанты и техническая поддержка.

Индивидуальный инвестиционный счет

Для получения налоговых льгот клиент может открыть индивидуальный инвестиционный счет в Тинькофф. Его особенности:

- валюта – только рубли, но при этом возможность покупать иностранные акции останется (производится автоматическая конвертация средств в нужную валюту);

- максимальная сумма пополнения – 1 млн рублей в год;

- необходимый минимальный срок для получения налоговых льгот – 3 года;

- такой счет может быть только один.

Основной плюс ИИС – в его особых налоговых режимах:

- возврат 13% от суммы, внесенной на счет, но не более уплаченного подоходного налога и с суммы не более 400 тысяч рублей;

- освобождение от уплаты налога с прибыли, полученной на торгах.

Брокер Тинькофф предоставляет все плюсы ИИС. В случае необходимости специалисты могут проконсультировать вас по всем аспектам получения налогового вычета.

Влияние комиссий на результат

Если изучить отзывы, то одна из самых распространенных претензий – величина комиссионных отчислений. По мнению трейдеров и инвесторов они великоваты. Как по мне, зависит все от ситуации. Иногда они действительно кажутся неприемлемыми, но чаще – на одном уровне с другими компаниями.

Пример

- За месяц приобретена 1 облигация за 1000 рублей, со сделки списана комиссия в 0,3% или 3 руб. Так как в отчетном периоде велась торговля, то придется отдать еще и 99 руб. за обслуживание счета, в итоге трейдер заплатит 10,2% от суммы покупки. Это действительно очень много, но в реальности мало кто торгует в таком режиме. Сделок больше, объемы выше, так что 10% на комиссии при всем желании потерять очень сложно.

- Если то же самое проделать на тарифе Трейдер, то в момент заключения сделки дополнительно к комиссионному сбору спишется еще и стоимость обслуживания счета в размере 590 руб. То есть потери составили бы почти 60%.

Эти примеры я привожу для того, чтобы вы перед выбором тарифа адекватно оценили свои возможности и сразу выбрали подходящий план. А вот чему высокие комиссии мешают так это созданию инвестпортфеля при небольшом капитале. Ранее выходил ликбез, как сформировать инвестиционный портфель, рекомендую с ним ознакомиться. Но высокие сборы эффективность этого приема снижают.

Другие брокеры

Что касается сравнения с другими компаниями, то важны детали. В Тинькофф действительно в комиссию включено все, не нужно, например, отдельно оплачивать депозитарий. Пара примеров:

БКС – на тарифном плане комиссия колеблется в пределах 0,0177-0,0531%. При этом в месяц придется доплатить за депозитарий 177 руб., за сделки РЕПО (неполное покрытие) – 118 руб., использование QUIK – 300 руб (если сумма менее 30 000 рублей). за вычетом комиссии, за МТ5 – 200 руб. с ежемесячным снижением;

Открыть счет в БКС можно здесь

У Финама на тарифе Дневной при обороте менее 1 млн. за торговую сессию списывать будут 0,0354% за сделку, но не менее 41 руб. 30 коп.

Так что все относительно. При сравнении напрямую у Тинькоффа действительно комиссионные сборы выше

Но если учесть удобство работы, на это не особо обращаешь внимание. Просчитывайте заранее потери на комиссиях