В чем подвох карты тинькофф блэк

Содержание:

- 10 несомненных плюсов Тинькофф Блэк

- Дебетовая карта Тинькофф Блэк

- Преимущества кредитки Тинькофф

- Как я вообще связался с Tinkoff Black

- По тарифам это моя самая выгодная карта

- ✅ Кэшбэк 5-15% на 3 категории товаров

- Сколько стоит карта Tinkoff Black

- Снятие наличных

- «За» и «против». Вместо послесловия

- Обзор реальных отзывов клиентов о том, стоит ли доверять Тинькофф-банку

- Как правильно пользоваться Тинькофф Блэк

- Именная или нет?

- Со скольки лет выдается?

- Как узнать расчетный период по карте?

- Партнерская программа «Пригласить друга»

- Виртуальная карта Тинькофф

- Что лучше Виза, Мастеркард или МИР?

- Как отключить оповещение об операциях?

- Как узнать ПИН-код?

- Способы проверить баланс

- Как можно заработать на Tinkoff Black?

- Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

- Зарплатная карта Тинькофф БЛЭК

- Примеры рекламных роликов

- Кэшбэк-программа

- Кредитная карта Тинькофф — подводные камни

- Для кого подходит?

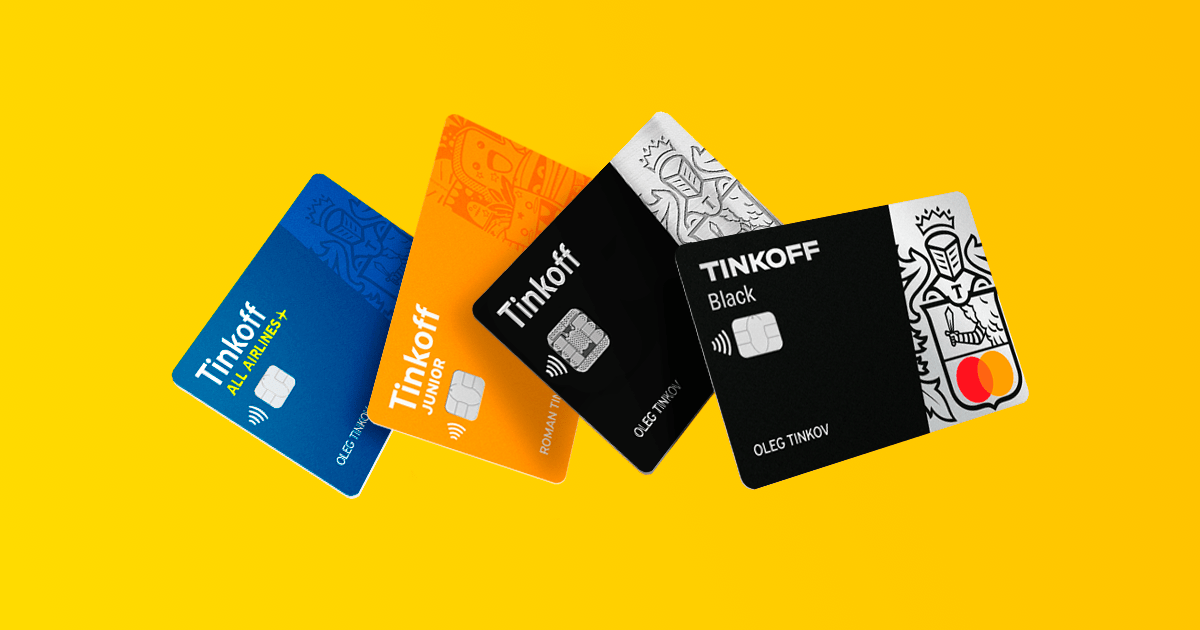

10 несомненных плюсов Тинькофф Блэк

Tinkoff Black существует уже несколько лет и не теряет своей популярности. Выгодность Тинькофф Блэк уже проверили сотни тысяч клиентов. Этот продукт отлично подходит в качестве основной расчетной карточки для клиентов с различными оборотами и потребностями. Но перед тем, как решить, стоит ли оформлять или нет пластик надо узнать о его плюсах.

Несомненные плюсы карточек Тинькофф Блэк

- Возможность бесплатного обслуживания. Это преимущество карты доступно при выполнении простых условий. Клиенту также бесплатно предлагается пользоваться онлайн-банкингом и одним из лучших приложений для смартфонов.

- Без дополнительной платы можно выпустить до 5 дополнительных карт. Этот плюс позволяет легко дать доступ к деньгам на счете близким или повысить безопасность средств, особенно при зарубежных поездках. Основную карточку можно хранить дома, а постоянно пользоваться «допками», которые при малейшем подозрении можно заблокировать и не остаться без денег.

- Начисление процентов на остаток. Данный плюс предусматривает ежедневное начисление процентов на фактический остаток, но выплачивают их раз в месяц. Базовая ставка по процентам на остаток – 5%, но по акциям они выше.

- Кэшбэк за покупки. Еще один плюс для повышения выгоды от использования Tinkoff Black. Размер кэшбэка может составлять 1-5%, а по спецпредложениям банка – до 30%.

- Благодаря этому плюсу не надо тратить время на поиске подходящего устройства или платить комиссию, если срочно потребовалась наличка. Правило действует по всему миру.

- Бесплатные межбанковские переводы. Этот плюс позволяет любые суммы переводить по реквизитам счета и не платить комиссии, что очень удобно при необходимости вывести крупную сумму. Лимит на 1 сутки в целях безопасности установлен на уровне 800 тыс. р., но его можно поднять по звонку в поддержку.

- Удобное получение. Курьер привезет карту и все документы, домой или на работу. Благодаря этому плюсу клиент экономит время. Доставка пластика осуществляется по всей России.

- Бесплатные переводы по номеру карты. Перечислить деньги родственникам, вернуть долг знакомому и т. д. часто удобней мгновенным переводом по номеру карточки. Наличие данного плюса позволяет клиенту не тратить свои средства при осуществлении таких операций. Лимит на бесплатные переводы составляет 20 тыс. р. за 1 месяц.

- Карту можно сделать мультивалютной. При поездках за границу удобней рассчитываться с долларовых и других счетов в иностранной валюте, чтобы не тратиться на конвертацию по невыгодному курсу. Перейдя на мультивалютную карточку, клиент Тинькофф может самостоятельно менять счет для оплаты в интернет-банке или приложении. Плюс приятной особенностью Тинькофф Блэк будет кэшбэк при покупках в валюте.

- Удобное пополнение различными способами. Клиент всегда может пополнить карточку Тинькофф переводом с другого пластика. Плюс банк предлагает также бесплатно вносить деньги через партнеров, собственные банкоматы, межбанковскими переводами и т. д.

Заказать карту Тинькофф Блэк

Дебетовая карта Тинькофф Блэк

В этом разделе вы сможете узнать обзор тарифов карты Tinkoff Black, её плюсов и минусов, а так же узнаете как на ней можно зарабатывать.

Тарифы и условия пользования

| Оформление карты | 0 ₽ |

| Обслуживание | 0 ₽, при остатке менее 30 тыс. – 99 ₽ Валютный счет – 0 ₽ |

| Пополнение | Через системы Tinkoff – 0 ₽, у партнеров банка наличными до 150 тыс. – 0 ₽, свыше 150 тыс. – 2%, безналично – 0 ₽ без ограничений |

| Снятие |

В пределах 500 тыс. ₽ (5000 дол./евро)в месяц – бесплатно в банкомате Тинькофф. Сверх этой суммы – 2%.

В других банках – в пределах 100 тыс. ₽ (5000 дол./евро) в месяц и до 3000 ₽ за операцию- бесплатно. За снятие до 3000 ₽ – 90 ₽, сверх 100 тыс. в месяц – 2% |

| Кэшбэк | В избранных категориях в приложении банка – 3-15%, у партнеров банка – до 30%, в остальных случаях – 1%. |

| Процент на остаток | На остаток до 300 тыс. ₽ и покупках от 3000 ₽ – 3.5% Процент в долларах и евро – 0,1% |

| Оповещение | 59 ₽ в месяц |

Плюсы и минусы

Плюсы и минусы продукта рассмотрим в сравнении с продуктами большинства российских банков.

Бесплатное обслуживание при соблюдении условий

Широкое покрытие: доставка осуществляется даже в маленькие поселки, а банкоматов по России становится все больше

Кэшбэк в рублях: то есть вы получаете «живые» деньги, а не баллы, как в большинстве систем

Кэшбэк позволяет заработать до 30%

Круглосуточная поддержка. Специалисты решают вашу проблему оперативно и работают без выходных.

Обслуживание при остатке на счете менее 30 000 ₽ составит 1188 ₽

Консерваторам возможно будет неудобен формат дистанционной работы банка

Снятие без комиссии имеет лимит в сумме 3000 ₽ – неудобно для людей, привыкших пользоваться наличными

Чтобы получать процент на остаток, нужно совершать покупки не менее 3000 ₽ в месяц. То есть, положить деньги на карту и ожидать дохода не получится.

Как получать прибыль и зарабатывать?

Почти наверняка всем будущим пользователям Тинькофф Блэк интересно а каким же образом можно получать прибыль или зарабатывать. На самом деле существует три способа заработать – это кэшбэк, проценты на остаток и вклады. Давайте по подробнее разберем каждый из этих способов.

Кэшбэк и магазины партнеры

Карта Тинькофф Блэк предлагает три вида кэшбэка, давайте по подробнее разберем каждый из них:

1%

Кэшбэк 1% устанавливается на все безналичные покупки без ограничений. Возврат денег не осуществляется при переводе средств, кредитах и ипотеке, оплате штрафов и даже налогов.

3-15%

Повышенный кэшбэк 3-15% начисляется по трем категориям покупок (например, супермаркеты, транспорт, рестораны, развлечения, азс, одежда и т.д.). Категории можно выбирать каждый месяц. Банк предлагает выбрать категории магазинов-партнеров. Данную услугу используйте в личном кабинете или приложении мобильного телефона.

30%

Максимальный возврат денег до 30% начисляется за покупки у партнеров Тинькофф банка. Выбирайте рестораны, магазины, билеты на концерты и в театр, проводите приятно время и зарабатывайте. Среди партнеров банка Tinkoff такие известные бренды: AliExpress, Ozon, iHerb, Ламода, Google Play, Finn Flare, Шоколадница и другие.

Проценты на остаток по счету

Заработать деньги можно и просто храня свои денежные средства на Tinkoff Black. Соблюсти нужно лишь следующие условия:

- остаток на карте должен быть не более 300 000 ₽;

- ежемесячно нужно совершать покупки минимум на 3000 ₽;

Процент составит 3.5% годовых.

Вклады

Вклады являются еще одним способом заработать. На сегодняшний день ставка составляет от 4,59% до 5,24% в зависимости от срока вклада. Минимальная сумма вклада составляет 50 000 руб, а максимальная 30 000 000 руб. Срок – от 3 до 24 мес.

Преимущества кредитки Тинькофф

Ответ на вопрос «стоит ли брать кредитную карту Тинькофф?» кроется в неоспоримых плюсах предоставляемых услуг:

- быстрое оформление и оперативная доставка;

- льготный период сроком на 55 дней;

- возможность пополнять счёт любым удобным способом;

- отслеживание проводимых операций и остатка с помощью личного кабинета или мобильного приложения;

- доступная большая сумма лимита;

- начисление бонусов за покупки.

Получить кредитку могут люди возрастной категории от 18 до 70 лет без регистрации по месту нахождения банка. Кредитка Тинькофф даёт возможность повысить установленный лимит в случае усиленного пользования пластиком и отсутствия задолженностей по выплатам.

Как я вообще связался с Tinkoff Black

Карта Тинькофф стала моей где-то четыре года назад. Увидел скриншоты их приложения и решил посмотреть, что все так активно про него говорят.

Уже через месяц пластик Тинькофф (тогда Tinkoff Credit Systems) стал моим основным. И больше ничего не менялось, только карты перевыпускал. Пробовал разные банки, конечно. «Тинёк» всё пережил, остался главным.

Сегодня забавно вспоминать, что я принципиально не хотел брать себе Tinkoff Black. Не доверял. Думал категориями «где офис», «кто вообще этот Тиньков» и так далее.

Вот эти все предубеждения оказались глупостью. Признавать не стыдно. Куда не посмотрю, у каждого Tinkoff Black: в офисе, у всех моих коллег/друзей/знакомых. Ну, кроме единичных случаев, и то считаю, что это временно.

Их приложение, поддержка, передовые фичи и ежемесячные апгрейды функциональности вызывают привыкание. Думаешь, что так у всех. И только когда приходится работать со счетами в других банках, я вспоминаю: да, до Тинька ребятам еще работать и работать.

По тарифам это моя самая выгодная карта

Выгодная она почти по всем моментам, но вот навскидку, что нравится.

Плата за обслуживание смешная. Сейчас она равна 99 рублям в месяц. По факту я не платил их годами.

Всё потому, что выполнить условия для бесплатного обслуживания ну нереально просто: достаточно положить туда 30 тыс. рублей. Что я и сделал давным-давно.

Как ни крути, в 2019 году 99 рублей в месяц – это копейки. Подписка на Apple Music стоит дороже. Не говорю уже о том, что за нормальный тариф у другого «моего» банка срубают почти 500 рублей.

Нормальный кэшбек? Тратил в мае немного, это всё акции в приложении.

Нормальный и предсказуемый кэшбек. Категории повышенного кэшбека 5% вы выбираете сами каждые три месяца. На остальное начисляют стабильный 1 процент.

Эти условия действуют в любом случае. Но есть ещё одна тема. В мобильном приложении Тинькофф постоянно появляются акции, скидки, специальные предложения.

Это может быть кэшбек до 30% или возврат фиксированной суммы денег на карту. Список обновляется почти каждый день. Есть, например, Перекрёсток, Delivery Club, Связной, Горздрав, Рив Гош – сотни магазинов и сервисов со спецпредложениями.

Чтобы принять участие в таких акциях, просто ставите галочку напротив и всё. Есть у меня привычка заходить в меню предложений и включать там всё новое, что появляется.

Респект за то, что для крупных торговых центров предусмотрено удобное меню: можно разом активировать всё «бонусы» в магазинах отдельно взятого ТЦ.

Типичный банкомат Тинькофф Банка. Раньше не было, теперь активно ставят.

Снятия в любых банкоматах бесплатные от 3000 руб. Очень часто выручает: нужна наличка – подходишь к первому попавшемуся банкомату, снимаешь без страха попасть на какой-нибудь хитрый процент.

Даже спустя 4 года не могу привыкнуть, что подходит абсолютно любой банкомат. Главное в них снимать больше 3000 руб. за раз и не больше 150 тыс. руб. за месяц. В остальных случаях будет фиксированная комиссия 90 рублей.

Последние два года в крупных городах РФ начали появляться фирменные банкоматы Тинькофф Банка. Жёлтые такие, высокие.

Они не только, наверное, самые современные из всех вообще, но и лимиты в них заметно «добрее»: можно без комиссии снять от 100 рублей до 500 тыс. руб в месяц.

За подробными тарифами на обслуживание лучше сходите на сайт, не вижу смысла всё тут приводить. Просто скажу одно: ни одна карта не радовала меня условиями так, как эта.

✅ Кэшбэк 5-15% на 3 категории товаров

Обычно он составляет 5-7%, но порой доходит до 15%. Для каждого клиента банк предлагает 6 избранных категорий (например: «аптеки», «спорттовары», «дом и ремонт», «перекресток», «топливо» и «книги»), из которых владелец карты выбирает 3.

Категории ежемесячно обновляются. Вы можете совершать неограниченное количество покупок по ним. В отличие от стандартного кэшбэка в 1% повышенный кэшбэк начисляется без округления.

Самое выгодное, это когда выпадает какой-то супермаркет. Продукты всё равно одинаковые везде, да и цены плюс-минус схожие. Поэтому если мне выпадет в этом месяце «перекресток» или «утконос», я буду покупать продукты там, пусть даже через интернет.

Оформить карту

Сколько стоит карта Tinkoff Black

Плата за обслуживание дебетовой карты Тинькофф – 99 рублей в месяц (или 1 доллар/1 евро). В год это почти 1 200 рублей. Но вполне реально сэкономить и не тратить ничего за владение картой.

Полностью освобождены от платы за обслуживание три категории клиентов:

- зарплатные клиенты, получающие деньги от работодателя на эту карту в рамках зарплатного проекта;

- подростки с 14 до 18 лет;

- пенсионеры, которым на карту Тинькофф Банка приходят деньги от Пенсионного Фонда.

Но при увольнении, достижении совершеннолетия или переводе пенсии в другой банк владелец карты автоматически будет переведен на другой тариф, по которому придется уплачивать такую комиссию.

Как еще не платить за обслуживание Tinkoff Black:

- Деньги с владельца карты не взимаются, если у него есть действующий кредит наличными в Тинькофф Банке. Как только кредит будет погашен, плата вновь будет начисляться.

- Скидка дается и вкладчикам, открывшим здесь депозит (минимальный размер вклада – 50 тысяч рублей).

- Платить по карте не придется, если на ней в течение месяца остается не меньше 30 тысяч рублей (1 000 долларов/евро).

- Комиссия не будет взиматься в «минус», если на карте в течение какого-то времени будет нулевой баланс и операции по счету будут отсутствовать. При пополнении счета спишется комиссия только за один прошедший месяц.

В мае 2017 года Тинькофф Банк предложил специальный тариф для тех, у кого не такие большие обороты по карте, нет кредита наличными здесь и не открыт вклад. Тариф 6.2. отличается от других предложений отсутствием платы за обслуживание.

Взамен на эту льготу изменяются условия начисления процентов (6% годовых) на остаток – минимальная сумма на счету карты для этого должна превышать 100 000 рублей и доход будет только от суммы свыше этой границы, тогда как по обычному тарифу проценты начисляются на любую сумму от 1 рубля.

Выгодно перейти на этот тариф без платы за обслуживание тем, кто получает процентов в месяц меньше, чем 99 рублей, а это будет по тем картам, где неснижаемый остаток в течение месяца менее 20 000 рублей.

Если вы получаете зарплату и сразу все деньги тратите подчистую и распределяете по разным нуждам до нуля, то вам невыгодно продолжать платить комиссию за обслуживание.

Если же у вас эта карта выступает в качестве места хранения заначки и там всегда больше 20 тысяч рублей, то оставайтесь на своем тарифе и получайте проценты на остаток – от 100 рублей ежемесячно, это компенсирует ваши траты на владение картой.

Доступ к сервису интернет-банкинга и к приложению мобильный банк полностью бесплатен. Бесплатно предоставляется услуга SMS-инфо, которая помогает отслеживать действия с картой – выпуск, активация, блокировка, а также ее пополнение, операции в мобильном банке или интернет-банке.

А вот дополнительно придется оплачивать комиссию за оповещение обо всех операциях и платежах по счету в сообщениях на привязанный номер телефона. За это 39 рублей в месяц взимается автоматически, в год почти 500 рублей. Если вы и так часто проверяете информацию по карте и регулярно контролируете состояние счета, то она не нужна.

На эту услугу невозможно получить бонус, к примеру, пригласив друзей. Даже если вы освобождены от платы за обслуживание карты, за оповещение комиссия должна быть оплачена. Отключить эту опцию легко в личном кабинете интернет-банкинга, оставив опцию SMS-инфо, которая работает по умолчанию бесплатно.

Снятие наличных

Сразу, с 2010 года меня очень привлекла функция снятия наличных с черной карты Тинькофф без комиссии. Тем более что изначально я ее получал как карту к вкладу, и у нее была всего одна функция — снять вклад по его окончании. Вот скриншот с сайта tcsbank.ru 2010-го года:

Разумеется, ни о какой комиссии не могло быть и речи, иначе кто бы понес свои деньги в дистанционный банк без офисов и без банкоматов, поэтому Тинькофф и сделал снятие без комиссии. Тем более, что своя сеть банкоматов сначала и не планировалась, первый банкомат Тинькофф появился в Москве только в июле 2017 года. Итого, как и в 2010 году, снятие суммы от 3000 рублей в любом банкомате любого банка остается бесплатным, но есть ограничения. С одной стороны, есть тарифные лимиты: в сторонних банкоматах тарифный лимит — 100000 рублей в месяц (расчетный период). Еще 500000 можно снять в банкоматах Tinkoff, которых становится всё больше. Посмотреть тарифные лимиты можно в разделе, который относится к счету карты (общий для всех выпущенных дебетовых карт Black, включая дополнительные):

Какая часть лимита уже потрачена, тоже видно в личном кабинете. Рекомендуется проверять данные лимиты каждый раз перед крупной операцией снятия наличных, заглядывая в личный кабинет Тинькофф или мобильное приложение. Кроме того, может появляться дополнительный лимит льготного снятия, если заканчивается вклад, в размере окончательной суммы вклада, упавшего на карту. Т.е. как и всегда, со снятием вклада в банкомате нет проблем. Но есть нюанс, см. ниже.

Кроме лимитов по счету, есть лимиты по каждой карте, но они уже не тарифные, а жесткие — расходный лимит в календарный месяц и суточный лимит на снятие наличных. Например, суточный лимит по карте на снятие наличных по умолчанию выставляется равным 100000 рублей в сутки.

Кроме лимита на снятие наличных есть общий лимит на все расходные операции по данной карте в месяц (календарный), его можно использовать в целях безопасности.

Нюансы со снятием наличных и приравненных к ним операциям

- Есть операции, «приравненные к снятию наличных«, еще их банк называет «операции в других кредитных организациях». Например, это «стягивание» денег с карты Tinkoff Black в личном кабинете другого кредитного учреждения — банки: Открытие, Хоумкредит, сервисы банков МКБ, КЕБ, карты Кукуруза, Билайн и т.п. Т.е. при таких операциях «стягивания» тратится тарифный лимит в 100000 рублей на снятие наличных в «чужих» банкоматах. Пожалуй, это единственный подвох карты Блэк. Остальные 2 нюанса на подвох уже не тянут.

- Еще один нюанс заключается в учете момента операции, важна не дата снятия наличных, а дата обработки операции. Если вы сняли наличные в последний день расчетного периода, то операция обработается уже в следующем расчетном периоде (это будет видно в выписке по карте), при этом потратится тарифный лимит не текущего, а следующего расчетного периода, т.е. нужно внимательно смотреть, КОГДА вы снимаете наличные.

- И последний нюанс связан с дополнительным лимитом льготного снятия (ДЛС) при окончании вклада. Если вы хотите и снять наличные, и отправить переводом какие-то деньги, то лучше ничего не переводить, пока не обработалась операция по снятию наличных. Дело в том, что перевод уменьшает дополнительный лимит льготного снятия, и когда дойдет дело до обработки операции снятия наличных, может оказаться, что лимит ДЛС вы уже обнулили переводом. В этом случае вы можете превысить тарифное ограничение на снятие наличных, и банк начислит комиссию (2% с превышения, но не менее 90 рублей).

«За» и «против». Вместо послесловия

Несмотря на существующие минусы, отмеченные выше, количество клиентов «Тинькофф Банка» стремительно возрастает, в частности и владельцев рассматриваемой кредитки. Причина тому – удобный онлайн-сервис, оперативность обслуживания. Чтобы стать обладателем кредитного продукта, стоит на странице официального сайта банка, посвященной Тинькофф Платинум, воспользоваться подсказкой «Оформить карту», и внести свои данные в заявку.

Кредитка станет оптимальным решением для тех категорий населения, которые обычными банками могут и не рассматриваться в качестве потенциальных клиентов (студенческая молодежь, люди пенсионного возраста). Также она является спасательным кругом для жителей отдаленных регионов, где количество банковских отделений ограниченное. Но чтобы иметь возможность воспользоваться всеми потенциальными ее преимуществами, необходимо быть уверенным в своих доходах и не нарушать условий договора.

- какие подводные камни в кредитных картах тинькофф;

- кредит наличными в тинькофф банке в чем подводные камни;

- кредитная карта тинькофф платинум подводные камни;

- кредитный договор банка тинькофф подводные камни;

- подводные камни кредита в банке тинькофф;

- подводные камни тинькофф банк кредит наличными;

- почему не стоит брать кредитную карту тинькофф

Обзор реальных отзывов клиентов о том, стоит ли доверять Тинькофф-банку

Чтобы понять, стоит ли доверять этому банку, лучше обратиться к отзывам реальных клиентов. Проанализировав многочисленные отзывы на ресурсах banki.ru и sravni.ru, можно сделать следующие выводы об удобстве и безопасности использования банковских продуктов.

Защита от мошенников

Огромное количество позитивных отзывов по данной тематике свидетельствуют о реальной заботе о безопасности, банк действительно старается решать вопрос в положительном для своего клиента ключе. Наиболее частым способом мошенничества сегодня является кража телефона с последующим оформлением кредита, и в этом случае только от бдительности банковских сотрудников зависит, сможет ли мошенник воспользоваться ситуацией.

В случае возникновения подобной ситуации, клиент должен незамедлительно обратиться в поддержку банка, которая поможет заблокировать счет. Если со счета уже были украдены средства, будет проводиться расследование и если по его результатам подтвердится, что вывод средств был произведен мошенниками, клиенту будет возвращена сумма в полном размере.

Банк подробно анализирует ситуацию и внимательно и с пониманием относятся ко всем пользователям.

О работе СБ банка можно найти много положительных отзывов

О работе СБ банка можно найти много положительных отзывов

Удобство и лояльность

Поддержка банка работает круглосуточно, чтобы обратиться к сотрудникам с вопросом или проблемой, достаточно написать в чат либо позвонить. Отзывы на соответствующих ресурсах свидетельствуют о высоком уровне лояльности к клиентам.

В случае с Тинькофф банком, ситуации с оспариванием решаются гораздо проще и быстрее, однако, стоит отметить, что немаловажную роль в этой процедуре играют личностные и профессиональные качества каждого отдельного сотрудника.

О довольно высоком уровне лояльности также свидетельствуют общие условия сотрудничества с банком:

- Обналичивание денежных средств без комиссии, если сумма составляет более 3 тысяч рублей.

- Начисление процентной ставки на остаточные средства по картам – 6% в год.

- Денежные переводы без комиссии (в рамках заявленного лимита).

- Возможность производить удаленные платежи без взимания комиссии.

- Низкая стоимость информирования по SMS.

Мобильное приложение

Использовать мобильное приложение Тинькофф-банка можно сразу после получения карты, так как банк не имеет стационарных отделений, в приложении доступен весь спектр возможностей.

Интерфейс приложения универсален и подходит для клиентов любых возрастов. Серьезных сбоев пока не довелось увидеть. Однако пользователи отмечают, что могут возникать задержки в отдельных операциях и технические проблемы, поэтому приходится повторять одну процедуру по несколько раз.

Обслуживание карт

Исходя из отзывов клиентов в этом вопросе, трудно сделать однозначные выводы. Многочисленные отзывы подтверждают удобство и оперативность в оформлении и получении карты клиентом, однако бывают и случаи, когда выпуск карты задерживается, либо отменяется по непонятным для клиента причинам.

Как правило, при обращении в службу поддержки сотрудники объясняют причины задержки, однако если в этом нет вины клиента, подобные заминки являются весьма неприятными и, конечно, говорят не в пользу банка.

Исходя из отзывов клиентов, в вопросе обслуживания карт у банка есть большой пробел.

Исходя из отзывов клиентов, в вопросе обслуживания карт у банка есть большой пробел.

Компетентность сотрудников

Стоит разу отметить, что уровень обслуживания клиентов сотрудниками Тинькофф банка сами клиенты отмечают как высокий. «При общении с сотрудниками чувствуется ориентированность на клиента и искреннее желание помочь» – один из положительных отзывов. Круглосуточная работа службы безопасности и поддержки клиентов позволяет обратиться за помощью в любой момент наиболее удобным способом. В редких отзывах можно узнать про долгие ответы и заминки со стороны поддержки банка, но это скорее исключение.

Доверять ли Тинькофф банку или предпочесть услуги иных финансовых структур, вопрос индивидуальный. Однако, по моему мнению, а также большинству отзывов тех, кто уже пользуется его услугами, можно говорить о том, что банк достоин внимания и третье место в народном рейтинге занимает вполне оправдано.

Как правильно пользоваться Тинькофф Блэк

Дебетовая Тинькофф Блэк имеет ряд особенностей и правила использования. Наиболее ключевые моменты детально описаны ниже по тексту.

Именная или нет?

На каждую карту Тинькофф Блэк наносится имя ее держателя. Отсюда следует вывод, что платежные средства такого типа именные.

Со скольки лет выдается?

Карты такого формата выдаются лицам в возрасте от 14 лет. В этом случае до достижения совершеннолетия плату за обслуживание не нужно будет вносить.

Как узнать расчетный период по карте?

Расчетный период – это количество дней прошедших со дня формирования одной выписки до создания следующей.

Узнать расчетный период по карте Тинькофф Блэк можно следующими способами:

- Написать в чат «Расчетный период» – Тинькофф бот укажет дату начала нового отчетного периода.

- В мобильном приложении последовательно перейти в следующие разделы: «Главная» – «Детали счета» – «Выписки». Интересующую информацию можно будет посмотреть в последней строчке «Баланс на дату».

Партнерская программа «Пригласить друга»

«Пригласи друга» – это специальная акция, позволяющая получать дополнительный доход, привлекая друзей и знакомых в Тинькофф Банк.

Она работает по следующей схеме:

- клиент банка предоставляет своему другу (родственнику, знакомому и т.д.) ссылку на оформление одного из продуктов банка,

- если указанное лицо пройдет по этой ссылке, подаст заявку и оформит тот или иной продукт, то клиент получает за это от банка вознаграждение.

Виртуальная карта Тинькофф

Клиентам также предоставляется возможность оформить виртуальную карту Тинькофф. Она является аналогом пластиковой. Может использоваться в следующих целях:

- для обеспечения основной,

- для совершения покупок в интернете,

- для бронирования номеров отелям, билетом в авиакомпаниях и т.д.

Что лучше Виза, Мастеркард или МИР?

Среди представленного перечня наиболее предпочтительным вариантом будет оформление карты Виза или Мастеркард (особенно для лиц регулярно посещающих другие страны). Несмотря на то, что карта МИР ничем не уступает указанным платежным средствам, главный минус заключается в том, что не во всех странах ее принимают.

Как отключить оповещение об операциях?

В Тинькофф отключить оповещения об операциях можно следующими способами:

- в мобильном приложении («Услуги» – «Оповещения об операциях»),

- в личном кабинете («Настройки» – «Оповещения об операциях»),

- через службы поддержки – можно написать в чат или позвонить в банк.

Как узнать ПИН-код?

В случае, если пользователь забыл свой ПИН-код от карты Тинькофф Блэк, то узнать его не получится. Однако в этом случае потерянный пароль можно изменить на новый в личном кабинете или мобильном приложении (Разделы: «Действия» – «Управлять ПИН-кодом»/«ПИН-код»).

Способы проверить баланс

Проверить баланс по карте можно следующими способами:

- в мобильном приложении,

- по телефону, позвонив в службу поддержки банка,

- в личном кабинете,

- при помощи банкомата.

Как можно заработать на Tinkoff Black?

Владельцы Tinkoff Black могут заработать на ней следующими способами:

- начисление процента на остаток по счету,

- получение кэшбэка,

- участие в программе «Приведи друга».

Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

Держатели Тинькофф Блэк могут оформить овердрафт. Он представляет собой краткосрочный кредит. Выдается на следующих условиях:

- максимальный лимит 90 000 рублей,

- отсутствие комиссии при совершении расходов на сумму менее 3000 рублей,

- плата за пользование овердрафтом (при превышении лимита) составляет от 19 до 59 рублей в день.

Овердрафт можно подключить в личном кабинете («Действия» – «Подключить овердрафт») или в мобильном приложении (шестеренка в правом верхнем углу, а затем кнопка «Подключить овердрафт»).

Зарплатная карта Тинькофф БЛЭК

Своим корпоративным клиентам Tinkoff Black предоставляет возможность оформления зарплатной карты. В этом случае оплату труда работникам можно перечислять на карты такого типа.

Основные бонусы зарплатной Tinkoff Black:

- отсутствие комиссии за снятие наличных,

- начисление до 3,5% на остаток по счету,

- отсутствие комиссии за обслуживание,

- кэшбэк до 30%.

Примеры рекламных роликов

Тинькофф Банк активно рекламирует и продвигает свои продукты. В качестве примера можно привести некоторые рекламные ролики Тинькофф Блэк:

Кэшбэк-программа

В большинстве случаев начисляется кэшбэк в размере 1%. За каждые потраченные 100 рублей будут возвращать 1 рубль. За покупки в категориях повышенного кэшбэка можно получить от 3 до 15%. Эти категории каждый пользователь выбирает самостоятельно из представленного списка в своём личном кабинете. Изменение списка рубрик происходит каждый месяц.

Самый большой кэшбэк можно получить по спецпредложениям партнёров. Максимальный размер такого возврата составляет 30%. Информация по нему доступна в разделе «Бонусы». Стоит учитывать, что кэшбэк не начисляется при оплате счетов ЖКХ, мобильной связи, налогов и других услуг.

При грамотном использовании кэшбэка можно превратить карту в источник дополнительного дохода. Начисление возврата здесь происходит каждый месяц по окончанию очередного расчётного периода.

Чтобы извлекать максимум пользы из программы лояльности, нужно регулярно просматривать бонусы и спецпредложения от Тинькофф. Это позволит своевременно воспользоваться таковыми и получить финансовую выгоду.

Кредитная карта Тинькофф — подводные камни

Tinkoff Platinum активно рекламируют блогеры, утверждая, что эта кредитка — лучшее предложение в сравнении с аналогичным «пластиком» в других банках. Однако владельцы «платиновой» кредитки сообщают, что есть нюансы в ее использовании о которых умалчивают менеджеры и блогеры. Какие подводные камни кредитной карты Тинькофф могут удивить ее держателей:

- На сайте банка заявлен беспроцентный период — 55 дней клиент может тратить средства без начисления комиссии. Но это правило действительно только на покупки в магазинах, за снятие наличных проценты будут начислены сразу.

- Описывая достоинства карты, консультанты рассказывают о возможности рефинансирования. Но воспользоваться этой услугой можно только раз в год.

- При совершении перевода средств в онлайн-кабинете на карту другого банка придется оплатить комиссию. Льготный беспроцентный период также не распространяется на эту услугу.

- Кредитная ставка в ноль процентов действительная только на безналичную оплату.

- Банковские сотрудники часто умалчивают о двух видах процентных ставок. Кроме низкой, действительной при безналичных покупках, есть еще и высокая — для снятия наличных.

Банк постарался учесть пожелания клиентов и расширить круг заемщиков, выпустив «платиновую» кредитку. Но стоит учитывать, что организация не забудет о собственной выгоде

Перед менеджерами стоит конкретная задача: уговорить человека оформить Tinkoff Platinum, акцентировав внимание на преимуществах

Стоит ли брать кредитную карту

Все зависит от того, для каких целей человек хочет ее приобрести и на какой тарифный план он рассчитывает. Перед подписанием договора следует внимательно изучить все пункты самостоятельно, не руководствуясь исключительно словами банковского сотрудника. Кредитные карты стоит брать тем, кто хочет использовать как дополнительную «финансовую подушку», часто совершает покупки и хочет зарекомендовать себя как ответственного заемщика.

Для кого подходит?

В большей степени банковская карта, относящаяся к национальной платежной системе МИР (в том числе выпущенная Тинькофф банком), подходит следующим категориям клиентов:

- лицам, не выезжающим за пределы РФ (в этом случае им не грозит проблема невозможности использования такого платежного средства заграницей),

- гражданам, получающим на карту зарплату, пенсионные выплаты, стипендии и различные виды финансовой помощи от государства.

Пенсионная карта МИР от Тинькофф

Начиная с 1 июля 2020 года, в России все пенсионеры, получающие соответствующие выплаты от государства, были переведены на расчеты с использованием платежных карт, относящихся к внутринациональной системе МИР. Сегодня пенсионер может оформить такую карту в большинстве российских банков, включая Тинькофф.

ВНИМАНИЕ. По пенсионной карте МИР от Тинькофф ежегодная плата за обслуживание не взимается.. При помощи такого платежного средства пенсионеры имеют возможность:

При помощи такого платежного средства пенсионеры имеют возможность:

- получать пенсию без простаивания длинных очередей,

- снимать наличные в любом из банкоматов на территории РФ,

- оплачивать товары и услуги безналичным способом.

Социальная карта МИР Тинькофф для пособий

Социальное платежное средство МИР от Тинькофф представляет собой персональное платежное средство, предназначенное для льготных категорий населения. Сюда относятся пенсионеры, студенты, беременные, инвалиды, дети-сироты и т.д.

Основное ее предназначение – получение пособий и выплат от государства. Однако помимо этого при помощи такой карты можно получить ряд льгот, а именно:

- транспортные послабления (бесплатный проезд на общественном транспорте либо по сниженной цене),

- получение бонусов за совершение безналичных покупок и платежей,

- бесплатное обслуживание платежного средства,

- быстрый вход на сайт Госуслуги,

- доступ к отраслевым сервисам (например, «Москвенок», «Удобный проездной» и т.д.).

Зарплатная карта МИР банка Тинькофф

На МИР от Тинькофф также можно получать заработную плату и в дальнейшем тратить на самые разные цели.

По зарплатным картам МИР, оформляемым для работников бюджетных организаций, плата за обслуживание не взимается. Они предоставляются на бесплатной основе.

Для сотрудников коммерческих организаций стоимость ежегодного обслуживания зарплатной карты от Тинькофф определяется в соответствии с установленными банком тарифами.