Кредитная карта тинькофф платинум: условия в 2021 году, проценты, в чем подвох?

Содержание:

- Рассрочка

- Как выгодно пользоваться кредиткой Тинькофф Платинум

- Плюсы и минусы использования Tinkoff Black

- Плюсы и минусы Tinkoff Platinum

- Дебетовые карты банка Тинькофф в 2021 году

- Как закрыть кредитку Тинькофф

- Тарифы на обслуживание кредитных карт

- Кредитка для избранных Tinkoff Platinum Select

- Оформить кредитную карту Тинькофф: онлайн заявка

- Как активировать?

- Преимущества карты Платинум

- Ответы на частые вопросы о Tinkoff Platinum

- Как пользоваться беспроцентным периодом

- Тарифы кредитной карты

- Как закрыть карту и кредитный счет

- Как оформить карту Tinkoff Platinum

- Условия получения кредитки и требования к заемщику

Рассрочка

Владельцы Тинькофф Платинум могут воспользоваться услугой 0% рассрочки. Товары можно купить в рассрочку без переплаты на срок до 365 дней у партнёров банка, а во всех остальных магазинах – до 55 дней.

Как действует рассрочка? Тинькофф платит магазину вместо покупателя. В результате последний остаётся должен не магазину, а банку. Стоимость покупки делят на несколько платежей в зависимости от срока беспроцентной рассрочки. Ежемесячно клиенту приходит выписка с суммой необходимого платежа. Можно вносить только его или больше, чтобы рассчитаться с банком досрочно. Если клиент пропускает платёж, рассрочка перестаёт быть беспроцентной – на долг начисляются %.

Как выгодно пользоваться кредиткой Тинькофф Платинум

Чтобы кредитка стала полезным финансовым инструментом вместо того, чтобы затягивать в долговую яму, пользоваться ей нужно грамотно:

- тратить заемные средства банка только для неотложных и непредвиденных покупок – кредитная карта изначально задумывалась как «запасной кошелек»;

- освоить понятие «беспроцентный период» и стараться пользоваться карточкой в его начале, чтобы успевать возобновить лимит без уплаты процентов;

- вовремя исполнять свои долговые обязательства, чтобы банк снизил ставку по кредиту;

- пользоваться бонусными программами и предложениями рассрочки от магазинов-партнеров;

- избегать снятия наличных с Тинькофф Платинум – это увеличит платеж по кредитной карте;

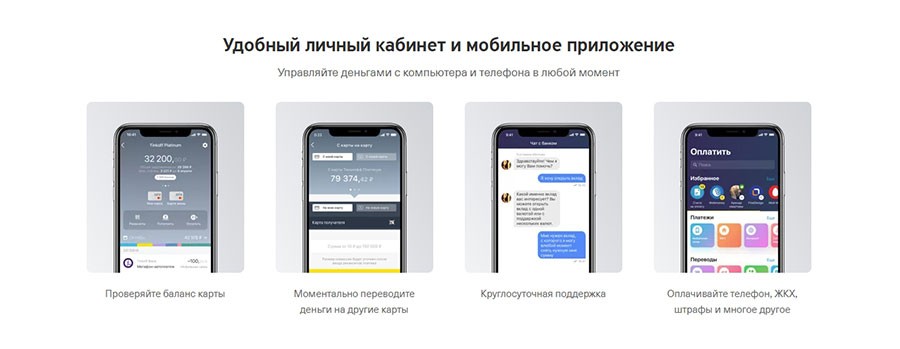

- пользоваться дистанционными сервисами банка, чтобы не пропустить дату взноса по кредитке, избежав дополнительных комиссий и штрафов.

Плюсы и минусы использования Tinkoff Black

На финансовом портале Банки.ру банк занимает 1-е место в народном рейтинге. Отзывы от пользователей дебетовой карты Tinkoff Black самые разные: от крайне отрицательных до восторженно положительных. Я не буду присоединяться ни к одному из них. А выпишу, как часто советуют эксперты, все плюсы и все минусы, которые подметили клиенты. А потом вы сможете оценить получившуюся картину и принять взвешенное решение.

Достоинства:

- Скорость оформления. От подачи заявки на сайте до получения карточки проходит всего 1-2 дня.

- Заявка подается онлайн не выходя из дома. Вам не нужно искать ближайший офис банка и стоять в очередях. Закажите карту через интернет, и курьер лично доставит ее по указанному адресу.

- Получить наличные можно в любом банкомате. Тинькофф Банк имеет и собственные банкоматы, но снятие денег доступно в банкоматах любого банка.

- Возможность привязать к карте до 30 валют и пользоваться деньгами за границей без лишней конвертации.

- Бесплатные онлайн-сервисы: мобильное приложение и интернет-банк. Управление финансами полностью находится в ваших руках. В любое время дня и ночи в любом месте совершайте необходимые операции и контролируйте расходы самостоятельно.

- Возможность получения дополнительного дохода. Вы получаете проценты на остаток счета (до 5 % годовых) в конце расчетного месяца и кэшбэк (от 1 до 30 %) с каждой покупки. Бонусы – это реальные деньги. Вы можете тратить их на любые цели, в том числе снять наличными.

- Тинькофф Банк – участник государственной программы страхования вкладов. Вы полностью получите свои деньги (до 1,4 млн руб.) в случае возникновения у него финансовых проблем.

- Безопасность. Помимо традиционных мер (введение ПИН-кода, необходимость получения кода при онлайн-покупках и т. д.), вы можете отключить возможность совершать платежи в интернете. Также можно установить лимиты на покупки и снятие в сутки и в месяц.

- Оперативная работа чата в личном кабинете в любое время суток. Встречаются и негативные отзывы, но за все годы владения карточкой Тинькофф Банка у меня проблем с общением не было.

Недостатки:

- Довольно высокая стоимость обслуживания (99 * 12 месяцев = 1 188 руб.). Но есть и бесплатные варианты.

- Бескомиссионное снятие наличности возможно только от 3 000 руб.

- Необходимость изучения большого числа условий по обслуживанию, совершению операций, программе лояльности и т. д. На первый взгляд кажется, что все сложно и запутанно.

- Необходимость самостоятельно отслеживать изменения, которые вносит банк в условия использования карты. Рекомендую делать это не реже 1 раза в месяц.

- Округление суммы покупки, с которой возвращается кэшбэк, в меньшую сторону и ограничение на сумму бонусов в месяц.

- Список категорий повышенного кэшбэка устанавливает банк, и он не всегда отвечает нашим с вами ожиданиям.

- Лимит суммы, на которую начисляется процент на остаток (300 000 руб., 10 000 $ или 10 000 €).

- Комиссия за операции, которые вы совершаете через другие кредитные организации (90 руб. за каждый платеж). Можно оказаться в неприятной ситуации, когда ты делаешь небольшие переводы другим кредитным организациям (например, до 50 руб.) и каждый раз банк снимает плату в 90 руб. Не уследишь (или просто не знаешь) – добро пожаловать в “минус”.

- Платные СМС-оповещения (бесплатно расскажут только о минимуме стандартных операций, информация по которым не так важна).

Плюсы и минусы Tinkoff Platinum

Кредитная карта Tinkoff Platinum – довольно спорный продукт, рассчитанный на не совсем внимательных клиентов и обладающий большим количеством штрафов и комиссий. Но при грамотном пользовании может быть даже больше выгоден, чем кредитки других банков.

Для начала рассмотрим плюсы и минусы карты:

| Достоинства | Недостатки |

|---|---|

|

|

Исходя из плюсов и минусов можно сделать вывод, что карта удобна только тем, кто не допускает просрочек и предпочитает расплачиваться картой, а не наличными. Кроме того, в идеале желательно вкладываться во льготный период, чтобы не допустить оплаты процентов.

Дебетовые карты банка Тинькофф в 2021 году

В 2021 году Тинькофф Банк предлагает 2 категории дебетовых карт: классические и премиальные.

Tinkoff Black (лучшая карта с кэшбэком)

| Дебетовая карта Tinkoff Black (подать заявку на официальной странице банка) | |

| Валюта | Рубли, доллары, евро — 27 валют на одной карте (переключаются в несколько кликов) |

| Обслуживание |

0 ₽ — (для счетов в ин. валюте), в рублях, при наличии вкладов, счетов и тд. от 50 тыс. ₽;

99 ₽ — в иных случаях; |

| Кэшбэк |

2-15% — за покупки в любимых категориях;

1% — за остальные покупки; 3-30% за покупки по спецпредложениям; |

| Проценты на остаток |

3,5 — 5% по счёту в ₽ (на остаток до 300 тыс. ₽ и тд. в перечне тарифов карты);

0,1 % по счёту в долларах, евро; |

| Доставка карты | бесплатно 1-2 дня |

| СМС оповещения | 59 ₽ |

Тарифы на снятие наличных с карты Tinkoff Black

| В банкоматах банка Тинькофф |

Бесплатно с любой суммы. За расчётный период: до 500 тыс. ₽; до 5 тыс. $; 5 тыс. €;

2%, max — 90 ₽ — на часть превышающую 500 тыс. ₽ со счёта в ₽; 2%, min 3$ / 3€ — на часть суммы сверх до 5 тыс. $, 5 тыс. €; |

| В иных банках, со счёта в ₽ |

Бесплатно — от 3 тыс. ₽ за операцию, до 100 тыс. ₽ — на сумму снятую в расчётный период;

90 ₽ — на операцию до 3 тыс. ₽, при снятии до 100 тыс. ₽ в расчётный период; 2%, min 90 ₽ — на часть суммы сверх 100 тыс. ₽ |

| В иных банках, со счёта в $, € |

— от 100 $ или 100 € за операцию, до 5 тыс. ₽ или 5 тыс. € — за расчётный период;

3 $ /3 € — на операцию до 100 $ или 100 € в этой же валюте — при снятии до 5 тыс. $ и 5 тыс. € в расчётный период; |

Расчётным периодом считается срок между выписками в банке и длится в переделах 28 — 31 день (в зависимости от календарных дней месяца). Для каждого клиента и фин. продукта банка расчётный период может быть разным (при желании можно его изменить по телефону поддержки).

Главные параметры дебетовых карт Блэк:

- кэшбэк до 30%;

- стоимость обслуживания: если остаток на счетах и вкладах банка составляет 50 тысяч рублей — бесплатно, если остаток меньше — 99 руб. за месяц;

- проценты вознаграждения на остаток составляют до 5%, зависимо от величины суммы.

На данной карте, самые выгодные условия начисления кэшбэка (возврат части потраченных денег до 30%), а также наличие депозитной программы начисления процента на остаток в течении месяца. Снимать наличные средства при помощи Тинькофф Блэк можно в банкоматах любого банка (но, при этом, есть некоторые ограничения).

Как закрыть кредитку Тинькофф

Клиент имеет право расторгнуть договор кредитной карты. Чтобы закрыть кредитку, надо:

- Сообщить об этом банку минимум за 30 дней до предполагаемого расторжения договора (письменно или через интернет).

- Погасить всю имеющуюся задолженность по кредиту.

- Вернуть в банк все кредитные карты (если такое требование будет).

При наличии переплаты по заявлению клиента банк перечисляет ее почтовым переводом или иным способом с удержанием комиссии.

Банк в одностороннем порядке может расторгнуть договор кредитной карты в случае:

- неиспользования карты клиентом в течение более 6 месяцев;

- предоставления недостоверной информации в заявке на открытие карты;

- невыполнения обязательств по договору.

Тарифы на обслуживание кредитных карт

Банк Тинькофф предоставляет часть услуг бесплатно, включая выпуск первой и всех последующих карт, пополнение кредитки через партнеров, доступ к мобильному банкингу и многое другое. В список бесплатных опций также входит напоминание о ежемесячных платежах.

Основные тарифы карты Платинум:

Выпуск карты или переоформление: бесплатно Годовое обслуживание: 590 рублей (при использовании карты) Кредитный лимит: до 700 000 рублей Беспроцентный период: до 55 дней Процентная ставка (за покупки): 12-29,9% годовых Процентная ставка (за снятие и переводы): 30-49,9% годовых Покупки у партнеров: 0% годовых СМС-оповещения: 59 рублей в месяц Выписка по кредитке: бесплатно Страховая защита: 0,89% от суммы задолженности Минимальный платеж: до 8% от задолженности, минимум 600 рублей Штраф за неуплату платежа: 590 рублей Неустойка за неуплату: 20% годовых Плата за превышение лимита: 390 рублей Пополнение карты: без комиссий Снятие наличных: 2,9%+290 рублей

Кредитка для избранных Tinkoff Platinum Select

Интересная и секретная особенность данной кредитки в том, что эта расширенная версия. Выдается она очень избирательно, постоянным и лояльным клиентам.

Владелец обычной кредитки должен не менее 2-3 лет пользоваться ей активно, не нарушать условия договора, не совершать просрочек, вообщем быть хорошим клиентом.

Выдается она некоторым клиентам при перевыпуске старой. И далеко не факт, что ее вам выдадут. Все очень индивидуально, на усмотрение банка.

Подробно, насколько это возможно для данной тайной карты, рассказал про это Агрессивный банкир в этом видео:

Tinkoff Platinum Select обладает рядом расширенных функций, недоступных в классической карте:

- Дает право снимать наличные без комиссии до 100 000 рублей за месяц

- Выбирать повышенный кэшбэк (5% баллами “Браво”) в 3-х категориях, как в дебетовой Блэк

- Приоритетное обслуживание (вы VIP-клиент, вам будут отвечать самые квалифицированные сотрудники клиентской поддержки!)

- 10 баллов “Браво” – бонус от процента про кредиту, если вы вовремя вносите минимальный платеж

- Гравировка, с какого года вы клиент банка (Client since…)

Платинум Селект нигде не афишируется, но просто знайте, что такое возможно.

Оформить кредитную карту Тинькофф: онлайн заявка

Поскольку особенностью банка является отсутствие отделений, процедура регистрации новых клиентов и оформление карт происходит на сайте. Для заказа кредитки Платинум достаточно иметь доступ к интернету и выполнить простую инструкцию:

После отправления запроса система в автоматическом режиме анализирует благонадежность и платежеспособность клиента. Если решение положительное, в скором времени с ним связывается оператор для уточнения информации и согласования доставки. Кредитная карта отдается в руки при встрече с курьером, во время которой подписывается договор на обслуживание.

Как активировать?

Активация данной карты – необходимый и завершающий этап подготовки карты к работе. Зачем она нужна? Дело в том, что карту вам выдают неактивированную, она еще не включена и представляет из себя просто кусочек пластика. Ей нельзя расплачиваться, снимать деньги и проводить межбанковские платежи. И самое главное – у вас еще нет ПИН-кода.

После активации карта становится полностью рабочей и запускается расчетный период (именно с этого дня и числа). Договор с банком вступает в силу!

Теперь рассмотрим процесс, как это нужно сделать. Сделать это можно самостоятельно на компьютере или мобильном телефоне. Также можно попросить активировать карточку оператора банка.

- Через оператора. Позвоните по номеру 8 (800) 555-77-71 и попросите это сделать. Вам подробно по шагам объяснят порядок действует, точнее будут на связи с вами в процессе по шагам.

- Самостоятельно на сайте. Перейдите на страницу https://www.tinkoff.ru/activation/ и введите номер карты (на лицевой стороне).

- Когда вы внесете в форму номер карты (рисунок выше), на ваш мобильный телефон придет смс-код. Его необходимо ввести в следующей появившейся форме. Также процесс нужно будет подтвердить кодовым словом (девичья фамилия матери или что вы указывали в анкете при оформлении карты).

- Если все в порядке, робот позвонит на ваш телефон и продиктует вам готовый ПИН-код (или он придет в смс). Вам следует сохранить пин-код в безопасном месте.

После этого настоятельно рекомендуем подписать карту своей подписью шариковой ручкой с обратной стороны. Без подписи карта считается недействительной!

Все, карта готово, можете пользоваться.

Преимущества карты Платинум

В ассортименте кредитных и карточных продуктов Тинькофф насчитывается более десятка тарифных планов, но Платинум по праву считается самым интересным предложением как для действующих, так и для новых клиентов.

Преимущества карты:

- кредитный лимит – до 300 тыс. руб;

- кэшбэк, бонусные программы;

- удобные дистанционные сервисы;

- стоимость обслуживания бесплатно (при выполнении определенных условий);

- возможность оформления рассрочки сроком до года;

- беспроцентный период кредитования до 2 или до 4 месяцев (на погашение сторонних кредитов);

- заемщик получает деньги на статусной платиновой карте международной платежной системы Visa;

- решение о выдаче принимается за несколько минут, через 1-7 дней клиент получает карточку на руки.

Ответы на частые вопросы о Tinkoff Platinum

В этом разделе мы собрали самые частые вопросы о карте банка Тинькофф и ответы на них.

Как заблокировать карту?

Для начала необходимо полностью погасить сумму задолженности, включая все пени, штрафы и проценты. После этого можно блокировать карту одним из способов:

- зайти в интернет-банк или мобильное приложение и самостоятельно заблокировать карточку;

- позвонить на горячую линию банка 8 800 555-77-78 и попросить оператора заблокировать карту;

- отправить СМС на номер 2273 с кодовым словом «блокировка» и четырьмя последними цифрами номера кредитки (только если подключен мобильный банкинг).

При этом желательно, чтобы «лишних» денег на карте не было вообще – старайтесь перевести сумму «копейка в копейку» для погашения кредита.

Как снять деньги?

Чтобы снять деньги с карты Tinkoff Platinum, достаточно воспользоваться любым банкоматом. Действительно любым. При этом придется уплатить минимальную комиссию: 290 рублей + 2,9% от снимаемой суммы. Кроме того, банк, чьим банкоматом вы воспользуетесь, может установить собственную комиссию на снятие денег с чужих карт.

Помните: собственных офисов у банка Тинькофф нет. Поэтому прийти в отделение и снять деньги через кассу не получится.

Как увеличить кредитную карту?

Как правило, первый раз кредитку Tinkoff Platinum оформляют с небольшим кредитным лимитом. Чтобы его повысить, клиент должен доказать свою лояльность банку. Для этого необходимо:

- Активно пользоваться кредиткой – пользоваться средствами банка и собственными деньгами для оплаты товаров и услуг. Особенно банк «любит» клиентов, которые покупают «статусные» и дорогие товары и услуги – например, билеты на самолет или дорогой смартфон.

- Не допускать просрочек по платежам даже на несколько часов – в идеале, вносить деньги за несколько дней до крайнего срока.

- При подаче заявки указать как можно больше данных о себе и приложить документы, подтверждающие платежеспособность.

- Не иметь других долгов, тем более просроченных. Желательно закрыть все кредиты вовремя, чтобы банк прочувствовал, что вы благонадежный клиент.

Спустя какое-то время без просрочек и проблем операторы банка сами позвонят и предложат увеличить лимит. Если этого не происходит – нужно самостоятельно позвонить в Тинькофф и спросить, возможно ли повысить лимит. Как правило, если за клиентом не было замечено оплошностей, сумму увеличивают.

Как пополнить Tinkoff Platinum?

Пополнить карту Tinkoff Platinum можно через любой банкомат. При этом банк каким-то образом договорился с другими учреждениями, что они не будут взимать комиссию за пополнение карты Тинькофф Платинум.

Также можно пополнить карту переводом из другого банка на счет карты. Но здесь уже придется заплатить определенную комиссию – ее взыщет банк, со счета которого вы будете отправлять средства.

Как заплатить по карте Tinkoff Platinum?

Кредитная карта Tinkoff Platinum позволяет расплачиваться в любых магазинах и других местах, где есть терминалы для безналичной оплаты. Достаточно приложить пластик (если он бесконтактный) или вставить его в терминал и ввести пароль.

Как пользоваться беспроцентным периодом

Для держателей кредитной карты Платинум банк Тинькофф

приготовил сразу несколько выгодных предложения, соблюдая условия которых можно

не только не платить проценты, но и получать дополнительный доход.

1. Грейс-период

Практически у всех кредиток есть срок, когда можно вернуть деньги за покупку без процентов. У кредитной карты Тинькофф Платинум он составляет до 55 дней.

Как это работает:

- Вы делаете покупку, расплачиваясь картой. Помните, за снятие наличных, перевод денег, а также за большинство платежей, проценты будут начисляться всегда.

- Один раз в месяц банк определяет задолженность по карте и показывает ее в выписке по счету. Месяц между 2 выписками называется расчетным периодом, в течение которого вы совершаете платежные операции.

- Перед началом нового расчетного периода, банк выставляет счет с указанием даты платежа. Если успеть погасить долг по карте до этого числа, проценты начислены не будут.

После определения задолженности, у клиента есть еще 25 дней, чтобы оплатить долг без процентов. Получается, чем ближе дата покупки к концу расчетного периода, тем короче грейс-период. Поэтому выгоднее всего расплачиваться картой в первый день после выставления счета.

Например, Алена купила мобильный телефон 8 октября. Расчетный период по ее карте Платинум начинается 17 числа. До конца расчетного периода, без учета дня покупки, оставалось 8 дней, плюс дополнительные 25 дней.

Окончание льготного периода для Алены наступит 10 ноября, через 33 дня. А если бы покупка состоялась 18 сентября, для погашения долга без процентов оставалось бы 53 дня.

2. Льготный период – 120 дней

Грейс-период увеличивается с 55 до 4 месяцев, если клиент решил

закрыть кредит в другом банке. Тинькофф Банк предоставляет уникальную

возможность погасить его без переплат. Фактически вы переносите долг из другого

банка на свою кредитную карту. Услуга называется «Перевод баланса»

В первые 120 дней проценты на эту сумму банк начислять не

будет. Вам останется погашать основной долг. Если вся сумма будет выплачена в

течение 4 месяцев, состоится досрочное погашение и экономия на процентах. В

течение 12 месяцев кредиткой можно погасить не более 1 кредита.

«Перевод баланса» можно применить в отношении всех видов кредита, кроме ипотеки. Главное условие – заемщиком должен быть держатель кредитной карты Тинькофф. Активировать услугу можно только через сотрудника банка. По телефону или в чате нужно сообщить о намерении закрыть кредит с помощью кредитной карты Тинькофф Платинум. После чего сотрудник банка переведет баланс кредита на карту.

Самостоятельно переводить деньги не стоит, операция

приравнивается к снятию наличных. После манипуляции кредит в другом банке не

закроется, а на выведенные деньги будет начисляться высокий процент.

При погашении кредитов картой действуют ограничения:

- закрыть по реквизитам кредитного счета можно до 300000 рублей;

- погасить кредитную карту – до 150000 рублей.

Размер кредита для погашения кредиткой Тинькофф Банка не

ограничивается суммой кредитного лимита. Если кредит больше, можно пополнить

баланс карты на недостающую сумму. Активировать услугу «перевод баланса» и

полностью избавиться от долга.

3. Рассрочка

В банковской практике беспроцентный кредит называется

рассрочкой. Как это работает с кредиткой Тинькофф Банка:

- клиент покупает товар за деньги с кредитки;

- кладет назад потраченные средства в течение

назначенного срока; - при этом начислений по процентам не

предусмотрено.

Это возможно, благодаря договоренности между Тинькофф Банком

и сотрудничающими с ним крупными магазинами. Список партнеров постоянно

пополняется. Действующие предложения о рассрочке можно посмотреть в разделе

«бонусы».

Чтобы платеж прошел, как «рассрочка», нужно:

- В приложении банка на мобильнике зайти в раздел «Еще» (внизу экрана), далее в «Бонусы». Найти «Спецпредложения» и нажать на «Рассрочки».

- Выбрать магазин и внимательно прочитать условия. Иногда рассрочкой можно воспользоваться, если сделать покупку онлайн или в определенном магазине.

- Нажать на «Активировать».

Перед платежной операцией советуем убедиться, что на кредитке достаточно денег. Срок рассрочки – до 1 года.

Тарифы кредитной карты

Условия обслуживания Тинькофф Платинум, включая стоимость выпуска и размеры комиссий при переводе с карты в сторонние банки (Сбербанк и т. д.), представлены в сводной таблице ниже. Для ознакомления с полным списком тарифов можно воспользоваться документацией, переданной с курьером, либо информацией на сайте банка в разделе «Тарифы» на странице с описанием кредитки.

| Операция с картой | Стоимость, руб. |

| Выпуск, перевыпуск основной либо дополнительной кредитки | Бесплатно |

| Обслуживание | 590 руб./год; если клиент не пользуется картой – бесплатно |

| Пополнение в банкоматах Тинькофф и сторонних банков | 0 руб. |

| Снятие наличных в банкоматах Тинькофф и сторонних банков | 2,9% от суммы операции+ 290 руб. |

| Штраф за пропущенный платеж | 590 руб. |

| Неустойка за несвоевременное погашение | 19% годовых на сумму просроченного основного долга |

| СМС, пуш-уведомления | 59 руб./мес. |

Как варьируется процентная ставка

Условия использования кредитного лимита, а именно процентная ставка, определяются для каждого заемщика в индивидуальном порядке и прописываются в договоре обслуживания. Главные факторы, которые определяют стоимость Тинькофф Платинум:

- кредитная история, качество обслуживания кредитных обязательств в других банках;

- наличие погашенных кредитов в банке.

В рамках тарифов по Тинькофф Платинум чаще всего устанавливаются следующие ставки:

- от 13% до 30% годовых на безналичные операции;

- от 30% до 50% на наличные операции.

В течение всего срока действия кредитного договора банк имеет право снизить процент в одностороннем порядке. На такие действия влияет активность пользования карточкой, а также добросовестность заемщика.

От чего зависит кредитный лимит

Максимальный объем средств, который банк готов предоставлять в долг по Тинькофф Платинум, – 300 тыс. рублей. Для каждого нового клиента сумма лимита определяется индивидуально в рамках этого предела. Принцип, по которому Tinkoff Bank рассчитывает сумму на кредитке, является банковской тайной, но в основном он зависит от финансовой нагрузки заявителя и его дохода.

Узнать свой размер лимита можно из СМС после получения карточки Платинум. Также он отображается в выписке, мобильном банке и приложении. Банк периодически пересматривает лимит исходя из активности клиента, поэтому сумма доступных заемных средств может стать больше или меньше. Подробнее о том, как узнать свой кредитный лимит и увеличить его, рассказано в отдельной статье.

Как закрыть карту и кредитный счет

Банк закроет карту Платинум по желанию клиента только при условии полного исполнения кредитных обязательств. Это означает, что держателю кредитки придется восстановить лимит с учетом начисленных процентов и прочих комиссий. Чтобы узнать сумму к закрытию карточки, достаточно позвонить в службу клиентской поддержки Тинькофф 8 800 555 777 8 или связаться со специалистом в онлайн-чате.

Внимание! В личном кабинете отображается только сумма использованного кредитного лимита!

Если у клиента нет задолженности перед банком, его счет заблокируется, но кредитка закроется через месяц. По истечении 30 дней заемщику автоматически направят справку с информацией об отсутствии обязательств перед Тинькофф. Если этого не произошло, значит:

- Прошло менее 30 дней.

- На счете остались собственные средства клиента.

- В досье заемщика нет адреса электронной почты или контакт неактуален.

В разрешении этих ситуаций может помочь специалист техподдержки, с которым следует связаться одним из уже упомянутых способов. А пока клиенту доступна справка о том, что кредитка находится в статусе «К закрытию», при этом у заемщика нет никаких долгов перед Тинькофф.

Как оформить карту Tinkoff Platinum

Подачи заявки на оформление кредитки Платинум занимает не более 15 минут:

Кто может получить карту

Условиями тарифного плана Тинькофф Платинум предусмотрена возможность оформления 2 карточек: основной и дополнительной.

- Основная доступна совершеннолетним гражданам России, имеющим постоянную или временную прописку. Максимальный возраст заемщика – 69 лет.

- Дополнительная выпускается на имя третьего лица, не являющегося заемщиком. Им может быть родственник или просто знакомый. Держатель такой карточки получает доступ к деньгам на счете заемщика, но не перенимает ответственности по кредитным обязательствам.

Условия получения кредитки и требования к заемщику

Перед оформлением следует ознакомиться с требованиями, которые организация заявляет обязательными к выполнению. Они минимальны, следовательно, получить пластик просто

Однако, при подаче заявки важно внимательно ознакомиться с ними:

- Оформить кредитку могут клиенты, достигшие 18 лет. Продукт доступен до 70 лет включительно.

- Кредитное предложение действительно только для граждан Российской Федерации. Лица без гражданства или резиденты иностранных государств не могут претендовать на предоставление им карточного займа.

- Формально, для получения кредитки не требуется постоянная или временная регистрация. Разумеется, лучше, если она есть.