Что такое карта unembossed?

Содержание:

- Преимущества и недостатки неименного пластика

- Что значит неэмбоссированная банковская карта

- Отличие неименной карты от обычной

- Небольшая экскурсия в прошлое

- Кому пригодится неименная карта

- Что означает Visa Unembossed Non-personalized?

- Какова разница при заказе в банке

- Как выполняется эмбоссирование?

- Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

- Тарифы по Unembossed картам

- О карте Unembossed

- Какие они бывают

- Лимиты и ограничения по картам Unembossed

- Полезные статьи на тему дебетовых карт

- Похожие карты

- Примеры неэмбоссированных карт

- Вот какие тарифы в банке Открытие:

- Тарифы банка Москва:

- Плюсы и минусы Unembossed карты

Преимущества и недостатки неименного пластика

Помимо внешнего вида, мгновенная банковская карта отличается от персональной кредитки характерными особенностями, которые для наглядности сведём в таблицу.

Таблица: отличия именной и неименной банковской карты

| Особенность | Неименная карта | Именная карта |

| Выпуск и обслуживание карты | бесплатно | платно |

| Срок изготовления | мгновенно | до 10 дней |

| Лимит на снятие наличности | до 50 тыс. рублей в день | нет |

| Совершение платежей за пределами России | не всегда | без ограничений |

| Сведения о владельце | нет | есть |

| Использование в качестве зарплатной карты | нет | да |

| Автоматический перевыпуск | не запланирован | по истечении срока |

Из таблицы видно, что неименная карта более ограничена в использовании. Тем не менее она имеет и свои преимущества, такие как:

- быстрое оформление;

- незначительная плата за годовое обслуживание;

- для получения карты необходим лишь паспорт клиента.

Недостатки:

- низкий класс карты;

- узкий функционал;

- более слабая защита, нежели у именных карт — ввод ПИН-кода на POS-терминале в присутствии многих людей увеличивает риск того, что секретные данные станут известны мошенникам;

- выше процентная ставка за снятие налички в банкомате;

- при расчёте в магазинах или ресторанах могут потребовать подпись, что создаёт лишние неудобства.

Что значит неэмбоссированная банковская карта

Банковские карты можно делить на виды по многим основаниям — статус (категория), принцип расчета (кредитная, дебетовая), наличие партнерской программы (кобрендиноговая или обычная) и т.п.

Но в первую очередь, банковская карта — это техническая конструкция, поэтому применение разных производственных технологий рождает разные виды платежного инструмента с точки зрения его устройства.

Узнайте подробнее о процессе изготовления банковских карт

Unembossed — что это такое?

Самое ответственное действие в процессе изготовления карты — это нанесение персональной информации (уникальный номер, срок действия, имя владельца). Именно способ нанесения данных влияет на то будет ли платежный инструмент эмбоссированным или нет.

Как правило, банк полностью передает процесс изготовления карты на завод, вплоть до персонализации. В этом случае при изготовлении используются производственные линии полного цикла, которые гравируют, печатают или выдавливают персональные данные, учитывая вид банковской карты.

https://player.vimeo.com/video/194333540

Если услугами банка предусмотрен быстрый выпуск карты (например, Momentum), в отделениях располагаются компактные устройства для самостоятельного нанесения информации специалистом и в наличии всегда есть партия заготовок.

Для тиснения используется эмбоссер, если карта эмбоссированная, или идент-принтер, если нет. В последнем случае буквы и цифры вдавливаются, но не имеют выраженного рельефа, цвет — белый или черный (иногда возможно покрытие фольгой) и выглядят как гравировка.

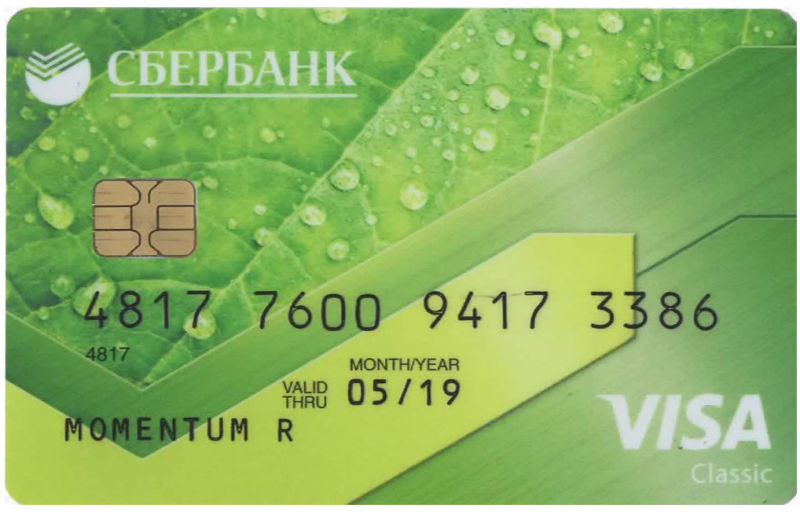

Вот так выглядит банковская карта Unembossed

Вот так выглядит банковская карта Unembossed

Многие уверены, что неэмбоссированные карты не содержат имени и фамилии владельца, а вместо этого на них указывается Cardholder — это не верно. Персонализация зависит не от способа производства, а от вида самой карты и банка — эмитента. Например, ВТБ Банк Москвы выпускает Unembossed карты как с персонализацией, так и без нее, а Виза Моментум от Сбербанка на месте имени и фамилии содержит надпись Momentum R.

Любая банковская карта без выпуклых надписей также обладает магнитной полосой и может дополняться чипом.

Отличия от эмбоссированной

Поговаривают, что банковские карты без тиснения более уязвимы с точки зрения безопасности. Однако уже давно мошенники переместились в сеть, в связи чем число несанкционированных операций с использованием дубликата карты стремится к нулю. Электронная начинка эмбоссированного пластика не имеет отличий от «плоского», а на обратной стороне имеется код CVV, который защищает платежное средство во время транзакций через Интернет. Вопрос безопасности — спорный минус.

Безусловно «плоская» карта изготавливается и выдается в разы быстрее, чем эмбоссированная — это еще одно ее отличие. К примеру, в Сбербанке ее можно получить через 10 минут после подписания договора ДБО. Однако, банки с высокой деловой репутацией также способны по запросу в экстренном порядке изготовить и карту с тиснением (при наличии технической возможности и оплате услуги по тарифу). Срок изготовления — спорный плюс.

Классическая неэмбоссированная дебетовая карта в Сбербанке выдается бесплатно

Классическая неэмбоссированная дебетовая карта в Сбербанке выдается бесплатно

Самым приятным отличием и веским плюсом «плоской» карты является стоимость годового обслуживания. Например, в Сбербанке она выдается и обслуживается бесплатно. Многие финансово-кредитные учреждения выпускают неэмобссированные карты при оформлении кредитного продукта и не взимают за это дополнительной платы. Средняя стоимость годового обслуживания колеблется от 200 до 300 руб., против 500-700 руб. за тисненые карты категорий Классик.

С развитием технологий был выявлен неожиданный минус неэмбоссированных карт — при желании провести платеж через мобильный банк с использованием сканера телефона (такая функция появилась у Сбербанка), номер может считаться некорректно (особенно при белых цифрах) и платеж уйдет не по адресу (в лучшем случае, не пройдет или зависнет).

Обратите внимание, что номер неэмбоссированной карты может считываться неверно

Плюсы и минусы

Исходя из анализа отличий, можно выделить плюсы и минусы «плоских» банковских карты.

Минусы:

- Зачастую — отсутствует технология бесконтактных платежей;

- Не редкость — отсутствие персонификации;

- Среди недавно обнаруженных минусов — некорректное отражение номера при использовании сканера телефона;

- Спорный минус — низкая степень защиты.

Плюсы:

- Обладает полным функционалом банковской карты;

- Важный плюс для многих клиентов — быстро готовится и выдается за одно посещение банка;

- Главный плюс — низкая стоимость обслуживания. Обусловлена простым способом нанесения, не требующего дорогостоящего оборудования на производстве.

Отличие неименной карты от обычной

На самом деле, существует большое количество отличительных особенностей неименного пластика от именной карточки. Самое первое, конечно же, это наличие имени и фамилии владельца на лицевой стороне платежного инструмента. Благодаря тому, что на пластике указаны персональные данные клиента, он может с легкостью брать потребительский кредит или микрозайм, так как денежный перевод при одобрении возможен только на именной платежный инструмент, который принадлежит заемщику.

Также среди отличий этих двух продуктов можно отметить следующие:

- Выпуск и срок изготовления. Как уже было сказано ранее, неименной пластик выдается в день обращения сразу же после подписания договора. Именная карточка выпускается в течение нескольких дней, или даже недель. Это время необходимо для того, чтобы перенести всю информацию о клиенте на лицевую сторону пластика.

- Комиссия за обслуживание. Неименная карта выпускается и обслуживается абсолютно бесплатно, в то время как по именной карте устанавливается ежегодная комиссия за ведение счета. Размер комиссии зависит от банка-эмитента и составляет от 300 до 1000 рублей.

- Оплата за границей. При оплате покупок за пределами РФ могут возникнуть проблемы, если карта неименная, так как при необходимости нужно показывать паспорт владельца. А как подтвердить то, что карточка действительно принадлежит этому человеку, если на ней нет имени и фамилии.

- Перечисление всех пособий и заработной платы осуществляется только на именную карточку. Пластик моментального выпуска можно пополнять только самостоятельно или совершать переводы между счетами.

- Неименной платежный инструмент имеет ограничения на снятие наличных в банкомате.

- Карта моментально выпуска не действительна без подписи владельца пластика на оборотной стороне.

Для наглядности сведем все отличительные особенности в одну таблицу:

| Отличительная особенность | Именная карточка | Неименная карточка |

|---|---|---|

| Выпуск и обслуживание | платно, согласно тарифам банка-эмитента | бесплатно |

| Срок изготовления | в течение нескольких дней от 3 до 10 | моментально |

| Возможность совершать платежи за пределами России | без каких-либо ограничений | не всегда такая возможность есть |

| Лимиты на снятие наличных | нет | до 50 тыс. в день |

| Наличие сведений о владельце | есть | нет |

| Автоматический перевыпуск | по окончании срока | не предусмотрен |

| Возможно ли использовать в качестве зарплатной карты | да | нет |

Если пользователь решит взять микрозайм с переводом на банковскую карту, то для этих целей может использоваться только именной пластик.

Небольшая экскурсия в прошлое

Для того чтобы выяснить всю необходимую информацию о карте Mastercard unembossed, нужно с начало обратиться к истории появления банковских карт. Известно, что самыми первыми банковскими картами были карты, сделанные из бумаги. Все данные с них во время совершения владельцем кредитки покупки, переписывались продавцами вручную и попадали на длинную выписку-квитанцию. Позднее, чтобы избежать большого количества ошибок, которые допускали продавцы во время переписи данных клиента с бумажной карты, производители стали изготавливать металлические карты, формой напоминающие жетоны. Именно на них были выдолблены инициалы владельца карта, которые считывались при помощи специального устройства. В дальнейшем металлические банковские карты были заменены на пластиковые, что намного упростило денежные переводы и другие операции.

Характеристика карты Mastercard unembossed

Карта Mastercard unembossed – это неэмоссированная карта (т.е. фамилия, имя, отчество владельца карты, а также номер и дата на кредитке напечатаны, но не выдавлены на лицевой стороне карты) с электронной авторизацией. Она имеет свой грейс-период. Все платёжные операции, которые можно осуществлять при помощи данной карты, не возможно провести через импринтер (устройство, которое считывает информацию с данных, выгравированных на карте). Кредитка unembossed является аналогом карты Mass Standard и принадлежит к классу начального уровня. При помощи этих платёжных карт можно оплачивать покупки в любых магазинах, в которых установлены электронные терминалы. Можно также обналичивать наличные деньги через банкомат своего финансового учреждения. Возможно, осуществлять покупки по средствам Интернета. Кредитную карту Mastercard unembossed каждый держатель имеет право открывать в любой валюте, которая ему больше всего подходит (евро, рубли, доллары). Соответственно за пользование картой клиент банка должен будет выплачивать определённую сумму комиссии, равную 8 долларам США, 240 рублей или 8 евро за год. Если же вы хотите открыть дополнительную карту, например, дебетовую, то сумма ежегодной комиссии будет составлять – 5 долларов США, 150 рублей, 5 евро. Карту Mastercard unembossed принимают около 25 000 000 различных торговых и сервисных предприятий по всему миру.

Открытие карточного счёта

Карты Mastercard unembossed можно открыть в таких банках, как:

- Альфа-банк;

- Райффайзенбанк и другие банки, которые сотрудничают с корпорацией MasterCard.

Альфа-банк выпускает платёжные карты Mastercard unembossed с защитной голограммой и кодом безопасности (CVC2). Этот специальный код нужен для проведения безопасных операций при помощи карты, например, при совершении покупок через Интернет. Альфа-банк выпускает несколько видов кредитных карт Mastercard unembossed:

- Персонифицированные (карты с указанными персональными данными держателя);

- Неперсонифицированные (без указания персональных данных на лицевой стороне карты).

Райффайзенбанк выпустил не только кредитные, но и дебетовые карты класса Mastercard unembossed. Дебетовые карты банк создал с применением наивысшей степени безопасности. В карту был встроен особый электронный чип, препятствующий несанкционированному допуску до кредитной карты злоумышленников. Такие меры безопасности делают практически невозможным использование чужой кредитной карты мошенниками.

Плюсы и минусы карты

Среди несомненных плюсов следует отметить:

- Повышенный уровень безопасности (помешает использовать карту не по назначению);

- Возможность расплачиваться картой за границей;

- Возможность осуществления операций через всемирную сеть (Интернет);

- Удобство.

Самым главным минусом кредитной карты Mastercard unembossed является то, что большинство карт такого достоинства не имеют выгравированную надпись, следовательно, в тех торговых центрах, в которых оплата по картам происходит по средствам контакта с импринтером, владельцы этих карт купить ничего не смогут. И небольшой минус – это то, что держатель карты может пользоваться только теми средствами, которые были положены им на счёт (с учётом несгораемого остатка).

В конце хотелось бы напомнить о том, что для того чтобы открыть кредитную карту, нужно не просто прийти в отделение банка с соответствующими документами, но и прочитать внимательно все условия работы с кредиткой (о возможности осуществлять платёжные операции, о местах совершения покупки, о комиссии банка за обслуживание вашей карты и т.д.).

Кому пригодится неименная карта

Главным образом неименную карту оформляют, когда нужно срочно сделать онлайн-платёж или денежный перевод, но не хочется «высвечивать» в интернете свою основную карту. В таком случае можно быстро оформить неименной пластик, активировать его, пополнить на желаемую сумму и совершать запланированные действия.

Неименные Visa и MasterCard обслуживаются международными платёжными системами и позволяют расплачиваться через интернет во всем мире — на пластике указан номер, CVC–код и срок действия, чего для оплаты на многих сайтах вполне достаточно

Неименные Visa и MasterCard обслуживаются международными платёжными системами и позволяют расплачиваться через интернет во всем мире — на пластике указан номер, CVC–код и срок действия, чего для оплаты на многих сайтах вполне достаточно

Неименная карта также понадобится тем, кто не планирует постоянно пользоваться кредиткой, поэтому нет никакого резона оплачивать карту высокого уровня. Например, для оформления визы потребуется выписка карточного счёта. И если нет именной карты, то выписку можно получить в отделении банка, открыв и пополнив мгновенную карту, поскольку счёт в отличие от само́й карты является персонифицированным.

Что означает Visa Unembossed Non-personalized?

Этот вид пластиковых карт является одним из самых распространенных. К нему принадлежат карты самой низшей категории с малым набором функций. Банки активно эмитирует эти карты, и они пользуются спросом у клиентов. Малая стоимость и стандартный функционал являются основными критериями выбора Visa Unembossed Non-personalized. Данные карты имеют слабую степень защиты и снабжены обычно магнитной полосой (без чипа). Исходя из этого, их используют только для снятия наличных, пополнения счетов и совершения переводов в интернет-банке.

Слово «Visa» означает, что данная карточка принадлежит международной платежной системе и может использоваться по всему миру (правда не везде ее могут принять к оплате).

Слово «Unembossed» означает, что карта является неэмбоссированной – все надписи на ней нанесены печатным типом. В отличии от нее, на эмбоссированных картах все буквы выпуклые. Технология изготовления таких карт более сложная. Процесс производства неэмбоссированных карт намного проще. Степень их защиты невысокая, поэтому мошенникам не составит особого труда выпустить подделку. Неэмбоссированная карточка обычно не имеет чипа, что позволяет проводить операции без ввода ПИН-кода. Она не хранит данные о владельце, размерах скидок и видах операции с их применением.

Слово «Non-personalized» означает, что на пластике не написано имени и фамилии владельца, т.е. по одному внешнему виду сложно сказать, кому он принадлежит. Неименная карточка может быть привязана к счету владельца. Выдается она сразу же в день обращения за 10-20 минут. Клиенту достаточно предъявить минимальный набор документов (только паспорт). На ней может быть установлен кредитный лимит или же она бывает дебетовой и выдается в «нагрузку» к основному продукту, например, для погашения кредита.

Какова разница при заказе в банке

Например, банк «Открытие» предлагает клиентам Master Card и Visa Unembossed всего за 150 рублей в год. Тогда как, Standard обойдётся в 750 р. Срочное оформление будет стоить 900 руб. в обоих случаях. Переоформление при утрате Unembossed стоит те же 150 р., а в случае с Standard придётся заплатить 650 рублей. Лимит и процентная ставка в обоих случаях одинаковые, поэтому держатели Master Card и Visa ничего не теряют, независимо от вида надписей на пластике. Иная кредитная политика для владельцев Unembossed проводится в Банке Москвы. Здесь кредитный лимит меньше на 250 000 и ставка выше на 1% в сравнении с условиями, предлагаемыми обладателям Standard.

Когда лучше выбрать Unembossed

Разобравшись, что такое Unembossed, и какие ограничения есть для держателей такого пластика, можно принять решение о целесообразности заказа подобных карточек в финансовых учреждениях. Кредитный лимит и процентная ставка будет зависеть от политики банка. Обслуживание, переоформление, открытие дополнительного счёта обойдётся однозначно дешевле.

Если нужно просто совершать покупки в супермаркетах или через Интернет, то неэмбоссированные карточки прекрасно подойдут для решения поставленных задач. Когда речь идёт о поездке за рубеж, где магазины часто используют импринтер, бронировании отеля и аренде транспортного средства, такая карточка не подойдёт. Делайте выбор в зависимости от стоящих перед вами задач.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Для работы анкеты необходимо включить JavaScript в настройках браузера

Сегодня мы поговорим об очень интересной технологии списания денег с вашей карты. Данная технология применяется уже давно, но в последнее время с прогрессом ее стали применять все реже, но все же она полностью не ушла за горизонт, так как с помощью нее можно делать оплату без связи с банком. Но как это происходит и что такое Visa Classic Unembossed Instant Issue?

Как выполняется эмбоссирование?

Услуги по эмбоссированию оказывают организации, работающие в отрасли фотографии, проектирования, дизайна, а также типографии. Для этого используются специальные устройства эмбоссеры. Они совмещают в себе механический и электронный функционал, используя заранее подготовленные шаблоны. Нанесение знаков на пластик осуществляется за счет создаваемого давления на корпус карты.

Первые эмбоссеры были ручного типа и обладали низкой производительностью. Однако, со временем устройства дорабатывались и процесс обработки карт стал полностью автоматизирован и управляем с использованием компьютеров.

Современное оборудование обладает высокой эффективностью и способно обрабатывать в минуту до 20 пластиковых карт. К тому же, функционал устройств значительно расширен и совмещает в себе работу печатного устройства и кодировщика. Таким образом, они осуществляют не только теснение, но и программирование чипов, а также окраску карты в заданные тона. В результате полный цикл оформления, кодирования и теснения карты возможен на одном устройстве.

1. Требования к шрифтам:

- Используемые шрифты бывают двух типов малый и большой. Высота малого 3 мм, высота большого 4,5 мм.

- Малый шрифт используется для нанесения букв, цифр, а также специальных символов.

- Большой шрифт используется только для нанесения цифр.

3. Положение символов.

- Знаки не должны перекрывать или заминать информацию на карте (логотип, реквизиты банка, чип, магнитную ленту CCV код и подпись клиента);

- Отступы от краев карты до символов должны быть от 5 мм. В свою очередь, отступы от магнитной ленты и области подписи владельца должны составлять не менее 3 мм.

Выдавленные символы, как правило, покрываются окрашенной фольгой или пленкой. Такой процесс носит название «типирование». Это делается для того, чтобы выделить буквы и цифры на фоне нанесенного изображения на корпусе карты. Чаще всего покрытие осуществляют серебристым или золотым цветом. Реже используются черный, синий, белый и другие цвета. Выбор краски зависит от цветовой гаммы и дизайна самой карты.

Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

При совершении онлайн-покупок указываются реквизиты платёжного документа, с которого будут сняты деньги. С персональной карточкой всё понятно, а вот как быть с неименной? Но и здесь, как правило, проблемы не возникают. В поле, где требуется указать имя держателя карты, к примеру, MOMENTUM Сбербанка, можно вписать:

- слово MOMENTUM;

- название банка — Sberbank;

- или же написать UNEMBOSSED NAME, что означает неэмбоссированная банковская карта (неименная).

При возникновении каких-либо сложностей с оплатой следует обращаться в банк-эмитент, выпустивший в обращение этот платёжно-расчётный документ.

Тарифы по Unembossed картам

Банк «Открытие» (тариф «Универсальный»):

| Наименование | MasterCard/Visa Unembossed | Visa Classic, MasterCard Standart |

|---|---|---|

| Обслуживание за год | 150 рублей | 750 рублей |

| Срочное оформление карты | 900 рублей | 900 рублей |

| Лимит | До 300000 рублей | До 300000 рублей |

| Ставка | 25,5% | 25,5% |

| За переоформление при утере | 150 рублей | 650 рублей |

Банк Москвы:

| Наименование | MasterCard Standart Unembossed | MasterCard Standart |

|---|---|---|

| Обслуживание | Первые 2 года по 250 рублей. С 3-го года 200 рублей. |

В течении первых 2-х лет — 700 рублей. С 3-го года 650 рублей. |

| Дополнительная комиссия за открытие счета или переоформление карты в течении 24 часов | 750 рублей | 1250 рублей |

| Кредитный лимит | 20-100 тыс. рублей | 20-350 тыс. рублей |

| Ставка | 27% | 26% |

| Комиссия за возобновление расчетов, прекращенных в связи с утратой карты | 125 рублей | 750 рублей |

Хотя, банковские работники и утверждают, что карты Unembossed включают в себя большинство достоинств, которыми обладают простые классические и электронные карты. Самые весомые достоинства – это оплата различных услуг в интернете, скорость изготовления такой карты и ее безопасность, простота и удобство использования, а также такая карты доступна каждому.

Наверное, самым весомым фактором являются, конечно, тарифы. По сравнению с другими картами, на Unembossed лояльные тарифы. Поэтому можно задуматься, стоит ли переплачивать, если обслуживание карты Unembossed гораздо выгоднее.

О карте Unembossed

Термин «Unembossed» применяется к банковским картам. В переводе с английского языка он дословно переводится как «неэмбоссированный». На практике это означает, что информация на пластиковый носитель наносится без тиснения.

Это касается тех реквизитов, которые указываются на лицевой стороне карты (номер, срок действия, фамилия и имя держателя, номер подразделения банка). На неэмбоссированных карточках эти данные просто напечатаны, поэтому пластик имеет гладкую поверхность. На картах с тиснением надписи будут выпуклыми.

Приставка Unembossed указывается в тарифах карточки после наименования платёжной системы (например, MasterCard Unembossed или Visa Unembossed). Это делается для того, чтобы перед оформлением заявки клиент знал, как будет выглядеть готовая карта.

Карточка, выполненная без тиснения, является полноценным платёжным инструментом. С её помощью можно совершать следующие операции:

- оплачивать покупки в торговых точках;

- совершать платежи в интернете по технологии 3D Secure;

- снимать наличные в любых банкоматах;

- расплачиваться за покупки по технологии NFC (предварительно надо привязать карточку к сервисам Google Pay, Apple Pay или Samsung Pay).

По данной технологии изготавливаются все типы карточных продуктов (дебетовые, кредитные, персонифицированные, неименные), за исключением премиальных.

Какие они бывают

Выпускаются несколько видов таких карт:

-

Моментальной выдачи

– банк сохраняет информацию о пользователе в собственном реестре. Выдача происходит сразу после подписания соглашения с финансовой организацией. Клиенту достаточно подтвердить личность, предъявив паспорт или справку, его заменяющую при отсутствии основного документа по объективным причинам. -

Именная карта

– используются печатные буквы для нанесения на пластиковую поверхность персональной информации о владельце и сроков действия платёжного инструмента. -

Карты с чипом

– наиболее защищённые, благодаря утверждению уникального кода при совершении каждой покупки. Информация доступная только владельцу пластика. Если подтверждение не производится, то операция блокируется банком.

Где и почему их нельзя использовать

Вдавливание символов исключает возможность снимать отпечатки с таких карт.

Использовать их для проведения платежей с помощью импринтера тоже не получится. Такие механические устройства применяются при выполнении финансовых операций с платёжными инструментами с целью оформления слипа. Невозможно это, так как надо вставить в импринтер клише с идентификационными эмбоссированными данными точек приёма. После вставки инструмента, происходит вкладывание слипа, на котором оставляют оттиск идентификационных точек и клиентской карты.

Слип — это чек, служащий подтверждением проведения по карте платёжной операции с помощью импринтера

. Документ имеет вид самостоятельно копируемого трёхслойного бланка. Кассир делает оттиск рельефных реквизитов, оставляя на чеке оттиск в виде клише с данными о месте совершения покупки.

Дополнительно вручную вносятся данные о совершаемой операции:

- код авторизации;

- дата;

- сумма средств;

- валюта.

Впоследствии обе стороны ставят подписи под тремя экземплярами, один из которых передаётся покупателю, второй остаётся в магазине, а последний отправляется в банк для проведения обработки.

Провести подобные манипуляции с неэмбоссированным пластиком физически невозможно. Рассмотрим, что значит это для клиентов:

- Нельзя совершать покупки и оплачивать услуги в магазинах, где используется импринтер.

- Невозможность преавторизации с предварительным блокированием денег на счёте – будет трудно арендовать авто, а порой невозможно забронировать гостиницу за рубежом.

С помощью неэмбоссированных карт можно оплачивать покупки в интернете

Лимиты и ограничения по картам Unembossed

Для всех карточек, не имеющих тиснения, существует запрет на оплату покупок через импринтер. Данное устройство используется в торговых точках в тех случаях, когда нет связи с банком. С его помощью кассир должен сделать оттиск лицевой стороны карты на слипе и вручную отправить запрос в кредитную организацию. Так как пластик категории Unembossed не имеет выпуклых надписей, то его невозможно использовать для создания оттиска.

Также карты такого типа имеют ограничения на снятие наличных. Размер лимита зависит от условий банка-эмитента и типа карточки. В таблице ниже представлены наиболее популярные карточные продукты Unembossed и лимиты по ним.

| Наименование карты, банк | Платёжная система | Лимит на выдачу наличных |

| Кредитная карта «240 дней без процентов», УБРиР | Visa Unembossed | в день — 100 000 рублей, в месяц — 1 000 000 рублей |

| Дебетовая карта «Газпромнефть Unembossed», Газпромбанк | MasterCard Unembossed | в день — 50 000 рублей, в месяц — 250 000 рублей |

| Дебетовая карта «#МожноВСЁ», Росбанк | Visa Unembossed | в день — 100 000 рублей, в месяц — 250 000 рублей |

| Дебетовая карта «Банк в кармане», Банк Русский Стандарт | MasterCard Unembossed | в день — 100 000 рублей, в месяц — 300 000 рублей |

| Дебетовая карта «Персональная», Россельхозбанк | MasterCard Unembossed | в день — 75 000 рублей, в месяц — 200 000 рублей |

Полезные статьи на тему дебетовых карт

-

Дельные советы

Иногда простая операция по переводу денежных средств с одной карты на другую может быть осложнена условиями банков. Как перевести деньги без проблем? Что делать при ограничениях и задержках перевода?

-

Ликбез

Дебетовая карта – это инструмент, предназначенный для осуществления различных финансовых операций. Её основная функция – замена бумажных денег. Владельцем дебетовой карты является банк, а клиент – её держателем. Существуют дебетовые карты, по которым можно расходовать только собственные средства, и карты с возможностью использования заёмных средств (с разрешенным овердрафтом).

-

Дельные советы

Дебетовая карта – современное и удобное средство для осуществления разнообразных финансовых операций. Однако её использование сопряжено с определёнными рисками. Одним из них является возможность утраты.

-

Ликбез

Дебетовые карты сегодня – это не только способ уйти от «бумажных» денег, но и удобный инструмент расчетов. В современном мире становится все больше возможностей для использования пластиковых карт.

-

Злободневное

Кража денег с карты.

Если у Вас есть банковская карта,

Вы должны это знатьМошенники изобретают всё новые способы кражи денег с банковских карт. Какие из них распространены сегодня?

-

Ликбез

Уморительные случаи

от банковских работников.

Так смешно бывает только в жизниБанки – это серьезно, но не всегда. Порой клиенты становятся главными действующими лицами курьёзных историй и случаев, способных позабавить и рассмешить.

-

Злободневное

Банки будут хранить не только деньги,

но и Ваш голосГолосовая идентификация в банках может упростить дистанционное обслуживание и расширить его возможности. Но так ли всё хорошо на практике?

-

Дельные советы

Переводы денежных средств осуществляются в разных формах: по аккредитивам, инкассовым поручениям, чеками. А первое место в объёме документов, на основании которых производятся эти операции, занимают платёжные поручения (платёжки).

-

Дельные советы

Карта Сбербанка МИР социальная предназначена для получателей пенсий и других социальных выплат. Она заменила собой аналогичный карточный продукт Maestro «Активный возраст». Эта замена была осуществлена в целях реализации требований федерального закона от 01.05.2017 №88-ФЗ.

-

Ликбез

Золотая карта

Пластиковые карты прочно вошли в нашу жизнь и продолжают непрерывно расширять сферу своего применения. Десятки миллионов людей в России пользуются ими в повседневной жизни: оплачивают товары и услуги в торговых и сервисных точках, осуществляют денежные переводы, снимают наличные. На рынке банковских услуг предлагаются тысячи карточных продуктов с разнообразными возможностями. Однако при таком богатстве выбора пластиковые карты чётко разделяются по принадлежности к тому или иному классу.

- Еще почитать

Похожие карты

-

Кредитная картаРоссийский Национальный Коммерческий Банк

26,5 % годовыхдо 1 000 000 ₽

-

Visa / MasterCard Gold (Тариф Стандарт)Аверс

28 % годовыхдо 100 000 ₽

-

Travel PlatinumБанк Русский Стандарт

от 21,9 % годовыхдо 299 000 ₽

-

ФитнесМанияАвангард

от 15 % годовыхот 1 ₽

-

Ситибанк – Детский мирСитибанк

от 20,9 % годовыхдо 450 000 ₽

-

Imperia Platinum (USD)Банк Русский Стандарт

17 % годовыхдо 50 000 ₽

-

РандевуТинькофф Банк

от 15 % годовыхдо 700 000 ₽

-

ПерекрестокТинькофф Банк

от 15 % годовыхдо 700 000 ₽

-

The Platinum Card (USD)Банк Русский Стандарт

от 15,9 % годовыхдо 50 000 ₽

-

Премиальная кредитная картаСбербанк

21,9 % годовыхдо 600 000 ₽

-

Золотая кредитная картаСбербанк

25,9 % годовыхдо 300 000 ₽

-

Футбольная картаБанк Русский Стандарт

от 21,9 % годовыхдо 299 000 ₽

-

Tinkoff DriveТинькофф Банк

от 15 % годовыхдо 700 000 ₽

-

Двойной кэшбэкПромсвязьбанк

24 % годовыхдо 600 000 ₽

-

Citibank MasterCard GoldСитибанк

от 20,9 % годовыхдо 600 000 ₽

-

eBayТинькофф Банк

от 15 % годовыхдо 700 000 ₽

-

LamodaТинькофф Банк

от 15 % годовыхдо 700 000 ₽

-

ПерекрестокАльфа-Банк

от 11,99 % годовыхдо 700 000 ₽

-

Азбука ВкусаТинькофф Банк

от 15 % годовыхдо 300 000 ₽

-

AliExpressТинькофф Банк

от 15 % годовыхдо 700 000 ₽

-

Out-ClubАвангард

от 15 % годовыхот 1 ₽

-

Imperia Platinum (EUR)Банк Русский Стандарт

17 % годовыхдо 42 000 ₽

-

Аэрофлот-МИР КлассическаяСМП Банк

24 % годовыхдо 300 000 ₽

-

American Express Gold Card (USD)Банк Русский Стандарт

от 21,9 % годовыхдо 10 000 ₽

-

Orange Premium ClubПромсвязьбанк

0000000000000000IVAN IVANOV

21 % годовыхдо 2 000 000 ₽

-

Imperia PlatinumБанк Русский Стандарт

23 % годовыхдо 3 000 000 ₽

-

Visa Cash BackБанк «Санкт-Петербург»

от 23 % годовыхдо 750 000 ₽

-

Citi SelectСитибанк

от 20,9 % годовыхдо 450 000 ₽

-

100+Промсвязьбанк

24 % годовыхдо 600 000 ₽

-

Кредитная карта ПремиумРоссийский Национальный Коммерческий Банк

24 % годовыхдо 1 000 000 ₽

-

The Platinum Card (EUR)Банк Русский Стандарт

от 15,9 % годовыхдо 42 000 ₽

-

PanasonicРоссельхозбанк

от 23,9 % годовыхдо 1 000 000 ₽

-

ХалваСовкомбанк

10 % годовыхдо 350 000 ₽

-

Citibank MasterCardСитибанк

от 20,9 % годовыхдо 450 000 ₽

-

Visa / MasterCard Platinum (Тариф Стандарт)Аверс

26 % годовыхдо 250 000 ₽

-

Travel BlackБанк Русский Стандарт

от 21,9 % годовыхдо 600 000 ₽

-

Кредитка ClassicДатабанк

14,5 % годовыхдо 100 000 ₽

-

American Express Gold Card (EUR)Банк Русский Стандарт

от 21,9 % годовыхдо 8 500 ₽

-

МагнитТинькофф Банк

от 15 % годовыхдо 700 000 ₽

-

Классическая кредитная картаСбербанк

25,9 % годовыхдо 300 000 ₽

-

Азбука Вкуса Black EditionТинькофф Банк

от 12 % годовыхдо 1 500 000 ₽

Примеры неэмбоссированных карт

Приведем в пример пару карточек без тиснения и сравним их условия с эмбоссированным вариантом.

Вот какие тарифы в банке Открытие:

- Годовое обслуживание – 150 руб. неэмбоссированный вариант, 750 – с тиснением

- Переоформление при утрате – 150 и 650 руб

- Срочное оформление – 900 руб

- Лимит – до 0,3 млн

- Ставка – 25,5%

Как видите, по первым двум параметрам неэмбоссированная карта обходится дешевле, а по трем другим – не отличается от карты с тиснением.

Тарифы банка Москва:

- Годовое обслуживание – 250 (первые 2 года)/200 руб. и 700 (первые 2 года)/650

- Переоформление при утрате – 125 и 750 руб

- Срочное оформление – 750 и 1250 руб

- Лимит – до 0,1 и до 0,35 млн

- Ставка – 27 и 26%

Здесь карта без тиснения также обходится дешевле, но вот эмбоссированный платежный инструмент предполагает больший лимит и меньшую процентную ставку.

Плюсы и минусы Unembossed карты

Достоинства неэмбоссированной карты:

- Быстрое оформление/выдача

- Стоимость обслуживания небольшая

- Банковский функционал – полноценный

- Можно использовать карты в глобальной сети и за пределами РФ

Недостаток финансового инструмента – особенность изготовления. Довольно быстро стирается краска на символах и сложнее становится определить номер карты. Можно ошибиться при указании реквизитов для оплаты в интернете. Также можно сообщить неверную информацию клиентам, и они выполнят перевод на другой счет. Достаточно ошибиться в одной цифре. Конечно, и на картах с тиснением краска постепенно тускнеет, однако символы всегда хорошо видны.