Как заполнить декларацию 3-ндфл на имущественный вычет: пошаговая инструкция

Содержание:

- Частые вопросы

- Что такое справка 3-НДФЛ?

- Разъяснения ФНС

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Алгоритм заполнения раздела 1 и 2 декларации 3-НДФЛ при покупке квартиры

- Плательщики и объект налогообложения

- Социальный вычет на лечение, обучение, благотворительность и страхование

- Повторная декларация 3-НДФЛ: понадобятся ли дополнительные документы?

- Когда нужно самостоятельно заполнять декларацию 3 НДФЛ

- Как заполнить декларацию

- Какие документы нужны для имущественного вычета

- Порядок заполнения Декларации

- Шаг 4. Выбрать вычеты

- Налоговый вычет

Частые вопросы

Какие штрафы за несвоевременную подачу декларации?

Если по итогам декларации у Вас есть налог к уплате, но Вы не подали декларацию, то:

По статье 119 Налогового кодекса РФ («Непредставление налоговой декларации») Вам грозит штраф в размере 5% от суммы налога за каждый месяц просрочки (начиная с 1 Мая), но не более 30% от общей суммы;

Если Вы не подали декларацию, а также не заплатили налог до 15 Июля, то Вам грозит штраф в размере 20% от суммы налога по статье 122 Налогового Кодекса РФ («Неуплата или неполная уплата сумм налога (сбора)»)

Здесь важно отметить, что этот штраф может быть применен только, если налоговая инспекция обнаружила неуплату налога. Если до уведомления налогового органа Вы обнаружили ее сами, оплатили налог и пени, то налоговый орган не вправе применить к Вам этот штраф.Заметка: эта же статья налогового кодекса может повлечь за собой штраф в в размере 40% от суммы налога (вместо 20%), если неуплата была совершенна умышленно

Однако, на практике доказать умышленность неуплаты налоговому органу будет довольно сложно.

Обратим внимание, что данный штраф может быть выписан только, если налоговый орган сам обнаружил, что Вы не подали декларацию

Если Вы подали декларацию и оплатили налог и пени, раньше чем он прислал Вам – штраф за сокрытие доходов он выписать не имеет права.

Если Вы не подали декларацию, а также не заплатили налог до 15 Июля, то Вы также должны будете заплатить пени по налогу на доходы в размере 1/300 ставки рефинансирования Центрального банка РФ за каждый просроченный день (после 15 Июля).

В случае, если Вы должны были заплатить налог в размере более 600 тыс.руб

(например, продали квартиру, полученную в наследство, за 5 млн.руб.), но не подали декларацию и не уплатили налог до 15 Июля, то Вы можете также попасть под действие статьи 198 Уголовного Кодекса РФ (Уклонение от уплаты налогов и (или) сборов с физического лица).

Что такое справка 3-НДФЛ?

Справка 3-НДФЛ — это форма установленного образца, в которой отражаются доходы и расходы налогоплательщика за определённый период. В соответствии с информацией, указанной в данном документе, ФНС исчисляет сумму подоходного налога, а также сумму НДФЛ, которая подлежит возврату из бюджета при наличии права на получение налогового вычета. Учитывая прямое назначение формы 3-НДФЛ, её чаще называют не справкой, а налоговой декларацией (это документ, в котором декларируются налогооблагаемые доходы).

Наёмным работникам не нужно оформлять справку 3-НДФЛ, так как работодатель сам передаёт в ФНС информацию о сумме начисленного дохода и удержанного налога. Заполнение налоговой декларации является обязательным для следующих категорий физлиц:

- индивидуальные предприниматели;

- практикующие адвокаты и нотариусы;

- лица, получившие доход от продажи имущества, которое находилось в собственности менее установленного срока владения;

- граждане, которые получили доход от других физических лиц или предприятий, не являющихся налоговыми агентами (например, выплаты по договорам гражданско-правового характера, включая договора аренды имущества);

- резиденты, получившие доход от источников за пределами РФ (например, прибыль от продажи ценных бумаг через иностранного брокера);

- лица, которые получили денежный приз за выигрыш в лотерею или подарки стоимостью более 4 000 рублей (за исключением доходов, полученных по договорам наследования или дарения от членов семьи).

Оформить и подать налоговую декларацию нужно до 30 апреля, а оплатить начисленный налог до 15 июля. Сроки подачи документа требуется соблюдать только в том случае, если речь идёт о декларировании доходов. Индивидуальным предпринимателям, адвокатам и нотариусам необходимо сдавать в налоговый орган форму 3-НДФЛ даже при отсутствии доходов в отчётном периоде. В этом случае оформляется нулевая декларация.

Проценты по вкладам, доходы от продажи ценных бумаг, купоны и дивиденды не надо отражать в налоговой декларации. НДФЛ с этих доходов автоматически удерживается налоговым агентом (в данном случае банком или брокером).

Разъяснения ФНС

В Письме ФНС России от 14.01.2021 № БС-4-11/148@ даны разъяснения по заполнению индивидуальными предпринимателями новой формы декларации по НДФЛ с целью ее корректного оформления.

Раздел 1 формы 3-НДФЛ.

Так, при заполнении разд. 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета» формы налоговой декларации нужно учесть следующее:

-

в п. 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет (за исключением сумм налога, уплачиваемого в соответствии с Налогового кодекса Российской Федерации)/возврату из бюджета» не отражается сумма НДФЛ по доходам от предпринимательской практики (строки 040 или 050);

-

в п. 2 «Сведения о суммах налога (авансового платежа по налогу), уплачиваемого в соответствии с Налогового кодекса Российской Федерации» указываются начисленные суммы авансовых платежей по налогу (за первый квартал, полугодие, девять месяцев) и начисленная сумма налога (за год) без уменьшения на суммы уплаченных в течение года авансовых платежей (строки 080, 100 или 110, 130 или 140, 160 или 170).

Кроме того, в п. 2 разд. 1 формы 3-НДФЛ указываются:

-

в строке 080 – сумма авансового платежа к уплате за I квартал, которая равна показателю строки 050 расчета к приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с Налогового кодекса Российской Федерации» формы налоговой декларации;

-

в строках 100 и 110 – суммы авансового платежа (к уплате либо к уменьшению соответственно) за полугодие, которые рассчитываются как разность между показателями строк 051 и 050 расчета к приложению 3 декларации. Если разность между показателями строк 051 и 050 расчета к приложению 3 декларации оказалась больше либо равна 0, она отражается по строке 100. Если разность между показателями строк 051 и 050 расчета к приложению 3 декларации оказалась меньше 0, она отражается по строке 110 (без знака минус);

-

в строках 130 и 140 – суммы авансового платежа (к уплате либо к уменьшению соответственно) за девять месяцев, которые рассчитываются как разность между показателями строк 052 и 051 расчета к приложению 3 декларации. Если разность между показателями строк 052 и 051 расчета к приложению 3 декларации оказалась больше либо равна 0, она отражается по строке 130. Если разность между показателями строк 052 и 051 расчета к приложению 3 декларации оказалась меньше 0, она показывается по строке 140 (без знака минус);

-

в строках 160 и 170 – суммы налога (подлежащие доплате либо уменьшению соответственно) за налоговый период (календарный год).

Данные показатели указываются с учетом исчисленных авансовых платежей за девять месяцев, а также с учетом налоговых вычетов по НДФЛ (стандартных, социальных, имущественных и т. д.), примененных к доходам от предпринимательской деятельности.

При этом сумма налога, подлежащая доплате в бюджет (показатель строки 160 разд. 1 декларации), может быть уменьшена:

-

на сумму торгового сбора, уплаченную в налоговом периоде, подлежащую зачету (показатель строки 100 разд. 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке ____ %» формы 3-НДФЛ;

-

сумму налога, уплаченную в связи с применением патентной системы налогообложения, подлежащую зачету (показатель строки 140 разд. 2 декларации).

Сумма налога, подлежащая доплате в бюджет, отражается в сроке 160 разд. 1 декларации без уменьшения на сумму фактически уплаченных авансовых платежей (показатель строки 110 разд. 2 декларации).

Расчет к приложению 3 декларации.

При заполнении расчета к приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с Налогового кодекса Российской Федерации» декларации нужно учесть, что следующие показатели отражаются в рублях нарастающим итогом:

-

суммы полученных доходов от предпринимательской, адвокатской деятельности и частной практики (строки 011 и 012);

-

суммы профессиональных налоговых вычетов, учитываемых при исчислении авансовых платежей за полугодие и девять месяцев (строки 021 и 022);

-

суммы стандартных налоговых вычетов, учитываемых при исчислении авансовых платежей за полугодие и девять месяцев (строки 031 и 032);

-

налоговые базы для исчисления авансового платежа по налогу за полугодие и девять месяцев (строки 041 и 042);

-

суммы исчисленного авансового платежа по налогу за полугодие и девять месяцев (строки 051 и 052).

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Алгоритм заполнения раздела 1 и 2 декларации 3-НДФЛ при покупке квартиры

Данные для оформления титульного листа 3-НДФЛ Васильев Н. А. взял из своего паспорта, а необходимые коды узнал в налоговой инспекции по месту жительства (см. в таблице):

|

Наименование поля |

Значение |

Пояснение |

Ссылка на нормативный документ |

|

Номер корректировки |

Декларация подается впервые, поэтому проставляется нулевое значение |

Приказ ФНС России «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме» от 28.08.2020 № ЕД-7-11/615@. |

|

|

Код налогового периода |

34 |

Установленный приказом ФНС № ЕД-7-11/615@ код для декларации 3-НДФЛ |

|

|

Налоговый период |

2020 |

Проставляется год, за который предоставляется 3-НДФЛ |

|

|

Код налогового органа |

1838 |

Код налоговой инспекции по месту жительства Васильева Н. А. |

|

|

Код страны |

643 |

Цифровой код РФ |

|

|

Код категории налогоплательщика |

760 |

Обозначение физического лица |

Далее Васильев Н. А. перешел к заполнению раздела 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке…».

Справа от наименования раздела Васильев Н. А проставил цифру «13», что означает ставку НДФЛ (13%), а в п. 1 «Вид дохода» указал цифру «3», выбрав из списка, расположенного рядом с этой ячейкой, подходящий вариант.

В строках 010, 030 (предназначенных для отражения дохода) и 040 (посвященной вычету) он вписал одинаковые значения — сумму полученного в 2020 году дохода (информацию взял из справки 2-НДФЛ) и равную ему сумму вычета. В строке 060 проставил «0», что означает отсутствие разницы между указанными в строке 010 доходами и отраженной в строке 040 суммой налогового вычета:

В строках 080 (НДФЛ удержанный) и 160 (подлежащий возврату из бюджета НДФЛ) отражается сумма подоходного налога, удержанная работодателем (ее величина указана в справке 2-НДФЛ и в данном примере равна 57 720 руб.):

Эту же сумму нужно перенести в раздел 1 декларации 3-НДФЛ (строка 050) — такая сумма вернется Васильеву Н. А. из бюджета. В строке 040 проставляется 0 (уплачивать в бюджет ничего не нужно исходя из условий примера). Чтобы заполнить строки 020 и 030 с кодами, налогоплательщик воспользовался размещенной на сайте ФНС информацией о КБК, а код ОКТМО уточнил в классификаторе:

Эту же сумму нужно перенести в раздел 1 декларации 3-НДФЛ (строка 050) — такая сумма вернется Васильеву Н. А. из бюджета. В строке 040 проставляется 0 (уплачивать в бюджет ничего не нужно исходя из условий примера). Чтобы заполнить строки 020 и 030 с кодами, налогоплательщик воспользовался размещенной на сайте ФНС информацией о КБК, а код ОКТМО уточнил в классификаторе:

|

Наименование строки |

Значение |

Нормативный документ |

|

Код бюджетной классификации (строка 020 раздела 1) |

18210102010011000110 |

Перечень КБК, утвержденный Минфином России на соответствующий год |

|

ОКТМО (строка 030 раздела 1) |

94740000 |

Общероссийский классификатор территорий муниципальных образований, утвержденный приказом Росстандарта от 14.06.2013 № 159-ст. |

Заполняя раздел 1, следует обратить внимание на строку 010 — она состоит всего из 1 ячейки и теряется на фоне многозначных строк, посвященных КБК и ОКТМО. В эту строку Васильев Н

А. поместил цифру «2», выбрав из предложенного рядом списка необходимое для его случая действие с НДФЛ — «возврат из бюджета»:

В результате выполненных расчетов выяснилось, что за 2020 год Васильев Н. А. может вернуть налог только с части вычета, а его неиспользованная сумма переносится на последующие периоды. Как это происходит, узнайте из следующего раздела.

Плательщики и объект налогообложения

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Пример:

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

Доходы, облагаемые НДФЛ

Доходы, не облагаемые НДФЛ

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

Отчетный период

Год

Налоговый период

Год

Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц (как было до 2015 года), но и в организациях,у индивидуальных предпринимателей или занимающихся частной практикой лиц (например, адвокатов, учредивших адвокатский кабинет).

НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 200 рублей в месяц, с индексацией платежа на коэффициент – дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации (Федеральный закон от 24.11.2014 № 368-ФЗ).

Социальный вычет на лечение, обучение, благотворительность и страхование

Социальные выплаты учитываются из расходов, которые потрачены на лечение, обучение, а также страхование и благотворительность. Максимум, как и прежде 15 600, то есть необлагаемая база – 120 тысяч рублей. При оплате обучения детям выдают по 5 600 на каждого ребенка. Если лечение относится к категории дорогостоящего, то размер налогового вычета не ограничен.

Как заполнить декларацию на вычет за лечение

Алгоритм заполнения декларации для получения вычета за лечение все тот же, что и описан выше. Но в качестве подтверждающих документов необходимо предоставить:

- договор с клиникой;

- копию ее лицензии;

- справку о потраченных на лечение деньгах.

Все это можно получить в клинике, предоставив им чеки с оплатой лечения. В справке укажут ту сумму, на которую пациент предоставит чек, если чек утерян – справку не выдадут. Для получения рассматриваемой справки необходимо в клинике написать заявление, там же выдадут заверенную копию лицензии.

При заполнении декларации необходимо поставить галочку в графе Социальные вычеты, «Лечение».

ВАЖНО! Все необходимые документы в клинике, скорее всего, выдадут не за один день, это стоит учитывать. Обычно подготовка занимает около 5–7 дней

Повторная декларация 3-НДФЛ: понадобятся ли дополнительные документы?

Понятие «представление повторной декларации» в налоговом законодательстве не применяется. С точки зрения налогоплательщика, это может означать повторное обращение в налоговые органы за остатком неиспользованного вычета — ситуацию, когда по единожды произведенным расходам, связанным с покупкой квартиры, подается несколько деклараций 3-НДФЛ (первичная и последующие — по доходам, полученным в периоды, следующие за первым годом получения вычета).

Часть информации в каждой последующей декларации будет повторяться (данные о налогоплательщике и о купленном объекте недвижимости), а информация о полученном доходе и НДФЛ будет меняться.

При этом придется снова заняться сбором документов — нужно:

- заполнить заявление на возврат НДФЛ;

- запросить новые справки 2-НДФЛ;

- оформить 3-НДФЛ.

Копии других документов (например, договор купли-продажи квартиры) можно повторно не предоставлять.

Правильно написать заявление на возврат подоходного налога поможет видеоурок: .

Когда нужно самостоятельно заполнять декларацию 3 НДФЛ

Выше уже говорилось, что если брокер является налоговым агентом, то с НДФЛ он разберется сам. Но и тут есть нюансы. Для начала разберем общую схему организации торговли. Возможны 2 варианта:

- Связка инвестор — зарубежный брокер — выход на биржу. В этом случае с ИФНС решаем вопросы самостоятельно. Как примеры таких компаний могу привести Interactive Brokers, Just2Trade, United Traders. Они надежны, но не имеют лицензии РФ, соответственно и расчетом налогов для уплаты в ИФНС не занимаются.

- С использованием прокладки в виде компании, работающей в РФ. Цепочка выглядит так – инвестор — российский брокер — зарубежный — биржа. Возиться с 3 НДФЛ не нужно, этим занимается налоговый агент.

Пример

Бывает так, что и при работе с российским брокером с части дохода НДФЛ придется рассчитывать и уплачивать самостоятельно. Приведу пример:

- Вы работаете с БКС и покупаете исключительно бумаги российских компаний. В этом случае акционерные общества сами отчисляют нужную сумму государству, происходит это еще на этапе выплаты дивидендов.

- У того же БКС вы покупаете бумаги российских компаний, но эмитированных за границей (Киви, Полиметалл, Яндекс, Русал), получаете по ним дивиденды. По этой части дохода брокер не платит за вас НДФЛ, его считаем самостоятельно.

Если собрались декларировать свои доходы, но есть сомнения, что налоговый агент удерживает налоги не со всех типов дохода, рекомендую уточнить этот момент в техподдержке. Специально консультировать и помогать с расчетами вряд ли будут, но хотя бы на нужные статьи НК РФ могут указать и сообщат, считается налог по всем статьям доходов или нет. Обычно клиентам идут навстречу.

Со многими странами РФ еще в 90-х годах ХХ века заключила договор об избежании двойного налогообложения. Так что в теории переплачивать вам не придется. Часть налога, уплаченного в стране, где получили доход, идет в зачет 13%-ного НДФЛ в России. Например, в США платят 10% с дивидендов, остается 3%, которые инвестор и декларирует самостоятельно в России.

Как заполнить декларацию

Титульный лист

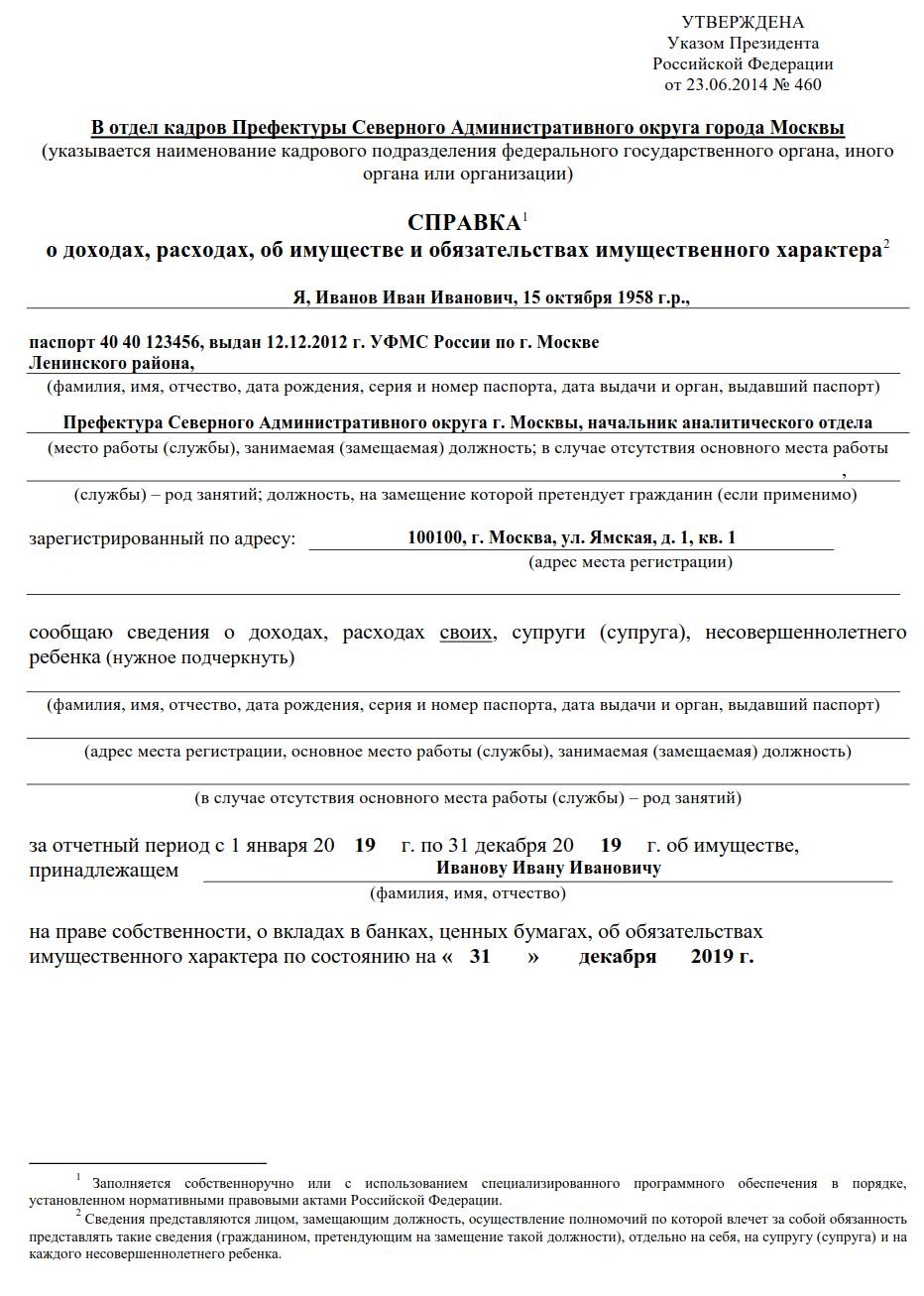

Первый лист декларации о доходах муниципальных служащих 2020 включает информацию о служащем:

- Ф.И.О.;

- место работы;

- паспортные данные;

- дата рождения;

- адрес места нахождения работника.

Подготовить документ помогут наши рекомендации и заполненный образец: как заполнить декларацию о доходах госслужащего, показано на примере начальника аналитического отдела префектуры САО г. Москвы .

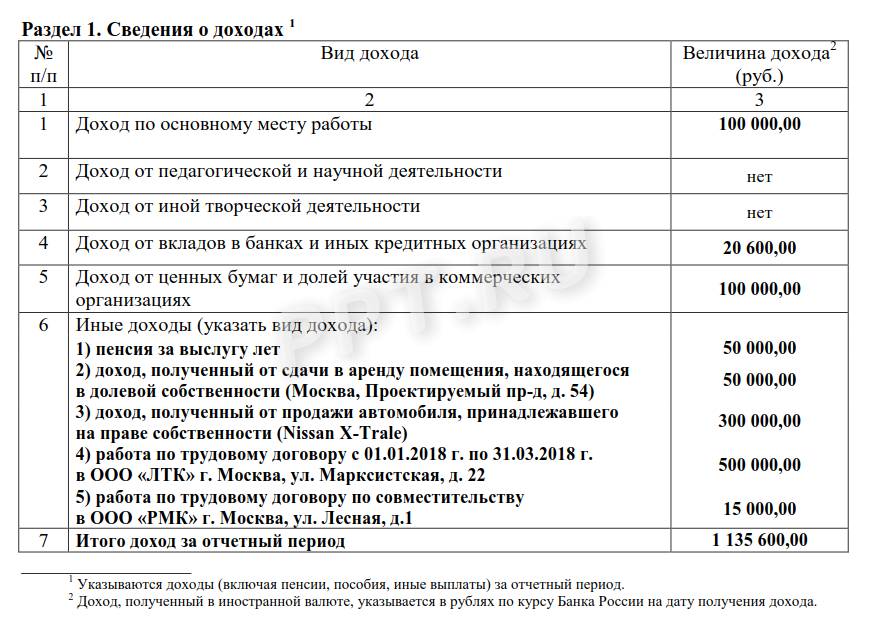

Раздел 1

В этом разделе указывается весь доход семьи. Сюда входят все денежные средства, полученные или заработанные за отчетный период (зарплата, наследство, пособие, пенсия, стипендия, доход со сдачи квартиры в аренду и другие финансовые поступления).

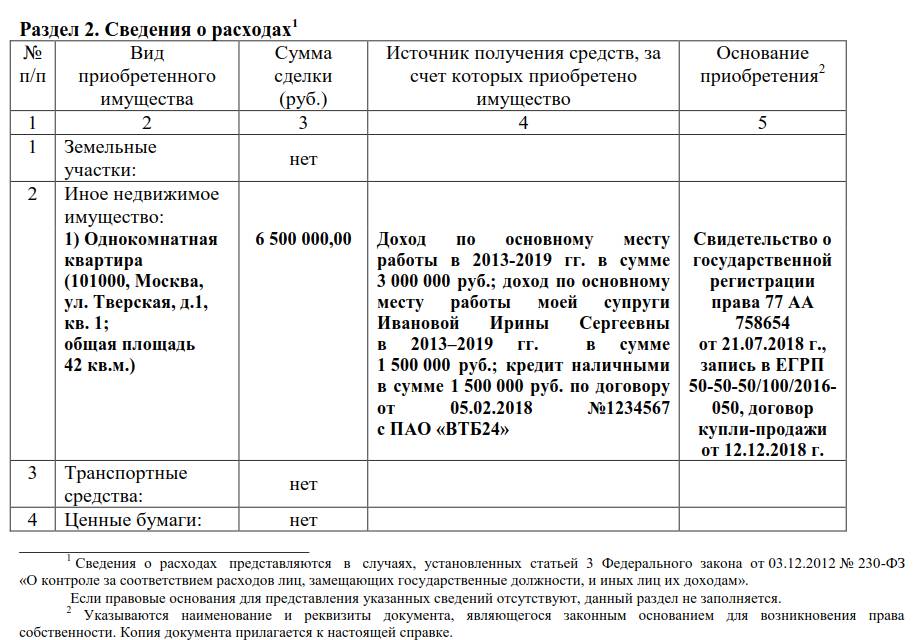

Раздел 2

В этом разделе документа указывается информация о крупных приобретенных объектах. Это квартира, загородная недвижимость, автомобиль, ценные бумаги, земельный участок и другие большие покупки. Отражается сумма всех расходов при покупке. Для каждого приобретения надо прописать реквизиты бумаг на право владения имуществом и происхождение денежных средств для каждой отдельной траты.

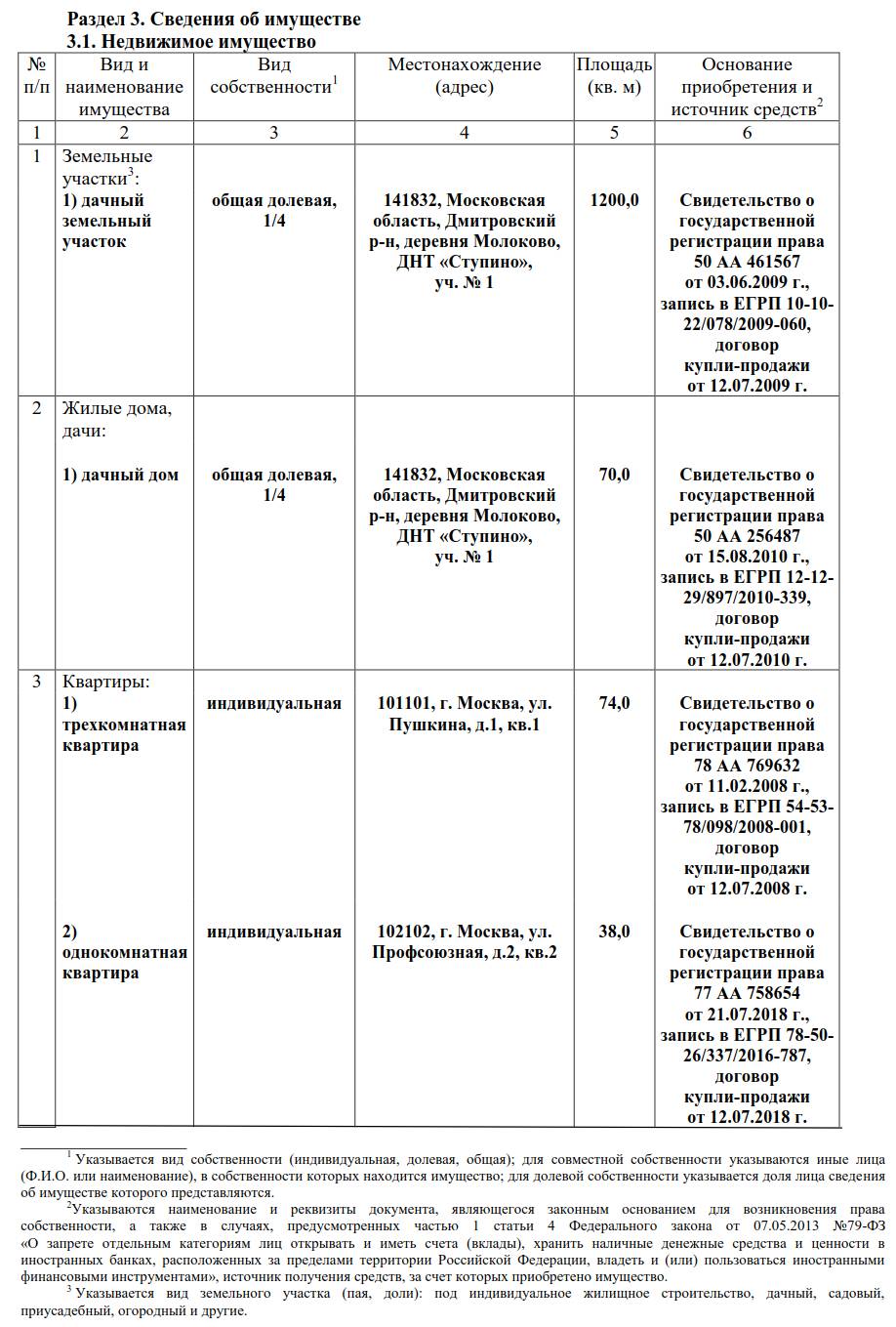

Раздел 3

Содержит сведения о недвижимости, которой владеет семья. В декларации чиновников за 2019 надо конкретизировать адрес места нахождения объекта, количество метров, форму принадлежности, сколько этажей и другие параметры имущества.

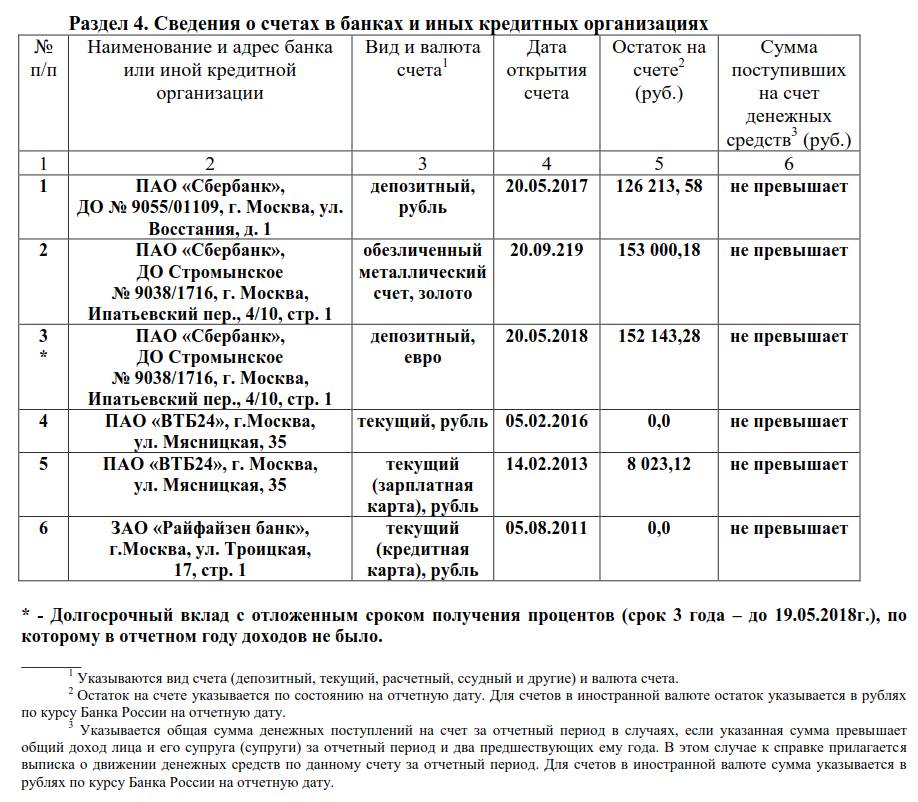

Раздел 4

Все данные по банковским счетам госслужащего должны содержаться в этом разделе. Вид счета значения не имеет. Абсолютно все указываются в этом разделе.

Обязательно следует перечислить все данные:

- наименование банка;

- в какой валюте открыт счет;

- когда открыт;

- сколько средств осталось.

Вся указанная информация точная и сверена с банковской выпиской.

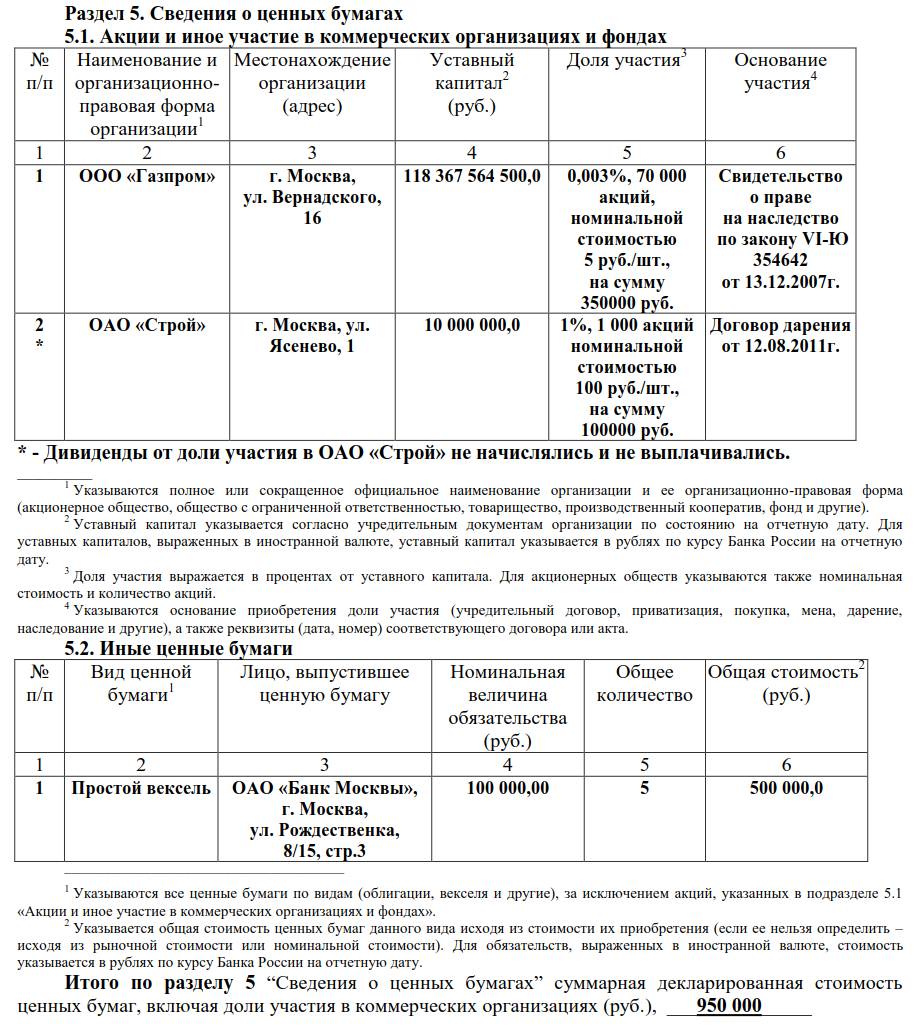

Раздел 5

Заполняется, если госслужащий владеет ценными бумагами, векселями, закладными. Если нет, раздел остается пустым.

В случае наличия подается информация:

- предприятие, выпустившее ценные бумаги;

- его организационно-правовая форма;

- размер уставного капитала;

- общая итоговая стоимость всех ценных бумаг.

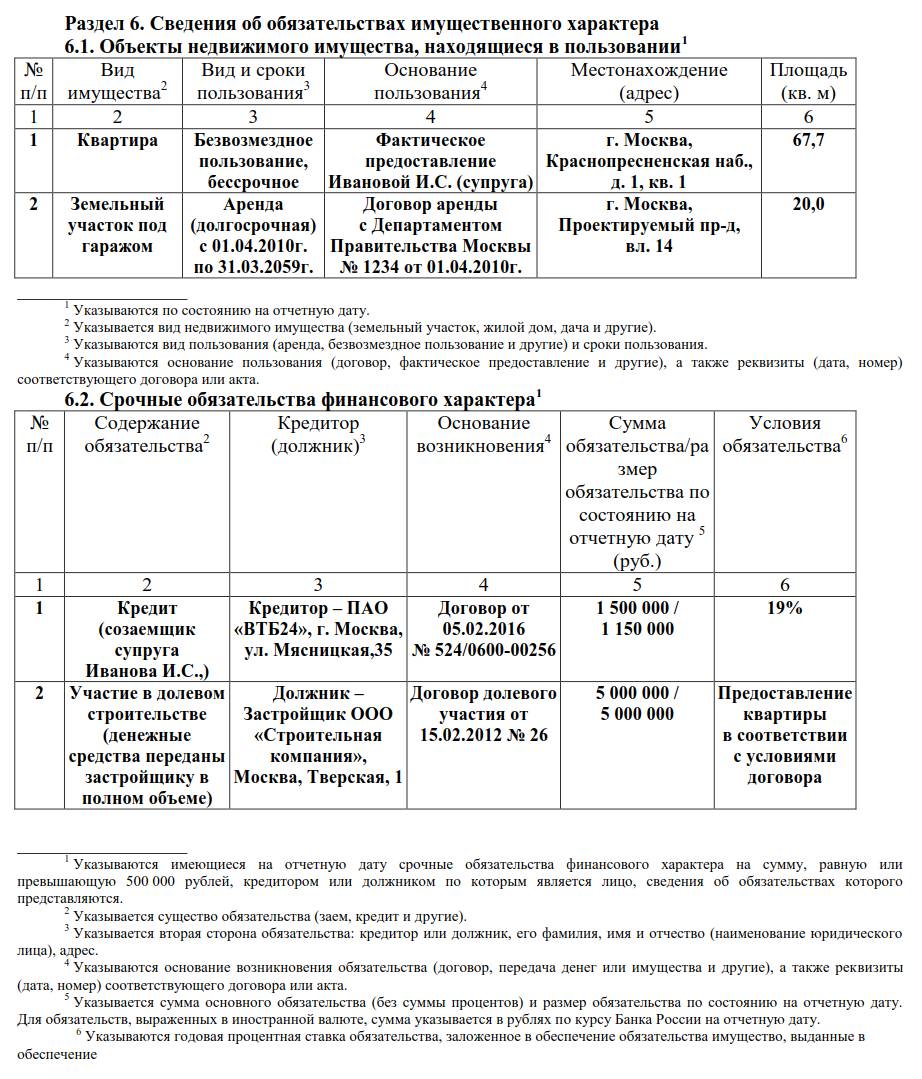

Раздел 6

Прописываются все обязательства по кредитам и другие финансовые долги, которые погашает гражданин или должны выплатить ему. Недвижимость, пользование которой осуществляется по договору аренды или другим способом использования. Для каждого имущества следует указать тип здания, количество квадратных метров, этажей, точный адрес, период пользования.

Какие документы нужны для имущественного вычета

Для Токарева С. Г. из рассмотренного примера список прилагаемых к 3-НДФЛ документов для получения имущественного вычета состоит из 3 пунктов:

- копия паспорта (страницы с личными данными и пропиской);

- копия договора купли-продажи автомобиля;

- копии платежных документов.

Когда физлицо претендует на получение имущественного вычета при покупке недвижимости, список документов к декларации 3-НДФЛ будет отличаться в зависимости от вида объекта недвижимости и формы его приобретения (пример см. на схеме):

Налогоплательщику может понадобиться дополнительный документ — специальное уведомление от налоговиков, подтверждающее право физлица на имущественный вычет (форма уведомления утверждена приказом ФНС России от 14.01.2015 № ММВ-7-11/3@), если:

- произведены расходы на покупку или новое строительство недвижимости (включая уплату процентов на погашение целевых займов) — имущественный вычет для таких ситуаций предусмотрен подп. 3–4 п. 1 ст. 220 НК РФ;

- физлицо намерено получать имущественный вычет по месту своей работы (п. 8 ст. 220 НК РФ).

Для получения уведомления необходимо обратиться в инспекцию по месту жительства с заявлением и подтверждающими документами.

Какие документы понадобятся для получения уведомления, с какого месяца и в каком объеме будет предоставляться имущественный вычет по месту работы налогоплательщика, см. здесь.

Порядок заполнения Декларации

Декларация о доходах (Украина) включает в себя 8 разделов и 3 приложения. В последних содержится подробный расчет отдельных типов расходов

Обратите внимание, что приложения необходимо заполнять только в том случае, если в них предоставлены расчеты дохода/расхода. Будучи единым документов с декларацией, они не принимаются к сдаче без нее.

Заполнение декларации о доходах госслужащих (Украина) также, как и другими категориями физлиц, регулируется р. II Инструкции 859.

В декларацию должны быть внесены все сведения, которые имеются в разделах бланка. Исключением могут быть частные случаи, которые перечислены в самой декларации или ее приложениях.

Если в процессе заполнения бланка возникает ситуация отсутствия информации, в отведенном поле ставится прочерк. При сдаче декларации в электронной форме незаполненные строки остаются пустыми.

Данные во 2-6 разделах заполняются в национальной валюте (гривне) и указываются с копейками.

Перед тем как подать декларацию о доходах, проверьте свободную читаемость текста. Кроме того, заполнение разрешается исключительно печатным шрифтом синей или черной ручкой, что обеспечивает сохранность достоверных данных в течение срока хранения. Внесение данных карандашом запрещено.

Достоверность внесенной информации физлицо подтверждает лично поставленной подписью или же подписью доверенного лица, которое было уполномочено на заполнение и сдачу декларации.

Первой строкой I раздела вносится информация о типе декларации, это может быть «Отчетная», «Отчетная новая» и «Уточняющая». Во второй строке указывают отчетный период, делать это необходимо арабскими цифрами. Квартал в данном случае указывают, если декларация фиксирует данные отчетного квартала или же происходила смена системы налогообложения.

Если в ранее заполняемой декларации были самостоятельно выявлены ошибки, в бланке указывают, какой именно отчетный период уточняется.

Вся необходима информация о налогоплательщике указывается в р. I строках 3, 4, 6 и 8. Обязательными к заполнению являются правильно указанные ФИО (данные заполняются в точности, как в паспорте), идентификационный номер или номер/серия паспорта, налоговый адрес, индекс, адрес электронной почты (заполняется по желанию), резидентский статус, категория, как налогоплательщика. возможность использования паспорта вместо идентификационного кода должна быть подтверждена.

Заполняя бланк декларации, обратите внимание на то, что полное название контролирующего органа записывают на 5 строке, а информация о заполняющем лице на 7 или 9. Девятая строка предназначена для отметки о том, что бланк заполнен уполномоченным лицом

Во II разделе указываются все виды доходов налогоплательщика, которые поступали за указанный период:

- раздел 3 содержит информацию о полной сумме дохода, учитывая взносы и налоги;

- разделы 4 и 5 – суммы военного сбора и НДФЛ, которые возложены налоговым агентом;

- 6 и 7 – суммы налогов, которые обязан оплатить налогоплательщик за вычетом той суммы, которая была указана в графах 4 и 5.

Раздел III – доходы, которые не облагаются налогом, но могу нести важную информацию при проведении внутренней сверки.

Раздел IV – общая сумма дохода, которая облагается налогом.

Раздел V – расчет суммы налога НДФЛ и военного сбора, которые должны быть выплачены в бюджет.

Раздел VI – расчет суммы налога с учетом самостоятельно выявленных ошибок. Если декларация заполняется первый раз, раздел остается не заполненным.

Сдавая декларация о доходах ФОП и физлиц, необходимо указать дату заполнения. Если к основному бланку прикреплены приложения, об этом ставится отметка в отведенных строках.

Шаг 4. Выбрать вычеты

В этом пункте нужно указать, на какие вычеты вы претендуете. Подробно о видах и суммах налоговых вычетов мы рассказывали встатье «Инструкция: что такое налоговый вычет и как его получить».

-

Имущественный вычет. Полагается, если вы купили жильё, земельный участок под него или построили свой дом, а также если брали ипотеку.

-

Стандартный вычет. Полагается родителям, мачехам и отчимам с детьми до 18 лет, а если дети учатся на очной форме обучения — то до 24 лет.

-

Социальные вычеты. Полагаются за траты на обучение, лечение и покупку лекарств, благотворительность, взносы в НПФ, добровольное страхование жизни (от 5 лет).

-

Инвестиционный вычет. Положен за взносы на индивидуальный инвестиционный счёт (ИИС).

Налоговый вычет

Если подоходный налог был удержан в течение последних 3 лет, привлекательным бонусом законодательства РФ является возможность его возврата частично или в полном объеме.

Налоговый вычет возможен в следующих случаях:

- покупка недвижимости, в том числе в ипотеку;

- строительство и ремонт жилого помещения;

- оплата обучения;

- расходы на лечение;

- выплаты пенсионных взносов согласно договору пенсионного обеспечения.

Если прибыль облагалась по ставке 13%, существуют ситуации, предусматривающие возврат подоходного налога

Таблица 1. Предельные суммы к возврату

| Виды расходов | Максимальная сумма к возврату, рублей |

|---|---|

| Приобретение земельного участка с домом, дома, квартиры, комнаты или их доли | 260 000 |

| Выплата процентов по кредиту на покупку жилья | 13% от суммы кредита |

| Персональное обучение или обучение детей до 24 лет в очной форме | 15 600 на взрослого и 6500 на каждого ребенка ежегодно |

| Лечение всей семьи, включая детей до 18 лет, а также приобретение полиса ДМС | 15 600 в год |

| Покупка медикаментов согласно утвержденному правительством РФ списку по назначению врача | 15 600 в год |

| Пенсионные взносы | 15 600 в год |

| Пожертвования на благотворительность | До 25% удержанного налога ежегодно |

Для возврата подоходного налога необходимы следующие бумаги:

- оригинал 3-НДФЛ;

- паспорт;

- форма 2-НДФЛ, предоставляемая работодателем;

- заявление на возврат налога.

Поскольку источники прибыли могут быть различными, дополнительно нужно подготовить ряд документов:

- нотариально заверенная копия договора купли-продажи и выписка из ЕГРН в случае покупки квартиры;

- нотариально заверенная копия договора с банком в случае покупки квартиры в ипотеку, а также оригинал справки об удержанных процентах;

- свидетельство о рождении в случае вычета за ребенка;

- заверенные копии расходных документов на отделку помещения в случае ремонта, а также договор на оказание услуг подобного рода.

В связи с тем, что законодательная база регулярно обновляется, актуальный перечень документов перед заполнением декларации желательно уточнять на сайте налоговой инспекции.