Банки

Содержание:

- Кто может стать учредителем?

- Что такое банковская система России?

- Расходы финансовых учреждений

- Расходы

- Функции коммерческих банков

- Перечень системно значимых банков России

- Термин «банк» и история

- Что такое дебетовое сальдо

- Банковское законодательство

- Виды банков

- Похожие термины:

- Что такое банк: определение

- Акционерное общество

- Мобильный банк

- 2019

- Крупнейшие региональные банки России

- Типы банков

- Какие услуги оказывают банковские структуры

- Для чего необходим перечень системообразующих банков

- Механизм работы коммерческих банков

Кто может стать учредителем?

В качестве учредителей коммерческих банков могут выступить юридические или физические лица страны, которые заинтересованы в создании такой структуры и готовы принять участие в процессе формирования его уставного капитала. Требованием к учредителю в виде юридического лица является наличие устойчивого финансового положения, достаточного количества собственных средств для формирования уставного капитала новой финансовой структуры, а также отсутствие задолженностей по платежам в бюджет. Для физического лица основным требованием является отсутствие судимостей, а также подтверждение доходов при помощи налоговых деклараций.

Рыночное хозяйство РФ таково, что в его структуре банки выступают в качестве хозяйственных обществ. В этом ракурсе они могут формироваться в любой организационно-правовой форме, что подтверждает и федеральный закон «О банках и банковской деятельности». При этом используется традиционные понятие и функции коммерческих банков.

В России преобладают банки, которые создаются в форме ООО. Для такой структуры уставной капитал формируется на базе паев. Для каждого участника имеется определенный размер доли, который прописан в учредительной документации. Свою долю в уставном капитале участник может продать или уступить одному или нескольким участникам. Особым образом в уставе следует отразить информацию, которая касается отчуждения доли третьему лицу. Выход из доли при использовании формы ООО может быть произведен в любой момент и без предупреждения остальных участников.

Что такое банковская система России?

Наличие банковской системы на территории нашей страны обуславливается принципами государственного устройства. Так, наша страна идёт по принципу демократии, а значит, каждая система, находящаяся в ней, имеет свои функции и полномочия, которые не зависят от другого направления политики. Таким образом, банковская система, как и любая другая, имеет свой суверенитет, но при этом власть её сконцентрирована в руках одного крупного банковского учреждения.

Банковская система России состоит из 2 уровней, которые существуют в соответствии друг с другом. При этом первый уровень имеет непосредственное влияние и власть над вторым, за счёт чего происходит легальное осуществление финансовых операций в нашей стране.

- Центральный банк Российской Федерации. Он представляет собой первый ярус системы, которому подчиняются все оставшиеся кредитно-финансовые учреждения на территории страны. Он имеет ряд полномочий отношение них. Так, мелкие кредитно-финансовые учреждения могут действовать в стране только в том случае, если имеют лицензию от Центрального банка. В иных случаях их работа невозможна.

- Мелкие кредитные организации, созданные в коммерческих целях. Этот уровень довольно масштабный, поскольку он включает абсолютно все учреждения, созданные для упорядочения финансовых операций в России. Все данные компании действуют легально в том случае, если имеют прямую лицензию от Центрального банка России. В иных случаях они не могут быть допущены к работе с населением и финансовыми операциями. Данный уровень включает как собственно российские кредитно-финансовые учреждения, так и филиалы иностранных банков, созданные в стране для повышения интереса к иностранным вложениям. Они сейчас пользуются огромной популярностью, поскольку дают гражданам шанс на хранение своих вкладов за пределами России. Это выгодно для бизнесменов и предпринимателей, которые зарабатывают большие суммы денег и не хотят сохранить их в российских учреждениях. Это обуславливается тем, что в иностранных банках конфиденциальность и безопасность намного выше.

Банковская деятельность широко контролируется в стране, а соответственно является лицензируемым видом деятельности. Только организация с лицензией имеет право легально осуществлять коммерческие цели в организационно-правовой форме кредитно-финансового учреждения. В иных случаях, такая возможность ей не представится.

Более того, в ряд полномочий Центрального банка входит и постоянный надзор за другими учреждениями. Он осуществляет периодические проверки для того, чтобы на корню выявить и предотвратить все возможные правонарушения, которые могут быть у учреждений. Это необходимо, поскольку данные банки постоянно контактируют с населением, а значит, должны быть безопасными полностью. Также Центральный банк ведет проверки на предмет различных мошенничеств. Если же таковые будут замечены, то организация сразу же лишится лицензии, а значит, перестанет существовать на территории России.

Ранее в СССР банковская система состояла из нескольких компонентов. Существовало несколько крупных банков и их филиалов, которые имели разные предметы финансирования. Это и выступало главным признаком разделение банковской системы. Такой метод исходил из империи, но в России при вступлении на путь демократии не прижился, поскольку не логичен.

Стоит отметить, что второй уровень банковской системы, под которым принимаются кредитные организации, в свою очередь, делится и ещё на два вида. Это коммерческие банки и небанковские кредитные организации на территории нашей страны. Соответственно коммерческие банки предусмотрены для обеспечения населения непосредственным проведением финансовых операций. Небанковские кредитные организации направлены на выдачу кредита население.

В этой упряжке под названием банковской системы ЦБ РФ выступает регулятором всех финансовых отношений, которые возникают между учреждениями в его подчинении и населением. Это очень выгодно, поскольку власть сосредотачивается в одних руках. Её организаторы способны повлиять абсолютно на любое учреждение такого плана в стране, если на это есть особые основания.

О расчетных счетах в банках, для читателей специально подготовлена статья: Расчетный счет в банке — кому он нужен + как открывается по порядку и правилам

Расходы финансовых учреждений

Любое коммерческое предприятие имеет расходы, и банки не являются исключением. Основные риски банка – это привлечение большого количества вкладчиков и минимальное число выданных кредитов. Второй риск банка – это невозврат выданных кредитов, банк несет огромные убытки от каждого безответственного заемщика. К тому же большинство потребительских займов оформляются без обеспечения.

Принести убытки банкам могут такое обстоятельства, как стремительный рост инфляции, дефолт, резкий рост курса иностранной валюты. Хотя большинство банков имеют мощную государственную поддержку, в период кризиса правительство вынуждено выделять средства налогоплательщиков, эта мера необходима для поддержки и функционирования всей банковской системы в целом.

Расходы

Все коммерческие предприятия имеют расходы. Банки тут не представляют собой исключение из правила.

В каких статьях заключаются основные риски у любой финансовой компании? Это:

- Привлечение большого числа клиентов – потенциальных вкладчиков, а также минимальные объёмы выдаваемых займов.

- Невозвращение предоставленного кредита. Каждый заёмщик, не потянувший условия кредитования, – это фактические убытки. Если добавить к этому тот факт, что большинство потребительских займов выдаётся без обеспечения, становятся понятны истинные масштабы потенциальных потерь.

Особняком стоят экстраординарные обстоятельства. Под ними подразумеваются быстрый рост инфляции, дефолт, внезапное увеличение курса зарубежной валюты.

Примечание 5. Несмотря на то, что очень многие банки обеспечены господдержкой, в кризисные отрезки времени властям приходится выделять средства налогоплательщиков, поскольку только такая мера в некоторых ситуациях помогает исправно функционировать все банковской системе.

Функции коммерческих банков

Основные функции Центрального банка и коммерческих банков существенно отличаются. Если работа Центробанка в большей мере носит регулятивный характер, то деятельность коммерческих банков связана с перераспределением денежных ресурсов и стимулированием накоплений.

Главная функция заключается в посредничестве в кредитах. Банк занимается перераспределением денег, которые могут быть высвобождены в процессе оборота капитала предприятий и доходов частных лиц. Перераспределение денежных средств производится горизонтально, то есть от кредитора к заемщику. В этой сфере отсутствуют любые посредники. Плата за пользованием капиталом устанавливается под влиянием спроса и предложения.

Вторая функция коммерческих банков заключается в том, чтобы стимулировать создание накоплений в хозяйстве. В теории именно средства коммерческих банков и должны составлять большую часть денег, предназначенных для проведения реформ в секторе экономики.

Основным стимулом к созданию накоплений является повышение ставок по депозитам. Помимо них стимулом могут выступать гарантии надежности помещения накопленных денежных средств в банк. Третья функция, которая выполняется коммерческими банками, заключается в посредничестве в платежах между субъектами экономической деятельности.

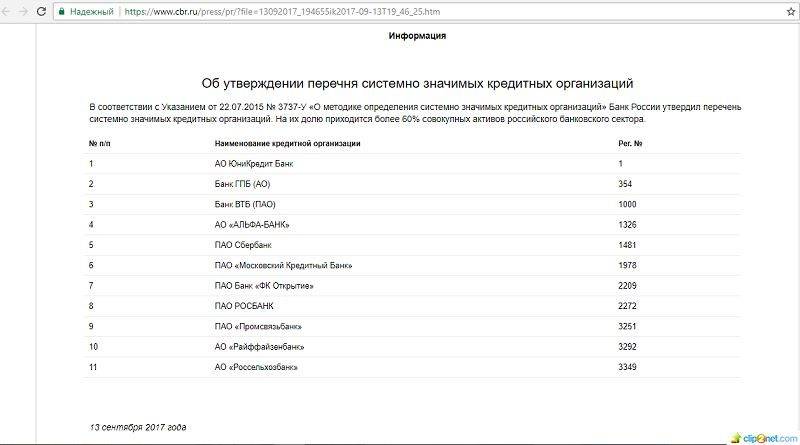

Перечень системно значимых банков России

На основании Указания Центрального Банка России от 22 июля 2015 года № 3737-У утвержден перечень из 11 системно значимых банков. По данным Пресс-службы Банка России по состоянию на 13 сентября 2017 года, в список включены следующие кредитные учреждения (расставлены в том же порядке, что и на сайте ЦБ).

- АО ЮниКредит Банк — 100% акций принадлежат итальянской группе UniCredit S.p.A. Рейтинг агентства АКРА — AAA, прогноз «Стабильный».

- АО «Газпромбанк». 35,5% принадлежит государственной корпорации «Газпром», 10,2% — Внешэкономбанку. Находится на третьем месте по активам среди банков РФ по состоянию на январь 2018. Участник многих государственных программ по финансированию промышленности и инфраструктурных проектов. Имеет большую сеть розничных отделений и банкоматов.

- ПАО Банк ВТБ — 61% принадлежит Росимуществу. С 1 января 2018 объединен с ВТБ24 под общим брендом ВТБ. Второй по объему активов банк в РФ.

- АО «АЛЬФА-БАНК» — крупнейший частный банк страны, занимает 7-е место по размеру активов. 75% акций владеют учредители «Альфа-Групп».

- ПАО Сбербанк – номер один в списке банков России по большинству показателей. 52,32% капитала принадлежит Центральному Банку России.

- ПАО «Московский Кредитный Банк». 70% акций принадлежит частному концерну «Россиум».

- ПАО Банк «Финансовая Корпорация «Открытие». До сентября 2017 года был крупнейшим частным банком России. В 2017 году был подвергнут санации — процедуре финансового оздоровления при поддержке Центрального банка. В настоящее время объявлено о его слиянии с Бинбанком под единым брендом Открытия. Занимает 8-е место по объему активов.

- ПАО Росбанк входит в группу французского банка Société Générale с долей иностранного капитала 99,9%. Имеет большую сеть отделений по всей России и занимает 13-е место по активам.

- ПАО «Промсвязьбанк» – один из крупнейших частных банков РФ с большой сетью отделений и банкоматов. Десятый банк по активам, по состоянию на январь 2018. В конце 2017 года начат процесс санации с участием государственного капитала. 70,05% пакета акций принадлежат Promsvyaz Capital B.V. братьев Ананьевых. На момент публикации статьи в банке идет масштабная смена команды управленцев. Принято решение сделать из ПСБ банк для финансирования гособоронзаказа.

- АО «Райффайзенбанк» — один из крупнейших универсальных банков России. 99,9 % акций принадлежит австрийской группе Raiffeisen Bank International AG. В 2015 году сократил часть отделений и отказался от автокредитования, но сохранил устойчивые позиции на российском рынке.

- АО «Россельхозбанк» — пятый по размеру активов банк РФ. 100% акций принадлежит государству. Основная специализация – финансирование производителей сельскохозяйственной продукции.

Перечисленные банки занимают более 60% банковского рынка в Российской Федерации. В перечень системно значимых кредитных организаций могут вноситься изменения. Поэтому лучше смотреть актуальный список на официальном сайте ЦБ РФ по этой ссылке.

Список системообразующих кредитных учреждений составляется для того, чтобы ЦБ РФ мог эффективнее контролировать ситуацию на финансовом рынке и делать работу банков более прозрачной. Одним из главных критериев включения кредитной организации в список системно значимых следует считать объем привлеченных депозитов. Любой вкладчик заинтересован прежде всего в сохранности своего капитала. Государство гарантирует возврат средств, размещенных на счетах банка, лишенного лицензии, в пределах 1 млн 400 тыс. рублей. Надежное финансовое учреждение обязано быть участником Агентства по страхованию вкладов. Все системно значимые банки включены в государственную программу страхования.

Термин «банк» и история

Согласно устоявшемуся определению банк – это кредитно-финансовая организация, в сферу деятельности которой попадают не только любые операции, связанные с деньгами, но и оперирование ценными бумагами или драгметаллами. Тем не менее основной деятельностью предприятия является привлечение и размещение свободных денежных средств на условиях:

- Срочности;

- Платности;

- Возвратности.

Сам термин «банк» происходит от итальянского banco – стол или лавка, а точнее – прилавки, на которых менялы раскладывали различные монеты, бывшие в ходу, и обменивали их по некоему курсу. Понятия свободной конвертации валют в то время еще не существовало, и менялы, в большинстве своем бывшие ювелирами, устанавливали курс, в основном исходя из содержания драгметаллов в монете, а точнее ее веса.

Соединяясь в подобие профсоюзов, такие менялы получали возможность приобретения права на чеканку монет от сюзерена. Со временем одной из услуг стало и хранение материальных средств, что предопределило начало безналичных расчетов.

Еще более глубокие корни банковского дела можно отыскать в Вавилонии, где уже в VII веке до н.э. ростовщики не только предоставляли займы торговцам, но и имели представление о банковском билете, называвшемся hudu и имевшим обращение наряду с золотом.

От того же «стол или лавка» произошло название древнегреческих банкиров – трапезитов, которые как принимали вклады от населения, так и осуществляли ответственное хранение документов, спорных сумм, залогов и даже движимого или недвижимого имущества.

Привычную нам форму банковское дело принимает уже к XV веку, при этом несколько предприятий, основанных в то время существуют по сей день, оставаясь старейшими кредитно-финансовыми организациями в мире:

- Monte dei Paschi di Siena – Италия, 1472 год;

- Berenberg Bank – Германия, 1590 год;

- Sveriges Riksbank – Швеция, 1668 год;

- C. Hoare & Co – Англия, 1672 год;

- Sumitomo Mitsui – Япония, 1683 год;

- Barclays Bank – Англия, 1690 год.

Что такое дебетовое сальдо

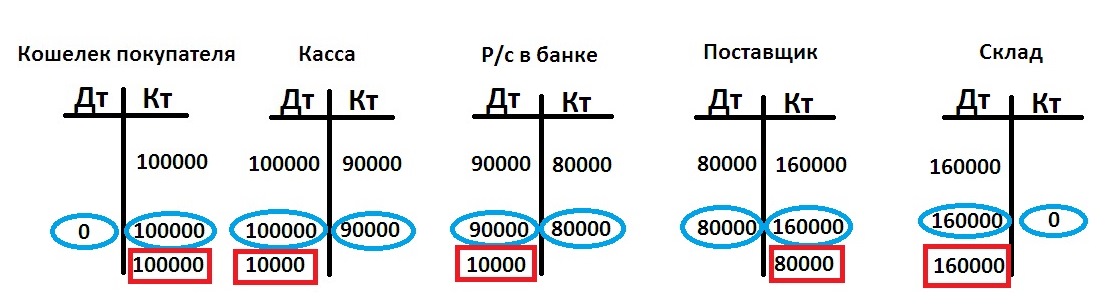

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).. То же самое проделываем и с остальными счетами

В итоге у нас получается такой результат:

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Банковское законодательство

Перечень банковских операций имеет закрытый характер. Это означает, что банки могут совершать только действия, разрешённые законом. Как правило, к ним относятся:

- приём денежных взносов, оплачиваемых по требованию или с наступлением указанного срока, а также ведение счетов этих вкладов;

- предоставление кредитов;

- выдача и подтверждение гарантий, открытие и подтверждение аккредитивов;

- хранение и торговля банковскими ценными бумагами;

- осуществление банковских расчётов наличными средствами;

- проведение других банковских операций, предусмотренных только для деятельности банков в отдельных законах.

Кроме того, законом разрешается банкам выполнять другие действия, не связанные с их основной деятельностью:

Виды банков

По сфере обслуживания

- международный

- национальные

- региональные

- межрегиональные

По типу собственности

- государственные

- частные

По обслуживаемым отраслям

- многоотраслевые

- одноотраслевые (промышленные, сельскохозяйственные, строительные и т.д.)

По набору банковских услуг

- универсальные ( проводят практически все виды банковских операций)

- специализированные ( предоставляют один- два вида услуг)

По функциям

- эмиссионный банк — ЦБ выпускает деньги и ценные бумаги; коммерческие банки — ценные бумаги.

- ипотечные — предоставляют долгосрочные ссуды под залог недвижимости

- инвестиционные – осуществляют финансирование и долгосрочное кредитование

- депозитные – осуществляют кредитные операции по привлечению временно свободных денег:

- Трастовые — услуги в управлении чьим-то имуществом, капиталом.

- Клиринговые — осуществление безналичных расчётов

- Биржевые — обслуживание биржевых операций

- Учётные – учёт векселей и др.

- ссудосберегательные — привлекают мелкие вклады на определённый срок

- специальные – финансируют отдельные целевые, региональные, государственные программы.

По срокам выдаваемых ссуд

- долгосрочные

- краткосрочные

По размерам капитала

- крупные

- средние

- малые

По организационной структуре

- единый банк— единое юридическое лицо

- банковская группа – группа юридических лиц = головной банк+ филиалы( юридически самостоятельные, но руководимые головным банком)

- банковское объединение – формируются с целью координации и согласования действий.

Похожие термины:

-

ВТБ 24 предлагает клиентам – юридическим лицам систему «Банк — клиент онлайн» разработки российской компании StepUp. В 2012 году кредитная организация перешла на новую платформу того же разработчика.

-

A ian Development Bank) основан в 1966 г. для содействия экономическому и социальному развитию азиатских стран; осуществляет финансовую и техническую помощь проектам, вносящим вклад в экономическое развитие

-

региональный институт с участием стран ОЭСР, предоставляющий африканским странам кредиты (в основном на развитие сельского хозяйства и инфраструктуры) и др. услуги; финансируется главным образом

-

эмиссионный банк, созданный в 1955 г., членами которого являются Конго, Центральноафриканская Республика, Чад, Габон, Камерун и Экваториальная Гвинея. Выпускает франк КФА (франк финансового сотрудни

-

межгосударственная организация, в эмиссионную зону которой входят в настоящее время Котд’Ивуар, Бенин, Буркина-Фасо, Мали, Мавритания, Нигер, Сенегал и Того. После своего создания в 1955 г. этот банк

-

(англ. agent bank) – банк, которому члены синдиката поручают обслуживать кредит в течение всего срока его действия.

-

банк, взявший на себя обязательство оплаты счета.

-

BCEAO) создан в г. Дакаре (Сенегал) в 1955 г. и выполняет функции центрального банка для Бенина, Буркина-Фасо, Кот-д´Ивуара, Нигера, Сенегала и Того. В качестве официальной денежной единицы выступает фр

-

AFRICAN DEVELOPMENT BANKБанк был создан в 1963 г. 33 независимыми африканскими гос-вами для индивидуального и коллективного содействия экон. и общественному прогрессу его региональных членов. В 1973 г. к А.б.р. при

-

одна из форм проникновения иностранных банков на рынок страны; такой Б. имеет права предоставлять кредит или принимать депозиты от своего имени, действует как агент «материнского» Б.

-

банк, занимающийся финансированием, кредитованием и проведением расчетов в агропромышленной отрасли и потребительской кооперации.

-

англ. acceptance house См. Дом акцептный

-

См. Банк акционерный

-

Центральный банк.

-

англ. unit bank банк все операции которого проводятся в главной конторе.

-

один из крупнейших БАНКОВ со сферой влияния в мировом масштабе.

-

Акционерный банк открытого типа — акционерный банк, в котором акции (кроме тех, что распределены между акционерами) поступают в открытую продажу.

-

Акционерный банк закрытого типа — акционерный банк, в котором акции распределяются между акционерами и не поступают в открытую продажу.

-

на основе письменного поручения другого банка оплачивает торговые документы, выдает деньги из забронированных средств.

-

банк, открывающий по поручению покупателя аккредитив в другом банке в пользу продавца.

Что такое банк: определение

Банк – это кредитно-финансовая структура, специализированное учреждение определенного, целенаправленного типа. Главными задачами его становятся:

- Операции с ценными бумагами, денежными средствами и драгметаллами.

- Предоставление широкого ряда финансовых услуг для населения (частным и юридическим лицам).

В РФ деятельность всех банковских организаций подпадает под юрисдикцию Центробанка России. Именно этот главный финансовый орган выдает лицензию банковским организациям на право осуществления такого вида деятельности. А также контролируется работу кредитно-финансовых структур и осуществляет разработку планов-указаний, на основании которых банки и работают.

Само слово «банк» итальянского происхождения. Образовалось оно от слова «banco», которое в переводе означает «стол» или «лавка». То есть место, используемое в старину для обмена монетами. Сейчас уже сложно найти, да и представить человека, который бы не знал о банковских услугах и не пользовался ими.

Слово «банк» итальянского происхождения

Слово «банк» итальянского происхождения

Акционерное общество

Акционерный банк представляет собой коммерческую организацию, у которой уставной капитал делится на определенное количество акций, служащих в качестве удостоверения обязательного права акционеров относительно организации. Участники общества не несут ответственности по обязательствам банка, но несут риски убытков, сопряженных с основной деятельностью, в пределах стоимости акций, принадлежащих им.

Сущность и функции коммерческих банков предполагают, что банк не будет нести ответственности по обязательствам перед акционерами, однако он полностью ответственен по обязательствам перед кредиторами, вкладчиками и акционерами всем имуществом, принадлежащим ему.

Мобильный банк

Мобильный банк – это основательно упрощенный банковский сервис, где информация передается клиенту с помощью смс-сообщений. Уведомления о платежах, переводах и любых других операциях по картам приходят прямо на мобильный телефон.

Возможности при использовании услуги:

- актуальная информация об операциях по счету карты приходит на телефон в виде сообщений;

- есть возможность получать данные о доступном кредитном лимите по запросу;

- многие платежи разрешается переводить без посещения банка;

- при необходимости карта блокируется за несколько минут (на случай мошеннических действий или потери);

- доступны оперативные благотворительные переводы.

2019

Банки в России при выдаче кредитов будут оценивать клиентов по покупкам с помощью карт

В конце ноября 2019 года стало известно о том, что банки в России при выдаче кредитов будут оценивать клиентов по покупкам с помощью кредитных или дебетовых карт. Соответствующую методику разработало бюро кредитных историй «Эквифакс», которое аккумулирует информацию о кредитах в розничных банках (около 60% рынка, по оценке самого БКИ), кроме Сбербанка.

Банки решили оценивать расходы клиентов по картам при выдаче кредитов

Банки решили оценивать расходы клиентов по картам при выдаче кредитов

Как сообщил РБК гендиректор «Эквифакса» Олег Лагуткин, к концу ноября 2019 года сервис тестируют более 10 розничных банков. Среди них — ВТБ, Тинькофф Банк и «Ренессанс Кредит».

По словам Олега Лагуткина, оценка дохода россиян по методике бюро будет «в должной степени консервативной». Работа ведется с привлечением специалистов из Центробанка.

| Если потребитель тратит какую-то сумму по карте, то он каким-то образом заработал или получил ее. После определенной математической обработки это может характеризовать уровень его дохода, — пояснил он. |

Механизм оценки доходов и расходов будет работать следующим образом:

- С согласия клиента банки будут передавать в бюро кредитных историй (БКИ) сведения о держателях карт и номера этих карт в зашифрованном виде. На их основе каждому пользователю присвоят уникальный номер.

- Платежные системы будут собирать данные о платежах по картам, привязанным к этому номеру, без привязки к имени клиента.

- Для получения дополнительных данных кредитор с согласия клиента будет направлять в БКИ запрос с полным именем и номером паспорта клиента.

- На финальном этапе бюро сопоставляет полученные данные с уникальным номером, а платежные системы анализируют операции по всем картам, прикрепленным к этому номеру. Полученную оценку направляют банку.

У системы есть свои недостатки, признаются в «Эквифаксе». Она может посчитать родственниками бывших супругов, если у них осталась общая фамилия, или, наоборот, не распознать мужа и жену с разными фамилиями.

Система скоринга клиентов банков в России будет учитывать платежи по кредитам родственников

20 сентября 2019 года стало известно о том, что система кредитного скоринга клиентов банков в России будет учитывать платежи по кредитам родственников. Такую методику разработало бюро кредитных историй «Эквифакс», которое аккумулирует информацию о кредитах в розничных банках (около 60% рынка, по оценке самого БКИ), кроме Сбербанка.

По словам генерального директора «Эквифакса» Олега Лагуткина, к сентябрю 2019 года сервис начали тестировать более 10 розничных банков. Система не использует данные о самом клиенте, а только анализирует кредитные истории его ближайшего окружения.

Банки начали оценивать заемщиков по кредитным историям родственников

Банки начали оценивать заемщиков по кредитным историям родственников

Разработанная «Эквифаксом» система оценивает кредитное поведение родственников клиента и вычисляет риск дефолта самого человека. Банки направляют бюро информацию о потенциальном заемщике и его поручителях. «Эквифакс» ищет совпадения по своей базе, которая содержит сведения о почти 60 млн граждан. Полученный результат может повлиять на итоговый кредитный рейтинг заемщика в зависимости от того, допускал ли кто-то из его родственников просрочку и в каком объеме. Вероятность того, что в базе найдется информация хотя бы об одном родственнике клиента, равна 80%.

Однако новый сервис оценки клиента по его ближайшему окружению неидеален, признали в разговорах с РБК представители «Эквифакса» и банков. Например, система может посчитать родственниками бывших супругов, если у них осталась общая фамилия, или, наоборот, не «связать» мужа и жену с разными фамилиями, рассказали в ВТБ. Однако бюро занимается актуализацией данных, добавили в банке.

Заместитель генерального директора Объединенного кредитного бюро (ОКБ) Николай Мясников видит основной риск данного сервиса в принципе «сын за отца в ответе», когда «человеку будут отказывать в кредите при наличии у него неблагонадежных родственников».

Крупнейшие региональные банки России

13 декабря 1990 года управляющие тридцати семи отделений банков, которые появились на основе территориальных отделений, контор и тринадцати областных управлений Промстройбанка Советского союза подписали договор. Согласно этому документу была учреждена Ассоциация промышленно-строительных и акционерно-коммерческих банковских учреждений «Россия».

Благодаря территориальному размещению вошедших в соглашение предприятий и концепции создания самой организации она получила статус общегосударственного объединения и стала первым союзом банков всероссийского значения. Эта Ассоциация объединила воедино региональные банки России. Сегодня в нашей стране работают около 480 банковских региональных учреждений.

Региональные банки – это финансово – кредитные учреждения, главный офис располагается не в столице. Их деятельность ограничена определенным географическим пространством в некоторых регионах страны. По мнению многих экспертов, региональные банки способны успешно конкурировать с другими организациями сектора финансов. Этому способствует мобильность, гибкость и оперативность их деятельности.

Поэтому региональные банки России начали уделять больше внимания организациям малого и среднего звена. С развитием экономики страны скоро эти предприятия «встанут на ноги» и составят основу региональной экономики

Поэтому очень важно, чтобы они стали клиентами именно региональных банков. От этого будет зависеть дальнейшая деятельность этих банковских учреждений

Найти адреса региональных банков – несложная задача, если вы захотите обратиться за помощью именно в такой банк. При желании можно получить предварительную консультацию даже по телефону, телефоны региональных банков можно отыскать в любом телефоном справочнике. Так что если вы желаете получить качественное и индивидуальное обслуживание обращайтесь в одно из отделений любого регионального банка нашей страны.

Список региональных банков России:

- Аккобанк; Алеф-Банк; Банк24.ру; БУМ-БАНК; Владпромбанк; Газинвестбанк;

- Ганзакомбанк; ГРиС-Банк; Гута-Банк; Дорис Банк; Евроальянс; Жилкредит;

- Инкасбанк; КИТ Финанс Инвестиционный банк; Конгресс-Банк; Кузбассхимбанк;

- Логос; МИА; Новый Символ; Олма-Банк; Преодоление; Прио-Внешторгбанк;

- Псковбанк; Вэлкомбанк; Радиотехбанк; Рента-Банк; Рыбхозбанк; Банк Сибирь;

- Симбирск; Тайдон; Траст Капитал Банк; Уралпромбанк; Ханты-Мансийский банк.

Типы банков

Классифицируют банковские структуры, помимо указанных критериев, по многочисленным параметрам. Анализируя организационно-правовую форму, выделяют типы банков акционерного, паевого состава. Первые образуют акционерные общества. Особенность – распределение выпускаемых облигаций между ограниченным кругом лиц (закрытые) либо свободное рыночное обращение акций (открытые). Вторые организованы при участии пайщиков, чьи взносы формируют уставной капитал.

Деление на типы включает классификацию согласно наличию филиальной сети. Бесфилиальные – учреждения, обслуживающие клиентов дистанционно. В посещении офисных центров нет необходимости. Филиальные – структуры, развивающие разветвленную сеть отделений. Аналогичные функции выполняют дополнительные офисы, что соответствует законодательству.

Какие услуги оказывают банковские структуры

По своей изначальной сути услуги банка базируются на посреднических, то есть банковские организации выступают в роли своеобразных посредников между гражданами/организациями, которые готовые предоставить энную сумму финансов для вложений, и теми лицами, которые в этих средствах нуждаются. Анализируя работу банков, можно выделить несколько наиболее важных их функций:

- Сбережение вложенных денежных средств и их хранение.

- Проведение финансовых транзакций между банковскими клиентами (денежные переводы по безналичному расчету).

- Услуги кредитования. Базируется на передаче заемных денег (принадлежащих банку) клиенту. Возврат средств происходит с учетом процентов за право использования банковскими средствами.

- Предоставление разнообразных информационных услуг (подробное консультирование клиентов обо всех предлагаемых данной организацией услугах).

- Проведение операций, нацеленных на куплю-продажу валюты, акций, драгметаллов.

Но это всего лишь довольно примитивное градация банковских услуг, предлагаемых населению. На практике спектр предложений намного велик и разнообразнее. Следует учитывать, что такая услуга, как кредитование, в свою очередь, подразделяется на различные варианты и предложения. Также есть и узкоспециализированные услуги кредитно-финансовых учреждений, разработанных на основании внутренней политике банка.

Для чего необходим перечень системообразующих банков

В 2014-2017 наблюдался массовый отзыв лицензии у кредитных организаций, считающихся надежными. Это вызвало большое удивление не только среди вкладчиков, заемщиков, других клиентов, но и у зарубежных контрагентов, некоторых из них обыла настоящая паника. Было принято решение о том, чтобы ЦБ привел определенные показатели по оценке банка в качестве системообразующего. И это делается для того, чтобы у пользователей одноименными услугами было достаточное основание для обращения в конкретное учреждение.

В качестве главного регулятора финансово-кредитной системы, ЦБ показал игрокам денежного рынка, что в банковском секторе есть надежные организации: с ними заключаются без опасений договоры о сотрудничестве. В случае возникновения неблагоприятной экономической ситуации, государство придет на помощь.

Для граждан, юридических лиц, вкладчиков, принявших решение о размещении денежных средств в системообразующих банков, сотрудничество с ними будет безопаснее и надежнее.

Клиентам не стоит опасаться, что их сбережения будут потеряны. Именно эта цель преследуется при утверждении перечня экономически надежных организаций. Но вопросами страхования вкладов от населения занимается больше учреждений, чем это указано в списке. Об этом стоит знать.

Если гражданин или юридическое лицо выбирают способ приумножения средств при помощи вклада, то можно рассмотреть любую организацию, принимающую участие в системе страхования. В ней зарегистрировано 737 кредитно-финансовых институтов страны. Государство возвращает гарантированную сумму, которая равна или эквивалента 1,4 млн. рублей.

Если объем собственных средств выше этого размера и страх потерять деньги сильный, необходимо оформить несколько вкладов у разных кредиторов. Но депозиты должны быть в размере, не превышающем застрахованную сумму.

Автор статьи:

Механизм работы коммерческих банков

Главной исторической функцией банков было хранение денег клиентов. Позднее, размещая средства в банке, клиенты могли рассчитывать на получение прибыли. Подобное стало возможным ввиду того, что получая деньги на хранение у одних клиентов, банк выдавал кредиты — другим.

В процессе выдачи кредитов населению, создается дополнительная денежная масса. Этот механизм принято называть банковским мультипликатором. При этом в ресурсах практически любого банка преобладают привлеченные и заемные средства, что влечет повышенную ответственность кредитной организации перед кредиторами и вкладчиками.

Постоянный оборот денежных средств — основа для систематического извлечения прибыли. Деньги клиентов размещаются в многочисленные проекты, и именно из этого оборота складывается основная статья доходов организации.