Как узнать кредитную историю в личном кабинете эквифакс

Содержание:

- Возможности

- Преимущества и недостатки использования личного кабинета Эквифакс

- Факторы, повлиявшие на успешность атаки

- Алгоритм проверки в БКИ

- Исправление кредитной истории

- Преимущества и недостатки

- Регистрация в онлайн сервисе

- Исправление кр. истории

- Эквифакс личный кабинет – как пройти регистрацию

- Бюро кредитных историй, адреса сайтов

- Как получить кредитную историю онлайн через Эквифакс

- Как выглядит отчет

- Для чего нужно знать скоринговый балл

- Кредитный отчет, что представляет собой

- Бюро кредитных историй Еquifax

Возможности

Функционал ЛК Эквифакса не можно назвать обширным. Войдите в электронный сервис, чтобы заказать отчеты по кредитным историям. Два экземпляра в год можно сформировать бесплатно. За все последующие нужно платить. Если отчеты необходимы часто, система предложит купить специальные комплекты. Подобные отчеты требуются физическим и юридическим лицам для получения кредитов в банках и в иных финансовых организациях. Также такой документ может понадобиться для поездки и переезда в другую страну.

В ЛК пользователь может улучшить свою кредитную историю. Это актуально для заемщиков, которые своевременно не вносили платежей по кредитам и по этой причине не могут получить новый заем на выгодных условиях.

В ЛК можно воспользоваться опцией «Идеальный заемщик». Она заключается в том, что пользователь проверяет свою кредитную историю, после чего получает рекомендации от компетентных специалистов, как ее улучшить.

Отчет от БКИ содержит много полезных для пользователя данных

Преимущества и недостатки использования официального сервиса БКИ

Эквифакс – это крупнейшее бюро, которое предлагает своим клиентам услуги по хранению кредитных историй, формированию отчетов и прочее. Преимущества использования сервиса:

- высокое качество обслуживания;

- применение современных технологий для защиты персональных данных пользователей;

- взаимодействие с крупными кредитными компаниями;

- возможность улучшения кредитной истории.

Единственным недостатком сотрудничества с Эквифаксом является необходимость внесения платы за дополнительные услуги компании.

Отправка запроса на получение КИ

Для отправки запроса на получение кредитной истории необходимо выполнить следующее:

- Авторизуйтесь в ЛК любым из предложенных способов.

- На главной странице нажмите «Получить кредитную историю».

- Когда отчет сформируется, он появится в ЛК. Его можно сразу посмотреть или скачать на ПК.

Преимущества и недостатки использования личного кабинета Эквифакс

Компания Эквифакс – это крупное бюро, которое предлагает клиентам услуги по хранению КИ и формированию отчётов, а также предоставлению дополнительных возможностей.

Преимущества Эквифакс:

- высококачественное обслуживание, используя современные мировые технологии для защиты данных;

- взаимодействие с известными кредитными компаниями РФ: Сбербанк, ВТБ, Альфа-Банк, Тинькофф Банк и пр.;

- возможность улучшения заёмщиками своей КИ.

Единственным недостатком сотрудничества с Эквифакс является обязательное внесение оплаты за дополнительные услуги, из-за этого многие клиенты не могут использовать систему на постоянной основе.

Факторы, повлиявшие на успешность атаки

- Идентификация (Identification). Уязвимость Apache Struts не была идентифицирована. US-CERT отправила уведомление о новой уязвимости в Apache Struts, оно было перенаправлено системным администраторам. Лист рассылки был устаревшим, и те, кто занимается обновлением\патчингом, не получили этого письма. Также, Equifax утверждает, что сканировали ресурсы через неделю после того, как стало известно об уязвимости, и сканер не обнаружил эту уязвимость на портале.

- Обнаружение (Detection). Истекший сертификат позволил злоумышленникам оставаться незамеченными. Equifax обладает системой обнаружения вторжения, но истекший сертификат не позволял инспектировать зашифрованный трафик.

- Сегментация (Segmentation). Базы данных не были изолированы\сегментированы друг от друга, злоумышленники смогли получить доступ к базам данным, которые не относятся к порталу (точке проникновения).

- Управление данными (Data Governance). Управление данными подразумевает разграничение доступа к защищаемой информации, включая учетные записи (логины\пароли).

Также дополнительно был отмечено, что имеется нехватка механизмов установки ограничений на частоту запросов к базам данных. Это позволило злоумышленникам выполнить около 9000 запросов, гораздо больше чем требуется для нормальной работы.

Алгоритм проверки в БКИ

Самый простой способ — заказ отчета от КИ онлайн бесплатно. С помощью официальной интернет-страницы компании можно выполнить все действия, не выходя из дома.

Регистрация на сервисе

Чтобы посмотреть свою КИ, необходимо создать профиль на портале. Для этого выполняют следующие действия:

- Переходят на официальную страницу бюро «Эквифакс». Нажимают кнопку регистрации. Система предлагает 2 способа выполнения этого действия: стандартный или через систему ЕСИА.

- При выборе первого метода изучают условия оказания услуг, придумывают логин и пароль.

- Указывают личные данные клиента — Ф. И. О., адрес регистрации, место и дату рождения.

- Подтверждают адрес электронной почты. Для этого открывают список входящих писем, находят сообщение от «Эквифакс», переходят по содержащейся в нем ссылке.

- Подтверждают номер телефона. Для этого указывают код, поступающий в виде короткого сообщения.

- Нажимают кнопку «Войти», вводя заданные на предыдущих этапах логин и пароль.

Регистрация на сайте.

Регистрация на сайте.

Подтверждение личных данных

Получить отчет о кредитной истории могут только пользователи с идентифицированным в системе аккаунтом. Для подтверждения личности можно использовать:

- портал Госуслуги;

- обращение в БКИ с паспортом;

- отправку телеграммы через «Почту России».

Для подтверждения профиля через единую систему авторизации выполняют следующие действия:

- Переходят на страницу сервиса «Госуслуги». Регистрируются на портале. Для этого вводят номер телефона, придумывают пароль.

- Заполняют аккаунт. Вводят Ф. И. О., серию и номер паспорта, СНИЛС. Система начинает проверку, после завершения которой на электронную почту пользователя приходит уведомление.

Однако после этого профиль все еще не является подтвержденным. Верифицировать его, не выходя из дома, можно, отправив электронный запрос, заверенный усиленной цифровой подписью. К другим способам подтверждения относятся:

- личное посещение многофункционального центра;

- отправка телеграммы с заверенной сотрудниками почты подписью;

- использование системы интернет-банкинга Тинькофф или Сбербанка (метод доступен только клиентам соответствующих кредитных организаций).

Профиль подтверждают однократно. В последующем для получения услуг пользователю достаточно будет заказывать их в личном кабинете.

Запрос на получение сведений о КИ

Для отправки заявки выполняют следующие действия:

Бесплатная отправка запроса возможна не более 2 раз в год. Число платных заявок не ограничено. 1 запрос стоит 395 руб.

Исправление кредитной истории

Заемщик должен показать и доказать банкам информацию, о том, что просрочки произошли не по его вине. Либо доказать, что он стал платёжеспособным.

Нужно вовремя выплачивать вновь взятые займы. Это докажет банкам, что клиент готов и в будущем платить по кредиту в срок. Если кредит не даёт ни один крупный банк, то можно специально оформить кредит в микрофинансовой организации.

Не рекомендуется брать много микрокредитов. Факт использования дорогих заемных средств МФО банковскими организациями не приветствуется. Достаточно взять и плавно погасить всего 1-3 займа, чтобы рейтинг заемщика был восстановлен.

Преимущества и недостатки

К положительным качествам БКИ «Эквифакс» относятся:

- расширенный набор услуг — помимо хранения информации и получения развернутого отчета клиентам предлагаются дополнительные опции;

- высокое качество обслуживания, применение новых технологий защиты личных данных;

- сотрудничество с популярными банками России, например Сбербанком, Тинькофф, ВТБ 24;

- возможность повышения шансов на повторное получение кредита.

Недостатком считают необходимость внесения денежных средств за использование дополнительных услуг. Достаточно высокая стоимость не позволяет большинству клиентов применять их на постоянной основе.

Регистрация в онлайн сервисе

- На сайте используется два способа регистрации учетной записи – стандартный или через интерактивный портал Госуслуги.

- Для стандартной регистрации кликните соответствующую иконку и подтвердите согласие с условиями Договора-оферты, отметьте галочкой, затем нажмите кнопку «Далее».

- Укажите адрес электронной почты и повторите его дважды.

- Для подтверждения почтового ящика будет отправлено электронное письмо со ссылкой, по которой нужно перейти.

- Придумайте пароль для аккаунта и продублируйте его два раза.

- Введите номер мобильного телефона – на него будет отправлено СМС-сообщение с подтверждающим кодом, который нужно указать в специальном поле.

- Нажмите кнопку «Дальше».

- Введите свои личные данные – фамилию, имя и отчество, серию и номер паспорта, затем кликните «Зарегистрироваться».

Кредитная история каждого пользователя – это строго конфиденциальная информация. Для доступа к услугам сервиса и защиты персональной информации от третьих лиц каждому пользователю онлайн сервиса Эквифакс нужно подтвердить свою личность.

Подтвердить личность гражданина можно двумя способами – через свой аккаунт на интерактивном портале Госуслуги или при личном обращении в офис Эквификс. Информация о результатах проверки личности будет отправлена на электронный почтовый ящик, указанный при создании личного кабинета Equifax.

Исправление кр. истории

В том случае, если заемщик после получения отчета по кредитной линии не согласен со своим рейтингом, он вправе заявить о своем недовольстве. Делается это достаточно просто и заключается в следующем:

В том случае, если заемщик после получения отчета по кредитной линии не согласен со своим рейтингом, он вправе заявить о своем недовольстве. Делается это достаточно просто и заключается в следующем:

- заемщик пишет заявление, в котором просит БКИ проверить правильность сформированного рейтинга;

- после этого, заявление отправляется по почте России;

- поле получения письма БКИ на протяжении 1 месяца осуществляет проверку кредитного рейтинга и в случае обнаружения ошибок исправляет их;

- после этого отчет о проверки отправляется заявителю.

В том случае, если заемщик и после проверке не согласен с результатами, он вправе обратится этой проблемой в судебную инстанцию и уже там оспаривать свой кредитный рейтинг.

Эквифакс личный кабинет – как пройти регистрацию

Ну, во-первых, без регистрации на сайте Эквифакса ни одна из вышеперечисленных услуг вам не доступна. Другие полноправные действия на сервисе тоже возможны, только после регистрации. Кроме того, для впервые зарегистрировавшихся, действует акция. Вы получите свою первую кредитную историю безвозмездно. По крайней мере, так обещает сервис.

Переходим к действиям. В правом верхнем углу как обычно находим клавишу ВХОД. Перед нами появляется вот такое окно.

Если на сайте впервые, то нажимает зарегистрироваться и читаем договор-оферту.

Ставим галочку, что согласны и продвигаемся дальше. Теперь начинаем старательно заполнять. Помните, что данные вводим реальные, в противном случае система после проверки откажет в подтверждении личности, вся работа будет напрасной.

Вводим электронную почту, на которую непосредственно и будут приходить кредитные истории и письма от Эквифакса. Придумываем пароль и вводим номер телефона. Не забывайте повторять информацию в пунктах, где это прописано. Кликнем по кнопке дальше и заполняем личные данные и адрес регистрации. Затем еще раз система просит подтвердить почту и номер телефона.

После этого на телефон, который указали, придет код для активации. Как только ее пройдете, можно пользоваться услугами сайта. Для входа теперь будете вводить ваш @mail и пароль.

Пробуйте!

Ваш кредитный рейтинг

Взгляните на себя глазами 1000 банков РФ

Посмотреть

Избавление от просрочек

Снижение платежей на 85% уже в день обращения!

Оформить заявку

Займы до 100 000рублей

- до 100 000 рублей

- 1 год.

Оформить заявку

Потребительские кредиты

Ипотека

Кредиты под залог

Бюро кредитных историй, адреса сайтов

С 31 января 2019 года все граждане РФ могут бесплатно получить полный отчет о своей кредитной истории, а не только узнать не только свой «кредитный рейтинг«, как ошибочно писали многочисленные СМИ. Вступили в силу поправки к 218-ФЗ «О кредитных историях», в соответствии с которым граждане смогут получать свою , т.е. полный и подробный кредитный отчет. Также для удобства предусмотрено использование ЕСИА (gosuslugi.ru) для удалённой идентификации на онлайн-порталах БКИ. Все три основные кредитные бюро позволяют сделать это онлайн (а другие вам и не понадобятся в 99% случаев):

- Эквифакс — online.equifax.ru

- НБКИ — person.nbki.ru

- ОКБ — ucbreport.ru

Через сайт Госуслуги можно бесплатно узнать, в каких Бюро Кредитных Историй хранится ваша кредитная история (с 13.11.2018). Наверняка — это 3 основных вышеперечисленных БКИ: НБКИ, Эквифакс, ОКБ и, возможно, еще «Русский Стандарт».

Но сама кредитная история — это не то, что вы можете получить на сайте Госуслуги, и даже не цифра с вашим кредитным рейтингом, это подробный кредитный отчет на 5-25 листах в PDF, а у кого-то и более. Как его получить?

Как узнать свою кредитную историю бесплатно в Эквифакс?

Нужно завести свой личный кабинет на сайте online.equifax.ru, а затем пройти бесплатную идентификацию через gosuslugi.ru. В личном кабинете Эквифакс с 31.01.2019 у соответствующего пункта в списке услуг появилась надпись «Бесплатно», кредитную историю можно получить 1 раз в год онлайн и еще 1 раз в год в виде документа лично. Нас, разумеется, интересует кредитная история онлайн: Заказанная кредитная история (кредитный отчет) приходит минут через 10-15, в формате PDF.

Заказанная кредитная история (кредитный отчет) приходит минут через 10-15, в формате PDF. В моем случае он содержит 8 страниц. Состав документа такой:

- Информация по субъекту кредитной истории (ФИО, паспортные данные)

- Изменения по титульной части

- Суммарная информация по договорам (активные и закрытые договоры)

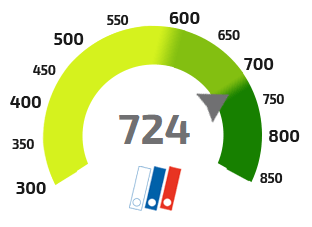

- Скоринг (кредитный балл, рейтинг)

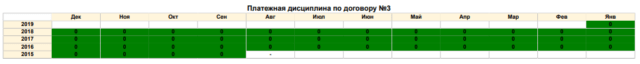

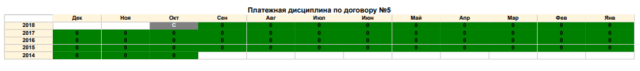

- Детальная информация по договорам — действующие и закрытые договора, дисциплина платежей по каждому из них, суммы, задолженности, даты.

- Дополнительная информация по субъекту кредитной истории (количество запросов о кредитах в час, в день, в неделю, в месяц, в квартал и в год)

- Информационная часть (Кредитные заявления и выданные кредиты)

- Закрытая информация (список банков по выданным кредитным продуктам и список всех кто делал запросы о КИ с указанием даты и времени запросов)

Вот несколько фрагментов из моей КИ без персональных данных:

Скоринг, кредитный рейтинг

Скоринг, кредитный рейтинг

У НБКИ для онлайн-запросов есть и посредник — akrin.ru, до последнего времени все кредитные отчеты в нем были платные — 450р. Теперь доход через этого посредника резко упадет, им будут пользоваться только те, кому нужно заглядывать в свою кредитную историю несколько раз в год.

Как получить свою кредитную историю через НБКИ

НБКИ — это наиболее крупное бюро кредитных историй, поэтому рекомендуется в нем тоже обязательно проверить свою КИ (но рейтинга в виде числа там нет).

Также в НБКИ появилась услуга «Персональный кредитный рейтинг», она бесплатная, и по ней нет ограничений, можно смотреть хоть каждый день. Максимальное значение рейтинга — 850.

Также в НБКИ появилась услуга «Персональный кредитный рейтинг», она бесплатная, и по ней нет ограничений, можно смотреть хоть каждый день. Максимальное значение рейтинга — 850.

Еще один способ — ОКБ (Объединенное Кредитное Бюро)

Интересно, что в кредитном отчете от Эквифакс (online.equifax.ru) и в кредитном отчете от НБКИ (https://person.nbki.ru/) нет моей кредитки Сбербанка. Не потому, что я ей пока не пользовался, а потому что Сбербанк передает информацию о кредитах только в свое карманное ОКБ (Объединенное кредитное бюро, https://bki-okb.ru/ ), на сайте для физлиц https://ucbreport.ru/ .

«Если ваша кредитная история хранится в Объединенном Кредитном Бюро, вы можете получить её после регистрации и идентификации на портале: https://ucbreport.ru. Подтвердить свои данные можно с помощью учетной записи Госуслуг (ЕСИА)».

Как получить кредитную историю онлайн через Эквифакс

Получить первый раз отчет можно онлайн бесплатно. За последующее предоставление услуг нужно будет платить. Чтобы получить услугу, предварительно нужно пройти регистрацию на сайте БКИ Эквифакс. Для этого требуется предоставить достоверную информацию из паспорта и подтвердить личность.

Данная процедура выполняется разными способами:

- Через сервис

- Через платежную систему Контакт.

- При личном прибытии в офис БКИ с соответствующими документами.

- При отправлении телеграммы через Почту России.

После клиент сможет беспрепятственно пользоваться услугами Бюро. Следует помнить, что при отправлении телеграммы почтой необходимо обязательно заверить подпись. Это делает оператор.

Кредитная история может быть предоставлена в виде электронного или письменного документа. В первом случае он будет иметь электронную подпись. Письменный документ заверен печатью и подписью уполномоченного лица. При личном обращении в Бюро КИ предоставляется в этот же день, в иной ситуации – в течение 3 рабочих суток.

Услуги и их цена

Первый отчет пользователям предоставляется бесплатно. После этого за услугу дачи сведений из КИ нужно оплачивать 395 рублей. Чтобы получить список бюро, в которых хранятся сведения о кредитной истории клиента, нужно заплатить 295 рублей.

Эквифакс предлагает годовую подписку на получение сведений из бюро. Услуга стоит 795 рублей. Клиент сможет получать обновленные сведения из своего досье ежемесячно. Альтернативный вариант – оформление пакета из пяти либо десяти обращений за 595 и 795 рублей соответственно. Получать сведения можно в любое время, заказ делается не чаще одного раза за 24 часа. Допускается оформление безлимитного пакета на один месяц. Цена – 795 рублей. Запрашивать можно любое количество отчетов, но не чаще одного раза в сутки.

Как выглядит отчет

Итак, открываем полученный в личном кабинете файл. Что покажет, полученная от Equifax, кредитная история онлайн.

- Во-первых, это информация общего характера, паспортные данные заемщика, регистрация. Дополнительные сведения: образование, семейное положение.

- Во-вторых, все действующие и закрытые кредиты с указанием сумм и сроков, сроки уплаты процентов, зафиксированные факты задержек платежей.

- В-третьих, названия банков с перечислением всех их запросов. То есть отображены все обращения клиента за кредитными продуктами к кредиторам-партнерам Эквифакса.

Пользователям портала Equifax кредитная история позволяет самостоятельно оценить шансы на получение очередной ссуды в банке. Посредством последнего раздела отчета можно оперативно отслеживать контакты с банками.

При обнаружении допущенных ошибок или неточностей в отчете можно сообщить об этом в Бюро. Онлайн заполнив форму с указанием данных для исправления.

ВНИМАНИЕ! Корректируются исключительно данные, не соответствующие действительности. Факты реальных просрочек не подлежат удалению.. Дополнительно о том, как исправить испорченную кредитную историю читайте здесь

Дополнительно о том, как исправить испорченную кредитную историю читайте здесь.

Если Вас “напрягает” описанная выше процедура верификация. Вы не хотите никуда выезжать или тратить время на поиск правильных ответов, то лучше озадачиться получением не кредитной истории, а кредитного рейтинга. В нем содержится вся необходимая пользователю информация. Кроме того, он позволяет максимально быстро контролировать собственную финансовую репутацию. Скоринговый балл свидетельствует о рискованности заемщика для банка.

Для чего нужно знать скоринговый балл

Знание собственной КИ — это «козырь в рукаве» при переговорах с банковскими организациями. Для оценки платежеспособности и честности клиента банки используют скоринговый балл. Для расчета балла используется множество критериев (количество и сумма займов, сроки погашения долга, наличие или отсутствие просрочек и т.д.)

Что дает знание личного скорингового балла:

- Понимание собственного статуса с точки зрения банка.

- Оценка вероятности одобрения или отказа по заявки.

- Понимание причин отказа в выдаче займа.

- Оценка максимальной суммы, которую готов одобрить банк.

- Выявление и ликвидация ошибок, допущенных в КИ.

Важно понимать, что банки выдают кредиты не только на основании скоринг-балла. При принятии решения учитывается трудовой стаж заемщика, размер ежемесячной зарплаты, наличие текущих расходов (аренда жилья, ипотека, выплаты по кредитам)

В сумме все эти показатели формируют финансовую репутацию человека.

Кредитный отчет, что представляет собой

Каждый желающий узнать свою кредитную историю в Эквифакс интересуются одним и тем же вопросом,- что включает в себя этот отчет?

Каждый желающий узнать свою кредитную историю в Эквифакс интересуются одним и тем же вопросом,- что включает в себя этот отчет?

Кредитный отчет, предоставляемый этим кредитным бюро, включает в себя:

- вводную часть. В ней расположена вся подробная информация о самом заемщике: адрес проживания, идентификационный номер и так далее;

- основную часть. Здесь расположена информация о действующих и закрытых кредитах, какой залог предоставлялся, были ли поручители. Помимо этого можно узнать о графике совершения платежей,- были просрочки или нет, если да,- то, как долго;

- сведения о займах. В этой части указывается периодичность обращения заемщика в кредитные организации с просьбой о получении финансовой помощи. Простыми словами,- часто оформляются кредиты или нет;

- заключительная (информационная) часть. В этом разделе содержаться сведения о самих кредитных компаниях, в которые заемщик обращался по вопросу оформления займов, какой их рейтинг, одобрили его заявку либо же отказали. Если отказали, то по какой причине и так далее.

На самом деле это немного сжатая информация обо все отчете, поскольку в нем еще имеются даже такие сведения, как:

- наличие долгов по коммунальным услугам;

- были по заемщику судебные процессы или нет. Если да,- то, какое решение было суда;

- взыскалось имущество за долги или нет и так далее.

Бюро кредитных историй Еquifax

Является одним из крупнейших в России, где собраны данные из многих организаций, выдающих ссуды физическим и юридическим лицам.

Сегодня в РФ действует порядка двадцати подобных компаний (БКА), сотрудничающих с банками, МФО, иными финансовыми структурами страны.

Именно сюда стекаются сведения по лицу хотя бы однажды обратившемуся за получением займа. Досье клиента содержит информацию по ссудам, срокам погашения, наличии просрочек, задолженностей, т. е. всего, что непосредственно относится к вопросам кредитования и расчетам по ним.

- О компании.

Входит в состав АСРОС (Ассоциацию региональных банковских учреждений РФ). База клиентов включает свыше 211 миллионов КИ.

Отправной точкой стал 1899 год, когда в США открылась первая контора. За прошедшее время сфера влияния распространилась на 24 страны по всему миру.

Конкретные направления деятельности организации:

- формирование рейтинга заемщика;

- полный анализ каждой ситуации;

- предоставление отчета, согласно запросам кредиторов, собственного владельца КИ.

- Функции и услуги.

Основной задачей бюро кредитных историй Эквифакс следует назвать полноценную защиту хранящихся данных. Кроме этого, проводится изучение банков относительно их развития в дальнейшем с возможностью продвижения новых продуктов.

Сотрудничество с компанией позволяет рассчитывать на получение максимально полного пакета услуг.

Улучшить качество обслуживания помогает тесное взаимодействие с ЦККИ, специально разработанные предложения, направленные на работу со многими финансовыми и кредитными организациями.

- Отличия от других бюро КИ.

Выгодно выделяет компанию на фоне иных игроков рынка наличие большого числа продуктов в разных сферах деятельности в области кредитования:

- принятие решений: отчеты по каждому клиенту, атрибуты и скоринг;

- управление портфелем в виде триггеров;

- аналитика;

- многочисленные сервисы;

- обработка поступающих данных.

Наработанные на протяжении долгих лет модели взаимодействия с клиентами позволяют наряду с проверкой КИ оперативно проводить анализ ошибок, допущенных при погашении взятых займов.

Это позволит быстро откорректировать негативную КИ, согласно заявлению субъекта.

Обязательно открытие и вход в личный кабинет, после соответствующей онлайн-идентификации, что позволит держать «руку на пульсе», быть в курсе всего происходящего со своей историей.

- Какие банки сегодня сотрудничают с Эквифакс

Непрерывно меняющиеся условия нынешнего рынка заставляют руководителей финансовых учреждений задуматься о тщательной проверке КИ своих клиентов. При этом совершенно незаменимым становится предложение бюро Эквифакс о кредитных историях, хранящихся у них.

С учетом высокой репутации Equifax, осуществляемого комплексного подхода при анализе данных, именно сюда обращаются практически все крупнейшие банки РФ:

- Банк Москвы

- ВТБ

- Россельхозбанк

- Сбербанк

- Русский Стандарт

- Альфа и РосБанк

- ЮниКредит банк

- Газпромбанк

Это далеко не весь список, сюда вошли лишь самые значимые и очень крупные деловые партнеры.

- Как часто обновляется КИ

В зависимости от конкретных изменений, это случается с периодичностью от 10 дней до 15 лет.

Если речь идет о внесении данных по платежам, совершенных в четко установленный промежуток времени либо пропущенным по ряду причин, то это десятидневный срок. Причем данные сведения не влияют на общее качество КИ.

Также достаточно своевременно платить по всем счетам в течение трех лет, чтобы практически полностью исправить ситуацию. Однако этот принцип работает в том случае, когда банки делают запрос за указанный период времени.

Ну и собственно информация по прошлым контактам сохраняется именно 15 лет. По их истечении появляется возможность начать жизнь с «чистого» листа.

Быстрое и достаточно четкое взаимодействие online-системы, функционирующей в бюро, КИ обновляется один раз за 24 часа.