Объединённое кредитное бюро (окб): инструкция как проверить свою кредитную историю

Содержание:

- Как выглядит кредитная история: образец, содержание

- Бюро кредитных историй, адреса сайтов

- Другие способы получения кредитного отчета в ОКБ

- Что такое бюро кредитных историй

- Кредитное досье заемщика X-Files

- Другие услуги БКИ «Объединённое кредитное бюро»

- Можно ли получить бесплатно кредитную историю через сайт ОКБ?

- Обязательно ли для получения информации по своим кредитам контактировать с ЦККИ

- Как работает БКИ

- Как обратиться в БКИ бесплатно онлайн?

- Что такое «кредитная история»?

- Проверка КИ в бюро кредитных историй онлайн на примере НБКИ

- Важно!

Как выглядит кредитная история: образец, содержание

Все кредитные истории хранятся в бюро 10 лет, затем их отправляют в архив. Они не имеют единой формы, однако есть у них обязательные разделы, которые открывают такую информацию:

- паспортные данные и ФИО субъекта КИ;

- его дату и место рождения;

- номер СНИЛС;

- ИНН;

- сводку о полученных кредитах.

Эти данные занесены в титульную часть КИ. За ней следует основная. Она как раз таки больше всего интересует кредиторов, поскольку отражает сведения о кредитах и их обслуживании должником, данные о счетах, обеспечении. Эта информация, характеризующая исполнение кредитных обязательств, и формирует о вас первое впечатление: как вы погашали займы, сколько раз брали ссуду, допускали ли просрочки и т.д.

Естественно, если банки увидят задержки в выплатах задолженности, наличие других отметок, которые играют не в пользу заемщика, кредитование в будущем станет маловероятным. Однако в России есть учреждения, готовые выдавать займы и кредитные карты с отрицательной КИ, хотя и в небольшом количестве.

Также во второй части фиксируются: долги по услугам связи, алиментам, ЖКХ, судебные решения о признании гражданина недееспособным, возникновении споров касательно кредитных договоров. Третья часть приватная. К ней имеет доступ лишь ограниченный круг лиц:

- владелец досье;

- суд;

- нотариус, проверяющий состав имущества, которого перешло в наследство субъекту КИ.

Она содержит данные об организациях, отправляющих в БКИ информацию, запрашивающих ее, третьих лицах, которым был продан ваш кредит (коллекторы и др.). Четвертый раздел является информационным. Там показываются: все одобренные и отклоненные заявки, причины отказа, параметры запрашиваемых займов, отсутствие 2-х просроченных платежей на протяжении 4 мес. с момента заключения сделки.

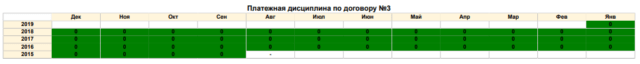

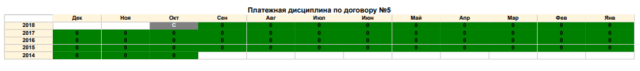

Образец небезупречной кредитной истории

Бюро кредитных историй, адреса сайтов

С 31 января 2019 года все граждане РФ могут бесплатно получить полный отчет о своей кредитной истории, а не только узнать не только свой «кредитный рейтинг«, как ошибочно писали многочисленные СМИ. Вступили в силу поправки к 218-ФЗ «О кредитных историях», в соответствии с которым граждане смогут получать свою , т.е. полный и подробный кредитный отчет. Также для удобства предусмотрено использование ЕСИА (gosuslugi.ru) для удалённой идентификации на онлайн-порталах БКИ. Все три основные кредитные бюро позволяют сделать это онлайн (а другие вам и не понадобятся в 99% случаев):

- Эквифакс — online.equifax.ru

- НБКИ — person.nbki.ru

- ОКБ — ucbreport.ru

Через сайт Госуслуги можно бесплатно узнать, в каких Бюро Кредитных Историй хранится ваша кредитная история (с 13.11.2018). Наверняка — это 3 основных вышеперечисленных БКИ: НБКИ, Эквифакс, ОКБ и, возможно, еще «Русский Стандарт».

Но сама кредитная история — это не то, что вы можете получить на сайте Госуслуги, и даже не цифра с вашим кредитным рейтингом, это подробный кредитный отчет на 5-25 листах в PDF, а у кого-то и более. Как его получить?

Как узнать свою кредитную историю бесплатно в Эквифакс?

Нужно завести свой личный кабинет на сайте online.equifax.ru, а затем пройти бесплатную идентификацию через gosuslugi.ru. В личном кабинете Эквифакс с 31.01.2019 у соответствующего пункта в списке услуг появилась надпись «Бесплатно», кредитную историю можно получить 1 раз в год онлайн и еще 1 раз в год в виде документа лично. Нас, разумеется, интересует кредитная история онлайн: Заказанная кредитная история (кредитный отчет) приходит минут через 10-15, в формате PDF.

Заказанная кредитная история (кредитный отчет) приходит минут через 10-15, в формате PDF. В моем случае он содержит 8 страниц. Состав документа такой:

- Информация по субъекту кредитной истории (ФИО, паспортные данные)

- Изменения по титульной части

- Суммарная информация по договорам (активные и закрытые договоры)

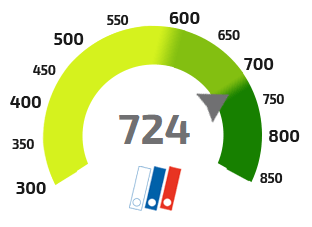

- Скоринг (кредитный балл, рейтинг)

- Детальная информация по договорам — действующие и закрытые договора, дисциплина платежей по каждому из них, суммы, задолженности, даты.

- Дополнительная информация по субъекту кредитной истории (количество запросов о кредитах в час, в день, в неделю, в месяц, в квартал и в год)

- Информационная часть (Кредитные заявления и выданные кредиты)

- Закрытая информация (список банков по выданным кредитным продуктам и список всех кто делал запросы о КИ с указанием даты и времени запросов)

Вот несколько фрагментов из моей КИ без персональных данных:

Скоринг, кредитный рейтинг

Скоринг, кредитный рейтинг

У НБКИ для онлайн-запросов есть и посредник — akrin.ru, до последнего времени все кредитные отчеты в нем были платные — 450р. Теперь доход через этого посредника резко упадет, им будут пользоваться только те, кому нужно заглядывать в свою кредитную историю несколько раз в год.

Как получить свою кредитную историю через НБКИ

НБКИ — это наиболее крупное бюро кредитных историй, поэтому рекомендуется в нем тоже обязательно проверить свою КИ (но рейтинга в виде числа там нет).

Также в НБКИ появилась услуга «Персональный кредитный рейтинг», она бесплатная, и по ней нет ограничений, можно смотреть хоть каждый день. Максимальное значение рейтинга — 850.

Также в НБКИ появилась услуга «Персональный кредитный рейтинг», она бесплатная, и по ней нет ограничений, можно смотреть хоть каждый день. Максимальное значение рейтинга — 850.

Еще один способ — ОКБ (Объединенное Кредитное Бюро)

Интересно, что в кредитном отчете от Эквифакс (online.equifax.ru) и в кредитном отчете от НБКИ (https://person.nbki.ru/) нет моей кредитки Сбербанка. Не потому, что я ей пока не пользовался, а потому что Сбербанк передает информацию о кредитах только в свое карманное ОКБ (Объединенное кредитное бюро, https://bki-okb.ru/ ), на сайте для физлиц https://ucbreport.ru/ .

«Если ваша кредитная история хранится в Объединенном Кредитном Бюро, вы можете получить её после регистрации и идентификации на портале: https://ucbreport.ru. Подтвердить свои данные можно с помощью учетной записи Госуслуг (ЕСИА)».

Другие способы получения кредитного отчета в ОКБ

Помимо описанного выше, наиболее популярного и стандартного способа, существуют и другие, аналогичные методам подтверждения личности. Рассмотрим каждый из них подробнее.

В офисе бюро

Для получения выписки из кредитной истории можно лично посетить офис компании по указанному выше адресу в будни (с понедельника по пятницу) с 10 часов утра и до 20 часов вечера. При себе клиент обязан иметь любой вариант удостоверения личности: паспорт, военный билет, загранпаспорт и так далее. Заполнив заявление на месте, клиент сразу же получает выписку.

Телеграммой

Как и в случае с подтверждением информации, заказать отчет можно и при помощи телеграммы. В этом документе должна быть представлена следующая информация:

- Просьба предоставить кредитный отчет.

- Данные клиента (ФИО, дата и место рождения, информация из паспорта).

- Подтверждение оператора о наличии подписи клиента.

Образец телеграммы

Образец телеграммы, при помощи которой можно получить кредитную историю, выглядит так:

И последний способ – заказать кредитную историю при помощи письма. Отправляется оно все по тому же адресу, актуальному и для телеграмм. Форма заявления мало чем отличается от той, которая использовалась при подтверждении личности.

Что такое бюро кредитных историй

Бюро кредитных историй (БКИ) представлено организацией, в которой содержится информация обо всех кредитах, которые когда-либо были получены или погашены любой компанией или частным заемщиком. Регулируется работа таких фирм ФЗ №218.

Самым крупным бюро является НБКИ, причем необходимость в данных организациях появилась еще в 2004 году, когда активно развивалась банковская сфера, а также большое количество людей было заинтересовано в получении кредитных средств.

Это привело к тому, что банки вынуждены были выдавать средства недобросовестным заемщикам. Для снижения количества не возвращенных кредитов были созданы БКИ, которые предоставляют информацию банкам о кредитной истории заемщика. Из бюро может быть получена информация:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

- обо всех погашенных или имеющихся кредитах потенциального заемщика;

- о наличии в прошлом или настоящем просрочек;

- о поданных других заявках;

- о переданных по договору переуступки долгах.

Зачем существует бюро кредитных историй? Фото:myshared.ru

Зачем существует бюро кредитных историй? Фото:myshared.ru

Каждый банк должен создавать и передавать отчеты о заемщиках БКИ. Сами бюро собирают и хранят информацию, а также осуществляют ее обработку. При необходимости данные предоставляются разным банкам или самим гражданам. В каждом регионе страны имеются многочисленные такие организации.

Предназначение

Эти бюро используются банками и самими людьми для получения информации о кредитной истории человека.

За счет сведений, содержащихся в БКИ, любая банковская организация может решить, целесообразно ли выдавать кредит тому или иному заявителю. Также сами граждане могут пользоваться этими данными, чтобы узнать об имеющихся долгах или оценить вероятность одобрения того или иного кредита.

Кредитное досье заемщика X-Files

Что же скрывает заветная папка кредитного досье? «Секретные материалы» состоят из трех частей.

Титульная часть кредитной истории

В нее включены персональные данные заемщика, по которым его можно идентифицировать.

Для физических лиц — это основные паспортные данные: фамилия-имя-отчество, дата рождения, серия и номер паспорта, адрес, семейное положение и т.п.

Для юридического лица — полное и сокращенное наименование, и все коды государственной регистрации: ИНН, ЕГРН и т. д.

Основная часть кредитной истории

Это самый интересный и полный раздел. Сюда помещается вся информация о ваших прошлых и нынешних кредитных обязательствах, а также сведения о месте работы, уровне заработной платы, и все прочее, что вы сообщали банку при оформлении кредита.

А также то, что банк сумел самостоятельно выяснить о вас с помощью внутренней службы безопасности.

В основной части отражено, какие суммы вы брали, где и когда, на какой срок, под какой процент, насколько четко соблюдали график платежей, погасили ли кредит в срок и в полном объеме.

Если вы сами не брали кредит, но выступали поручителем у родственника или друга, это тоже фиксируется.

Наконец, если вы пользовались в кредит услугами телефонных компаний, или несвоевременно гасите коммунальные платежи, эти сведения тоже могут попасть в основную часть досье.

Дополнительная (закрытая) часть кредитной истории

В нее входит информация об источниках формирования кредитной истории (кредиторах), а также обо всех пользователях, когда-либо обращавшихся к вашему досье.

Кстати, имейте в виду, что кредитная история передается в бюро кредитных историй только при наличии письменного или иным способом документально оформленного согласия заемщика. Поэтому абсолютное большинство банков предусмотрительно включает в кредитный договор пункт о согласии заемщика на передачу его данных в БКИ.

Другие услуги БКИ «Объединённое кредитное бюро»

Помимо кредитных историй, ОКБ предоставляет и другие услуги:

- Запрос в ЦККИ. С его помощью можно узнать, в каких БКИ хранится информация о заявителе. Это может актуально не только в том случае, когда в ОКБ нет ничего о клиенте. Нередко данные о человеке размещают в разных БКИ и для того, чтобы собрать всю информацию, нужно заказывать отчеты в каждом из бюро.

- Оценка благонадежности. Эта услуга подойдет преимущественно банкам или МФО (микрофинансовым организациям). Основываясь на данных кредитной истории ОКБ проводит анализ и выдает свой прогноз того, погасит ли потенциальный заемщик кредит вовремя или нет. Эта же информация может быть актуальна и для самого клиента, так как позволяет ему понять, какова будет вероятность одобрения кредита.

- Управление кредитным портфелем. Компания самостоятельно отслеживает все изменения в кредитной истории определенных клиентов и, в случае возникновения проблем, немедленно оповещает заявителя. Это удобная схема для банков, так как не всегда менеджер может оперативно проверять информацию обо всех заемщиках.

Можно ли получить бесплатно кредитную историю через сайт ОКБ?

По закону, любой гражданин РФ имеет право дважды в год бесплатно получить свою кредитную историю. Любой последующий запрос уже будет платным. Как следствие, к документам, помимо заявления и паспорта, нужно будет прикладывать еще и квитанцию об оплате услуг. На практике, большинству физических лиц более чем достаточно 2-х обращений в течение 1 года.

Обязательно ли для получения информации по своим кредитам контактировать с ЦККИ

ЦККИ помогает решить заемщикам важную задачу: получить данные по всем имеющимся у них займам. Для того чтобы не иметь проблем в будущем с получением кредитов, трудоустройством, выездом заграницу и многими другими вопросами, нужно в обязательном порядке периодически эту информацию проверять. Только так можно быть уверенным, что там все данные отображены правильно. Для бесплатной проверки КИ, которую можно делать только раз в год, контакт с ЦККИ (в случае отсутствия информации о своем БКИ) обязателен. Однако есть значительно более быстрый и простой способ получения тех же данных – это заказ кредитного рейтинга. Процесс его получения не требует ни дополнительных усилий, ни большого количества свободного времени. А кроме того, факт получения кредитного рейтинга (в отличие от получения ответа на запрос КИ) не оказывает негативного влияния на кредитную историю.

Как работает БКИ

Разные БКИ работают по схожему принципу друг с другом, для чего учитываются особенности:

- любой банк обязан самостоятельно собирать сведения о каждом заемщике, после чего формируется специальный отчет, отправляемый в БКИ;

- данные о кредитной истории каждого человека или компании передаются любой банковской организации, отправившей запрос, причем за это приходится банкам уплачивать определенные средства;

- каждый человек при первом подписании кредитного договора получает код, по которому и выдается информация БКИ;

- сотрудники бюро собирают, изучают, оценивают, хранят и предоставляют сведения о гражданах и компаниях финансовым учреждениям;

- в компаниях имеются сведения обо всех оформленных кредитах, особенностях их погашения, начисленных процентах и иных параметрах.

Поэтому БКИ представлены информационными агентами, которые получают прибыль за счет предоставления сведений о заемщиках разным банковским учреждениям. Они могут существовать автономно или открываются от лица разных банков.

По каким правилам работает БКИ, расскажет это видео:

Архив формируется с использованием не только отчетов банковских организаций, но и с использованием различных публичных данных и материалов, полученных из ФНС или судебных органов. Сам процесс получения сведений из БКИ делится на этапы:

- клиент обращается в банк для оформления займа;

- организация получает от него разрешение на получение сведений из БИ;

- согласие обязательно составляется письменно, после чего оно подписывается потенциальным заемщиком;

- направляется запрос в БКИ;

- работники бюро на основе полученных сведений формируют отчет о КИ гражданина;

- сотрудник банка изучает информацию, на основе которой принимается решение.

Практически все граждане, желающие получить кредит, подвергаются проверке со стороны банка.

Можно ли получить сведения через уполномоченных представителей

Часто люди и банки желают получить сведения онлайн. Для этого можно воспользоваться двумя сервисами — Mycreditinfo и Эквифакс, которые принимают отчеты от 700 банков относительно различных заемщиков.

Для использования сведений, содержащихся в этих ресурсах, придется заплатить некоторое количество средств, так как услуги являются платными. Для получения сведений надо зарегистрироваться на выбранном сайте, а также подтвердить свою личность.

После этого можно заказать кредитную историю о себе. К плюсам применения данного сервиса относится возможность получить данные буквально за несколько минут. Уплачивается за процесс не слишком много средств.

При этом для получения информации не потребуется даже выходить из дома. Достаточно иметь подходящее электронное устройство с выходом в интернет.

Что дает наличие кредитной истории? Фото:myshared.ru

Что дает наличие кредитной истории? Фото:myshared.ru

Но в интернете работает много мошеннических сервисов, поэтому не следует пользоваться предложениями других компаний. Особенно это относится к сайтам, которые якобы предлагают очищение кредитной истории при наличии просрочек.

Как обратиться в БКИ бесплатно онлайн?

Проверить кредитную историю онлайн по паспорту бесплатно можно не всегда, так как не все БКИ выдают конфиденциальные сведения дистанционно. Для их получения нужно будет пройти процедуры регистрации на сайте и идентификации личности. На безвозмездной основе без взимания платы предоставляется первый отчёт за год, последующие платные.

«Эквифакс»

Обратитесь в «Эквифакс» – крупное сотрудничающее с многочисленными финансовыми организациями БКИ.

Алгоритм получения кредитных историй:

- Зарегистрируйтесь на официальном сайте бюро, придумав пароль и логин для входа и пользования личным кабинетом, а также указав обязательные сведения (адреса электронного почтового ящика и регистрации, ФИО, номер действующего мобильного телефона).

- Пройдите идентификацию выбранным способом: посредством использования системы «Контакт», личным посещением отделения БКИ, с помощью расчётного счёта, отправленной телеграммой или использованием онлайн-сервиса «eID».

- Войдите в кабинет и получите отчёт. Второй обойдётся в 395 рублей.

«НБКИ»

Запросите сведения о взятых кредитах в Национальном бюро кредитных историй. Но в нём любой желающий не получит информацию: организация предлагает сервис «НБКИ Онлайн» финансовым организациям и юридическим лицам.

Для использования полного функционала надо:

- подписать договор;

- внести оплату;

- получить доступ к личному кабинету, инструкцию и электронный сертификат;

- установить систему защиты на компьютер.

Сервис поможет выяснять хранящиеся в НБКИ данные о потенциальных заёмщиках, направлять информацию в БКИ, формировать отчётность по обмену информацией с бюро.

«ОКБ»

Можно оставить запрос в Объединённом кредитном бюро. В списке клиентов и партнёров ОКБ около шестисот финансовых организаций: банки и МФО, страховые компании, операторы связи.

Бюро предоставляет сервис, используемый для контроля совершаемых заёмных операций, оценки скоринга (рейтинга), анализа рисков, управления портфелями, предупреждения мошеннических махинаций, подробного рассмотрения задолженностей.

Инструкция по заказу кредитных историй:

- На сайте ОКБ нужно найти отдельный портал «Кредитный эксперт» и в регистрационной форме оставить обязательные к заполнению данные, а также придумать и ввести пароль и логин.

- Затем надо идентифицировать личность одним из путей: отправить подтверждённую оператором телеграмму или заверенное нотариусом письмо, посетить отделение бюро лично.

- Вы получите СМС-сообщение или электронное письмо с подтверждением активации и откроете доступ к функционалу сервиса. Первый запрос бесплатный, второй будет стоить 390 рублей.

Почему нельзя проверить кредитную историю по фамилии

Многие желают проверить свою кредитную историю бесплатно и по одной лишь фамилии, но это невозможно. Фамилия идентифицирует вас как гражданина РФ, но лишь частично, ведь наверняка в стране много ваших однофамильцев. Такой информации недостаточно для распознания вас как официально зарегистрированного жителя России.

Если бы проверка кредитной истории по фамилии была возможной (особенно в режиме онлайн и бесплатно), сведения не оставались бы конфиденциальными и наверняка попадали бы к третьим лицам.

Чтобы бесплатно или за деньги проверить кредитную историю любым способом, включая онлайн-запрос, нужно предоставить полные и достоверные данные о себе, включающие фамилию, отчество и имя, дату рождения, а также информацию из паспорта.

Важно! Паспорт должен быть действующим и полностью читаемым.

Проверить кредитную историю онлайн по паспорту бесплатно желают многие. Не все методы просты: некоторые требуют прохождения идентификации личности и указания дополнительных сведений. Обычно безвозмездно предоставляется первый отчёт об операциях, последующие предполагают внесение оплаты. Получение сведений в режиме онлайн тоже потребует затрат.

Что такое «кредитная история»?

Кредитная история (КИ) – это сводка данных, сформированная для каждого отдельного плательщика, отражающая своевременность исполнения им взятых на себя долговых обязательств. Простыми словами – это история оформления всех кредитов и займов, а также взятия на себя ответственности как поручителя. Этот документ представлен в виде сводных таблиц, описывающих все операции начиная с 2005 года.

КИ может быть как хорошей, так и плохой, в зависимости от того есть ли у плательщика долги и просрочки

Нужно понимать важность этого документа, ведь он может повлиять на решение приема вас на перспективную работу, оформления нового займа или страхового полиса. Ведь запрос на получение вашей КИ может получить любая организация, правда, у нее на это должно быть ваше письменное согласие

Обратите внимание! Подавая заявку на кредит, вы обязательно ставите галочку возле поля «даю согласие на обработку персональных данных и проверку кредитной истории». При этом в открытом доступе находится только общая информация

Получить же полную версию документа может только лицо, за кем числится конкретная КИ

При этом в открытом доступе находится только общая информация. Получить же полную версию документа может только лицо, за кем числится конкретная КИ.

Проверка КИ в бюро кредитных историй онлайн на примере НБКИ

На официальном сайте личный кабинет предоставляется только юридическим лицам, используется он для сотрудничества с бюро. Физическим лицам на официальном сайте НБКИ отчет проверить нельзя.

Поэтому клиенту можно обратиться к стандартному запросу или к услугам онлайн-партнеров и сервисов. К примеру, к БКИ24. Процедура заказа КИ не займет много времени по причине:

- отсутствия регистрации;

- нет необходимости подтверждения личности;

- уплаты каких-то дополнительных затрат.

Отчет стоит 340 р. при любом числе запросов за год, существенный плюс – отсутствие дополнительных затрат, в сравнении с другими БКИ.

Документ по КИ приходит на электронную почту. Более подробно можно узнать на официальном сайте ➤ БКИ24. Там же ежедневно работает служба техподдержки и онлайн-консультант, который ответит на любые вопросы по КИ.

Важно!

У человека, еще не занимавшего денежные средства, КИ пустая, т.е. вторая (основная) часть будет отсутствовать. Но банки, как правило, к нейтральным кредитным историям относятся негативно. Это обосновано тем, что кредитор лишен возможности удостовериться в вашей кредитоспособности. Тем более, она может содержать информацию об отказе в подписании кредитного договора. Такие данные также вносят свою ложку дегтя.

Запросив КИ заемщика и увидев там отклонение заявок от первоочередного банка, последующий фининститут, скорее всего, поступит подобным образом, т.е. окажет в выдаче ссуды. Если взять кредит с хорошей кредитной историей – не проблема, то с плохой дела обстоят сложнее. Улучшение КИ занимает много времени. Это последовательный и затратный процесс.

Но особе, ранее допускавшей просрочки, не имеющей ныне возможности улучшить историю, не стоит даже и думать, как очистить ее. Ни банки, ни бюро, ни другие органы не имеют полномочий на удаление КИ. Поэтому не прибегайте к услугам аферистов, предлагающих оказать помощь по очищению финансового досье.

Хорошей кредитной историей будет обладать субъект, который аккуратно погашает займы, успешно закрыл предыдущие, нечасто обращается за кредитованием в течение определенного промежутка времени. Если с момента последнего кредита прошел год или больше, вероятно, на новый заемщик получит положительный ответ. Более того, его кредитный рейтинг будет возрастать, а история в целом – улучшаться.

В будущем у надежного, ответственного должника появится возможность занимать большие суммы, т.к. кредиторы станут ему доверять. Испортить КИ проще простого. Даже если вы раньше успешно возвращали кредиты, одно продолжительное несоблюдение сроков выплаты (более 30 дней) запятнает вашу репутацию, как и высокий уровень закредитованности, отклоненные запросы в банки.

В завершение

Раз в год каждый человек может получить кредитную историю бесплатно. В иных случаях нужно будет платить. В БКИ обращаются либо через интернет, либо посещают офис. Некоторые граждане прибегают к услугам специальных сервисов, которые, сотрудничая с бюро, могут предоставить кредитный отчет. Их услуги также стоят денег, хотя, например, Эквифакс дает возможность первый раз получить кредитную историю бесплатно.

Обратите внимание, что ваша кредитная история находится не во всех БКИ. Все зависит от того, с какими бюро взаимодействуют кредитующие организации, у которых вы оформляли ссуду

Чтобы узнать, где хранится КИ, выбирают один из способов: или просят банки сообщить данные, или сами подают запрос в ЦККИ. Помните, финансовое досье заемщика остается с ним на всю жизнь. Следовательно, его нужно беречь, ведь кредит с плохой кредитной историей взять довольно проблематично.

Найти банки, которые согласятся заключить договор с «проблемным» клиентом, не так-то просто. Их очень мало. И если человеку в подобной ситуации не удается наладить контакт с кредитно-финансовыми учреждениями, можно рассмотреть вариант с МФО, предоставляющими займы с плохой КИ.

Как исправить кредитную историю: проблемы, способы решения

Кредитная история выступает едва ли не самым важным и решающим фактором при выдаче кредита

В первую очередь банки обращают внимание на финансовое досье клиента, поскольку оно показывает, можно ли ему доверять. Если в прошлом КИ …Продолжить

Подробно рассказываем, как очистить кредитную историю

В современном мире мы привыкли пользоваться кредитными средствами. Но не каждый заемщик реально оценивает свои силы, поэтому допускает просрочки или вовсе отказывается от погашения долга. Могут быть предпосылками таких действий и уважительные причины: болезнь, увольнение, …Продолжить

Как узнать кредитную историю онлайн, бесплатно и платно

Физические лица, желающие узнать кредитную историю, могут сделать это несколькими способами: отправив запрос в БКИ, получить КИ, воспользовавшись услугами специальных сервисов. Использование новых технологий упрощает процедуру выдачи сведений клиенту о его платежной репутации. Обычно за …Продолжить