Биржевые инвестиционные фонды (etf)

Содержание:

- Сколько стоят акции ETF

- Особенности индексного инвестирования в России

- Плюсы и минусы

- Преимущества биржевых фондов

- Минусы инвестиционных фондов

- Преимущества

- Риски и потенциальная выгода

- Понятие ETF

- Что такое ETF простыми словами?

- Отличие от ПИФов?

- Как образовывается Exchange Traded Fund

- Риски и недостатки работы с ETF

- Как устроен и как работает ETF фонд

Сколько стоят акции ETF

Цена акций ETF зависит от сфер деятельности компаний, объема корзин и рыночной стоимости. Российские ETF одни из самых дешевых — цена 1000-2000 рублей на Московской Бирже.

Иностранные ETF продаются в долларах и стоят от $16 до $5000. Например, фонды First Trust NASDAQ Global Auto Index Fund (30 авто концернов), First Trust NASDAQ Clean Edge Green Energy Index Fund (эко энергетика), PureFunds Video Game Tech ETF стоят в пределах 20-30 долларов за акцию. А 1 акция фонда iShares IAEX.L (25 крупнейших компаний Нидерландов) стоит более $4600.

Выплачивают ли ETF дивиденды?

Ответ на это вопрос зависит от конкретного инвестиционного фонда. Если дивиденды выплачиваются, то это дополнительно увеличивает прибыльность от покупки акций (рост стоимости самой акции+выплаты от фонда ее владельцу). Поэтому целесообразно искать ETF с выплатой дивидендов.

Политика индексных фондов может предписывать выплату дивидендов раз в квартал или один раз в 6 месяцев. Есть фонды рассчитывающиеся с владельцами акций каждый месяц или только раз в год.

Для примера: HDV iShares Core High Dividend выплачивает дополнительную прибыль поквартально, и она составляет 60 центов за каждую акцию. Vanguard платит около 4% годовых, фонд SPDR S&P 500 (SPY) выплачивает дивиденды в размере 2%.

Российские могут не выплачивать, так как часто используют дивиденды для покупки новых акций. В любом из этих вариантов пользователь выигрывает — его акционный портфель растёт.

Но иногда фонд может иметь акции предприятия, которое не платит своим держателям.

- Компания Apple стала выплачивать дивиденды только с начала 2016 года,

- Абрау-Дюрсо не платил три года — с 2013 по 2016.

Если обобщить, то американские ETF чаще всего выплачивают дивиденды, а европейские и российские уже по-разному.

Чтобы это узнать, необходимо посмотреть на сайте фонда условия в графе «Распределение доходов». Если вместо графика выплаты дивидендов будет стоять «Реинвестирование», то это означает, что фонд вкладывает дивидендную прибыль в покупку новых активов (акций других компаний, индексов) либо увеличивая объемы корзины, увеличивая тем самым ценность собственных бумаг.

Советы

Чтобы заработать на ETF важно учитывать ряд практичных советов, увеличивающих шансы на умножение капитала:

— Покупайте акции не одного, а нескольких фондов. Например, ETF собравшие в себе ценные бумаги промышленных предприятий, IT-компаний, текстильной группы и пр. Это позволит всегда поддерживать баланс сбережений, когда возникают проблемы в каком-либо секторе.

— Хотя американские ETF выглядят привлекательными, покупайте акции фондов из разных стран. Если в одной стране что-то случится с экономикой, то это не отразится на всем капитале.

— Лучше всего покупать ETF в валюте (доллары, евро), поскольку девальвация рубля перекроет прибыль от роста акций на бирже.

Существуют и другие советы по покупке ETF

Например, важно использовать лимитные ордеры, так как здесь скорость сделки менее значима, чем цена. Устанавливая отложенный ордер по предполагаемой минимальной цене придется ждать, но за то, совершив такую сделку, прибыль от последующего роста и продажи будет больше

Не стоит покупать или продавать ETF в начале торговой сессии или в самом конце, когда рынок еще не «пришел в себя» или основные участники уже неактивны.

Особенности индексного инвестирования в России

В статье я буду говорить, как правильно вложиться в индексные фонды российским инвесторам. В России доступны следующие инструменты: ETF, ПИФ и биржевой ПИФ (БПИФ).

ETF

ETF – индексный биржевой фонд, акции которого торгуются на бирже. В мире насчитывается таких уже более 7,5 тыс. штук, в России – только 16 на конец 2020 г.

Суть его в том, что инвестор покупает одну акцию ETF и становится владельцем доли компаний, которые входят в его состав. Индексный фонд следует за определенным индексом, растет и падает вместе с ним.

Полный список доступных на Московской бирже ETF можно посмотреть на официальном сайте биржи во вкладке Биржевые фонды. Но в нем также есть и другой инструмент – БПИФ. О нем мы поговорим отдельно. Основным провайдером ETF в России является компания FinEx. На ее долю приходится 14 из 16 фондов.

К сожалению, российский инвестор ограничен в инвестициях на международном рынке. Из-за санкций с нами отказались работать многие иностранные брокеры. А российские посредники дают доступ на зарубежные фондовые рынки только квалифицированным инвесторам или через своих “дочек” в офшорах.

Если у вас есть счет у зарубежного брокера или статус квала, то список иностранных ETF можно посмотреть на сайте etf.com. Выбор огромный. Еще одним преимуществом инвестирования на мировых рынках является низкая комиссия за управление ETF. У лидеров она составляет всего 0,03–0,09 %.

Инвестиционная компания United Traders работает с россиянами и дает доступ к зарубежным фондовым рынкам неквалифицированным инвесторам. Но это не брокерская организация, она не попадает под регулирование со стороны Центробанка и не имеет российской лицензии.

БПИФ

БПИФ (биржевой паевой индексный фонд) – инструмент, похожий на ETF. Он также торгуется на бирже, придуман в России для возврата денег инвесторов в ПИФы, которые утратили свою популярность из-за непрозрачности и низкой доходности. Но есть существенные отличия от ETF:

- Имеет чисто российскую юрисдикцию. В качестве контролирующих организаций также российские компании, которые тесно связаны с управляющей компанией. Например, ВТБ СпецДеп и ВТБ Регистратор у БПИФов от УК ВТБ.

- Не обязательно следует конкретному индексу. Например, стратегии “вечного портфеля” от УК Тинькофф в БПИФах TRUR, TUSD и TEUR. В их состав входят акции, облигации, денежные средства и золото.

- Не платят налог с дивидендов, что является конкурентным преимуществом, потому что ETF платят.

- Некоторые БПИФы не сами собирают портфель из активов, следуя индексу, а покупают уже готовый иностранный ETF. Например, VTBA включает в свой состав ETF iShares Core S&P 500. За эту работу УК берет комиссию.

- Комиссии иногда, но не всегда, выше комиссий за управление ETF. Например, Московская биржа рассчитала средние расходы: по ETF – 0,77 %, по БПИФ – 0,9 %.

ПИФ

ПИФ – самый старый инструмент на российском рынке. Его главное отличие от рассмотренных выше состоит в том, что паи не продаются на бирже, а только в управляющих компаниях.

Есть много разных видов ПИФов, но нас интересуют индексные. Принцип их формирования такой же, как у ETF и БПИФов: управляющая компания за комиссионное вознаграждение включает в фонд активы, следуя за выбранным индексом. Инвесторы покупают паи в УК и зарабатывают на росте их стоимости.

Полный список ПИФов можно посмотреть на InvestFunds. Я выставила фильтры и получила всего 5 индексных.

Плюсы и минусы

Недостатки инвестиций в ETF:

Владея акциями фондов, инвестор будет постоянно нести издержки. В виде платы за управление. Особенно это будет ощутимо на длительных интервалах времени. Где по правилу сложных процентов, потери за счет комиссий будут расти экспоненциально. В виде недополученной прибыли.

Другие активы, в лице отдельных акций или облигаций, можно держать совершенно бесплатно. Годами, десятилетиями.

Например, отдельные акции могут увеличивать свои стоимость на десятки, и даже сотни процентов.

Максимум на что может рассчитывать инвестор, владеющий ETF — это среднерыночный доход. Финансовый результат складывается из совокупного движения всех бумаг, входящих в фонд.

Преимущества фондов:

Стоимость одного ETF в среднем составляет несколько тысяч рублей (1-5 тысяч). И сопоставима (и даже ниже) стоимости отдельных акций.

За небольшие деньги инвестор получает набор из несколько десятков-сотен акций компаний, входящих в ETF. За счет этого снижаются риски. Если даже одна компания становится банкротом и ее котировки падают в пол (до нуля), влияние на общую стоимость акций ETF будет минимальна. Или даже незаметна. Когда падение по одной бумаге, компенсируется ростом по остальным.

При самостоятельной покупке отдельных акций, всегда есть вероятность поставить «не на ту лошадь». И потерять значительную сумму инвестированных денег.

Например. Распределили деньги по 3-м разных компаниям. И у одной начались проблемы. Компания объявила себя банкротом. В итоге вы сразу потеряли более 30% от вложенного капитала.

Можно было бы расширить список бумаг до 10-20 (и даже до 30-40) для включения их в свой портфель. И снизить риски. Но для такого маневра нужно много денег. В дальнейшем управлять таким количеством бумаг будет труднее. В этом случае идеальным решением будет покупка ETF.

Правильный подход к выбору отдельных ценных бумаг требует от инвестора знания хотя бы основ фундаментального анализа. Какие акции выбрать? Почему? Сколько бумаг включить в портфель?

Покупка ETF решает все эти проблемы. Вы инвестируете сразу в весь рынок, покупкой всего одной акции.

Сколько времени нужно чтобы составить грамотный инвестиционный портфель?

Провести анализ среди акций. Выбрать лучшие. Периодически отслеживать состояние каждой компании. По необходимости что-то добавлять, убирать.

Если вы уже разбираетесь как это делать. Иначе придется потратить много времени на получение знаний.

ETF позволяют уйти от рутины и сэкономить кучу времени.

Буквально за несколько минут можно составить неплохой портфель из фондов на разные страны и активы.

А для поддержания портфеля в актуальном состоянии тратить пару часов … в год.

Вкладывая деньги в ETF, вы будете получать доход, на уровне роста всего фондового рынка (индекса).

Но в тоже время, по статистике, большинство активных инвесторов, профессиональных управляющих проигрывают в плане доходности даже этому среднему результату.

Преимущества биржевых фондов

Среди преимуществ биржевых фондов можно выделить следующие моменты:

- Простая покупка и продажа, а также учет. Ведь они торгуются как обычные акции;

- Доступ к иностранным рынкам с одного брокерского счета. Например, при покупке ETF FXIT от FinEx (инвестор покупает много технологических компаний с американского фондового рынка), но при этом ничего дополнительно оформлять не нужно.

- Структура портфеля всегда доступна, в любое время суток..

- Возможность реализации практически любых инвестиционных стратегий, от пассивных до активных.

- Очень низкий порог входа.

- Высочайшая ликвидность. Вы всегда можете купить или продать акции в рабочее время биржи.

- Диверсификация вложений.

Минусы инвестиционных фондов

- Инвестиционные затраты: большинство инвестиционных фондов имеют минимальные первоначальные инвестиционные затраты в размере 1000 долларов или выше. При покупке через брокера или другого типа советника, взимающего комиссию, инвестиционные фонды могут иметь расходы на продажу, называемые нагрузками, которые могут составлять до 5% или более от покупки (фронтальная нагрузка) или продажи (обратная нагрузка) акций. Стандартные коэффициенты расходов инвестиционных фондов составляют 1,00% или выше. Чтобы свести расходы к минимуму, инвесторам следует использовать недорогие инвестиционные фонды без нагрузки.

- Ограниченная гибкость торговли: инвестиционные фонды торгуются в конце торгового дня. Это может быть невыгодно для инвесторов, которые хотят воспользоваться внезапными движениями цены. Например, если рынок имеет положительный импульс, инвестор может захотеть опередить тренд и произвести покупку в начале торгового дня. Или, если цена снижается, инвестор может решить продать в течение дня, чтобы минимизировать потери.

Преимущества

- Диверсификация: как и инвестиционные фонды, ETF являются диверсифицированными инвестициями, поскольку они могут предоставлять доступ к десяткам или сотням ценных бумаг, таких как акции или облигации, при покупке только одного фонда. Диверсификация может снизить волатильность, распределяя рыночный риск по нескольким ценным бумагам или типам активов, а не только по одному. Например, Vanguard Total Stock Market ETF (VTI) инвестирует в более чем 3500 акций США. Это касается акций компаний во всех секторах экономики.

- Низкая стоимость: ETF известны своими низкими коэффициентами расходов, которые обычно колеблются между 0,10% и 0,25%. Поскольку ETF управляются пассивно, операционные расходы резко снижаются, так как нет необходимости в исследованиях или анализе, как в случае с активно управляемыми паевыми инвестиционными фондами.

- Гибкость торговли: поскольку ETF торгуются как акции, они могут быть куплены или проданы в течение дня. Эта гибкость позволяет инвесторам размещать рыночные ордера, такие как стоп-лосс, который может быть установлен инвестором для продажи ETF по определенной цене, как правило, чтобы минимизировать убытки.

- Нишевая торговля: ETF можно использовать для получения доступа к нишевым областям рынка, которые обычно не покрываются инвестиционными фондами. Например, ETF могут охватывать не только крупные сектора, такие как акции технологических компаний, но и узкие подсектора, такие как искусственный интеллект и робототехника.

Риски и потенциальная выгода

Обратные ETF предлагают краткосрочным трейдерам и хедж-фондам структурированный продукт, позволяющий делать направленные ставки на ряд индексов, секторов и активов.

Эти фонды отражают ежедневную динамику базовых активов. Также стоит отметить существование обратных ETF с кредитным плечом (предлагающих, например, коэффициенты -2x или -3x), что повышает потенциальную прибыль и при этом увеличивает риски. Как мы уже отмечали в предыдущих статьях, ETF с кредитным плечом используют свопы, опционы, фьючерсные контракты и другие финансовые инструменты для формирования необходимого результата.

Ежедневная прибыль с коэффициентом появляется не на пустом месте. ETF с кредитным плечом должны каждый день балансировать свои позиции, чтобы показывать результат, указанный в проспекте. Держатели обратных ETF должны внимательно следить за рынком и своими позициями, поскольку они не подходят для долгосрочных инвестиций. Любой инвестор, который держит ETF с кредитным плечом на протяжении длительного периода, в один момент обнаружит, что его капитал был «съеден» ежедневными мультипликаторами.

Наконец, комиссии по этим фондам, как правило, выше, чем издержки инвестирования в обычные ETF. Ежедневная ребалансировка требует частой торговли, тем самым увеличивая расходы данного фонда. Кроме того, в зависимости от типа брокерского счета, используемого розничными инвесторами, могут существовать маржинальные требования и расходы, связанные с переносом позиций на следующий день.

Ниже мы более подробно рассмотрим один обратный ETF с кредитным плечом.

Понятие ETF

Представьте ситуацию, что вы загорелись идеей сформировать себе капитал, вкладывая деньги в акции и облигации, т. е. превратиться в инвестора. Вы зашли через брокера на фондовую биржу, и от количества ценных бумаг закружилась голова (только на Московской бирже их более 200). После прочтения книг по инвестированию у вас прочно в голове засела мысль, что необходима диверсификация. Как же ее сделать?

Распределите имеющиеся у вас деньги по разным странам, валютам, размеру компаний, классу активов (акции, облигации, товар, недвижимость и пр.). Учтите, что некоторые акции не продают по одной штуке, а лотами из нескольких десятков и тысяч бумаг. Получается, для диверсификации своего портфеля вы должны иметь солидный первоначальный капитал.

Не забываем, что сформированный капитал нуждается в постоянном мониторинге, ребалансировке, т. е. нельзя оставлять его в неизменном виде на многие годы. Поэтому вооружаемся таблицами, графиками, статистикой, следим за мировыми новостями, слушаем аналитиков и постоянно пытаемся поймать низкие цены, чтобы купить, и высокие, чтобы продать.

При таком подходе к инвестированию рекомендую бросить вашу текущую работу, потому что времени на нее все равно не останется. Вы превратитесь в активного инвестора – трейдера. Но далеко не всем подходит такой вариант развития событий.

Мечта большинства – регулярно (например, раз в месяц) переводить деньги на свой брокерский счет, покупать ценные бумаги и забывать о них до следующего года. А через год пересматривать портфель и проводить ребалансировку, т. е. что-то докупать, что-то продавать в соответствии со своим распределением активов.

Именно для таких пассивных инвесторов и придумали в свое время ПИФы, а сейчас их активно вытесняют ETF. За последние 10 лет среднегодовой прирост последних составляет 25 %.

Индекс – это эталонный портфель, состоящий из ценных бумаг. Например, только из акций крупнейших компаний страны, облигаций, акций отрасли IT и пр. Изменение индекса сигнализирует о состоянии экономики той или иной страны, отрасли. Например, индекс МосБиржи год назад был равен 2 373,75, через год значение выросло до 2 791,74, т. е. рост составил почти 18 %. На начало 2019 года в него входило 40 компаний. Среди них Газпром, Лукойл, Сбербанк, Роснефть и другие гиганты нашей экономики.

В индекс S&P 500 входят акции 500 крупнейших компаний США. ETF на такой индекс включает в свою корзину акции всех 500 компаний. Согласитесь, что далеко не все могут сформировать себе аналогичную корзину в индивидуальном порядке. Элементарно денег не хватит. Вместо вас, это сделает крупная управляющая компания, у которой есть первоначальный капитал, чтобы такой индексный портфель создать. Частный инвестор покупает долю (акцию) этого портфеля и сразу становится владельцем всех 500 компаний США.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Одни акции растут, другие падают, точно так же ведет себя и ETF, т. е. почти полностью повторяет динамику изменения индекса. В этом и состоит его главное преимущество. Вам не надо ежедневно изучать аналитику, ждать благоприятной точки входа и выхода. Вы просто следите, как растут ваши акции ETF. В долгосрочной перспективе это неизменный процесс, даже если в течение года они падают.

Что такое ETF простыми словами?

Немного истории. Первые ETF фонды появились в 1990 году в Канаде, в Европу новый «продукт» пришел только спустя 10 лет. В России первый биржевой фонд появился в 2018 году — это SBMX, на Московской бирже насчитывается чуть больше 100 фондов доступных для открытой покупки, в США – несколько тысяч, во всем Мире более 7000. Начиная с 2017 года, валютные ETF в РФ можно купить сразу за $.

ETF — расшифровывается как exchange traded fund, то есть биржевой инвестиционный фонд, в котором собраны ценные активы. Подбор ценных активов происходит по определенным принципам и условиям, указанным в проспекте фонда. В состав фонда могут входить акции, облигации, сырьевые индексы, недвижимость, другие фонды и так далее. Все зависит от стратегии и целей управляющей компании, которая и собирает портфель фонда. Так как ETF торгуется на бирже, его стоимость подвержена колебаниям, зависящим от роста или падения стоимости активов входящих в конкретный фонд, а также от уровня предложения и спроса со стороны инвесторов.

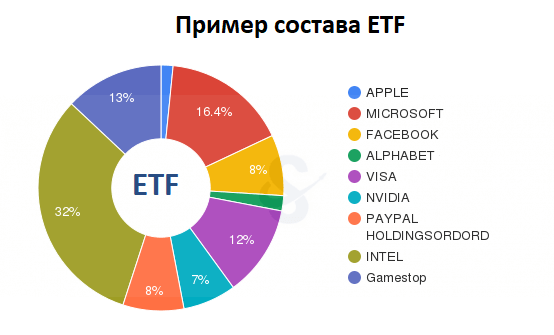

Простыми словами, ETF для инвестора – это возможность вложиться сразу в несколько активов одновременно. К примеру, фонд может состоять из акции ряда компаний:

Из указанного выше примера следует, что покупая акцию ETF-фонда, инвестор автоматически как бы покупает доли во всех 10 компаниях в аналогичных пропорциях. Такой вид инвестиций принято считать пассивным.

Подходит ли рядовому инвестору пассивное инвестирование легко понять из статистического графика по данным SPIVA (S&P Indices Versus Active), в котором демонстрируется, что за 15 лет своим бенчмаркам уступили 92% активно управляемых фондов акций США крупной капитализации и 97% активно управляемых фондов акций США малой капитализации. Помимо этого, активно управляемые фонды «сдирают» гораздо большие комиссии чем ETF.

В связи с высокой популярностью инструмента во всем Мире, объем активов в самих ETF продолжает увеличиваться. Для наглядности отметим ТОП-5 биржевых фондов по общим активам:

ETF можно разделить на:

- Индексные. Под индексом понимается корзина определенных ценных бумаг. В данном случае ЕТФ практически дублирует движение самого индекса. Индексные фонды более безопасны, так как защищают от покупки «кота в мешке», ведь даже начинающие инвесторы знают о популярных индексах: «NASDAQ-100», «S&P 500», «ММВБ» и так далее. Для наглядного примера рассмотрим ETF доступный на Мосбирже — FinEx Russian RTS Equity UCITS ETF (USD) (FXRL), который практически полностью следует индексу РТС (IRTS).

-

Составные. Состоят из различных классов активов, при этом фонд не привязан к конкретному индексу. К примеру, Тинькофф Вечный портфель EUR (TEUR) на момент публикации материала выглядит так::

Наименование

Актив

Доля в портфеле

Vanguard FTSE Europe ETF

Акция

29,56%

iShares Gold Trust

Золото

22,81%

Денежные средства

Валюта

13,19%

Portugal 02/15/45

Долгосрочная облигация

2,7%

Austria 11/02/86

Долгосрочная облигация

2,64%

Как видим, портфель не в полной мере следует классическому соотношению «вечного портфеля» Гарии Брауна (акции — 25%, золото — 25%, долгосрочные облигации — 25%, кэш — 25%).

Еще один пример, супер «хайповый» глава инвест-фонда ARK Invest Кэти Вуд 30.03.2021 запустила очередной фонд под названием: «ARK Space Exploration & Innovation ETF». Примечательно, что состав фонда далеко не космический, а состоит из акций таких компании как: Amazon, Netflix и Alibaba. При этом в данный фонд входят также акции другого фонда госпожи Вуд «ARKX Holdings of The 3D Printing ETF».

Получается своеобразная матрешка, где в состав одного фонда входит второй ETF и таким образом разгоняется стоимость акций находящихся во втором ЕТФ. В один момент все может рухнуть и последует эффект домино, когда падение второго ETF, повлечет падение первого.

Отличие от ПИФов?

Паевой инвестфонд привлекает деньги трейдеров и управляет ими по своему усмотрению. Риски, как и у ETF-фонда, диверсифицированы – деньги направляют в несколько отраслей одновременно.

Однако у EFT-инвестфондов есть важное отличие – они торгуются на бирже, что по характеристикам ближе к облигациям или акциям. Структура портфеля собирается по определенному принципу и чаще всего – копируя какие-либо индексы с небольшим отклонением

Структура портфеля собирается по определенному принципу и чаще всего – копируя какие-либо индексы с небольшим отклонением.

Простыми словами, инвестор не просто передает деньги на доверительное управление, а выбирает свой индекс.

Также к различиям относят:

- Изменение структуры ПИФа, паи ETF неизменны.

- В ETF можно инвестировать в долг (в кредит), в ПИФ таким образом вложиться нельзя.

Как образовывается Exchange Traded Fund

Сама аббревиатура индексного фонда etf указывает на то, что ценные бумаги могут торговаться

Для того, чтобы запустить фонд etf в России важно пройти определенные этапы:

- создание или выбор индекса, который будет приоритетным в работе фонда;

- определение биржи для листинга акций;

- поиск провайдеров, которые берут на себя роль управления активами инвесторов, подводят итоги, проводят расчеты;

- поиск и работа со специалистом, отвечающим за ликвидность;

- создание группы участников, которые создают или погашают акции в зависимости от спроса.

Во что вы инвестируете?

По сути, инвестор покупает ценные бумаги, собранные в общем фонде, как его порой называют, пуле. Вы получаете акции (или доли пая) корпораций, которые можно не только хранить, но и продать. Не забывайте о временном отрезке, на которые берете акции в работу, ведь время и обесценивание валюты связано между собой. Поможет разобраться в тонкостях процесса знания, полученные из статьи «Что такое инфляция?».

Структура ЕТФ фондов

В структуре etf-фондов представлены 3 основных класса:

- общие трастовые фонды, которые не имеют возможности реинвестирования доходов;

- открытые индексные взаимные фонды;

- трасты доверителя.

В последнее время появились и успели себя зарекомендовать в общей структуре фонды, которые занимаются фьючерсами, и ETF-фонды, которые ведут деятельность на товарно-сырьевых рынках.

ETF и ПИФ

Хороший инвестор должен помнить, что для увеличения прибыли и уменьшения рисков стоит работать с несколькими инструментами. ПИФы в свое время были очень востребованными, и в какой-то мере они похожи на инвестиционные фонды. Но между ними есть ряд отличий, на которых предлагаю остановиться детальней.

Отличительные особенности ПИФов и ЕТF-фондов:

| ПИФ | ETF | |

|---|---|---|

| Принцип формирования | Сразу формируется перед выходом на рынок. | Нет обозначенных временных пределов. |

| Предсказуемость прибыли | Зависит от пожеланий управляющего, следуют за индексами частично. | Точно повторяет индекс. |

| Входной порог | От 1 акции, как правило 50-100. | От 1 акции. |

| Время торгов | Раз в день. | Несколько раз в сутки. |

| Издержки | Комиссия за управления от 2 до 3% от активов. | Комиссия за управления не более 1%. |

Доходность и риски

Доходность высокая из-за того, что вы работаете с крупными компаниями или теми, которые развиваются. Даже с условием выплаты комиссии управляющей компании, можно получать более 10% в год. Плюс, что вы работаете сразу с несколькими компаниями и, если вашему счету более 3 лет, можно претендовать на вычет НДФЛ. Не стоит забывать о рисках, главный из которых сосредоточен в выборе определенного фонда, ссылаясь на важные критерии. Плюс, нет гарантии, что индекс будет расти, ведь условия рынка изменяются.

Риски и недостатки работы с ETF

У вас могло сложиться впечатление, что exchange traded fund – что-то вроде беспроигрышного варианта, что потерять здесь деньги невозможно. На самом деле это не так и убытки здесь тоже вполне вероятны. Подводных камней хватает.

Из недостатков такого способа инвестирования в целом я бы выделил брокерские комиссии. Особенно заметными потери будут, если вы инвестируете часто, но небольшими суммами.

Отдельно остановлюсь на рисках, с которыми вы можете столкнуться.

Фьючерсные ETF

Здесь нужно понимать принцип работы фьючерсного контракта. Покупатель товара не хранит его физически у себя, стороны лишь договариваются о сроках поставки и цене. Здесь лучше всего подходит пример с нефтью. Возьмем любой фонд, работающий с фьючерсами на черное золото, например, USO.

Как видим, когда шло восстановление цены на нефть, стоимость акций фонда практически стояла на месте. Связано это с тем, что каждый месяц ему приходится перезаключать контракты на следующие 30 дней по возросшей цене.

В несколько меньшей степени эффекту контанго (когда стоимость фьючерса выше стоимости своего базового актива) подвержены ETF, заключающие контракты не на месяц, а на год. Пример – U.S. 12 Month Oil Fund (USL), в нем контракты заключаются на год вперед. Но и в нем есть проблемы с ростом из-за эффекта контанго.

Это не значит, что фьючерсные фонды нужно забыть и вычеркнуть из списка, просто учитывайте специфику их работы.

Биржевые ноты

Между ETN и ETF есть всего одно отличие – ноты не дают вам право на владение активами (в нашем случае это акции компаний, фьючерсы на товары или индексы). Вы просто одалживаете деньги компании-эмитенту ETN. Рекомендую прочесть мой пост о том, чем отличается акция от облигации – найдете много общего с нотами и фондами.

ETF предпочтительнее, потому что вы становитесь владельцем активов, потом всегда можете их продать и получить деньги. Но если у эмитента ETN случаются финансовые проблемы, компания банкротится, то деньги вернуть не получится. Одалживали-то вы их именно компании.

Такие случаи — редкость, большую часть времени ETN и ETF движутся примерно одинаково (если работают с одной и той же группой активов). Но если есть выбор, то я бы рекомендовал вкладываться именно в exchange traded fund.

Опасность инверсных фондов

Они шортят определенный актив, то есть зеркально его отображают. В теории, если актив начинает падать, то ETF должны пойти в рост. Иногда это может быть отличной инвестиционной идеей, но лишь иногда.

На рисунке выше показан индекс Dow Jones (свечной график) и шортящий его фонд. В целом идея работает, но видно, что даже при слабом восстановлении индекса в пределах 10% доходность упала на 30-40%. Учтите – зеркально, с точностью до процента, графики активов и акций ходить не будут. Бывают ситуации, когда стоимость акций инверсных фондов и вовсе снижается одновременно с падением актива.

Причина этого в том, что шортить акции дорого и неудобно. Делается это через различные производные инструменты, работа с которыми буквально съедает всю или часть прибыли. На сайте есть статья о классификации ценных бумаг, там рассматриваются различные типы инструментов. Прочтите её, если в этом вопросе еще не разобрались.

Приводить список ETF, шортящих индексы и акции, я не буду. Запомните одно – если в названии есть слово short, значит это инверсный фонд. Может встречаться еще ultra short, по ним результат удваивается. Я бы рассматривал такой тип инвестирования только как кратко- или среднесрочный вариант. На годы вперед инвестировать в инверсный exchange traded fund слишком рискованно.

Exchange traded fund с кредитным плечом

Аналог маржинальной торговли на Форекс. Принцип тот же – вы работаете с акциями понравившегося вам ETF, но используете для этого не только свои средства, но и заемные. О плече 1:100 как на Форекс можете забыть, обычно оно равно 1:2, 1:3.

Результат – либо в разы большая по сравнению с обычным ETF прибыль, либо настолько же больший убыток. Риск по сравнению с вложением только своих средств возрастает многократно.

На рисунке выше отлично видна разница между обычным и leveraged exchange traded fund. Но зависимость прибыли от кредитного плеча нелинейная. То есть если в фонде с кредитным плечом оно равно 1:2, то прибыль по сравнению с обычным не обязательно будет больше чем в 2 раза.

Понять, что перед вами именно Leveraged ETF, а не обычный можно по слову Ultra в названии. Рекомендую также внимательнее читать описание на сайте компании-эмитента.

Как устроен и как работает ETF фонд

Чуть выше я уже попытался дать примерное представление об ETF фондах. Теперь же давайте подробнее остановимся на том, как работает и как устроен ETF фонд, чтобы еще лучше понять что это такое.

Функционирование ETF

Большинство ETF, которые торгуются на площадках Европы и США регулируются UCITS (Директива о коллективных инвестициях), которая была принята в 1985 году.

В функционировании и в работе любого ETF фонда принимают участие:

- Управляющая компания

- Регулятор

- Провайдеры индекса ETF

- Депозитарии

- Маркет-мейкеры

Сам фонд начинается с того что, инициаторы его создания (по сути те же инвесторы) регистрируют фонд и вносят в уставный капитал определенную сумму. На уставный капитал фонда приобретаются активы в виде акций, облигаций и других биржевых активов. Другими словами на внесенные денежные средства формируется структура фонда ETF. Как уже я писал выше чаще всего набор инструментов фонда копирует какой-либо популярный с небольшими изменениями.

После формирования структуры фонда, инвестиционный портфель активов делится на части, равные количеству акций фонда ETF (точнее сказать паев). В результате деления 1 акция фонда состоит из десятков а иногда и сотен активов.

Структура ETF фонда

Важно отметить, что в структуре фонда выделяют два рынка — первичный и вторичный. На первичном рынке участниками могут быть только официальные, уполномоченные фондом инвесторы

Как правило это не индивидуальные лица, а крупные инвестиционные компании и хедж-фонд. Такие участники могут принимать решения по выпуску акций, обменивать активы из состава фонда на акции ETF. Также участники на первичном рынке могут обратно обменивать акции ETF фонда

На первичном рынке участниками могут быть только официальные, уполномоченные фондом инвесторы. Как правило это не индивидуальные лица, а крупные инвестиционные компании и хедж-фонд. Такие участники могут принимать решения по выпуску акций, обменивать активы из состава фонда на акции ETF. Также участники на первичном рынке могут обратно обменивать акции ETF фонда.

Вторичный рынок доступен для всех остальных участников — юридических и физических лиц. На вторичном рынке осуществляется биржевая торговля ETF. Любой участник может приобрести акции (паи) ETF в любое время торговли на бирже.

Я уже писал выше, что разнообразие активов, которые формируют структуру ETF фондом достаточно велико. Так активами могут выступать — биржевые индексы, отдельные сектора и отрасли экономики, облигации, акции, валюты и даже сырьевые товары, например золото.

Доходность ETF

Доходность каждого отдельного биржевого инвестиционного фонда ETF будет зависеть от множества факторов. Чтобы понять насколько перспективны инвестиции в тот или иной ETF фонд, инвестору необходимо внимательно изучить структуру фонда, посчитать цену его чистых активов, и оборачиваемость портфеля активов, проанализировать профессионализм управляющей компании и ее менеджеров, а также ознакомится с общей стратегией управления.

Несмотря на все это важно помнить о рисках и понимать что несмотря на оптимистичную картину, ETF могут давать разную доходность, а в определенные временные отрезки, например в периоды паник и коррекций на рынках, а также в кризисы, доходность может быть отрицательной. То есть как и в любом инструменте инвестировании, в ETF есть риск потерять свои сбережения

Далее в этой статье мы рассмотрим наиболее крупные и авторитетные ETF фонды с хорошей и стабильной доходностью.