Финансовый омбудсмен: кто такой, когда нужен и как обратиться

Содержание:

- Совет службы финансового уполномоченного

- Помощь финансового омбудсмена по кредитам

- Кто может обращаться к финуполномоченному в РФ и сколько это стоит

- Омбудсмен отказался рассматривать мой случай. Что делать?

- Виды претензий, который поможет разрешить омбудсмен

- История

- Регистрация личного кабинета

- Как подать заявление финомбудсмену РФ

- Обязанности защитника по финансовым вопросам

- Уполномочен выбрать сторону

- Ждать 15 дней

- Условия и процедура обращения

- Перечень споров

- Кто должен приводить в действие решения финомбудсмена

- Омбудсмен — не волшебник, но может многое

- Требования к финансовому омбудсмену в России

- Омбудсмен по финансам вроде есть — но его как бы нет…

Совет службы финансового уполномоченного

Совет службы финансового уполномоченного — коллегиальный орган, созданный в соответствии с Федеральным законом «Об уполномоченном по правам потребителей финансовых услуг».

Совет службы финансового уполномоченного состоит из 15 членов, в число которых в соответствии с законом входят пять представителей Банка России, три представителя Правительства РФ, главный финансовый уполномоченный, представитель экспертного совета службы финансового уполномоченного, один представитель саморегулируемых организаций в сфере финансового рынка, объединяющих страховые организации, два представителя ассоциаций (союзов) кредитных организаций, два представителя иных саморегулируемых организаций в сфере финансового рынка, члены которых являются финансовыми организациями, обязанными взаимодействовать с финансовым уполномоченным.

В состав Совета службы финансового уполномоченного входят:

- Швецов Сергей Анатольевич, первый заместитель Председателя Банка России (председатель Совета службы финансового уполномоченного);

- Воронин Юрий Викторович, главный финансовый уполномоченный;

- Моисеев Алексей Владимирович, заместитель Министра финансов Российской Федерации;

- Кашеваров Андрей Борисович, заместитель руководителя ФАС России;

- Попова Анна Юрьевна, руководитель Роспотребнадзора;

- Мамута Михаил Валерьевич, руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России;

- Габуния Филипп Георгиевич, директор Департамента страхового рынка Банка России;

- Гузнов Алексей Геннадьевич, директор Юридического департамента Банка России;

- Медведев Василий Викторович, советник первого заместителя Председателя Банка России;

- Юргенс Игорь Юрьевич, президент Всероссийского союза страховщиков;

- Лунтовский Георгий Иванович, президент Ассоциации банков России;

- Тосунян Гарегин Ашотович, президент Ассоциации российских банков;

- Сафонов Александр Львович, проректор по развитию Образовательного учреждения профсоюзов высшего образования «Академия труда и социальных отношений»;

- Угрюмов Константин Семенович, президент Саморегулируемой организации Национальная ассоциация негосударственных пенсионных фондов;

- Миловидов Владимир Дмитриевич, заведующий кафедрой международных финансов Московского государственного института международных отношений МИД России.

Процедура выдвижения в Совет службы финансового уполномоченного представителей организаций в сфере финансового рынка и ассоциаций кредитных организаций установлена Указанием Банка России от 25.12.2018 № 5038-У «О процедуре выдвижения в Совет Службы финансового уполномоченного представителей саморегулируемых организаций в сфере финансового рынка, а также ассоциаций (союзов) кредитных организаций, указанных в части 1 статьи 7 Федерального закона от 4 июня 2018 года № 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг»

Помощь финансового омбудсмена по кредитам

Насчет консультаций все понятно. У нас в стране их может предоставить чуть ли не каждый.

Что касается финансового омбудсмена, то его основная задача – решение конфликта.

В принципе, задача аналогичная с судебным органом, только суд не всегда проникает в сложности заемщика средств у банка, а банк все, чего хочет добиться, — это вернуть свои деньги назад, да еще и заработать.

Так, омбудсмен отличается от судьи, во-первых, полномочиями. Тут и сравнивать нечего.

Если судья дает окончательное решение, которое можно только спорить в соответствующей инстанции, то омбудсмен делает так, чтобы стороны сами примирились.

То есть с помощью консультаций, советов и обращений в банк он добивается предрасположенности финансового учреждения к клиенту. Благодаря омбудсмену можно добиться:

- реструктуризации долга;

- кредитных каникул;

- признания причины неуплаты заемщиком долга весомой.

Также бесплатная консультация по кредитам от омбудсмена нужна, когда банк незаконно и без оснований списал штрафы с заемщика, дополнительные платежи, навязал платные услуги.

Кто может обращаться к финуполномоченному в РФ и сколько это стоит

| Дата вступления | Наименования учреждений |

| 01.06.2019 | Страховые организации. Вопросы граждан, которые затрагивают ОСАГО, ДСАГО и КАСКО |

| 28.11.2019 | Страховые компании по другим видам страховых услуг, кроме обязательных медстраховок |

| 01.01.2020 | МФО и МКК |

| 01.01.2021 | Банки, кредитные потребительские кооперативы, негосударственные пенсионные фонды и ломбарды |

Если срок присоединения еще не наступил, а финансовое учреждение хочет начать работу с омбудсменом самостоятельно, то оно может подать заявку на сотрудничество. На сайте ЦБ РФ опубликован перечень всех компаний, которые уже работают через омбудсмена в обязательном порядке. А на странице финуполномоченного в интернете размещена информация о тех учреждениях, которые присоединились добровольно.

Если возникает спор с финансовой компанией, которая уже сотрудничает с финомбудсменом, то обращение от физического лица состоит из 4-х этапов.

В течение 15 календарных дней компания отвечает по делам, по которым прошло меньше 180 дней. И за 30 дней дает ответ, по тем обязательствам, которым уже больше полугода.

После получения ответа или в том случае, когда компания так его и не дала, можно обращаться к финансовому уполномоченному. У заявителя есть два способа отправки претензии — через электронную заявку на сайте или обычным письмом на почтовый адрес.

В тексте письма гражданину следует указать, наличие или отсутствие ответа от компании и копию претензии. Кроме того приложить скан-версию или ксерокопию договора, квитанций, чеков, заключений экспертов, и другие бумаги, которые помогут понять суть спора.

Если обращение происходит не напрямую от получателя финансовой услуги, а через представителя, то потребуется к пакету документов добавить еще два документа:

- Бумаги, удостоверяющие право представления интересов истца.

- Квитанцию об оплате услуг омбудсмена для рассмотрения дела.

Обращение от гражданина должно содержать такие сведения:

- ФИО, дату и место рождения заявителя;

- контакты и адреса физлица;

- наименование и юридический адрес учреждения, на которое подана претензия;

- суть претензии, номер контракта или соглашения и сумма спора;

- данные об отправке компании-ответчику письменной обращения за разрешением спора без вмешательства сторонних лиц и судов;

- сведения об ответе или его отсутствии от финансового учреждения получателю услуги;

- дату составления обращения.

Уполномоченный по финансовым спорам принимает решение заочно, без вызова сторон. Но в некоторых случаях могут быть организованы трехсторонние видео или конференц-встречи в режиме онлайн.

Правозащитник по имущественным вопросам дает ответ по рассмотренному обращению обеим сторонам.

Он поступит сторонам в срок от 15 до 40 рабочих дней:

- 15 дней, если не нужна техэкспертиза;

- 25 дней, если экспертиза проводится;

- 30 дней, когда обращается не получатель услуги, а посредник;

- 40 дней, если обращается посредник и при этом требуется дополнительная техэкспертиза.

Претензия может быть удовлетворена полностью, частично или вовсе отклонена, если уполномоченный посчитает спор несостоятельным. Копия вынесенного решения направляется в финорганизацию и обратившемуся лицу. Решение приобретает силу через 10 рабочих дней со дня подписания омбудсменом.

В том случае, когда с решением финансового уполномоченного не согласна компания, в отношении которой была подана претензия, она также вправе подать заявление в суд. Но ей отводится всего 20 рабочих дней со дня подписания решения омбудсменом.

Омбудсмен отказался рассматривать мой случай. Что делать?

Такое возможно, ведь омбудсмен рассматривает только имущественные споры на сумму до 500 тыс. рублей (лишь по ОСАГО сумма не ограничена). Кроме того, компания, от которой вы хотите получить выплату, должна уже сотрудничать с уполномоченным. Все критерии, по которым уполномоченный фильтрует споры для рассмотрения, приведены выше.

Если ваша ситуация не подходит под эти критерии и омбудсмен вышлет вам отказ, то решить проблему можно будет только через суд. Подать иск в суд на финансовую компанию можно в любое время, но к заявлению нужно приложить отказ омбудсмена рассматривать ваше дело.

Виды претензий, который поможет разрешить омбудсмен

Финуполномоченный в РФ рассматривает только обращения по имущественным вопросам, которые предъявлены к компаниям, оказавшим финансовые услуги заявителю. Это нарушения, когда гражданину не выплатили вообще или недоплатили деньги. А также ситуации, когда компания взяла с клиента сумму большую, чем он был должен. Возможны такие случаи:

- Кредитор изменил условия и поднял процентную ставку без согласования с плательщиком. В итоге заемщик внес сумму платежей больше, чем положено по закону.

- МФО начислила сумму неустоек и штрафных компенсаций больше, чем предусматривает российское законодательство. В частности для микрозаймов, полученных в 2020 году, объем всех процентов и пеней не может превышать сумму первоначального долга больше, чем в 1,5 раза.

- Некоммерческий пенсионный фонд неправильно подсчитал комиссию на внесенную сумму.

- Страховщик отказался выплатить страховую сумму либо установил размер компенсации, который не соответствует условиям договора страхования.

Финансовый правозащитник не рассматривает иски по возмещению упущенной выгоды или компенсации морального ущерба. С такими вопросами гражданам следует обращаться в суд. Прямая сфера деятельности финомбудсмена — споры в отношении денег и имущества. При этом общий размер компенсации, на которую рассчитывает физлицо, не может превышать 0,5 млн рублей. Без ограничения по сумме рассматриваются только претензии по ОСАГО.

Для заявителя также установлено ограничение по сроку. Со дня, когда гражданин выявил нарушение своих прав, не должно истечь больше 3 лет. Более давние претензии уполномоченный рассмотрит только, если пострадавший не мог составить прошение раньше по объективной причине. Например, в этот период он болел.

История

Пост омбудсмена впервые ввели в 1992 году в Германии Союзом немецких банков (VdB). На данный момент ее примеру следует большинство стран мира – Франция, Великобритания, Швеция, Дания, Норвегия, Италия, Польша, Португалия, ЮАР и так далее.

Такой институт в России возник в 2010 году. Инициатор его создания — Ассоциация российских банков (АРБ). 20.09.2010 совет АРБ были утвердил «Положение о финансовом омбудсмене(общественном примирителе на финансовом рынке)» и «Регламент Финансового омбудсмена (общественного примирителя на финансовом рынке)».

Финансовый омбудсмен может разрешать споры, которые возникают меж клиентами и финансовыми организациями, общей суммой менее 300 тысяч рублей. Инициировать к омбудсмену обращение может лишь физическое лицо. Общественный примиритель не способен разбирать спор, находящийся в суде, еще на период рассмотрения спора заявитель должен дело в суд не передавать. До того, как подавать омбудсмену заявления клиент должен в адрес банка направить жалобу, который обязан по существу ответить в течение 30 дней.

Омбудсмен рассматривает лишь письменные жалобы. Рекомендации по составлению жалобы, форма заявления размещаются на официальном сайте АРБ. К заявлению нужно приложить ксерокопии документов, которые подтверждают позицию заявителя (страховки, кредитного договора, переписки с банком по появившемуся спору, квитанций по платежам и так далее), в двух экземплярах.

Рассмотреть споры возможно лишь по отношению к финансовым организациям, официально присоединившимся к институту. Данные организации должны выполнять решения, которые им вынесены и не могут их обжаловать в госсудах. Омбудсмен направляет кредитным организациям, которые не участники системы, лишь предложения и запросы в отношении добровольного контроля спора без использования формальных процедур. Заявитель, в ситуации, когда он не соглашается с решением финансового омбудсмена, может обратиться в суд с аналогичным требованием.

Омбудсмен по итогам рассмотрения спора утверждает примирительное соглашение, которое подписано сторонами, выносит постановление, которое разрешает спор по существу или постановление о том, что разбирательство прекращается. Соглашение можно передать по согласию сторон на утверждение третейскому суду или суду, как мировое соглашение.

Первый финансовый омбудсмен Медведев Павел — экс-депутат Госдумы.

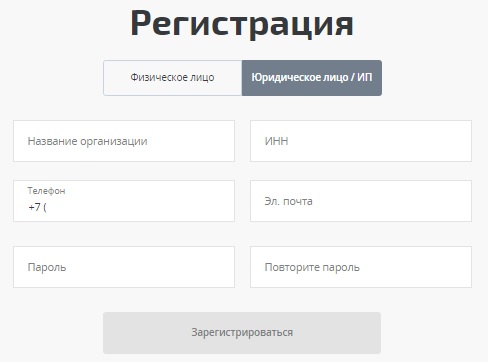

Регистрация личного кабинета

При первом посещении сайта пользователь сможет сразу убедиться в том, что платформа отличается сдержанным дизайном и интуитивно понятным интерфейсом. Найти клавишу «Личный кабинет» довольно просто. Находится она в правом углу сайта. При необходимости можно изменить язык текста на сайте. Представлено два варианта: русский и английский язык.

Далее процедура по созданию личного кабинета будет происходить по такому алгоритму:

- После нажатия клавиши «Личный кабинет» откроется новая станица, где представлена форма для авторизации. На данный момент воспользоваться ей не получится. Решить проблему поможет нажатие кнопки «Регистрация».

- Перед заполнением регистрационной формы необходимо выбрать тип пользователя. Это может быть физическое или юридическое лицо.

- При заполнении анкеты от частного лица предстоит внести имя, фамилию, номер мобильного телефона и адрес электронной почты. Самостоятельно создайте надежный и простой для запоминания пароль. Придуманная комбинация символов должна быть продублирована во вторую строку. Если все данные внесены, то можно нажимать на кнопку «Зарегистрироваться».

Если анкету заполняет представитель юридического лица или ИП, тогда будут вноситься такие данные: название организации, ИНН, номер мобильного телефона и адрес электронной почты. В этом случае также предстоит придумать пароль и повторить его в следующей строчке. Завершить оформление электронного бланка поможет кнопка «Зарегистрироваться».

Как подать заявление финомбудсмену РФ

Если возникает спор с финансовой компанией, которая уже сотрудничает с финомбудсменом, то обращение от физического лица состоит из 4-х этапов.

1 этап — обращение к должнику

Гражданин при выявлении факта нарушения своих финансовых прав должен обратиться напрямую в учреждение, к которому есть претензии. В срок от 15 до 30 дней компания обязана дать ответ по письменному запросу заявителя. Направить претензию можно через электронную почту или обычным письмом.

Инструкция оформления заявления омбудсмену через личный кабинет на официальной странице представлена в видео-файле:

https://youtube.com/watch?v=jlLUmVEnMEg

В течение 15 календарных дней компания отвечает по делам, по которым прошло меньше 180 дней. И за 30 дней дает ответ, по тем обязательствам, которым уже больше полугода.

2 этап — заявление омбудсмену

После получения ответа или в том случае, когда компания так его и не дала, можно обращаться к финансовому уполномоченному. У заявителя есть два способа отправки претензии — через электронную заявку на сайте или обычным письмом на почтовый адрес.

В тексте письма гражданину следует указать, наличие или отсутствие ответа от компании и копию претензии. Кроме того приложить скан-версию или ксерокопию договора, квитанций, чеков, заключений экспертов, и другие бумаги, которые помогут понять суть спора.

Если обращение происходит не напрямую от получателя финансовой услуги, а через представителя, то потребуется к пакету документов добавить еще два документа:

- Бумаги, удостоверяющие право представления интересов истца.

- Квитанцию об оплате услуг омбудсмена для рассмотрения дела.

Обращение от гражданина должно содержать такие сведения:

- ФИО, дату и место рождения заявителя;

- контакты и адреса физлица;

- наименование и юридический адрес учреждения, на которое подана претензия;

- суть претензии, номер контракта или соглашения и сумма спора;

- данные об отправке компании-ответчику письменной обращения за разрешением спора без вмешательства сторонних лиц и судов;

- сведения об ответе или его отсутствии от финансового учреждения получателю услуги;

- дату составления обращения.

Уполномоченный по финансовым спорам принимает решение заочно, без вызова сторон. Но в некоторых случаях могут быть организованы трехсторонние видео или конференц-встречи в режиме онлайн.

3 этап — вынесение решения

Правозащитник по имущественным вопросам дает ответ по рассмотренному обращению обеим сторонам.

Он поступит сторонам в срок от 15 до 40 рабочих дней:

- 15 дней, если не нужна техэкспертиза;

- 25 дней, если экспертиза проводится;

- 30 дней, когда обращается не получатель услуги, а посредник;

- 40 дней, если обращается посредник и при этом требуется дополнительная техэкспертиза.

Претензия может быть удовлетворена полностью, частично или вовсе отклонена, если уполномоченный посчитает спор несостоятельным. Копия вынесенного решения направляется в финорганизацию и обратившемуся лицу. Решение приобретает силу через 10 рабочих дней со дня подписания омбудсменом.

4 этап — обжалование решения

Если вынесенное правозащитником решение кажется истцу несправедливым, потребитель может обратиться в судебные органы. Написать заявление в суд следует не позже 40 дней от даты подписания решения омбудсмена, и к нему приложить копию вынесенного решения.

В том случае, когда с решением финансового уполномоченного не согласна компания, в отношении которой была подана претензия, она также вправе подать заявление в суд. Но ей отводится всего 20 рабочих дней со дня подписания решения омбудсменом.

Обязанности защитника по финансовым вопросам

Финансовый омбудсмен нужен для решения следующих проблем:

- с платежной карточки пропали деньги, и банк не признает своей ошибки;

- при списании банком комиссии за обслуживание кредитного счета;

- при требовании кредитора досрочно погасить кредит без видимых причин (условия договора не были нарушены);

- при необходимости реструктуризировать долг, когда банк отказывается идти на встречу;

- в случае неправильного расчета и списания процентов по кредиту;

- незаконных и неправомерных действий коллекторских служб;

- при возникновении любых других конфликтных ситуаций связанных с финансовыми учреждениями.

Стоит отметить, что примиритель может рассматривать проблемные финансовые вопросы, если они соответствуют следующим критериям:

- инициатором обращения должно быть только физическое лицо;

- сумма спора не может превышать 300 тысяч рублей;

- спор должен быть связан с выполнением условий банковских договоров, но при этом никак не касаться предпринимательской деятельности.

Стоит учесть, что защитник не принимает заявление, если по нему уже было принято судебное решение. И кстати на период рассмотрения спора стороны не имеют права обращаться в суд.

Уполномочен выбрать сторону

При этом в общем числе принятых решений финомбудсмен чаще становился на сторону страховщиков. Воронин рассказал, что 37,2% среди всех решений — об удовлетворении требований потребителей, 48,8% — об отказе в удовлетворении, в 14% случаев спор прекращался, так как стороны договорились в процессе.

«Почему больше исходов в пользу финансовых организаций? Объяснение простое. Есть претензионная стадия, где часть претензий удовлетворяются финансовыми организациями, не доводя до уполномоченного. Там, где очевиден исход, финансовая организация предпочитает принять решение в пользу потребителя. До финансового уполномоченного доходят жалобы уже после этой стадии. Хотя я не скажу, что 37% и 48% — это слишком большая разница», — рассказал Воронин.

Случаи отказа в удовлетворении требований связаны с некорректной подачей претензии, несоблюдением претензионного порядка — до похода к финомбудсмену потребитель должен сначала обратиться с жалобой к поставщику финансовых услуг, к тому же жалоба может находиться не в компетенции финансового уполномоченного.

За исключением отдельных участников рынка, признался Воронин, финансовые организации, преимущественно страховщики, стали более ответственно подходить к взаимодействию с институтом финомбудсмена. «Одним из показателей, который свидетельствует о заинтересованности финансовой организации в разрешении спора с клиентом, является количество решений о прекращении рассмотрения обращения заявителя в связи с непредоставлением ею сведений, необходимых финансовому уполномоченному для рассмотрения спора», — отметил Воронин.

В 2020 году доля таких отказов в общем количестве решений составила 5,2%. Отдельно в страховании такая доля также составила 5,2% (5 909 решений), микрофинансировании — 18,6% (33 решения). В 2019 году доля таких прекращений рассмотрения обращений была 7,8%.

Другой показатель — доля исполненных решений финансового уполномоченного. Организации отчитались об исполнении 30, 1 тыс. решений финомбудсмена о полном или частичном удовлетворении требований потребителей, что составило 70,6% от всех решений. В 2019 году этот показатель был на уровне 65%.

Ждать 15 дней

Заместитель управляющего Отделением по Алтайскому краю Сибирского главного управления Центрального банка РФ Андрей Антипов уточнил, что до того, как написать жалобу уполномоченному, гражданин должен обратиться с заявлением сам или через третье лицо (финансового посредника) в ту организацию, с которой у него возникли проблемы. Там должны дать ответ в течение 15 рабочих дней.

Этот порядок установлен для обращений и претензий в электронном виде с момента возникновения спора, по которому прошло не более полугода. В остальных случаях срок рассмотрения обращений – 30 рабочих дней.

Если в деле участвует финансовый посредник, то ему услуги уполномоченного предоставляются за деньги, а для гражданина – на безвозмездной основе.

Финансовый уполномоченный, получивший обращение гражданина, направляет его копию в финансовую организацию, которой предъявлены требования. Она в ответ должна предоставить всю необходимую информацию, чтобы разобрать дело.

Жалоба рассматривается в заочной форме, но по ходатайству сторон либо по решению самого уполномоченного может и в очной. Омбудсмен выносит решение в течение 15 рабочих дней с момента поступления к нему обращения, а если вместо гражданина за дело взялся посредник, то такие споры рассматриваются вдвое дольше. Срок может продлеваться до 10 рабочих дней.

Финансовый уполномоченный выносит решение о полном или частичном удовлетворении требований либо об отказе. Если он принял решение в пользу гражданина, то финансовая организация должна его исполнить. В противном случае об этом факте будет сообщено в Банк России и обиженный получит специальное удостоверение (аналог исполнительного листа). За этим документом можно обратиться к финансовому уполномоченному в течение трех месяцев с момента вступления в силу решения, и местный судебный пристав должен его исполнить.

Условия и процедура обращения

Финансовый уполномоченный работает только с обращениями физических лиц, которые являются клиентами определенного банка и считают свои права нарушенными.

Прежде чем обратиться к правозащитнику, нужно направить в банк претензию в письменном виде. Ответ от кредитной организации вы должны получить в течение месяца. Если полученные разъяснения вас не устраивают либо они не были получены вовсе, у вас есть все основания обратиться за помощью к финансовому омбудсмену.

Контактные данные уполномоченного и образцы заявлений представлены на официальном сайте Ассоциации российских банков. Обратиться за консультацией вы можете любым из предложенных там способов, а вот официальное рассмотрение дела требует обязательной подачи жалобы в письменном виде.

Вместе с жалобой вам нужно будет предоставить копии документов, которые подтвердят правомерность ваших требований и смогут максимально подробно осветить сложившуюся ситуацию. К таким документам можно отнести:

- кредитный договор и дополнительные соглашения к нему;

- квитанции об оплате сумм кредита и/или платежные поручения;

- договора страхования;

- переписка банковским учреждением и др.

Все копии необходимо представить в двух экземплярах.

Одновременно с подачей необходимого комплекта документов заявитель дает свое согласие на обработку персональных данных, поскольку информация о спорах публикуется в финансовых отчетах, вестниках и других специализированных изданиях.

Важно знать, что финансовый уполномоченный не участвует в урегулировании тех споров, которые уже рассматриваются судом или переданы в исполнительное производство. Также на период рассмотрения спора гражданин, подавший жалобу, обязуется не обращаться с иском в суд

Не занимается омбудсмен защитой тех заявителей, которые достоверно являются мошенниками.

Немаловажен и тот факт, что весь процесс решения спорного вопроса является абсолютно бесплатным для заявителя.

Перечень споров

В статье 19 Федерального закона № 123-ФЗ перечислены виды обращений, которые не рассматривает финансовый уполномоченный. Рассматривать заявление не будут, прежде всего, если нарушен порядок его подачи, и в том случае, если организация к тому времени закрылась или находится в процессе ликвидации. Вне компетенции омбудсмена также дела о банкротствах, компенсации морального вреда и возмещением убытков как упущенной выгоды. Трудовые, семейные, налоговые и административные споры тоже не входят в сферу влияния финомбудсмена.

В каких же вопросах финансовый омбудсмен всё-таки сможет помочь?

- Несогласие с размером страхового возмещения

- Отказ в выплате возмещения

- Нарушение сроков выплат

- Низкое качество ремонта автомобиля

- Размер процентов по вкладу не соответствует заявленному в договоре

- Завышенный размер начисленной и выплаченной комиссии

- Неправомерный отказ в выдаче вклада

- Ошибочное списание денег со счетов

- Изменение существенных условий договора с финорганизацией в одностороннем порядке

- Неправильный пересчёт долга при его реструктуризации (если она уже одобрена)

Возможно, что с 2021 года в системе омбудсмена будут рассматриваться споры по всем аспектам кредитных договоров, но только в рамках медиации. Это значит, что уполномоченный сможет направлять сторонам свои рекомендации, а прислушиваться к ними или нет, останется на их усмотрение. Расширение сферы деятельности Службы омбудсмена будет зависеть от количества поступающих жалоб и от способности её специалистов справляться с нагрузкой.

Кто должен приводить в действие решения финомбудсмена

Решения финансового уполномоченного должны выполняться сторонами конфликта точно так же, как и постановления суда. Срок, в течение которого необходимо восстановить права пострадавшего гражданина, указывается в тексте вердикта. Обычно он не превышает 30 дней с момента вступления решения в законную силу.

Что делать, если компания не возместит гражданину причиненный ущерб в отведенное для этого время? В этом случае пострадавший человек может обратиться к уполномоченному за получением специального удостоверения. Данный документ можно будет направить в службу судебных приставов. Удостоверение финомбудсмена имеет такую же юридическую силу, как и постановление суда. Судебные приставы принудительно взыщут с финансовой организации ущерб, который она причинила гражданину. Получить удостоверение можно будет в течение 3 месяцев с той даты, которая указана как конечный срок исполнения решения уполномоченного.

Омбудсмен — не волшебник, но может многое

Разумеется, омбудсмен не в состоянии сотворить чудо и полностью избавить заемщика от необходимости выплачивать обременительный кредит. Не станет он защищать и заведомых мошенников. Но зато он может выступить грамотным посредником в уже возникшем споре банка и гражданина, разобрать финансовую претензию, смягчить негативные последствия для обеих сторон с помощью примирительного соглашения. Стоит отметить, что соглашение с кредитором — для некоторых заемщиков единственная возможность избежать суда и конфискации имущества судебными приставами…

Так, за два года работы первого российского финансового омбудсмена было принято несколько тысяч обращений граждан, жалующихся на банки. Более половины жалоб были удовлетворены, значительная часть — удовлетворена частично.

И все это несмотря на то, что омбудсмен — не судья, и, строго говоря, не имеет права ничего требовать от банка. Он может только дать рекомендации по ситуации конкретного спора. Планируется, что принятый закон урегулирует и эту сторону вопроса, определив условия сотрудничества банков с финансовым омбудсменом. За основу может быть взят опыт Армении, где решения омбудсмена обязаны выполнять только те кредитные организации, которые подписали с ним соглашение.

Но «несогласным» придется разбираться с «жалобщиками» в суде, а это всегда гораздо дороже. И есть серьезный риск проигрыша для кредитора (особенно, если у финансовой организации, что называется, «рыльце в пушку»). Некоторые банки решили не дожидаться принятия закона, и «авансом» дали право омбудсмену принимать обязательные для них решения. Многие эксперты финансового рынка отмечают, что это вопрос профессиональной этики: в странах с развитой рыночной экономикой и отстроенной правовой системой игнорировать рекомендации омбудсмена просто неприлично. Ни одна солидная кредитная организация себе такого не позволит.

Требования к финансовому омбудсмену в России

В РФ в ст. 3 ФЗ №123 от 04.06.2018 года регламентировано, кто может стать финансовым уполномоченным. В тексте статьи прописаны основные требования к кандидату:

- гражданство РФ;

- возраст не меньше 35 лет, но и не больше 70;

- оконченный экономический или юридический вуз;

- судейский стаж от 10 лет и более или опыт работы в области финансов в сфере надзора или контроля больше 5 лет;

- не занимать никакие должности и не заниматься никакой деятельностью, кроме научной или преподавательской;

- обладать безупречной деловой репутацией.

Назначают омбудсмена по финансовым спорам в России Советом директоров Центробанка сроком на 5 лет. Председатель Банка России по согласованию с Президентом РФ рекомендуют представителя на должность. Максимальное количество назначений подряд для одного и того же гражданина — 3 раза.

Омбудсмен по финансам вроде есть — но его как бы нет…

Немного истории. Загадочное слово «омбудсмен» скандинавского происхождения, в переводе означает «представитель». Впервые подобная должность была учреждена риксдагом Швеции в 1809 году, после принятия Конституции. Парламентский омбудсмен следил за соблюдением законных интересов и прав граждан страны при взаимодействии с органами исполнительной власти (министерствами и ведомствами).

Долгое время эта «революционная» идея контроля за власть имущими не находила поддержки в других странах. Но в 1919 году омбудсмен появился в Финляндии. Соседи — Дания и Норвегия — последовали примеру шведов лишь в начале 50-х годов. А затем началась цепная реакция. В настоящее время омбудсмены действуют в 100 странах; в сферу их надзора попадают не только финансово-экономические вопросы, но и основные права человека, различная социальная проблематика. Правда, первый финансовый омбудсмен, защищающий интересы граждан при общении с банками, появился в Германии в 1992 году — можно сказать, совсем недавно.

Общественный примиритель на финансовом рынке (финансовый омбудсмен) – орган внесудебного рассмотрения споров, возникающих между финансовыми организациями и их клиентами – физическими лицами.

По количеству омбудсменов Россия в определенном смысле «впереди планеты» всей: у нас есть уполномоченные по правам человека, по правам ребенка и по правам предпринимателей. Все это государственные служащие, назначаемые президентом страны и Госдумой. А вот финансового омбудсмена… как бы нет в природе, поскольку официально такая должность не учреждена.

Но тут вступает в действие классический парадокс отечественной действительности: если чего-то нет «по документам» — это не означает, что такого явления нет на практике. С идеей создать в России институт «уполномоченного по финансовым вопросам» в 2009 году выступил Всемирный банк. Идею подхватила Ассоциация российских банков, поскольку к тому моменту, после кризиса и своего рода «кредитного коллапса», стало ясно, что тема назрела. 20 сентября 2010 года совет АРБ утвердил «Положение об Общественном примирителе на финансовом рынке (финансовом омбудсмене)» и «Регламент Общественного примирителя на финансовом рынке (финансового омбудсмена)». «Кредиты.ру» отмечают, что вплоть до настоящего времени это единственные документы, описывающие деятельность финансового омбудсмена и порядок его взаимодействия с гражданами.

Занять пост первого российского финансового омбудсмена на добровольных началах согласился Павел Медведев, бывший в то время депутатом Госдумы. Но после недавнего перехода Медведева в Центробанк, обязанности омбудсмена исполняет президент АРБ Гарегин Тосунян.

Существующий правовой пробел будет ликвидирован в ближайшее время. В сентябре Минфин должен закончить подготовку законопроекта, который окончательно определит сферу деятельности финансового омбудсмена и границы его полномочий. Предполагается, что финансовый омбудсмен будет заниматься досудебным разрешением споров на рынке банковских и страховых услуг, а также на рынке ценных бумаг. Закон о финансовом омбудсмене может быть принят еще до конца 2012 года.