Количество банков в россии на сегодня

Содержание:

- Динамика изменения количества банков в России

- Мировой опыт

- 10 лучших банков России

- Группировка банков по размеру уставного капитала

- Сколько работает банков в России на сегодняшний день 2020 года

- Динамика изменения числа банков в РФ

- Самый надежный банк 2020 года

- 2019

- Интеркоммерц Банк, 91,4 тыс. чел

- Почему количество банков уменьшается?

- 2 Райффайзенбанк

- 9 Росбанк

Динамика изменения количества банков в России

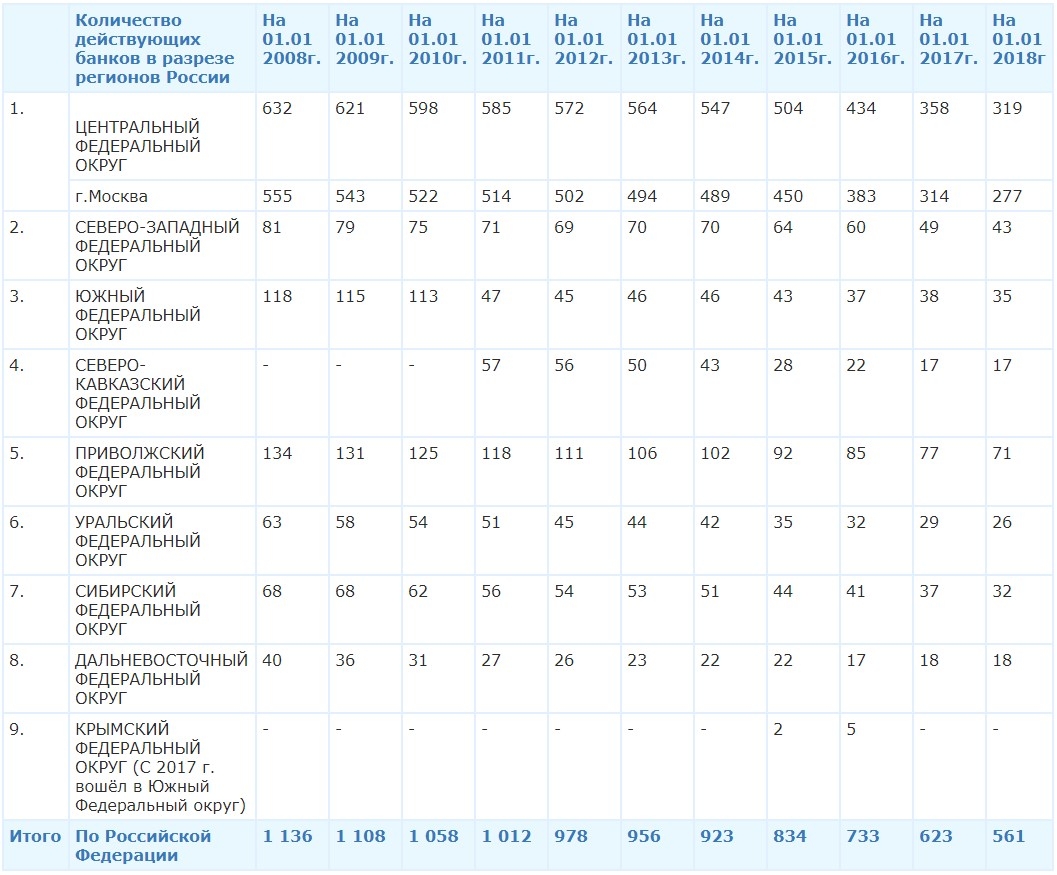

В банковской отрасли наблюдается сокращение количества учреждений, наглядное снижение можно просмотреть в таблице ниже:

Если ваш банк был отнесён к категории проблемных, то не спешите паниковать. Даже наличие временной администрации и другого управляющего еще не означает, что у организации заберут лицензию. Например, в случае с «Траст» банком просто была произведена санация и докапитализация.

Когда всё же лицензия у банка аннулируется, нужно подождать около двух недель. За это время, «Агентство по страхованию вкладов» выберет организацию, которая займется компенсационными выплатами. Сумма до 1,4 миллиона рублей застрахована государством и поэтому если была такая сумма или меньше на дебетовом счету или вкладе, то вы получите ее в полном объеме.

Как поступать с кредитами? Их необходимо выплачивать и дальше, задолженность никто аннулировать не будет. Только теперь вносить средства необходимо по реквизитам компании, которую выберет «Агентство по страхованию вкладов».

Мировой опыт

Банковские аналитики считают, что сокращение финансово-кредитных организаций продолжится. Причем будет оно существенным. Мелких сколько банков в России было закрыто, а дефицит качественных услуг в этой сфере все равно очень чувствителен. И тенденции к изменению в лучшую сторону нет.

В мировой банковской сфере давно закреплен принцип не обращать внимания на величину банка. Если кредитная организация, независимо от того, мелкая она или крупная, имеет устойчиво занятую нишу по своим услугам и действует без нарушений существующего законодательства и банковских нормативов, то она работает без каких-либо «навязанных» условий.

Ярким примером является благополучная Швейцария. В ней прекрасно уживаются крупные банки с мелкими. И самих кредитных организаций там так много, что по оценкам специалистов «яблоку негде упасть».

А американская корпорация страхования вкладов два года назад отчитывалась о 6 812 финансово-кредитных организациях. Среди них немало региональных и мелких банков.

10 лучших банков России

В список лучших были включены десять банков, в совокупности занимающих 60% от общего объема активов всей банковской сферы России. Учитывая их особое значение для экономики России, даже в самые трудные времена Банк России намерен держать их на плаву.

Лучшие банки России:

- первое место в рейтинге Сбербанк России: первую позицию в рейтинге надежности банков 2018 года по данным Центробанка занимает, разумеется, «Сбербанк» — бессменный лидер уже который год. Наследник сберегательных касс СССР, основанных в 1922 году, живет и процветает – на настоящий момент он продолжает оставаться безусловным лидером банковской индустрии, доля которого в суммарном объеме активов всех банков составляет чуть меньше трети. Несмотря на суровость к клиентам, продолжает оставаться хорошим вариантом для тех, кто превыше всего ценит надежность депозитов. Общая величина финансового капитала на январь 2018 года превышает 22 миллиарда рублей;

- второе ВТБ место в рейтинге(бывший Банк Москвы): одно из самых значимых событий банковской сферы 2016 года – поглощение одного из крупнейших банков, «Банка Москвы», банком ВТБ. Несмотря на проблемы после перераспределения акций «Банка Москвы», вызвавшие необходимость помощи «Агентства по страхованию вкладов», в целом данная операция для ВТБ выглядит выгодной. Ожидается, что 2018 год расставит все по своим местам. Общий размер активов – 9,5 миллиардов рублей;

- третье место в рейтинге Газпромбанк: третье место в топе-100 банков России по надежности в 2016-2017 году занимает «Газпромбанк». Как можно догадаться согласно названию, в основном ориентирован на нефтегазовых клиентов, а, судя по отзывам, сервис для физических лиц не отличается особым комфортом. Величина активов – 5,2 миллиарда рублей;

- четвертое место в рейтинге ВТБ 24: немудрено, почему «ВТБ 24» входит в число самых важных, надежных и системно значимых банков России – ведь собственником 61% его акций является регулятор – «Центробанк». Общий объем активов – 3,14 миллиарда рублей;

- пятое место в рейтинге ФК Открытие: «Открытие» представляет одноименный холдинг, который является одной из самых крупных финансовых групп страны – общий объем активов составляет более двух триллионов рублей. У ФК «Открытие» собственный капитал — 2,8 миллиарда рублей;

- шестое место в рейтинге Россельхозбанк: изначально «Россельхозбанк» планировался как своего рода «Сбербанк» №2, только для сельскохозяйственных организаций. Его единственным акционером является федеральное агентство «Росимущество». Однако, по оценке рейтинговых агентств Moody’s и Fitch, прогноз у банка скорее «негативный». Объем активов – 2,8 миллиарда рублей;

- седьмое место в рейтинге Альфа-Банк: единственный полностью негосударственный банк, входящий в число особо значимых для экономики Росси банков, по всем показателям успешно выходит из кризиса банковской системы. Правда, пользователи жалуются на обилие навязываемых услуг, по которым не дается полная информация. Общий объем активов – 2,5 миллиарда рублей;

- восьмое место в рейтинге Национальный Клиринговый Центр: дочерняя организация крупнейшего российского биржевого холдинга «Московская биржа» вошла в список ключевых банков по списку ЦБ РФ только к началу 2018 года. Основная сфера деятельности – клиринговая на валютном, товарном, срочном рынках и рынке драгоценных металлов. По сравнению с прошлым годом объем активов НКЦ вырос на 13,28% и составил 2,3 миллиарда рублей;

- девятое место в рейтинге Московский Кредитный Банк: будем надеяться, что провальная реклама на тему Деда Мороза и плохой матери, вызвавшая бурю возмущения в конце 2016 года, не сильно повлияет на репутацию банка в глазах населения. А пока что МКБ находится в первой десятке как по активам, так и по кредитам и вкладам. Общий объем активов – 1,45 миллиарда рублей;

- десятое место в рейтинге Промсвязьбанк: уже третий год (начиная с 2014 года) «Промсвязьбанк» входит в число системно значимых банков. По активам и вкладам он входит в топ-10, а вот по кредитам находится от силы во второй десятке. Общий объем средств – 1,33 миллиарда рублей.

Группировка банков по размеру уставного капитала

Оценка учереждений по уставному капиталу помогает сделать выводы о том, может ли оно отвечать по своим материальным обяязательствам перед кредиторами и вкладчиками.

Согласно Федеральному закону от 02.12.90 № 395-1 «О банках и банковской деятельности» (ст.11) общий капитал варьируется в размерах в зависимости от деятельности банка. А конкретно:

- Для организации, которая не является банковской порог капитала не должен быть меньше 90 миллионов руб;

- Если банк обладает базовой лицензией, то сумма капитала составляет 300 миллионов руб;

- Если банку выдана лицензия универсальная, то порог капитала должен быть более 1 миллиарда руб.

Если банковская или кредитная организация не в состоянии соблюсти границы уставного капитала, то у такого банка отзывается лицензия, и он вынужден прекратить свою деятельность. Далее приведём случаи, в которых банк лишается лицензии:

В случае, когда банковские денежные средства исчисляются меньшей суммой, чем установлено ФЗ № 395-1. При этом на начало текущего года банк обладал универсальной лицензией, не перейдя в статус банка, владеющего базовой лицензий до начала будущего года (01.01.2019) и не сменив свой статус на звание небанковской организации.

Когда банк, обладающий базовой лицензией, переступил пороговую минимальную отметку капитала и не выходил из этого значения в течение 4х месяцев

Во внимание берётся период с 01.01.2018г.

Когда показатель деятельности банка (достаточность) не превышает 2%.

Когда на момент выдачи регистрации (при условии, что прошло 2 года с даты её выдачи) общая сумма личного капитала банка не превышает допустимый порог акционерного капитала.

На данный момент статистика количества банков в России говорит, о том, что их число неумолимо сокращается. Ещё 140 организаций находятся под угрозой лишения лицензии.

Летом 2015 года президент-председатель правления ВТБ А.Л.Костин сообщил, что в ближайшее пятилетие численность банковских организаций сократится. При этом он назвал огромную для того года цифру – на 500 штук. Он придерживался точки зрения, что это благоприятно скажется на экономике нашей страны, поскольку такая необходимая мера укрепит в сознании людей прочность банковской системы.

Предъявляемые требования Центробанка относительно уставного капитала заставляют большинство банковских организаций делать следующее:

- Более крупные банки поглощают мелкие, выкупая все активы.

- Разные организации сливаются в одну – объединение при этом подразумевает полное слияние денежных средств.

- Объявляют себя банкротами и ликвидируются.

Сколько работает банков в России на сегодняшний день 2020 года

На сегодняшний день 2020 года в России числится 396 действующих банков.

Для выполнения всего расчета будут приниматься во внимание следующие имеющиеся данные:

- На 1 января 2020 года в России насчитывается 402 активных банка. Это крайняя на сегодняшний день публикация Центробанка. Более актуальные сведения будут представлены позже.

- За прошедшую часть января 2020 года принудительно с рынка было выведено три банка — Нэклис-Банк, ПФС-БАНК, НВКбанк и АПАБАНК.

- Сокращение сектора за период, указанный в предшествующем пункте, наблюдается за счет реорганизации. Во-первых, Крайинвестбанк присоединен к РНКБ Банку. Во-вторых, Банк Русь — к Банку Оренбург. Аннулирование лицензий не было.

Соответственно, вычитая шесть кредитных организаций из численности действующих профильных коммерческих структур, указанных в последней доступной публикации ЦБ РФ, получается, что в России на сегодня осталось 396 банков, располагающих правом на ведение бизнеса.

Нюансы

В первую очередь стоит выделить сокращение банковского сектора России за счет реорганизации. После ее завершения отдельных публикаций на сайте ЦБ РФ нет. Они есть только на ресурсах самих кредитных организаций. Учитывая их огромное количество, мониторить постоянно все новости физически почти невозможно. Поэтому корректировка численности действующих банков именно по пункту реорганизации, а не отзыва лицензии или аннулирования, о чем есть сведения на портале регулятора, выполняется с определенной периодичностью, но не ежедневно.

Отечественный рынок банковских услуг включает в себя и небанковские кредитные организации (НКО). В анализе они не учитываются. Ведь хоть и входят в профильный сектор, но все же располагают ограниченными правами в ведении бизнеса. Да и в большинстве случаев, если требуется узнать численность кредитных организаций, то речь как раз идет именно о банках, а не НКО.

Динамика сокращения банковского сектора России в 2019 году, прогноз на 2020 год

Минувший год ознаменовался наименьшим сокращением банковского сектора России. Если рассматривать его в разрезе периода – с момента начала массовой чистки рынка (с 2013 года). Всего принудительно выведено с рынка 24 кредитные организации. Самый активны месяц – ноябрь. На него пришлось порядка 20% всех отозванных в 2019 году лицензий. Ни одной крайней меры не было применено сразу в трех месяцах – феврале, августе и октябре.

В то же время общая численность закрытых банков в 2019 году в России составила 38 кредитных организаций. Три из них покинули рынок через аннулирование лицензии. Соответственно, 11 были реорганизованы — присоединились к другим банкам. То есть более 36% покинувших банковский сектор коммерческих структур выполнили это по собственной воле. Подобный высокий показатель говорит о переходу к естественному процессу изменения отечественного рынка, и завершении его принудительной чистки.

Если рассматривать детальней банки, у которых были отозваны лицензии, то крупных среди них не было. Только три входили во вторую сотню рейтинга по объему собственных активов на момент применения к ним крайней меры. Еще семь – в третью сотню. Соответственно, более половины (14) являлись мелкими представителями рынка. Чаще всего принудительно закрывались банки в Москве и МО – 6 профильных коммерческих структур. По две – в Санкт-Петербурге, Иваново, Нижнем Новгороде, а также Ярославле и области.

Прогноз на 2020 год относительно сокращения численности банков в России

Значительных отличий в 2020 году от минувшего ожидать не приходится. Вероятнее всего, так же будет соблюдена политика регулятора применения крайней меры только в экстренных случаях. Да и сами участники рынка поняли, что «заигрывать» с ЦБ РФ бессмысленно. Поэтому крупные игроки перешли к стратегии самостоятельного решения проблем. Например, за счет той же реорганизации, когда аффилированные кредитные организации, ради спасения и расширения бизнеса, присоединяются к более крупной. Поэтому можно ожидать, что в 2020 году численность отозванных лицензий не превысит 25 штук, а общее уменьшение сектора ограничится 35-40 профильными коммерческими структурами.

9701

Динамика изменения числа банков в РФ

К Вашему вниманию представлена динамика изменения количества банков в Российской Федерации:

Что же необходимо делать, если Ваш банк отнесли к проблемным?

Самое важное – не паниковать. Если к Вам приставили временного управляющего и была введена Администрация, то это еще не значит, что Ваш банк лишат лицензии

Возможно, с Вашим банком поступили также, как и с банком Траст, тогда им провели докапитализацию и санацию.

Если же лицензию отобрали, то понадобиться подождать 14 дней. В это время АСВ должно будет подобрать компанию, которая будет заниматься компенсированием средств. Все денежные средств до 1.4 миллиона рублей в обязательном порядке застрахованы государством, а значит Вы их точно получите.

Самый надежный банк 2020 года

Естественно, данные Центробанка на 2020 год очень важно учитывать, но как уже было сказано ранее, нельзя исключать из виду и зарубежных, неангажированных экспертов. Необходимо рассматривать банк как финансовое учреждение, что не только предоставляет займы, получает депозиты и проводит денежные транзакции, но и совершает массу других, закрытых для простого клиента глаза операций

Топ надежных банков России по данным Forbes

Если учитывать данные ЦБ за последние несколько лет, там уверенно лидирует Сбербанк, но финансовые аналитики журнала Forbes так не считают. По их мнению, он заслуживает только 4-е место. Во время анализа учитывались показания рейтинговых агентств. Естественно, все они иностранные:

- RAEX

- АКРА

- Moody’s

- Fitch

- S&P

Forbes оценивает по собственным критериям

В рейтинг надежных банков, по версии специалистов из журнала Forbes, вошло только 13 финансовых учреждений, 5 из которых государственные. Естественно, в ТОП попали и «дочки» зарубежных банков. ТОП 5 надежных учреждений выглядит следующим образом:

- Росбанк

- UniCredit

- Raiffeisen Bank

- Сбербанк

- Sitibank

Естественно стоит отметить и другие банки в рейтинге, но по мнению «Форбс», наиболее устойчивыми являются дочерние отделения европейских банков. Самыми надежными из группы рейтинга BBB- и BB+ являются такие учреждения:

Лучше всего довериться именно им

Финансовые учреждения с рейтингами BB и BB- (Fitch) считаются как достаточно устойчивые, но этот показатель напрямую коррелируется наличием положительной динамики в бизнес среде и экономике. Если сложится неблагоприятная экономическая ситуация в государстве, у них останется ресурс, для сохранения собственных обязательств, перед своими вкладчиками:

Не менее надежные банки

Следующая группа банков будет рассчитывать только на собственные возможности, в случае проблем в экономике или внутренних. Но у этих финансовых организаций все же остается определенная подушка безопасности, которая в случае дефолта сможет сохранить все обязательства перед вкладчиками, благодаря распродаже активов. Это банки с рейтингом B+ (Fitch):

Середнячок

Следующая группа с рейтингом B (Fitch). Несмотря на то, что аналитики практически не отличают их от предыдущей группы, но риски этих банков оцениваются выше:

Четвертая группа по версии Форбс

Следующая группа выглядит следующим образом, а их риски оцениваются еще выше (B- Fitch):

Наиболее рискованная группа

Большинство вкладчиков, которые подбирают для себя подходящий вариант, оценивают в первую очередь уровень процентных ставок, но в первую очередь необходимо смотреть на стабильность банка. Естественно, вкладчику 1.4 миллиона рублей не стоит задумываться об отзыве лицензии у банка, ведь это та сумма, которая застрахована государством.

Но многие, более крупные вкладчики, не готовы волноваться относительно надежности банка, с учетом регулярных новостей от Центробанка, который «зачищает» банковскую структуру от банкротов, неликвидов и откровенных мошенников

Рекомендуем обратить внимание на рейтинг того самого ЦБ

Информация по данным ЦБ

У Центробанка рейтинг банков называется «Список системно значимых банков России». По мнению ЦБ, они являются непотопляемыми:

- МКБ

- Сбербанк

- UniCredit

- RosBank

- Россельхозбанк

- Alfa-Bank

- Гаспромбанк

- Промсвязьбанк

- Raiffeisen Bank

- VTB

- ФК Открытие

С большой долей вероятности можно говорить о том, что эти банки никогда не лопнут, даже во времена кризиса. Центробанк будет поддерживать их, ведь они напрямую связаны с экономикой РФ.

2019

Стагнация бизнеса банков

Основной итог 2019 года для банковского сектора – стагнация бизнеса стала хронической. Темпы роста номинальных активов (2,7%), кредитов нефинансовому сектору (1,2%) и вкладов (7,3%) – наименьшие за последние три года. Также регулятор мог отозвать в 2,5-3 раза больше лицензий.

По итогам 2019 года отношение активов к ВВП упадет ниже 90% с максимальных 99,9% в 2015 году. Замедление темпов роста ВВП снижает возможности корпоративного бизнеса банков. Именно на последние три года пришелся реальный рост регуляторной нагрузки, увеличивающей вмененные издержки стоимости банковских услуг. В итоге Россия отдаляется от общепринятого для ведущих стран отношения банковских активов к ВВП порядка 110–130%. @banksta

В России осталось меньше 500 действующих банков

Число банков, у которых отозвали лицензию, в 2018‑м значительно выросло, однако совокупный размер их активов уменьшился. Об этом говорят данные «Мониторинга экономической ситуации в России», выпущенного в феврале 2019 года РАНХиГС.

В России, по данным на начало 2019 года, действует 484 кредитных организации, в прошлом году их было 542. Шесть лет назад, в 2013 году, в стране было 1094 банка. Сокращение числа банков произошло из-за политики ЦБ РФ: за последние 5 лет регулятор отозвал около 400 банковских лицензий.

В 2014‑м политика ЦБ наложилась на антироссийские санкции, в результате в течение каждого месяца в стране в среднем отзывались лицензии у 7 банков; годом ранее в месяц отзывались лицензии только у 4-5 банков. Больше всего лицензий было отозвано в 2016 году – 97. В 2017‑м этот показатель был значительно меньше – лицензию потерял только 51 банк. Однако в 2018 году Банк России начал более активно отзывать лицензии: за год их лишились 60 банков. Общий объем активов этих банков составил 562 млрд рублей – 0,65% от общего объема активов банковского сектора.

Интеркоммерц Банк, 91,4 тыс. чел

Отчетность организации, публикуемая на сайте Центробанка, внушала клиентам доверие. 110 млрд руб. активов и 90 млрд руб. обязательств. 27 января 2016 г. перестали обслуживать платежи, трудности возникли и при выдаче вкладов.

Возможные потери оценивали в 5 млрд руб., которые после прихода временной администрации почему-то превратились в 90. Кредиторы требовали разъяснений, но с физлицами из-за отзыва лицензии все действия с 8 февраля 2016 г. были прекращены.

Таблица 2. Долги Интеркоммерц Банка

| Кредиторы | Человек | Сумма, млрд руб. |

| Страховой случай | 91 400 | 64,3 |

| Всего требований | 9 588 | 88,47 |

| в т.ч. физлица-превышенцы | 8 777 | 67,65 |

Вы или Ваши близкие теряли деньги из-за банкротства банка?

Да, деньги не вернули Я работаю только с проверенными банками

Выплаты вкладчикам, которые не получили деньги от АСВ, составили 5,3 млрд руб., или 7,86%. Конкурсное производство длится более 4 лет, в сентябре 2020 г. продлено еще на полгода.

Кстати, заемщиков тоже можно признать пострадавшими, отзыв лицензии для них может обернуться просрочкой выплат, штрафными санкциями и испорченной кредитной историей.

Почему количество банков уменьшается?

Часто банковские организации остаются без лицензии на ведение деятельности – она аннулируется или отзывается ЦБ РФ за нарушение правил, подозрительную деятельность, высокорисковую кредитную политику и еще по множеству разных причин, вплоть до нарушения «антиотмывочного» закона № 115-ФЗ.

Стоит отметить, что не все банки лишаются права на работу по желанию ЦБ РФ. Некоторые сдают лицензии и уходят с рынка добровольно или «вливаются» в более крупные финансовые организации. Так, в 2020 году большее количество ушедших с рынка банков сделало это добровольно, а не принудительно – 20 против 14. А банк «Возрождение» 15 июня 2021 года влился в БМ-Банк.

Банковский бизнес с каждым годом становится все менее выгодным, в том числе и из-за пандемии COVID-19. Еще одна причина – в том, что 97% рынка заняли крупные и средние банки из первой сотни, из-за чего оставшимся приходится конкурировать за мизерную аудиторию. Из-за этого компании добровольно покидают рынок, из-за чего их количество в стране стремительно сокращается. По прогнозам экспертов, в долгосрочной перспективе их количество может сократиться до 50-100 банков.

2 Райффайзенбанк

Второй в рейтинге самых надежных банков по версии Forbes — Райффайзенбанк. Учреждение является дочерним подразделением крупного австрийского банковского холдинга Raiffeisen. На территории России осуществляет свою деятельность с 1996 года, имеет 179 отделений.

Активы банка на сегодняшний день составляют более 1,2 трлн. рублей. Собственный капитал 193 млрд. рублей. По характеру деятельности банк представляет собой универсальную кредитную организацию, предоставляя услуги по кредитованию физических и юридических лиц

Основное внимание уделяет розничному и корпоративному кредитованию предприятий малого и среднего бизнеса. Компания привлекает средства населения во вклады, обслуживает счета коммерческих предприятий, работает на валютном рынке и рынке ценных бумаг

Для своих клиентов Райффайзенбанк предлагает более 13 программ по срочным вкладам, 11 по дебетовым картам (Карта МИР, Travel Visa Classic, Карта BUY&FLY). Пять видов программ по потребительским кредитам, 27 по ипотечным с широким диапазоном вариантов срока действия, 8 программ по кредитным картам. Депозиты банка составляют более 101 млн. рублей, кредиты более 290 млн.рублей.

Высокое кредитное качество и надежность организации подтверждены международными и российскими рейтинговыми агентствами на самом высоком уровне.

9 Росбанк

На девятой строчке рейтинга находится Росбанк, величина активов которого составляет 1 401 851 051 тыс. рублей. Эта частная компания входит в состав французского конгломерата Societe Generale, представленного в 67 странах мира.

На девятой строчке рейтинга находится Росбанк, величина активов которого составляет 1 401 851 051 тыс. рублей. Эта частная компания входит в состав французского конгломерата Societe Generale, представленного в 67 странах мира.

История компании началась с 1993 года, с создания АКБ «Независимость». В последующие несколько лет банк неоднократно менял правовую форму, а в 1998 году компанию выкупил холдинг «Интеррос». Тогда же появилось знакомое нам название АКБ «Росбанк» (на сегодня — ПАО Росбанк). В 2003 году организация приобрела группу банков ОВК, за счет чего существенно расширила сеть своих филиалов.

Благодаря активному развитию и широкому перечню предлагаемых услуг Росбанк достаточно быстро стал востребован у клиентов. В 2005 году его успехи отмечены престижной премией «Золотой банковский лев». С 2010 года организация становится постоянным партнером программы для развития энергоэффективной энергетики, а Societe Generale и «Интеррос» сообщают о намерениях консолидации российских активов, в результате чего Росбанк становится одним из крупнейших по объему активов частным банком РФ.

2010-2012 года принесли череду слияний и новых партнеров, что также укрепило позиции Росбанка. Сотрудничество с другими компаниями, в том числе с Альфа-банком, позволило расширить сеть банкоматов — к 1800 собственных добавилось 26 000 объединенных.

Сегодня Росбанк функционирует в 71 регионе страны и входит в перечень системно значимых кредитных организаций. Многопрофильный банк оказывает полный комплекс услуг для физических и юридических лиц, которые и являются ключевым источником фондирования. Международный опыт, передовые технологии и надежные системы позволяют клиентам эффективно управлять своими финансами. В 2020 году Росбанк вошел в топ-3 рейтинга самых надежных российских банков по версии Forbes.