Что такое корреспондентский счет банка и зачем он нужен?

Содержание:

- Как узнать БИК другого банка

- Как расшифровывается БИК

- Классификация и структура корсчетов

- Что такое расчетный счет и его особенности

- Что такое корреспондентский счет Сбербанка

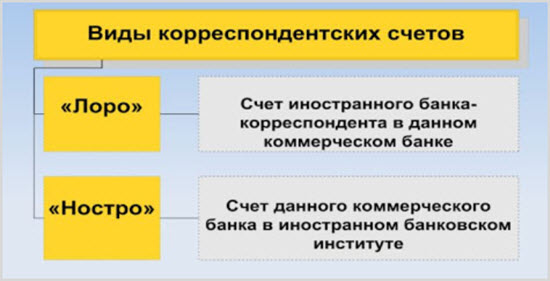

- Типы корреспондентских счетов

- Лицевой счёт – это корреспондентский или расчётный?

- В чём разница между корреспондентским счётом и расчётным?

- Что такое корреспондентский счет?

- Корреспондентский и расчетный счет: в чем разница и отличия

- Какими бывают корреспондентские счета?

Как узнать БИК другого банка

Здесь также имеется несколько вариантов:

Способ #1: Узнать БИК у контрагента

Если вы совершили сделку и вам требуется провести платеж, реквизиты обычно предоставляет получатель платежа: присылает по электронной почте, в бумажном виде, как угодно.

Способ #2: Позвонить на горячую линию

Номер телефона такой линии можно найти на сайте, также здесь обычно можно посмотреть карту с номерами отделений и выяснить, какой номер у нужного вам банковского офиса. Затем сообщить оператору адрес или номер отделения и запросить БИК.

Способ #4: Найти реквизиты на сайте Центробанка РФ

Чтобы это сделать, нужно зайти сайт ЦБ, далее – в раздел «Информация по кредитным организациям», после чего зайти в подпункт «Справочник по кредитным организациям» и выбрать нужный вам банк.

Как расшифровывается БИК

Банковский код – это не случайный хаотичный набор цифр, а строгий порядок со своей внутренней структурой. В нее входят следующие разделы:

1-я и 2-я цифры – код страны. Для российских банков используется код «04».

3-я и 4-я цифры – код региона (для его обозначения используется ОКАТО – общероссийский классификатор объектов административно-территориального деления. В нем субъекты РФ пронумерованы от 01 до 99. Код «00» используется для банков, находящихся за пределами страны.

5-я и 6-я цифры – условный номер подразделения Центробанка, которое обслуживает банк.

7-я, 8-я и 9-я цифры – номер банка (или обособленного филиала) в подразделении Центробанка, где открыт корреспондентский счет кредитной организации (так называемый субсчет). Поскольку на каждое подразделение ЦБ РФ приходится довольное большое число банков, последнее число состоит из трех цифр – от 050 до 999. При этом разряд 000 устанавливается для расчетно-кассового центра в структуре ЦБ РФ, разряд 001 – для головного расчетно-кассового центра, разряд 002 – для структурных подразделений ЦБ РФ.

Классификация и структура корсчетов

К/с подразделяются на:

- Ностро. Текущие счета, отраженные в пассиве корреспондента.

- Лоро. Текущие счета, отраженные в активе корреспондента.

- Востро. Счета иностранных банков.

Распределить к/с по этой классификации можно только относительно конкретного банка, ведь один и тот же счет выступает в сразу в двух ролях. «Лоро» имеют наибольшую значимость при обеспечении платежей и начислении процентов. «Ностро» осуществляют зеркально.

Для корсчета важно, по какому пути происходит передача информации о переводах. Это может быть спецсвязь, телеграфическая, электронная или телетайп

Из-за этого банки стараются владеть самым современным программным оснащением.

К/с – депозитный счет до востребования. Большинство его функций совпадает с функциями р/с, разница в действиях банка. В РФ корсчета появились в 1991 году.

Требования к расчетам:

- оперативность;

- точность;

- надежность;

- безопасность;

- соответствие запросам клиентов;

- экономическая безопасность.

Принцип расчетов – поддержание ликвидности банка. Контролирует процесс ЦБ, который:

- выступает методологическим центром и средством надзора;

- управляет банками на валовой основе;

- занимается итоговыми расчетами.

Заключение

Работа с платежными операциями всегда требует внимательности и знаний о процессе. Только четкое понимание происходящего убережет от ошибки, цена которой – потеря средств.

Часто в этом случае банк не может вернуть их обратно: они зависают в пути или поступают на счет стороннего учреждения. Невнимательному отправителю придется привлекать к розыску банковские службы и тратить огромное количество времени.

Не только бухгалтер, любой человек, связанный с переводами, должен знать номер корсчета. От короткой числовой последовательности зависит скорость и эффективность перевода.

Что такое расчетный счет и его особенности

Использование расчетного счета.

Использование расчетного счета.

РС может использоваться в следующих целях:

- выплата заработной платы работникам предприятия;

- отчисление налоговых платежей;

- перевод денежных средств другому юридическому лицу;

- выплаты физическим и юридическим лицам по решениям суда;

- получение денег за услуги, оплата продукции;

- оформление займов и получение кредитных средств;

- открытие депозитов.

На одного получателя может приходиться один или несколько расчетных счетов. При этом выделяется основной, который часто используется для базовых операций — выплаты налогов, получения платежей или перечисления зарплаты.

Юридическим лицам разрешается переводить деньги только через РС. Индивидуальные предприниматели, которые считаются физическими лицами, могут пользоваться собственными банковскими счетами, но только при условии, что суммы расчетов с фирмами и организациями не превышают установленного лимита — 100 тыс. руб.

Например, если ИП арендует помещение за 10 тыс. руб. в месяц на 11 месяцев (максимальный безналоговый период), то общая сумма договора будет 110 тыс. руб., что превышает установленный законом лимит. Производить оплату аренды необходимо по безналичному расчету через РС.

Суммы расчетов индивидуальных предпринимателей с физлицами не ограничиваются.

Структура РС состоит из нескольких элементов:

- цифры с 1 по 3 и с 4 по 5 — номера балансового аккаунта 1 и 2 уровня соответственно;

- 6-8 цифры — код валюты (810 — для рубля, 840 — для доллара, 978 — для евро и т.д.);

- 10-13 цифры — код банковского филиала, обслуживающего данный счет;

- 14-20 цифры — регистр счета в кредитной организации или код лицевого аккаунта.

Девятая цифра является контрольным символом в РС, который рассчитывается в зависимости от значения остальных цифр. Первые цифры счета зависят от специфики расчетов. Например, РС юрлиц и индивидуальных предпринимателей всегда начинаются с 407.

Последние цифры выбираются банковской организацией в соответствии с алгоритмом разработки порядковых регистров.

Что такое корреспондентский счет Сбербанка

Двадцатизначный индивидуальный номер, присваиваемый каждой банковской организации, и служащий для регистрации операционных сведений, называется корреспондентским счетом. Зная номер корсчета, контролирующие органы могут просматривать информацию о состоянии счет и движении средств по нему. Корреспондентский счет является одним из основных информационных ресурсов, позволяющих ЦБ судить о надежности коммерческой банковской организации, ее состоянии и законности производимой ею действий. При образовании отрицательного значения на корсчете, операции по переводам денежных средств будут недоступны. Такой способ идентификации присущ не только крупным банкам, таким как Сбербанк, корсчет присваивается любой организации осуществляющей коммерческую деятельность в банковском секторе РФ. Номера данного типа уникальны и ни в коем случае не повторяются. Узнать номер Корреспондентского счета не составит труда, данные общедоступны на официальной интернет-странице выбранного банка. Данные правила не касаются распространения информации об операциях и балансе. Получение данных сведений требует специальных прав, которыми обладает ЦБ и некоторые частные организации, например, те, что ведут аудиторскую деятельность.

Как использует корсчет банк?

После того, как мы определились с тем, кому и для чего необходим корсчет в реквизитах, посмотрим, как он используется. По своей сути – он являет собой некий депозит, созданный по принципу «до востребования».

Только в данном случае управлять им может не частное лицо, а кредитно-финансовая организация.

На этом «депозите» размещаются не только средства самого банка, но и заемные средства, финансы клиентов. С использованием этого счета и происходит отрытые депозитных счетов в Центральной Банке РФ.

К примеру, если на этом счете оказывается сумма денежных средств меньше, чем минимально допустимая, то эта организация на данный момент испытывает финансовые трудности.

Структура номера коррсчета

Теперь о том, сколько знаков корреспондентский счет имеет. Обычно у каждой страны здесь своя специфика.

В России традиционно количество цифр корреспондентского счета составляет 20 знаков – десятичных разрядов. Причём первые 3 разряда (т. н. счёт первого порядка) – всегда 301.

Далее показан пример, сколько цифр в корреспондентском счете:

К/с: 30101810700000000145

БИК: 044525145

Балансовые счёта 2-го порядка закреплены индивидуально за каждым банком и находят отражение в значениях 4-й и 5-й цифры коррсчёта.

Идущая следом тройка обозначает кодировку используемой валюты. Для российского рубля это – «810». Следующая цифра служит для проверки. Её определяют с помощью специального алгоритма.

Многие интересуются, сколько нулей корреспондентский счет включает. Отвечаем: обычно их подряд идёт 8.

Что касается последних 3-х цифр номера корреспондентского счёта, который открывают в самой кредитной организации (18-й, 19-й, 20-й разряды), то они обозначают трёхзначный условный номер участника расчётов. Кстати, они полностью соответствуют 7-му, 8-му и 9-му разрядам БИК (банковский идентификационный код).

ИНФОРМАЦИЯ

Что зашифровано в КС?

Что такое корреспондентский счет Сбербанка России? Выше мы писали, что счет состоит из двадцати цифр, они не берутся случайным образом, в них сокрыта необходимая информация.

- первые три числа – обозначение принадлежности банка к РФ. Это или 201 или 301;

- после идет номер персонального банковского счета, состоящего из 14 цифр;

- и последние три числа обозначают банковский индивидуальный код (БИК).

Сам БИК имеет от семи- до девятизначного набора цифр, и назначается он тоже Центральным Банком РФ, и является обязательным реквизитом, как способ узнать назначение платежа. БИК находится в открытом доступе, и его можно найти на официальном сайте банка, в личном кабинете (ЛК), позвонив или придя в филиал банка.

КС соединен с регионом, в котором находится банк, поэтому сколько бы ни было филиалов у Сбера, КС привязан к Москве. Т. е. даже если в реквизитах написано местоположение счета, обычно для совершения перевода средств достаточно указать лишь цифры.

Типы корреспондентских счетов

- Ностро (от итал. Nostro conto — Наш счёт). Счёт, отражающий операции в балансе банка-респондента (наш банк) по корреспондентскому счёту (наш счёт), открытому в банке-корреспонденте (их банк). 30110

- Лоро (от итал. Loro conto — Их счёт). Счёт (их счёт), открываемый в банке-респонденте (наш банк) банку-корреспонденту (их банку). 30109

- Востро — Ностро счёт в иностранном банке. Востро счета в российской практике разделяют редко и записывают как ностро счёт.

Во избежание путаницы в русском языке применяется следующее мнемоническое правило: Ностро — наш счёт в их банке. Лоро, соответственно, наоборот — их счёт в нашем банке. Востро — наш счёт в иностранном банке.

Пример: Некий банк B имеет Ностро счёт в долларах США в банке A. Это значит, что банк A — вышестоящий в расчётах для банка B, то есть заведует корр. счётом банка B. Аналогично, если в банке B держат Лоро счета в британских фунтах стерлингов некие банки C и D, то их счетами на приём и отправку средств во внешний мир ведает банк B (у которого также может быть вышестоящий посредник, но его знать не обязательно). При этом для переводов SWIFT достаточно указать реквизиты конкретного банка-получателя. Банки-корреспонденты будут незримо обрабатывать платежи в этой цепочке и брать свои комиссионные, размер которых заранее оговорен между банками (за перевод, за размер платежа, за ведение счёта, за объём и т. п.). Конечный пользователь получит сумму за вычетом этих комиссионных (точный её размер отправителю и получателю заранее может быть неизвестен), но при этом сам перевод обойдется отправителю дешевле. Это в случае отправления SWIFT-перевода с пометкой BEN (то есть комиссии вычитаются с суммы перевода и тем самым их оплачивает бенефициар (получатель)). Пометки комиссий OUR, SHA, BEN показывают, за чей счет будут взиматься банковские комиссии. Пометка OUR (наша комиссия) означает, что расходы по оплате всех комиссий будет нести отправитель платежа (то есть по мере прохождения платежа они будут списываться со счета отправителя сверх отправляемой суммы). При этом гарантируется получение конечным пользователем всей отправляемой суммы в полном объеме. Как правило, этот вариант самый дорогой, поскольку предполагает обратную связь с банком и счетом отправителя при обработке платежа. Вариант SHA (shared, общая комиссия) предполагает совместную оплату комиссий: отправитель оплачивает расходы своего банка дополнительно со своего счета, а комиссии задействованных в цепочке банков-корреспондентов и, часто, банка-получателя — вычитаются из суммы платежа. Пометка BEN (комиссия бенефициара) указывает, что комиссии всех банков оплачиваются бенефициаром (все комиссии удерживаются из суммы самого платежа). Как правило, это самый дешевый вариант SWIFT-перевода и самый распространенный, но невозможный для переводов в евро.

Это интересно: Виртуальная карта Киви — расписываем все нюансы

Лицевой счёт – это корреспондентский или расчётный?

Кроме упомянутых в статье терминов, в банковском деле используется и понятие “лицевой счёт”. Многие пользователи ошибочно полагают, что это явление относится к платёжным инструментам физических лиц. Однако это не так. ЛС – отдельный счёт, не имеющий отношения ни к расчётному, ни к корреспондентскому.

Примечание 4. РС необходим для реализации множества операций – чаще всего для перечисления средств от одного контрагента другому.

Примечание 5. КС – это счёт одного кредитно-финансового учреждения, открытый в другом банке.

Важно! ЛС – чаще всего реквизит некоторой компании, который открывали и используют для оплаты услуг, оказываемых гражданам. Если для такой цели применять РС, деньги физлиц в большом объеме будут поступать на счёт организации, а это не соответствует требованиям банковского регламента.. Особенность функционирования ЛС сводится к поступлению денежных средств плательщиков не напрямую на счёт компании-получателя, а на банковский счёт (на первом этапе)

Только после этого происходит перенаправление суммы конечному адресату (поставщику услуг). Часто банки взимают за своё посредничество комиссионный сбор

Особенность функционирования ЛС сводится к поступлению денежных средств плательщиков не напрямую на счёт компании-получателя, а на банковский счёт (на первом этапе). Только после этого происходит перенаправление суммы конечному адресату (поставщику услуг). Часто банки взимают за своё посредничество комиссионный сбор.

Примечание 6. Типичные примеры использования ЛС – оплата капремонта, услуг жилищно-коммунального хозяйства и пр.

В чём разница между корреспондентским счётом и расчётным?

Все пользователи банковских услуг периодически сталкиваются с термином “расчётный счёт”. РС закрепляется за всеми физическими и юридическими лицами, являющимися клиентами кредитно-финансовых организаций.

Какую информацию содержит реквизит? Это сведения о поступающих, также снимаемых либо перечисляемых денежных средствах.

Важно! Расчётный счёт нужен для обеспечения переводов, поступлений и платёжных операций.

Банки тоже имеют свой аналог – учётные записи в РКЦ Центробанка или других кредитных организациях коммерческого происхождения. Это корреспондентский счёт.

Коррсчёт – это, фактически, номер, присваиваемый банку для обеспечения его возможности взаимодействовать с другими банковскими учреждениями и эксплуатировать РКО ЦБ РФ (расчётно-кассовое обслуживание).

Зачем нужны обозначения к/с и р/с? Для организации финансового оборота как внутри банков, так и между ними.

Как это работает? Первым делом деньги поступают на к/c, затем они распределяются соответственно своему назначению – между клиентами. Указание учётных сведений помогает в данном случае быстрее переводить суммы адресатам.

Иными словами, коррсчёт является посредником между двумя (и более) кредитно-финансовыми организациями.

Что такое корреспондентский счет?

Корреспондентский счет — аналог расчетного счета, но для использования финансовым учреждением (банком). С его помощью осуществляются все межбанковские переводы. Кроме того, средства, которые хранятся на таком счете, уже защищает Центральный банк РФ.

Предприятия выбирают в качестве партнеров разные банки, поэтому при перечислении средств от одной компании в другую происходит не только смена счетов, но и финансовых учреждений. Для того, чтобы платежи могли проходить между банками требуются корреспондентские счета. Они открываются каждой финансовой организацией в соответствующем территориальном отделении Центрального банка РФ. Также банки могут устанавливать взаимоотношения напрямую, в такой ситуации платежи кредитных организаций проходят значительно быстрее. Однако финансовых учреждений в стране сейчас насчитывается более 500, а значит, без системы корреспондентских счетов Банка России не обойтись.

Таким образом, корсчет является и одним из элементов управления ликвидностью – способностью банка своевременно удовлетворить требования своих кредиторов, как предприятий по проведению платежей, так и физических лиц в части своевременного возврата вкладов. Наличие средств на корреспондентских счетах позволяет оперативно получить их в кассу для выдачи клиентам или для того, чтобы все платежи могли оперативно производиться.

В законодательстве установлено, что корреспондентский договор может быть трех видов, следовательно, можно выделить следующие типы корреспондентских счетов:

- ностро – так называется счет банка, на котором он держит средства у других банков;

- лоро – это счет, который открыт другим банком в банке корреспонденте;

- востро – это специфический счет, он открывается только в случае привлечения для расчетов международного банковского учреждения (в российской банковской практике он почти не используется, его чаще заменяют счета типа лоро или ностро).

В ситуации, когда организация оформляет платежное поручение для перечисления средств контрагенту в другой банк, она обязана в документе указать не только реквизиты расчетного счета, но и сведения о финансовой организации партнера (для этого потребуется узнать корреспондентский счет, БИК, наименование банка). Это позволит банку плательщика оперативно перечислить средства со своего корреспондентского счета партнеру, а тому — зачислить полученные средства на счет контрагента. Чем быстрее выполняются данные операции, тем быстрее поставщик увидит денежные средства у себя на счете и, например, начнет отгрузку товара.

Как узнать корреспондентский счет по расчетному счету? Это несложно — можно обойтись и без номера расчетного счета. Есть 3 варианта:

- посмотреть в разделе «Реквизиты» на сайте банка;

- позвонить по номеру горячей линии (быть клиентом этого банка не обязательно);

- посетить отделение банка.

Если составляете платежное поручение в личном кабинете банка, корреспондентский счет отобразится автоматически после ввода других сведений о получателе.

Существуют и ситуации, когда корреспондентский счет банка не требуется. Например, если перевод выполняется внутри одной финансовой организации или между ее филиалами. В этом случае Центральный банк РФ не задействуется, все операции производятся в рамках одной информационной системы.

Банков-корреспондентов может быть несколько, в зависимости от региона, куда направляется платеж, отношений между самими банками, синхронизации информационных систем и многих других факторов.

Корреспондентский и расчетный счет: в чем разница и отличия

Формируя платёжное поручение в пользу контрагента, вы можете увидеть в документе расчётный счёт и корреспондентский счёт. Разница между ними существенная, но многие о ней не знают. Первый необходим для обслуживания юридических лиц и ИП, а второй требуется для связанной деятельности между разными банками.

Чем отличается один вид счёта от другого, более подробно разберём в нашей статье. Также вы узнаете, какие операции проводятся по обоим счетам.

В чем отличие

Хотя расчётный и корреспондентский счёт имеет одну и ту же специфику, всё же они различаются. Вы можете увидеть это в следующей таблице.

| Расчётный счёт | Корреспондентский счёт |

| Открывается юридическими лицами | Открывается банками в других банках |

| На расчётный счёт может быть перечислен кредит для бизнеса | По счёту не может быть предоставлен кредит |

| Счёт необходим для работы организаций при посредстве банка | Счёт необходим для деятельности банков при помощи других кредитных организаций |

| Операции по счёту производятся на основе поручений юридических лиц или ИП | Операции по счёту проводятся по поручениям банков |

Как отличить расчетный счет от корреспондентского, если оба вида состоят из 20 цифр? Последние три цифры в корреспондентском счете совпадают с БИК банка, а в расчётном счете — это номер в аккаунте банка.

Несмотря на различия, между счетами существует связь.

Особенно она прослеживается при составлении платёжек в другой банк: в них будут отражаться не только расчётные счета сторон перевода, но и корреспондентские счета банков-участников.

Какой счёт указывать при проведении платёжек между юридическими лицами? Однозначно, расчётный. Корреспондентский счёт также находится в реквизитах банка, однако его комбинацию можно легко узнать из различных доступных источников. А вот номер расчётного счёта придётся уточнять у его владельца.

В банковских терминах также используется и понятие лицевого счёта. Многие думают, что он имеет отношение к физическим лицам. Однако, это ошибочное мнение. Это самостоятельный счёт, который не имеет прямого отношения к расчётному и, уж тем более — к корреспондентскому.

Лицевой счёт — это чаще всего, счёт какой-либо компании, используемый для оплаты услуг, оказанных населению. Если бы организация использовала для этих целей расчётный счёт, то средства физических лиц в больших количествах поступало на счёт организации, что противоречит банковскому регламенту.

Поэтому и был создан отдельный лицевой счёт. Специфика его работы заключается в том, что деньги от плательщиков поступают не напрямую на расчётный счёт получателя (то есть компании), а сначала на счёт банка.

Затем уже банк перенаправляет средства в адрес компании. Нередко банки берут комиссию за подобные услуги. К примеру, лицевые счета используются для оплаты коммунальных услуг, оплаты капитального ремонта и прочего.

В некоторых случаях клиенты банка задаются вопросом о том, как же узнать корреспондентский счёт. На самом деле это несложное дело, и для него даже не нужно знать номер расчётного счёта. Однако, если он у вас имеется, то это значительно упростит задачу.

Узнать корреспондентский счёт банка можно следующим образом:

- посетив сайт банка (во вкладке «Реквизиты» вы всегда найдёте актуальную информацию);

- позвонив по телефону горячей линии (для этого необязательно быть клиентом банка. Информация не является конфиденциальной, и ответивший оператор обязательно поделиться ею);

- посетив отделение банка (можно обратиться к администратору зала, который предоставит вам полные реквизиты кредитной организации);

- войдя в личный кабинет банка (если вы составляете платёжное поручение, то корреспондентский счёт автоматически отобразится в документе при вводе других сведений о получателе платежа).

(5 5,00 из 5)

Какими бывают корреспондентские счета?

Корреспондентский счет − это особый счет, позволяющий контролировать все возможные поступления и расходные операции банков, других кредитных организаций и прочих компаний участников корреспондентских отношений. Условно все к/с можно разделить на три вида:

- «Ностро»;

- «Востро»;

- «Лоро».

«Ностро» − это счета, открываемые одним банком-респондентом в другой финансовой организации, являющейся его корреспондентом. При этом все финансовые операции по такому счету, как правило, отображаются в активах баланса банка-респондента. Именно с «Ностро»-счета выполняются разнообразные расходные операции по оплате услуг российских и иностранных компаний, а также частных лиц. При работе с таким счетом банки часто используют вспомогательные инструменты, например, SWIFT, SPRINT и TELEX.

«Востро» − это счета, открытые в кредитной организации-респонденте иностранным банком. Они доступны в российских рублях и зарубежной валюте.

«Лоро» − это счета, открываемые в банке-респонденте по просьбе иного банка-корреспондента. При этом все финансовые операции по таким счетам будут отображаться в пассиве банка-респондента. Они открываются в национальной и иностранной валюте.

Помимо этого, открытие корреспондентского счета может происходить при участии банка-резидента и Центробанка РФ либо при содействии нескольких кредитных организаций, сотрудничающих между собой.