Кредитная карта возможностей втб

Содержание:

- Виды кредитных карт

- Похожие кредитные карты со льготным периодом от 100 дней в Москве от других банков

- Как работают кредитные карты

- Кому доступна кредитная карта ВТБ

- 5 дополнительных опций Мультикарты ВТБ

- Как заказать карту

- Кредитная карта ВТБ 101 день без процентов. Основные возможности

- Сколько стоит обслуживание?

- Преимущества использования кредитной карты ВТБ

- Какую кредитную карту выбрать — «Карту возможностей» ВТБ или другого банка.

- Плюсы, минусы и подвохи кредитной мультикарты

- Опции Мультикарты

- Служба поддержки вводит в заблуждение

- На какие операции распространяется льготный период?

- Льготный период по кредитке ВТБ

- Важная информация

Виды кредитных карт

Пластиковая карта является отличной заменой традиционного кредита. Подобные банковские продукты предоставляют все финансовые организации, включая ВТБ. Претендовать на получение пластика могут все граждане РФ, достигшие 21-летнего возраста. Обязательным условием ВТБ 24 является наличие официальной работы с подтвержденным справкой заработком. Кредитная история также должна быть положительной.

В свою очередь, ВТБ готов предоставить клиентам несколько типов кредиток на выбор:

- Серия «Коллекция».

- Мультикарта.

- Кредитка с кэшбэком.

Обе карточки подойдут для оплаты товаров, услуг в стационарных магазинах и на онлайн площадках, снятия наличных.

Пополнять баланс кредитной карты можно несколькими способами:

- Через банкомат ВТБ.

- В интернет-банке.

- В кассе отделения банка.

При допуске просрочки ВТБ налагает на клиента штрафные санкции, размер которых заранее прописывается в договоре на обслуживание кредитной карты. Льготный грейс-период начинает действовать со дня совершения первой транзакции при участии кредитки. Помимо этого, клиент ВТБ может подключить к своей карте ряд дополнительных услуг, призванных облегчить процесс пользования продуктом.

Кредитка «Коллекция»

К данной кредитной карте ВТБ подключается пакет услуг «Коллекция». Бонусные баллы начисляются за каждые потраченные 30 рублей. Впоследствии их можно потратить полную или частичную оплату комиссий, различных развлекательных услуг. Годовая процентная ставка составляет 28%.

Мультикарта

На 2018 год ВТБ установил следующие условия пользования Мультикартой:

- Максимальный кредитный лимит – 1 млн руб.

- Грейс период – 101 день.

- Ставка кредитования после окончания льготного периода – 26%.

- Размер обязательного платежа – 3% от потраченной суммы каждый месяц.

- Комиссия за перевод на карту ВТБ – 5,5%, минимум 300 руб.

- Комиссия за перевод на пластик стороннего банка – 5,5%+1,25 (не менее 50 рублей).

- Пеня за просрочку – 0,1% в день.

Карта с кэшбэком

Услуга кэшбэк пользуется невероятной популярностью среди клиентов ВТБ. Владелец такой кредитной карты может получать часть денежных средств за совершенные покупки обратно. Оформление кредитки с кэшбэком производится на общих условиях банка:

- Максимальный кредитный лимит – 299 000 рублей.

- Грейс период – 50 дней без процентов.

- Стоимость оформления карты – 75 рублей.

- Стоимость ежегодного обслуживания – 0 рублей, при условии, что ежемесячные траты будут составлять более 20 тыс руб.

- Размер кэш-бека – 1%.

- Комиссия за снятие денег через банкомат – 5,5%.

Похожие кредитные карты со льготным периодом от 100 дней в Москве от других банков

| Картаа-яя-а | Ставкаменьшебольше | Кредитныйлимитбольшеменьше | ЛьготныйЛьготн.периоддольшекороче | Стоимостьобслуж.иваниядешевледороже | Прочиеусловия | Оформить | |

|---|---|---|---|---|---|---|---|

|

МТС-БанкMasterCard Standard |

0 % | до150 000₽ | до1115дней | До 10 950₽ / год |

Cashback до 6% Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СбербанкWorld MasterCard |

от 9,8 % | до1 000 000₽ | до120дней | Бесплатно |

Программа «СберСпасибо» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

РайффайзенбанкGold MasterCard |

от 9,8 % | до600 000₽ | до110дней | 1800₽ / год |

Cashback до 30% Программа «Скидки для Вас» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ОТП БанкWorld MasterCard |

от 9,9 % | до300 000₽ | до120дней | Бесплатно | Бесконтактная оплата MasterCard PayPass | Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Рассрочка до 18 месяцев СовкомбанкWorld MasterCard |

10 % | до350 000₽ | до1095дней | Бесплатно |

На собственные средства начисляются до 10% годовых Начисление баллов за покупки, Программа «Бонус 5х10» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

МТС-БанкWorld MasterCard |

от 11,9 % | до1 000 000₽ | до111дней | 1-й год990 руб.со 2-го1188 руб. |

МТС CashBack Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ЛОКО-БанкPlatinum MasterCard |

от 11,9 % | до300 000₽ | до110дней | 1-й год1791 руб.со 2-го2388 руб. |

Cashback до 25% Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Альфа-БанкWorld MasterCard |

от 11,99 % | до300 000₽ | до100дней | 1-й годБесплатносо 2-го1490 руб. |

Cashback 1000 руб. Дисконтная программа Льготный период распространяется на снятие наличных |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Альфа-БанкGold MasterCardVisa Gold |

от 11,99 % | до700 000₽ | до100дней | До 3490₽ / год |

Дисконтная программа Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Выгодное предложение от крупного банка Альфа-БанкMasterCard StandardVisa Classic |

от 11,99 % | до500 000₽ | до100дней | До 1490₽ / год |

Дисконтная программа Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Альфа-БанкPlatinum MasterCardVisa Platinum |

от 11,99 % | до1 000 000₽ | до100дней | До 6490₽ / год |

Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Московский Кредитный БанкWorld MasterCardVisa Rewards |

от 18 % | до11 500$ | до123дней | 7$ / год |

Cashback до 25% Программа «МКБ Бонус» Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Московский Индустриальный банкVisa Rewards |

от 18,9 % | до600 000₽ | до115дней | Бесплатно |

Льготный период распространяется на снятие наличных Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ЮниКредит БанкGold MasterCard |

от 19,9 % | до3 000 000₽ | до115дней | 990₽ / год | Бесконтактная оплата MasterCard PayPass | Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СМП БанкМИР |

21 % | до1 000 000₽ | до100дней | 1-й год29 990 руб.со 2-го35 988 руб. |

Cashback 1,5% Льготный период распространяется на снятие наличных Бесконтактная оплата Бесконтакт |

Оформить в банкеПодробнее | |

| Все о карте | |||||||

|

Банк Русский СтандартPlatinum MasterCard |

от 21,9 % | до299 000₽ | до100дней | 1190₽ / год |

Туристический портал RSB Travel, Программа «Клуб скидок» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СМП БанкМИР |

от 22 % | до1 000 000₽ | до100дней | 1500₽ / год |

Льготный период распространяется на снятие наличных Бесконтактная оплата Бесконтакт |

Оформить в банкеПодробнее | |

| Все о карте | |||||||

|

РосбанкWorld MasterCard Black Edition |

от 22,9 % | до2 000 000₽ | до120дней | Бесплатно | Бесконтактная оплата MasterCard PayPass | Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Банк «Санкт-Петербург»World MasterCard |

от 23 % | до750 000₽ | до100дней | 1-й годБесплатносо 2-го1188 руб. |

Дисконтная программа Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Всероссийский банк развития регионовWorld MasterCard |

24 % | до1 500 000₽ | до115дней | Бесплатно |

Cashback до 30% Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте |

Как работают кредитные карты

По сути кредитка – аналог обычной дебетовой карты с той лишь разницей, что к ней подключен кредитный лимит. Определенную сумму банк готов дать в долг. В отличие от обычного кредита вам не нужно идти в отделение, брать справку о доходах на работе и терять массу времени. Достаточно вставить карту в банкомат и снять деньги или расплатиться за покупку безналичным расчетом.

Из преимуществ кредиток ВТБ отмечу:

- Крупные лимиты – зависит от банка. В ВТБ по типу Мультикарта Привилегия дают до 2 млн. руб. По обычной лимит вдвое меньше.

- Льготный период – в это время использование заемных денег бесплатно.

- Удобство использования.

- Есть кешбэк на разные типы расходов (рестораны, путешествия, посещения кинотеатров, покупки в супермаркетах). Это предложение актуально и для обычного пластика, ранее выходил пост о дебетовых картах с кешбэком, рекомендую прочесть его.

- Если кредитку Мультикарта использовать для погашения других займов, то можно получить скидку на процентную ставку до 10%.

- На остаток свободных средств на пластике банк начисляет до 8,5% в год. Можно использовать кредитку как аналог обычного банковского депозита с быстрым доступом к деньгам.

- Низкие комиссии.

Как и у других кредиток по Мультикарте нужно внимательно следить за процентами по заемным деньгам, отслеживать беспроцентный период. Обычно именно это пугает тех, кто первый раз сталкивается с кредитками. Ничего сверхъестественного для этого не нужно – просто следите за расходами и графиками платежей.

Что такое грейс период?

Grace period или льготный период – временной отрезок, в течение которого платежи по займу не вносятся. При этом банк штрафные санкции к клиенту не применяет, то есть кредит в этот период абсолютно бесплатен.

Этот период банк устанавливает на свое усмотрение, обычно он равен 30-50 дням. В ВТБ решили пойти другим путем, предлагается кредитная карта на 100 дней, льготный период равен 101 дню.

В течение этого периода нужно сделать только 2 платежа на сумме не меньше 3% от размера займа. Первый платеж должен быть оформлен не позднее 20 числа месяца, следующего за тем, когда был оформлен кредит. Второй – до 20-го дня очередного месяца.

Это не одноразовое предложение. Погашаете один займ, когда берете следующий, 101-дневный grace period начинает отсчитываться заново.

Отмечу, что в первый месяц пользования заемными деньгами платить ничего не нужно. Выгоднее всего брать кредит через пластик в первых числах месяца, перечислить минимальный платеж (не менее 3% от займа) придется только в следующем месяце до 20 числа. То есть почти 50 дней льготного периода, потом еще 30 дней до следующего платежа от 3%.

С точки зрения grace period кредитная карта ВТБ обходит большинство других предложений, льготный период гораздо продолжительнее. Платежи в 3% сильно картину не меняют.

Кому доступна кредитная карта ВТБ

Оформить кредитку ВТБ «100 дней без %» может каждый гражданин РФ с официальным доходом не меньше 15 000 руб. в месяц. Требования к кандидату на получение кредитки:

- Возраст 21-70 лет.

- Гражданство РФ.

- Регистрация в регионе, где есть представительство банка ВТБ.

- «Белый» доход от 15 тыс. руб. в месяц.

Для получения карты с лимитом не более 300 тыс. руб. достаточно паспорта. При оформлении ВТБ может затребовать и СНИЛС (на усмотрение банка).

Если претендуете на карту с лимитом 300 тыс. руб., то придется предоставить:

- Паспорт.

- СНИЛС.

- Документ, подтверждающий доход. ВТБ принимает форму 2-НДФЛ, справки с места работы в произвольной форме, выписки по счету, на который в последние полгода зачислялась заработная плата. Подойдет и справка по форме банка, ее образец можно скачать здесь. В банк идти необязательно, подать заявку можно удаленно через сайт банка.

Оформить кредитку ВТБ «100 дней без %»

Процесс получения кредитки ВТБ

Если вы являетесь зарплатным клиентом ВТБ, то при оформлении кредитки с лимитом 300 тыс. – 1 млн. руб. потребуется только паспорт. Всей остальной информацией банк уже владеет. Если изначально оформили карты с недостаточным лимитом, в будущем можно подать заявку на его увеличение и приложить те же документы к ней.

Что касается того как активировать кредитную карту, то отдельной процедуры нет. Она автоматически становится активной после первого использования. Пин-код выдает банк, вы можете тут же сменить его через банкомат или в личном кабинете на сайте ВТБ.

Заявка рассматривается в срок до 5 рабочих дней. Текущий статус заявки, а в случае одобрения и условия по кредитной карте можно уточнить по телефону.

После одобрения заявки еще порядка 2 недель уйдет на оформление пластика. Забрать Мультикарту можно в отделении банка (обязательно возьмите паспорт). Неработающие пенсионеры не могут рассчитывать на лимит до 1 млн. Для них ВТБ ограничил займы порогом в 100 тыс. рублей. При подаче заявки помимо паспорта нужно приложить пенсионное удостоверение и документ, подтверждающий размер пенсии.

Для физических лиц ВТБ предлагает . При оформлении допкарты, например, на другого члена семьи, понадобится ваш паспорт и нотариально заверенный документ, удостоверяющий его личность.

5 дополнительных опций Мультикарты ВТБ

Все кредитные Мультикарты имеют ряд дополнительных полезных возможностей, которые упрощают работу с банком и делают использование карты более выгодным и удобным.

Cash back

Опция «Cash back» предусматривает возврат части потраченных денег обратно на счет карты. Процент возвращенной суммы зависит от размера совершенной покупки: чем чаще карта используется при оплате, тем больше начислений будут переводиться обратно на ее счет

Важно отметить, что не при каждой расплате кредиткой картой будет произведен возврат денег. Банк ВТБ определил места, где действует опция Cash back – магазины, рестораны и кафе, театры и заправочные комплексы для топлива

При осуществлении покупок в данных точках можно вернуть на карту от 1% до 10% от суммы платежа.

Процент на остаток

Мультикарта ВТБ дает возможность своим клиентам получать дополнительный доход от начисления процента на остаток денежных средств. Размер процента зависит от суммы покупок, совершенных по карте в течение месяца. Максимальный процент — 6% — можно получить при месячном обороте 75.000 рублей по карте. Однако есть ограничения по сумме, на которую начисляются проценты. Ее предел составляет 300.000 рублей. Если вы планируете получать процент с большей суммы, то можете перевести излишек средств со счета карты на накопительный счет, получив таким образом доходность до 10% годовых:

https://youtube.com/watch?v=agaqoMJ6kRE

СМС-оповещения

Услуга «СМС-оповещения» позволяет отслеживать все операции, происходящие по карте пользователя: при снятии или переводе денежных средств осуществляется моментальное уведомление владельца карты с помощью смс-сообщения. Также клиент будет проинформирован в случае осуществления входа в онлайн-кабинет или изменения состояния карты (блокировка или окончание ее срока действия).

Онлайн-банкинг

Банком ВТБ разработан сервис для дистанционного обслуживания клиентов, именуемый онлайн-банкинг. Данная услуга дает возможность в круглосуточном режиме осуществлять банковские операции через компьютер или мобильное устройство с использованием интернет-ресурсов.

Онлайн-банкинг позволяет выполнить достаточное количество операций, среди которых ключевыми являются:

- Оплата услуг сотовой связи и сети интернет;

- Выплата задолженности по кредиту;

- Осуществление денежных переводов;

- Настройка автоматического платежа и смс-оповещений;

- Поиск банкоматов ВТБ;

- Отправка реквизитов карты на электронный ящик.

Услуга «Онлайн-банкинг» позволяет избежать посещений офисов банка и исключить многочасовые ожидания в очереди для получения необходимой консультации. Клиент в удобное для себя время самостоятельно может совершать необходимые для него действия.

Бонусная программа

Банк ВТБ предлагает обладателям Мультикарт при совершении покупок накапливать дополнительные бонусы в виде баллов, которые в дальнейшем можно обменять на подарки или скидки от партнеров банка. Наиболее популярные бонусные программы предлагают компании РЖД и Аэрофлот, позволяющие приобрести за баллы железнодорожные или авиационные билеты. Помимо билетов бонусами можно расплатиться при покупке различных товаров и при получении сертификатов, осуществить перевод в благотворительные фонды, а также потратить их на путешествие или культурный отдых.

Как заказать карту

Для получения кредитки необходимо заполнить заявку через сайт ВТБ. Необходимо будет указать персональные и контактные данные. Также заполнить информацию о своем работодателе. Затем в разделе «Ваша карта» указать, какой кредитный лимит будет интересен. Также подтвердить расположение офиса, где удобно получить пластик.

Банк рассмотрит заявку и проинформирует заемщика в течение месяца посредством СМС-сообщения. После чего можно обратиться в выбранное отделение и получить кредитку. Для этого потребуется направиться с комплектом документов, а уже на месте подписать договор на обслуживание.

Кредитная карта ВТБ 101 день без процентов. Основные возможности

Прежде всего следует упомянуть о том, что по набору доступных функций кредитка от ВТБ практически ничем не отличается от аналогичных продуктов, выпущенных сторонними банковскими структурами. После получения кредитного платежного инструмента от рассматриваемой банковской структуры вы сможете использовать его для решения следующих задач:

- Снятие наличных средств со счета карты при помощи устройств самообслуживания.

- Вы сможете использовать платежный инструмент для оплаты услуг и товаров в различных торговых точках.

- Также при помощи описываемой карты вы сможете совершать онлайн-переводы и интернет-платежи.

- При постоянном использовании рассматриваемой карты вы сможете накапливать бонусные баллы.

Описываемый платежный инструмент является довольно многофункциональным и универсальным. Также он является довольно удобным, так как при постоянном использовании карты вы будете получать дополнительную выгоду в виде бонусных баллов. К счету своего платежного инструмента вы сможете каждый месяц подключать различные функции по собственному выбору. Для подключения и отключения тех или иных функций вам не потребуется посещать филиал банковской структуры, так как эти операции можно осуществлять дистанционно при помощи устройств самообслуживания или личного кабинета в онлайн-сервисе.

Описываемый платежный инструмент от ВТБ обладает множеством дополнительных возможностей в виде подключаемых функций, а именно:

Снижение размера процентной ставки по оформленным ранее займам в ВТБ

Важно понимать, что размер снижения процентной ставки по займу будет напрямую зависеть от оборота на счете вашего платежного инструмента. Согласно рекомендациям описываемой банковской структуры, вы можете погашать займы со счета вашей кредитки и тем самым рассчитывать на максимальное снижение процентной ставки по полученным ранее кредитам

Насколько выгодным является подобное предложение, вы можете решить самостоятельно. Прежде, чем воспользоваться этим методом, рекомендуется тщательно все рассчитать, чтобы понять, что это действительно вам выгодно. Кэшбек в размере 2,5-10%. Вы можете самостоятельно выбрать подходящую категорию товаров и услуг, при оплате которых вы сможете получать повышенный кэшбек. Клиентам описываемой банковской структуры доступно внушительное количество категорий кэшбека, для каждой из которых действует свое значение повышенного кэшбека. Повышенный размер процентной ставки по вкладам. Вы можете получить повышенный размер процентной ставки для депозитов, открытых в рассматриваемой банковской структуре при условии, что на счете вашей мультикарты остаток ваших средств не будет опускаться ниже определенного минимума.

Отдельного упоминания заслуживает тот факт, что для владельцев описываемых платежных инструментов действует специализированная бонусная программа. В рамках данной программы начисление бонусов осуществляется постоянно. Что касается размера бонуса, то он зависит от того, какое количество средств вы расходуете со счета кредитки ежемесячно.

Если каждый месяц вы будете расходовать со счета своего платежного инструмента до 15 тысяч рублей, то сможете получать бонусы в размере 1%. Чтобы получить бонусы в размере 2%, вам потребуется тратить со счета своего платежного инструмента от 15 до 75 тысяч рублей. В том случае, если вы будете тратить со счета своего платежного инструмента более 75 тысяч рублей, то сможете рассчитывать на получение максимального бонуса в размере до 5%. Также постоянное использование кредитки от рассматриваемой банковской структуры при условии своевременной выплаты долгов позволяет улучшить ваш кредитный рейтинг.

Сколько стоит обслуживание?

За оформление кредитной карты и выпуск пластика комиссионный сбор не взимается. Счёт открывается только в отечественной валюте. «Карта возможностей» с абсолютно бесплатным обслуживанием вне зависимости от суммы покупок.

Остальные услуги по обслуживанию Карты Возможностей расцениваются по следующему тарифу:

- Перевыпуск — ₽0;

- SMS — оповещение — ₽0;

- Запрос баланса в сторонних банкоматах — ₽50;

- Выписки по счёту и справки предоставляются на бесплатной основе.

Снятие наличных

Комиссия за снятие наличных по Карте возможностей начисляется в соответствии с местом выполнения операции. Например:

- В банкоматах Группы ВТБ. Бесплатно до ₽50 000 в месяц. Далее, на сумму превышения лимита, начисляется комиссия, равная 5,5% (не менее ₽300). На снятие собственных средств комиссионный сбор не начисляется.

- В банкоматах сторонних кредитных учреждений. С лимита денежных средств — 5,5% (не менее ₽300) и 1% (не менее ₽300) с собственных средств.

- Через кассу ВТБ. При условии, что обналичиваемая сумма превышает ₽100 000 — 5,5% (не менее ₽300) с кредитного лимита и 0% с собственных денежных средств. В остальных случаях к комиссионному сбору приплюсовывается ₽

В день можно снять не более ₽100 000, а в месяц не более ₽600 000.

Преимущества использования кредитной карты ВТБ

Кредитная карта банка ВТБ предоставляет возможность пользоваться одной из самых удобных и выгодных по условиям программ. Одно из основных преимуществ — льготный период: воспользовавшись кредиткой, держатель не получает начисления процентов на протяжении длинного льготного периода, который составляет 101 день.

Плюсы держателям кредитной мультикарты предоставляются такие:

- Повышен лимит кредитования — он может быть предложен в размере 1 млн рублей.

- Невысокая процентная ставка.

- При выполнении определенных условий — бесплатное обслуживание.

- Беспроцентный период для покупок по карте и снятия наличности.

- Невысокая комиссия за получение наличных со счета кредитной мультикарты.

- В зависимости от стоимости приобретения проценты могут увеличиться до 10 %.

- Начисление кэшбэка на карту.

Кэшбэком называют возвращение некоторой части потраченных средств обратно на счет. Начисление происходит после того, как держатель совершил операции по карте, но воспользоваться им возможно будет только в следующем месяце после того, в котором совершалась покупка. Проценты, по которым рассчитывается возврат средств, определяются в зависимости от вида товара, который был оплачен при помощи кредитной мультикарты.

В категориях «Рестораны» и «Авто» возврат будет ограничен: он не производится, если сумма превысила 3000 рублей за месяц. Опции с названиями «Путешествия», «Коллекция» перестают работать после того, как кэшбэк достиг за месяц 5000 миль. Для опции «Заемщик» предельная сумма уменьшения платежа — до 5000 в месяц. Во всех других сферах возврат не ограничивается и определяется потраченными суммами.

Кредитный лимит.

Для каждого из клиентов банк будет индивидуально подбирать сумму для предоставления в кредит. Наибольшая сумма — миллион рублей, но если банк сочтет возможным, и этот лимит может быть превышен.

101 день без процентов на покупки и на снятие наличных.

По условиям разработчиков, в течение 101 дня после того, как со счета мультикарты были совершены расходные операции, за использование израсходованной в это время суммы держатель не платит.

Те владельцы карты, кто собирается воспользоваться данной льготой с выгодой для себя, для сохранения условий беспроцентного использования средств должны во время льготного периода заново пополнить счет. Им необходимо будет внести не только сумму, которой они воспользовались для своих целей, но и погасить комиссию, если она имеется.

Когда срок, отведенный для льготного периода, оканчивается, анализируются выплаты, совершенные клиентом. Затем принимается решение по поводу начисления процентов. Даже для льготного периода они могут быть начислены, если клиент совершал просрочки платежей или не вернул долг ко времени завершения беспроцентного срока.

Стоит принимать во внимание, что платежи по кредиту все равно надо вносить — беспроцентный период не означает, что клиенту можно полностью забыть о платежах на это время. Это значит, что сумма долга не будет возрастать

Каждый месяц в соответствии с графиком понадобится оплачивать ежемесячный взнос, который составит самое меньшее три процента от основной суммы, взятой в долг.

Какую кредитную карту выбрать — «Карту возможностей» ВТБ или другого банка.

Но, единственным нюансом для некоторой категории заёмщиков будет — присутствие требований банка к порядку оформления как обычного кредита (нужно обязательное подтверждение дохода справкой). В данное условие в некоторых банках не обязательное, к примеру на кредитной карте Тинькофф 120 дней без процентов.

Лучшие предложения по кредитным картам в банках с льготным периодом 0%

| Кредитные карты — наименование банка | Процентная ставка | Сумма | Кешбэк | Беспроцентный период (льготный период) | Обслуживание карты |

| ВТБ | от 14.9% | до 1 млн. ₽ | 3-15% | 110 дней | 0 ₽ |

| Банк Открытие | от 13,9% | до 500 т. ₽ | включён в условия обслуживания | 120 дней | 0% при выполнении условий (100 ₽ в месяц при покупках менее 5000 р. мес.) |

| МТС Деньги Weekend | от 19,9% | до 400 т. ₽ | 1 — 9% | 51 день | первый год бесплатно, со второго 1200 р. в год |

| Восточный Банк | от 18% | до 500 т. ₽ | до 15% | 90 дней | 0 ₽ |

| Райффайзен Банк | от 19% | до 600 т. ₽ | включён в условия обслуживания | 110 дней | 0 ₽ |

| Ренессанс Кредит | от 23,9% | до 600 т. ₽ | 3% | 55 дней | 0 ₽ первый год, со второго 0% при выполнении условий покупок в мес. на сумму от 10 000 ₽, в иных случаях 99 ₽ в мес. |

| Тинькофф Банк | от 12 % | до 700 т. ₽ | 3 — 30% | 55 дней | 590 ₽ в год |

| МТС CashBack | 11,99% | до 500 т. ₽ | 1-25% | 111 дней | 0 ₽ |

| Сбербанк | от 23,9% | до 600 т. ₽ | до 30% | 50 дней | 0 ₽ |

Оформив кредитную картуОформив данную кредитную карту

Кредитная карта «Карта возможностей» 110 дней без процентов теперь, с возможностью возобновления льготного периода, по завершению первого.

Плюсы, минусы и подвохи кредитной мультикарты

При рассмотрении условий, которые предлагает ВТБ по кредитке, складывается впечатление, что продукт идеален и с легкостью может затмить предложения других кредитно-финансовых учреждений. Однако, подвох у кредитной мультикарты ВТБ 24 все-таки есть — в чем он заключается и насколько это противоречит обещаниям банка, разберем далее.

К основным достоинствам, рекламируемым банком, относятся:

- Льготный период – 101 день с момента списания. Стоит отметить, что дата списания и дата совершения платежа могут различаться. Это связано с тем, что средства могут быть сняты через несколько дней после оплаты товара.

- Возможность получать особые вознаграждения в рамках 7 категорий.

- Процентная ставка – от 16% в год.

- Высокий кредитный лимит – до 1 млн. руб.

- Снятие наличных и денежные переводы не облагаются комиссией.

- Бесплатное оформление и содержание счета.

- Привязка 5 дополнительных карт.

- Оформление только по паспорту.

Подводные камни всплывают при более тщательном изучении продукта. Например:

- Ставка 16% по мультикарте ВТБ доступна, если подключена опция «Заемщик» и соблюдены требования для начисления максимального вознаграждения. В остальных случаях базовая ставка составит 26% годовых.

- Дополнительные опции не могут функционировать одновременно. Клиенту предлагается выбрать одну категорию, которую можно бесплатно изменить в следующем месяце.

- Проведение всех денежных операций, а также обслуживание счета клиент получает бесплатно, выполнив определенные условия банка. В противном случае комиссия снимется в соответствии с тарифным планом.

- Даже если условия для бесплатного перевода и снятия наличных соблюдены, комиссионный сбор все равно спишется с карты, но вернется в следующем месяце в виде кешбэка.

- Оформление по одному лишь паспорту возможно, но в таком случае одобренный лимит будет меньше 300 тыс. Для получения большей суммы необходимо предоставить справку о доходах.

- В период льготного пользования заемными средствами, клиенту все равно нужно вносить минимальный обязательный платеж ежемесячно. Размер платежа равен 3% от суммы долга. Если пропустить его, беспроцентный период перестанет действовать.

Как видно, если соблюсти условия банка, все достоинства кредитной карты ВТБ будут раскрыты в полной мере. Отсюда следует единственный минус банковского предложения – слишком красочная реклама, не предупреждающая клиента о подводных камнях.

Опции Мультикарты

Отдельного внимания заслуживают всевозможные опции Мультикарты, благодаря которым она становится лакомым кусочком для продвинутых пользователей пластиковых карт.

Согласно условиям обслуживания ВТБ-24 по Мультикарте можно подключить 1 из 4-х доступных опций и менять их каждый месяц между собой. Например, в один месяц пользоваться одной опцией, в другой — другой и т.д. По каждой опции предусмотрены свои условия, которые зависят от суммы средств, которую ежемесячно тратит владелец карты.

Первая опция — cash back на все покупки

Если подключить эту услугу, клиент в течение месяца будет получать кэшбек на любые покупки, совершенные по карте или с использованием ее реквизитов. Процент кэшбека варьируется от 1% до 2% и зависит от суммы месячных расходов:

- До 15 тыс. руб. — кэшбек 1%

- До 75 тыс. руб. — 1,5%

- От 75 тыс. руб. — 2%

Вторая опция — Авто или рестораны

Это тоже опция кэшбека, но по конкретным категориям: «Авто» или «Рестораны». Процент кэшбека напрямую связан с суммой ежемесячных расходов по пластиковой карточке:

- От 5 до 15 тыс. руб. — 2%

- От 15 до 75 тыс. руб. — 5%

- От 75 тыс. руб. — 10%

Как видно, максимальная сумма кэшбека по операциям оплаты в категории «Авто» составляет 10%, поэтому карточку можно смело называть отличной находкой для автомобилистов.

Третья опция — Коллекция или Путешествия

Если клиент выберет опцию «Путешествия», то за каждые потраченные 100 рублей по карте, он будет получать мили. Впоследствии мили можно обменять на авиабилеты любой компании авиаперевозчика. Начисление миль напрямую зависит от суммы расходов в течение месяца.

- До 15 тыс. — 1 миля за 100 руб.

- До 75 тыс. — 2 мили за 100 руб. в чеке

- От 75 тыс. — 4 мили за каждые 100 руб.

Выбрав опцию «Коллекция», клиент будет получать специальные бонусы по программе привилегий банка за каждые потраченные 30 рублей.

- При расходах в месяц до 15 тыс. — 1 бонус за 30 руб. в чеке

- До 75 тыс. руб. — 2 бонуса

- От 75 тыс. — 4 бонуса

Четвертая опция — начисление процентов на остаток

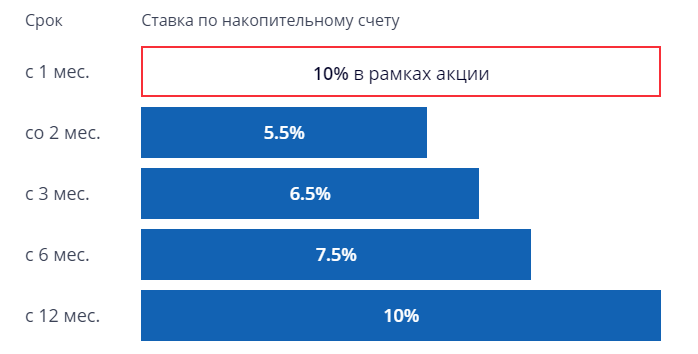

В рамках этой опции в течение первого месяца использования карты клиенту начисляются повышенные проценты в размере 10% годовых на любой остаток. Именно поэтому в первый месяц владельцу лучше подключить эту опцию, потому что начиная со 2-го месяца проценты резко упадут до 5.5% годовых и будут планомерно подниматься согласно приведенному ниже графику.

Согласно графику следующее увеличение процентной ставки произойдет с 3-го месяца использования карточки и процент составит 6.5% годовых, потом 7.5% в год и 10%, начиная с 12 месяца использования.

Служба поддержки вводит в заблуждение

Сергей, г. Миасс

Уже достаточно давно пользуюсь услугами ВТБ и крайне расстроен, что приходится писать негативное мнение об учреждении. Я считаюсь премиальным клиентом ВТБ, но звонки в службу поддержки просто выбивают меня из колеи. Честно, боюсь представить, как операторы общаются с «простыми смертными».

Решил перевести все операции в ВТБ. Интерфейс мобильного приложения и удобство совершения платежей немного хуже, чем в «Сбербанк Онлайн», но обслуживаться сразу в двух банках мне было неудобно. Остановил выбор на ВТБ, все же свыкнуться с новым оформлением личного кабинета – дело времени.

Сначала попробовал оплатить с кредитной карты мобильную связь, операция прошла успешно. Следом решил погасить квитанции ЖКХ. Перевод ушел, я решил уточнить в чате у оператора, все ли хорошо, не спишется ли с меня комиссия. Все-таки ЖКХ оплачивал впервые, решил разузнать. Ответ меня неприятно удивил. Оказывается, вместе с платежом списалась и комиссия – 5,5% от суммы, но не менее 300 рублей. На вопрос: «За что сбор, в Сбербанке такого не было?», меня уверили, что здесь такие тарифы при оплате с кредитки.

Я попросил оформить претензию и списать сумму комиссии с дебетового пластика. Мне ответили, что никаких претензий создавать не будут, приходите в офис после списания. По итогу выяснилось, что в службе поддержки банка работают некомпетентные специалисты. Они не могут отличить операции, попадающие под категорию «Платежи» от «Переводов». Поэтому лучше поберечь нервы и не оплачивать квитки в приложении ВТБ.

На какие операции распространяется льготный период?

Действие беспроцентного периода по «Карте возможностей» охватывает только операции покупок (включая оплату услуг через онлайн-сервисы ВТБ). При оформлении кредитки с 3 декабря 2020 года применяются особые условия грейса. В месяц выдачи карты и следующий за ним льготный период также распространяется на следующие расходные операции:

- получение наличных денежных средств в любых банкоматах, а также в кассах отделений ВТБ и других кредитных организаций;

- денежные переводы на другие банковские карты через сервисы Card2Card;

- переводы или списания денежных средств с использованием ВТБ-Онлайн.

Начиная с третьего месяца после выпуска карты, в грейс включаются только операции оплаты товаров и услуг.

Льготный период по кредитке ВТБ

Если использовать карту только для оплаты покупок и погасить всю задолженность в течение 110 дней, то можно не платить проценты банку. Данная услуга называется льготный период (грейс). На операции денежных переводов и снятия наличных его действие не распространяется.

Льготный период начинается с 1-го числа месяца, в котором клиент совершил первую покупку. Например, если заёмщик впервые рассчитался карточкой в магазине 15 мая, то грейс будет действовать с 1 мая по 20 августа. До указанного срока требуется внести всю сумму долга. Как только кредитный лимит будет погашен полностью, можно совершать новые покупки.

Во время льготного периода до 20-го числа каждого месяца (не позднее 18:00) на карту необходимо вносить минимальные платежи. Сумма обязательного взноса составляет 3% от остатка задолженности. В неё также включается комиссия за снятие наличных и начисленные проценты (если клиент не успел закрыть задолженность в полном объёме).

Важная информация

Как увеличить кредитный лимит по карте?

Нужно обратиться в любое отделение банка ВТБ. При себе иметь паспорт и документ, подтверждающий доход (справка по форме 2-НДФЛ или справка по форме банка). Если вы получаете заработную плату или пенсию на карту ВТБ, справки не требуются.

Когда нужно вносить минимальные платежи?

Минимальные платежи нужно вносить не позднее 18:00 по МСК 20-го числа каждого месяца при наличии задолженности по карте и если у вас не подключена услуга “Кредитные каникулы”.

Что делать, если потеряли карту?

Позвонить в банк по телефону 8 (800) 100-24-24, и сообщить об утере карты. Карта будет заблокирована в тот же момент. Воспользоваться ей уже будет нельзя. Подтвердить своё обращение письменным заявлением об утрате карты в любом офисе ВТБ и получить новую взамен утраченной.

Что делать, если забыт ПИН-код карты?

В ВТБ Онлайн нужно выбрать пункт “Cмените ПИН-код” в разделе вашей кредитной карты. Позвоните в банк по телефону 8 (800) 100-24-24 или 1000 (для мобильных телефонов) и следуйте инструкциям голосового помощника.

Можно ли оформить дополнительные карты?

Бесплатно можно оформить до 5 дополнительных карт и получать вознаграждения по всем покупкам с них.