Кредитные карты с льготным периодом

Содержание:

- Кредитная карта с льготным периодом для снятия наличных

- Как выбрать кредитную карту

- Самые выгодные карты для снятия наличных

- Заказать кредитную карту с беспроцентным периодом

- Как получить кредитку с большим грейс-периодом

- Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

- Как выбрать самую выгодную кредитку с льготным периодом?

- Кредитные карты с льготным периодом 200 дней и больше

- Где найти кредитную карту с бесплатным обслуживанием и льготным периодом

- Что лучше взять — кредит или кредитную карту

- Выгодные предложения по кредиткам этого года

- Преимущества и недостатки кредитных карт

- Что выгоднее потребительский кредит или кредитная карта?

- Как работает беспроцентный период?

Кредитная карта с льготным периодом для снятия наличных

Для того, чтобы сделать использование кредитки максимально комфортным, и не переживать о том, что на эту операцию грейс-период распространяется, а на эту нет, нужно искать универсальные кредитки. Их особенность в том, что беспроцентный срок будет действовать на самые важные опции, и даже если вам по какой-то причине нужны именно наличные, вы не будете за это переплачивать.

Стоит отметить, что таких предложений гораздо меньше, чем с обычным грейс-периодом, и это легко объяснимо, ведь снятие денег в банкомат – это основной источник дохода для банка. Но тем не менее, есть учреждения, которые для привлечения клиентов готовы сделать такую «поблажку».

Кредитные карты для снятия наличных →

В этом разделе мы предлагаем изучить предложение от Альфа-банка и МТС банка. Две коммерческие организации, которые лояльно относятся к своим заемщикам:

| Параметр для сравнения |

100 дней 100 дней

|

Zero Zero

|

| Процентная ставка | От 11,99% | 10% |

| Сумма лимита | До 500.000 | До 150.000 |

| Льготный период | До 100 | До 1100 |

| Годовое обслуживание | От 590 до 1490р | От 0 до 10950р. |

| Сколько можно снять | 0% при снятии до 50 000 руб. в месяц, далее 5,9%, мин. 500 руб. | 0% до 50 000 руб. в день, до 600 000 руб. в мес. |

Как видите, лимиты везде одинаковые, т.е. снять больше 50.000 рублей не получится, но только в МТС-банке такое ограничение действует на 1 сутки, а в Альфа-банке – на целый месяц. Соответственно, если вы предполагаете, что вам может понадобиться часто снимать банкноты в банкоматах, то вы должны выбирать именно то предложение, где ограничения самые слабые.

Как выбрать кредитную карту

Мы рекомендуем вам смотреть не только на грейс-период, но также и оценивать остальные, не менее важные параметры банковского продукта. Ведь может оказаться так, что этот срок без % действительно длинный, но вам нужно ежедневно платить комиссию за обслуживание, и тогда выгодность такой карточки будет сомнительная.

Или вы хотите иногда иметь возможность снимать наличные, а выбранный вами банк за эту услугу берёт высокую комиссию. Либо одобряют совсем незначительную сумму, которой вам будет недостаточно для расходов.

Соответственно, рассматривать кредитные предложения нужно со всех сторон, принимая во внимание следующее:

- Какой могут одобрить лимит;

- Какой действует процент по окончании беспроцентного срока;

- Какая берется плата за обслуживание;

- Есть ли бонусы или программа лояльности.

Самые выгодные карты для снятия наличных

«Просто кредитная карта» Ситибанк

Рейтинг: 5.0

Лидером становится финансовый продукт, который позволяет снимать наличные бесплатно без любых ограничений. Он не предполагает оплаты за годовое обслуживание, выпуск и штрафов за просрочку. Надежный банк, являющийся подразделением крупнейшего финансового концерна, гарантирует сохранность собственных средств, так как карта может быть оформлена и как основная, и как кредитная.

После дистанционного одобрения заявки, готовый пластиковый носитель можно получить одним из 3 способов: в офисе компании, на почте или через курьера. Лимит суммы составляет 300000 рублей. Процентная ставка утверждается согласно категории, в которую попадает заемщик, и начинается от 13,9%.

Покупка в торговых организациях-партнерах Ситибанка даст возможность сэкономить до 20% от суммы товара. Москвичам, пользующимся общественным транспортом, предоставляются возможность оплаты проезда «Просто кредитной картой». Мобильное приложение будет стоить 65 рублей в месяц. Смс-сообщения обойдутся держателю в 89 рублей за 30 дней. Несомненным плюсом кроме всех перечисленных является предоставление льготного периода, длительность которого составляет 120 дней. Чтобы пользоваться картой, необходимо подтвердить доход.

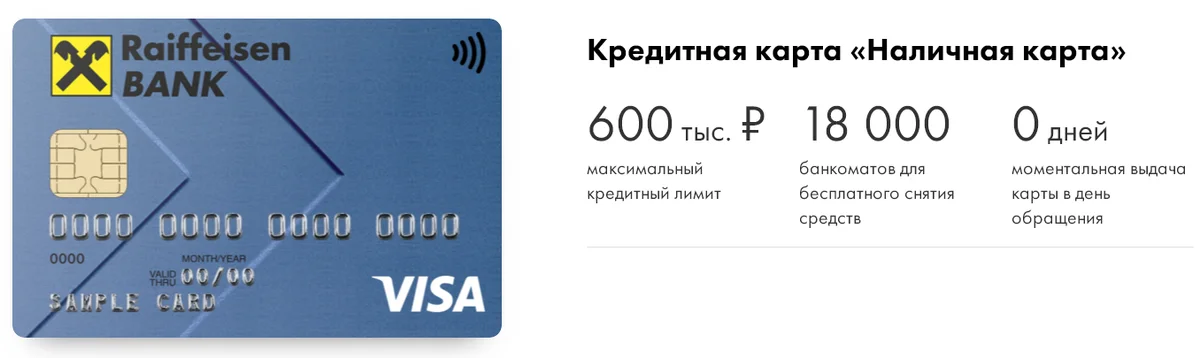

«Наличная карта» Райффайзенбанк

Рейтинг: 4.9

На втором месте – карта с выгодным предложением для тех, кто предпочитает везде рассчитываться наличными средствами. За снятие в собственных банкоматах и организаций-партнеров платить не придется. Если банк не входит в этот список, то со счета спишется 0,5% от суммы. Это еще не все преимущества этой карты. Ей можно расплачиваться в любой точке мира, а о решении на ее получение можно узнать моментально после подачи заявки.

Лимит предоставляется в размере до 600000 рублей. Льготный беспроцентный период длится 50 дней. За годовое обслуживание основной карты снимается 890 рублей, дополнительной – 500. Пополнение счета суммой свыше 10000 руб. не тарифицируется, меньшей – 100 р. Получение готовой карты возможно в офисе или через менеджера, который подъедет по указанному адресу в оговоренный срок.

Условия банка были оценены всеми держателями, которые пользуются и наличными, и безналичными средствами. Удобное мобильное приложение и интернет-управление финансами помогает всегда контролировать расходы. Бонусная программа позволяет возвращать кэшбэк и получать скидочные предложения до 30% от магазинов-партнеров Райффайзенбанка. Смс-оповещение подключается по желанию заемщика, и его стоимость составляет 60 рублей в месяц.

«МТС Деньги Zero» МТС Банк

Рейтинг: 4.8

Максимально доступная кредитная сумма – 150000 руб. Кроме пользования наличными можно оплачивать покупки без процентов. Бесплатное обслуживание длится 60 месяцев. При нарушении договорных сроков со счета ежедневно списывается 30 рублей. Процентная ставка одна из самых низких на рынке – 10%. Существенный плюс: если заемные деньги не тратятся, то никаких комиссионных не взимается.

Кредитная программа предусматривает пользование мобильным приложением и онлайн-банком бесплатно. Карта рассчитана и на бесконтактную оплату товаров и услуг. Среди всех преимуществ был выделен недостаток: отсутствие бонусов за покупки. Но по отношению ко всем плюсам этот минус не существенен.

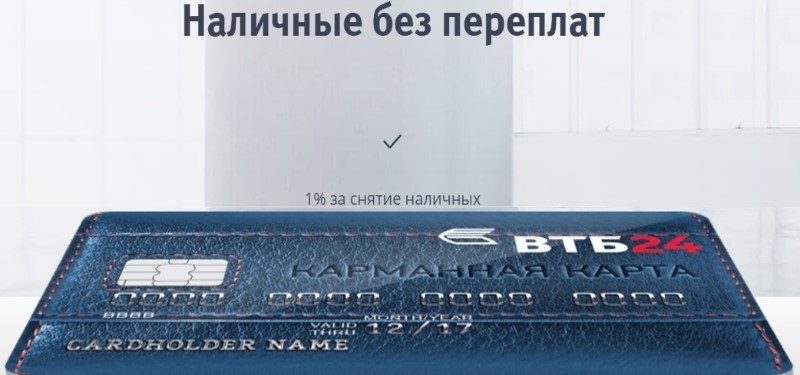

«Карманная карта» ВТБ 24

Рейтинг: 4.7

На четвертой строчке – классическая кредитная карта, с которой можно снимать до 100000 руб. наличными в день в любых банкоматах. Тариф за операцию составляет 1%. Доступный лимит при положительной кредитной истории – от 10000 до 299999 рублей. Получить карту можно, отправив заявку онлайн, в близлежащем отделении. Заемщик должен соответствовать следующим критериям: возраст 21-68 лет, гражданство РФ, постоянная занятость на одном месте не менее полугода.

При подписании договора необходимо предоставить справку 2-НДФЛ. Интернет-банкинг – бесплатный. Смс-информирование стоит 59 р. за месяц, годовое обслуживание – 900 р. При покупках в торговых точках компаний-партнеров скидки достигают 30%. Минимальная сумма обналичивания – 50 руб. Процентная ставка варьируется от 22 до 28%. При переводах кредитных средств комиссия составляет 0,055%. За собственные финансы она не взимается.

«Карманная карта» от ВТБ 24 выгодна зарплатным клиентам, которые могут не подтверждать доход. Преимуществ у продукта много. Минусом посчитали отсутствие льготного периода, но в остальном все условия выгодны, особенно тем, кто уже кредитовался в этом банке и является добросовестным заемщиком.

Заказать кредитную карту с беспроцентным периодом

Период без процентов – временной промежуток, на протяжении которого владелец «пластика» вправе использовать деньги банка бесплатно или по уменьшенной ставке. Главным условием предложения выступает полное погашение долга до окончания льготного срока. Заказать выгодную кредитную карту с увеличенным беспроцентным периодом можно во многих банках. В основном он составляет от 50 до 120 дней, но на рынке встречаются предложения, превышающие эти значения.

Существует несколько видов грейс-периода, которые отсчитываются от разных событий:

- момент совершения первого платежа;

- дата активации карточки;

- с начала месяца, в котором держатель приступил к расходованию средств.

В договоре может быть прописан механизм прерывания времени без %. В основном это связано со снятием наличных, так как кредитки предназначены, прежде всего, для безналичных платежей. Некоторые эмитенты не разрешают переводить заемные средства на счета физических лиц или другие дебетовые/кредитные карточки. Совершение подобных транзакций также считается поводом для прерывания grace-периода.

Льготный промежуток сохраняет обязанность за владельцем кредитки вносить минимальный платеж.

Как получить кредитку с большим грейс-периодом

Чтобы получить одобрение финансового учреждения на получение кредитной карты, следует избегать часто встречающихся ошибок. Подавая документы на получение кредитки, нужно указывать только правдивую информацию о работе, поскольку сотрудникам банка легко это проверить.

Если помимо основной работы есть еще какие-то источники дохода, то о них желательно сообщить. Не рекомендуется преувеличивать собственные доходы. Если банк одобрит карту со льготным периодом, а лимит окажется для клиента слишком высоким, то он рискует не оплатить задолженность в положенный срок.

Не стоит заниматься оформлением пластика, если имеется более трех открытых кредитов. Также не имеет смысла скрывать правду о кредитной истории, поскольку информация о финансовом рейтинге заемщика всегда проверяется через БКИ. Когда у клиента хорошая кредитная история, а все платежи по предыдущим и нынешним кредитам сделаны в срок, у него есть все шансы получить выбранную кредитку в течение дня.

Требования к заемщику

У всех банковских учреждений существует ряд требований к заемщику, выполнение которых гарантирует получение пластиковой карточки. Если будущий клиент хочет получить кредитку, имеющую самый большой грейс-период, то он должен быть гражданином России и иметь официальное трудоустройство. Возрастные рамки — от 21 года до 60 лет.

На льготные условия по кредитной карте влияют данные о кредитной истории заемщика, а также наличие или отсутствие других кредитов. Затраты на погашение всех имеющихся у клиента кредитов не должны превышать 30% от его официального дохода. У каждого банка требования к минимальному пакету документов могут немного отличаться, но в целом получить пластиковую карточку сможет каждый желающий — трудоспособный человек, имеющий официальное трудоустройство.

Необходимые документы

Чтобы стать обладателем пластиковой карточки с льготным периодом 145 дней и более банковскому учреждению нужно предоставить небольшой пакет документации. Обычно в него входит паспорт РФ, водительские права и справка о доходах с места работы заемщика. Будущему клиенту рекомендуется внимательно изучить условия погашения задолженностей по кредитке. Если клиент доволен льготным периодом, его устраивает кэшбек по кредитке, получение карточки займет несколько минут.

Алгоритм оформления

Лучшие кредитные карты оформляются довольно просто, и в этом клиентам помогают современные технологии. Больше нет необходимости отвлекаться от работы, идти в отделение выбранного банка, стоять там в очередях. Все, что нужно сделать заемщикам — выбрать подходящие кредитные карты со льготным лимитом, даже до 1 млн. руб. и составить заявку на получение кредитки. Для этого достаточно воспользоваться компьютером, телефоном или планшетом, имеющим доступ в интернет.

Сайт банка предлагает будущему клиенту форму для заполнения заявки на получение кредитки. В заявке указываются номер телефона, паспортные данные и место жительства. Некоторые банки запрашивают сумму дохода заемщика. После этого сотрудники банка обрабатывают заявку, и в большинстве случаев клиент получает одобрение. Банковские работники связываются с клиентом и обговаривают способ доставки карточки. Обычно заемщик самостоятельно приходит в банковское отделение и забирает кредитку, но сейчас многие банки предлагают услугу курьерской доставки.

Среди огромного количества кредитных карточек, предлагаемых различными финансовыми учреждениями, обычному человеку бывает сложно сделать правильный выбор. Но кредитки с большим льготным периодом наиболее привлекательны для заемщиков. Ведь чем длиннее льготные условия пользования кредитом, тем дольше клиент пользуется банковскими средствами бесплатно, без оплаты процентов.

Рекомендуем выбрать не одну, а сразу несколько кредиток с похожими условиями кредитования в разных банках и отправить заявки на получение. Это значительно увеличит шансы заемщика получить понравившуюся карту. Даже если клиенту где-то откажут в получении, то в другом банковском учреждении он получит положительный ответ.

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Исходя из текущей долговой нагрузки, максимальная безопасная сумма кредита для вас

Как сделать так, чтобы кредитные карты в банках работали на вас

Кредитная карта, как вы уже могли убедиться, — это не только финансовый резерв. С ее помощью можно не только тратить деньги, но и зарабатывать. Вот еще несколько советов, которые позволят вам обрести пассивный доход:

- Заведите лучшую кредитную карту, позволяющую хранить деньги под проценты, например, Кэшбэк Восточного, Халва Совкомбанка, MTS CASHBACK. Если на остатке оставлять определенную сумму, на нее будут капать %. Но сначала посчитайте возможную прибыль по накопительному счету, и учтите комиссию за годовое обслуживание. Если прибыль покроет стоимость пластика, вы сможете получить выгоду.

- Следите за скидками на нужные товары. Так вы сможете сэкономить, не дожидаясь зарплаты, а оплатив покупки кредитной картой в период акции.

- Если вам подключены платные услуги, следите, чтобы на счету всегда была сумма для их оплаты. Иначе банк спишет комиссию, из-за чего может образоваться задолженность, прекратиться льготный период и т.п.

- Старайтесь не запрашивать большой лимит. Он должен быть соизмеримым с вашим заработком.

- Подумайте, какие товары вы приобретаете чаще всего, а потом посмотрите, за какие покупки, а также, сколько банк будет возвращать денег. И уже отталкивайтесь от этого. Автовладельцам стоит присмотреться к картам с большим кэшбэком за покупки на АЗС. Для путешественников самые выгодные кредитные карты банков с максимальным количеством бонусов в виде миль.

- Внимательно изучите особенности бонусной программы. Оцените, принесет ли пользу выбранная кредитная карта. Смотрите на: количество партнеров; разнообразие категорий, величину бонусов, срок действия программы, период, когда баллы конвертируются в рубли.

- Платите в кафе, кинотеатре за друзей. Предварительно попросите, чтобы товарищи деньги, которые собирались на себя потратить, перевели вам на кредитную карту или возвратили наличными. Так вам начислят больше бонусов за общую сумму счета и, оплачивая расходы всей компании, вы ничего не потеряете.

В конце

Чтобы кредитная карта стала для вас лучшей, то есть приносила максимальную выгоду, вы должны соблюдать финансовую дисциплину, дедлайн, брать не больше, чем можете вернуть. Заводите кредитку только при наличии стабильного дохода и после внимательного изучения договора, условий обслуживания и программ лояльности. Интересно, какую кредитную карту оформите вы?

Как выбрать самую выгодную кредитку с льготным периодом?

Для начала — стоит разобраться с тем,

Сколько длится льготный период по карте

Самый минимум 50 — 56 дней. Удобно — чтобы не ходить по друзьям, сослуживцам и соседям, занимаем у банка немного денег на срок до 1,5 месяца, а потом отдаем и не платим лишнее. Да, грейс-период небольшой — но для целей вроде «перехватить денег до зарплаты» такой карты вполне достаточно.

Сейчас из-за возросшей конкуренции между банками появились кредитки с более длинным грейсом — до 100, 110 и даже 120 дней без процентов. Конечно, больше — не меньше, и при прочих равных выгоднее взять именно такой «пластик». Но — не расслабляйтесь, местами бывает не всё так просто.

На какие операции распространяется?

В идеале — на всё, т.е. и на покупки по карте, и на снятия наличных, и на переводы. Если он действует не на всё — вам лучше об этом знать, чтобы случайно не попасть на проценты и штрафы, например, при снятии наличных.

Точка отсчёта

После какого события начинается льготный период — с покупки, с определённой даты, с даты списания комиссии за обслуживание и т.п. Параметр нужно знать, чтобы «подгадать» срок покупки и не пропустить часть льготного периода.

Что за льготный период по карте — «честный» или «нечестный»?

Иными словами — когда возвращать долг. Поясним на простом примере:

Что такое «нечестный» грейс

Долг по карте необходимо погасить к конкретной дате. Например:

Получается обидно, конечно — на смартфон была рассрочка 55 дней, а на зуб — всего 10, и хотя бы небольшую отсрочку по второй трате банк не предоставил. В результате на погашение долга уйдет приличная часть зарплаты, придется «класть зубы на полку». Думаю, теперь вы понимаете, почему такой грейс-период в народе называют «нечестным»..

Что такое «честный» грейс

Какой грейс-период лучше?

Как ни странно, многие предпочитают именно «НЕчестный» грейс. Почему? Да, истории вроде «зуб заболел» — вещь неприятная. Зато с «нечестным» льготным периодом проще — всегда знаешь, что расплатиться нужно к такой-то дате. Так проще планировать расходы. Рассчитался — и свободен.

А «честный» грейс и подход «Халвы» как раз не так удобен — легко запутаться с платежами и датами, т.к. вечно надо помнить, когда, что и сколько необходимо заплатить. Замотался, забыл, потратил деньги на что-то другое — и вылетел из льготного периода. И привет, штрафы, комиссии и испорченная кредитная история.

В результате — «нечестный» грейс скорее благо, чем зло.

Что ещё умеет карта?

Льготный период — важный параметр. Но не единственный — при выборе лучшей кредитки есть смысл учитывать и другие характеристики:

- Стоимость выпуска и обслуживания. Да, бесплатная и качественная «кредитка» — вещь из разряда «днём с огнём». Но и переплачивать банку за кредитку в наше время больше, чем по рынку — просто странно.

- «Фишки» — уникальные особенности «пластика», дополнительная выгода для вас как держателя. У каждой карты они свои. Например, у кредитной карты «100 дней без %» от «Альфа-Банка» есть редкая возможность снимать до 50 000 руб./мес. с кредитного лимита в рассрочку на срок до 100 дней. И никакой переплаты — скрытых комиссий, штрафов и т.п. — за это не будет.

- «Подводные камни». Яркий пример — то же снятие наличных в других банках. Скажем, «ВТБ» и «Открытие» тоже предлагают снимать деньги с кредитного лимита без комиссии… но взимают с 1-го дня процентную ставку, а это до 35% годовых. Про такие вещи, конечно, нужно знать.

Запомнить:

Ищите кредитку:

- С длинным льготным периодом на все операции.

- С бесплатным или недорогим обслуживанием. Недорого — это до 1 500 рублей в год.

- С полезными бонусами — кэшбэком, нефинансированием и т.п.

Кредитные карты с льготным периодом 200 дней и больше

Когда речь заходит о действительно большом беспроцентном сроке, то таких предложений можно найти немного. В большинстве своем банки дают не более двух месяцев на то, чтобы заемщики могли погасить свою задолженность без переплаты.

Однако, если вам нужен именно максимальный срок для того, чтобы не беспокоиться о процентах, то мы можем вам предложить несколько вариантов – УБРиР, МТС Банк, Совкомбанк, все они готовы предложить своим клиентам очень привлекательные условия кредитования.

Для более наглядного сравнения, рассмотрим два варианта:

| Характеристики |

Кредитная карта Zero Кредитная карта Zero

|

Халва Халва

|

| Процентная ставка | 10% | 0-10% |

| Лимит | До 150.000 | До 350.000 |

| Стоимость обслуживания | 0-10.950 | |

| Льготный период | До 1100 | До 1080 |

| На что распространяется | На операции оплаты товаров и услуг, а также на снятие наличных | На безналичную оплату товаров |

Как видите, две эти карты обладают достаточно большим промежутком времени, в течение которого не будут начисляться проценты, но по остальным категориям они совершенно разные. Первая кредитка идеальна для небольших покупок и снятия наличных без комиссий, вторая подходит для более крупных расходов, без дополнительной платы за обслуживание.

Где найти кредитную карту с бесплатным обслуживанием и льготным периодом

Все мы стараемся максимально сэкономить на своих расходах, и это вполне естественно. Зачем платить за обслуживание карточки, если в других банках за это никакой платы не берут?

Сейчас между банками очень высокая конкуренция, и чтобы привлечь к себе заемщиков, кредиторы стремятся сделать использование пластика максимально выгодным для своих клиентов. И этим надо обязательно пользоваться, ведь порой плата может быть очень весомой, и берут её просто за то, что карта лежит у вас в кармане. То есть даже если вы ею не пользуетесь, деньги все равно набегают.

Кредитные карты с бесплатным обслуживанием →

Чтобы этого избежать, можно воспользоваться одним из предложений ниже, где мы решили сравнить программу от крупного государственного банка ВТБ и более мелкого коммерческого МТС банка:

| Сравнение |

Карта возможностей Карта возможностей

|

МТС Cashback МТС Cashback

|

| Процентная ставка, в год | От 11,6% до 34,9% | От 11,9% до 25,9% |

| Размер лимита, руб. | До 1.000.000 | До 500.000 |

| Беспроцентный срок | До 110 | До 111/td> |

| На что действует | На безналичную оплату товаров и услуг | На операции по безналичной оплате покупок |

| Кэшбэк/бонусы | Платная бонусная программа с начислением 1,5 бонуса за каждые 100р. покупки | Кэшбэк до 25% при покупке у партнеров банка через приложение МТС Cashback |

| Всегда ли бесплатно | Да | За выпуск карты надо заплатить 299р. |

Казалось бы, предложения приблизительно схожие, ведь у них льготный период одинаков, и распространяется он на одни и те же операции, за обслуживание платить не нужно. Но при этом у них действуют совершенно разные лимиты, у владельцев карт ВТБ гораздо больше возможностей, но и ставка выше.

У тех же, кто обслуживается в МТС банке, возможности меньше, но при этом они смогут зарабатывать на своих покупках, возвращая практически четверть от потраченных ими денежных средств.

Что лучше взять — кредит или кредитную карту

- Цель — масштабная. Например, обучение или ремонт. В рамках кредита банки предоставляют крупные суммы.

- Вы не планируете тратить больше, чем изначально задумали.

- Деньги вам нужны на длительный период.

Что выгоднее взять — кредит или кредитную карту

- Хотите создать кредитную историю или улучшить существующую.

- Запланировали мелкие траты и деньги вернете до окончания льготного периода.

- Совершаете преимущественно безналичные транзакции.

- Хотите сформировать запас денежных средств для путешествия.

Что проще оформить

- уровень дохода;

- кредитную историю;

- закредитованность;

- трудовой стаж на последнем месте работы и т. д.

От параметров претендента, во-первых, зависит решение банка, а, во-вторых, размер кредита и другие условия кредитования.

- 100 дней без процентов

- Банк: Альфа-Банк

- Льготный период: 100 дней

- Кредитный лимит: 500 000 рублей

- ️ Получить карту

- Карта возможностей

- Банк: ВТБ

- Льготный период: 110 дней

- Кредитный лимит: 1 000 000 рублей

- ️ Получить карту

- 110 на ВСЁ!

- Банк: Локо-Банк

- Льготный период: 110 дней

- Кредитный лимит: 300 000 рублей

- ️ Получить карту

- Платинум

- Банк: Тинькофф

- Льготный период: 55 дней

- Кредитный лимит: 700 000 рублей

- ️ Получить карту

- Просто кредитная карта

- Банк: Ситибанк

- Льготный период: 180 дней

- Кредитный лимит: 300 000 рублей

- ️ Получить карту

- 365

- Банк: Ренессанс Кредит

- Льготный период: 55 дней

- Кредитный лимит: 300 000 рублей

- ️ Получить карту

- 120 дней

- Банк: Банк Открытие

- Льготный период: 120 дней

- Кредитный лимит: 500 000 рублей

- ️ Получить карту

- Citi Select

- Банк: Ситибанк

- Льготный период: 50 дней

- Кредитный лимит: 300 000 рублей

- ️ Получить карту

- 110 дней

- Банк: Райффайзенбанк

- Льготный период: 110 дней

- Кредитный лимит: 600 000 рублей

- ️ Получить карту

- МТС Cashback

- Банк: МТС Банк

- Льготный период: 111 дней

- Кредитный лимит: 500 000 рублей

- ️ Получить карту

- Opencard

- Банк: Банк Открытие

- Льготный период: 55 дней

- Кредитный лимит: 500 000 рублей

- ️ Получить карту

- Наличная

- Банк: Райффайзенбанк

- Льготный период: 52 дня

- Кредитный лимит: 600 000 рублей

- ️ Получить карту

- МТС Деньги Weekend

- Банк: МТС Банк

- Льготный период: 51 день

- Кредитный лимит: 299 999 рублей

- ️ Получить карту

- МТС Деньги Zero

- Банк: МТС Банк

- Льготный период: 1 115 дней

- Кредитный лимит: 150 000 рублей

- ️ Получить карту

| Карта | Банк | Льготный период | Кредитный лимит |

|---|---|---|---|

| 100 дней без процентов | Альфа-Банк | 100 дней | 500 000 рублей |

| Карта возможностей | ВТБ | 110 дней | 1 000 000 рублей |

| 110 на ВСЁ! | Локо-Банк | 110 дней | 300 000 рублей |

| Платинум | Тинькофф | 55 дней | 700 000 рублей |

| Просто кредитная карта | Ситибанк | 180 дней | 300 000 рублей |

| 365 | Ренессанс Кредит | 55 дней | 300 000 рублей |

| 120 дней | Банк Открытие | 120 дней | 500 000 рублей |

| Citi Select | Ситибанк | 50 дней | 300 000 рублей |

| 110 дней | Райффайзенбанк | 110 дней | 600 000 рублей |

| МТС Cashback | МТС Банк | 111 дней | 500 000 рублей |

| Opencard | Банк Открытие | 55 дней | 500 000 рублей |

| Наличная | Райффайзенбанк | 52 дня | 600 000 рублей |

| МТС Деньги Weekend | МТС Банк | 51 день | 299 999 рублей |

| МТС Деньги Zero | МТС Банк | 1 115 дней | 150 000 рублей |

Выгодные предложения по кредиткам этого года

Финансисты постоянно совершенствуют карточные продукты, упрощают доступ к заемным ресурсам и заботятся об удобстве клиентов. Заманчивые и выгодные предложения этого года по оформлению кредиток на своих официальных сайтах предоставляют известные финансовые учреждения.

Восточный Банк:

- солидный лимит;

- минимальное количество документов (по паспорту);

- дистанционное одобрение;

- выгодный кэшбек;

- получение в офисе, по почте или курьерская доставка.

Тинькофф Банк:

- моментальное решение по онлайн заявке;

- высокий процент одобрений;

- возможность постепенного увеличения заемных сумм;

- крупный кэшбек;

- доставка на дом курьером или почтой.

Ренессанс Кредит:

- бесплатный выпуск и обслуживание;

- выдача в день обращения;

- повышенные шансы на положительный результат.

Альфа-Банк:

- продолжительный льготный период;

- возможность беспроцентного снятия наличных;

- мгновенное решение;

- бесплатная доставка.

УБРиР:

- достойный лимит кредитования;

- максимальный беспроцентный период;

- предоставление без подтверждения дохода.

Райффайзен:

- получение без посещения офиса;

- внушительные суммы кредитования;

- индивидуальный дизайн пластика.

Ассортимент банковских программ позволяют каждому соискателю получить удобную кредитку с привлекательными характеристиками.

Преимущества и недостатки кредитных карт

| Плюсы | Минусы |

| Выгодные условия для безналичных операций | Если не закрывать долг в льготный период, придется платить проценты по повышенной годовой ставке по сравнению с потребительскими кредитами |

| Большинство банков предлагают привлекательные акции и бонусные программы | Если нет финансовой грамотности и умения все рассчитывать, можно влезть в долги. Кредитка выгодна только тогда, когда задолженность погашается в льготный период |

| Если погашать задолженность вовремя, проценты не начисляются. Банк дает деньги в долг бесплатно | Наличные с кредитки снимать невыгодно: берется большая комиссия |

| Регулярное использование кредитки повышает шанс на одобрение более крупного потребительного кредита или ипотеки, если заемщик вносит все платежи вовремя | Платное годовое обслуживание |

| Воспользоваться заемными средствами можно в любое время суток. Не нужно просить деньги в долг у друзей или знакомых. Доступна любая сумма в пределах установленного лимита | |

| После закрытия задолженности заемные средства снова становятся доступными |

Перед оформлением кредитной карты с льготным периодом рекомендуется внимательно изучить условия. Это позволит выбрать самый подходящий по всем параметрам продукт.

Что выгоднее потребительский кредит или кредитная карта?

Чтобы ответить на этот вопрос, нужно понимать, для каких целей вы берете кредит. Если это разовая крупная покупка, например, нужны деньги на покупку авто, то есть смысл оформить потребительский кредит в банке. Если же вам регулярно нужны небольшие суммы на ежемесячные расходы, и вы в состоянии их вовремя возвращать — оформите кредитку.

Преимущество кредитки перед обычным займом в том, что картой можно пользоваться постоянно — после погашения долга лимит возобновляется. То есть не нужно заключать новый договор, заново собирать документы, ждать решения банка — просто вовремя пополняйте карту.

На что еще стоит обратить внимание, выбирая между потребительским кредитом и кредитной картой:

#1 Ставка по кредиту

Здесь преимущество на стороне потребительского кредита — обычно ставка по нему значительно ниже. С другой стороны, у обычных кредитов не предусмотрен льготный грейс период, а это значит, что проценты придется выплачивать в любом случае.

Рассмотрим на примере и в том же банке.

| Мультикарта | Обычный кредит | |

|---|---|---|

| ставка | 16-26% | от 11% |

| льготный период | 101 день | отсутствует |

#2 Срок возврата

Снова 1:0 в пользу потребительского кредита — обычно его выдают на несколько лет, а вот долг по кредитке нужно вернуть за несколько месяцев. Пример — кредит наличными и карта рассрочки от «Хоум-Кредит»:

- срок возврата обычного кредита — до 5 лет

- срок возврата по карте — до 12 месяцев

#3 Требования к клиенту

Здесь выгода на стороне кредитных карт — обычно для их оформления достаточно паспорта РФ и справки о доходах. В редких случаях могут понадобиться дополнительные документы, например, СНИЛС или водительское удостоверение.

Например, для оформления кредитки «Тинькофф-Платинум» нужен только паспорт РФ, а вот чтобы оформить понадобится целый перечень документов:

- Паспорт РФ

- СНИЛС

- Справка 2-НДФЛ или справка по форме банка о доходах

- Копия трудовой книжки или трудового договора, заверенного отделом кадров по месту работы в случае оформления кредита от 500 тысяч рублей

#4 Размер кредита

Кредитный лимит по картам редко превышает несколько сотен тысяч рублей, в среднем — это 300-500 тысяч, хотя бывают исключения, например, карта от Альфа-Банка, банка ВТБ-24 и карта #МожноВСЁ от Росбанка имеют лимит до 1 млн рублей. Как мы видим, такой лимит могут позволить себе крупные банки, у которых кредитки не являются основным продуктом.

#5 График платежей

По потребительскому кредиту обычно заранее оговаривается размер ежемесячного платежа и сроки погашения. В случае с кредитными картами этим управляет клиент. Такой вариант удобен только тем, у кого все в порядке с дисциплиной и финансовым положением. Не стоит забывать, что у каждой карты есть минимальный ежемесячный платеж, который нельзя пропускать.

#6 Расходы на обслуживание займа

В случае с потребительским кредитом все расходы уже включены в стоимость пакета. В случае с кредиткой на клиента ложатся дополнительные расходы — оплата за выпуск и обслуживание карты, дополнительные комиссии за снятие и переводы. Советуем заранее ознакомиться с условиями по кредитной карте.

#7 Безопасность

В плане безопасности потребительский кредит выигрывает, так как здесь существует только один риск — быть ограбленным по пути из банка или при погашении долга.

Кредитки менее безопасны — данные с карты могут быть украдены мошенниками, пластик можно потерять или испортить, банк может заблокировать карту.

Как работает беспроцентный период?

Например:

10 августа вы заключили кредитный договор, активировали карту и совершили первую покупку. Начался беспроцентный период 100 дней.

10 сентября, 10 октября, 10 ноября мы присылаем вам смс с суммой и датой минимального платежа. Эту сумму необходимо внести в течение 20 дней.

19 ноября заканчивается беспроцентный период. Если вы погасили всю сумму долга, проценты не начисляются. Следующие 100 дней без процентов начнутся после первой покупки по карте.

Платежный период — это период в 20 календарных дней, он начинается с даты, когда банк установил для вас кредитный лимит, и заканчивается на двадцатый календарный день в 23:00 по Москве.