Подробные условия по счету «моя копилка» в банке открытие

Содержание:

Страхование вкладов по счёту «Моя копилка»

Согласно положениям Федерального закона «О страховании вкладов в банках Российской Федерации» от 23.12.2003 года №177-ФЗ, средства, размещённые на вкладах физических лиц, подлежат обязательному возмещению. Счёт «Моя копилка» также входит в систему страхования, поэтому в случае банкротства банка или отзыва у него лицензии клиент сможет вернуть вложенные средства.

Выплата осуществляется в пределах установленной законом суммы, которая составляет 1 400 000 рублей. Это общий лимит средств, который клиент может получить по своим вкладам, счетам и картам, открытым в одном банке. Остаток суммы выплачивается на основании закона «О банкротстве» (в порядке очереди по удовлетворению требований кредиторов).

Дебетовые карты банка Открытие и «Моя копилка»

Для дистанционного открытия и управления счётом «Моя копилка» банк «Открытие» предлагает оформить одну из следующих дебетовых карт:

- Opencard. По карте начисляется до 11% кэшбэка в выбранной бонусной категории (АЗС, Кафе и рестораны, Аптеки и салоны красоты, Отели и билеты) или до 3% за любые покупки. За обслуживание счёта комиссия не взимается. Также с данной карточки можно снимать деньги бесплатно через любые банкоматы.

- Opencard Премиум (карта не выпускается). В дополнение к указанным выше преимуществам владелец дебетовой премиальной карты получает бесплатный доступ в бизнес-залы аэропортов и страхование для выезжающих за рубеж на сумму до 100 000 евро.

- Карта Travel (карта не выпускается). Основной плюс данной карточки — возможность накопления баллов за покупки, которые можно потратить на оплату гостиниц, ж/д и авиабилетов по всему миру. Пластик также выпускается в двух вариантах — оптимальный и премиум. По стандартному тарифу можно получить 3 рубля на бонусный счёт за каждые 100 рублей, потраченные на покупки. По премиальному тарифу при тех же условиях начислится 4 рубля.

- Карта ЛУКОЙЛ. Это кобрендинговый продукт, выпущенный банком Открытие совместно с компанией Лукойл. Накопленными бонусами можно расплачиваться за топливо. По оптимальному тарифу начисляется 100 баллов за каждые потраченные 75 рублей.

Клиент может выбрать любую из указанных пластиковых карт в соответствии со своими потребностями (путешествия, получение выгоды в виде кэшбэка или скидки на топливо).

Что такое «Моя копилка»

Банк «Открытие» предлагает своим постоянным и новым клиентам разместить финансовые активы на мобильном доходном счете «Моя копилка». С его помощью владельцу предоставляется возможность управления сбережениями и получать высокие дивиденды на остаток.

По условиям вклада он будет действителен, даже если остаток будет равен нулю.

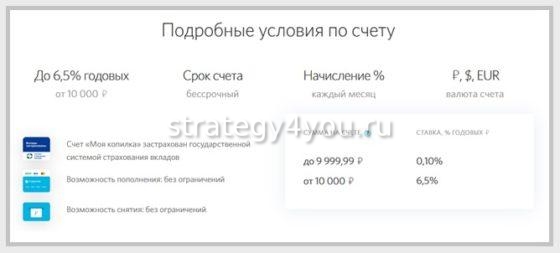

Условия по счету

«Копилка» относится к накопительным депозитам, поэтому средства, внесенные при его открытии, предназначены для долгосрочного хранения. Начисленные проценты можно снимать ежемесячно, при этом основной капитал чаще всего остается нетронутым.

В случае если проценты остаются на счете, происходит капитализация — средства переходят в основной капитал и на них также будут начисляться дивиденды. Таким образом, клиент имеет возможность выбрать между выплатой начисленных процентов на счет или их капитализацией (добавлением к сумме вклада).

Условия вклада «Моя копилка» предусматривают, что человек в любое время может пополнить счет как наличными средствами, так и через интернет. Кроме того, по предварительной договоренности можно снять часть основных денег в случае острой необходимости.

может периодически изменяться. С 01.09.2019 г. по накопительному счету она составляет 6,5% годовых.

Вклад «Моя копилка» не имеет лимитов на пополнение, на него может быть внесена любая сумма в рублевом эквиваленте. Выплату процентов банк «Открытие» осуществляет в последний день каждого месяца.

Плюсы и минусы

Специалисты финансовой организации считают, что условия вклада могут привлечь внимание многих клиентов. В числе плюсов — отсутствие комиссии за обслуживание счета

Это может быть важным для вкладчиков с невысоким доходом и пенсионеров.

Многих клиентов привлекает возможность льготного расторжения заключенного договора с финансовой организацией. Преимуществом является и то, что проценты начисляются даже на минимальный остаток на счете. Его размер оговаривается при заключении договора с финансовой организацией.

Вклад «Моя копилка» является бессрочным, его можно не закрывать даже при полном снятии средств. При последующем пополнении депозита начисление процентов возобновится. В число плюсов входит и то, что все операции по вкладу доступны круглосуточно в интернет-банке и мобильном приложении.

К минусам клиенты относят факт, что банк может в одностороннем порядке снизить процентную ставку, при этом об изменении условий вкладчиков не уведомляют.

Один из минусов использования такого вклада — не во всех небольших поселениях есть офис банка, поэтому чтобы открыть дебетовый счет, необходимо посетить более крупный город.

Важные условия

Действующие процентные ставки не установлены на неограниченный срок. В любой момент финансовая организация может изменить их с учетом экономической ситуации в стране.

.jpg) Проценты по тарифу «Моя копилка» начисляются согласно величине размещенных средств.

Проценты по тарифу «Моя копилка» начисляются согласно величине размещенных средств.

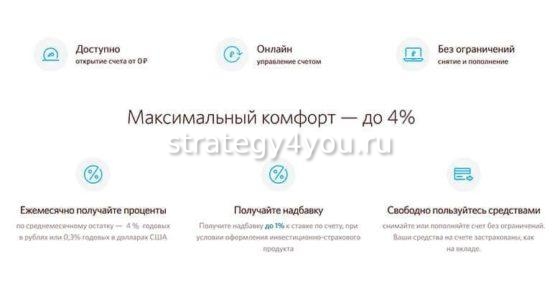

Условиями тарифа предусмотрено получение надбавок к процентной ставке:

- 0,2% при наличии премиального статуса;

- до 1% при оформлении инвестиционно-страховой программы (надбавка определяется с учетом вида программы, процента размещения денег от общей суммы);

- 1% за счет бонусных рублей.

Некоторые инвестиционно-страховые программы, приобретение которых является основанием для начисления повышенной процентной ставки:

- Инвестиционное страхование жизни. Оформление продукта на срок 3, 5 или 7 лет с минимальной суммой взноса 50 000 руб.

- Накопительное страхование жизни. Срок — от 5 лет. Первоначальный взнос — от 50 000 руб.

- Договор доверительного управления ценными бумагами на ведение индивидуального инвестиционного счета в рамках стратегии «ИИС Облигационная». Срок — от 38 месяцев. Минимальная сумма взноса — 50 000 руб.

- Договор доверительного управления в рамках стратегии «Купонная». Срок — от 37 месяцев. Минимальная сумма взноса — 100 000 руб.

Начисленные проценты выплачиваются в последний календарный день текущего месяца. Они поступают на счет клиента, открытый в рамках продукта «Моя копилка».

Советы при выборе вклада от экспертов

-

Злободневное

Самый выгодный вклад –

какой он?При поиске наиболее выгодного предложения вкладчик следует двум целям: накопить и сохранить свой капитал. При этом в каждом случае всегда есть перевес в ту или иную сторону. Как выбрать самый выгодный вклад с учётом этого факта?

-

Дельные советы

Сбербанк копилка –

что это такое?В числе множества банковских продуктов Сбербанк предлагает своим клиентам услугу «Копилка». Механизм этого сервиса позволяет копить деньги без лишних временных затрат со стороны клиента. Как работает эта услуга и что нужно знать, чтобы её использовать максимально эффективно?

-

Злободневное

Каждый человек перед оформлением депозита интересуется тем, насколько защищены его сбережение. Точный ответ на этот вопрос может дать система обязательного страхования вкладов населения.

-

Ликбез

Что такое капитализация

вклада в Сбербанке?Вложения с доходом, который сравним с инфляцией или превышает её, пользуются спросом у тех, для кого важна как прибыльность, так и сохранность денег. При этом доход выплачивается в виде процентов. Что ещё нужно знать про капитализацию вкладов в Сбербанке и других банках?

-

Ликбез

Выбирая лучший способ накопления денег, вкладчик представляет возможное будущее капитала. Оценив условия вклада – срок размещения, проценты и другие критерии – вкладчик подбирает самое выгодное решение. Но всегда ли стоит тратить время на анализ предложений по вкладам? Нет, если существует возможность пролонгации уже имеющегося вклада.

-

Подводные камни

Для вычисления доходности вкладов и депозитов в отдельных банках можно использовать онлайн-калькуляторы. Но всегда ли стоит полагаться на этот инструмент и какие есть альтернативные методы расчёта доходности, доступные каждому?

-

Ликбез

Что такое депозитный вклад,

или чем отличается

вклад от депозита?Понятия «вклад» и «депозит» часто воспринимают как одно и то же: размещение денег в кредитном учреждении для их сохранности и получения дохода в виде процентов. Действительно ли между этими двумя понятиями нет никакой разницы?

-

Злободневное

Банковские вклады и депозиты – разумная альтернатива хранению денег «в кубышке», ведь они не только обеспечивают сохранность денег, но и приносят доход. Вот только получится ли при необходимости вернуть деньги в экстренном порядке и как это осуществить?

-

Дельные советы

Вклады предполагают начисление и выплату процентов, что формально можно отнести к доходам физического лица. Если же процентная ставка превышает уровень инфляции, то доход из формального превращается в реальный. Нужно ли в таком случае платить налоги?

-

Подводные камни

Вклад до востребования –

что это такое?В условиях депозитных предложений банков встречается пункт о том, что при досрочном расторжении договора на сумму депозита начисляются проценты по условиям вклада «До востребования». Что означает эта формулировка и как сильно потеряет клиент в деньгах при применении данного условия договора?

- Еще почитать