Мультивалютные дебетовые карты

Содержание:

- Вопросы и ответы

- В чем заключается преимущество мультивалютных карт

- Виды и условия использования валютных счетов

- Особенности мультивалютных вкладов

- Плюсы и минусы

- Преимущества

- Виды валютного пластика от Сбербанка

- Плюсы и минусы по сравнению с другими предложениями на рынке

- Предложения банков

- Что такое мультивалютная карта

- Мультивалютная карта Visa Signature / MasterCard World Black Edition Travel Miles от РосБанка

- Какие тарифы у мультивалютных карт

- Что еще почитать, чтобы правильно выбрать дебетовую карту

- Предложения банков по мультивалютным дебетовым картам

- СберКарта Тревел

Вопросы и ответы

Она станет мультивалютной автоматически, если вы сделаете такой основную. У каждой будет свой валютный счет (4 вида).

Может ли владелец дополнительной карты самостоятельно переключать валюту по своей карте?

Не может, но эта функция в планах. Сейчас переключать валюты карт может только владелец счета — в своем мобильном банке или личном кабинете.

Владелец дополнительной карты в мобильном банке будет видеть счет, к которому привязана его карта, и лимит, установленный для него по этому счету.

Как пополнить мультивалютную карту. Куда попадут деньги

Если пополнение происходит по номеру карты: вы вносите в долларах (через банкомат или переводом), доллары поступают на долларовый счет.

Причем неважно, какой именно счет активен. Даже если Активен рублевый, деньги все равно поступят на долларовый

Если счет в долларах не активирован вами, то деньги поступят на рублевый счет по курсу обмена на момент пополнения.

При пополнении по номеру счета или договора: сумма поступает в валюте, которую вы переводите (вносите). Если счет рублевый, а валюта вносится в долларах, евро, фунтах, то произойдет конвертация и деньги поступят в рублях.

Где посмотреть номер счета?

Реквизиты счета находятся в меню “О счете” – “Реквизиты”.

В чем заключается преимущество мультивалютных карт

Владелец мультивалютной карты может пополнить свой валютный счет заранее перед поездкой. Валюту при этом можно приобрести не спеша, по тому курсу, который человек посчитает оптимальным. В большинстве случаев такая конвертация будет более выгодной, чем во время покупки.

При этом не нужно будет брать с собой несколько карт: одну с рублями, другую — с местной валютой. Карта для разных валютных счетов будет одна. После пересечения границы достаточно открепить карточку от рублевого счета и прикрепить ее к счету в евро или долларах.

Пользоваться таким продуктом не только более выгодно, но и удобно. Владельцу не нужно придумывать и запоминать множество паролей. Носить в кошельке одну карту проще, чем несколько. При этом не придется искать нужную карточку, которая в самый неподходящий момент может затеряться среди прочих.

Далее мы рассмотрим особенности самых известных мультивалютных карт, которые выпускают российские банки.

Виды и условия использования валютных счетов

Так как сделать карту Сбербанка мультивалютной нельзя, рассмотрим, какие альтернативные варианты предлагает крупнейшая кредитно-финансовая организация.

Золотая карта

Золотую Сберовскую карту можно открыть в одной из 3 основных платежных систем — Виза, МастерКард и МИР. Из них только первые две поддерживают валютные счета: доллары и евро. Ежегодная стоимость обслуживания карты составляет 3000 рублей за основную карту и 2500 – за дополнительную. Плановый перевыпуск осуществляется бесплатно через 3 года.

Владельцы золотого пластика могут копить бонусы «Спасибо» от 5 до 30% от покупок и рассчитываться ими в магазинах-партнерах. По условиям пользования дебетовой Gold карты от Сбербанка, клиенты могут открыть счет только в одной валюте, следовательно, использовать ее как мультивалютную нельзя — чтобы открыть доступ к нескольким иностранным единицам, нужно завести несколько карт.

Карта с большими бонусами

Карта «С большими бонусами» также является моновалютной — можно открыть счет только в одной иностранной валюте — доллары, евро. Пластик работает на ПС Виза и МастерКард. В год за использование карты нужно заплатить 4,9 тыс. рублей за основную и по 2,5 тыс. за дополнительные. Высокая плата обосновывается повышенной ставкой на бонусные зачисления, а также широкими лимитными рамками и предоставлением бесплатных услуг. Клиенты могут:

- снимать в банкоматах и кассах банка до 500 000 рублей ежедневно и до 5 млн в месяц без комиссии;

- бесплатно получить доступ к информированию по e-mail и СМС;

- бесплатно заказать индивидуальный дизайн карты;

- получать бонусы до 10% со всех покупок и до 30% с покупок у партнеров.

Классические карты

Сбербанк предлагает три вида классических карт:

- стандартная — работает на ПС Виза, МастерКард и МИР;

- с дизайном на выбор — поддерживает ПС Виза и МастерКард;

- с индивидуальным дизайном — только МастерКард.

Отличие второй карты от третьей заключается в том, что в случае с «выбором» клиенту предлагается взять одно изображение из предлагаемых банком, а при «индивидуальном» подходе клиент сам приносит изображение для своей будущей карточки.

Все три карты можно открыть в одной из трех валют — рубли, доллары, евро. Стоимость трех видов продуктов одинаковая: 750 в первый год и по 450 в последующие. За карту с особым дизайном дополнительно платится 500 рублей. Бонусы начисляются только с покупок у партнеров — до 30%. Лимиты на снятие – 150 тыс. в день.

Карты Аэрофлот

Карты серии «Аэрофлот» предполагают начисление не бонусов «Спасибо», а миль, которые можно тратить на перелеты. В линейке три вида карт:

- Классическая. Стоимость обслуживания – 900 рублей в первый год и 600 – в последующие. Бонусные зачисления – 1 миля за 60 потраченных рублей. Лимит на снятие – 150 тыс. рублей в день.

- Золотая. Ежегодная стоимость – 3,5 тыс. За каждые 60 рублей начисляется 1,5 мили. Снимать можно до 300 тыс. в день.

- Signature. Самая дорогая карта, которая есть в Сбербанке: владельцы платят 12 тыс. в год за обслуживание. Бонусы начисляются из расчета – 2 мили за 60 рублей. Можно получать в банкоматах и кассах банка до 500 тыс. в день.

Все три карты работают только на одной ПС Виза, поддерживают одну из трех стандартных валют, переоформляются бесплатно по истечении 3 лет.

Моментальная карта

Самое дешевое предложение от Сбербанка — моментальная карта. Она оформляется в день обращения буквально за 10–15 минут. Комиссия за обслуживание не взимается. Карта оформляется в одной из трех стандартных платежных систем — Виза, МастерКард, МИР.

Последняя открывается только в рублях и не предполагает использования за границей. Виза и МастерКард открываются и в отечественной и в иностранных валютах. Снимать наличными можно до 50 тыс. в день. Бонусные начисления производятся только с покупок у партнеров — до 30%.

Справка: из всех предложений Сбербанка, иностранные валюты не поддерживают только молодежный и пенсионный пластик, а также все карты серии «Подари жизнь».

Особенности мультивалютных вкладов

Мультивалютный вклад – это банковский продукт, предполагающий размещение денежных средств в двух и более валютах. Как правило, в рублях, долларах США и евро. В меньшей степени распространены предложения со швейцарскими франками, британскими фунтами стерлингов и китайскими юанями. По договору вклада банк открывает клиенту несколько счетов, на каждом из которых размещаются средства в одной валюте.

На первый взгляд, мультивалютный вклад идентичен нескольким отдельным вкладам в разных валютах, однако эта схожесть обманчива.

Отличительная черта мультивалютного вклада – возможность переводить средства из одной валюты в другую.

Конвертация совершается в безналичной форме, не требует снятия наличных денег со счёта в одной валюте, обмена и последующего размещения на счёте в другой валюте.

По каждому из счетов мультивалютного вклада банк устанавливает свои процентные ставки. Оперативная переброска средств из одной валюты в другую помогает реагировать на изменение курсов и вкладываться в дорожающий актив. Например, если наметился тренд на ослабление рубля, то рублёвые средства стоит конвертировать в доллары или евро, уберегая деньги от обесценивания.

К условиям моновалютных вкладов (минимальная сумма, возможность пополнения и снятия, размер неснижаемого остатка) для мультивалютных добавляются параметры совершения конверсионных операций – курс обмена, комиссии, суммы и сроки.

Плюсы и минусы

К достоинствам мультивалютных вкладов относятся:

- возможность оперативной конвертации средств из одной валюты в другую;

- возможность дополнительно заработать на колебаниях курсов.

Именно эти плюсы декларируют банки для продвижения мультивалютных депозитов. Но есть и недостатки:

- пониженные процентные ставки по сравнению с вкладами в одной валюте;

- риски обесценивания денежных средств при неблагоприятном развитии событий на валютном рынке.

Можно ли использовать возможности мультивалютного вклада для активной (спекулятивной) торговли валютами? Вряд ли, поскольку непрофессиональные участники рынка чаще оказываются в убытке, чем в прибыли.

Правильным будет рассматривать такой вклад как инструмент сбережения и одновременно инвестирования, предполагающего учёт долгосрочных тенденций валютного рынка.

Преимущества

Дебетовая мультивалютная карта Тинькофф имеет ряд преимуществ:

- Заменяет несколько карт, позволяет носить с собой единственный пластик, обеспечивающий доступ ко всем счетам. Переключение происходит за 2-3 минуты.

- Бесплатное снятие наличных в банкоматах в стране пребывания в доступной инвалюте (с учетом лимитов по тарифу). Нет смысла менять наличные в обменных пунктах по невыгодному курсу.

- Экономия средств на конвертации. Рассмотрим на примерах.

- Минимизация расходов на обслуживание. С 14 февраля 2018 плата взимается только за ведение основного счета.

- Обменные операции по выгодному внутреннему курсу с последующим обналичиванием. Доллары и евро допустимо снимать в РФ в банкоматах Tinkoff или у партнеров (с учетом ограничений), прочую валюту – в странах пребывания.

Процесс на примере евро выглядит следующим образом. Делаем основным счетом рублевый, пополняем при необходимости. Делаем конвертацию в евро. Меняем основной счет на евровый. Снимаем деньги или оплачиваем покупки по безналичному расчету.

При обмене курс «замораживается» на 2 минуты. Комиссия за конвертацию не взимается. Актуальные курсы представлены на сайте в соответствующем разделе, обновление происходит раз в минуту. Чем больше сумма, тем выгоднее курс. Величина разнится для каждого типа операции.

- Средства на дополнительных счетах застрахованы АСВ.

- Основная карта и дополнительные (максимум 5 обычных и 5 виртуальных) могут быть привязаны к счетам в разных инвалютах. Это полезно, когда члены семьи находятся в разных странах.

Минусы, как же без них

Минуса нет — исправили 14 февраля 2018. За все в этой жизни надо платить. Поэтому для полной (безусловной) бесплатности надо держать минимальный остаток по каждому из 4х счетов. На мой взгляд, банк Тинькофф еще подумает и сделает подобие единого суммарного остатка (как пример — Альфа Банк), чтобы обслуживание мультивалютных карт было более ясным и дешевым. Пока так 1000$ 1000euro 1000 фунтов — в целом на круг выходит пока достаточно большая сумма. Начиная с 14 февраля 2018 для полной бесплатности карты достаточно на ней держать сумму не менее 30000 рублей.

Главное правило мультивалютности (запомнить)

Решил выделить главное правило, чтобы удобней использовать возможности мультивалютности. Большинство карточных транзакций проходят с авторизацией. Вначале банк авторизует деньги ваших покупок. Правило гласит — если ваша операция по карте банка Тинькофф проходит с авторизацией, то в момент перехода авторизации в транзакцию, средства будут списаны с активного на момент авторизации счета.

Пример. Вы покупаете сегодня 7 марта по рублевой карте цветы в подарок любимой девушке. Карта в привязана к рублевому счету. Операция авторизовалась. Завтра, 8 марта, вы уже допустим в Греции и привязали ее к еврому счету совершаете покупки в евро. Не смотря на то, что ваша карту уже привязана к евровому счету, транзакция от 7 марта будет в рублях, а последующие уже в евро.

Что делать, если карта Тинькофф Бэк была утеряна за границей?

Недавно со мной произошла неприятная ситуация – я потеряла свою Тинькофф Блэк в Германии. Точнее, забыла ее в терминале оплаты. Автомат был с глубокой ячейкой для карты. Я отвлеклась и забрала только чек. Опомнилась только когда уже была довольно далеко от терминала.

Первая мысль была – “срочно заблокировать карту”, но потом, я немного подумала и вот что придумала.

- Проверила в приложении операции по карте. Кроме моих оплат ничего нового я не увидела, значит картой не воспользовались злоумышленники. Кстати, если вы думаете, что картой можно оплатить товары только с ПИН-кодом, то увы и ах – в Германии во многих магазинах списывали деньги с карты совершенно без ПИН.

- Перекинула остаток с еврового счета на кредитную карту Тинькофф. У меня с собой в поездке было сразу 4 карты разных банков на всякий случай. Не поверите, пригодились 3 штуки))

- Уточнила в чате приложения Тинькофф стоимость перевыпуска карты. Оказалось, что бесплатно. Там же в чате сразу назначила дату встречи с представителем.

- Заблокировала Тинькофф Блэк.

Оставшееся время в поездке мне пришлось тратить рубли с кредитки с учетом конвертации, но в моем случае это была вынужденная мера.

P.S. За операции по валютному счету мне начислили бонусами реальные деньги.

Заявку на Tinkoff Black можно оставить на сайте Tinkoff.

И вот еще что – если будете хранить на счетах валюту в объеме равном 50 000 рублей, то обслуживание карты будет бесплатное.

Оксана

Виды валютного пластика от Сбербанка

Ведущей кредитно-финансовой организацией России разработано три группы данного типа банковских карт. Они таковые:

- Классические.

- Золотые.

- Платиновые.

Оформить валютную карту в Сбербанке разрешается в любой валютной единице (евро, российские рубли, американские доллары). Также есть возможность открытия и мультивалютного счета. Вид финансового инструмента и будет определять основные условия и функциональность пластика.

Ознакомиться с условиями оформления валютных карт можно на официальном сайте банка

Ознакомиться с условиями оформления валютных карт можно на официальном сайте банка

Классические карты

Стандартный представитель сберкарты данного направления – это Visa Classic стандарт, эмитируемая банком на три года. Стоимость обслуживания валютного классического пластика такова:

- первый год: 750 руб./25 у. е.;

- последующие: 450 руб./15 у. е.

В такую же стоимость обойдется держателю и оформление дополнительного пластика. Есть возможность оформить пластик и с индивидуальным дизайном (стоимость услуги 500 руб.). Проведение безналичных расчетов по данному типу карты предусматривает участие в акционных программах с возможностью получения 0,50-20,00% кэшбэков.

К данной подгруппе (карты Классика) относятся и валютный пластик моментальной выдачи (Моментум). Оформить его можно за 10–15 минут в любом сбербанковском подразделении. Предназначен такой тип финансового инструмента для осуществления покупок в онлайн-режиме. Карты Моментум бесплатные.

Для любителей авиаперелетов

Россиянам, предпочитающим путешествовать на самолетах, Сбербанк разработал два типа финансового инструмента. Данные карты относятся к классическим и дают возможность держателям активно накапливать бонус-баллы (мили). Начисление происходит по 1–3 бонусных мили за потраченные каждые 60 руб./1 у. е. по оплате товаров/услуг. Стоимость данных карт:

- первый год: 900 руб./35 у. е.;

- последующие: 600 руб./20 у. е.

Накопив достаточное количество бонус-милей, держатель пластика может расплатиться ими за авиабилеты, забронировать гостиницу. Главные партнеры Сбербанка по действующей программе – это компания Аэрофлот и Sky-Team.

Наиболее выгодными становятся карты уровня Премиум

Наиболее выгодными становятся карты уровня Премиум

Пластик премиального уровня

Валютный пластик данного направления выдается россиянам, достигшим возраста 18 лет. Держателям карт-Премиум придется отдавать ежегодные 3 000 руб./100 у. е. за обслуживание премиального пластика. Держатели карт Голд и Платинум обслуживаются в отделениях Сбера вне очереди, обладают рядом привилегий, неплохие скидки за бронирование отелей, столиков в ресторанах, покупку билетов на развлекательные мероприятия. Отдельным моментом стоит уточнить и увеличенный размер кэшбэк-баллов по участию в программе Спасибо:

- 10% на автозаправочных станциях и проживание в гостиницах сети AZIMUT;

- 5-20% при оплате товаров/услуг в партнерских организациях Сбера;

- 20% при проезде на такси бизнес-уровня, упаковку багажа в аэропортах, аренду автомобилей.

Плюсы и минусы по сравнению с другими предложениями на рынке

Главный «минус» карт Сбербанка — невозможность привязать к одной карте несколько счетов, то есть отсутствие мультивалютности. Из этого вытекает ряд других недостатков:

- нужно оплачивать содержание каждой карты;

- для оплаты в разных валютах необходимо иметь все карты с этими счетами;

- необходимо запоминать пин-коды от каждого пластика.

Помимо этого, Сбербанк предлагает скудный выбор иностранных валют — всего две, в то время как другие банки предлагают список из 5–30 валют.

К плюсам предложений Сбербанка можно отнести бонусную программу, позволяющую экономить на покупках и перелетах.

Стоит отметить, что и другие банки предлагают клиентам аналогичные бонусные программы, причем иногда эти предложения оказываются куда выгодней, чем в СБ.

Еще один плюс валютных карты Сбербанка — отсутствие «путаницы со счетами». Пользователи мультивалютных карт отмечают, что при оплате мультикартой можно перепутать счета и расплатиться не той валютой, что принесет убытки — с моновалютными картами Сбера такого не случится.

Не возникнет и ситуации, когда при оплате мультивалютной картой на счету не хватает средств и недостающая сумма списывается с другого счета по невыгодному курсу. Если каждая карта привязана к отдельному счету, то другие счета трогаться не будут, соответственно, вы сможете контролировать расход и перерасход средств на каждой карте.

Предложения банков

Заказать пластик в долларах можно и в коммерческих банках, и в банках с государственным участием.

1Сбербанк

Предлагается карта ПС VISA, MASTERCARD с валютой счета в долларах США, сроком действия 3 года.

Возможности карты:

- участие в программах привилегий и скидок от платежных систем;

- круглосуточное обслуживание;

- возможна экстренная выдача наличных при потере карты за границей;

- карту можно привязать к электронному кошельку.

Годовое обслуживание карты 25 долл. США в первый год, далее 15 долл. Стоимость обслуживания дополнительной карты соответственно 15 и 10 долл. Перевыпускается по сроку бесплатно, по заявлению от заемщика досрочно за 5 долл.

Лимиты и комиссии:

- пополнение и оплата товаров/услуг бесплатно;

- снятие через банкоматы Сбербанка в пределах суточного лимита бесплатно, свыше 0,5% с суммы превышения;

- при снятии через другие банкоматы комиссия составляет 1% (минимум 3 долл.);

- в месяц через банкоматы и кассу банка можно снять 50 тыс. долл., суточный лимит в банкомате Сбербанка 6 тыс. долл.

- бесплатное пользование мобильным банком.

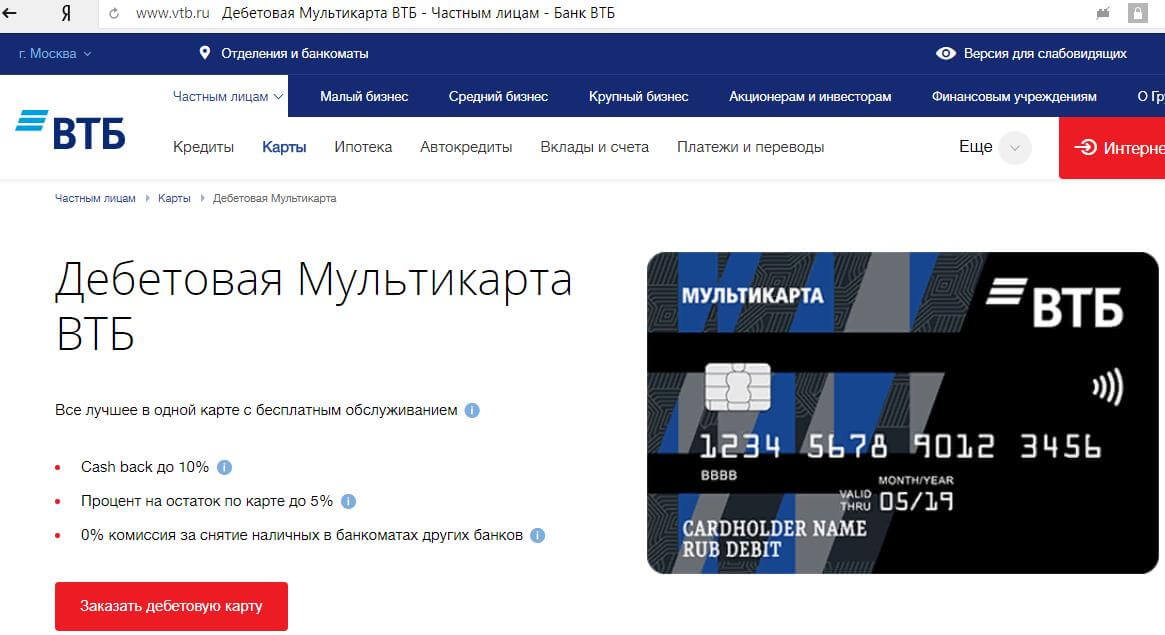

2Банк ВТБ

Кредитная организация предлагает деб

Достоинства продукта:

- кешбек до 10%;

- на остаток по карте начисляется 5% годовых;

- бесплатное снятие наличных;

- участие в программах лояльности;

- бесплатное обслуживание при наличии оборотов по карте в размере, эквивалентом 15 тыс. р.;

- наличие мобильного приложения;

- возможность оформить карту онлайн.

Лимит на ежедневное снятие наличных: эквивалент 350 тыс. р., за месяц 2 млн. р.

3Банк Тинькофф

Банком предлагается дебетовая долларовая карта ТИНЬКОФФ BLACK:

Используется при расчетах через интернет, при покупках в долларах, для осуществления денежных переводов.

Достоинства:

- возможность снятия наличных от 100 долл. в любом банкомате бесплатно;

- на остаток средств начисляется процент в размере 0,1% годовых при остатке до 10 тыс. долл.;

- есть кешбек;

- наличие систем бесконтактных платежей PayPass, PayWay;

- существование накопительного счета с сохранением процентов при досрочном снятии;

- мобильный банк.

Стоимость обслуживания 1 долл. в месяц., если средний остаток на счете более 1 тыс. долл., то обслуживание бесплатное. Лимит на снятие наличных 5 тыс. долл. в расчетный период.

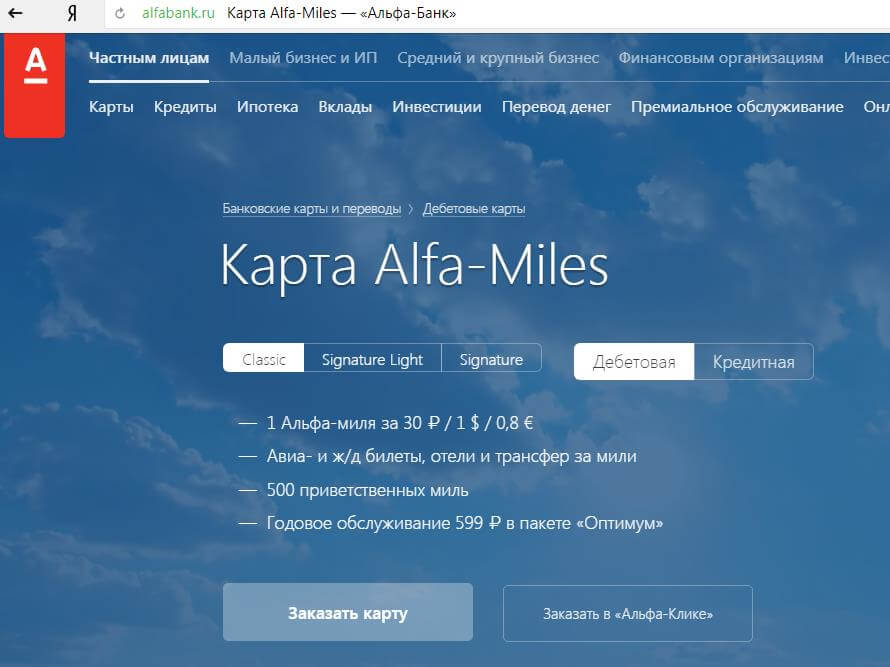

4Альфа банк

Кредитная организация предлагает карты Alfa-Miles специально для путешественников.

За покупки с помощью пластика начисляются мили, которые можно потратить на приобретение билетов, оплаты гостиниц и т. д.:

Возможности и тарифы по карточке зависят от ее статуса:

Классические: годовое обслуживание 599 р., при использовании пакета услуг «Оптимум», 1 миля равна 1 долл., новым клиентам предоставляется 500 приветственных миль.

«Signature Light»: стоимость годового обслуживания 3,5 тыс. р. в пакете «Комфорт», включена страховка для путешественников, 1,5 мили равны 1$.

«Signature»: бесплатное обслуживание, бесплатное снятие наличных за границей, быстрый перевод счете с одной валюты на другую, премиальный пакет «Максимум +», 1,75 мили равны 1 $.

Продукт позволяет бронировать авиабилеты, ж/д билеты, проживание в отелях и т. д.

Оформить документ можно в отделении банка или онлайн. Для оформления не требуется собирать пакет документов, достаточно паспорта.

Что такое мультивалютная карта

Мультивалютная карта – это платёжная карта, которая позволяет вам совершать бесплатные транзакции за границей в местной валюте без конвертации. С помощью этой карты вы будете оплачивать покупки и услуги как стационарно, так и через Интернет, и даже снимать наличные в банкомате.

Мультивалютная карта связана со счетами в нескольких валютах, чаще всего в рублях, евро, долларах и фунтах. Благодаря этому, если вы будете в Лондоне, любой платеж будет рассчитываться в фунтах. Если вы поедете в Испанию на следующий день, все покупки будут автоматически рассчитаны в евро. И без какой-либо комиссии или дорогой конвертации валюты. Только сумма, которую ресторан запросил за ваш ужин.

Единственным условием бесплатного использования мультивалютной карты является наличие достаточных средств на каждом из ваших счетов, подключенных к карте. Если вы находитесь в США и у нас нет долларов на счете, деньги будут списаны с вашего счета в рублях, что повлечёт за собой комиссию, неблагоприятную конверсию и переплату за покупки. Чтобы избежать этого, не забудьте внести соответствующую сумму средств в валюте страны, в которую вы собираетесь.

Подводя итог, можно сказать, что мультивалютная карта позволяет списывать деньги в валюте, в которой происходит платёж, если на нём достаточно средств.

Мультивалютная карта Visa Signature / MasterCard World Black Edition Travel Miles от РосБанка

Платежные системы для выпуска — Visa и MasterCard.

Преимущества:

- наиболее яркое подчеркивание элитного статуса клиента;

- при оформлении карточки возможен выбор любых валютных счетов и их комбинирование в рамках одного проекта;

- при оплате товаров в любой валюте накапливаются мили по бонусной программе Travel Miles, которые можно потратить на туристические услуги у партнеров РосБанка (авиа- и ж/д билеты, билеты на Аэроэкспресс, оплата номеров в отелях, заказ трансфера);

- снятие наличных денежных средств в любом банкомате без комиссии (включая за границу);

- круглосуточная поддержка;

- индивидуальный менеджер;

- возможность выпуска дополнительных карт;

- участие в различных бонусных программах, доступы в VIP-залы многих аэропортов.

Недостатки:

высокая стоимость годового обслуживания – 6 450 рублей.

Какие тарифы у мультивалютных карт

При подключении мультивалютности все действующие тарифы по карте сохраняются. К примеру, если по рублевому и долларовому счетам действовали начальные тарифы 3.0. Если по карте действовал тариф 6.2 на рублевом счете, то после подключения опции он также останется неизменным.

При подключении опции мультивалютности каждой валюте присваивается соответствующий тарифный план: 3.0 RUB, 3.0 USD, 3.0 EUR, 3.0 GBP. И так по каждому новому открывшемуся счету. Следовательно, кардинально ничего в этом отношении не меняется. При этом обслуживание каждого дополнительного счета является бесплатным: держатель платит только за обслуживание карты, если плата ранее предусматривалась по договору с банком.

При подключении мультивалютности по основной карте, опция автоматически подключается по всем остальным картам категории Tinkoff Black. По правилам Банка у одного клиента может иметься в распоряжении до 11 банковских карт: основная, 5 пластиковых и 5 виртуальных карт. Все они по умолчанию становятся мультивалютными, так как привязаны к одному лицевому счету физического лица.

Что еще почитать, чтобы правильно выбрать дебетовую карту

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по картам

-

Для юридических лиц

В статье описана процедура открытия расчётного счёта юридическим лицом и индивидуальным предпринимателем в Газпромбанке. Указан перечень необходимых для каждой категории клиентов документов. Рассказано, как можно зарезервировать счёт онлайн.

-

Дельные советы

Онлайн-образование пользуется большим спросом. Не нужно ехать для поступления в другую страну и лично посещать лекции. Но сдавать тесты и экзамены всё же придётся.

-

Злободневное

Сбербанк и Тинькофф – востребованные на рынке банки, и множество граждан являются держателями пластика этих кредитных организаций. Соответственно, часто возникает вопрос, как осуществляются переводы между банками. Разберёмся, как отправить деньги с карты Сбербанка клиенту Тинькофф.

-

Ликбез

В 2021 году применяется порядок прямых выплат из Фонда соцстрахования (ФСС) для женщин, которые уходят в декретный отпуск. Разбираемся, что изменилось и сколько можно будет получить в виде различных пособий и ежемесячных выплат.

-

Дельные советы

Финуслуги – это платформа личных финансов, где можно открывать вклады и управлять счетами онлайн без визита в банк. Сравнивайте и выбирайте наиболее выгодный финансовый продукт для себя в одном из крупнейших банков.

-

Злободневное

Банк России разработал принципы добросовестного поведения на финансовом рынке. Что включили в кодекс и что об инициативе думают участники рынка, расскажем в материале.

- Читать все статьи

-

Бонусы и привилегии

-

ОбслуживаниеВыбор карты

-

Обслуживание

-

Обслуживание

-

Бонусы и привилегии

-

Выбор карты

- Читать все вопросыи ответы

-

Благотворительность

В Российской Федерации появился еще один карточный продукт с «благотворительным» кешбэком. Карта Teddy Food от Ак Барс Банка позволяет тратить деньги, помогая животным. 5%-й кешбэк за покупки перечисляется на содержание бездомных кошек и собак.Обладатели «пластика» могут отслеживать поступления кешбэка и самостоятельно перечислять

07 июля 2021

-

Новый продукт

Линейка карточных продуктов Экспобанка пополнилась новым доходным «пластиком» с кэшбэком. 3% годовых – такова доходность карточного счёта. Повышенный 3%-ный кэшбэк по карте начисляется в определённых категориях, которые меняются раз в квартал.Универсальная карта выпускается и обслуживается бесплатно.«Пластик» выдаётся в день

11 мая 2020

-

В авангарде

В mobile-приложении банка ВТБ теперь можно оформить цифровую расчётную банковскую карту. Виртуальный продукт выпускается по программе Мультикарты. Получать физический «пластик» для пользования финансовым сервисом нет необходимости.Виртуальная карта выпускается в рублях, долларах и евро.Клиент банка может самостоятельно установить

31 дек 2019

-

Новый продукт

Банк «Ренессанс Кредит» приступил к эмиссии расчётных пластиковых карт российской платёжной платформы «Мир». Новый карточный продукт доступен во всех отделениях кредитно-финансовой структуры.Доходность карты достигает 7,25% годовых в случае активного пользования «пластиком».Кэшбэк составляет 1% от суммы покупок во всех категориях.В

21 нояб 2019

-

Новый продукт

Розничные клиенты банка «Уралсиб» могут оформить новую дебетовую пластиковую карту «Прибыль». Доходность карточного счёта составляет от 3% до 6% годовых в зависимости от суммы остатка. Снимать наличные с карты в объёме от 3 тысяч рублей можно без комиссии в банкоматах любых кредитно-финансовых учреждений на территории России.Карта

12 июля 2019

-

Изменение ставок

Локо-Банк изменил процентные ставки по двум дебетовым карточным продуктам. По карте «Максимальный доход» предельная ставка доходности определена в 7,35% годовых. Ставка действует при условии размещения на карте не менее 60 тысяч рублей, а также активном использовании «пластика» (обороты от 60 тысяч). При соблюдении условий плата

04 июня 2018

-

Новый продукт

«Детская карта» – так назван новый карточный продукт Банка Русский Стандарт. Дебетовый пластик может быть оформлен на детей старше 6 лет. Карта «привязывается» к банковскому счёту одного из родителей, который вправе устанавливать для своего чада лимит снятия наличных и расходования средств.Банк предоставляет сервис SMS-оповещения

23 мая 2018

-

Новый продукт

Новая дебетовая карта от банка «Русский Стандарт»

В России выпущена первая дебетовая пластиковая карта системы платежей American Express. Эмитентом платёжного средства выступил банк «Русский Стандарт». Обладатели дебетовых карт American Express могут без ограничений пользоваться стандартными сервисами, предоставляемыми платёжной системой, в том числе консьерж-службой.Держателям новых

14 марта 2017

- Читать все новости

Предложения банков по мультивалютным дебетовым картам

Предложения по содержанию нескольких счетов на одном пластике предлагают не все банки – возможно, это связано с тем, что продукт не так давно появился на финансовом рынке.

Тем не менее, среди имеющихся на 2021 год предложений можно найти действительно интересные предложения, с невысокой платой за обслуживание и наиболее удобным интерфейсом. Небольшой рейтинг ниже поможет выбрать лучшую (согласно ваших нужд) мультивалютные карты.

Тинькофф Black

Одна из популярных МВК — Тинькофф Black. Карта может оставаться как моновалютной, так и мультивалютной. Пользователь сам выбирает, какие валюты подключить. Все операции, в том числе открытие валют, происходит в личном кабинете. Для заказа карты необходимо оставить заявку на сайте компании. Основное достоинство «черного» пластика – возможность содержать до 30 разных счетов.

Справка: обычно мультивалютные карты поддерживают 2 иностранных счета – доллары и евро.

Банк предлагает бесплатное обслуживание при соблюдении одного из условий:

- взят кредит в Тинькофф;

- открыт вклад не менее чем на 50 тыс.рублей;

- на протяжении месяца на счету находилось не менее 30 тыс. рублей.

Если требования не соблюдены, оплата составит 99 рублей ежемесячно . Помимо этого, владельцы карт могут получить до 6% годовых на остаток и кешбэк от 1 до 30%. Недостаток МВК Тинькофф – отсутствие функции автоопределения валюты. Деньги списываются с основного счета и, если вы забудете его поменять, то потеряете часть денег на конвертации.

Alfa Travel Premium от Альфа-банка

В Альфа-банке практически любую карту можно сделать мультивалютной. Например, Alfa Travel Premium может поддерживать 4 иностранные единицы и одну отечественную. К иностранным валютам относятся доллары, евро, английские фунты и швейцарские франки.

Держатели пластика могут бесплатно снимать деньги в любой стране мира, получать до 7% на остаток и кешбэк до 11%, который возвращается не деньгами, а милями. Обслуживание карты бесплатно. Помимо этого, Альфа-банк предлагает множество бонусов своим клиентам, например, скидки на услуги компаний-партнеров: такси, рестораны, онлайн-кинотеатры.

Мультикарта ВТБ

Дебетовая МВК от ВТБ поддерживает 3 валюты – рубли, доллары, евро. Комиссии за снятие наличных в сторонних банкоматах и за онлайн-переводы возвращаются в виде кешбэка при покупках от 5 тыс. рублей в месяц.

Бесплатное обслуживание предоставляется, если остаток на карте не менее 15 тыс. рублей либо если за месяц эта сумма была потрачена при безналичной оплате. Льготное обслуживание также получают владельцы зарплатных карт. В остальных случаях будет списывать по 249 рублей ежемесячно .

Справка: держатели мультикарты могут оформить до 5 дополнительных карт.

Дополнительным бонусом является кешбэк: до 2,5% от любых покупок и до 10% за оплату определенных категорий товаров, например, категории авто или рестораны.

Мультивалютная карта от Россельхозбанка

МВК оформляется в рамках программы «Банк в кармане Платиновый». Банк предоставляет стандартный набор валют – рубли, доллары, евро. Достоинство предложения – автоопределение валюты списания. В отличие от Тинькофф банка, здесь не возникнет ситуации, когда вы по ошибке рассчитались с другого счета.

Дополнительные бонусы:

- кешбэк – от 1 до 15%;

- начисление на остаток при ежемесячных покупках более чем на три тысячи рублей – 5%;

- скидки у партнеров;

- бесплатная страховка и услуга смс-информирования.

Снимать наличные можно во всех банкоматах без комиссии, но в пределах лимита. Главный недостаток – попасть в рамки «бесплатного обслуживания» очень сложно: необходимо ежедневно иметь на всех счетах, открытых в РСХ суммарно не менее 1 млн рублей. Если условие нарушено, оплата составит 10 тыс. в год .

CitiOne+ от СитиБанка

Мультикарты от СитиБанка поддерживают, помимо трех стандартных валют, еще 7 – британский фунт стерлингов, швейцарский франк, японская иена, южноафриканский рэнд, сингапурский доллар, новозеландский доллар, австралийский доллар. Деньги можно снимать во всех банкоматах без комиссии. Дополнительная плата за рублевые переводы в другие банки не взимается.

Бесплатное обслуживание можно получить при соблюдении одного из условий:

- за предыдущий месяц на карту поступило более 80 тыс. рублей в рамках зарплатного проекта;

- среднемесячные баланс карты не опускался ниже, чем на 300 тыс. рублей;

- сумма безналичных расчетов по карте за предыдущий месяц составила более 30 рублей.

При несоблюдении требований стоимость обслуживания карты составит 250 рублей в месяц .

СберКарта Тревел

Своя мультивалютная карта есть у самого крупного банка нашей страны — Сбера. Она называется СберКарта Тревел. Как видно из названия, банк адресует ее путешественникам.

СберКарту Тревел можно открыть в одной из 3-х валют — рублях, долларах или евро. Впоследствии в мобильном приложении к выбранной валюте можно добавить еще одну (или две). Таким образом, к одной карточке можно привязать максимум 3 счета — в рублях, евро и долларах. Пополнение дополнительных счетов производится за счет списания денег с основного счета и конвертации их в другую валюту по курсу банка на день осуществления операции.

Помимо мультивалютности, СберКарта Тревел имеет и другие преимущества. За траты по пластику банк начисляет клиентам мили. Ставка вознаграждения — от 1 до 3%, в зависимости от объема трат и платежной системы (Visa или MasterCard). За покупки в разделе «Путешествия» на сайте СберСпасибо вознаграждение составляет от 4 до 10%.

Потратить полученные мили можно на бронирование номеров в отелях, покупку ж/д- и авиабилетов (на том же самом сайте СберСпасибо).

Снимать наличные в банкоматах СберБанка в России можно бесплатно (в устройствах самообслуживания других банков — с комиссией). За границей бесплатно обналичивать деньги можно в любых банкоматах при условии, что владелец пластика тратит по нему более 5 000 рублей в месяц или держит на карточном счете не менее 20 000 рублей.

Обслуживание СберКарты Тревел стоит 200 рублей в месяц.