Открыть расчетный счет для ип в сбербизнесе

Содержание:

- Тарифы и стоимость открытия

- Резервирование счета в чат-боте

- Как зарегистрировать ИП и ООО в Сбербанке

- Бизнес-карта

- Условия регистрации ИП

- Преимущества наличия счета

- Преимущества работы для ИП

- Тарифы Сбербанка

- Плюсы и минусы Сбербанка

- Инструкции по работе

- Особенности оформления счёта в банке

- Плюсы подготовки документации Сбербанком

- Пошаговая регистрация индивидуального предпринимательства на сайте РБиДОС

- Порядок оформления кредита для бизнеса

- Как выбрать тариф?

- Внесение наличных

- Преимущества и недостатки открытия ИП в Сбербанке

Тарифы и стоимость открытия

Банк предлагает предпринимателям и ООО на выбор несколько пакетов обслуживания, которые отличаются возможностями и стоимостью:

|

Название пакета |

Преимущества |

Стоимость обслуживания, руб./месяц |

Бесплатные возможности в месяц |

Величина комиссии при исчерпании лимита по платежам |

|

Удачный сезон |

Для сезонного бизнеса |

590, если отсутствуют операции, 0 руб. |

Совершение 5 платежей; Пополнять счет можно на 50 тыс. руб.; Без комиссии ФЛ можно перевести 150 тыс. руб. |

49 руб. с 6-го платежа |

|

Легкий старт |

Отсутствие ежемесячных платежей |

Переводы ФЛ 150 тыс. руб.; 3 платежа клиентам других банков; Предоставляется моментальная бизнес-карта, с бесплатным обслуживанием в первый год |

199 руб., начиная с 4-го |

|

|

Хорошая выручка |

Минимальный тариф на внесение наличных |

1090 |

10 платежей; Внесение наличных 100 тыс. руб.; Переводы ФЛ 150 тыс. руб. |

8 руб. при платеже внутри банка, 32 руб. в другие банки |

|

Активные расчеты |

Перенос остатка по платежам на следующий месяц |

2390 |

50 платежей; 150 тыс. руб. переводы ФЛ |

6 руб., начиная с 51-го |

|

Большие возможности |

Большое количество возможных операций |

10990 |

Все платежи клиентам Сбербанка; 100 платежей в другие банки; 300 тыс. руб. переводы ФЛ; 500 тыс. руб. внесение и снятие наличных; Премиальная бизнес карта с бесплатным обслуживанием |

100 руб. за платеж в другие банки, со 101-го |

За открытие счета комиссия отсутствует. Полные тарифы за обслуживание счета размещены на сайте банка по .

В таблице приведены тарифы для Москвы, в других регионах они могут отличаться.

По пакету «Легкий страт» может быть открыто не более одного расчетного счета, ограничений счетов по другим пакетам нет. Этим пакетом удобно пользоваться новым ИП, которые только начинают свою деятельность. Отсутствие ежемесячной платы за обслуживание позволяет пользоваться счетом только по мере необходимости без финансовых затрат. Дополнительно пользователю предлагается бизнес-карта с первым бесплатным годом обслуживания.

При сезонном бизнесе лучше подключить пакет «Удачный сезон», тогда при отсутствии оборотов, клиенту не придется платить за обслуживание счета. Пакет «Хорошая выручка» предназначен для ИП, осуществляющих торговые виды деятельности. Пакет «Активные расчеты» предназначен для клиентов, которые совершают много безналичных операций.

Для крупных ИП, которые имеют большие обороты по расчетному счету, можно выбирать пакет «Большие возможности» с максимальным количеством возможных операций.

По всем тарифам пользователи могут бесплатно оплачивать налоги, совершать платежи во внебюджетные фонды, получать выписки, пользоваться интернет-банком.

Если клиенту сложно самостоятельно выбрать пакет обслуживания, он может обратиться к специальной форме по подбору тарифа для бизнеса.

Потребуется ввести регион места нахождения, срок ведения бизнеса, выручку, вид деятельности и нажать «Подобрать тариф». Система автоматически предложит наиболее оптимальный вариант пакета услуг. Подключать его или выбрать другой – решать самому предпринимателю.

Пользователи, подключающие любой из пакетов на обслуживание, получают хорошие привилегии:

- Открыть расчетный счет можно, не посещая представительства банка;

- За открытие счета не взимается комиссия;

- Предоставляется бесплатный интернет-банк, работающий на всех устройствах;

- Удобный мобильный банк, позволяющий управлять картами и счетами с мобильного телефона, дающий возможность совершать платежи в любое время, находясь в любом месте, не быть привязанным к стационарному компьютеру;

- Использование электронного документооборота;

- Дистанционный выпуск электронной подписи;

- Круглосуточная поддержка.

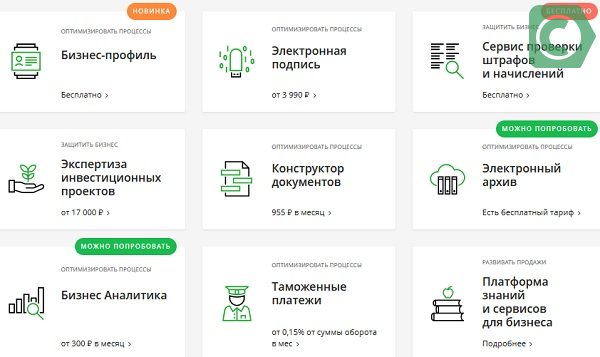

ИП могут пользоваться онлайн-бухгалтерией, электронным документооборотом, услугами эквайринга, размещать средства онлайн, осуществлять внешнеэкономическую деятельность и т. д. Банк постоянно подключает новые сервисы, позволяющие вести бизнес просто и удобно.

Для клиентов действует акция тест-драйв: ИП, которые зарегистрированы более 6 месяцев и открывают впервые счет в Сбербанке, получают возможность пользоваться пакетом услуг 2 месяца за 1 руб. Акция действует при подключении пакетов услуг «Удачный сезон», «Хорошая выручка», «Активные расчеты».

Резервирование счета в чат-боте

Чат-бот для сервисной поддержки и консультаций пользуется спросом у корпоративных клиентов: предприниматели ценят свое время и готовы решать свои насущные вопросы по взаимодействию с банком в режиме текущего времени.

Преимущества для клиентов при обслуживании в Сбербанке

В чат-боте стал доступен еще один сервис – резервирование счета для ИП в дистанционном режиме. Вся процедура рассчитана на пару минут. Как это происходит:

- клиент вводит свои данные;

- бот сразу обрабатывает и проверяет их в базе банка, а также во внешних базах и реестрах;

- проверка занимает пару минут, после чего предпринимателю выдаются реквизиты счета;

- после получения реквизитов клиент уже может воспользоваться счетом для приходных операций.

Позже предпринимателю необходимо принести используемые в процедуре резервирования документы (оригиналы) в банковское отделение Сбербанка или вызвать в собственный офис менеджера из банка.

Ускоренная процедура резервирования и открытия счета с использованием чат-бота помогает значительно сэкономить время, так необходимое для решения бизнес-задач.

Как зарегистрировать ИП и ООО в Сбербанке

Для того, чтобы провести регистрацию, можно обратиться в отделение банковской организации или же сделать все самостоятельно на удаленной основе. Стоит отметить, что при регистрации ООО или ИП в банковской организации можно будет задавать любые вопросы и уточнять определенные моменты у сотрудника банковской организации, а при самостоятельном проведении процедуры со всем придется разбираться самостоятельно, а потому может потребоваться больше времени и сил.

Наиболее распространенным и востребованным способом является именно проведение всех процедур непосредственно на сайте банковской организации дистанционно, так как это не потребует посещения отделения банка, которое может располагаться достаточно далеко, и не потребует обращения исключительно в рабочие часы, вследствие чего провести процедуру можно будет в любой удобный момент.

Как же проходит регистрация?

В первую очередь необходимо зайти на сайт банковской организации в раздел «Малому бизнесу и ИП» (либо на сайт «Деловая Среда»), где и будет предоставлена возможность зарегистрировать свою организацию.

Для того, чтобы пройти регистрацию, необходимо выполнить несколько простых последовательных действий:

- Выбрать форму регистрации из тех, которые предоставлены на сайте банковской организации. В данном случае необходимо выбрать ИП или ООО.

- Внести все персональные данные, которые потребуются для проведения регистрации. К таким данным относится не только информация о самой организации, но и данные об ее руководителе и лицах, которых занимают определенные ответственные должности и выполняют процедуры, которые связаны с зачислением или переводом средств в банковской организации с разных счетов на определенные реквизиты. Стоит отметить, что обязательным является внесение данных об отделе бухгалтерии, так как именно с ними по большей части будет поддерживать контакт банковская организация, чтобы проводить операции.

- Провести заполнение формы для регистрации. В ней необходимо будет заполнить данные касательно тех услуг, которые необходимы для организации. Так, в большинстве случаев проводится только открытие расчетного счета и регистрация самого бизнеса в определенном реестре. В некоторых случаях организации сразу проводят составление и утверждение зарплатного проекта, уделяют определенное количество внимания на моменты, связанные с регулярным совершением переводов и так далее. После того, как будет выбран определенный перечень услуг, система расскажет о том, что и как необходимо сделать для получения положительного результата и окончательного проведения регистрации, а также запросит предоставление дополнительных данных. В том случае, если процедура будет проводиться непосредственно в банковской организации, то данные вопросы будут решены с помощью сотрудника, который даст достаточно развернутые и полные ответы на все вопросы.

- Оформление цифровой подписи и окончательна проверка всех проведенных процедур. После того, как придет уведомление с банковской организации о том, что все процедуры проведены, и необходимости в предоставлении дополнительных документов и данных нет, будет произведена процедура окончательного утверждения регистрации организации. В результате для ООО или ИП будет создана уникальная электронная подпись, которая будет устанавливаться на документах в том случае, если их оформление будет происходить непосредственно через интернет и возможности посетить отделение банковской организации для этого не будет.

В том случае, если регистрация будет проводиться непосредственно в сети, необходимости оплачивать какие-либо дополнительные пошлины или налоги не будет, вследствие чего регистрация в сети оказывается более выгодной для предпринимателей и юридических организаций.

Стоит отметить, что при отсутствии уведомления всех налоги будут списываться в полном объеме, вследствие чего расходы у организации могут значительно повыситься. После совершения перехода на упрощенную систему в организацию будет направлено соответствующее письмо, которое может быть как в бумажном виде, так и в электронном.

Бизнес-карта

К счёту можно привязать карту для бизнеса. Её обслуживание в год стоит 2500 руб. Пластик даёт круглосуточный доступ к средствам на расчётном счёте. Можно совершать платежи в любой валюте по всему миру, снимать наличные в банкоматах, а также экономить на операционных расходах и времени на отчёты. Предоставляется один год бесплатного обслуживания с пакетом услуг «Лёгкий старт».

Преимущество в том, что различные закупки для бизнеса можно оплачивать по карте без выдачи наличных под отчёт и оформления платёжек. Вы просто платите напрямую с расчётного счёта как обычной картой. Также не придётся тратить деньги на комиссию за платёжные поручения.

Условия регистрации ИП

Каждая услуга в банковской организации предполагает соблюдение определенных условий, без чего приобрести или воспользоваться услугами банка не будет никакой возможности. Также имеются определенные правила, которые связаны с регистрацией индивидуального предпринимателя или юридического лица, соблюдение которых является обязательным для получения положительного результата.

Кто может зарегистрировать ИП?

Зарегистрировать организацию может только:

- Лицо, которое достигло возраста полной дееспособности, то есть 18 лет, при этом проживающее на территории Российской Федерации и имеющее официальный паспорт с постоянным местом прописки;

- Также необходимо быть пользователем банковской организации, так как в противном случае возможности воспользоваться Сбербанк Онлайн не будет, а именно это приложение является основным в работе с банком, так как через него проходят все процедуры и осуществляются переводы и постоянная связь с сотрудниками банка;

- Потребуется наличие ИНН и СНИЛС для проведения регистрации организации – без данных документов оформление не будет осуществлено.

Также может потребовать прохождение идентификации личности, так как регистрация предринимательства считается достаточно ответственным и сложным делом, которое требует соблюдения всех тонкостей и проверки всех предоставленных данных.

Стоит обратить внимание на то, что при регистрации собственного бизнеса в отделении банковской организации проверяются и следующие пункты:

- Физические лицо, которое является владельцем определенной организации или бизнеса, не должно находиться на постановке на военную или государственную службу;

- Дееспособность владельца не должна быть ограничена судом или законодательством, так как в противном случае работа организации или определенного бизнеса будет являться не действительной, а потому банковская организация не возьмется за его регистрацию;

- В том случае, если владельцем организации или индивидуального бизнеса является лицо, не достигшее возраста совершеннолетия, то требуется получение права полной дееспособности в судебном порядке, так как в противном случае самостоятельно провести процедуру возможности не будет. Для того, чтобы вести предпринимательскую деятельность, может потребоваться согласие родителей или опекунов при ограниченной дееспособности;

- В том случае, если владельцем бизнеса является иностранное лицо или лицо без гражданства России, для проведения процедуры регистрации организации или предпринимательской деятельности потребуется оформление вида на жительство на территории Российской Федерации в определенном установленном правилами виде, так как в противном случае банк не имеет права оказывать клиенту подобную услугу. В том случае, если самостоятельно получить вид на жительство возможности нет, стоит обратиться в соответствующие миграционные органы и получить помощь и консультацию у них.

Необходимые документы

Для того, чтобы произвести регистрацию бизнеса Индивидуального предпринимателя, потребуется предоставление таких документов, как:

- СНИЛС;

- Заявление и паспорт.

Заявление при предоставлении в банковскую организацию должно уже быть заполнено по образцу, а вместе с оригиналом паспорта необходимо будет приложить копии документа.

Подать документы можно будет как на сайте банковской организации, так и в ее отделении, выбрав наиболее удобный и привлекательный способ.

Сроки регистрации ИП

В большинстве случаев на рассмотрение предоставленных документов и проведение регистрации требуется не более 3-х дней, однако в некоторых случаях процедура может растянуться до одного месяца.

Преимущества наличия счета

Законодательно ИП могут не открывать расчетный счет в банке. Однако для деятельности он будет необходим в следующих случаях:

- При заключении ИП договоров на сумму, превышающую 100 тыс. руб.;

- При заключении госконтрактов;

- Для участия в аукционах, тендерах;

- Для осуществления операций, попадающих под валютный контроль.

Предприниматели, имеющие расчетный счет, получают следующие преимущества:

- Рассчитываться с контрагентами, оплачивать взносы в пенсионный фонд и по медицинскому страхованию, налоги, можно без посещения офиса банка;

- Возможность участия в зарплатном проекте;

- Получение кредитов по специальным программам для клиентов;

- Клиенты банка могут пользования дополнительными сервисами, которые предлагает кредитная организация;

- Пользоваться услугами эквайринга;

- На первую компанию интернет-рекламы можно получить до 100 тыс. руб.;

- Повышение статуса ИП.

Расчетная система Сбербанка надежна, совершать операции безопасно. Клиенты кредитной организации могут пользоваться дополнительными сервисами компании, позволяющими вести бизнес выгодно:

- Получать консультации от профессионалов;

- Проверять контрагентов;

- Вести бухгалтерию;

- Пользоваться специальными предложениями дочерних компаний и партнёров банка.

Преимущества работы для ИП

Теперь у ИП не возникает необходимости в частом посещении банковского отделения, связанном с проведением той или иной финансовой операции, а также не нужно тратить собственные деньги на покупку и установку специальной банковской программы.

Клиент получает возможность по собственному усмотрению производить все платежи в любое время суток

Среди преимуществ сервиса можно перечислить следующие:

- Безопасность. Система обеспечивает защиту всех данных пользователя. В обязательном порядке предусматривается создание личного кабинета клиента, что гарантирует так необходимую безопасность для предпринимательства. Это введение специальных логина и пароля, идентифицирующих пользователя, одноразовых паролей и SMS-сообщений, подтверждающих проведение банковских операций. Такая система защиты позволяет ИП при малых затратах обезопасить свои данные и информацию о своей предпринимательской деятельности от недоброжелателей и мошенников.

- Гибкость. Для представителей пользователя, наделенных с его согласия полномочиями, предусматривается специальный доступ к формированию документов. Несмотря на свои достоинства и преимущества, система постоянно развивает свой функционал: появляются новые предложения, облегчающие пользование сервисом и делающие его более эффективным и безопасным. Ее неоспоримым плюсом является то, что пользоваться системой может клиент, не имеющий расчетного счета в банке.

Примеры онлайн сервисов доступных клиентам банка

Тарифы Сбербанка

Пакеты для малого бизнеса

|

Тариф |

Легкий старт |

Набирая обороты |

Полным ходом |

|

Открытие счета |

Бесплатно |

||

|

Ведение счета |

Бесплатно |

990 рублей в месяц При оплате за 6 месяцев — 5 940 рублей При оплате за 12 месяцев — 11 880 рублей |

3 490 рублей в месяц При оплате за 6 месяцев — 20 940 рублей рублей При оплате за 12 месяцев — 41 880 рублей |

|

Платежные поручения |

3 в месяц — бесплатно Далее — 199 рублей за платеж |

10 в месяц — бесплатно Далее — 100 рублей за платеж |

50 в месяц — бесплатно Далее — 100 рублей за платеж |

|

Переводы физическим лицам |

До 150 000 рублей — 0,5% (для ИП — бесплатно) До 300 000 рублей — 1% До 1 500 000 рублей — 1,7% До 5 000 000 рублей — 3,5% От 5 000 000 рублей — 8% |

До 300 000 — бесплатно До 300 000 рублей — 1% До 1 500 000 рублей — 1,7% До 5 000 000 рублей — 3,5% От 5 000 000 рублей — 8% |

|

|

Внесение наличных в кассе |

1% |

До 100 000 рублей — 0,55%, минимум 200 рублей Далее — 0,4% |

|

|

Внесение наличных по карте |

0,15% |

0,3% |

До 300 000 рублей — бесплатно Далее — 0,3% |

|

Выдача наличных в кассе |

До 5 000 000 рублей — 7% Далее — 10% |

До 300 000 рублей — 2,5%, минимум 500 рублей До 1 500 000 рублей — 3,5% До 5 000 000 рублей — 7% От 5 000 000 рублей — 10% |

|

|

Выдача наличных по карте |

До 300 000 рублей — 2%, минимум 400 рублей До 1 500 000 рублей — 3,5% До 5 000 000 рублей — 7% От 5 000 000 рублей — 10% |

||

|

Корпоративные карты |

Моментум — бесплатно Классическая — 2 500 рублей в год Премиальная — до 7 500 рублей в год Цифровая — 1 000 рублей в год |

Моментум — бесплатно Классическая — первая бесплатно, последующие 2 500 рублей в год Премиальная — до 7 500 рублей в год Цифровая — 1 000 рублей в год |

Моментум — бесплатно Классическая — 2 500 рублей в год Премиальная — первая бесплатно, последующие до 7 500 рублей в год Цифровая — 1 000 рублей в год |

|

Выдача справок |

Об операциях по счету — бесплатно в электронном виде, 1 000 рублей в бумажном Прочие — от 300 рублей |

Об операциях по счету — бесплатно в электронном виде, 400 рублей в бумажном Прочие — от 300 рублей |

|

|

Интернет-банк |

Бесплатно Выпуск электронного ключа — от 1 700 рублей |

||

|

SMS-уведомления |

По счету — 199 рублей в месяц По карте — 99 рублей в месяц |

Бесплатно |

Пакет услуг «ВЭД без границ»

|

Открытие счета |

Бесплатно |

|

Ведение счета |

3 990 рублей в месяц |

|

Платежные поручения |

20 в месяц — бесплатно Далее — до 55 рублей |

|

Платежи физлицам |

До 150 000 рублей в месяц — 0,5% (для ИП — бесплатно) До 300 000 рублей в месяц — 1% До 1 500 000 рублей в месяц — 1,7% До 5 000 000 рублей в месяц — 3,5% От 5 000 000 рублей в месяц — 8% |

|

Внесение наличных в кассе |

До 100 000 рублей — 0,55%, минимум 200 рублей Далее — 0,4% |

|

Внесение наличнх по карте |

0,3% |

|

Выдача наличных в кассе |

До 300 000 рублей — 2,5% До 1 500 000 рублей — 3,5% До 5 000 000 рублей в месяц — 7% От 5 000 000 рублей в месяц — 10% |

|

Выдача наличных по карте |

До 300 000 рублей — 2%, минимум 400 рублей До 1 500 000 рублей — 3,5% До 5 000 000 рублей — 7% От 5 000 000 рублей — 10% |

|

Корпоративные карты |

Моментум — бесплатно Классическая — 2 500 рублей в год Премиальная — до 7 500 рублей в год Цифровая — 1 000 рублей в год |

|

Валютные операции |

Платеж в валюте — 0,1%, минимум 15 долларов, максимум 200 долларов Валютный контроль — 0,1%, минимум 10 долларов |

|

Выдача справок |

Об операциях по счету — от 100 рублей Прочие — от 300 рублей |

|

Интернет-банк |

Бесплатно Выпуск электронного ключа — от 1 700 рублей |

|

SMS-уведомления |

По счету — 199 рублей в месяц По карте — 99 рублей в месяц |

Видео-презентация

Плюсы и минусы Сбербанка

Сбербанк – структура неповоротливая, громоздкая и за клиентами не гоняется. Секрет успеха Сбербанк не скрывает – снизить ставки по депозитам физических лиц и организаций, сократить персонал и количество отделений.

Если вас, в первую очередь, интересует качество обслуживания и низкие тарифы, то открыть расчётный счёт в Сбербанке для ООО – не лучшая идея. Зато у банка есть другой неоспоримый плюс — основным его акционером и учредителем является Центробанк. В условиях затянувшейся санации финансового рынка, когда лицензии у кредитных организаций отзывают чуть ли не каждый месяц, преимущество серьёзное.

Кроме того, своими плюсами сам Сбербанк называет:

- самую крупную в России филиальную сеть (юридические лица обслуживают 800 отделений, а физические – около 15 000);

- активное кредитование малого и среднего бизнеса (около 33% корпоративного кредитного портфеля приходится на субъектов МСП);

- дочерние банки на территории СНГ (Украина, Казахстан, Беларусь) и за рубежом (Австрия, Швейцария, Турция);

- быстрое открытие валютных счетов — в день предоставления клиентом полного пакета документов.

По статистике портала banki.ru Сбербанк занимает первое место в финансовом рейтинге кредитных учреждений России.

А вот в народном рейтинге, который составляется по отзывам клиентов, его позиции гораздо ниже – едва дотягивают до четвертого десятка. Больше всего клиенты недовольны нерасторопностью и низкой квалификацией служащих, долгим прохождением платежей, плохо работающим онлайн-банкингом, высокими тарифами на обслуживание.

Справедливости ради надо сказать, что абсолютно довольных клиентов нет ни у одного банка. Что касается тарифов, то они больше ощутимы для ИП с низкими доходами, чем для организации с хорошими оборотами.

Инструкции по работе

Для подключения к сервису будущему пользователю необходимо зайти в отделение банка и написать заявление о подключении и заключить договор об обслуживании.

Для работы необходимо пройти несколько шагов:

- Войти в личный кабинет и ввести логин и пароль (для первого входа используется пароль, который отправляется SMS на телефон, указанный при заключении договора).

- После входа система предложит заменить временный пароль на постоянный.

- Затем происходит процедура SMS-аутентификации.

Подробная информация о том, как пользоваться сервисом изложена в презентации ниже:

Скачать

Краткая инструкция по системе Сбербанк Бизнес Онлайн

С более детальной информацией следует ознакомиться на официальном сайте. Банк всерьез озаботился проблемой обучения пользователей и в целях их безопасности опубликовал очень подробное руководство по работе с системой.

Особенности оформления счёта в банке

Процесс открытия счёта для ООО в Сбербанке заключается в совершении описанных ниже действий:

- Поиск необходимых сведений. Представители юридического лица должны детально ознакомиться с тарификацией счета, пакетом услуг, условиями проведения финансовых операций.

- Сбор пакета документов для оформления договора на открытие р/c и расчётно-кассовое обслуживание. О перечне бумаг речь пойдет позднее.

- Резервирование номера расчётного счёта в системе «Сбербанк Онлайн» (необязательный этап и осуществляется по желанию клиента).

- Передача комплекта документов в отделение банка с момента получения реквизитов. Для этого ООО отводится срок в 30 дней.

- Открытие р/c посредством оформления со Сберегательным банком соответствующего договора. На данном этапе определяют пакет дополнительных сервисов: самоинкассация, «Сбербанк Бизнес Онлайн» и других.

- Проверка финансовым учреждением бумаг, предъявленных клиентом. После окончания даётся полный доступ к функциональным возможностям банковского продукта и подключение необходимых опций.

Чтобы зарезервировать и открыть р/c для ООО, можно воспользоваться интернетом. Заполняют специальную форму, указав данные компании, выбирают отделение банка, в котором будет осуществляться РКО. Реквизиты вышлют на электронный почтовый ящик. Счёт начнёт функционировать для перевода денежных средств.

Уполномоченным представителям юридического лица необходимо явиться в сбербанковский офис только для подачи документации и подписания договора.

Важно! Чтобы открыть р/c и заключить договор с банком, представитель юридического лица должен оформить заявление.

Заявку можно заполнить в интернете и передать в банковское отделение вместе с комплектом документов.

Законодательством регламентирован срок, в течение которого будет открыт счёт – максимум 2 дня. Для открытия р/c для Общества с ограниченной ответственностью установлена типовая форма договора. Его подписывает несколько сторон:

- Руководитель фирмы.

- Главный бухгалтер.

- Банковский служащий.

Подписанный договор заверяют двумя печатями: оттиском Сбербанка и юридического лица. Сотрудник банка вносит данные о регистрации в книгу. С этого момента расчётный счёт является открытым.

Плюсы подготовки документации Сбербанком

Финансовая организация бесплатно готовит все нужные для регистрации ИП документы.

Потребителю достаточно указать нужную информацию, и в течение 15 минут все документы будут сформированы.

Плюсы этой процедуры заключаются в следующем:

- оперативность подготовки документации;

- удобность – всю работу делает банк;

- выгода – не нужно платить специалистам;

- достоверность – документация будет соответствовать всем требованиям;

- экономия – процедура является полностью бесплатной.

После внесения бизнеса в реестр ЕГРИП, банковская организация открывает для ИП расчетный счет на выгодных условиях.

Пошаговая регистрация индивидуального предпринимательства на сайте РБиДОС

Чтобы зарегистрировать ИП на сервисе РБиДОС потребителю нужно:

- быть действующим клиентом Сбербанка;

- иметь действующий биометрический заграничный паспорт;

- иметь паспорт гражданина Российской Федерации;

- представить СНИЛС.

Чтобы дистанционно зарегистрировать бизнес и открыть счет в Сбербанке на сайте «Деловая среда», клиенту финансовой организации нужно проделать следующие шаги:

1. Выбрать форму ведения бизнеса – ИП.

2. Ввести и подтвердить персональные данные.

3. Заполнить форму для регистрации бизнеса и открытия счета. Система сама подскажет, какие данные нужно ввести.

4. Получить электронную цифровую подпись в мобильном приложении.

5. Подписать документы с помощью ЭЦП.

После этого индивидуальное предпринимательство и расчетный счет в Сбербанке России будут открыты.

Порядок оформления кредита для бизнеса

Оформление кредита для развития бизнеса предполагает выполнение ряда действий индивидуальным предпринимателем — клиентом Сбербанка. Итак, ИП заемщик должен:

- Выбрать программу кредитования, отвечающую его потребностям и соответствующую возможностям;

- Собрать пакет необходимой документации;

- Обратится в ближайший филиал Сбербанка;

- Получить консультацию специалиста по интересующим вопросам и заполнить анкету на кредит;

- Дождаться решения финансовой компании (срок рассмотрения заявок от новых клиентов 3-5 дней);

- Получить кредит.

Подача заявки

Сбербанк предлагает индивидуальным предпринимателям не только ознакомиться с текущими предложениями и программами онлайн, но и подать предварительную заявку на кредит через интернет. Есть два варианта:

- Для действующих клиентов через личный кабинет Сбербанк Бизнес Онлайн;

- Для новых заемщиков (недействующих клиентов) — через Онлайн платформу. Здесь нужно указать ИНН, ОГРН или название компании и далее следовать инструкциям.

В первом случае необходимо авторизоваться в личном бизнес кабинете под имеющимся логином и паролем. Далее указывается требуемая сумма и интересующая программа. Сервис анализирует информацию о предприятии и выдает решение.

При условии, что клиент — новый и никогда ранее не обращался в Сбербанк, ему предлагают подать заявку через Онлайн-Платформу. Для этого нужно указать ИНН, ОГРН или название компании. Далее отметить желаемую сумму и время, в течение которого планируется полный расчет с банком.

Деньги наличными ИП не выдают. Их перечисляют на расчетный счет или на Бизнес-карту с льготным периодом в 50 дней. Такой вариант доступен по условиям программы «Доверие».

Необходимые документы

Основные документы, которые понадобятся индивидуальному предпринимателю, чтобы оформить кредит в Сбербанке идентичны, независимо от выбранной программы. Список включает:

- Заполненную анкету на кредит (бланк выдается в банке);

- Паспорт;

- Учредительную документацию;

- Регистрационные документы;

- Акты о ведении хозяйственной деятельности;

- Документы на залоговое имущество, если выбрана программа, предполагающая предоставление обеспечения.

Данный список может быть дополнен в зависимости от условий выбранной кредитной программы Сбербанка.

Как выбрать тариф?

При подключении тарифного плана важно правильно выбрать пакет услуг, чтобы не переплачивать, но иметь достаточно возможностей для ведения бизнеса. Для выбора наиболее подходящего тарифа следует учесть несколько факторов:

- количество платежей в месяц;

- сумму, которую планируете вносить на счет;

- размер переводов со счета;

- как часто будут поступления – каждый месяц или в сезон.

Для начинающих бизнесменов идеально подойдет ТП Легкий старт, для владельцев сезонного предприятия – Удачный сезон, тариф Хорошая выручка рекомендован ИП, много работающим с наличными, а Большие возможности – отличный выбор для крупной компании.

Внесение наличных

Внести наличные на расчетный счет можно:

- в кассе банка

- с помощью бизнес-карты в банкомате или по терминалу в кассе банка

- через устройства самообслуживания

Про внесение в кассе банка

Тарифы на внесение следующие:

| Тариф | Объем внесений в кассе за месяц | Комиссия |

|---|---|---|

| Легкий старт | любая сумма | 1% |

| Набирая обороты Полным ходом | до 100 000 ₽ | 0,55%, мин. 200 ₽ |

| от 100 000,01 ₽ | 0,4% |

Про внесение в банкомате

Стоимость внесения наличных в банкомате Сбербанка:

| Тариф | Объем внесений в банкомате за месяц | Комиссия |

|---|---|---|

| Легкий старт | любая сумма | 0,15% |

| Набирая обороты | 0,3% | |

| Полным ходом | до 300 000 ₽ | бесплатно |

| от 300 000,01 ₽ | 0,3% |

Для всех тарифов кроме «Легкого старта» можно подключить опцию с безлимитной самоинкассацией за 1490 ₽/мес.

Преимущества и недостатки открытия ИП в Сбербанке

Регистрация ИП в Сбербанке имеет следующие положительные стороны:

- есть возможность оформить бизнес полностью онлайн, без поездки в налоговую службу;

- процесс занимает не более 15 минут;

- ошибки в заполнении документов исключены;

- соблюдается полная комплектность документации;

- быстрое открытие ИП (в течение 5 дней);

- не нужно оплачивать работу юристов по подготовке документов;

- при регистрации онлайн не нужно платить госпошлину.

Недостатком регистрации можно с натяжкой назвать то, что для успешной регистрации бизнеса необходимо иметь минимальные навыки пользования компьютером и мобильным приложением.