Полная стоимость кредита (пск): как и где ее можно узнать и для чего она нужна

Содержание:

- Что включает в себя полная стоимость потребительского кредита?

- К чему производится расчет ПСК?

- Определение полной стоимости кредита

- Какие факторы влияют на процентную ставку по кредиту?

- Как рассчитать полную стоимость кредита

- Максимальное и средневзвешенное значение полной стоимости потребительских займов

- Вход в личный кабинет ПСК СПБ на сайте pesc.ru

- Потребительский кредит

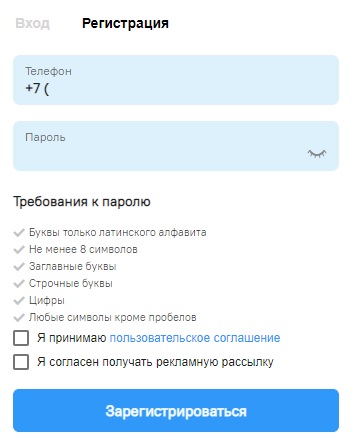

- Регистрация личного кабинета

- Ставки снижаются, кредиторы просят «отпустить вожжи»

- Почему полная стоимость кредита может увеличиться?

- Особенности определения полной стоимости кредита

- Госконтроль

- Как регулируется размер полной стоимости кредита

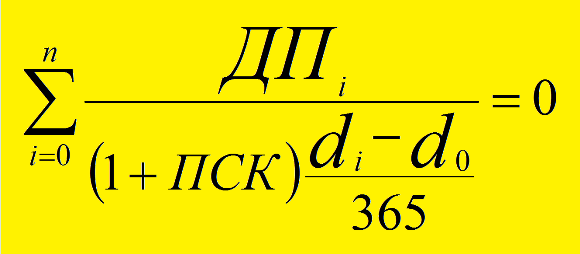

- Формула расчета

- Какие факторы влияют на величину процента по кредиту?

- Как оплатить за услуги

- Заключение

Что включает в себя полная стоимость потребительского кредита?

Основная часть:

- Деньги, взятые в долг.

- Проценты по этим деньгам.

Комиссии:

- За выпуск пластика, его годовое обслуживание.

- За расчеты и другие операции с деньгами.

- За открытие и обслуживание счета.

- За саму выдачу займа.

- За оформление, рассмотрение.

Интересна ситуация с комиссией за выдачу наличных через банкомат. Допустим, вы берете потребительский займ наличными, и есть условие – его дают на карту, а вы снимаете деньги в банкомате. При этом для этого продукта предусмотрена комиссия за снятие наличных. С одной стороны, в законе про это ничего не говорится. С другой стороны, в пункте 4 статьи 6 написано: «В ПСК входят платежи… кредитору, если выдача кредита поставлена в зависимость от совершения таких платежей». Получается, что комиссия за снятие наличных должна входить в ПСК.

К чему производится расчет ПСК?

Он даёт возможность сопоставить для сравнения и оценки предложений от разных банковских организаций.

Например, сумма кредитования составляет один миллион рублей, на пять лет, под 13% годовых, без комиссий. По результатам расчета сумма платежа составляет 23 312 рублей, то есть ПСК будет 13,78%, а проценты за полный период кредитования – 352 970 рублей – это и есть общая сумма, предназначена для переплаты.

Еще один вариант развития событий:

- Кредитное соглашение оформляется на один миллион рублей, тоже на пять лет, но уже под 12,5% годовых. Тут предусмотрена единоразовая выплата комиссии – 14 736 рублей, а сумма платежа по такому кредиту составляет 23 058 рублей. Полная стоимость будет равна 13,98%. Проценты за весь срок действия кредитного договора – 338 234 рублей, то есть, общая сумма по переплате составляет 352 970 рублей.

- Если сумма по предоплате за кредит равна, то предложение с процентной ставкой под 13% годовых будет иметь большую выгоду, чем ставка 12,5% годовых с единоразовой оплатой. Дело в том, что сумма 14 736 рублей, которая вносилась сразу, выше, чем та же сумма, но которую нужно будет выплачивать в течении пяти лет.

Важно! Формула по расчету ПСК даст провести сравнительную оценку всех возможных предложений по кредитованию от разных банков. Каждый банк обязан считать величину ПСК и способ, который был использован для расчета, что регламентируется специальным законом о потребительском кредитовании.

Каждый банк обязан считать величину ПСК и способ, который был использован для расчета, что регламентируется специальным законом о потребительском кредитовании.

Определение полной стоимости кредита

В банковской системе Российской Федерации термин «полная стоимость кредита» начал применяться еще в 2008 году. Как уже говорилось выше, ранее использовалось словосочетание «эффективная процентная ставка».

ПСК рассчитывается в соответствии с нормами Центробанка. Кроме этого, кредитные учреждения должны пользоваться действующим законодательством, которое также проводит регуляцию в этой сфере. Формула и алгоритм расчета полной кредитной ставки постоянно изменяются, поэтому при самостоятельном подсчете суммы кредита нужно обращаться за актуальными данными. Для этого следует использовать дату подписания договора.

Недавно в закон «О потребительском кредитовании» были внесены изменения, вследствие чего изменилась и формула расчета ПСК. Специалисты называют ее более точной и такой, что наиболее реально отвечает требованием современной системы кредитования. Кроме того, более понятными для простого гражданина стали условия микрокредитования населения, которые ранее прикрывали огромные числа процентов под небольшими ежемесячными платежами.

Сегодня многие хотят знать, что такое полная стоимость кредита. ПСК — это сумма, выраженная в процентной ставке, которую заемщику необходимо будет уплатить за использование кредита (в том числе нужно учитывать и сумму задолженности, и средства за обслуживание займа). Таким образом, в одной формуле учитываются все те расходы, что придется уплатить заемщику, но только те, которые учитываются в договоре. Поэтому к этой сумме не причисляются штрафные санкции и другие комиссии и неустойки, зависящие только от действий заемщика.

В ПСК включаются такие суммы:

- тело кредита (основная сумма, которую кредитор одолжил заемщику) и проценты по нему;

- некоторые комиссии по обслуживанию кредита (за оформление, открытие счета, выполнение других операций по ссуде);

- платежи по обслуживанию кредитной карточки;

- другие платежи, которые предусмотрены договором (страхование, оценка залога, оформление соглашения у нотариуса).

В кредитном договоре в обязательном порядке должна быть приведена цифра ПСК. Нередко можно встретить случаи того, что банк публикует этот параметр сразу же во время описания того или иного продукта. Кроме того, на многих онлайн-ресурсах существуют специальные калькуляторы, при помощи которых есть возможность провести расчет ПСК.

Полная стоимость кредита — что это такое, и что знание этого термина дает заемщику — вопрос интересный. Главное, что интересует подавляющее большинство заемщиков — это полная сумма средств, которую им придется уплатить для погашения кредитного долга. Для определения этой суммы и понадобится ПСК. Для того чтобы его понять, даже не нужно что-то самостоятельно узнавать и считать. Сама цифра ПСК говорит о сумме переплаты. Для этого нужны такие данные:

- сумма кредита;

- проценты по кредиту;

- срок, на который был выдан кредит;

- система уплаты займа.

Если гражданин обладает этими знаниями, то он имеет возможность проанализировать сумму переплаты еще до того, как оформить заем, чтобы выбрать наиболее выгодный.

Полная стоимость кредита дает возможность получить данные по той сумме, которая должна быть уплачена по ссуде для ее полного погашения, но она никоим образом не учитывает ситуаций, при которых заемщик просрочит платежи, или же наоборот оплатит всю сумму ссуды преждевременно. В первом варианте сумма заема будет увеличена, а во втором — уменьшена.

Какие факторы влияют на процентную ставку по кредиту?

Кредитная ставка зависит от перечня разнообразных причин, которые тесно связаны между собой, в частых случаях.

Ставка Центробанка

Средства массовой информации, непосредственно занимающиеся финансовой тематикой, имеют тенденцию затрагивать в своих статьях Центробанк и его нововведения по ключевой процентной ставке. Почему она так важна и как она влияет на тарификацию банковских кредитов?

Ключевая процентная ставка – это ничто иное, как наиболее важный аспект в финансовой сфере всего государства, от которого зависит доступность кредитов для населения, от которой, в свою очередь, зависит рост экономии страны. Чем меньше сумма кредита, тем больше желающих его оформить. Когда покупательская способность возрастает, люди больше расходуют средства, а компании, тем временем, производят больше продуктов и наоборот – если кредитные продукты и услуги дорогие, их берут редко, и покупательская способность падает, что влечет за собой замедление динамики роста экономики.

Расценки на кредит зависят от ключевой процентной ставки Центробанка, а она, в свою очередь, зависит от уровня инфляции, а также – от макроэкономических прогнозов.

Центробанк выдает кредиты коммерческим банковским учреждениям под эту саму ключевую процентную ставку.

Сумма и сроки кредита

Финансовые организации выдают кредиты на разные суммы и сроки кредитования

Это факторы занимают второе место по важности, после ключевой процентной ставки

Как правило, чем больше размер суммы и меньше срок на погашение кредита, тем ниже процентная ставка.

Знайте, каждый банк предоставляет индивидуальное предложение со своими условиями и требованиями, и процентная ставка зависит не только от суммы и срока. Процент по кредиту может быть закрепленным в случае с целевым кредитом и нецелевым, независимо от суммы и сроков.

Платежеспособность клиента и его кредитный рейтинг

Платежеспособность и кредитный рейтинг являются второстепенными аспектами. Когда банковская организация одобряет выдачу кредита, тогда это служит знаком доверия его к своему заемщику.

Человеку с низким уровнем платежеспособности нет смысла рассчитывать на ту сумму кредита, которую он не будет в силах погасить, потому что банки это предусматривают

Однако, иногда случаются ситуации, когда эти факторы берутся во внимание, когда рассчитываются процентные ставки по нецелевому потребительскому кредиту. К примеру, когда происходит определение ограничения суммы на кредитной карте.

Обеспечение кредита

Обеспеченные кредиты намного дешевле и выгоднее для клиентов. Если обеспечение совершается посредством взятия под залог имущества, процентная ставка понизится. Если у клиента имеется залог, банк относится к такому заемщику более спокойно, так как ничем не рискует. Если же клиент прекратит соблюдать условия и не будет действовать согласно своим обязательствам, тогда банковская организация имеет полное право экспроприировать имущество должника и реализовать с целью компенсировать свои потери.

К примеру, если процентная ставка по ипотеке в Российской Федерации в среднем составляет на полтора процента ниже, нежели по обычным потребительским кредитам, поскольку ипотека подразумевает под собой залог имущества.

Кредитная история

Клиенту с испорченной кредитной историей вероятней всего банк либо откажет в кредите, либо выдаст, но под высокую процентную ставку.

Важно! Нужно пересмотреть, в каком состоянии находится ваша кредитная история – не будьте слишком самонадеянны. Даже если вы уверенны, что ваша КИ в полном порядке, после отказа стоит её проверить, потому что не исключено, что в ней есть ошибки, к примеру, вас могли с кем-то перепутать или вы столкнулись с аферистами, но даже не догадывались об этом – по копии вашего паспорта оформили кредит в микрофинансовом учреждении, или же вы забыли внести вовремя какой-то платеж.

Государственное субсидирование

Процентные ставки по кредитам по льготным предложениям всегда ниже. Есть определенная категория людей, которую финансово поддерживает государство и всячески содействует при выплате процентов банку.

Справка! В России действуют программы с льготами по ипотечному кредитованию, например, если это молодая семья или категория военнослужащих.

Если вы приобрели автомобиль в кредит, государство может помочь оплатить десять процентов от его цены, но принимать участие в программах, предусматривающих льготное кредитование, могут далеко не все.

Как рассчитать полную стоимость кредита

Хотя в законе указана расшифровка всех показателей, применяемых при расчете ПСК, обычному заемщику понять их достаточно сложно. Например, такие понятия как «базовый период, денежный поток» сложно воспринять человеку, далекому от банковской и финансовой сферы. Поэтому можно использовать упрощенные формулы с понятными показателями или обратиться за помощью к юристам, другим специалистам.

Что включается в полную стоимость

Только в редких ситуациях ПСК будет рассчитана строго по основному долгу и ставке кредита. Кроме этих показателей банк обязан учитывать при расчете:

- платежи, от которых зависит выдача денег и которые предусмотрены договором (например, комиссия за обслуживание кредита);

- оплата за оформление электронных средств, непосредственно связанных с кредитом (типичным примером является плата за выпуск кредитной карты);

- платежи третьим лицам, если от этого зависит решение о выдаче кредита (например, оплата нотариальных услуг);

- платежи по страховке, где выгодоприобретателем не является сам заемщик или его родные (например, при имущественной страховке по ипотеке);

- платежи по страховке, если от этого зависят условия кредитования (например, если банк дает сниженную ставку при страховании жизни заемщика).

Для расчета ПСК все перечисленные платежи суммируются. В графике к договору банк отдельно распишет все платежи, в том числе по страховке. Там же будет указана процентная ставка непосредственно по основной сумме долга. Например, она может составлять 12%, тогда как после расчета ПСК ее показатель уже будет 17%.

Прав ли банк, когда включает в ПСК плату за дополнительные услуги? Закажите звонок юриста

Что не входит в ПСК

В законе указан и перечень платежей, которые банк не имеет права включать в расчет полной стоимости кредита. К ним относятся платежи:

- комиссии и сборы, не предусмотренные договором;

- штрафные санкции, начисленные за ненадлежащее погашение кредита, нарушение условий кредитования;

- выплаты за обслуживание кредита, если их сумма и срок оплаты зависят от действий заемщика;

- взносы по страховке залога;

- платежи и комиссии за услуги, которые не влияют на оформление кредита и на его общую стоимость.

Полная стоимость кредита — это обязательный показатель, который прописывается в договоре

ПСК выражается в виде процента и денежной суммы. Указать полную стоимость банк обязан в верхней части первого листа договора.

Приведем пример по последнему пункту. Банки нередко предлагают дополнительные услуги по оформлению договора купли-продажи и сопровождению регистрации ипотеки. Такие услуги никак не связаны с решением о выдаче кредита, поэтому заемщик оплачивает их отдельно. Поэтому полная стоимость ипотечного кредита рассчитывается без учета расходов на юридические и консультационные услуги.

Формула расчета полной стоимости кредита по закону

В 353-ФЗ есть разные формулы расчета ПСК для денежного и процентного выражения. Для расчета процентной ставки применяется формула:

ПСК = i х ЧБП х 100, где:

- ПСК (в процентах)

- I — ставка процентов по базовому периоду (месяц, день и т.д.)

- ЧБП — количество базовых периодов в году (соответственно, для кредита на несколько лет ЧБП будет определяться по их количеству).

Процентная ставка для каждого периода рассчитывается по более сложной формуле. Она включает такие показатели как суммы денежных потоков (платежей), срок с момента завершения месяца по графику до даты поступления платежа, общего количества платежей. Ввиду сложности формулы для подсчета процентов каждого базового периода, ее лучше запросит у специалиста банка. Отказать в такой просьбе банк не имеет права.

Для большинства заемщиков процентная ставка в расчете ПСК не столь наглядна, как денежная сумма переплаты. Ее можно рассчитать по упрощенной формуле: ПСК = (S/So — 1) / n х 100, где:

ПСК — полная стоимость кредита

- S — общая сумма всех платежей по кредитному графику;

- So — сумма кредита, выданного банком;

- N — количество лет погашения кредита.

Данные в эту формулу можно подставить самостоятельно по графику платежей. Лучше использовать таблицы excel, если вы умеете ими пользоваться. В них можно упростить процесс расчета, выбрав соответствующие формулы.

Отметим, что банк всегда точно рассчитает ПСК и укажет ее в договоре. Возможны технические ошибки, но это будет исключительный случай. Если банк нарушит правила расчета, его привлекут к ответственности. При систематическом нарушении интересов заемщика банк вообще может лишиться лицензии, хотя отзывов лицензий у банков за такие провинности в истории нет.

Почему реальная ПСК всегда больше, чем указанная в рекламе? Закажите звонок юриста

Максимальное и средневзвешенное значение полной стоимости потребительских займов

Центробанк ежеквартально рассчитывает и публикует среднерыночное значение ПСК по разным видам потребительских кредитов. Главное, чтобы максимальная ставка по кредиту не превышала средневзвешенную ставку больше чем на треть. Ниже приведены значения на 3 квартал 2019 года, взятые из официальных источников:

|

Категории потребительских ссуд |

Среднерыночные значения полной стоимости потребительских займов, % |

Предельные значения полной стоимости потребительских займов, % |

|

Потребительские ссуды на цели приобретения автотранспорта с одновременной передачей его в залог |

||

|

автотранспортные средства, пробег которых составляет 0–1000 км |

15,415 |

20,553 |

|

автотранспортные средства, пробег которых составляет более 1000 км |

22,277 |

29,703 |

|

Потребительские ссуды с лимитом заимствования (по сумме лимита заимствования на день подписания договора) |

||

|

до 30000 р. |

27,522 |

36,696 |

|

30000–100000 р. |

29,229 |

39,412 |

|

100000–300000 р. |

26,528 |

35,371 |

|

Свыше 300000 р. |

23,774 |

31,699 |

|

Целевые потребительские ссуды, которые выдаются посредством перечисления кредитных средств торгово-сервисному предприятию в счет оплаты товаров (услуг), если имеется соответствующий договор (POS-кредиты) без обеспечения |

||

|

До года |

||

|

до 30000 р. |

28,250 |

37,667 |

|

30000–100000 р. |

24,149 |

32,199 |

|

Свыше 100000 р. |

21,503 |

28,671 |

|

Больше года: |

||

|

до 30000 р. |

24,374 |

32,499 |

|

30000–100000 р. |

21,224 |

28,299 |

|

Свыше 100000 р. |

20,932 |

27,909 |

|

Нецелевые потребительские займы, целевые потребительские займы без залога, потребительские займы на рефинансирование задолженности (кроме POS-кредитов) |

||

|

До года |

||

|

до 30000 р. |

26,488 |

35,317 |

|

30000–100000 р. |

19,387 |

25,849 |

|

100000–300000 р. |

17,735 |

23,647 |

|

Свыше 300000 р. |

15,619 |

20,825 |

|

Больше года: |

||

|

до 30000 р. |

20,798 |

27,731 |

|

30000–100000 р. |

20,746 |

27,661 |

|

100000–300000 р. |

20,050 |

26,733 |

|

Свыше 300000 р. |

17,351 |

23,135 |

Вход в личный кабинет ПСК СПБ на сайте pesc.ru

Вход в личный кабинет на официальном сайте Икус Петроэлектросбыт предназначен для физических и юридических лиц. Рассмотрим инструкцию по авторизации на портале pes.spb.ru.

Личный кабинет Петроэлектросбыт для физических лиц

Физлица могут войти в ЛК Петроэлектросбыт по номеру телефона и паролю.

Укажите данные для входа и кликните «Войти».

Если Вы хотите осуществить вход в Петроэлектросбыт с помощью электронной почты, которую указывали при регистрации, кликните соответствующую вкладку.

Войти в систему pesc юридическим лицам

Юрлица, предприниматели тоже могут авторизоваться на официальном сайте энергосбытовой компании СПБ.

Укажите Ваш логин или адрес электронной почты, пароль и войдите в систему.

Краткое описание возможностей личного кабинета для юридических лиц представлено в видеоролике

https://youtube.com/watch?v=rqd8DaPHplI

Вход в личный кабинет через социальные сети

Если вы привязывали аккаунт к соцсетям, то для входа в ПСК Вы можете авторизоваться через них.

Для этого выберите, через какую социальную сеть Вы хотите войти в ЛК:

- Гугл;

- Фейсбук.

Система запросит доступ к информации в Вашем аккаунте. Нажав «Разрешить», Вы успешно войдете в ЛК ПСК.

Как восстановить пароль

Если пользователь забыл или потерял данные для входа в ПЕСК, их можно восстановить. Для этого на странице авторизации кликните вкладку «Забыли пароль?».

Если Вы хотите восстановить данные по номеру телефона, укажите его в соответствующем окне.

На телефон придет код подтверждения, который нужно вписать в окошко.

Таким образом пароль будет сброшен, придумайте новый и запомните его.

Укажите адрес электронной почты и нажмите «Отправить ссылку».

На Ваш адрес придет письмо, кликните на ссылку в нем. Так Вы сбросите пароль. Придумайте новые данные для авторизации в кабинете ПСК и запомните их.

Потребительский кредит

Потребительский кредит чаще всего выдают покупателям популярных товаров. У этого вида займа также есть свои очевидные плюсы:

- Практически мгновенное оформление, которое занимает от 10 до 30 минут. Заемщики ценят возможность решить финансовый вопрос в сжатые сроки.

- Действительно лояльные условия предоставления. Страховые договора, справки о доходах, поручители и залоговое имущество практически никогда не требуются.

- Погашение доступно любым удобным способом. Предусмотрена возможность рассчитаться по обязательствам досрочно.

- Оформление часто сопровождается дополнительными бонусами. Банк предлагает клиентам пластиковые дебетовые карты, возможность открыть депозит под выгодный процент и другие финансовые продукты.

Регистрация личного кабинета

Для регистрации личного кабинета pes.spb.ru (этот адрес уже устарел, сейчас все клиенты ПЭС переведены на обновленную версию сайта) физического лица, руководствуются следующей инструкцией:

- Зайти на страницу https://ikus.pesc.ru/login/register.

- Задать номер телефона и пароль.

- Нажать «Зарегистрироваться».

- Подтвердить пароль.

- Завершить процедуру создания учетной записи.

Теперь можно выполнить вход в персональный раздел, чтобы воспользоваться представленным функционалом.

Регистрация юридического лица

Чтобы зарегистрироваться на сайте Энерго ПетроСбыта юр.лицу, необходимо руководствоваться инструкцией:

- Зайти на https://lk.pesc.ru/login/register.

- Ввести адрес почты и пароль.

- Нажать «Зарегистрироваться».

- Подтвердить адрес почты.

- Завершить процедуру создания учетной записи.

Ставки снижаются, кредиторы просят «отпустить вожжи»

После того, как ЦБ стал считать ставки, ситуация на рынке потребкредитования изменилась. Многие игроки вынуждены снижать свои аппетиты. Особенно заметен процесс снижения ставок в МФО. Здесь снижение регулярно фиксируется практически по всем видам займов.

В настоящее время банкиры нацелены добиться у Правительства смягчения мер по сдерживанию розничного рынка кредитования. Одно из предложений касается расчета ПСК. Финансисты предлагают увеличить период времени расчета среднерыночной ПСК, делать это один раз в шесть месяцев, а не раз в квартал, как сейчас. Есть также предложения снять ограничение регулятора на ставки по потребкредитам до 1 января 2017 года, на время преодоления экономического кризиса. Соответствующее письмо за подписью председателя НСФР (Национального совета финансового рынка) Андрея Емелина было направлено первому зампреду правительства Игорю Шувалову. Но пока все в силе.

Главный редактор #ВЗО. Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

yurimuranov@vsezaimyonline.ru

Почему полная стоимость кредита может увеличиться?

Иногда полная стоимость займа возрастает в процессе исполнения обязательств по договору. К сожалению, такие изменения обычно влекут увеличение суммы расходов для заемщика, а предотвратить их можно не всегда. Подобные ситуации наблюдаются:

- Если клиент не провел платеж вовремя. Чтобы избежать просрочки из-за отсутствия средств, нужно разобраться, как правильно вести семейный бюджет;

- Вследствие реструктуризации. Как правило, заемщик увеличивает срок кредитования и уменьшает ежемесячные взносы, что повышает переплату и стоимость займа;

- При экономических потрясениях. Иногда ситуация складывается неблагоприятным образом, вследствие чего банку приходится изменять условия кредитования;

- При наличии сомнений в платежеспособности заемщика. Чтобы избежать сюрприза, нужно разобраться, как узнать свою кредитную историю самостоятельно;

- При изменении условий страхования. Например, после ДТП стоимость ОСАГО всегда возрастает, что увеличивает общие расходы клиента.

Максимальные значения полной стоимости кредита

Благодаря государственному регулированию финансовых отношений банки и МФО не могут вести кредитную политику по своему усмотрению. Поскольку не процентная ставка, а именно ПСК определяет суммарные расходы клиента по договору, ни одно учреждение под угрозой штрафов не имеет права превышать среднерыночные значения полной стоимости потребительских кредитов, займов и ссуд более чем на треть.

Видео по теме Видео по теме

Расчет этих показателей ежеквартально проводится Центральным Банком по ставкам сотни самых крупных финансовых организаций в каждой категории. Рекомендованные к применению и предельно допустимые величины ПСК на следующий квартал размещают на официальном ресурсе ведомства по адресу www.cbr.ru. Например, среднерыночные значения полной стоимости потребительского кредита на четвертый квартал 2020 года выглядят следующим образом:

Показатели полной стоимости кредита

| Автомобили с пробегом менее 1000 км | 12,360 | 16,480 |

| Автомобили с пробегом более 1000 км | 16,727 | 22,303 |

| Лимит до 30000 рублей | 21,567 | 28,756 |

| Лимит от 30000 до 300000 рублей | 21,923 | 29,231 |

| Лимит более 300000 рублей | 21,355 | 28,473 |

| До 30000 рублей на срок до года | 17,512 | 23,349 |

| 30000–100000 рублей на срок до года | 17,280 | 23,040 |

| От 100000 рублей на срок до года | 15,944 | 21,259 |

| До 30000 рублей на срок более года | 12,517 | 16,689 |

| 30000–100000 рублей на срок более года | 12,563 | 16,751 |

| От 100000 рублей на срок более года | 12,475 | 16,633 |

| До 30000 рублей на срок до года | 27,324 | 36,432 |

| 30000–100000 рублей на срок до года | 16,478 | 21,971 |

| 100000–300000 рублей на срок до года | 15,275 | 20,367 |

| От 300000 рублей на срок до года | 11,583 | 15,444 |

| До 30000 рублей на срок более года | 19,597 | 26,129 |

| 30000–100000 рублей на срок более года | 18,317 | 24,423 |

| От 100000 рублей на срок более года | 17,597 | 23,463 |

| От 300000 рублей на срок более года | 14,237 | 18,983 |

| Все виды кредитования | 13,552 | 18,069 |

| Все виды кредитования | 73,665 | 98,220 |

| На срок до года | 99,438 | 132,584 |

| На срок более года | 48,607 | 64,809 |

| До 30000 рублей на срок до месяца | 348,974 | 365,000 |

| От 30000 рублей на срок до месяца | 106,157 | 141,543 |

| До 30000 рублей на 1–2 месяца | 300,262 | 365,000 |

| От 30000 рублей на 1–2 месяца | 81,491 | 108,655 |

| До 30000 рублей на 2–6 месяцев | 265,957 | 354,609 |

| 30000–100000 рублей на 2–6 месяцев | 299,906 | 365,000 |

| От 100000 рублей на 2–6 месяцев | 57,624 | 76,832 |

| До 30000 рублей на 6–12 месяцев | 138,541 | 184,721 |

| 30000–100000 рублей на 6–12 месяцев | 151,342 | 201,789 |

| От 100000 рублей на 6–12 месяцев | 34,868 | 46,491 |

| До 30000 рублей на срок более года | 54,322 | 72,429 |

| 30000–60000 рублей на срок более года | 53,297 | 71,063 |

| 60000–100000 рублей на срок более года | 50,548 | 67,397 |

| От 100000 рублей на срок более года | 35,014 | 46,685 |

| До 30000 рублей на срок до года | 34,660 | 46,213 |

| 30000–100000 рублей на срок до года | 29,365 | 39,153 |

| От 100000 рублей на срок до года | 29,080 | 38,773 |

| Все виды кредитования на срок более года | 25,374 | 33,832 |

Особенности определения полной стоимости кредита

- Займы в МФО. Микрофинансовые организации стараются получить максимальную прибыль, а потому расставляют множество ловушек. Тем важнее внимательно читать договор займа — в противном случае переплата вырастет в разы, а клиенту придется думать, как избавиться от долгов по кредиту законным способом;

- Кредитные карты. При расчете ПСК в рамках кредитного лимита банк предполагает, что клиент будет погашать долг минимальными взносами и не вложится в льготный период. Поэтому процент получается нереально высоким, что не всегда соответствует истине. Если же заемщик вернет деньги раньше, картина будет совершенно иной;

- Нецелевой кредит. Получение средств наличными через кассу — это один из самых невыгодных видов финансирования. Кроме высокой процентной ставки, в полную стоимость потребительского кредита включается множество комиссий, среди которых оформление заявки, кассовые сборы и обязательное страхование;

- Автокредит. При покупке автомобиля к стоимости займа добавляются платежи по программе КАСКО, комиссия за услуги оценщика, плата за выдачу аккредитива или аренду ячейки в банке, регистрация договора купли-продажи у нотариуса и в ГИБДД. Поэтому эксперты советуют брать машины в лизинг;

- Ипотека. Кроме платежей по процентам, полная стоимость ипотечного кредита включает страхование здоровья заемщика и самого жилья (если оно служит залогом по договору), а также комиссию за оценку недвижимости и плату за перевод средств на счет продавца. Договор купли-продажи желательно заверить у нотариуса.

Госконтроль

У Центробанка присутствует немало функций. Ключевая — это осуществление контроля над остальными организациями по выдаче кредитов. Целью данного контроля является не допущение злоупотребления влиянием и повышения процентных ставок со стороны банков. Для этого Центробанком раз в квартал собирается необходимая информация с дальнейшей ее публикацией со среднерыночными показателями по разным типам займов. Эти показатели должны учитываться всеми кредитными организациями страны при выдаче кредитов. Все дело в том, что выше чем 1/3 среднерыночной стоимости банк не может предлагать свои займы.

Как регулируется размер полной стоимости кредита

Если честно, то ПСК может существенно превышать заявленную в рекламе процентную ставку по займу. Но значит ли это, что кредиторы, помимо процентов, могут взимать с обратившихся к ним заемщиков любую сумму, которую им захочется?

Согласно действующему в России законодательству, Центральный банк устанавливает предельное значение ПСК, превышать которое кредитные организации не могут. Максимально возможная ПСК не может более чем на 1/3 превосходить среднерыночную ПСК (которую тоже определяет ЦБ).

Среднерыночные и предельные значения ПСК, действующие на настоящий момент, публикуются на официальном сайте Центробанка. Они устанавливаются отдельно для различных типов кредитных организаций (для банков, МФО, потребительских кооперативов, ломбардов). Среднерыночная ПСК вычисляется также отдельно для каждого вида займа (для автокредита с залогом, кредитной карты, нецелевого займа без залога и т. д.).

Например, среднерыночная полная стоимость нецелевых потребительских кредитов на сумму от 30 до 100 тысяч рублей на срок свыше одного года составляет 19,597% годовых (по состоянию на 14 февраля 2020 г.). Соответственно, максимальная ПСК по данному виду банковских займов не может превышать 26,129%.

Формула расчета

Сразу оговоримся, что произвести точный расчет невозможно, так как на это влияют немало факторов, начиная от соблюдения изначальных условий кредитования. Согласно указанию банка России, для рассматриваемого расчета используется довольно сложная формула. И работать с ней могут не все сотрудники кредитных организаций, не то что простые обыватели.

Предлагаем вашему вниманию пусть и приблизительный, но зато намного простой расчет займа. Он требует немного времени на проведение расчетов и необходим будет калькулятор. Сама формула выглядит следующим образом – ПСК=СКр+Ск+П. рассмотрим, что означает данная абракадабра:

- СКр – сумма займа;

- Ск – является величиной всех комиссий – и единоразовых, и периодических;

- П – является ставкой по проценту;

- ПСК – общая (полная) стоимость ссуды.

Какие факторы влияют на величину процента по кредиту?

Факторов, влияющих на величину процентов по кредиту, множество. Но первоочередным из них является размер так называемой ключевой ставки Центрального банка РФ. На момент написания статьи она установлена в размере 9%, но её величина может меняться каждый квартал или даже месяц, а может и оставаться неизменной. Всё зависит от экономической ситуации в стране.

Ключевая ставка ЦБ РФ говорит нам о том, что ни одно банковское предложение с более низким годовым процентом не может быть реальностью. А если вы видите предложения банка с более низкими ставками, то, вероятно, в такие продукты финансовая организация включила массу других кредитных сборов, которые выводят размер реально уплачиваемых процентов на среднерыночный уровень.

Поскольку банк выдает в кредит исключительно привлеченные средства, на уровень годового процента влияют:

- значение текущей инфляции;

- ставка по межбанковским кредитам (банки могут занимать у своих коллег по бизнесу);

- расходы по уплате процентов вкладчикам.

Но существует и ряд других факторов, которые в той или иной степени влияют на размер назначаемого процента, о чём вы можете узнать в статье «Как банки устанавливают процентные ставки?».

Как оплатить за услуги

Оплатить за потребленную электроэнергию по квитанции можно одним из нескольких способов:

- в Центре приема платежей Петроэлектросбыт;

- через платежные терминалы Петроэлектросбыт;

- в личном кабинете на официальном сайте pesc.ru;

- через мобильное приложение ПСК/ПЭС;

- в офисах коммерческих банков;

- по безналу, с помощью перечисления денежных средств с банковского счета.

Реквизиты АО «ЕИРЦ Петроэлектросбыт» для оплаты электроэнергии по безналичному расчету:

| Получатель | АО «ЕИРЦ Петроэлектросбыт» |

| ИНН | 7804678720 |

| Расчетный счет | 40702810000000005464 |

| Корреспондентский счет | 30101810800000000861 |

| БИК | 044030861 |

| ОКВЭД | 82.99, 63.11.1, 66.29.9, 62.01, 66.19.6, 63.11, 62,9 |

| ОКПО | 45494005 |

| ОГРН | 1207800176913 |

| КПП | 780401001 |

Чтобы оплатить услуги, на главной странице личного кабинета среди пунктов меню выберите вкладку «Оплата».

Вы можете оплатить сразу несколько позиций или только одну.

Чтобы совершить платеж, кликните «Оплатить». Система перекинет Вас на страницу ввода данных банковской карты. Платить можно карточками Visa, MasterCard, МИР.

Подключить услугу «Автоплатеж»

Чтобы оплачивать счета за электроэнергию в автоматическом режиме, рекомендуется подключить услугу «Автоплатеж». Сделать это можно в одноименной вкладке.

На открывшейся странице выберите абонента, для которого ходите подключить автоплатеж.

Далее укажите следующую информацию:

- дату первого платежа;

- банковскую карточку;

- максимальную сумму, которая будет автоматически списываться с баланса.

Кликните «Подключить автоплатеж». На Ваш телефон придет смс-уведомление о совершенной операции. Также за день до даты списания будет направлена смска, напоминающая, что завтра будут списаны средства. После проведения автоплатежа опять же будет направлено по смс соответствующее оповещение.

Если Вы желаете удалить автоматический платеж, кликните на иконку корзины с правой стороны. Для изменения настроек платежа, нажмите «Обновить автоплатеж».

Заключение

Каждый человек, обращающийся в финансовое учреждение с просьбой предоставить кредит, должен понимать, что на всех банках лежит обязанность предоставлять своему клиенту максимально подробную информацию, которая касается осуществляющихся расчетов полной стоимости займа.

Это прописано в действующем законодательстве. Сокрытие такой информации влечет за собой наложение штрафных санкций на финансовое учреждение. Заемщик должен знать, что любые мероприятия, производимые с подсчетами ПСК, находятся под строгим контролем Центрального банка и превышение данного показателя не допускается более чем на 1/3.