Что такое ключевая ставка и для чего она нужна

Содержание:

- Для чего нужна ключевая ставка

- Инфляция и ее особенности

- Что такое ключевая ставка ЦБ РФ?

- Что такое ключевая ставка ЦБ РФ.

- Механизм влияния ставки на инфляцию

- Сферы использования

- Ключевая ставка ЦБ РФ в 2018 году

- Резюме

- Как менялось значение в истории развития экономики России

- Зачем нужна ключевая ставка?

- Как ключевая ставка влияет на фондовый рынок?

- Динамика ставки в 2017 году

- Прогнозы на 2018 год, график заседаний

- На что влияет ключевая ставка?

- Для чего нужна ключевая процентная ставка?

Для чего нужна ключевая ставка

Главная задача ключевой ставки – контролировать денежную массу и инфляцию в стране. Как это работает?

Если инфляция в стране резко растет (т.е. растет денежная масса), то Центральный банк повышает ключевую ставку. Кредиты становятся дороже, а вклады (депозиты) выгоднее. В итоге бизнес перестает занимать деньги и переходит в режим экономии, а население предпочитает не тратить деньги, а сберегать их.

В результате экономическое развитие замедляется, денежная масса сокращается – инфляция начинает падать.

Если же инфляция чрезмерно падает (т.е. денежная масса снижается), то Центральный банк начинает снижать ставку, чтобы перезапустить экономику. Так, кредиты становятся дешевле, и бизнес активно начинает брать деньги в банках – в результате появляются новые рабочие места, в стране производится больше товаров и услуг, ВВП растет, всем хорошо.

Депозиты становятся непривлекательными, и население вместо сбережения пытается как «пристроить» деньги. Кто-то покупает товары, стимулируя товарооборот, кто-то инвестирует в бизнес (или начинает свой), кто-то идет на фондовую биржу – в любом случае, опять-таки экономика растет и всем хорошо.

Инфляция и ее особенности

Чтобы экономика страны развивалась стабильно и в правильном направлении, нужно удерживать инфляцию на определенном уровне. Чем он ниже, тем больше перспектив у экономики: предприятия работают стабильно, а простые граждане могут не бояться, что валюта их государства обесценится.

Для Российской Федерации правительство установило оптимальный уровень инфляции, он составляет 4%. Именно такой уровень сможет стабилизировать ситуацию на экономическом рынке. Если же уровень инфляции будет меньше, это может затормозить экономический рост, что негативно скажется на развитии государства, а также финансовом положении его граждан.

Чтобы обеспечить ценовую стабильность в государстве, правительство проводит рациональную денежно-кредитную политику. По-другому ее называют монетарной. За ее внедрение и правильное исполнение всех правил отвечает Центральный банк. Именно он может объявить (а в России – уже давно объявил) своей целью определенный темп роста цен. Такая политика называется таргетированием инфляции, и ее проводят во всех цивилизованных странах.

Таргетирование инфляции возможно только в том случае, если известен целевой уровень инфляции.

Такая политика помогает предприятиям и другим участникам рынка быстро сориентироваться в любой экономической ситуации, разработать план развития и производства.

Что такое ключевая ставка ЦБ РФ?

Ключевая ставка центрального банка любой страны является основным инструментом денежно-кредитной политики. Он оказывает прямое воздействие на основные макроэкономические показатели государства, в числе которых — темпы роста инфляции, курс национальной валюты, объём ВВП. В мировой практике данный термин чаще упоминается, как учётная ставка.

Значение ключевой ставки, с одной стороны, определяет, под какой процент коммерческие банки могут получить кредит от ЦБ. С другой стороны, этот же процент будет действовать и по вкладам, размещённым кредитными организациями в Центробанке.

Для страны в целом ключевая ставка ЦБ — это стоимость денег для экономики в текущий момент. Чтобы понять суть данного инструмента, необходимо рассмотреть принцип его работы с двух противоположных сторон:

- При увеличении ключевой ставки заёмные средства дорожают для банков, вследствие чего они поднимают проценты по кредитам для физических лиц и предпринимателей. Доходность по вкладам в подобных условиях также всегда растёт.

- В случае сокращения ставки — стоимость заёмных средств уменьшается, что способствует росту деловой активности. В то же время проценты по вкладам падают, так как кредитные организации не имеют проблем с ликвидностью. Проще говоря, банку невыгодно платить высокие проценты вкладчикам, если он по более низкой ставке может получить средства от ЦБ.

Величину данного показателя устанавливает Совет директоров Банка России. Плановые заседания этого органа, связанные с изменением ключевой ставки, проводятся 8 раз в год. О результатах заседаний становится известно уже в день принятия решения. Новый размер учётной ставки публикуется в пресс-релизе на сайте ЦБ и активно освещается в СМИ.

Понятие ключевой ставки было введено Банком России в 2013 году. До этого применялся термин «ставка рефинансирования», который кроме влияния на стоимость заёмных средств также использовался для расчёта налогов и штрафов. Позднее ЦБ разграничил эти 2 понятия, после чего ставка рефинансирования стала выполнять только фискальную функцию.

До 2015 года данные показатели имели разные значения, причём ставка рефинансирования, как правило, была меньше ключевой. Такая политика оказалась нецелесообразной, поэтому, начиная с 1 января 2016 года, одна ставка всегда равна другой.

Что такое ключевая ставка ЦБ РФ.

-

Банковская система

Банковская система является двухуровневой. На верхнем уровне находится главный банк страны – ЦБ РФ.

Центральный банк не занимается обслуживанием клиентов, у него другие функции и задачи.На втором уровне находятся коммерческие банки. Главное отличие последних – это работа ради прибыли. Зарабатывают они, обслуживая физических лиц и субъектов экономической деятельности – предприятия, семейные хозяйства, государственные структуры …

-

Для понимания того, что такое ключевая ставка, нужно знать механизм ценообразования коммерческих банков.

В структуре доходов коммерческих банков большую часть составляют процентные доходы от кредитных операций.

В структуре расходов наибольший удельный вес составляют проценты по депозитам, которые банк платит своим вкладчикам.

Стоимость кредитов и депозитов у них зависит от цены ресурсов (преобретенных денег у ЦБ). Главным игроком на фондовом рынке любой страны является ее Центральный банк. Стоимость денег, продаваемых ЦБ коммерческим банкам, во многом и формирует уровень кредитных ставок для клиентов. - Ключевой ставкой Центробанка РФ называется цена, по которой российские коммерческие банки получают ресурсы (деньги) от ЦБ РФ.

- Ключевая ставка устанавливается Центробанком. Пересмотр ее размера может происходить один раз в месяц.

- При повышении размера ставки происходит удорожание ресурсов коммерческих банков. Повышается плата по депозитам и кредитам. В результате уменьшается в обращение денежная масса, уменьшается покупательная способность и замедляется инфляция. Если экономика замедляется и в силу падения производства и деловой активности начинается дефляция (сокрыщение на рынке оборачивающейся денежной массы), то ЦБ уменьшает ставку. В итоге понижаются банковские ставки и активизируется кредитование реальной экономики.

- Чем ниже ключевая ставка, тем более дешевыми будут заемные средства для банков и, как следствие, ниже проценты по депозатным вкладам населения.

- Увеличивая или уменьшая ключевую ставку ЦБ регулирует колебания инфляции (замедляет или повышает уровень инфляции).

-

В законодательстве России понятие ключевой ставки до 2016 г. не используется. Вместо нее используется ставка рефинансирования, которая относится к долгосрочным показателям. Она применяется при расчетах штрафных санкций и пеней, например, по налогам.

Механизм влияния ставки на инфляцию

Как ставка влияет на инфляцию:

- Снижение процента означает, что деньги становятся дешевле для банков. Они могут позволить себе не привлекать во вклады средства под высокие проценты, поэтому доходность депозитов снижается. В то же время банки снижают проценты и по кредитам для привлечения большего числа заемщиков и увеличения своей прибыли.

- Население охотнее берет в долг, тем самым повышая спрос на товары и услуги. В ответ растут цены на товары и услуги. За счет дешевых кредитов предприятие может нарастить производство, оснастить его современным оборудованием и снизить себестоимость конечной продукции. Растут спрос и предложение, растет экономика, а вместе с ней и инфляция.

- Если рост инфляции слишком большой, то ЦБ увеличивает основную ставку. Ее повышение приводит к удорожанию денег. Люди перестают брать кредиты, но стараются сберечь деньги на депозитах, доходность которых тоже возрастает. Спрос замедляется. Предприятия вынуждены вслед за этим снижать цены, тем самым замедляя инфляцию.

То есть ключевую ставку можно рассматривать как эффективный инструмент, с помощью которого государство в лице Центрального банка управляет денежно-кредитной политикой и экономикой в целом. Тормозит ее, если слишком разогналась, и стимулирует, если развитие замедлилось.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Сферы использования

Рассмотрим, в каких ситуациях обычный человек может столкнуться с ключевой ставкой.

Кредиты и вклады

Большинство населения сталкивается со ставкой ЦБ при размещении денег во вкладах и получении кредитов. Вот как происходит влияние:

- Центробанк не работает напрямую с физическими и юридическими лицами, только с банками. Следовательно, выдавать кредиты или класть деньги на депозиты населению или предприятиям он не может.

- Банки – это коммерческие организации, главной целью которых является получение прибыли от своей деятельности. Они не производят товаров, банки оказывают финансовые услуги по привлечению и размещению денег.

- Деньги откуда-то надо брать. Есть несколько источников: кредиты из ЦБ, от других банков, населения или предприятий. Эти источники не бесплатные. За кредиты надо платить проценты, а по депозитам – выплачивать доход вкладчикам.

- Центробанк выдает кредит банкам минимум под ключевую ставку. Значит, банк не может кредитовать население или предприятия под меньший процент. Разница между ними – это доход банка, который еще надо уменьшить на сумму расходов (создание резервов, текущие затраты на зарплату, обслуживание клиентов, программное обеспечение, безопасность и пр.), чтобы получить чистую прибыль.

- Коммерческий банк привлекает деньги во вклад под меньший, чем в ЦБ, процент. Ведь эти деньги надо застраховать в АСВ, обслужить их прием и выдачу, заплатить проценты. Поэтому они должны стоить банку дешевле, чем кредит в Центробанке.

Если банк предлагает депозит под процент выше, чем ключевая ставка, это повод повнимательнее к нему присмотреться. Причины такого выгодного предложения могут быть разные:

мошенничество;

близость банкротства и попытка его избежать за счет денег клиентов;

невозможность получения денег в ЦБ;

проблемы с операционной деятельностью;

только что созданный банк пытается привлечь к себе внимание и пр.

Высокие проценты – это повышенные риски для клиентов. Чтобы сориентироваться, какой процент будет считаться высоким, нужно посмотреть на базовый уровень доходности. Его ежемесячно рассчитывает Центробанк по вкладам крупнейших банков. На март 2020 г. составляет:

Рынок облигаций

Для инвестора прогнозы понижения ключевой ставки – это сигнал о том, что скоро повысятся котировки уже обращающихся на рынке облигаций. Это происходит по следующим причинам.

Представим, что Центробанк установил 7,5 %. Значит, предприятия и организации могут привлечь деньги путем размещения долговых ценных бумаг под чуть больший процент. Например, под 8 или 8,5 %. Потом ЦБ снижает ключевую ставку до 6,5. Новые выпуски облигаций уже можно размещать под 7 или 7,5. Эмитенты не хотят переплачивать инвесторам. Цены на бумаги с более высокой доходностью повысятся, ведь они станут привлекательнее по сравнению с новыми выпусками, и спрос со стороны инвесторов увеличится.

Обратная ситуация произойдет, если ключевая ставка будет повышаться.

Штрафы, пени, неустойки

Многие штрафы, пени, неустойки по договорам между юридическими, физическими лицами привязаны к проценту ЦБ, а также штрафы и пени по налогам. Как правило, применяется соотношение 1/300 или 1/150.

Например, при оформлении расписки в документе не всегда прописывается размер процентов в случае невозврата долга. В этом случае кредитор имеет право потребовать их оплатить в размере ключевой ставки.

Налогообложение

От размера процента, установленного ЦБ, зависит величина налога на доходы.

Налогообложение купонов

Корпоративные облигации, доходность которых превышает “ключевая ставка + 5 %” подлежат налогообложению в размере 35 % от превышения.

Пример. Клиент купил облигацию номиналом 1 000 руб. и с купонной доходностью 14,5 % годовых. С превышения в 3,5 % придется заплатить НДФЛ: 1 000 * 3,5 % * 35 % = 12,25 руб.

На повышенный процент по вкладам придется заплатить НДФЛ. Если доходность превысила величину “ключевая ставка + 5 %”, то вкладчик внесет 35 % в бюджет.

Пример. Клиент открыл вклад в банке на 500 тыс. руб. под 12 % годовых. На сегодняшний день необлагаемый лимит составляет: 6 % + 5 % = 11 %. Значит, с превышения надо заплатить НДФЛ:

- Налогооблагаемая база: 500 000 * (12 % – 11 %) = 5 000 руб.

- НДФЛ: 5 000 * 35 % = 1 750 руб.

Оплата услуг ЖКХ

За несвоевременную оплату услуг ЖКХ придется заплатить пени, которые тоже зависят от ключевой ставки:

- после одного месяца просрочки (даты оплаты счета по договору с поставщиком услуг) – 1/300 ставки ЦБ, т. е. на февраль 2020 года это 0,02 % за каждый день просрочки;

- после трех месяцев – 1/130, т. е. 0,05 %.

Ключевая ставка ЦБ РФ в 2018 году

Ключевая ставка Банка России – важнейший инструмент кредитной и денежной стратегиигосударства иодин из основных индикаторов экономической обстановки в стране.

Значение ставки влияет на благополучие всего народа, неслучайно на ее изменения моментально откликаются крупнейшие деловые СМИ

Внимание к этой теме позволит не только быть осведомленнымв том, каким курсом движется развитие экономического сектора, но и научит делать хотя бы приблизительные бизнес-прогнозы. Они пригодятся для выбора удачного момента, чтобы взять у банка деньги в долг, открыть депозит или для другихличных целей

Резюме

В предыдущем разделе (“Таргетирование инфляции”) мы с вами говорили о том, что размер ключевой ставки обратно пропорционален текущему уровню инфляции в стране. То есть, чем большую ключевую ставку установит ЦБ, тем меньшее значение в итоге примет уровень инфляции.

То есть, с одной стороны получается так, что снижение ключевой ставки ведёт к росту инфляции и как следствие к увеличению уровня цен. А с другой стороны получается, что её уменьшение приводит к снижению уровня цен. Но не пытайтесь искать в этом противоречие, здесь речь идёт скорее о неком балансе.

Всё, как говорится, хорошо в меру. Это в полной мере касается и размера ключевой ставки, и уровня инфляции. Некоторые люди ошибочно полагают, что снижение уровня инфляции это однозначно положительный момент для экономики страны. Но на самом деле, есть некая грань (ЦБ РФ определил её на уровне 4%) ниже которой уровень инфляции опускаться не должен, по причине того, что это будет тормозить развитие экономики.

Слишком низкая инфляция приведёт к тому, что деньги станут слишком дешёвыми. Экономика попросту не будет поспевать за возросшим спросом на товары и услуги, ведь для их производства требуется определённое время (прежде чем испечь хлеб необходимо вырастить пшеницу). Это приведёт к тому, что вместо снижения цен и увеличения уровня жизни, наступит экономический коллапс, следствием которого будет, как раз наоборот, рост цен и снижение уровня жизни населения страны. И это никакой не парадокс, а простая экономика в действии.

Резюмируя вышесказанное, можно сказать, что снижение ключевой ставки в стране, говорит о том, что экономическая ситуация в ней относительно стабильная. Снижая ключевую ставку, Центробанк не опасается обесценивания национальной валюты. При этом увеличивается доступность кредитов и стимулируется производство.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Как менялось значение в истории развития экономики России

На сегодня (конец февраля 2020 г.) действующая ключевая ставка установлена на уровне 6 %. 8 раз в год Центробанк собирается на свои заседания, чтобы обсудить денежно-кредитную политику и принять решение о размере основного процента:

- 4 заседания называются опорными и проводятся раз в квартал. После каждого выпускают пресс-релиз и среднесрочный прогноз, председатель ЦБ дает пресс-конференцию.

- Между опорными проводят 4 промежуточных заседания с выпуском пресс-релиза по значению ставки.

Накануне заседаний аналитики и эксперты устраивают состязания по угадыванию решений Центробанка. Получается далеко не у всех.

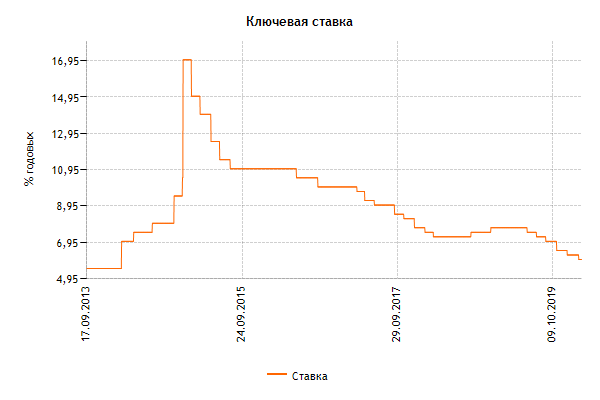

История изменения на графике с сайта Центробанка:

Под графиком в таблице можно посмотреть динамику значений на соответствующую дату начиная с сентября 2013 г. Всего за этот период процент поменялся 30 раз.

По сравнению с некоторыми развитыми и развивающимися странами Европы и Америки текущее значение в 6 % все еще слишком большое:

| Страна | Размер, % |

| Китай | 4,05 |

| Канада | 1,75 |

| США | 1,75 |

| Южная Корея | 1,25 |

| Великобритания | 0,75 |

| Зона евро | |

| Ряд стран с отрицательной ставкой (Япония, Швейцария и Дания) | От –0,1 до –0,75 |

Для чайников пояснение стран насчет установления отрицательной ставки выглядит так: инфляция ниже 2 % заставляет устанавливать ключевой процент ниже 0. Это должно способствовать увеличению спроса на дешевые кредиты и снижению накопления средств на счетах в банках.

Зачем нужна ключевая ставка?

Одним из инструментов регулирования экономики является ключевая ставка. Она оказывает влияние не только на макроэкономические показатели развития государства, но и на жизнь каждого его гражданина. Рассмотрим, кто и как устанавливает ключевую ставку, причины ее изменения и механизм воздействия.

Ключевая ставка – это процентный показатель, который используется в банковских операциях Центрального банка. Основными потребителями услуг ЦБ являются коммерческие банки, для которых установленная ставка это:

- минимальный процент, под который они берут кредит в ЦБ РФ;

- максимальный процент, под который они размещают свободные средства на депозитах Центробанка.

Для коммерческих банков ключевая ставка – это стоимость привлечения и размещения денег. Механизм влияния ее на экономику:

- Рост ключевой ставки приводит к удорожанию кредитов для банков. Они в свою очередь увеличивают ставку кредитования своим клиентам. Население уже не так активно берет у банков в долг. В экономике сокращается потребление товаров и услуг. Предприятия и организации вынуждены снижать цены, чтобы привлечь покупателей. В итоге, инфляция снижается, экономика растет, ситуация стабилизируется.

- Падение ключевой ставки приводит к удешевлению стоимости денег. Банки снижают проценты по кредитам, что стимулирует и население, и предприятия активнее занимать деньги на свои нужды. Растет потребительский спрос, в ответ не отстает и предложение. Предприятия поднимают цены в надежде заработать на растущем рынке. В итоге, инфляция повышается.

Процесс поддержания инфляции с помощью ключевой ставки на определенном уровне называется таргетированием. Центробанк установил оптимальный размер роста цен – 4 % до 2023 г. Он ежегодно готовит документ по основным направлениям денежно-кредитной политики на 3 года, где указывает приемлемое значение инфляции для российской экономики: https://cbr.ru/publ/ondkp/.

Ключевую ставку каждые 1,5 месяца (8 раз в год) на своих заседаниях утверждает главный регулятор финансовых отношений в стране – Банк России. На опорных ежеквартальных заседаниях Совет директоров рассматривает денежно-кредитную политику. По итогам выпускает пресс-релиз по ключевой ставке, среднесрочный прогноз и проводит пресс-конференцию. На промежуточных заседаниях, которые проводят между опорными, также определяют размер базового процента и выпускают пресс-релиз. Расписание заседаний известно на год вперед: .

Первое значение ставки было установлено в сентябре 2013 года. До этого периода коммерческие банки ориентировались на ставку рефинансирования. С 2016 г. ее значение приравняли к ключевой.

Историю изменения с 2013 г. по текущий момент можно отследить на сайте ЦБ в виде графика и таблицы значений. Пик пришелся на конец 2014 года, когда значение выросло сразу на 7,5 пункта до 17 %. Минимальное значение в 5,5 % наблюдалось только в 2013 г. и начале 2014 г.

Как ключевая ставка влияет на фондовый рынок?

Ключевая ставка напрямую влияет на экономику страны и, следовательно, фондовый рынок.

Во-первых, она служит неким ориентиром для определения безрисковой ставки в стране. Мы уже знаем, как связаны ставки по депозитам и ключевая ставка. Следовательно, если некая ставка дает гарантированную доходность в банке, то зачем рисковать и вкладывать куда-то еще?

Во-вторых, ключевая ставка – ориентир для доходности ОФЗ. Чем ниже ключевая ставка, тем меньше ставки по новым ОФЗ. Соответственно, снижается доходность к погашению ранее выпущенных гособлигаций, так как их стоимость растет. Если ключевая ставка повышается, то, напротив, по новым ОФЗ предлагается больший купон – следовательно, прежние ОФЗ с невысокой ставкой теряют в стоимости и их доходность к погашению растет. Этот механизм с примерами я подробно расписывал в статье «Почему меняется цена облигации?».

В-третьих, ключевая ставка влияет на доходность некоторых корпоративных облигации – а именно тех, у которых купон привязан к значению ставки. Следовательно, чем выше значение ключевой ставки, тем выше купонная доходность такой облигации.

В эпоху повышения ставок (т.е. при ястребиной монетарной политики) такие облигации интересны к покупке. При снижении ставок и при нейтральной монетарной политики такие бонды теряют привлекательность на фоне снижения купонной доходности и роста инфляции.

В-третьих, ключевая ставка используется инвесторами при определении нормы дивидендной доходности. Так, если дивидендная доходность большинства акций значительно ниже ключевой ставки, то это значит, что фондовый рынок перегрет: инвесторы слишком яро скупали акции, так что задрали их стоимость. Следовательно, в ближайшее время на рынке возможна коррекция: проще переложиться в безопасные депозиты или же в облигации со стабильными купонами.

Снижение ключевой ставки дает дополнительный драйвер для роста фондового рынка: потенциальная дивидендная доходность акций оказывается выше ставок по депозитам и купонов ОФЗ – следовательно, у инвесторов просыпается аппетит к риску и они больше вкладываются именно в акции.

Динамика ставки в 2017 году

Все изменения ключевой ставки находятся в ведении ЦБ РФ. Заседания по ключевой ставке проходят с периодичностью один раз в 6 недель (или полтора месяца), по его итогам организуется пресс-конференция, на которой представителям средств массовой информации и общественности даются разъяснения по поводу принятого решения. Это событие предваряет официальный пресс-релиз ЦБ, который публикуется в 13:30 по московскому времени.Так, в сентябре нынешнего года ЦБ уменьшил значение показателя на 0,5%. Итоговая цифра составила 8,5 %, что стало четвертым сокращением в 2017 году.На такое решение госрегулятора повлияла инфляция, которая составляет сейчас 4% (в июле – 4,4%, в августе – 3,3%). Поводом стало и то, что рост ВВП во втором квартале текущего года превысил прогнозы и составил 2,5%. Кроме повышенной активности, оживилась и торговля, что эксперты связывают с ростом потребительского спроса.Эта новость была крайне позитивно принята бизнесменами и банкирами. По мнению экспертов, экономика России выходит надокризисный уровень, который она имела до ноября 2014 года и случившегося тогда обвала рубля.Стремясь сдержать инфляцию и скорректировать нездоровую ситуацию на валютном рынке Российской Федерации, три года назад госрегулятор резко повысил ставку с 10,5 до 17%. Таким образом, она достигла своего исторического максимума за всю историю существования.

Прогнозы на 2018 год, график заседаний

Что касается перспектив по ключевой ставке, прогноз Центробанка допускает ее дальнейшее уменьшение в 2017 и 2018 году. Это будет зависеть от того, насколько инфляциябудет отклоняться от прогноза, а также от и экономической активности внутри страны иустановившихся цен на чаще всего приобретаемыелюдьми товары.Финансовые условия возвращаются на докризисные позиции, что для населения, с одной стороны, означает снижение доходностипо банковским депозитам, но и несет ряд позитивных перемен:

- кредитные продукты, включая ипотечные, станут доступнее;

- меньше безработицы (промышленные предприятия благодаря дешевым займам смогут расширять производство, рабочих мест будет больше);

- финансовая устойчивость должна будет привести к увеличению зарплат.

Непродуманные действия регулятора всей кредитно-денежной системы могут привести к сбоям в работе валютных рынков, паническим настроениям в обществе и застою в экономике. Напротив, грамотный и разумный подход обеспечит стабильность даже в эпоху перемен.

На что влияет ключевая ставка?

Уменьшение или увеличение ставки ЦБ отражается на следующих факторах:

- Курс национальной валюты. При минимальном значении ключевой ставки банки получают от регулятора большие объёмы кредитных средств, которые они используют для покупки иностранной валюты. Высокий спрос на данный актив ведёт к ослаблению курса рубля. Если действует высокая учётная ставка, то банки уже не могут взять выгодные кредиты в ЦБ. Для поддержания ликвидности финучреждения продают валюту, вследствие чего курс рубля укрепляется. Так, в декабре 2014 года в целях поддержки национальной валюты Центробанк резко увеличил размер ключевой ставки на 6,5 процентных пунктов.

- Темпы роста экономики. При низкой ставке банки могут предоставлять доступные кредиты юридическим лицам и населению. За счёт этого спрос на продукцию компаний растёт, а объёмы производства увеличиваются. Когда стоимость заёмных средств возрастает, в стране наблюдается совершенно противоположная ситуация — из-за высоких процентов предприятия не могут получить средства на развитие бизнеса, а потребители не хотят покупать товары в кредит.

- Инфляция. На данный показатель ключевая ставка влияет с позиции курса национальной валюты и уровня рыночного спроса. Если проценты низкие — деньги обесцениваются на фоне падения курса и удешевления кредитов. Спрос растёт, а вместе с ним — увеличиваются и цены на товары. Если ЦБ поднимает ставку, то население начинает менее активно брать кредиты, курс национальной валюты укрепляется, что в совокупности приводит к замедлению инфляции.

Огромное влияние ставка ЦБ также оказывает и на фондовый рынок. При высоких значениях инвесторам выгоднее положить деньги на депозит в банке, чем вложить в ценные бумаги, так как средства на вкладах защищены государством, а обещанная доходность является гарантированной. В 2014 году, когда ключевая ставка составляла 17%, по депозитам также предлагались очень привлекательные условия (более 20% годовых).

Обратную ситуацию можно наблюдать при низких значениях ключевой ставки. В этом случае инвесторы вынуждены искать альтернативу банковским вкладам на фондовом рынке. Рост интереса к инвестициям в ценные бумаги положительно сказывается на деловой активности. Компании получают дополнительные средства для развития бизнеса, объёмы производства увеличиваются.

Для чего нужна ключевая процентная ставка?

Размер ключевой ставки – минимальный процент, под который Центральный банк предлагает коммерческим банкам заемные денежные средства. Срок пользования ограничен семью днями. Как следствие, действующая ключевая ставкавлияет на процент по займам и вкладам, которые предоставляют негосударственные финструктуры пользователям финансовых услуг.Официальная ключевая ставка была введена четыре года назад, в 2013-м, и ознаменовала обращение ЦБ РФ к стратегии так называемого «инфляционного таргетирования» как к механизму регулирования денежной и кредитной политики, который должен был снизить риски обесценивания денеги, соответственно, обеспечить положительную динамику в отношении инвестиций.