Виды коммерческих банков

Содержание:

- Функции, выполняемые банком

- Дифференциация банков по размеру их уставного капитала

- Федеральный Гражданский Фонд

- Коммерческие и государственные банки: в чем разница

- Виды банков

- Главный банк первого уровня

- Акционерные коммерческие банки

- Функции Центрального банка

- Функции коммерческих банков

- Взаимоотношения Центрального банка России и коммерческих банков

- Полный список «дочек» зарубежных банков

- Функции коммерческих банков

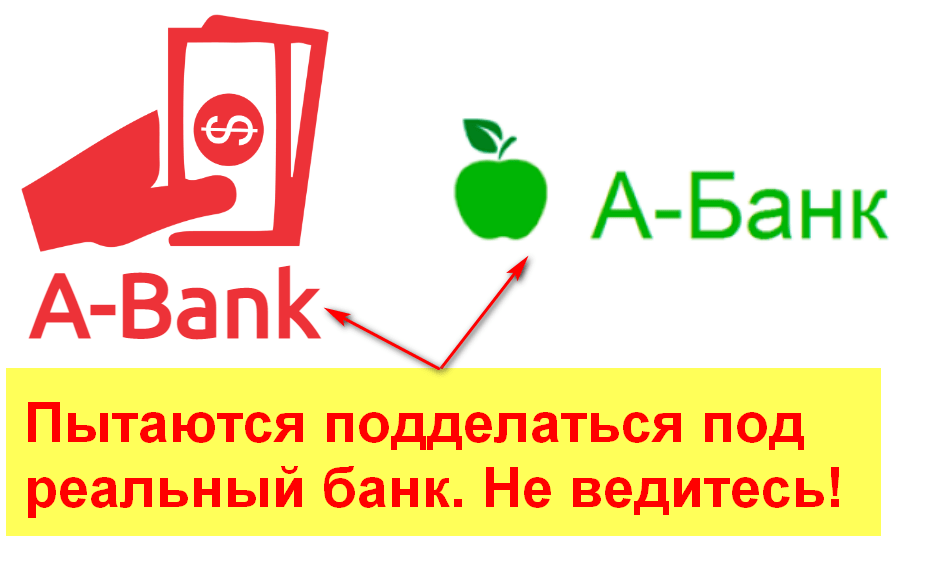

- A-Bank

- Рейтинговый лист

- Функции Центробанка

- Классификация

- Получение перевода

- Кто сейчас управляет банком

- Функции банка в экономике

- Какие банки лишили лицензии за последний год

- История создания и услуги КБ «Платина»

- Веб-банкинг

- Доходы

Функции, выполняемые банком

Всё многообразие функций, выполняемых банком, можно кратко сформулировать в трёх пунктах.

- Аккумуляция денежных средств. При этом нужно понимать, что если некоторые финансовые структуры (например, инвестфонды) аккумулируют деньги для их дальнейшего инвестирования, то банковские компании привлекают и накапливают такие ресурсы для собственных целей.

- Регулирование денежного оборота в государстве. Банковскую компанию можно назвать своеобразным центром, пропускающим через себя платежеоборот между субъектами (клиентами).

- Посредничество, под которым традиционно понимается непосредственная деятельность посредника в переводах, платежах и любых других видах расчётов.

Дифференциация банков по размеру их уставного капитала

Чтобы определить количество банков, способных исчезнуть в ближайший промежуток времени, стоит взглянуть на величину их уставного капитала.

Изучив статью 11 Федерального закона «О банках и банковской деятельности», можно сделать вывод, что минимально допустимый уставный фонд банка на момент подачи прошения о государственной регистрации и выдаче специальной лицензии на выполнении банковских операций составляет 300 миллионов рублей.

Исходя из этого, рассмотрим перечень банков по их финансовым возможностям. Анализ будем проводить по величине их уставного капитала:

- от 10 млрд. рублей и выше – 29 банков;

- от 1 млрд. до 10 млрд. рублей – 153 банка;

- от 500 млн. до 1 млрд. рублей – 97;

- от 300 млн. до 500 млн. рублей – 104;

- от 150 млн. до 300 млн. рублей –171;

- от 60 млн. до 150 млн. рублей – 88;

- от 30 млн. до 60 млн. рублей – 28;

- от 10 млн. до 30 млн. рублей – 38;

- от 3 млн. до 10 млн. рублей – 12;

- до 3 млн. рублей – 13.

Легко подсчитать, что на начало 2016 года всего лишь 383 банка имели уставной капитал, который четко соответствует требованиям, выдвигаемым Центральным банком России. Также 179 банков расположились в опасной зоне и могут оказаться закрытыми при сохранении дальнейшей негативной тенденции к снижению своих финансовых возможностей и активов.

Если внимательно просмотреть статистику, которую предоставляет Центральный коммерческий банк России, то можно будет увидеть, что за последние пятнадцать лет количество банковских учреждений в стране значительно сократилось.

Федеральный Гражданский Фонд

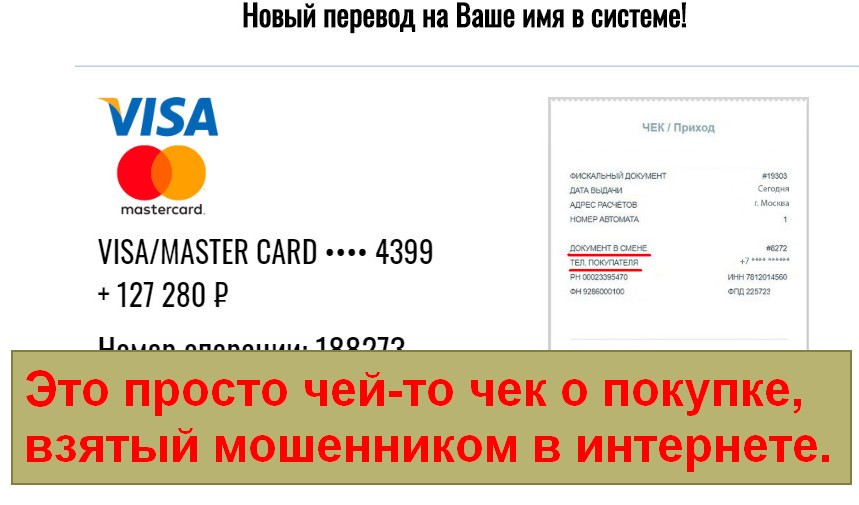

Перед изучением других страниц проекта обратим внимание на

чек, в котором указана сумма в 127 280 рублей. По задумке мошенника он

должен доказывать реальность системы переводов

По факту же этот «документ»

говорит, что онлайн банкинг I-Bank липовый.

Если присмотреться, то увидим, что это чек на покупку

чего-то. В нем есть соответствующее поле: «Телефон покупателя». С большой

вероятностью жулик взял картинку из интернета и слегка отредактировал под свои

надобности. Внимательный человек уже по этому ляпу поймет, что его пытаются

обмануть.

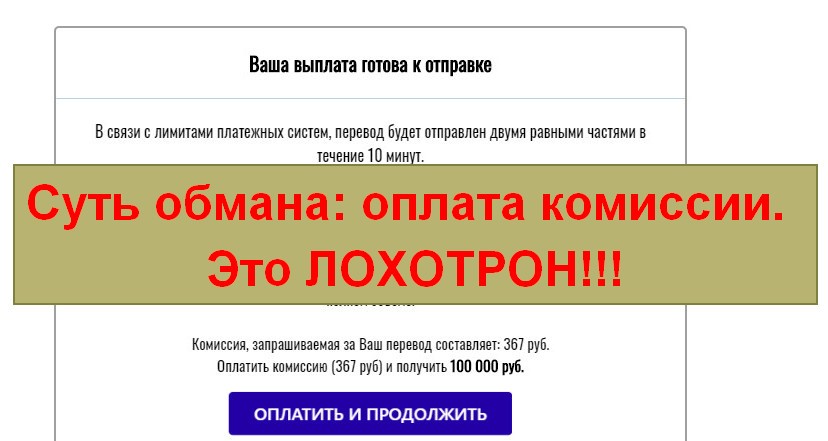

Такие сайты создаются с одной целью: выманить у вас побольше

денег в пользу своего владельца. Смотрите, как это работает:

- Входим в личный кабинет. Достаточно нажать 1

кнопку. Никакого ввода логина и пароля, что противоречит логике; - Пишут, что средства зачислены на внутренний

счет. Где же они тогда были до этого? Полный бред; - Написали, что отправитель – Федеральный

Гражданский Фонд. Жулик не стал заморачиваться, а применил название из другого

лохотрона; - Указываем номер карты и заказываем перевод;

- Сообщили об ошибке операции. Не удивляемся, ведь

подвох мы ждали с самого начала; - Запрашивают 367 рублей комиссии.

Ранее сервис сообщил, что спишет несколько тысяч комиссии из переводимой суммы. Почему бы эти 367 рублей не взять оттуда? Да потому что I-Bank и Федеральный Гражданский Фонд развод. Держитесь от этого подальше.

Узнайте больше о действующих способах заработка в интернете. Их описания есть в разделе «Проверенные курсы». Читайте, выбирайте, используйте!

Коммерческие и государственные банки: в чем разница

И частные, и государственные финансовые учреждения ставят перед собой одну цель — получить прибыль. Если сравнивать коммерческий и государственный банки, разница будет только в форме собственности. Первыми владеют частные инвесторы, вторые принадлежат бюджетным структурам. В остальном практически нет отличий: и те, и другие выполняют следующие функции:

- Кредитование населения, предприятий, государства.

- Открытие вкладов.

- Расчетно-кассовые операции.

- Межбанковские транзакции.

- Покупка и продажа иностранной валюты.

Наиболее крупные коммерческие финансовые учреждения: Альфа-банк, Юникредит банк, Райффайзенбанк, Росбанк.

Когда 100% акций кредитной компании принадлежит бюджетной структуре, такой банк называют государственным. Сюда относят Россельхозбанк (его единственный акционер — Росимущество), банк «Открытие», Промсвязьбанк (все их акции у ЦБ РФ).

Некоторые государственные финансовые учреждения нельзя назвать таковыми на 100%. К примеру, Сбербанк только наполовину государственный: 50% и еще одной акцией владеет ЦБ РФ. Другие ценные бумаги — в распоряжении многочисленных инвесторов.

СПРАВКА:

| Лишь 5% акций Сбербанка принадлежит гражданам России, а 45% — у нерезидентов. |

Среди кредитных компаний с госучастием — и ВТБ. У Федерального агентства по управлению госимуществом более 60% ценных бумаг.

Виды банков

По сфере обслуживания

- международный

- национальные

- региональные

- межрегиональные

По типу собственности

- государственные

- частные

По обслуживаемым отраслям

- многоотраслевые

- одноотраслевые (промышленные, сельскохозяйственные, строительные и т.д.)

По набору банковских услуг

- универсальные ( проводят практически все виды банковских операций)

- специализированные ( предоставляют один- два вида услуг)

По функциям

- эмиссионный банк — ЦБ выпускает деньги и ценные бумаги; коммерческие банки — ценные бумаги.

- ипотечные — предоставляют долгосрочные ссуды под залог недвижимости

- инвестиционные – осуществляют финансирование и долгосрочное кредитование

- депозитные – осуществляют кредитные операции по привлечению временно свободных денег:

- Трастовые — услуги в управлении чьим-то имуществом, капиталом.

- Клиринговые — осуществление безналичных расчётов

- Биржевые — обслуживание биржевых операций

- Учётные – учёт векселей и др.

- ссудосберегательные — привлекают мелкие вклады на определённый срок

- специальные – финансируют отдельные целевые, региональные, государственные программы.

По срокам выдаваемых ссуд

- долгосрочные

- краткосрочные

По размерам капитала

- крупные

- средние

- малые

По организационной структуре

- единый банк— единое юридическое лицо

- банковская группа – группа юридических лиц = головной банк+ филиалы( юридически самостоятельные, но руководимые головным банком)

- банковское объединение – формируются с целью координации и согласования действий.

Главный банк первого уровня

У Центробанка важная роль. Он контролирует работу кредитных компаний, выдает и отзывает лицензии. Только ЦБ РФ может выпускать рубли: данная функция больше не доступна никому в России. В законе специально отмечено: Центробанк не ставит перед собой цели получать прибыль.

Интересно, что ЦБ РФ не принадлежит ни государству, ни частным лицам. Это независимое учреждение с особым конституционно-правовым статусом. Оно не обязано выполнять распоряжения президента, правительства, министра финансов. Единственная структура, способная повлиять на Центробанк — Международный валютный фонд. Все государственные и коммерческие банки страны подчиняются ЦБ РФ. Рассмотрим, в чем особенность организаций.

Акционерные коммерческие банки

Эта категория банков является самой распространенной в мире. Первый акционерный банк на территории Российской Федерации появился в середине 19 века в Санкт-Петербурге. Акционерные банки могут быть разделены на открытые акционерные общества и закрытые. Акции ОАО могут приобретать и продавать все желающие. Субъектный состав сделок с бумагами ЗАО существенно ограничен.

Самыми крупными российскими коммерческими банками являются Сбербанк, ВТБ, «Альфа-Банк», «ФК-Открытие» и «Газпромбанк». Эти банки являются самыми прибыльными на территории Российской Федерации. В последнее время популярность набирает «Тинькофф банк». Его особенностью является полный отказ от отделений. Все операции совершаются в интернете. Банк имеет большое количество партнеров, в терминалах которых можно снять наличные с банковской карточки.

Функции Центрального банка

Центробанк – главная (регулирующая) кредитная структура государства. В России функции Центрального банка (ЦБ РФ) заключаются в следующем:

- формирование и реализация внутригосударственной кредитной политики;

- выпуск в свободное обращение (эмиссия) национальной валюты – бумажных банкнот и металлических монет;

- рефинансирование банковских институтов;

- управление золотовалютным резервом;

- разработка и реализация валютной политики.

Кроме этого, Центробанк играет роль главного расчётного центра банковской системы и всесторонне контролирует деятельность коммерческих организаций.

Функции коммерческих банков

Частные кредитные организации считаются основным звеном финансово-кредитной системы государства и предоставляют клиентам – вкладчикам и заёмщикам – широкий спектр услуг. Главные функции коммерческих банков – привлечение, плановое накопление и распределение средств, реализуемые в следующих видах операций:

- регулирование денежного оборота;

- посредничество в кредитовании граждан (в т.ч. предоставление ипотеки) и организаций-юрлиц,

- перевод денежной массы между клиентами в форме безналичных расчётов, (посредничество в платежах);

- консультирование, предоставление актуальной информации, повышение финансовой грамотности населения.

Взаимоотношения Центрального банка России и коммерческих банков

Основное отличие Центробанка от коммерческого заключается в контролирующей роли первого. Он осуществляет функции по общему регулированию деятельности каждого отдельно взятого коммерческого банка.

Банк России использует все экономические способы управления. И лишь в том случае, когда их использование не способно обеспечить достижение необходимого эффекта, Центробанк может в процессе регулирования использовать административные методы управления. Взаимоотношения между Банком Росси и коммерческими банками, которые осуществляют свою деятельность на территории государства, определяются действующим банковским законодательством.

Для того чтобы регулировать коммерческие банки, Центробанк может увеличивать или понижать минимальные ставки обязательных резервов, которые размещаются коммерческими банками в главном банке государства. Также ЦБ РФ предоставляет кредиты коммерческим банками и может изменять их объемы вмести с процентными ставками.

Размер остатка денежных средств, который подлежит резервированию в Центробанке, определяется на основе данных из бухгалтерского баланса коммерческих банков. В их балансе должны быть учтены все средства, которые были привлечены в качестве кредитов. Отношения экономического характера между коммерческими банками и ЦБ России заключается в том, что последний предоставляет коммерческих банкам кредиты, а те уже, в свою очередь, могут выдавать ссуды хозяйствующим субъектам.

Полный список «дочек» зарубежных банков

| # | Банк | Лицензия ЦБ | Тип | Дата регистрации | Страна | Собственник | В сфере интересов | Активы неттона 01.08.2021,тыс. руб. | Местопо активамв Россиина 01.08.2021 |

|---|---|---|---|---|---|---|---|---|---|

| 1. | Райффайзенбанк | 3292 | банк | 10.06.1996 | Австрия | 1 424 976 482 | 11 | ||

| 2. | Росбанк | 2272 | банк | 02.03.1993 | Франция | 1 417 294 283 | 12 | ||

| 3. | ЮниКредит Банк | 1 | банк | 15.11.1991 | Италия | 1 189 096 237 | 13 | ||

| 4. | Ситибанк | 2557 | банк | 01.11.1993 | США | 668 847 980 | 19 | ||

| 5. | Хоум Кредит | 316 | банк | 12.05.1992 | Чехия | 256 800 611 | 33 | ||

| 6. | Восточный Экспресс Банк | 1460 | банк | 12.05.1991 |

зарубежныеинвестфонды |

207 802 116 | 36 | ||

| 7. | ИНГ Банк | 2495 | банк | 13.09.1993 | Нидерланды | 155 071 396 | 42 | ||

| 8. | ОТП Банк | 2766 | банк | 28.03.1994 | Венгрия | 146 472 813 | 43 | ||

| 9. | Кредит Европа Банк | 3311 | банк | 23.05.1997 | Турция | 126 774 002 | 49 | ||

| 10. | Центр-инвест | 2225 | банк | 28.12.1992 |

зарубежныеинвестфонды |

122 511 084 | 50 | ||

| 11. | Дойче Банк | 3328 | банк | 17.04.1998 | Германия | 101 482 685 | 59 | ||

| 12. | Мидзухо Банк | 3337 | банк | 15.01.1999 | Япония | 90 751 846 | 61 | ||

| 13. | РН Банк | 170 | банк | 26.04.1991 | Франция, Италия | 90 633 350 | 62 | ||

| 14. | Сумитомо Мицуи | 3494 | банк | 07.04.2009 | Япония | 87 456 818 | 64 | ||

| 15. | Банк Интеза | 2216 | банк | 31.12.1992 | Италия | 82 782 843 | 66 | ||

| 16. | Эм-Ю-Эф-Джи Банк (Евразия) | 3465 | банк | 29.05.2006 | Япония | 78 251 530 | 71 | ||

| 17. | Тойота Банк | 3470 | банк | 03.04.2007 | Япония | 75 527 636 | 74 | ||

| 18. | Эйч-Эс-Би-Си Банк | 3290 | банк | 23.04.1996 | Великобритания | 74 895 679 | 75 | ||

| 19. | Коммерцбанк (Евразия) | 3333 | банк | 10.12.1998 | Германия | 74 863 580 | 76 | ||

| 20. | Креди Агриколь КИБ | 1680 | банк | 24.12.1991 | Франция | 73 346 750 | 77 | ||

| 21. | Бэнк Оф Чайна | 2309 | банк | 23.04.1993 | Китай | 65 941 780 | 80 | ||

| 22. | АйСиБиСи Банк | 3475 | банк | 30.08.2007 | Китай | 64 441 337 | 82 | ||

| 23. | БМВ Банк | 3482 | банк | 17.03.2008 | Германия | 61 930 454 | 85 | ||

| 24. | СЭБ Банк | 3235 | банк | 15.03.1995 | Швеция | 51 453 144 | 89 | ||

| 25. | БНП Париба Банк | 3407 | банк | 28.08.2002 | Франция | 46 236 246 | 94 | ||

| 26. | Фольксваген Банк Рус | 3500 | банк | 02.07.2010 | Германия | 44 623 136 | 97 | ||

| 27. | Дж.П. Морган Банк | 2629 | банк | 26.10.1993 | США | 43 005 287 | 99 | ||

| 28. | Голдман Сакс Банк | 3490 | банк | 30.10.2008 | США | 42 784 388 | 100 | ||

| 29. | КЭБ ЭйчЭнБи Банк | 3525 | банк | 06.06.2014 | Корея | 37 306 925 | 104 | ||

| 30. | МС Банк Рус | 2789 | банк | 13.04.1994 | Япония | 35 666 463 | 109 | ||

| 31. | Мерседес-Бенц Банк Рус | 3473 | банк | 19.07.2007 | Германия | 33 525 390 | 112 | ||

| 32. | Ури Банк | 3479 | банк | 18.10.2007 | Корея | 29 276 322 | 117 | ||

| 33. | Плюс Банк | 1189 | банк | 14.12.1990 | Казахстан | 26 686 071 | 120 | ||

| 34. | Денизбанк Москва | 3330 | банк | 15.06.1998 | Турция | 23 656 533 | 125 | ||

| 35. | Чайна Констракшн | 3515 | банк | 04.03.2013 | Китай | 20 852 614 | 134 | ||

| 36. | Москоммерцбанк | 3365 | банк | 11.04.2001 | Казахстан | 20 676 124 | 136 | ||

| 37. | Банк Кредит Свисс | 2494 | банк | 13.09.1993 | Швейцария | 19 631 218 | 139 | ||

| 38. | Ишбанк | 2867 | банк | 01.06.1994 | Турция | 19 059 196 | 141 | ||

| 39. | Джей энд Ти Банк | 3061 | банк | 21.08.1994 | Словакия | 18 878 003 | 142 | ||

| 40. | Натиксис Банк | 3390 | банк | 17.01.2002 | Франция | 13 662 323 | 159 | ||

| 41. | Чайнасельхозбанк | 3529 | банк | 25.09.2014 | Китай | 10 986 329 | 171 | ||

| 42. | Зираат Банк (Москва) | 2559 | банк | 01.11.1993 | Турция | 9 162 597 | 181 | ||

| 43. | Солид Банк | 1329 | банк | 04.01.1991 | Япония | 8 883 572 | 184 | ||

| 44. | Вестерн Юнион ДП Восток | 2726 | НКО | 01.03.1994 | США | 7 257 770 | 197 | ||

| 45. | ПэйПал РУ | 3517 | НКО | 13.03.2013 | США | 6 975 397 | 200 | ||

| 46. | Азия-Инвест Банк | 3303 | банк | 30.08.1996 | Узбекистан | 6 485 264 | 205 | ||

| 47. | Коммерческий Индо Банк | 3446 | банк | 05.11.2003 | Индия | 5 380 036 | 214 | ||

| 48. | МБА-Москва | 3395 | банк | 24.01.2002 | Азербайджан | 4 938 099 | 216 | ||

| 49. | Ю Би Эс Банк | 3463 | банк | 09.03.2006 | Швейцария | 4 055 198 | 224 | ||

| 50. | Икано Банк | 3519 | банк | 02.04.2013 | Швеция, Турция | 3 721 421 | 233 | ||

| 51. | Америкэн Экспресс Банк | 3460 | банк | 15.12.2005 | США | 2 505 068 | 263 | ||

| 52. | ИК Банк | 1732 | банк | 27.03.1992 | Болгария | 2 139 674 | 277 | ||

| 53. | Элекснет | 3314 | НКО | 30.06.1992 |

зарубежныеинвестфонды |

1 696 457 | 293 | ||

| 54. | Оней Банк | 3516 | банк | 28.02.2013 | Франция, Турция | 603 132 | 345 | ||

| 55. | ПэйЮ | 3518 | НКО | 08.04.2013 | ЮАР | 359 421 | 356 | ||

| 56. | Глобал Эксчейндж | 3533 | НКО | 16.04.2016 | Испания | 132 363 | 366 | ||

| 57. | Мир Бизнес Банк | 3396 | банк | 30.01.2002 | Иран | 372 | |||

| 58. | Банк ПСА Финанс РУС | 3481 | банк | 13.03.2008 | Франция | — | — | ||

| 59. | Евразийский Банк | 969 | банк | 27.11.1990 | Казахстан | — | — | ||

| 60. | Морган Стэнли Банк | 3456 | банк | 08.06.2005 | США | — | — | ||

| 61. | Нордеа Банк | 3016 | банк | 03.08.1994 | Швеция | — | — | ||

| 62. | Объединенная расчетная система | 3342 | НКО | 11.08.1999 | Франция | Росбанк | — | — | |

| 63. | Русфинанс Банк | 1792 | банк | 12.05.1992 | Франция | — | — |

Функции коммерческих банков

Основные функции Центрального банка и коммерческих банков существенно отличаются. Если работа Центробанка в большей мере носит регулятивный характер, то деятельность коммерческих банков связана с перераспределением денежных ресурсов и стимулированием накоплений.

Главная функция заключается в посредничестве в кредитах. Банк занимается перераспределением денег, которые могут быть высвобождены в процессе оборота капитала предприятий и доходов частных лиц. Перераспределение денежных средств производится горизонтально, то есть от кредитора к заемщику. В этой сфере отсутствуют любые посредники. Плата за пользованием капиталом устанавливается под влиянием спроса и предложения.

Вторая функция коммерческих банков заключается в том, чтобы стимулировать создание накоплений в хозяйстве. В теории именно средства коммерческих банков и должны составлять большую часть денег, предназначенных для проведения реформ в секторе экономики.

Основным стимулом к созданию накоплений является повышение ставок по депозитам. Помимо них стимулом могут выступать гарантии надежности помещения накопленных денежных средств в банк. Третья функция, которая выполняется коммерческими банками, заключается в посредничестве в платежах между субъектами экономической деятельности.

A-Bank

Описанный сайт: finmaco.ru/form_load.html.

Сразу надо

сказать, что в данном банке мы никогда не заводили счет. Но есть различные

электронные системы переводов, не требующие предварительного заведения счета

или регистрации. Обычно они делаются с подтверждением вашей личности по

паспорту, номеру телефона или секретному числу, которое сообщил отправитель.

Вот только как система узнала, что именно мы должны получить деньги? У нас есть ссылка на этот сайт, но можно зайти на него с любого устройства – результат от этого не поменяется. Сумма обещанного «перевода» всегда и для всех одинаковая. Это достаточное доказательство того, что A-Bank обман.

В проектах Федеральный Центр Онлайн Переводов (ФЦП) и ПАО SM-Transfer использована та же уловка с крупной суммой от неизвестного отправителя. Мошенники рассчитывают на жажду легких денег. К сожалению, нередко их ожидания оправдываются. Не будьте наивными, деньги вы тут можете только терять, но не получать!

Лохотрон A-Bank

имеет хорошо знакомые нам признаки:

- Несуществующий

банк; - На

сайте есть только функция получения средств, хотя любой нормальный банк

предложит массу других операций; - Вход

без пароля, чего тоже быть не может; - Отсутствие

лицензии и контактного телефона; - Строгое

ограничение по времени.

Ежедневно

люди становятся жертвами не только жуликов, но и собственного желания разбогатеть

без малейших усилий. Пусть эти несчастные станут для остальных примером.

Внимательнее относитесь к обещаниям, которыми переполнен интернет.

Узнайте, как заработать в интернете без обмана и продолжительного обучения. Выберите подходящий для себя способ в разделе «Проверенные курсы»!

Рейтинговый лист

Наиболее мощные коммерческие банки России, рейтинг которых приведен ниже, обслуживают более 80% всех клиентов страны. Именно эта группа банков формируют костяк финансовой системы государства.

На 1 марта 2016 года к наиболее сильным принадлежали:

ОАО «АЛЬФА-БАНК» — оказывает услуги по открытию счетов, предоставлению кредитов, страхованию жизни. Имеет хорошую репутацию.

ПАО «АК БАРС» БАНК — позволяет клиентам открывать депозиты, занимать средства, осуществляет ипотечное кредитование населения.

АО «Банк Русский Стандарт» — выдает различные кредиты, открывает счета, осуществляет перевод денежных средств.

ОАО «Банк Москвы» — работает с малым и корпоративным бизнесом, частными лицами. Предоставляет денежные займы, позволяет открывать депозитные счета.

ПАО «БАНК УРАЛСИБ» — один из самых удобных интернет-банков. Активно предоставляет ипотеку, хранит вклады, обслуживает банковские карты.

ПАО «Банк «Санкт-Петербург» — предоставляет возможность воспользоваться бонусной программой и стандартным набором банковских услуг.

Банк «Возрождение» — сотрудничает с крупным и средним бизнесом, привлекает частных лиц своей выгодной ставкой по потребительским кредитам.

ПАО «БИНБАНК» — имеет программу лояльности, позволяет реструктуризировать долги, выдает кредиты и хранит вклады.

Банк ВТБ (ПАО) — имеет широкий выбор платежных карт, депозитов, кредитов.

ПАО КБ «Восточный» — кредитует население и промышленность, гарантирует безопасность вкладов.

ВТБ 24 (ПАО) — специализируется на работе с малым и средним бизнесом, частными лицами. Предоставляет различные варианты кредитования и хранения денег в депозитарии.

Банк ГПБ (АО) — самая надежная лизинговая компания России. Сотрудничает как с частными лицами, так и корпорациями.

ПАО «МинБанк»- надежный партнер бизнеса и физических лиц

Имеет продвинутую систему интернет-банкинга.

ПАО «МДМ Банк» — равноценно уделяет внимание и физическим, и юридическим лицам. Предлагает широкий выбор кредитов и депозитов.

ПАО «Промсвязьбанк» — надежное хранилище депозитов

Кредитует клиентов на очень выгодных условиях.

Функции Центробанка

По той причине, что коммерческие банки и Центральный банк преследуют разные цели в своей деятельности, их функции тоже отличаются. Для решения поставленных перед Центробанком задач, он выполняет следующие функции:

- хранение золотовалютных резервов;

- накопление и хранение резервов кредитных организаций;

- контроль над кредитными учреждениями;

- эмиссия кредитных средств;

- предоставление кредитов коммерческим банкам;

- денежно-кредитное регулировании сектора экономики.

Для того чтобы выполнять эти функции, существует множество методов. Банк России вправе изменять нормы обязательных резервов банков и осуществлять рыночные операции. К подобным операциям можно отнести приобретение и реализацию государственных облигаций, векселей и прочих ценных бумаг.

Также Центральный банк имеет право менять размер кредитных ставок. Эта задача реализуется в рамках кредитного регулирования

Еще однио важное направление деятельности — выработка политики валютного курса. Все выше перечисленные методы принято называть общими, поскольку они оказывают влияние на деятельность всех коммерческих банков, а также на рынок кредитного капитала

Помимо общих методов выделяют и селективные. Их применение направлено на осуществление регулирования определенных видов кредитов (аннуитетного или потребительского, к примеру). Также эти методы могут быть сфокусированы на предоставлении ссуд разнообразным отраслям.

Примерами выборочных методов выступают кредитные потолки (лимиты), которые представляют собой прямое ограничение размеров кредитов, которые могут быть предоставлены определенными банками на территории Российской Федерации. Второй пример селективных методов – регламентация условий, по которым выдаются определенные виды кредитов. Центральный банк может устанавливать разницу между ставками по кредитам и депозитам.

Классификация

Какие виды финансовых учреждений бывают? В первую очередь нужно выделить два: банки центральный и коммерческий.

Центральный Б. – единственное в своём роде учреждение в стране. Оно занимается регуляцией и контролем за функционированием всех работающих в государстве кредитно-финансовых организаций.

Коммерческий Б. – банковская компания, работающая в рамках предпринимательской деятельности.

В отличие от ЦБ, основная задача коммерческой структуры сводится к получению прибыли. Собственно, это практически единственная задача КБ. Суть работы таких субъектов выражается в выработке доходов для учредителей.

Примечание 3

Если говорить конкретно о Российской Федерации, то важно понять: единственный некоммерческий банк здесь – Центробанк. Однако при этом существует много учреждений, принадлежащих государству полностью или частично

Пример организации, которую можно отнести к гособразованию, – Россельхозбанк. 100% акций компании принадлежит государству.

Часто обыватели ошибаются насчёт Сбербанка. Большая часть граждан считают и его – государственным. На самом деле лишь 51% сбербанковских акций находятся в госвладении.

Важно сказать и о подвидах. В России есть такие:

- Инвестиционные. Занимаются привлечением инвестиционных средств, которые затем вкладывают в ценные бумаги.

- Сберегательные. Главное назначение таких структур – хранение денежных средств граждан, которые доверяют свои финансы компании.

- Специализированные. Такие учреждения занимаются каким-то одним направлением финансовой деятельности. Например, кредитованием.

- Универсальные. Название говорит само за себя – эти банки совмещают все возможные направления, допускаемые законодательством (об этом мы писали выше).

Примечание 4. На территории Российской Федерации большая часть банков – универсальные.

Получение перевода

Поиск в интернете показал, что некий «А Банк» действительно существует, работая на территории Украины свыше 20 лет. Однако эта структура с лохотроном A-Bank не связана. Неизвестно, намеренно использовано название или это случайность

А может быть мошенники пытались сымитировать Альфа-Банк, если обратить внимание на цвет. Видели массу ситуаций, когда жулик прикрывался чужими логотипами, именами и фотографиями, внушая доверие к себе

Ничего не скажем про реальный банк, но с героем сегодняшнего обзора связываться точно не стоит!

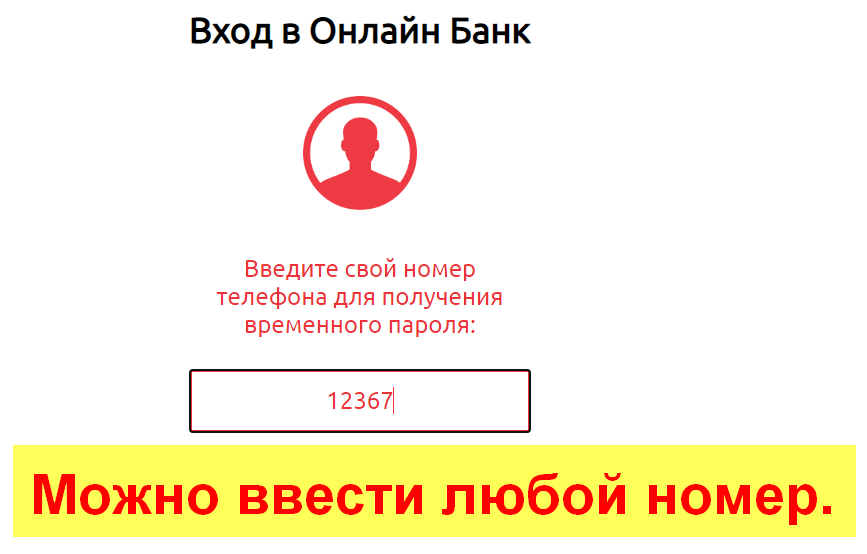

Простейший

способ убедиться в нечестности площадки – ввести несуществующие данные и

посмотреть, как система поведет себя дальше. Именно так мы и поступили.

- Ввели вымышленный номер телефона из 5 цифр.

- Система сама указала за нас логин и пароль, хотя по идее должна была отправить их на телефон. А если бы этого номера не было в базе, то и зайти в личный кабинет невозможно. Именно так банки и работают.

- Сумма на балансе составила 127 391 рубль. Помимо функции вывода ничего в «личном кабинете» нет.

- Угрожают вернуть деньги отправителю, если не завершить перевод в течение 10 часов. Вчера здесь было то же требование – очередная уловка.

- Заказываем вывод. Все поля анкеты (ФИО, номер карты и т.д.) оставили пустыми. Такое возможно только в лохотронах, к которым относится и A-Bank.

- Нужно выбрать из 2 способов получения финансов. Оба варианта платные.

Уже на первоначальном этапе можно потерять на «комиссии» от 399 до 466 рублей. На этом фантазия мошенника не закончилась, есть и другие платные услуги. Поберегите свои деньги.

Рекомендуем пользоваться только Проверенными курсами, прошедшими строгий отбор. Пройдите небольшое обучение, освойте полезные навыки. Решайтесь!

Кто сейчас управляет банком

Вместо прежнего руководства в банк ввели временную администрацию от Центробанка. Согласно статистике Банка России, учреждение занимало 246-е место в общей системе по размеру активов. А по данным за второй квартал 2021 г. «Платина» находится уже на 224-м месте (согласно статистике от «Интерфакс-ЦЭА»).

Из-за того, что отзыв лицензии является страховым случаем для АСВ, с 1 октября Агентство начнет выплачивать возмещение клиентам банка.

Продавать машины разрешили без системы ЭРА-ГЛОНАСС. Какие плюсы и минусы такого решения?

Владельцами КБ являлась супружеская пара — Мария и Андрей Грибовы. С 2001 года «Платина» стала оператором платежной системы «КиберПлат», которая занимается переводами денежных средств. В 2018 году ЦБ потребовал включить систему CyberPlat в специальный реестр, но уже в 2019 году «Платину» исключили из списка. С 2020 года банк подключился к Системе быстрых платежей.

Функции банка в экономике

Все процессы, связанные с накоплением и перемещением денег, имеют важнейшее значение для экономической системы государства. Однако функции банка в экономике не ограничиваются аккумуляцией и перераспределением. Помимо них, такие компании также стимулируют финансовые накопления в хозяйственной сфере, что напрямую отражается на состоянии экономики страны. Не менее значимым компонентом можно назвать рынок ценных бумаг (фондовый рынок), также тесно связанный с банковской деятельностью по посредничеству в операциях, осуществляемых с акциями, облигациями и прочими бумагами.

Какие банки лишили лицензии за последний год

Если сравнивать статистику 2015-2016 гг. с цифрами за 2019-2020 годы, то активность чистки банковского рынка снизилась. Ранее ЦБ лишал лицензии в среднем около 100 банков за год. Показатели за последнее время уменьшились в 3 раза.

В 2021 году лишено лицензий 26 банков (из которых была и одна РНКО). Точные цифры по закрытым банкам будут известны в конце года. После лишения лицензии банки либо ликвидируют, либо реорганизуют и присоединяют к другой крупной кредитной организации.

Какие учреждения закрыли в 2021 г, данные приведены в таблице:

| Название КБ | Даты закрытия | Место в рейтинге | № лицензии |

|---|---|---|---|

| 1.ССтБ | 12.03 | 352 | 3397 |

| 2. АО ФорБанк | 12.03 | 221 | 2063 |

| 3. ООО ЮМК | 19.03 | 222 | 3495 |

| 4.ООО Мегаполис | 26.03 | 234 | 3265 |

| 5. ООО Геобанк | 02.04. | 354 | 2027 |

| 6. АО Майкопбанк | 02.04 | 321 | 1136 |

| 7. АО Нефтепромбанк | 09.04 | 201 | 2156 |

| 8. Банк Нейва | 16.04 | 188 | 1293 |

| 9. АО Интерпромбанк | 16.04 | 151 | 3266 |

| 10. АКБ Проинвестбанк | 23.04 | 315 | 784 |

Это далеко не весь перечень КБ, у которых отозвали лицензию в этом году. Ранее произошел интересный случай. Один из банков не закрылся, а сменил статус на РНКО. Процедуру реорганизации провели 14.01 2021г. КБ Металлург теперь стал РНКО (расчетная небанковская кредитная организация). Учреждение останется на рынке услуг, но уже не является банком. Ранее КБ занимало 376 место в рейтинговом списке.

Теперь же у КБ «Платина» взыскали лицензию. Руководство обвинили в сотрудничестве с нелегальными казино и спонсированием террористов. Предстоят долгие разбирательства по уголовным и административным делам. Управлением банка займется администрация ЦБ. Всем вкладчикам обязательно вернут все денежные средства.

История создания и услуги КБ «Платина»

Основали банк в 1992 г. Кредитная организация изначально занималась проведением банковских платежей, работой с сельхозпроизводителями и развитием финансового информационного обмена.

В конце 1997 г появилась первая платежная система, работающая через интернет, она получила название – CyberPlat. Позже «Платина» стала заниматься инвестициями. Банк вложил денежные средства в строительство крупного центра и в развитие сельского хозяйства Московской области и Черноземья.

Банк предлагал клиентам следующие услуги:

- Выпускал платежные карты систем MasterCard, Visa.

- Предоставлял услуги системы «Киберплат». Пользователи пополняли баланс и могли проводить различные операции. Можно было сохранить реквизиты до 8 000 получателей.

- Открывал и ввел счета юридических лиц.

- Сдавал в аренду банковские ячейки. У банка была специальная банковская техника, чтобы проверять подлинность денежных средств.

Для «Платины» был приоритетным бизнес по проведению платежей. Банк предоставлял услуги и для корпоративных клиентов. Занимался открытием и закрытием счетов в иностранной валюте.

Веб-банкинг

Сегодня уже все пользователи банковских услуг разбираются в том, что такое клиент-банк. Для чего он служит? Это специализированный сервис, позволяющий дистанционно – через личный кабинет – осуществлять любые финансовые операции, будь то, например, переводы или платежи.

Данный продукт существенно упрощает взаимодействие организации и клиента. Во-первых, большая часть действий вообще не требует личного посещения обывателем офиса. Во-вторых, разгружаются сотрудники отделений. Как следствие, обе стороны процесса экономят силы и время.

Онлайн-банкинг сегодня стал такой нормой, которая подразумевается с самого начала установления сотруднических взаимоотношений между кредитно-финансовой организации и обывателем. Как правило, он подключается сразу после того, как гражданин становится клиентом – т.е. приобретает один из продуктов (карту или счёт).

Личный кабинет позволяет совершать переводы и платежи, оформлять кредиты, контролировать остаток на балансе и пр. Лишь исключительные мероприятия подразумевают визит в банк.

Примечание 6. Пример компании, которая вообще не имеет офисов для взаимодействия со своими клиентами, – это Тинькофф Банк. В случае с этим учреждением абсолютно все операции производятся удалённо (т.е. на расстоянии).

Доходы

Основные статьи доходной части кредитно-финансовых организаций – это вклады и кредиты. Исходя из этого понятны главные задачи таких учреждений: привлечение заёмщиков и вкладчиков.

Большинство банковских клиентов знает, что процентная ставка по депозитам ниже, чем по кредитам. Отсюда проистекает важный нюанс: разница между первым и вторым формирует прибыль кредитора.

Другие статьи – второстепенные – это разного рода дополнительные услуги. Платёжные операции и валютный обмен подразумевают определённую комиссию. Сам банк получает прибыль от того, что продаёт дензнаки дороже, чем покупает. Здесь же можно упомянуть индивидуальные сейфы (ячейки) – сервис, доступный далеко не в каждом учреждении.

Важно! Специфическая доходная статья – штрафные санкции и пени за кредитные просрочки, которые часто допускают заёмщики.

Отдельно стоит упомянуть финансирование проектов.

Пример 1. Заимодатель (банк) заключил соглашение с застройщиком и предоставил финансы на строительство жилого многоквартирного дома, а потом предоставил ипотечные займы будущим жильцам для покупки квартир. Ввиду этих фактов становится понятно, что банковская компания получает прибыль с ипотеки и продажи квартир.

Другие возможные сервисы, приносящие доход:

- инкассация;

- информационные услуги;

- консультирование;

- поручительство третьей стороны;

- приобретение прав истребования выполнения обязательств.

Это неполный список. На деле источников получения прибыли больше.