Счет ип в tinkoff банке. мой отзыв на 2020 год

Содержание:

- Партнёры и бонусы

- Краткие характеристики каждого банка

- Сервис: открытие счёта и взаимодействие с банком

- Подробнее о двух банках

- Очень субъективное мнение

- Эквайринг

- Какие условия по онлайн-бухгалтерии?

- Тарифы. Сколько же стоит обслуживание ИП

- Сервис регистрации ИП онлайн через Тинькофф Банк

- Тарифы РКО в банке Тинькофф

- Недостатки счета ИП в банке Тинькофф

- Какую систему налогообложения выбрать

- Лимит кэшбэка

- Как открыть счет?

- Итак, что я вынес для себя

- Банковский сервис для индивидуальных предпринимателей

- Процедура открытия ИП в Тинькофф банке

- Список необходимых документов для открытия счета

- Размер % кэшбэка

Партнёры и бонусы

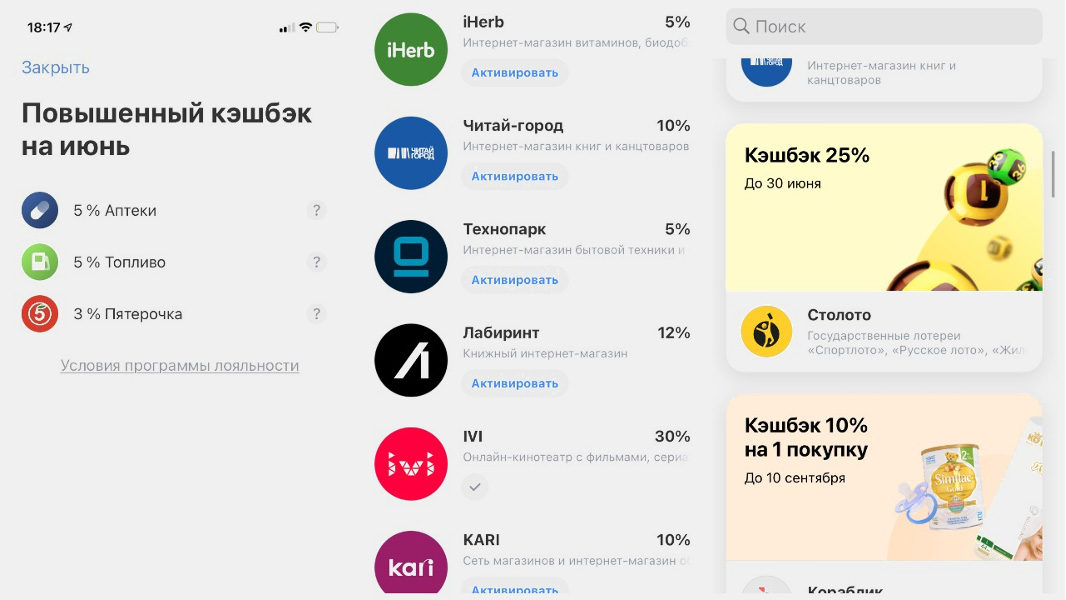

Те самые рекламные «до 30%» даёт далеко не каждый партнёр. Нашёл только онлайн-кинотеатр ivi. Неплохо! Но остальные 5-10% скидок, часто одноразовых, на единичную покупку. В общем, эта система больше похожа на купоны, чем на партнёрскую программу.

У Точки список партнёров по карте вообще ведёт на страницу 404, так что их кэшбэк — кот в мешке.

Но у Точки есть кэшбэк не только на покупки по карте, но и при использовании счета ИП. Он начисляется на переводы рекламным площадкам, при оплате всяких взносов в налоговую. В виде баллов, правда. Но их можно и потратить виртуально, и обменять на настоящие деньги. Это крутая штука.

️ Хайс-карта на фоне других заметно выше уровнем. Это премиальная Visa Signature со всеми положенными премиальными плюшками.

Я как-то привык думать, что партнёры по кэшбэку — это никому не нужные сервисы, которые стараются хоть так привлечь клиентов. Но у премиум-Visa вполне рабочие вещи: сетевые супермаркеты, которые есть по всей стране, типа Магнита, Ленты, Азбуки вкуса. Заправки Лукойл, такси Gett — я лично всё это использую вполне регулярно, так что тут приятно удивлён.

– SkillBox: до 55% скидка на обучение

– Okko, онлайн-кинотеатр: до 50% на подписку

– Литрес: до 25% скидка на электронные книги

– AliExpress: купон на скидку при оплате

– Золотое Яблоко, косметика: до 10%

– Азбука Вкуса: в 3 раза больше баллов и бесплатная доставка

– Магнит: в 3 раза больше баллов

– Лукойл: в 3 раза больше баллов

– Gett Taxi Бизнес: скидка 15%

– Ламода: скидка до 15%

Это только малая часть. Сами видите, нужные и полезные сервисы и магазины. И даже скидки на онлайн-кинотеатр уже не 30, а 50% 🙂

Краткие характеристики каждого банка

🟡 Тинькофф — когда-то первыми задумались о том, чтобы делать банкинг полностью цифровым. Но со временем как будто «устали» и начали всё чаще проявлять признаки бюрократической корпорации: урезать бонусы, увеличивать тарифы, учащать финмониторинги по поводу и без.

Поэтому я, хоть и был долго их преданным клиентом, ушёл в поисках альтернативы.

Точка — делает классную рекламу, позиционируют себя как банк именно для предпринимателей.

Разберёмся, что они предлагают на самом деле.

️ Хайс — новый банк, который обслуживает только ИП. Утверждают, что такой фокус позволяет им довести процессы и функциональность приложения до совершенства.

Посмотрим.

Гигантов и динозавров банкинга не беру в сравнение. Сбер — дешёвый, но неповоротливый. И с ними у меня был очень неприятный опыт: сливали данные по моему счёту конкурентам, через купленных налоговиков. Альфа хорош всем, кроме цен: 1% от оборота — не очень щадящий тариф.

Начнём, пожалуй.

Сервис: открытие счёта и взаимодействие с банком

🟡 Тинькофф

Сервисом они меня подкупили когда-то. Первый банк, который перестал себя вести в стиле «где счёт открывали, туда и идите!», не надо было тащиться и стоять в очереди в отделение.

Открытие р/счёта ИП — в течение пары дней. Карта — то же самое. Но нужно договариваться о встречах с курьером, чтобы он сфотографировал мой паспорт и меня с документами, и получил мою подпись. Вот эта необходимость с кем-то состыковываться лично уже устарела, по-моему.

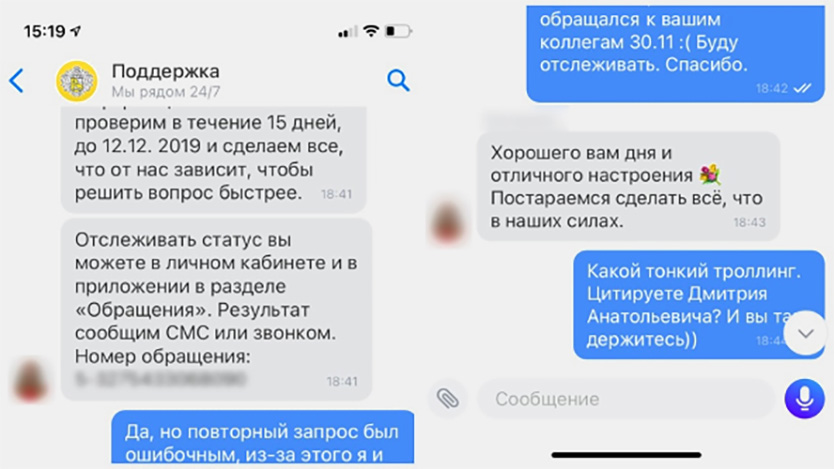

В процессе работы по всем вопросам всегда можно было спросить в чате. Отвечают оперативно, не боты, а живые люди. Подчеркнуто вежливые. Какие-то проблемы решались в мою пользу тогда, когда я даже не ожидал.

Например, ускорили вне очереди возврат денег, «замороженных» на карте итальянской конторой проката машин. Или как-то вернули аж 10 000 руб. комиссии за вывод наличных сверх лимита, только потому что их оператор неверно сказал мне по телефону, сколько можно выводить в месяц без комиссии, а я этот разговор записал – ну я все разговоры записываю, и вот пригодилось.

Но потом… Клиентов становилось больше, а уровень техподдержки, видимо, не успевал расти. Поэтому всё стало решаться, по сути, отписками. Мол, «сделаем всё возможное, как можно быстрее. В течение 15 дней». Но зато смайлик в конце. Эх.

Финмониторинг — со временем стали такими же зашуганными, как какой-нибудь Сбер. И на мои переводы у них через раз возникали вопросы, а уж не отмыванием ли я тут занимаюсь. А я просто свои честно заработанные хочу потратить. Совершенно законно. И это бесило страшно.

В последний раз проверка финмониторингом заняла почти 3 недели вместо заявленных 10 дней. При том, что я предоставил им буквально за день исчерпывающую пачку с документами, от налоговых деклараций до трудовых договоров и договоров с подрядчиками. Короче я решил, что этот гемор не стоит тех кэшбэков, ради которых я на Тинькофф вывожу деньги с ИП.

Налоги приложение помогает посчитать, и декларацию заполнить. Правда, не всегда корректно работает «автоматика». Из-за этого однажды я чуть не попал на разбирательства в налоговой, часть дохода не попала в декларацию.

К слову, маленький сюрприз: декларацию вашу банк отправит в налоговую совершенно бесплатно. Но. Для этого нужна ваша цифровая подпись, а вот за неё с вас уже возьмут 990 р. Ба-дум-тсс!

Банк Точка

Счёт открывают быстро, удалённо. Заполнение формы, отправка сфотографированных документов, видеоселфи — и всё ок. Могут бесплатно помочь с регистрацией ИП, это ценно.

Чат, если вдруг проблемы и вопросы — довольно быстрый, отвечают люди, не роботы, сразу по существу.

С финмониторингом не сталкивался пока.

Налоги банк рассчитывает сам, и постоянно предлагает все оплатить, есть возможность отправки деклараций с электронной подписью, и она входит в тариф, в отличие от Тинькофф.

️ Банк Хайс

Открытие счета — онлайн или на личной встрече, как вам удобнее. Открыть счёт онлайн просто: скачиваешь приложение, заполняешь форму, отправляешь им фото документов. Просили перефотать паспорт, чтобы было лучше видно номер. В остальном — без проблем. Короткий видеосозвон в Зуме в удобное время — и через пару часов счёт открыт.

Главная их идея — не просто слить воедино два приложения. У них одни и те же люди занимаются вами и как ИП, и как физлицом.

За обслуживание счета ИП и карты физлица во всех остальных банках отвечают разные люди. И они не видят данных друг друга. Отсюда и возникают ограничения в переводе со счёта ИП на собственную карту физ.лица, и блокировки якобы «подозрительных» операций вообще без повода.

Отдельно отмечу плюс — переводы проходят круглосуточно. Без ожидания следующего опердня, перевести денег на карту физлица получится хоть в 2 часа ночи в субботу, без проблем.

Что касается общения с банком — пока радуют. В любое время дня и ночи, мгновенно реагируют на любой вопрос. И обходятся без смайликов, типа компенсирующих неспособность/нежелание помочь мне, быстро и адекватно. Посмотрим, испортятся ли со временем.

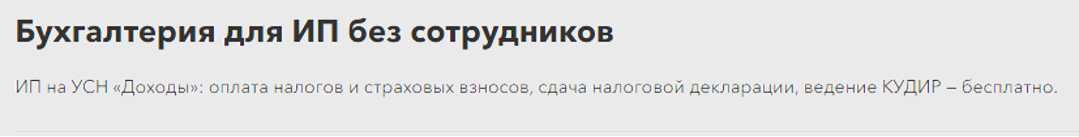

Налоги для УСН 6% сами считаются и оплачиваются, декларация заполняется и отправляется одной кнопкой — вообще не надо на эту тему напрягаться, все дела с налоговой уже улажены, без просрочек и пеней.

В Точке немного геморройная процедура открытия счета, если вы одновременно регистрируете ИП: нужно встречаться с представителем банка (как и в Тинькофф), писать доверенность. Открытие счёта у существующего ИП — просто и быстро.

В Хайсе тоже просто и быстро, но при открытии счёта онлайн приходится созваниваться с ними по зуму. Для меня лично это удобно, но уверен, зум кого-то введет в ступор.

Но Хайс, безусловно, задаёт планку в том, что одна команда занимается и ИП, и физлицами, это удобнее и самому банку, и уж точно гораздо проще для клиента.

Подробнее о двух банках

Точка Банк был основан в 2015 году бывшей командой Банка24.ру, который занимался обслуживанием бизнеса и годом ранее потерял лицензию. Он был создан по инициативе ФК Открытие как сервис, предлагающий услуги для предпринимателей. Точка использовала процессинг Открытия, а от себя предоставляла бренд, электронные сервисы и поддержку. В 2017 году большая часть Точки была передана Киви-Банку – теперь она работает на базе сразу двух кредитных организаций.

Тинькофф же, в свою очередь, после своего создания в 2006 году специализировался на кредитных картах. Позднее он начал развивать и другие услуги для частных лиц, а затем начал работать с предпринимателями. Также Тинькофф первым в России отказался от обслуживания клиентов в офисах – свои услуги он предоставляет через интернет и выездных специалистов.

Оба этих банка предлагают свои услуги малому бизнесу – ИП и небольшим компаниям. Подход к этим услугам у них похож – они стараются дать предпринимателю расчетный счет с простыми условиями, удобным обслуживанием и без лишней бюрократии. Однако, условия обслуживания у них заметно отличаются. Чтобы понять, какой банк будет более выгодным для бизнесмена, нужно сравнить их подробнее.

Очень субъективное мнение

Прежде всего — отсылка как для представителей банка так и, в первую очередь, для того, кто ищет объективный отзыв.

Чтобы сказать всё точно и конкретно — нужно сравнивать. Не так, как делают на других сайтах — прочитать условия банков по счетам для ИП и сравнить ставки и тарифы, а по-настоящему: открыть десяток счетов и пожить с ними хотя бы год. А потом делать выводы. Которые все равно будут субъективными. Потому что можно спокойно работать год, а на второй у вас что-нибудь заблочат. Или будут проблемы с техподдержкой.

Другая крайность — у меня есть приятель, который держит счет для ИП в РосСельхозБанке. Платит огромные комиссии, мирится с практически полным отсутствием сервиса, но считает, что Тинькофф и подобные банки — это ненадолго. Ну, ему виднее. Пусть платит. В общем, пишу от первого лица. Как чувствую.

Эквайринг

ИП могут подключить эквайринг совершенно бесплатно. А вот за обслуживание придется заплатить, правда стоимость зависит от выбранного тарифа РКО и формы предпринимательской деятельности.

В конце расчетного периода остаток средств по торговому эквайрингу списывается до минимальной денежной суммы. Овердрафт по платежам будет активен с 1-ого дня. А уже с 8-ого дня РКО начисляются валютные списания.

В пределах торгового эквайринга ИП могут получать оплату через мини либо POS-терминал с функциями Apple и Google Pay.

Касательно интернет-эквайринга стоит сказать, что по нему действует комиссия от 1% для клиентов, которые впервые подключаются. Программное обеспечение настраивают под ключ представители Тинькофф Банка. Интернет платежи поступают на расчетный счет предпринимателя до 2 дней с момента транзакции.

Банк не запрашивает требования к торговому обороту. В бесплатное пользование передается клиента POS-терминалы Verifone VX520 и мобильные терминалы PAX S920.

Комиссионный сбор с каждой операции взимается в размере 1,2% от суммы. После выполненной операции через такие терминалы, сумма денежных средств поступает на счет ИП в течение одного дня.

Обратите внимание! Владельцы расчетных счетов в Тинькофф, что выбрали тариф «Премиальный» смогут самостоятельно выбрать тарификацию

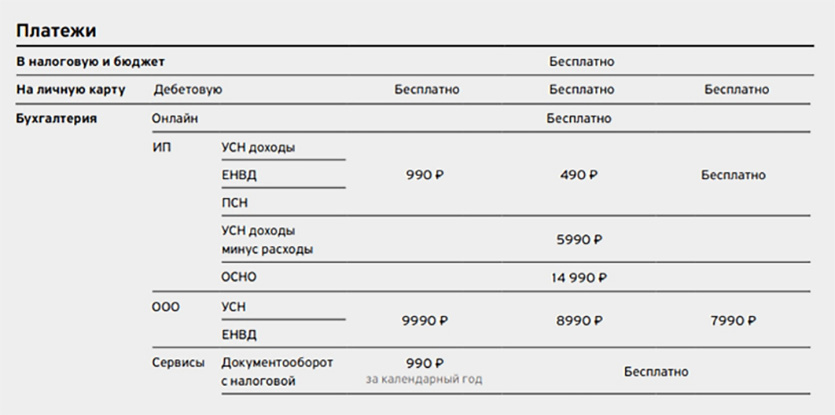

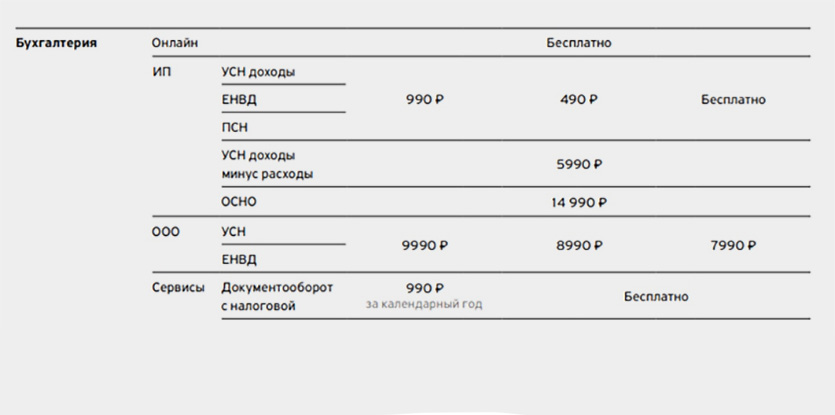

Какие условия по онлайн-бухгалтерии?

Онлайн-бухгалтерия от Тинькофф-банка поможет не тратить время на налоговую. Банк сам рассчитает, сколько налогов нужно платить, и оформит нужные документы.

Услуги онлайн-бухгалтерии:

- расчет налогов (для ИП на ЕНВД или УСН)

- расчет страховых взносов (для ИП)

- подготовка платежных поручений

- рассылка напоминаний об уплате налогов

- отправка налоговой декларации в ФНС

- выпуск электронной подписи (ей можно подписывать декларации прямо в личном кабинете).

Стоимость услуг по онлайн-бухгалтерии — в таблице:

| Простой | Продвинутый | Профессиональный | ||

| ИП | УСН (доходы) | 990 ₽ | 490 ₽ | 0 ₽ |

| УСН (доходы-расходы) | 5990 ₽ | 5990 ₽ | 5990 ₽ | |

| ЕНВД | 990 ₽ | 490 ₽ | 0 ₽ | |

| ПСН | 990 ₽ | 490 ₽ | 0 ₽ | |

| ОСНО | 14990 ₽ | 14990 ₽ | 14990 ₽ | |

| ООО | УСН | 9990 ₽ | 8990 ₽ | 7990 ₽ |

| ЕНВД | 9990 ₽ | 8990 ₽ | 7990 ₽ |

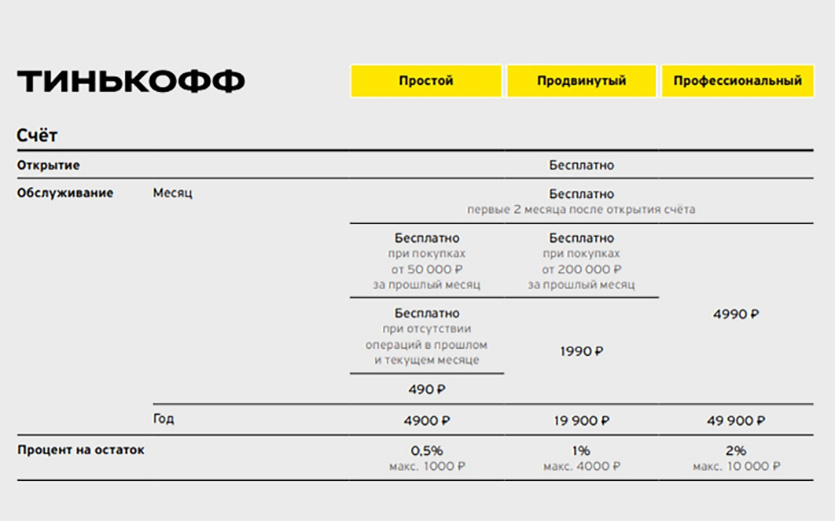

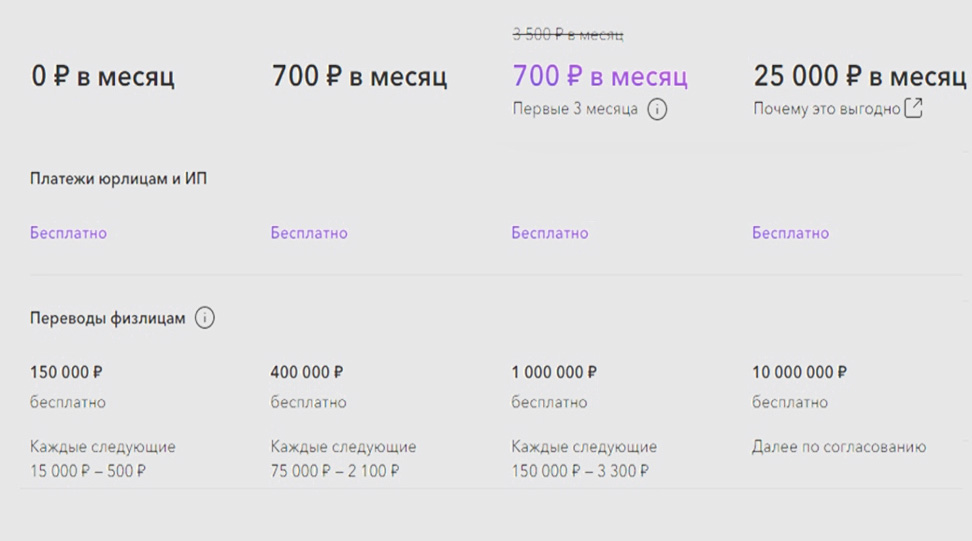

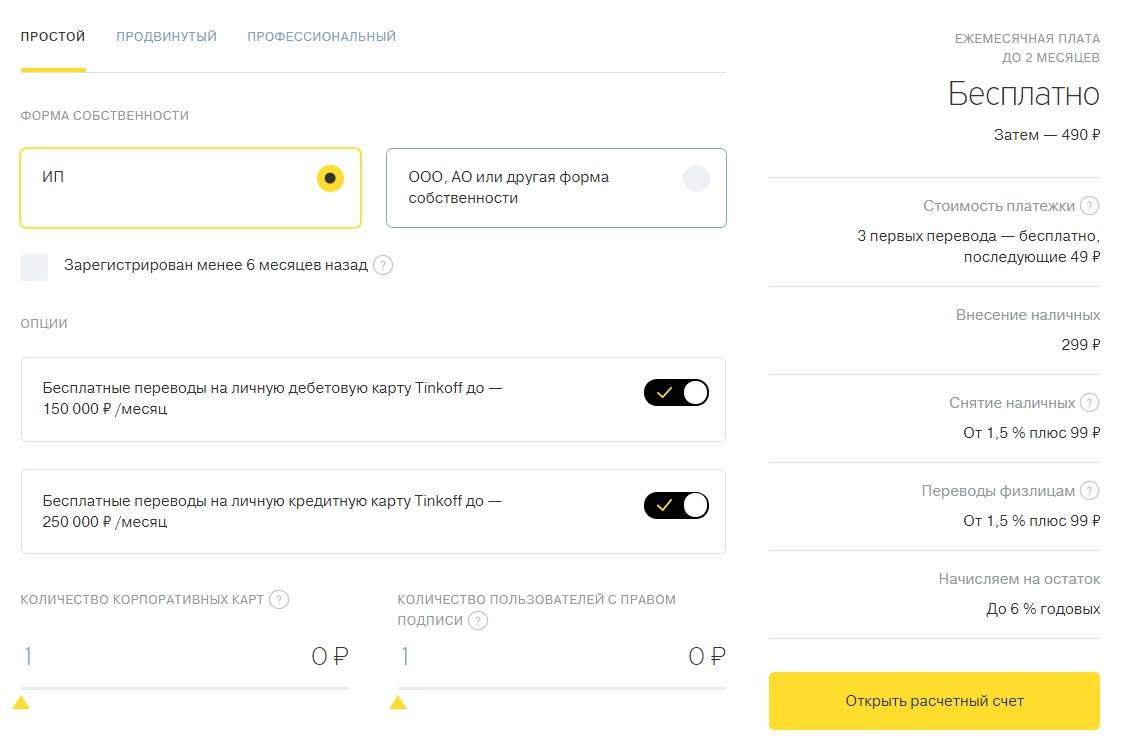

Тарифы. Сколько же стоит обслуживание ИП

Тарифы для ИП в 🟡 Банке Тинькофф

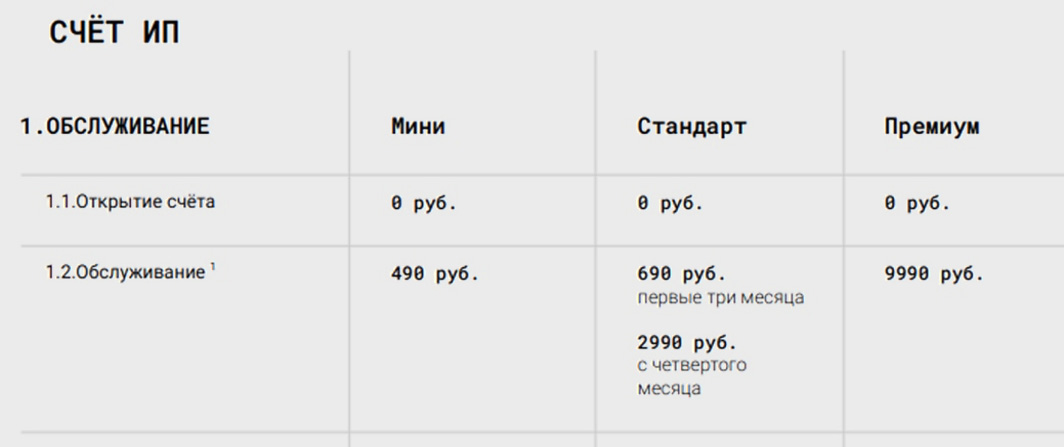

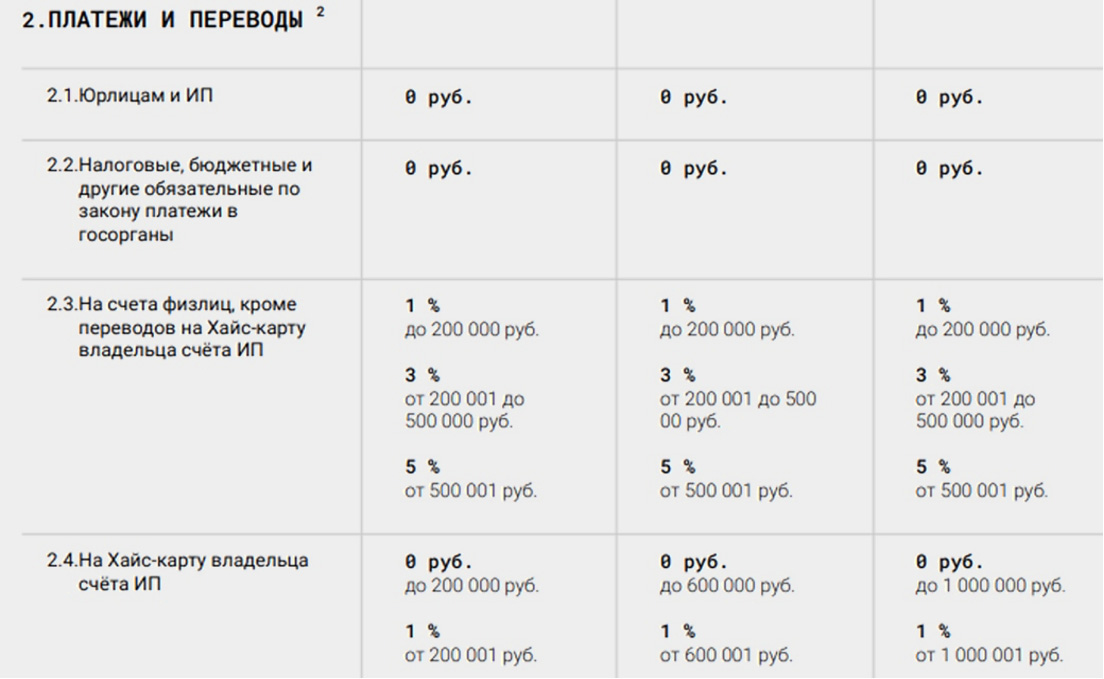

Тарифы для ИП в ️ Банке Хайс

Тут цифры говорят сами за себя, хотя приходится смотреть очень внимательно.

Тинькофф — банально самый дорогой. Особенно, если вам нужен валютный контроль.

В Тинькофф и Хайс минимальные тарифы — по 490 р./мес. Но они отличаются количеством того, что включено. Разные лимиты перевода на карту, снятия наличных и т.п. В Тинькофф лимиты совсем не большие.

У Точки есть завлекаловка, тариф за 0 р. Но, подходит не всем, как и всё бесплатное. У меня в активном пользовании тарифы за 700 и за 3 500 руб. В целом, очень достойный ценник по рынку, но есть нюанс.

У Точки, в отличие от Хайс и Тинькофф, нет разделения лимитов: переводите вы на свою карту, или другим физлицам/себе в другой банк. То есть гипотетически, может произойти ситуация, когда надо будет выбирать: перевести зарплату самому себе или каким-нибудь подрядчикам.

Считаем:

Если у вас есть необходимость перекидывать со счёта ИП на собственную карту, например, 500 000 руб. ежемесячно, то:

︎ в Тинькофф это возможно без комиссии на тарифе за 4 990 руб./мес.

︎ в Точке — за 3 500 руб./мес., причём первые 3 месяца со скидкой, по 700 руб./мес.

︎ в Хайсе — за 2 990 руб./мес. и также со скидкой на первые 3 месяца — по 690 руб./мес.

В пределах 600 000 руб. Хайс круче всех. Причём, у Хайса в любой тариф входит сразу всё: и обслуживание ИП, и сервис «Налоги и взносы», описанный выше, и обслуживание физлица с премиальной картой. А премиальная карта в рамках одного тарифа — это сильно. У Точки так для тарифов за 3 500 и 20 000 в месяц, на тарифе за 700 руб. придётся доплачивать ещё 100 руб. за уведомления по карте.

Если же вам нужно переводить на карты физлиц суммы до 1 млн. — выгоднее становится Точка.

Но надо учитывать нюанс, о котором сказал выше: переводите вы самому себе или кому-то. И что делаете дальше: снимаете наличку в банкомате или переводите на другие счета/карты физлиц.

В Точке все переводы дальше на других физлиц уменьшают ваш лимит переводов без комиссии, то есть перевели себе миллион, а раскидать его дальше бесплатно уже не получится. Иначе рискуете вылезти за лимит и заплатить доп.комиссию 3 300 руб. Пользоваться картой как кошельком — сразу положить на неё миллион и потом переводить его куда-то ещё по надобности — не получится.

В Хайсе — можно перевести себе со счёта ИП на Хайс-карту 600 000 руб., и потом перевести их кому-то ещё в любой банк, всё без комиссии.

Зато наличку выгоднее снимать в Точке: 300 000 руб. в месяц без комиссии (против 100 000 в Хайсе).

Если вы переводите больше 600 000, до 1 000 000 — Точка будет выгоднее, однако без «права на ошибку»: сразу нужно переводить конечному адресату-физлицу.

Сервис регистрации ИП онлайн через Тинькофф Банк

ИП – одна из самых популярных форм официального ведения бизнеса в РФ. Сервис регистрации ИП от Тинькофф Банка призван упростить для начинающего предпринимателя процедуру постановки на учет в налоговой службе. Все заботы берет на себя банк.

Стоимость регистрации ИП «под ключ» составляет 0 р. Для представления документов в ФНС выпускают бесплатно электронную подпись. Все документы отправляют в налоговую службу также специалисты финансового учреждения. А клиент дополнительно получает привилегии и возможность сразу открыть расчетный счет.

Сроки регистрации предпринимателя через сервис Тинькофф практически не меняются. Налоговая служба пришлет все документы на электронную почту через 3-5 дней после встречи с представителем финансового учреждения.

Необходимые документы для открытия ИП

Клиенту, чтобы зарегистрировать ИП через Тинькофф понадобятся следующие документы:

- паспорт (оригинал и скан-копия или фото);

- СНИЛС (достаточно знать номер);

- ИНН (достаточно номера).

Регистрация ИП онлайн в Тинькофф доступна для совершеннолетних граждан РФ, имеющих постоянную или временную прописку. Эти ограничения связаны с законодательством и необходимостью выпуска электронной подписи. Иностранцам или несовершеннолетним россиянам с 14 до 18 лет оформление ИП доступно через обращение в налоговую инспекцию или многофункциональный центр.

Пошаговая инструкция по регистрации через сервис

![]()

Регистрация индивидуальных предпринимателей через Тинькофф происходит в дистанционном режиме. Никуда ездить клиенту не придется. Много времени процедура также не займет, а никаких дополнительных расходов не возникнет.

Инструкция, как открыть ИП через банк Тинькофф включает 3 шага:

- Получение доступа в личный кабинет. Для этого достаточно заполнить на сайте короткую форму, указав в ней телефон, Ф.И.О. На указанный номер поступит код для доступа к сервису.

- Заполнение анкеты для регистрации бизнеса. В ней надо указать личные и паспортные данные, сведения о планируемых видах деятельности, контрагентах (если известны), выбранную систему налогообложения. К анкете надо прикрепить фото или скан-копию паспорта.

- Согласование встречи с представителем банка. Регистрация ИП в Тинькофф Банке происходит с использованием электронной подписи. Для ее выпуска представитель финансового учреждения привезет все документы в любое удобное время и место. При встрече надо иметь паспорт и телефон, указанный в анкете.

Банк выпустит электронную подпись и отправит ее в налоговую службу самостоятельно. Госпошлину оплачивать не требуется. Документы от ФНС придут на электронную почту. После этого можно начинать работать, а банк предложит открыть расчетный счет на специальных условиях.

Оставить заявку на регистрацию через Тинькофф прямо сейчас

Тарифы РКО в банке Тинькофф

До 3% на остаток по расчетному счету Открытие 0 ₽ Обслуживание от 490 ₽ Стоимость транзакции от 19 до 49 ₽ Срок открытия до 24 часов

Расчетно кассовое обслуживание в банке Тинькофф предусматривает 3 тарифных плана, с каждым из которых можно ознакомиться в таблице ниже.

| Тариф | «Простой» | «Продвинутый» | «Профессиональный» |

|---|---|---|---|

| Цена за обслуживание в месяц | Бесплатно: • При условии, что за прошлый и текущий мес. отсутствовали операции по счету. • При совершении покупок от 50 тысяч рублей за предыдущий месяц. В остальных случаях взимается плата в размере 450 рублей. | Бесплатно в случае, если за предыдущий месяц были совершенны покупки на сумму свыше 200 тысяч рублей. В остальных случаях Тинькофф забирает за обслуживание счета 1990 рублей. | 4990 рублей. |

| Начисление процентов на остаток | 0,5%, max. 1000 руб. | 1%, max. 4000 руб. | 2%, max. 10000 руб. |

| Комиссионный сбор за пополнение счета | • Через банкоматы Тинькофф — 0,15% мин. 99 ₽. • 0,3% мин. 290 ₽ в банкоматах других банковских учреждений. | • 0% до 300 000 ₽ в банкоматах сети Тинькофф. • Свыше 300 000 ₽ — 0,1% мин. 79 ₽ • 0,25% мин. 290 ₽ в банкоматах сторонних банков. | • 0% до 1 млн. ₽ в банкоматах сети Тинькофф. • Свыше 1 млн. ₽ — 0,1% мин. 59 ₽. • 0,15% мин. 290 ₽ в банкоматах сторонних банков. |

| Комиссионный сбор за снятие наличных в банке Тинькофф | • 1,5% + 99 ₽ до 400 тысяч в национальной валюте. • 5% + 99 ₽ до 1 млн. рублей. • 15% + 99 ₽, свыше 1 млн. рублей. | • 1% + 79 ₽ до 400 тысяч в национальной валюте. • 5% + 79 ₽ до 2 млн. рублей. • 15% + 79 ₽, свыше 2 млн. рублей. | • 1% + 59 ₽ до 800 тысяч в национальной валюте. • 5% + 59 ₽ до 2 млн. рублей. • 15% + 59 ₽, свыше 2 млн. рублей. |

*** Цена за обслуживание счета будет та же самая при абсолютно любом количестве счетов ИП либо ООО и не будет зависеть от валюты счета.

Обратите внимание! Стоимость обслуживания РКО в первые 2 месяца в банке Тинькофф бесплатные на любом из тарифных планов. Еще комиссия взимается за использование дополнительных услуг

К примеру, за межбанковские переводы будет списываться сумма:

Еще комиссия взимается за использование дополнительных услуг. К примеру, за межбанковские переводы будет списываться сумма:

- 49 рублей на ТП «Простой».

- 29 рублей на ТП «Продвинутый».

- 19 рублей на ТП «Профессиональный»

В случае СМС информирования первые 2 месяца услуга предоставляется бесплатно, а по истечению бесплатного периода — 990 рублейв год или же 99 рублейежемесячно за каждый подключенный контактный номер телефона.

Также стоит обратить внимание на установленные платежные лимиты банком Тинькофф на 1 месяц. Так при переводе денежных средств на банковскую карту и физлицам либо снятии наличных свыше выдвинутого ограничения списывается дополнительная комиссия в размере 2990 рублей

Такой же комиссионный сбор начисляется клиентам за перевод в иностранной валюте по курсу Центрального Банка.

Чтобы ИП либо юридическому лицу зачислять наличные, для начала необходимо получить в Тинькофф Банке бизнес карту (она же корпоративная). Комиссия за перевод на корпоративную карту составляет 2,99% от суммы вне зависимости от тарифного плана.

РКО на тарифе «Премиум» в Тинькофф

Для предпринимателей, которые хотят использовать индивидуальный пакет услуг, Тинькофф Банк представляет тарифный план «Премиум». 24 990 рублей в месяц, ровно столько стоит обслуживание РКО на премиальном тарифном плане. Клиентам, подключенным к данному тарифу, доступны бесплатные переводы физическим лицам и платежи, а также начисление заработной платы и дивидендов.

ИП, которые выбрали тариф «Премиум» получают доступ к экосистеме «Open API» для обмена данными. Помимо этого предпринимателям банк предлагает кредит на выгодных условиях для пополнения оборотки. Согласно договору на подключение РКО, бизнесмены смогут оказывать услуги, как только расчетный счет будет открыт.

Недостатки счета ИП в банке Тинькофф

Это субъективное мнение! Перечислю что смущало лично меня за всё время работы:

- За обслуживание счета надо платить! Блин! Есть же бесплатные варианты, но этот на моем тарифе (минимальном!) стоит 490 рублей в месяц или 4900 рублей в год (я выбрал оплату за год, так дешевле).

- Не сразу разобрался и сняли 490 в месяц за обслуживание. А я хотел за год. Пришлось заплатить еще 4900, таким образом оказалось 13 оплаченных месяцев сразу.

- «Хитрая» система начисления процентов на остаток по счету. Я-то думал как в банках — сколько денег, столько и начислят. Ничего подобного! Берется по минимальной сумме остатка в течение месяца. Подержали день ноль — получите ноль. И проценты никакие.

В общем-то, больше не вспомню. Других косяков не было.

Какую систему налогообложения выбрать

Для индивидуальных предпринимателей предусмотрено несколько систем налогообложения, которые разработаны для разных видов деятельности.

Особенности налоговых систем:

- Общая система (ОСН) устанавливается для всех лиц, если они не выбрали другой режим. Ее выбирают те бизнесмены, которые часто возвращают НДС, имеют большую фирму (свыше 100 сотрудников) и не могут применять другие системы.

- Упрощенная система (УСН) требует уплаты одного налога и страховых отчислений. Бизнесмен может платить 6% от получаемых доходов, либо 15% от прибыли (разницы между выручкой и затратами).

- Налог на вмененный доход (ЕНВД) применяется для некоторых видов деятельности с нестабильным доходом. Налог в размере 15% уплачивается от заранее рассчитанного дохода, а не от реальной выручки. К примеру, владельцы кафе платят налог в зависимости от площади зала или количества работников.

- Патентная система (ПСН). В данном случае ставка налога зависит от патента, который приобретается бизнесменом.

В случае затруднений сотрудники Тинькофф помогут выбрать наиболее оптимальный вариант.

Лимит кэшбэка

• В тарифах у Тинькова, в отличие от Хайса или Точки, маленький подвох: нет указания на то, что по кэшбэку есть лимит начисления. А он есть — 3 000 руб. в месяц. Но это надо запариться и поискать в другом документе на сайте.

• В Точке то же самое: лимит 3 или 5 тысяч в месяц, в зависимости от тарифа.

• И только Хайс щедро готовы отсыпать 15 000 в месяц. По-моему, это бомба: с такой карты выгодно делать крупные покупки и возвращать кэш, который перекрывает стоимость обслуживания в несколько раз.

Карта с такими привилегиями, если вы решите оформить её в любом другом банке отдельно, просто как физлицо, обойдётся примерно в 3000-5000 рублей в год. В Хайсе она входит в один общий тариф вместе с обслуживанием ИП и бухгалтерией — всё за 2 990 руб.

По опыту, если ИП занят работой, то чаще всего у него просто нет времени и возможности следить за всем этим. Он просто тратит деньги и все.

Поэтому Тинькофф и Точка с необходимостью выбирать категории — не очень удобно.

У Точки круто придуманы — кэшбэк на оплату тарифов и процент на остаток по счёту ИП.

С Хайса оплачивать любые покупки и проще, и выгоднее всего.

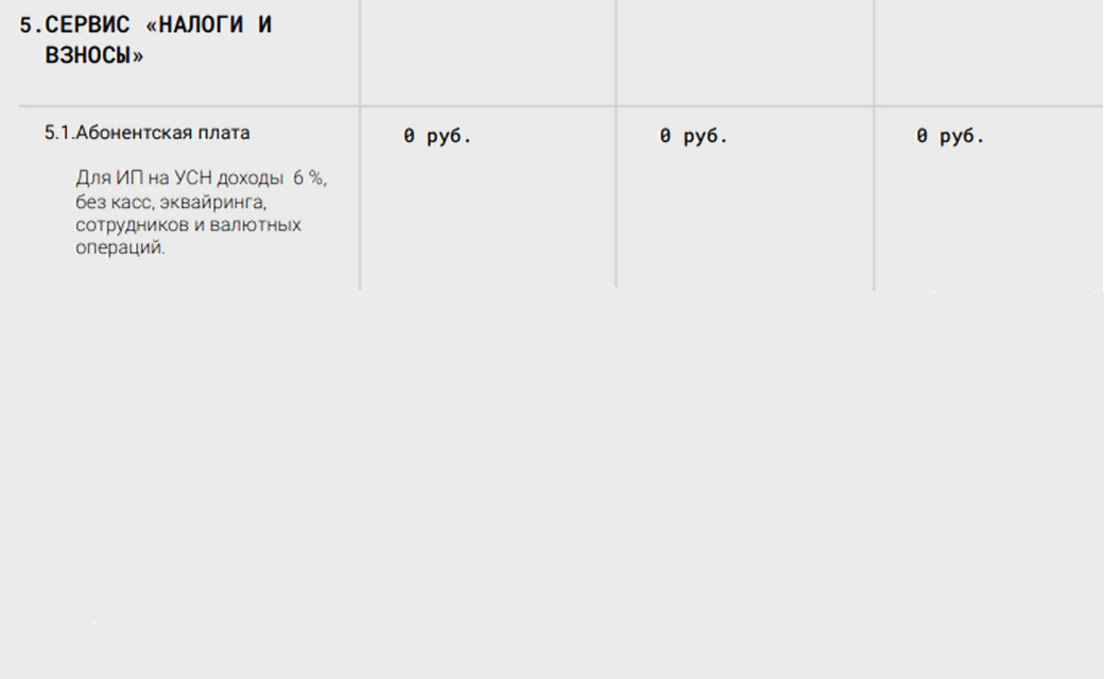

Как открыть счет?

Порядок открытия счета.

Открыть ИП или ООО.

Услуги осуществляются бесплатно. Выбрав необходимую кнопку, пользователь попадет на страницу анкеты-заявки, которая состоит из 6 частей. Необходимо корректно ввести данные.

Анкета.

Для открытия ИП понадобятся следующие документы:

- копии страниц паспорта;

- заявление о предстоящей регистрации;

- квитанция об оплате госпошлины;

- справка о несудимости;

- заявление на определенный тип налогового режима.

В личном кабинете Тинькофф можно сформировать пакет необходимой документации и в дальнейшем пользоваться им при ведении дел. Проверка и обработка бумаг происходит в течение 3 дней.

Для регистрации ООО, кроме указанных документов, понадобятся еще такие:

- решение о регистрации ООО одного из учредителей;

- устав ООО;

- договор учредителей.

Тем, у кого уже зарегистрирован бизнес, можно приступить к открытию счета сразу.

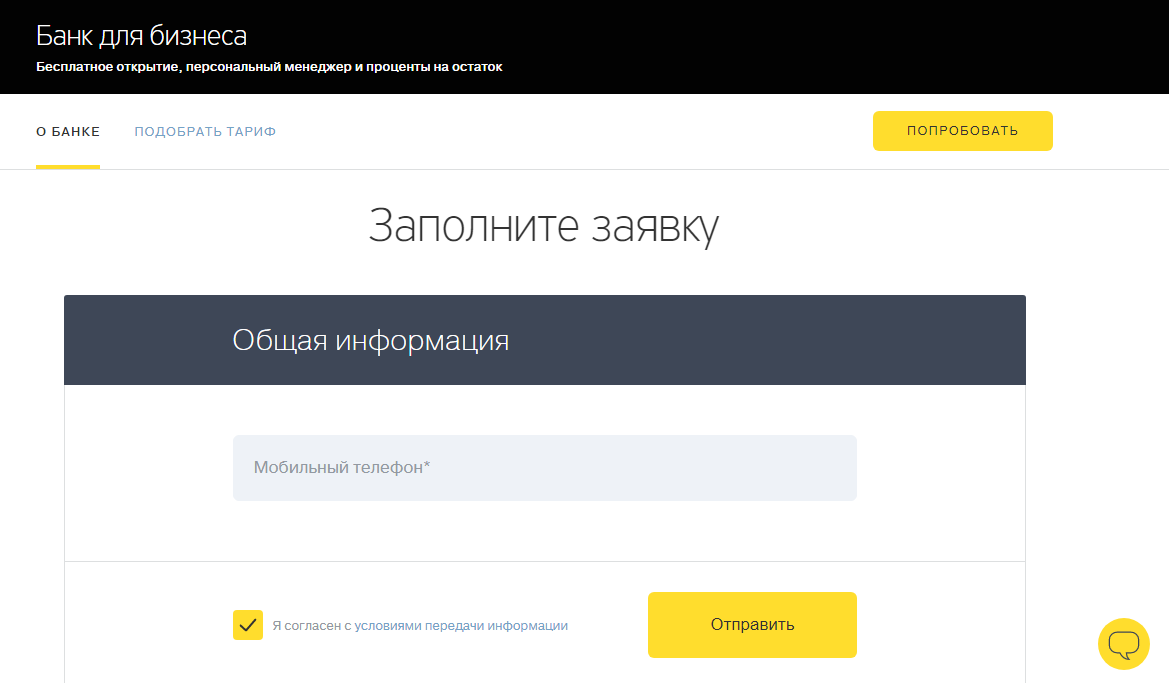

Кнопка «Попробовать».

Для этого необходимо во вкладке «Счет для бизнеса» нажать на кнопку «Попробовать».

После этого система перенаправит клиента на страницу анкеты, которая начинается с ввода номера мобильного телефона. Далее необходимо указать следующие сведения:

- данные о регистрации ИП, компании;

- адрес электронной почты;

- личные данные клиента.

Заканчивается заполнение заявки введением кода из СМС. Информация об одобрении услуги будет доступна через SMS или в личном кабинете. Договор с Тинькофф привезет курьер в удобное для клиента время.

Итак, что я вынес для себя

🟡 Тинькофф радует уже не так, как было на заре их становления. Тогда они были самыми крутыми. А сейчас не успевают угнаться за более молодыми и гибкими. Зато уже начинают становиться «вредными» бюрократами, как самые старые и большие персонажи банковского рынка.

Приложения немного устарели. Не слишком радуют тарифы.

Банк Точка лучше всего для тех, у кого совсем не большие обороты по р/с и не предвидится крупных трат. Сервис не без грехов, но в целом удобен. Приложение вполне приличное. Но милых сердцу обычного «физика» плюшек и бонусов вы тут не получите. Для небольших ИП, которые мало тратят — идеально 🙂

Либо, наоборот, для относительно крупных ИП, у кого переводы на физлиц составляют более 1 000 000 р. в месяц. Для них лимит переводов без комиссии тут самый выгодный. Но — может не хватить лимита на переводы другим физлицам, если в отчётном месяце уже перевели много на карту самому себе.

️ Банк Хайс, в текущий момент их развития, золотая середина. (они только в начале 2021 открылись, поэтому я так написал) Банк новый, но работает на лицензии «Модульбанка», давно известного на рынке. Круто реализовали идею объединить физиков и юриков в одном приложении и в одной «экосистеме» — отсюда гибкий скоринг, меньше к вам вопросов и быстрее решение любых проблем.

Удобный сервис, без ненужного мусора и неиспользуемых функций. Великолепные условия для физлица.

Идеальные по тарифам для не самых маленьких и не самых крупных ИП. Если вы как физлицо хотите переводить себе на карту и тратить с неё до 600 000 р. в месяц — это ТОП. Лучшие в этом секторе.

Для остальных — это отличный вариант открытия второго/резервного/запасного счёта. А уж тратить свои деньги как физлицо — однозначно надо с карты Хайса! Кэшбэк как средняя з/п в регионе.

Вот такое выходит сравнение самых современных и цифровых банков. Надеюсь, было полезно.

А какой опыт у вас? Есть здесь ИП?

iPhones.ru

ИПшник — тоже человек. Но отечественные банки пока с трудом понимают, как с ним работать: уже как с юрлицом или ещё как с физлицом? А самим миллионам индивидуальных предпринимателей при выборе банка приходится взвешивать. Потерпеть ли «совковый» сервис ради выгодных тарифов? Выбрать безопасность личных данных или скорость решения проблем? Удобство приложения или возможность свободно распоряжаться…

Банковский сервис для индивидуальных предпринимателей

Банк для частных клиентов и бизнеса.

На сайте Тинькофф предлагает услуги как физическим, так и юридическим лицам. Расчетный счет для бизнеса, который открывает индивидуальный предприниматель, будет находится под его контролем, расходы и прибыль будет регулироваться им самостоятельно или же с привлечением других лиц, например, главного бухгалтера.

С помощью широкого спектра функций от Тинькофф бизнесмен сможет осуществлять следующие действия:

- внутренние переводы круглосуточно;

- внешние переводы с 7 до 21 ч по МСК;

- регулирование бухгалтерии;

- отчеты в налоговую инспекцию;

- выпуск зарплатных карт для сотрудников;

- страхование различных видов;

- оформление личной карты;

- настройка уровней доступа для сотрудников, полный контроль движений денег по счетам.

В обычном банке такие действия отнимут время, возможно, придется лично посещать отделение или составлять доверенность. В банке Тинькофф управление счетом происходит только в онлайн режиме, и даже стать клиентом можно без посещения филиала.

У сервиса есть еще несколько преимуществ:

- Все возможные действия можно запланировать на месяц вперед, настроив систему автоплатежей, сервис будет напоминать о предстоящих переводах по СМС.

- Если по какому-либо вопросу нужна будет консультация, то поможет личный менеджер, который на связи круглосуточно.

- Без ведома владельца бизнеса ни одна операция не будет совершена: для того чтобы осуществить то или иное действие, в личном кабинете требуется подтверждение посредством введения кода из СМС на привязанный номер.

- Tinkoff предоставляет услуги эквайринга и оффлайн-таргета.

- Банк ежемесячно начисляет до 8% на остаток денег на счету ИП.

Существует три тарифа для бизнеса, от самого простого и дешевого до более дорогого, но с максимумом возможных функций. На сайте tinkoff.ru есть калькулятор, с помощью которого можно заранее рассчитать стоимость обслуживания в зависимости от формы собственности, количества сотрудников и оборота предприятия.

Калькулятор.

При регистрации 3 месяца обслуживания предоставляются бесплатно для каждого тарифного плана.

https://youtube.com/watch?v=ctU4gmA1C1o

Обратите внимание! Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

Процедура открытия ИП в Тинькофф банке

Как упоминалось ранее, Тинькофф является онлайн-банком, по этой причине для того чтобы воспользоваться услугой открытия ИП, вам не потребуется тратить время на личное посещение одного из филиалов. Вся процедура регистрации ИП при помощи Тинькофф банка осуществляется дистанционно. Если вы приняли решение воспользоваться помощью описываемой банковской структуры для того, чтобы зарегистрироваться в качестве индивидуального предпринимателя, то вам предстоит совершить следующие действия:

- В самом начале вам необходимо посетить сайт описываемой банковской структуры и перейти в раздел регистрации ИП.

- В специальную форму вам потребуется внести номер своего мобильного телефона.

- Далее вам потребуется дождаться момента, когда с вами свяжется сотрудник банка и задаст вам несколько вопросов о вашем бизнесе, а также окажет помощь в выборе подходящего ОКВЭД и системы налогообложения.

- После звонка сотрудника банковской структуры за вами будет зарезервирован счет в Тинькофф банке. Также вам выдадут пароль и логин для входа в личный кабинет онлайн-сервиса описываемой банковской структуры.

- Далее вам потребуется посетить личный кабинет в онлайн-сервисе для того, чтобы отправить сканированные копии ИНН при его наличии, а также вашего паспорта. Если вы желаете, чтобы банковская структура выпустила для вас электронную подпись, то вам потребуется также отправить фотографию СНИЛС.

- Спустя сутки после оформления заявки на регистрацию в качестве ИП с вами встретится менеджер описываемой банковской структуры, чтобы вы могли подписать все необходимые документы. Правила банковской структуры позволяют клиентам самостоятельно выбрать место и время встречи с менеджером, что является довольно удобным.

- На следующий день после подписания необходимых документов сотрудники описываемой банковской структуры заполнят за вас заявление на регистрацию ИП. Если после открытия ИП вы планируете использовать упрощенную систему налогообложения, то работники банковской структуры оформят для вас переход на УСН. Будет проведена максимально тщательная проверка предоставленных вами документов перед отправкой их в налоговую службу.

- На четвертый день после оформления заявки все необходимые для регистрации ИП документы будут снабжены электронной подписью и отправлены в налоговую службу при помощи сети интернет.

- Обычно налоговая служба обрабатывает запросы на открытие ИП в течение трех суток. По этой причине вам придется немного подождать. После того, как ваш запрос будет рассмотрен, на вашу электронную почту налоговая служба вышлет уведомление о том, что вы были успешно зарегистрированы в качестве индивидуального предпринимателя. В этом уведомлении вы сможете отыскать коды статистики, а также лист записи ЕГРИП.

Вам будет полезно узнать о том, что как только налоговая служба завершит процесс регистрации вашего ИП, описываемая банковская структура активирует зарезервированный для вас расчетный счет, что позволит вам использовать его для хранения средств и совершения расчетов с контрагентами. Таким образом, на то, чтобы зарегистрироваться в качестве индивидуального предпринимателя при помощи услуг описываемой банковской структуры, вам потребуется 5-7 суток. При этом все необходимые манипуляции вы сможете сделать, не выходя из дома.

Список необходимых документов для открытия счета

В различных ситуациях Tinkoff может запросить разные документы в зависимости от конкретного случая. К примеру, если физлицо зарегистрировало ИП более чем три месяца назад, банк может запросить копии бухгалтерских отчетов, справку об уплате налогов и налоговую декларацию.

Тинькофф Банк сам сообщит клиенту, какие документы необходимо предоставить. Для этого Вас попросят в личном кабинете пройти опрос. В результате прохождения опроса клиент узнает, какие документы необходимо ему загрузить.

А вообще минимальный пакет документов такой:

- Индивидуальному предпринимателю понадобится только паспорт.

- Для ООО необходимо предоставить: паспорт директора, приказ о назначении и устав.

Размер % кэшбэка

🟡 В Тинькофф, если отфильтровать маркетинг, что мы разобрали выше, останется кэшбэк в 1%.

Но у них есть «избранные категории». Каждый месяц нужно не забыть выбрать новые 3 вида покупок, на которые кэшбэк будет аж «до 15%»! По факту — опять преувеличение. Ни разу никаких 15 процентов там, по-моему, ни я, ни мои друзья с Тинькофф Блэк — не видели: 3-5% обычно. И я постоянно их забываю выбирать, поэтому пропускаю много времени, когда мог бы получить лишние пару сотен.

Короче, как с «любимым продуктом» во Вкусвилле: зачем-то каждый раз предлагают выбрать продукт, на который в следующий раз дадут скидку, если этот следующий раз наступит в течение… и если ещё… и ещё… и вот тогда. Ребята, если вы хотите сделать мне приятное – сделайте это сейчас. Не надо играть со мной в маркетинговые игры. Я уставший, злой ИПшник, я не хочу играть 🙂

У Точки размер кэшбэка по карте — всего 0,5% в месяц. Плюс так же 3 повышенные категории. Но эти хотя бы честно говорят: даже на них максимум 3% кэшбэка можем вам позволить.

Но у Точки, как я выше указал, есть кэшбэк и за траты по счёту ИП: и вот это удобно. Получается примерно 1 000 руб. в месяц. Частично перекрыть затраты на обслуживание — норм!

️ Хайс в этом смысле мне показался сделанным «для людей», адекватно.

Если тратите до 75 000 р. в месяц — кэшбэк тот же 1%, как в Тинькофф, а если больше — то 2% на всё. Никаких категорий этих дурацких: просто 2% на все траты, от кофе до покупки машины. Со 100 000 в месяц вернуть 2 000 — недурно.