Калькулятор страховых взносов с зарплаты

Содержание:

- КБК для уплаты взносов

- В каком случае взносы можно не платить

- Как рассчитываются взносы

- Какие взносы нужно платить ИП

- Как рассчитываются

- Как пользоваться калькулятором

- Как пользоваться онлайн калькулятором — инструкция

- Как рассчитываются сумма платежа

- Ответственность за неуплату взносов

- Как правильно оплачивать страховые взносы в ПФР и ФФОМС

- Как оплачивать страховые взносы?

- Страховые взносы и уменьшение налога УСН

- На какие КБК необходимо платить взносы

- Бонусы букмекерской конторы 1хБет

- Официальный сайт букмекерской конторы 1хбет

- Как пользоваться калькулятором

- Какой налог платит ИП: все налоги на бизнес, сроки, ставки, пояснения в таблице

- Порядок расчета платежа при неполном периоде

- Как рассчитываются сумма платежа

- Документы для оформления пенсии

- Как работает калькулятор

- Преимущества и недостатки БК 1xbet

КБК для уплаты взносов

В 2017 году произошла смена управляющего платежами — от соцфондов их перенесли в налоговые органы. По этой причине произошло изменение КБК для перечисления платежей как для организаций, так и предпринимателей. С этого времени фиксированные платежи ИП в 2017 году за себя уже нужно перечислять по новым правилам.

Отличить их можно следующим образом — новые коды начинаются с цифрового кода «182», что свидетельствует о принадлежности платежа налоговому органу.

Еще одним новшеством является объединение кода для фиксированной уплаты и для платежа в 1% от полученного дохода на пенсионное страхование.

Сейчас нужно производить перечисления по следующим кодам:

-

По пенсионным платежам:

- Фиксированный платеж и взнос в 1 % – 18210202140061110 160.

- Пени по взносам – 18210202140062110 160.

- Штраф – 18210202140063010 160.

-

По медицинским платежам:

- Фиксированный платеж – 18210202103081013 160.

- Пени на взносы – 18210202103082013 160.

- Штраф – 18210202103083013 160.

В каком случае взносы можно не платить

В некоторых случаях, строго указанных в нормах налогового законодательства, ИП может приостанавливать исчисление и уплату фиксированных платежей:

- Во время пребывания в отпуске по уходу за ребенком возрастом до 1,5 лет — существует ограничение в виде суммарной продолжительности не более трех лет. То есть период ухода, например, за третьим ребенком уже не входит в льготу;

- При осуществлении ухода за инвалидом 1 группой или пожилым членом семьи, которому исполнилось более 80 лет;

- При нахождении на срочной службе в армии.

- Если ИП находится заграницей вместе с супругом (ой), имеющим дипломатический статус.

Как рассчитываются взносы

Начиная с 2018 года взносы ИП за себя больше не зависят от величины МРОТ, теперь они устанавливаются правительством на будущий год.

Так на 2018 год установлен размер взносов в сумме 32 385 рублей, из них:

- В пенсионный фонд необходимо перечислить 26 545 рублей.

- В фонд медицинского страхования 5840 рублей.

Кроме этого, если доход за год превысил 300 тыс. руб, то ИП должен также выплачивать 1% от этой суммы:

Взнос 1% = (Общий доход — 300 000) х 1%

Если в течение года предприниматель открылся, или, наоборот, прекращает деятельность, нужно рассчитать фиксированные платежи за неполный год.

Для этого необходимо определить число полных месяцев работы, количество дней работы в неполном месяце и календарное число дней в неполном месяце.

Размер платежа в ПФ за неполный год = 26545 / 12 х Число полных месяцев + 26545 /12 / количество дней в месяце * кол-во отработанных дней

(Отработано дней в неполном месяце / Общее число дней в неполном месяце)

Размер платежа в ФМС за неполный год = 5840 / 12 х Число полных месяцев + 5840 /12 / количество дней в месяце * кол-во отработанных дней

(Отработано дней в неполном месяце / Общее число дней в неполном месяце)

Внимание! О том как оплатить фиксированные платежи читайте здесь.

Какие взносы нужно платить ИП

ИП необходимо уплачивать страховые взносы, вне зависимости от рода деятельности и того обстоятельства, работает ли предприятие в соответствующий отчетный период.

Предусмотрено разделение платежей на следующие позиции:

- непосредственно за ИП;

- за привлеченный работодателем персонал.

Если говорить о выплатах ИП за себя, по позициям страховых взносов предусмотрено в ПФР и ФФОМС отчисление следующих платежей:

- в фиксированном размере, вне зависимости от размеров дохода;

- 1 процент от прибыли, превышающей 300 000 руб.

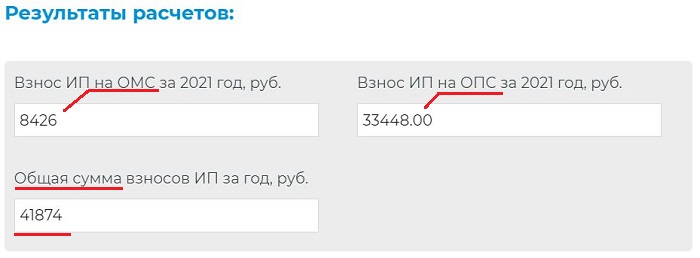

В 2021 году фиксированные выплаты составляют, в зависимости от вида страхования (в тыс. руб.):

- по ОПС – 32,448;

- по медицинскому страхованию обязательного характера – 8,426.

При отсутствии привлеченных работников, платить страховые взносы в ФСС не нужно.

Также установлен лимит по выплатам Пенсионному фонду. Их сумма не может превышать 259 584 руб. Ограничение по платежам на доход свыше 300 тысяч рублей составляет 227 136 руб.

Если ИП привлек персонал, за данных работников необходимо уплачивать страховые взносы, общая ставка по которым установлена в размере 30 процентов от произведенных начислений в виде заработной платы и всевозможных поощрений. Эти проценты для ИП с работниками распределяются следующим образом по видам страхования:

- для пенсионных отчислений – 22;

- для ФСС – 2,9;

- для ОМС – 5,1.

Также законодательство предусматривает определенные категории ИП, для которых размеры страховых выплат снижены или вовсе отменена обязанность оплаты некоторых позиций социального страхования, ввиду занятия льготными видами деятельности и сложностями, вызванными распространением коронавирусной инфекции.

Также необходимо учитывать особенности выплаты страховых взносов ИП за неполный год либо при ликвидации компании.

Если предприятие зарегистрировано не с начала года, соответственно отработанному времени рассчитывают размеры фиксированных платежей. Аналогично уплачивают взносы за работников – с учетом начисленной заработной платы по соответствующим месяцам.

При завершении деятельности компании, страховые взносы также платят за период до регистрации ликвидации ИП в государственных налоговых органах.

Как рассчитываются

С 2018 года порядок расчета страховых взносов ИП сильно изменился. МРОТ теперь вообще не используется. Вместо него законом (статья 430 НК РФ) установлены специальные фиксированные суммы взносов.

В 2019 году сумма взносов на обязательное пенсионное страхование (ОПС) составляет 29 354 рубля, на обязательное медицинское страхование (ОМС) – 6 884 рубля.

В 2020 году сумма взносов на обязательное пенсионное страхование (ОПС) составляет 32 448 рублей, на обязательное медицинское страхование (ОМС) – 8 426 рублей.

Помимо фиксированных взносов, ИП обязаны уплатить индивидуальный взнос, если доходы в текущем году превысили 300 000 рублей: 1% x (все доходы за год – 300 000 руб.).

Как пользоваться калькулятором

Внимание! Вы можете сформировать платёжки для оплаты страховых взносов через интернет-банк на нашем сайте. Калькулятор страховых взносов ИП помогает рассчитать обязательные страховые взносы ИП за 2017–2019 гг

Для расчёта взносов выберите нужный год и укажите полученный доход, если он больше 300 тыс. руб

Калькулятор страховых взносов ИП помогает рассчитать обязательные страховые взносы ИП за 2017–2019 гг. Для расчёта взносов выберите нужный год и укажите полученный доход, если он больше 300 тыс. руб.

Подпишитесь на наш канал в Telegram, чтобы не пропустить важные новости для предпринимателей.

Кто платит страховые взносы

Фиксированную часть страховых взносов в ПФР и ФФОМС платят все предприниматели, даже при отсутствии деятельности.

Если ваш доход за год превысит 300 тыс. руб., то в ПФР дополнительно уплачивается 1 % от суммы превышения.

Как посчитать доходы

Для уплаты дополнительного 1 % в ПФР размер доходов рассчитывается следующим образом:

- для УСН — это все доходы, без учёта расходов (строка 113 раздела 2.1.1 декларации по УСН доходы и строка 213 раздела 2.2 декларации по УСН доходы минус расходы),

- для ЕНВД — это вменённый доход за год (сумма значений по строке 100 раздела 2 деклараций по ЕНВД за все кварталы),

- для патентной системы — это потенциально возможный к получению годовой доход (строка 010). Если патент получен на срок менее 12 месяцев, то годовой доход нужно разделить на 12 и умножить на количество месяцев срока, на который выдан патент (строка 020).

Если предприниматель совмещает несколько режимов налогообложения, то доходы по каждому из них суммируются.

Срок уплаты страховых взносов

Фиксированную часть страховых взносов нужно заплатить до 31 декабря. Дополнительный 1 % в ПФР — до 1 июля следующего года.

Страховые взносы за неполный год

Если вы зарегистрированы в качестве ИП не с начала года, то в поле начало периода укажите дату регистрации в качестве ИП.

Если вы прекратили деятельность в качестве ИП, то в поле конец периода укажите дату прекращения деятельности в качестве ИП.

- https://calcus.ru/raschet-strahovyh-vznosov

- https://assistentus.ru/kalkulyator-strahovyh-vznosov-ip/

- https://www.malyi-biznes.ru/servisy/platezh-ip/

- https://calconline.pro/kalkulyator-vznosov-ip

- https://www.iloveip.ru/calculator/

Как пользоваться онлайн калькулятором — инструкция

Онлайн форма позволяет рассчитать взносы для следующих случаев:

- за работников по основным тарифам — для ИП и организаций;

- за работников по сниженному тарифу — для малых предприятий;

- для ИП за себя.

Для расчета нужно выбрать подходящий вариант вычислений в калькуляторе и заполнить предложенные поля.

Расчет страховых взносов за работников по основному тарифу

Чтобы рассчитать отчисления на ОПС, ОМС, ВНиМ, НСиПФ за работников, необходимо выполнить следующие действия в онлайн калькуляторе:

Шаг 1. Выбрать лицо, которое проводит расчет — организация или ИП.

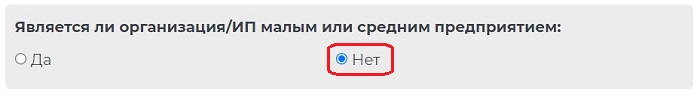

Шаг 2. Указать, является ли это лицо малым или средним предприятием (для СМП действуют пониженные тарифы).

Шаг 3. Внести общую сумму дохода, с которой нужно рассчитать страховые отчисления.

Пример заполнения данного поля калькулятора:

Шаг 4. Посмотреть результаты расчета.

Примеры расчета при доходе 100 000:

Страховые взносы за работников отчисляются на:

- обязательное пенсионенное страхование (ОПС) — тариф 22%, с дохода сотрудника более 1 465 000 руб. — 10%;

- обязательное медицинское страхование (ОМС) — тариф 5.1%;

- нетрудоспособность и материнство (ВНиМ) — тариф 2.9%, с дохода свыше 966 000 руб. — 0%;

- несчастные случаи и профзаболевания — 0.2%.

Для малых и средних предприятий

Субъекты малого и среднего предпринимательства в связи с пандемией коронавируса имеют право на пониженные тарифы страховых взносов ():

- с заработной платы в пределах МРОТ платится взнос по основной ставке (22%, 5.1% и 2.9%);

- с заработной платы более МРОТ отчисления считаются по сниженным ставкам (10%, 5% и 0%).

Данные нововведения учтены в онлайн калькуляторе.

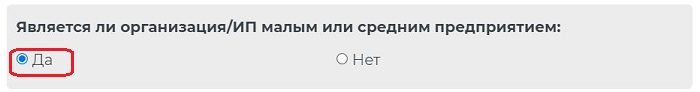

Малым и средним предприятиям нужно рассчитывать взносы за работников в калькуляторе в следующем порядке:

Шаг 1. Выбрать тип лица, проводившего расчет — ИП или организация;

Шаг 2. Указать, что данное лицо является малым.

Шаг 3. Указать число сотрудников, зарплата которых за месяц составляет МРОТ или меньше, а также привести соответствующую сумму дохода данных работников.

Шаг 4. Указать число сотрудников, которые получают заработную плату более МРОТ за месяц, а также их размер дохода.

Пример заполнения онлайн калькулятора (2 работника работают неполный день и получают по 10000 в месяц; 3 работника получают зарплату свыше МРОТ):

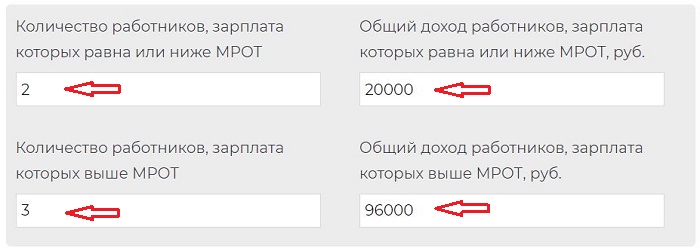

Шаг 5. В нижнем поле можно посмотреть результаты расчетов — отчисления на ОПС, ОМС, ВНиМ, НСиПФ, а также общий размер страховых платежей.

Таблица тарифов

Ниже представлена таблица с тарифами по страховым взносам в 2021 году:

|

Малые и средние предприятия |

Основной тариф |

||

|

ОПС |

С части з/п в пределах МРОТ |

22% |

22% |

| С части з/п свыше МРОТ |

10% |

||

| С зарплаты, превышающей предельную базу 1 465 000 |

10% |

10% |

|

|

ОМС |

С з/п в пределах МРОТ |

5.1% |

5.1% |

| С з/п более МРОТ |

5% |

||

|

ВНиМ |

С з/п в пределах МРОТ |

2.9% |

2.9% |

| С з/п свыше МРОТ |

0% |

||

| С зарплаты, превышающей предельную базу 966 000 |

0% |

0% |

|

|

НСиПФ |

От 0.2% |

Для ИП за себя за полный и неполный год

Индивидуальные предприниматели ежегодно платят за себя страховые взносы, состоящие из фиксированной части на ОПС и ОМС, а также дополнительного 1% на ОПС от суммы дохода, превышающей за год 300 000 руб.

Рассчитать сумму страховых отчислений для ИП за себя за полный и неполный год также можно в онлайн калькуляторе.

Пошаговая инструкция по расчету:

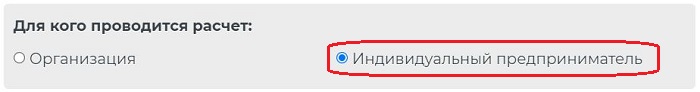

Выбрать плательщика — индивидуальный предприниматель.

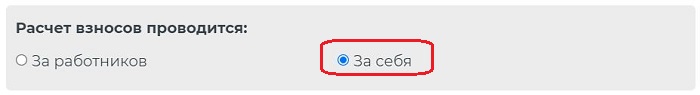

Выбрать вид страховых взносов — за себя.

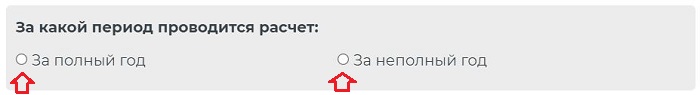

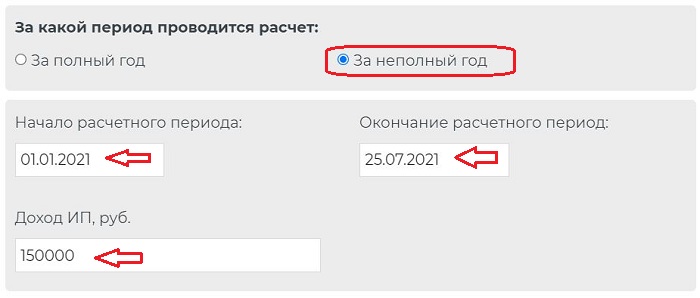

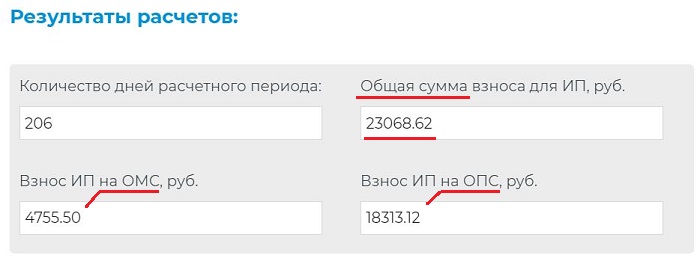

Указать, за какой период требуется расчет — за весь год или за его часть (при открытии или закрытии ИП в течение года).

Если выбран полный год, то нужно внести сумму дохода. В нижней части онлайн калькулятора отражаются размеры пенсионного и медицинского взноса, а также общая сумма страховых отчисления для индивидуального предпринимателя.

Если выбран неполный год, то нужно указать границы расчетного периода (включается дата открытия или закрытия ИП), а также сумму полученного дохода от деятельности ИП. Внизу можно посмотреть результаты расчета онлайн калькулятора.

Как рассчитываются сумма платежа

С 2018 года порядок расчета страховых взносов ИП сильно изменился. МРОТ теперь вообще не используется. Вместо него законом (статья 430 НК РФ) на три года вперед установлены специальные фиксированные суммы взносов. Для ПФР: 2018 год – 26545 рублей, 2019 год – 29354 рубля, 2020 год – 32448 рубля. Для ФФОМС: 2018 год – 5840 рублей, 2019 год – 6884 рубля, 2020 год – 8426 рубля.

До 2018 года фиксированные взносы ИП рассчитывались исходя из устанавливаемого каждого года МРОТ (2017 год – 7500 рублей, 2016 год – 6204 рубля): ПФР (МРОТ x 26% x кол. месяцев), ФФОМС (МРОТ x 5,1% x кол. месяцев).

Индивидуальный взнос ИП рассчитывается если доходы в текущем году превысили 300 000 рублей и уплачивается только в ПФР: 1% x (все доходы на текущий момент за год – 300 000 руб.).

Ответственность за неуплату взносов

В соответствии с действующими законодательными нормами, неуплата страховых взносов или меньшая выплата, по сравнению с необходимой суммой, грозит ИП назначением штрафных санкций, составляющих 20 процентов от недоимки, которая была начислена. Если налоговые органы установят умышленный характер уклонения от уплаты страховых взносов, штраф возрастет вдвое – до 40 процентов.

Калькулятор существенно облегчает проведение расчета страховых взносов ИП за 2021 год и последующие периоды. Это позволит правильно посчитать необходимые налоги, чтобы избежать проблем с налоговыми органами.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей

Совет: не оплачивайте их каждый месяц. Смысла нет.

Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР.

Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС.

За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР.

НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00. И этим траншем мы закрываем свои обязательства перед ПФР.

Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей.

Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов!

Важно! Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС. Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС

Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.

Как оплачивать страховые взносы?

Способ уплаты выбирает ИП. Проще всего, и этот способ является самым распространенным, это перечисление с расчетного счета предпринимателя безналичным расчетом. Можно вносить эти средства и с любого личного счета, не обязательно зарегистрированного в качестве расчетного и привязанного к деятельности ИП. Не возбраняется и оплата наличными, только не забудьте сохранить банковскую квитанцию для подтверждения уплаты страховых взносов.

ВАЖНАЯ ИНФОРМАЦИЯ! Код бюджетной классификации (КБК) для перечисления страховых взносов с 2017 года изменился – теперь эти платежи проходят под юрисдикцией ФНС. И обязательные фиксированные платежи, и взнос с повышенного дохода более 300 тыс. нужно платить на один и тот же КБК.

Страховые взносы и уменьшение налога УСН

Индивидуальный предприниматель, выбравший УСН (упрощенка) и режим налогообложения «доходы» может уменьшить величину подоходного налога на сумму уплаченных страховых взносов. ИП без сотрудников могут уменьшить налог на 100%, с сотрудниками – на 50%.

Уменьшению поддаются как налог за год, так и поквартальные авансовые платежи. Для уменьшения авансовых платежей необходимо оплачивать страховые взносы так же поквартально частями.

В случае, если выбран объект налогообложения «доходы, уменьшенные на величину расходов», то уплаченные страховые взносы можно включить в состав расходов.

На какие КБК необходимо платить взносы

C 2017 года, когда была произведена смена администратора взносов, их необходимо уплачивать в налоговую. Были введены новые КБК, начинающиеся с цифр 182. Также нововведением стало объединение под одним кодом фиксированных платежей и 1%.

По пенсионным взносам:

- Фиксированный платеж и 1% – 182 102 0214006 1110 160

- Пени – 182 102 0214006 2110 160

- Штрафы – 182 102 0214006 3010 160

По взносам на медстрах:

- Взносы – 182 102 0210308 1013 160

- Пени – 182 102 0210308 2013 160

- Штрафы – 182 102 0210308 3013 160

Читайте далее:

Фиксированные платежи ИП за себя вырастут в 2018 году

Можно ли оплатить 1% взносов в ПФР с 300 тыс. руб. в текущем году и уменьшить на него налог по УСН

Как оплачивать фиксированные взносы ИП при совмещении налоговых режимов

Уменьшение УСН и ЕНВД на сумму страховых взносов для ИП

УСН Доходы, нюансы и пример расчета с калькулятором

Бонусы букмекерской конторы 1хБет

Все новички получают приветственный подарок. Необходимо зарегистрироваться на официальном сайте или зеркале БК. При заполнении анкеты понадобится выбрать соответствующее предложение. Если пользователь откажется от подарка, в дальнейшем активировать его не удастся. Далее требуется внести первый депозит. Вознаграждение составит 100% от суммы, но не более 5000 рублей.

Акции для постоянных клиентов:

- ставка без риска — страховка любого пари, предложения подбираются индивидуально и отображаются во вкладке с доступными подарками в профиле;

- счастливая пятница — по пятницам зачисляется до 100 евро за депозит;

- бонус по средам — +200% к сумме пополнения доступно пользователям, которые активировали пятничное вознаграждение и с помощью этих денег сделали 5 ставок на события с коэффициентами от 1.40;

- кэшбэк — бетторы с vip-статусами возвращают до 10% от проигранных денег;

- сюрприз в день рождения — именинникам выдается промокод на активацию фрибета, размер которого зависит от их активности на платформе;

- битва купонов линия и лайв — клиенты с максимальной суммарной ставкой в конце месяца получают крупный бонус.

1xBet — крупнейшая международная букмекерская контора. Работает с 2007 года и обслуживает более 400 тысяч постоянных клиентов. БК ориентирована на пользователей из России и СНГ. Их привлекает большое количество событий в линии, вариативная роспись матчей, разнообразие бонусов и возможность заключать пари через мобильное приложение. Отзывы помогут оценить все плюсы и минусы букмекера перед регистрацией на сайте.

Официальный сайт букмекерской конторы 1хбет

В правом верхнем углу панели навигации представлены ссылки на разделы букмекерской конторы 1xBet:

- 1xwin — ссылка на установку программы для ставок на ПК с операционной системой Windows;

- приложения для смартфона — установка мобильного приложения 1хбет на Android или iOS;

- ставки через Телеграм — подключение к боту букмекера для ставок с его помощью.

Большую часть страницы занимает линия букмекерской конторы 1хбет. События в Live обновляются моментально. Они дополнены трансляциями, чтобы бетторы могли следить за матчами в прямом эфире. Дополнительно можно использовать статистику. Ссылка на раздел размещена в футере сайта. Там же находятся вкладки с правилами, бонусной программой, контактами службы поддержки.

Чтобы делать ставки на спорт в букмекерской конторе 1xBet, необходимо зарегистрироваться на сайте и пополнить счет. Предлагается регистрация по электронной почте, номеру телефона, через мессенджеры и социальные сети. Для пополнения счета доступно более 30 вариантов, в том числе Visa, ecoPayz, Bitcoin и терминалы Киви. В зависимости от платежной системы минимальный депозит в 1xBet составляет 50-100 рублей.

Букмекерская контора 1хБет использует разные методы привлечения новых пользователей и удержания существующих клиентов. Одним из них является начисление бонусов. Достаточно пополнить счет на определенную сумму и выполнить ряд других условий, чтобы получить дополнительные деньги для ставок. Букмекер предлагает выгодные поощрения с прозрачными условиями начисления и использования.

Как пользоваться калькулятором

Выберите период, за который хотите рассчитать взносы. Это может быть полный год или его часть, калькулятор автоматически пересчитает сумму фиксированных взносов в соответствии со сроком.

Если вы работали ИП не полный год, укажите дату начала и окончания деятельности:

- начало деятельности — дата регистрации в ЕГРИП;

- окончание деятельности — дата исключения из ЕГРИП.

В поле «Доход» введите сумму доходов за год. С суммы, превышающей 300 000 нужно перечислить в ПФР 1 %. О том, как определить доход, расскажем ниже.

После ввода данных калькулятор автоматически рассчитает сумму взносов к уплате и покажет ее в нижней части.

Какой налог платит ИП: все налоги на бизнес, сроки, ставки, пояснения в таблице

Это большая группа налогов, которые платят ИП фактически за то, что ведут свое дело. В 2019 году для предпринимателей доступны следующие варианты налогообложения:

ОСНО – это общая система, она не предполагает для ИП поблажек или особых условий налоговых платежей. Большинство предпринимателей стараются ее избегать и оказываются на общем режиме по ошибке (если пропустили срок перехода на спецрежим) или если не вписываются на другие (упрощенные) системы по установленным ограничениям.

|

Какие налоги платит ИП |

Ставка налога |

|

ОСНО может применяться всеми ИП без ограничений, независимо от региона, размера прибыли и количества сотрудников. |

|

|

НДФЛ (за себя) — Это фактически налог на прибыль. Уплачивается до 15 июля следующего года. В течение года перечисляются авансовые платежи. |

13% с доходов. Доходы можно уменьшить на документально подтвержденные расходы либо на 20% без документов |

|

НДС платиться ежеквартально до 25 числа следующего за кварталом месяца |

0%, 10%, 20%. Сумма налога рассчитывается как разница между НДС при продаже и НДС при покупке. |

|

Налог на имущество физлиц (если ИП собственник) уплата до 1 декабря следующего года |

Ставка устанавливается местными властями, но не выше 2%. |

|

Торговый сбор. Фактически уплачивается только в Москве. Перечисляется ежеквартально до 25 числа следующего за кварталом месяца |

Размер установлен в рублях в зависимости от района города Законом г. Москвы «О торговом сборе» от 17.12.2014 г. № 62. |

ЕНВД (вмененка) — действует не во всех регионах и только по видам деятельности, которые установлены местными властями. В 2021 году режим полностью отменяется по всей стране, поэтому скоро придется искать альтернативу.

|

Ограничения: менее 100 работников |

|

|

ЕНВД — размер налога не зависит от реально полученной прибыли, а рассчитывается из показателей, которые установлены государством. Уплачивается ежеквартально до 25 числа следующего за кварталом месяца |

15% применяется для вмененного (предположительного) дохода для каждого направления бизнеса, который теоретически получает предприниматель в зависимости от количества сотрудников, площади торгового зала, вместимости транспорта и пр. |

УСН (упрощенка) действует во всех регионах.

|

Ограничения: менее 100 работников, доход менее 150 млн. руб. с начала года |

|

|

Налог при УСН «Доходы» — в расчет налога принимаются только доходы, расходы не учитываются. Платежи можно уменьшить на страховые взносы |

15%, в некоторых регионах устанавливается местными властями до 5% |

|

Налог при УСН «Доходы минус расходы». Рассчитывается разница между выручкой и расходами. Оба вида налога уплачиваются до 30 апреля следующего года. В течение года перечисляются авансовые платежи |

6%, в некоторых регионах устанавливается местными властями до 1%. Если расходы превышают доходы, то уплачивается минимальный налог 1% от дохода. |

ПСН (патент) действует только на определенные виды деятельности, которые устанавливает региональное законодательство

|

Ограничения: работников не более 15 человек, доход не более 60 млн. руб. в год |

|

|

ИП оплачивает стоимость патента на любой срок от 1 до 12 месяцев. Фактически это и есть налог на прибыль, он перечисляется не позднее срока окончания патента |

4-6% от размера потенциально получаемого дохода по каждому виду деятельности. Размер дохода и ставку устанавливает региональное законодательство. |

НПД (налог на профессиональный доход/налог для самозанятых) действует на территории Москвы, Московской, Калужской области и в Татарстане.

|

Ограничения: нельзя нанимать работников, доход за год не более 2,4 млн. руб. |

|

|

НПД уплачивается со всех доходов самозанятого ежемесячно до 25 числа следующего месяца |

4% с доходов от физлиц |

|

6% с доходов от организаций и ИП |

ЕСХН (единый сельскохозяйственный налог) – предусмотрен для предпринимателей, у которых объем производства и реализации сельхозпродукции не менее 70%.

|

ЕСХН перечисляется до 31 марта следующего года, в течение года уплачивается авансовый платеж |

0-6% с разницы между доходами и расходами. Ставка налога устанавливается региональным законодательством |

|

НДС с 1 января 2019 года |

В общем порядке |

Следующим пунктом рассмотрим страховые взносы ИП за самого себя. Эти платежи уплачиваются, даже если предприниматель не работал по причине болезни или если не было прибыли.

Порядок расчета платежа при неполном периоде

В случае, когда предприниматель зарегистрировался в течение года, либо, наоборот, решил прекратить осуществлять деятельность – закрыть ИП, размер фиксированных платежей будет меньше, чем обычная годовая сумма.

Что определить размер такого отчисления, сначала нужно посчитать — в течение какого числа целиком отработанных месяцев предприниматель занимался бизнесом в году. Вторым этапом рассчитывается число дней работы в неполностью выработанном месяце.

Далее, расчет нужно выполнить по формуле:

- Отчисления на пенсионное страхование при неполном годе = МРОТ * Процент взносов в ПФ * Количество месяцев, отработанных целиком + МРОТ * Процент взносов в ПФ * (Количество дней отработанных в неполном месяце/Число дней по календарю в неполном месяце)

- Отчисления на медицинское страхование при неполном годе = МРОТ * Процент взносов в ФОМС * Количество целых месяцев работы + МРОТ * Ставка взносов в ФОМС * (Количество дней отработанных в неполном месяце/Число дней по календарю в неполном месяце)

Для целей расчета в 2017 году при определении МРОТ используется значение 7500 руб.

Внимание! Если применять калькулятор расчета страховых взносов в ПФР в 2017 году для ИП за себя, то он даст возможность с легкостью определить объем отчислений с учетом указанных особенностей.

Как рассчитываются сумма платежа

С 2018 года порядок расчета страховых взносов ИП сильно изменился. МРОТ теперь вообще не используется. Вместо него законом (статья 430 НК РФ) на три года вперед установлены специальные фиксированные суммы взносов. Для ПФР: 2018 год – 26545 рублей, 2019 год – 29354 рубля, 2020 год – 32448 рубля. Для ФФОМС: 2018 год – 5840 рублей, 2019 год – 6884 рубля, 2020 год – 8426 рубля.

До 2018 года фиксированные взносы ИП рассчитывались исходя из устанавливаемого каждого года МРОТ (2017 год – 7500 рублей, 2016 год – 6204 рубля): ПФР (МРОТ x 26% x кол. месяцев), ФФОМС (МРОТ x 5,1% x кол. месяцев).

Индивидуальный взнос ИП рассчитывается если доходы в текущем году превысили 300 000 рублей и уплачивается только в ПФР: 1% x (все доходы на текущий момент за год – 300 000 руб.).

Документы для оформления пенсии

Перечень документов, требуемых для выхода на пенсию, с течением времени вряд ли сильно поменяется. Тем не менее, для его уточнения желательно в любом случае обратиться в Пенсионный фонд по месту жительства.

Основные документы, которые требуются ИП для назначения пенсии:

- паспорт;

- свидетельство ИП о постановке на государственный учет;

- военный билет;

- СНИЛС;

- трудовая книжка;

- трудовые договоры;

- архивные документы о предыдущих местах работы, если трудовая книжка и трудовые договоры утрачены;

- свидетельства о рождении детей.

Внимание! Важно вспомнить и восстановить все предыдущие места работы. От этого напрямую зависит размер пенсии

Таким образом, применяя ряд несложных формул, каждый ИП может самостоятельно высчитать размер своей пенсии на текущий год. Однако стоит отметить, что поскольку практически все показатели для данных вычислений имеют изменяемые значения, то окончательный размер будущей пенсии подсчитать невозможно. К тому же, следует повторить, что поскольку российские законотворцы не дают никаких гарантий того, что система начисления и расчета пенсий не потерпит каких-либо новых изменений, планируя жизнь на пенсии, слишком опираться на данные формулы и расчеты не нужно.

Как работает калькулятор

С 2018 года калькулятор при расчетах основывается на статье 430 НК РФ и фактически формулу расчета можно записать так:

Свзн = Рфикс / 12 х Nмес, где:

- Свзн – сумма страхового взноса к уплате;

- Рфикс – фиксированный размер конкретного страхового взноса (в ПФР или в ФФОМС);

- Nмес – количество месяцев, за которые уплачивается взнос (ведь бизнес может быть начат не с начала года или нужно рассчитать только часть платежа).

До 2018 года калькулятор применяет для расчета страховых взносов формулу, установленную ст.14 ФЗ №212-ФЗ:

Свзн = МРОТ х Ртар х Nмес, где:

- Свзн – сумма страхового взноса к уплате;

- МРОТ – величина МРОТ, принятая государством на отчетный год;

- Ртар – размер тарифа конкретного страхового взноса (в ПФР — 26% или в ФФОМС — 5,1%);

- Nмес – количество месяцев, за которые уплачивается взнос.

Если нужно посчитать дополнительную сумму взноса для ИП с более чем 300 –тысячным годовым доходом, то ПФР должно получить дополнительный 1% с суммы, превысившей лимит.

Данный калькулятор предназначен для расчета суммы фиксированных страховых взносов ИП «за себя» на ОПС и ОМС в 2019-2020 году. Сервис является абсолютно бесплатным и позволяет рассчитывать страховые взносы за полный и неполный период.

Преимущества и недостатки БК 1xbet

Надежная букмекерская контора 1хБет предлагает отличные возможности для получения выигрыша при ставках на спорт и игре в игровых автоматах. Из преимуществ букмекера можно выделить:

- начисление бонусных средств для новых игроков;

- удобный интерфейс портала;

- все страницы сайта загружаются быстро даже при медленном интернете;

- букмекер предлагает приятные коэффициенты на прематч и live ставки;

- можно скачать приложение на Андроид и iOS;

- регистрация простая и занимает 1 минуту;

- выводы средств происходят без комиссии;

- наличие международной лицензии исключает обман клиентов;

- возможность воспользоваться официальным порталом со смартфона и планшета через удобный мобильный сайт;

- быстрые выплаты выигрышей;

- минимальная сумма депозита составляет 50 рублей;

- для защиты личных данных используется SSL-шифрование;

- пополнить депозит можно с карт, электронных кошельков и криптовалюты;

- специалисты БК оперативно помогают клиентам через порталы БК и зеркало;

- 1xbet предлагает размеры ставок от 10 рублей;

- доступны способы вывода выигрышей;

- лобби казино наполнено популярными играми с минимальными ставками.

Недостаток БК — отсутствие доступа к официальному сайту, вызванное блокировкой ресурса по требованию Роскомнадзора. Для обхода ограничения можно найти зеркало (копия сайта) или скачать мобильную версию с алгоритмом для бесперебойного входа на платформу.