Условия получения образовательного кредита в сбербанке на 2021 год

Содержание:

- Условия и требования к заемщикам

- Требования к заемщику

- Как оформить кредит?

- Возобновит ли банк программу по выдаче кредитов на образование

- Условия кредитования

- Условия по кредиту на образование

- Общие условия кредита на образование

- Условия получения студенческой ссуды

- Основные сложности при получении кредита для образования за рубежом

- Взять студенческий кредит в СберБанке

- Оформить заявку на кредит в Сбербанке России

Условия и требования к заемщикам

Получить студенческий кредит в Сбербанке несложно, если заемщик отвечает минимальным требованиям кредитора, а условия программы устраивают:

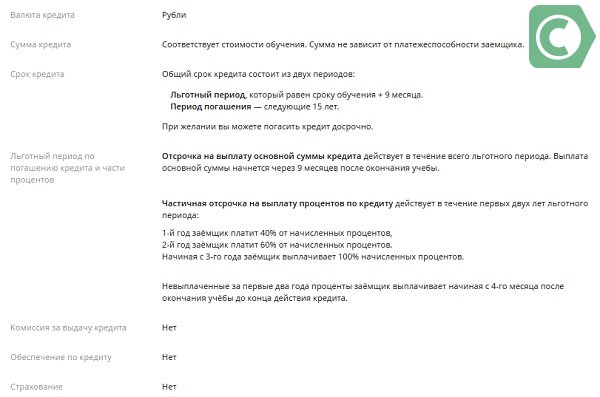

- Сумма – определяется стоимостью образовательных услуг согласно подписанного со студентом договора.

- Период погашения – 10 лет плюс дополнительно 3 месяца.

- Отсрочка на период учебы – по основному долгу (если обучение длится не менее 2 лет). Отсрочка по процентам – в объеме 40-60% от полной суммы переплаты в период первых 2 лет учебы.

- Дополнительных условий, включая страховую защиту и залоговое обеспечение, не предусмотрено.

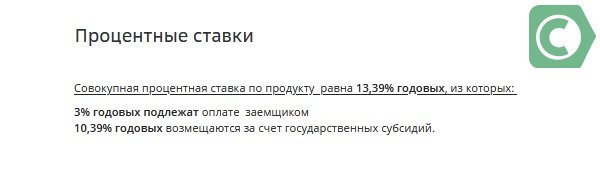

- Ставка на 2019 год – 14,16%, из которых 8,79% платит клиент, а остальные проценты компенсирует государство в качестве госсубсидии.

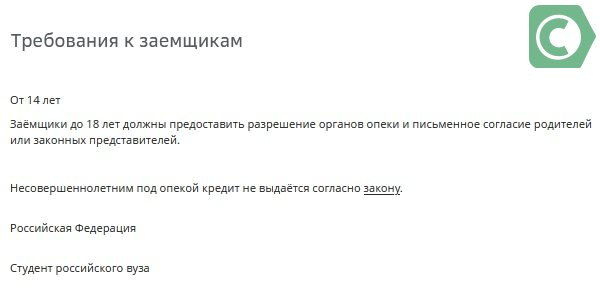

Кредит предоставляют всем учащимся в возрасте от 14 лет, но при оформлении кредита на учебу несовершеннолетнего придется получить письменное разрешение из отдела опеки, и согласие законных представителей будущего студента.

Требования к заемщику

Для того чтобы стать заемщиком Сбербанка, клиент должен отвечать требованиям относительно своих личностных характеристик и имеющегося материального достатка. Получение параллельно этому образования не сможет положительно сказаться на одобрении кредитной заявки. При этом личностные характеристики оцениваются с точки зрения не только социальных параметров, но и кредитной биографии.

Требования:

- Минимальная возрастная граница: 18 лет или 21 год.

- Стаж работы: для трудоустроенных студентов, зарплата которых переводится через систему Сбербанка, — от трех месяцев на актуальном месте работы, для работающих не зарплатных клиентов — от полугода и с общим стажем не менее одного года за последнюю пятилетку.

Та небольшая выборка студентов, которая сможет параллельно учебе работать и иметь достаточный уровень дохода для погашения кредита и оставления части средств на свое жизнеобеспечение (что также оценивается Сбербанком) скорее всего будет находиться в возрасте, приближенном к 21 году. Однако примерно в этом возрасте происходит окончание обучения во многих вузах.

Этот факт является значительным камнем преткновения. Кроме того, для взятия кредита именно с 18 лет человек должен быть не только официально трудоустроенным, но и являться при этом «зарплатным» клиентом Сбербанка в рамках одноименных проектов. Подключение к ним, в свою очередь, инициируют работодатели для своего персонала.

Каждый банк имеет доступ к базе данных в бюро кредитных историй и может пользоваться информацией о кредитной биографии клиента для оценки претендента. Кроме того, такое крупное кредитно-финансовое учреждение, как Сбербанк, может подключать дополнительные ресурсы для проверки долговой истории клиента при помощи системы внешнего и внутреннего скорринга.

Для получения кредита клиент должен иметь положительную оценку (в Сбербанке действует пятибалльная шкала) — кредитный рейтинг. Он может узнать его предварительно по заявке в Сбербанк, который подготовит кредитный отчет после оплаты этой услуги. Данный отчет отразит шансы клиента на получение положительного ответа по заявке и слабые стороны долговой биографии, подлежащие исправлению.

Как оформить кредит?

Чтобы оформить образовательный кредит вам необходимо:

- Заполнить заявление-анкету;

- Собрать необходимые документы;

- Обратится в отделение банка с собранными документами;

- Дождаться положительного решения банка;

- Оформить и подписать кредитный договор;

- Получить кредит.

Какие документы нужно приготовить для получения образовательного кредита?

1) Договор о предоставлении платных образовательных услуг;

2) Ваш паспорт;

3) Анкета-заявление;

4) Платежный документ, квитанция с образовательного учреждения;

5) Справка о временной регистрации, при проживании не по месту регистрации — предъявляется при наличии.

Если вам еще нет 18 лет, то необходимо дополнительно предоставить следующие документы:

6) Паспорта родителей;

7) Разрешение органов опеки и попечительства;

8) Письменное согласие родителей;

9) Ваше свидетельство о рождении.

Какие льготы предоставляются на погашение кредита?

Сбербанк предоставляет льготный период для погашения кредита на время обучения + 3 месяца (дается для трудоустройства) на:

— Погашение основной суммы по кредиту;

— Платежи по процентам за 1-ый и 2-ой годы использования кредита: 60 % от суммы платежа в первый года использования кредита, 40% от суммы платежа во второй год использования кредита.

— Уже с третьего года использования кредита, проценты уплачиваются в полном объеме.

Порядок погашения кредита

Кредит погашается ежемесячно согласно графику платежей полученному в банке и состоит из двух периодов.

В первый период (льготный) вы выплачиваете только проценты за использование кредита.

Во второй период вы выплачиваете основной долг и проценты за использования кредита равными долями.

При желании вы в любое время можете досрочно погасить кредит. Комиссия за досрочное погашение отсутствует.

При несвоевременной оплате кредита банк выставит вам неустойку в размере 20% годовых от суммы просроченного платежа.

Более подробную информацию и интересующие вас вопросы вы можете задать сотрудникам банка обратившись в офис Сбербанка, либо позвонив в Контактный центр по бесплатному короткому номеру 900.

Возобновит ли банк программу по выдаче кредитов на образование

Несмотря на то что на официальном сайте Сбербанка можно найти информацию по условиям выдачи и погашения такого кредита через функцию «поиск», на самом деле он отсутствует в качестве официально предлагаемой услуги на начало 2020 года. Судить о действующих предложениях можно при открытии вкладки «кредиты» на главной странице.

Сейчас введены и успешно действуют текущие кредитные предложения для молодежи совершеннолетнего возраста, а также единые кредитные продукты для разновозрастного обслуживания. Нет срочной необходимости в изменении внутренней кредитной системы. Тем не менее Сбербанк постоянно совершенствует свою работу, что не исключает скорого добавления целевого обслуживания с государственным субсидированием.

Последнее возможно из-за того, что Сбербанк активно участвует в реализации интересов различных категорий граждан при их поддержке исполнительными органами государственной власти и средствами из госбюджета. Благодаря этому в Сбербанке активно продвигаются программы, например, для обеспечения ипотечным жильем молодых семей с малолетними детьми.

Образовательное кредитование с государственным субсидированием поддерживается законодательно. Однако государство не имеет права принуждать банковские организации к сотрудничеству. Эта госпрограмма выступает для банков самой невыгодной из имеющихся (наряду с программами для малоимущих и нуждающихся семей, а также привилегированных военных граждан).

Условия кредитования

Образовательный кредит в Сбербанке можно получить по программе господдержки на следующих условиях:

- размер кредита — финансируется полностью стоимость учебы. Причем платежеспособность заемщика не влияет на величину кредита;

- процентная ставка составляет 7,75 % при условии, что ставка рефинансирования, установленная ЦБ, – 11% (действует с 03 августа 2015 года). В случае изменения ставки рефинансирования новым клиентам будут начисляться проценты, исходя из формулы: ¼ ставки рефинансирования + 5%

- максимальный срок погашения кредита составляет: срок обучения плюс 10 лет;

- заемщику предоставляется льготный период – на все время обучения плюс три месяца он может не погашать:

- тело кредита;

- часть процентов, начисленных за первые два года пользования займом или же за период, который остался до окончания учебы, если он меньше двух лет. Часть процентов, которую можно не погашать, рассчитывается исходя из формулы: 60% от суммы платежа начисленных процентов за первый год пользования кредитом, 40% от суммы начисленных процентов за второй год действия кредитного договора. Но уже с третьего года проценты уплачиваются в полном объеме.

Документы

Перечень обязательных документов для рассмотрения заявки на кредит выглядит следующим образом:

- договор с учебным заведением на предоставление образовательных услуг с указанием их стоимости;

- паспорт РФ;

- если заемщик фактически проживает не по месту своей регистрации, он должен подать в банк справку о временной регистрации;

- счет на оплату образовательных услуг, выданный учебным заведением;

- в самом банке заемщик заполняет заявление-анкету.

Для потенциальных клиентов, которые не достигли 18 лет, необходимо, кроме вышеуказанных документов, предоставить:

- паспорта родителей или попечителей;

- разрешение на заключение сделки от органов опеки;

- письменное согласие родителей или законных попечителей на получение кредита;

- свидетельство о рождении заемщика.

Особенности получения средств

Деньги можно получить только по месту регистрации заемщика или же по месту нахождения учебного учреждения.

Однако и здесь есть некоторые особенности:

- деньги могут быть перечислены одним платежом – если заемщику необходимо было заплатить только за один семестр;

- или же должнику могут открыть невозобновляемую кредитную линию, с которой бы осуществлялась оплата за каждый семестр учебы. Этот вариант довольно выгоден, так как проценты не начисляются сразу на всю сумму кредита, а только на ту часть, которую уже использовал заемщик.

Как погашается

График погашения состоит из двух временных интервалов:

- льготный – равен сроку обучения плюс 3 месяца. Во время его действия должник погашает только часть начисленных процентов;

- стандартный – за этот временной промежуток заемщику необходимо гасить тело кредита, непогашенные проценты за льготный период и текущие начисленные проценты. График погашения тела кредита аннуитетный.

Форма соглашения стандартизирована и утверждена государственным ведомством.

Для того чтобы пройти аккредитацию в банке, учебное заведение должно предоставить:

- подписанное Министерством образования соглашение;

- лицензию на право предоставления образовательных услуг;

- копии документов, которые подтверждают полномочия руководства подписывать соответствующие договоры.

Условия по кредиту на образование

Хотя банки и придерживаются одинаковых требований по предоставлению кредитов на учёбу, в некоторых банках условия отличаются. Это связано с политикой безопасности конкретного кредитного учреждения, с финансовым положением заёмщика, требованиями учебного заведения или состоянием рынка кредитования.

Для поступивших на обучение в российские ВУЗы и колледжи, заём предоставляется в российских рублях. Для тех, кто хочет обучаться за границей есть возможность получить ссуду и в других валютах, чаще всего это доллары США или евро.

Сумма займа зависит от банка, который его предоставляет. Учитывается в первую очередь платёжеспособность заёмщиков. В российских банках сумма кредита колеблется от 150 тыс. руб. до 5-6 млн. руб.

Отличительным положительным моментом в займах на обучение является длительный срок кредитования, который может достигать 12-15 лет, что сравнимо с ипотечными ссудами. Большую или значительную часть долга заёмщик может выплатить уже после окончания обучения, трудоустроившись по специальности и начав зарабатывать самостоятельно.

Заёмные деньги на образование могут быть перечислены заёмщику на банковский счёт. Но на такой способ банки идут неохотно ввиду повышенных рисков нецелевого использования средств. Обычно деньги перечисляются учебному заведению на расчётный счёт в полном объёме, либо траншами в соответствии с условиями договора между студентом и образовательным учреждением. Траншами – выгоднее, так как плата за пользование кредитом может быть уменьшена.

Общие условия кредита на образование

Воспользоваться программой кредитования может любой абитуриент, желающий получить высшее образование. В программе задействованы только ВУЗы, имеющие лицензию.

В обновленной программе срок кредитования увеличен до 15 лет

Образовательный кредит в Сбербанке относится к программам с государственным субсидированием. Совокупная процентная ставка по займу составляет 13,39%, из которых 10,39% подлежат возмещению за счет госсубсидий. Поэтому заемщикам остается погашать долг по ставке 3,0 %.

Вам может быть интересно:

Но за возможность воспользоваться такой льготой, Сбербанк установил высокий процент неустойки за просрочку в выплате процентов или основного долга -20% от суммы просроченного платежа.

Ставки по кредиту снижены

Помимо начисления сниженных процентов у кредитного продукта есть ряд отличительных особенностей, представляющих интерес для абитуриентов. Кредитор предлагает следующие условия кредитования:

- кредитные средства выдаются в российских рублях;

- размер суммы соответствует стоимости обучения и не может превышать его;

- кредитор не предъявляет ограничений по уровню доходов получателя займа;

- общий срок кредитования определяется длительностью обучения (дополнительно увеличенным еще на 3 месяца) и отведенными на погашение 10-ю годами;

- на время обучения в ВУЗе установлен льготный период (выплачиваются только проценты), а погашение основного долга переносится после завершения учебы;

- допускается досрочное (полное или частичное) погашение долга без введения штрафных санкций;

- от заемщиков не требуется предоставление обеспечения по займу и оформление личной страховки.

В программе могут участвовать только лица с гражданством РФ

Выплаты по образовательному кредиту

Отличительной особенностью займа выступает наличие льготного срока для уплаты. Он выражается в следующем:

- Заемщик может воспользоваться отсрочкой по уплате основной части ссуды на весь срок обучения.

- За 1-й год можно выплачивать только 40% от суммы, начисляемой по процентам к ссуде.

- За 2-й год – 60% от размера начисленных процентов.

Займ на получение образования — самый популярный среди молодежиОтсрочка от погашения основного долга продолжает действовать и после 2-года обучения, но уже с 3-го обучения и пользования кредитом заемщик начинает выплачивать проценты в полном объеме.

Условия получения студенческой ссуды

Студенческое кредитование производить исключительно в рублевом эквиваленте. Ставка по выданным займам напрямую зависит от действующего процента ЦБ России. При проведении рефинансирования заемщику предстоит погасить только 25% задолженности, остальную выплату берет на себя государство. Студенческое кредитование позволяет полностью покрыть все расходы на получение хорошей профессии.

Учитывая, что Сбербанк в выдаче и оформлению ссуд практикует индивидуальный подход, такие условия становятся еще более привлекательными. Ведь по условиям этого кредитного направления заемщикам предоставляется еще и трехмесячная отсрочка (отучившимся студентам предоставляется время, чтобы подыскать хорошую работу и приступить к выплате ссуды). Стоит учесть, что данное кредитование не требует заключения страхового полиса и предоставления справки об уровне доходов.

Требования к заемщикам

Студенческая ссуда разрешается к оформлению людям, достигшим возраста 18-ти лет. Но получить займ можно и раньше, правда, в этом случае требуется обязательное присутствие и официальное разрешение представителей ребенка (родители или опекуны). К обязательным условиям относится наличие российского гражданства и действующей постоянной прописки на территории страны.

Необходимые документы

Чтобы стать владельцем студенческого займа, следует заранее подготовить всю требуемую документацию. В портфель документов входят такие бумаги, как:

- паспорт РФ;

- аккуратно оформленное заявление-анкета;

- платежное поручение, выданное ВУЗом для оплаты за обучение;

- договор, заключенный с учебным учреждением о платном образовании.

Если займополучатель не достиг еще возраста 18-ти лет, требуются и дополнительные бумаги:

- свидетельство рождения;

- паспорта РФ официальных представителей;

- разрешения от органов опеки (при необходимости);

- согласие на выдачу займа от законного представителя (оформляется в письменном виде).

Основные преимущества образовательного кредита

Основные преимущества образовательного кредита

Порядок оформления

Всю процедуру оформления студенческой ссуды можно описать в несколько этапов. Они следующие:

- Оформление заявления-анкеты будущего заемщика.

- Подготовка и сбор необходимой документации.

- Визит в Сбербанк для передачи все документов.

- Несколько дней придется потратить на ожидание ответа от банка-кредитора.

- После получения одобрения на выдачу кредита, производится еще один визит в банк для заключения кредитного договора.

- Заемные средства (в зависимости от вида кредитования) выдаются на руки плательщику либо переводятся безналичным расчетом по предоставленному платежному поручению от ВУЗа.

- Остается только строго следовать графику платежей и своевременно вносить необходимую регулярную оплату.

Основные сложности при получении кредита для образования за рубежом

Наиболее престижным и качественным считается образование, полученное в иностранных учебных заведениях. Специалистам с дипломами зарубежных учебных заведений открывается дорога в лучшие компании на управленческие должности с хорошими доходами и блестящими перспективами.

Стоимость образования за рубежом на порядок выше, чем в российских ВУЗах. Найти банк, готовый финансировать сделку сложно, могут быть предъявлены ужесточенные требования и к заемщику, и к условиям кредитования.

Сложности при оформлении кредита на образование в Европе:

- Для формирования пакета документов, банками запрашивается договор с учебным заведением на оказание платных услуг, т. е. клиенту необходимо будет посетить университет, оформить договор, перевести его, заверить нотариально и т. д. Это принесет за собой дополнительные расходы средств и времени, а результат рассмотрения заявки может быть отрицательным.

- Минимальный возраст заемщика 22–34 года, поэтому практически невозможно оформить заем выпускнику школы.

- Заемщик должен иметь высокий уровень платежеспособности, чтобы иметь возможность оформить крупную сумму кредита.

- По таким сделкам не допускается пролонгация, невозможна услуга «отсрочки платежа».

- Часто требуется первоначальный взнос собственными средствами, в размере 10–15% от стоимости обучения, кроме того необходимы средства для проживания за границей.

- Заемщику следует быть готовым к дополнительным затратам, связанным с конвертацией валюты, если кредит предоставлен в рублях, а платить за обучение требуется в долларах или евро.

- Если ссуда выдана в валюте платежа, то по ней будут другие процентные ставки, заемщик окажется в зависимости от курса иностранной валюты.

Для снижения рисков по сделке банки могут запросить оформление залога или поручительства.

Длительный срок кредитования обучения за рубежом ставит заемщика в зависимость перед кредитной организацией. Долг подлежит выплате даже при наступлении форс-мажорных обстоятельств.

Взять студенческий кредит в СберБанке

Студентам сложнее чем другим заемщикам получить кредит или кредитную карту. Как правило, эта категория потребителей не могут предоставить справку о доходах, предложить залог или привлечь поручителей. Многие из них не трудоустроен или работают неофициально. Но взять кредит студенту возможно, предложения банков доступны для физических лиц с 18 лет. Именно такой вариант есть в СберБанке.

Содержание

expand_more

1.

2.

3.

Разберемся подробнее с вопросом как взять кредит студенту в СберБанке? Какие предлагают условия получения, необходимые документы, подача заявки, доступная сумма, сроки и ставки. Дает ли банк займ студентам без работы, без залога, важна ли кредитная история и нужны ли справки о зарплате 2-НДФЛ или подтверждение доход по форме банка.

Дает ли СберБанк кредит студентам

Учащийся может взять кредит в СберБанке на потребительские и образовательные цели:

- Образовательный кредит учащемуся в ВУЗе— погашение происходит после окончания учебы, при этом, действуют льготные процентные ставки;

- Потребительский кредит студенту — погашение происходит с момента получения, направить наличные можно как на обучение так и на иные цели.

Эти займы в корне между собой отличаются. При образовательном кредите в СберБанке вся сумма перечисляется со счёта банка на счет учебного заведения, при потребительском деньги выдаются наличными или на счет дебетовой карты.

Как студенту оформить кредит в СберБанке?

- Деньги нужны на обучение — необходимо обратиться в банк, уточнить пакет документов и список учебных заведений, участвующих в программе.

- Нужен потребительский займ СберБанка — выберите программу для учащихся из списка, ознакомьтесь с условиями, требованиями и процентными ставками. После чего подайте онлайн заявку и получите решение.

Доступная сумма займа напрямую зависит от дохода клиента. Подать заявку можно онлайн, указав в ней размер стипендии или заработной платы. Студентам могут предложить привлечь родителя в качестве поручителя, это повысит шанс на одобрение и получение лучших условий кредитования. Одобрение заявки занимает 1-2 дня. В СберБанке оформление кредита происходит вне отделения — онлайн на сайте или через мобильное приложение. Личное страхование не является обязательным, но будет плюсом при рассмотрении заявки. Если заявка одобрена, то клиенту доставляется дебетовая карта, на счету которой размещаются займные средства. Пользуясь картой СберБанканужно учитывать, что банк может взимать плату за обслуживание.

Какие еще кредитные программы для студентов есть в СберБанке

Альтернативой потребительскому кредиту может стать карта СберБанк Платинум. При ее оформлении банк может запросить информацию о последнем месте работы, уточнить общий трудовой стаж заемщика, проверить КИ заемщика и погашены ли все предыдущие задолженности. При этом справка с места работы не требуется. Достаточно указать данные в заявке. Карта несколько предпочтительнее для вузовца. Она более гибкий финансовый инструмент. Так, например, в СберБанк Платинум есть опция рассрочки.Сравните кредитные продукты от СберБанка в таблице и выберите комфортный для себя заем:Если СберБанк по каким-то причинам не одобрит займ учащемуся. То можно попробовать подать заявку в Совком Банк. Там также есть доступные предложения.

Если единственный источник дохода — стипендия, от получения ссуды лучше отказаться из-за высоких рисков, так как без работы сложно обслуживать долговые обязательства перед банком. Если же у заемщика есть стабильная подработка, то оформить кредит для студентов можно.Рассчитайте размер регулярных платежей по займу с помощью кредитного калькулятора онлайн:

Оформить заявку на кредит в Сбербанке России

Ирина ВолковаАвтор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Кредитный калькулятор Сбербанка России поможет вам легко рассчитать ежемесячный платеж по кредиту. Вы сможете увидеть полные условия по кредиту наличными в 2021 году и взять самый выгодный потребительский заем для студентов.

Как правило, банки неохотно сотрудничают с данной категорией клиентов, так как платежеспособность студентов находится на низком уровне. Однако Сбербанке России готов идти навстречу таким заемщикам, и предлагает им получить ссуду 10000000 рублей сроком до 20 лет. К тому же в банке представлено 7 %предложений%, что поможет определиться с выбором.

Как оформить заявку студенту

Как правило, учеба у таких клиентов занимает большую часть времени, поэтому на работу его практически не остается. Однако это вовсе не значит, что для студентов нет предложений по кредиту наличными.

Чтобы взять денежную ссуду 10000000 рублей, необходимо:

- в кредитном калькуляторе указать желаемый размер денежного займа;

- выбрать подходящий срок кредитования;

- нажать на кнопку рассчитать.

Система сразу в режиме онлайн сделает кредитный расчет и покажет клиенту процентную ставку, а также размер ежемесячного платежа. Если условия по продукту покажутся выгодными, заполнить анкету можно прямо на нашем сайте, указав всю необходимую для банка информацию. Решение по заявкам в 2021 году принимается в течение нескольких часов, поэтому получить наличные можно сразу же в день обращения. Как правило, для такой категории заемщиков потребуется предоставление документа, подтверждающего доход.

Рекомендации! Так как ставки по такому виду денежного займа всегда выше, нежели по займам с обеспечением, рекомендуем, по возможности, погашать задолженность досрочно.