Ссуда: это кредит или заем

Содержание:

- Введение

- Сходства займа и кредита

- Займ и кредит

- Преимущества кредитов и займов

- Чем отличается займ от кредита – сравнение понятий

- Предложения

- Ссуда и кредит: в чём разница

- Ссуда, займ, кредит — в чем отличия

- Ссуда: понятие, признаки, порядок выдачи

- Нарушение условий разных видов кредитного договора

- Суть кредита

- Плюсы и минусы кредитов и займов

- Что означает слово «кредит»?

- Виды кредитных договоров в гражданском праве

- В чем сходство кредита и займа?

- Отличие кредита от займа

- Понятия займа и кредита

- Образец кредитного договора

- Как расторгнуть договор кредита?

- В чем отличие займа от кредита

Введение

Изобретение кредита является гениальным продуктом деятельности человечества. Благодаря кредиту сокращается время удовлетворения хозяйственных и личных потребностей. Предприятие-заемщик за счет дополнительной стоимости имеет возможность увеличить свои ресурсы, расширить хозяйство, ускорить достижение производственных целей. Граждане, воспользовавшись кредитом, имеют двойной шанс: либо применить способности и полученные дополнительные ресурсы для расширения своего дела, либо ускорить достижение потребительских целей, получить в свое распоряжение такие вещи, предметы, ценности, которыми они могли бы владеть лишь в будущем.

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.

Порядок кредитования, оформление и погашение кредитов регулируются кредитным договором. Имущественное право кредитора требовать возврата кредита нередко становится объектом сделок. Возможность уступки данного требования признана в юридической литературе и в арбитражной практике. Кредитный договор содержит в себе ряд прав и обязанностей, которые также требуют анализа с точки зрения возможности выступать объектом гражданского оборота.

Стороны кредитного договора четко определены в законе. Это банк или иная кредитная организация (кредитор), имеющая лицензию ЦБР на все или отдельные банковские операции, и заемщик, получающий денежные средства для предпринимательских или потребительских целей. Предмет договора — денежные средства (национальная или иностранная валюта), но не иные вещи, определяемые родовыми признаками.

Основными принципами кредита являются срочность, платность и возвратность.

Целью работы является раскрытие не только самого понятия кредитный договор, но и порядка функционирования отношений, связанных с кредитным договором; выявление имеющихся правовых пробелов и формулирование предложений по совершенствованию исполнения обязательств по кредитному договору.

Структура работы обусловлена целью и задачами исследования, обеспечивает логическую последовательность в изложении результатов и состоит из нескольких глав, в которых в логической последовательности и взаимосвязи освещены вопросы, являющиеся предметом данного исследования.

Сходства займа и кредита

Итак, изучив вышеизложенный материал, можно подвести итог, и указать сближения двух этих операций.

- Предмет совершения действия – финансы.

- Наличие переплаты.

- В обоих случаях заключается письменный договор.

- Могут быть как обеспеченными, так и нет.

- При нарушении условий наступает ответственность.

- Банк может быть как кредитором, так и заимодавцем.

Если рассматривать сходства сделок в процентном соотношении, то они похожи на 80%. Однако, их нельзя считать, что кредит – это займ и наоборот, поскольку существует несколько различий, основное из которых – суть. Если в одной из операций фигурируют только деньги, то в другой субъект становится собственником и имеет право делать с предметом все что захочет. Главное обязательство – вернуть имущество в первоначальном виде.

Займ и кредит

Займ и кредит — понятия, имеющие свою специфику, особенности проведения процедуры, условия финансирования, сроки возврата. При этом они имеют как общие, так и отличительные признаки.

Пытаясь решить свои материальные трудности через привлечение заемных средств, желательно справа во всем этом подробно разобраться, чтобы выбрать посильную финансовую нагрузку и более приемлемые для себя условия.

Кредит

Если возникает вопрос, где срочно взять деньги, первое, что приходит на ум — обратиться в банк и оформить кредит. Подписав соглашение с финансовой компанией, ее новый клиент получает необходимые денежные средства. Взамен он берет на себя обязательства своевременно их возвратить. Помимо основной суммы — тела кредита, должник должен заплатить проценты — определенную сумму, которую банк насчитает за пользование своим капиталом.

Как взять кредит, чтобы получить максимальную выгоду? Кредит оправдан, когда требуется большая сумма на длительный срок. При этом кредитор выдвигает к кандидату ряд требований, несоответствие которым может стать причиной отказа в одобрении заявки. Это стандартный набор условий:

- российское гражданство;

- постоянная регистрация;

- наличие постоянной работы и трудового стажа на последнем месте (обычно от 6 месяцев);

- доход, позволяющий вносить текущие платежи. Предполагается, что размер ежемесячного платежа не должен составлять более 50% общего дохода заемщика, а в идеале — не более 20-30%.

В зависимости от размера кредита, сроков его погашения и других сопутствующих факторов, финансовое учреждение может выдвинуть дополнительные условия. Например, предоставление залога или поручительского сопровождения сделки. Эти нюансы указываются в договоре.

Займ

Займы — это двустороннее соглашение, имеющее письменное или устное выражение, где одна сторона — заемщик, вторая — заимодавец. В рамках действия соглашения заемщик получает от последнего денежные средства или физический предмет на условиях его полного возврата в установленный срок.

Все обстоятельства сделки определяет предоставляющая сторона, она же определит и сумму вознаграждения. Это может быть фиксированная величина или определенный процент от полученной заемщиком суммы.

Кстати, с точки зрения грамматики русского языка — вернее будет говорить заем, а не займ. Употребление термина “займ” допустимо, если слово используется в именительном или винительном падеже множественного числа. Однако в обиходе именно такое определение применяется чаще всего.

Микрозайм

Микрозайм — это процедура получения денег в долг, практически идентичная той, что была рассмотрена выше. С той лишь разницей, что осуществляют ее более мелкие кредитные учреждения — МФО и МФК, а сумма средств к получению и период их возврата — минимальны. В среднем, речь идет о 20-30 тысячах рублей со сроком их полного погашения — до полугода.

Отличительная особенность микрозайма — более высокие процентные ставки. Такая услуга выгодна, если человек планирует вернуть весь долг в кратчайшее время.

Преимущества микрозаймов:

- минимум требований к соискателю;

- для оформления сделки достаточно только паспорта;

- кредитная история не обязана быть безупречной;

- сроки рассмотрения заявки и принятие решения происходят в течение 15-20 минут.

Преимущества кредитов и займов

В качестве основных плюсов кредитных продуктов следует выделить:

- Процентные ставки по кредитам существенно ниже, чем по стандартным микрозаймам «до зарплаты» (годовая ставка по кредиту в среднем не превышает 17%, а по займу комиссия устанавливается в интервале 1-3% в сутки).

- В рамках кредитования лимит может достигать 1 млн. рублей и выше, максимальный размер займа редко превышает 30 тыс. руб.

- Широкий выбор кредитных предложений позволяет найти оптимальное вариант для каждого соискателя (ипотечный, потребительский, автокредит и т.д.).

Займы в отличие от кредита также имеет несколько плюсов:

- Можно получить сумму до 15-30 тыс. руб. на срок до 1 месяца. Такая система позволяет эффективно распределить финансовую нагрузку на небольшой период и не растягивать задолженность на несколько месяцев. Деньги по кредитному договору предоставляются на срок от 1 года. В каждом из этих случаев можно вернуть долг досрочно.

- Микрозайм можно пролонгировать на 30 дней неограниченное количество раз.

- Заемные средства выдаются на любые цели — менеджеры МФО не интересуются у клиентов, для каких целей они берут деньги. Кредиты в банках в большинстве случаев предусматривают целевое использование для конкретных нужд (потребительское, ипотечное, автокредитование).

- Деньги предоставляются наличными, перечисляются на карточку, интернет-кошельки Киви и Яндекс.Деньги, расчетный счет в банке или через систему быстрых денежных переводов.

- Деньги предоставляются без залогов, поручительства третьих лиц и подтверждения доходов. Для оформления кредитов потребуется полный набор документов, комплектность которого определяет банк (стандартный пакет включает в себя справку 2-НДФЛ, СНИЛС, ИНН и копию трудовой книжки, в ряде случаев необходимо предоставить документы на право собственности на недвижимость или транспортное средство).

Основная особенность микрофинансовых услуг — возможность оформления микрозайма в онлайн режиме. Согласие с условиями договора оферты можно подтвердить дистанционно с помощью электронного кода, полученного в СМС.

В случае с банковскими кредитами такой вариант исключается, клиенту в любом случае придется посетить офис банка и лично ответить на вопросы менеджера.

Лучшие предложения микрозаймов Смотреть все

Займер

Одобрение: 100%

Получение

Мани Мен

Одобрение: 99%

Получение

МигКредит

Одобрение: 99%

Получение

Чем отличается займ от кредита – сравнение понятий

Сейчас мы практически все живем взаймы. И в разговорной речи часто вместо «кредит» говорим «займ», не особенно вникая в особенности юридического и финансового толка. На самом деле займ от кредита, для специалиста с финансовым или юридическим образованием, отличается очень существенно. Поэтому и простому гражданину будет полезно знать, чем отличается займ от кредита, хотя представленные различия обыватель может отнести как к некой форме эквилибристики.

Чем отличается займ от кредита, этап первый – определение понятий

Чтобы понять отличия займа от кредита сначала надо привести научные определения этих терминов, правда, в максимально доступной форме. Итак:

- Займ – письменное или устное заключение соглашения о том, что одна сторона (заимодавец) передает другой стороне (заемщику) материальные или денежные ценности с условием, что они будут возвращены в обговоренный срок в том же виде, что и были взяты. А в случае порчи – заменены аналогичными по качеству и стоимости. Вознаграждение за пользованием займом может устанавливаться, а может и нет. Гражданским Кодексом РФ определено, что если стоимость передаваемых в пользование заемщику предметов или сумма наличных денег займа превысит в 10 раз минимальную заработную плату, то стороны должны оформить свои отношения письменно. Например, договором в простой письменной форме. ГК РФ не определятся статус сторон сделки займа. Это может быть договор между частными лицами или юридическим и частным лицом.

- Кредит – исключительно письменное заключение соглашения о совершаемой сделке между кредитором и заемщиком. Предметом соглашения могут быть только деньги. Вознаграждение за пользование кредитом – обязательное условие. Так же обговариваются статусы сторон. В кредитной сделке обязательно одна сторона должна быть юридическим лицом. Кредит предусматривает обязательное установление ответственности и прав сторон. Причем кредитор оказывается всегда прав, и может рассчитывать на судебное разбирательство в его пользу.

Теперь, чтобы доподлинно выяснить отличия займа от кредита, сведем все полученные сведения в одно для сравнения.

- Эти сделки отличаются в отношении предмета. Займ, в отличие от кредита, может быть (чаще всего так оно и происходит), предметным. Например, в виде дорогого (но не уникального, поскольку подлежит возврату точно такая же вещь) сервиза на свадебное торжество. Кредит же это всегда только денежная сделка.

- Отличаются обязательностью оплаты сделки. Займ может быть абсолютно бесплатным: взял-вернул. Кредит предусматривает оплату в виде процентов, поскольку кредитор не является собственником денег, а только посредником, живущим от совершения этой сделки. Здесь тоже стоит преодолеть сложившийся стереотип. В действительности банкир распоряжается не своими деньгами, а деньгами вкладчиков.

- Отличаются формой заключения сделки. Кредит всегда, независимо от суммы, заключается в письменной форме. Как следствие этого он не может быть меньше десяти минимальных оплат труда. Займ может быть меньше, может быть больше. Как договорятся стороны.

- Заем и кредит отличаются статусом субъектов сделки. Кредитная сделка предусматривает, что кредитор обязательно должен быть юридическим лицом.

- Займ и сделка отличаются способом возврата. Займ всегда возвращается единовременно. Кредит по частям. Причем предусматривается вознаграждение кредитора в виде комиссий при внесении платежей и плата за обеспечение кредитной линии.

Предложения

В Российской практике можно встретить оба вида предложений, по которым граждане и различные организации имеют возможность получить денежные средства. Но характерным отличием является то, что займы предоставляют на короткое время, под высокие проценты и только небольшие суммы. Среди наиболее популярных компаний, которые выдают такие займы, можно отметить:

- MoneyMan;

- ЕКапуста;

- EZaem;

- Slon finance.

Существует и множество других компаний. В среднем, все предлагаемые условия сводятся:

- Срок действия данного соглашения длится в пределах 30 дней, в исключительных случаях некоторые компании предоставляют возможность действие соглашение до 126 дней.

- Сумма средств, возможных для получения, составляет в пределах 30-70 тысяч рублей. Некоторые устанавливают и меньше лимиты.

- Ставка по переплате, которая начисляется ежедневно, варьируется от 0,7 до 2% в день.

Кредиты же могут выдавать только банковские организации, которые имеют соответствующую лицензию. К наиболее популярным относятся:

- Сбербанк;

- ВТБ 24;

- Россельхозбанк и многие другие кредитные организации.

В сравнении с займами они предоставляют средства на следующих условиях, в зависимости от вида и формы обеспечения кредитного соглашения:

- Срок действия подписанного договора составляет от 3 месяцев до 35 лет.

- Сумма к выдаче от 50 тысяч до 100 миллионов рублей.

- Процентная ставка варьируется от 7% до 50%.

- Также могут быть подписаны и другие обязательства, такие как предоставление залогового обязательства либо участие поручителя в соглашении.

- Данные средства обычно выдаются наличными средствами или перечисляются на определенный банковский счет.

- Также законодательством предусматривается обязанность обязательного страхования предоставленного залогового имущества его фактическим владельцем.

Также кредиты могут предоставляться и путем использования кредитных карт, с помощью которых можно осуществлять оплату за счет банковских средств. В дальнейшем деньги нужно будет вернуть на кредитку в течение определенного времени. Некоторые кредитные организации предоставляют льготный период, при котором проценты не начисляются.

Ссуда и кредит: в чём разница

Главное отличие ссуды от кредита – безвозмездность использования. Она не ограничивается только банковскими структурами, участниками подобных долговых отношений могут стать и физические, и юридические лица. Договор между банком и заёмщиком никогда не заключается в устной форме. Ссуда же, наоборот, предусматривает такую возможность.

Если клиент берёт имущество в кредит, он выплачивает его стоимость, не возвращая его по окончании сотрудничества. Пункты договора также будут разными. При одалживании в виде ссуды, обе стороны отдельным пунктом оговаривают условия пользования вещью и случаи, когда договор может быть расторгнут. Обсуждается и состояние вещи – её пригодность до и после использования. Это очень важный аспект, ведь если не оговорить возможные проблемы, одна из сторон может быть несправедливо наказана, что приведёт к финансовым потерям. В договоре обсуждается и стоимость вещи, которая была получена, чтобы при порче имущества ссудодатель не потребовал больше, чем было заявлено изначально.

Таблица: чем отличается ссуда от кредита в банке.

| Особенности | Ссуда | Кредит |

| Инстанция | Между физическими лицами

Между юридическими структурами |

Только банковские организации |

| Обязательства сторон | Только условия возврата | Срок выплаты

Процентная ставка Схема возврата денег |

| Способ возврата долга | По истечении срока договорённости | Поэтапно по заранее составленному графику платежей |

| Способ заключения | В устной форме

В письменной форме |

В письменной форме |

Также в вопросе, чем отличается кредит от ссуды, имеет вес и способ разрешения проблем. Чаще всего, кредитные вопросы решаются в суде, если заёмщик не реагирует на предупреждения. В другом случае человек, выдающий в долг вещь, деньги или имущество, является непосредственным собственником. Оговорённые ранее условия, которые не были выполнены ссудополучателем, могут не использоваться в суде. Часто достаточно вызова правоохранительных органов, чтобы урегулировать появившиеся проблемы.

Ссуда, займ, кредит — в чем отличия

Предоставление ссуды — это частный случай кредитных отношений, который отличается от других видов кредитования отсутствием обязательной оплаты за предоставление займа. То есть так можно назвать любой беспроцентный кредит.

Поэтому термин «ссуда» часто используют в ситуациях, когда нужно подчеркнуть безвозмездность предоставления займа. У данного вида кредитных отношений нет других отличий в плане возврата использованных средств и прав собственности на ссуженное имущество или средства.

В зависимости от того, у кого и на каких условиях осуществляется заем, выделяют следующие виды ссуды:

- Ссуда имущества. Как правило, является безвозмездной. Предполагает возврат собственности после оговоренного срока без оплаты за его использование. Но износ и потеря первоначальных свойств имущества может быть компенсирована в соответствии с условиями соглашения между сторонами. Обязательное условие такой ссуды — возврат имущества после истечения оговоренного срока (если это не нужно, то такие отношения целесообразно оформлять договором дарения).

- Банковская ссуда. Не имеет принципиальных отличий от банковского кредита. Используется для выделения из общей массы некоторых видов кредита. Осуществляется в денежной или товарной форме. Может выдаваться под залог собственности. Оплата осуществляется частями или за весь период.

- Потребительская ссуда. Близка к обычным потребительским кредитам. Используется для обозначения особых условий передачи имущества или денежных средств на его покупку. Возврат такой ссуды обычно осуществляется по частям в предварительно оговоренные сроки.

Ссуда: понятие, признаки, порядок выдачи

Ссуда – процесс предоставления в долг денежных средств или имущества стороне на определенный срок.

Участники правовых отношений определяют порядок и условия передачи долга, включая срок пользования имуществом и начисленные проценты, в формате договора. Кроме того, ссуда может быть предоставлена бесплатно.

Основными видами ссуд являются:

- имущественная – предусматривающая безвозмездную передачу объекта;

- потребительская (потребительский кредит);

- банковская.

Беспроцентная ссуда наиболее часто выдается руководством компании ее сотрудникам, а также государством – некоторым категориям граждан. Банковская ссуда всегда предусматривает начисление процентов, учитывая основную цель деятельности финансового учреждения в получении прибыли.

В качестве преимуществ ссуды следует отметить отсутствие переплаты и привязки к кредитной истории заемщика.

Базовые признаки ссуды, отличающие данный вид займа от стандартного кредита, включают:

- передачу имущества во временное пользование другому лицу на определенный срок, по истечении которого долг подлежит возврату собственнику без возможности его замены аналогичным объектом или компенсационной выплатой;

- отсутствие обязательств по выплате процентных начислений за пользование имуществом или арендной платы.

Нарушение условий разных видов кредитного договора

Действующим законодательством предусмотрена ответственность за нарушения условий всех видов контрактов, в том числе и кредитных. Причем возлагается она как на кредитора, так и на заемщика.

Как уже отмечалось, к самым распространенным нарушениям заемщиков можно отнести использование кредита не по целевому назначению, несвоевременную оплату по кредиту, предоставление недостоверной отчетности, потерю обеспечения и т. д.

Кредитор может понести ответственность за неправомерное занижение стоимости залогового имущества, а также за невыдачу кредита в срок или уменьшение его суммы без оснований.

- Ответственность кредитора за нарушения договора кредитованияГражданский кодекс РФ предоставляет право заемщику потребовать от кредитной организации возместить ущерб, возникший из-за невыполнения ею обязанностей по контракту. Кроме этого, в отношении клиента работает закон «О Защите прав потребителей», потому что банк предоставляет заемщикам услуги, а значит, потребитель имеет право подать в суд на кредитора с иском о выплате компенсации.

- Ответственность заемщика за нарушения условий кредитного соглашенияЕсли заемщик не выполняет свои обязанности по контракту, то кредитор, кроме ранее указанных прав, также может потребовать выплатить неустойку. Ее размер рассчитывают исходя из последствий, которые возникли из-за невыполнения клиентом обязательств.

Суть кредита

Что такое кредит? Это определенный вид заемных отношений. Не так давно, примерно два десятка лет назад, понятия кредита, ссуды или займа были общими. Во всяком случае в законодательстве РФ. Сейчас их разделили и в финансовой документации больше не смешивают воедино. Формулировки «заем» и «кредит» описаны в Гражданском кодексе России (гл. 42).

Право выдачи кредитов дано российским банкам и другим организациям, которым эта деятельность разрешена.

Предметом договора о кредитовании (далее КД) являются финансовые средства, поэтому других сделок, не связанных с деньгами, быть не может.

Кредиты оформляют только на бумаге, все устные договоренности для этих случаев неправомерны.

Для выдачи денег финансовое учреждение потребует с заемщика соответствующие документы, подтверждающие его платежеспособность и ответственность.

Большинство кредитов клиенты возвращают не целиком, а по частям, в указанные сроки согласно графику их погашения. Банк составляет кредитный календарь, где все платежи распределяются по суммам и конкретным датам, нарушать которые нельзя.

Сразу после подписания договора вступают в силу отношения между кредитором и дебитором. Кроме финансовых аспектов (выдача-возврат), документом могут оговариваться правила расходования средств, ограничения по виду деятельности и т. п.

Если смотреть, чем отличается кредит от займа, то очевидны следующие факты.

Отдельным видом финансовых продуктов является овердрафт (кредитная линия). Для этого процесса характерны краткие циклы выдачи-возврата КС. В остальном овердрафт сходен с кредитом.

Плюсы и минусы кредитов и займов

Различия и сходства между двумя формами денежных взаимоотношений можно выявить при изучении преимуществ и недостатков кредитов и займов. Составим еще одну таблицу.

| Плюсы | Минусы | |

| Кредиты |

|

|

| Займы |

|

|

Принимая во внимание указанные плюсы и минусы, можно сделать небольшой вывод — каждый вариант имеете свои преимущества, но при определенных условиях. Кредиты подойдут людям, планирующим крупную покупку, а вот в займы можно взять в МФО на короткий период времени, что также будет выгодно

Что означает слово «кредит»?

Кредитом считается один из видов заемных отношений. При оформлении сделки обязательно заключается письменное соглашение о передаче денежных средств, которое заключается между кредитором и заемщиков. В качестве объекта сделки выступают денежные средства, которые передаются клиенту для личного использования, иногда, для определенных целей. Кредитные отношения основаны на трех основных принципах:

- Срочность – данный принцип означает, что денежные средства должны быть возвращены заемщиком строго в установленные сроки, по окончании их использования. В договоре всегда прописана дата, когда заемщик должен вернуть всю сумму долга вместе с начисленными процентами.

- Возвратность – означает, что кредитные деньги должны быть возвращены заемщиком в полном объеме, путем перечисления необходимой суммы на расчетный счет.

- Платность – означает, что вместе с основной суммой долга, клиент обязан вернуть и проценты, которые были начислены ему за пользование заемными средствами.

Возможность выдавать кредиты физическим или юридическим лицам могут только банки, имеющие специальную лицензию на ведение данного вида деятельности.

В отличие от микрозайма в МФО, денежные кредиты не могут быть бесплатным, так как по ним всегда устанавливается процент за пользование, который исчисляется годовой ставкой.

Для получения банковского кредита необходимо предоставить полный пакет документации, который определяет кредитор для каждого заемщика индивидуально.

Виды кредитных договоров в гражданском праве

Нормы Гражданского кодекса РФ распространяются на все виды кредитных договоров. Но, несмотря на это, такое соглашение имеет много разновидностей.

Как правило, валюта, в которой предоставляется кредит, влияет на процентную ставку. Таким образом кредитор защищает себя от потерь из-за разницы курсов. Соответственно, чем больше риск, тем больше размер ставки.

Валютные ссуды подпадают под действие закона о валютном регулировании и некоторых норм Гражданского кодекса РФ. В этом случае заемщик сможет получить средства только по безналичному расчету. Процентную ставку рассчитывают, исходя из данных о среднем банковском проценте по краткосрочным валютным займам по местонахождению кредитора.

Кредит с обеспечением предполагает обязательное наличие залога либо поручителей, что влечет за собой заключение соответствующих акцессорных (дополнительных) контрактов. Это может быть договор поручительства, залога и т. д.

В чем сходство кредита и займа?

Понятия кредит и займ используют в разговорах для обозначения процесса передачи денег на время и под процент. Сравнительный анализ этих понятий показывает между ними значительное сходство:

- Предметом кредитного договора и договора займа могут быть денежные средства.

- Как в первом, так и втором случае заемщик обязуется платить проценты за пользование деньгами. Хотя договора займа бывают и беспроцентными.

- По истечении срока погашения как кредит, так и займ должны быть возвращены кредитору в полном размере.

Тем не менее, понятие ссуды и займа не обозначают одно и то же. Ссуда – это передача конкретной вещи, которая обладает определенными индивидуальными свойствами, и именно ее нужно вернуть по завершению срока действия договора. Подписывая же договор займа, заемщик обязывается вернуть то же количество вещей или денег, которое получил, а не ту же самую конкретную вещь.

Отличие кредита от займа

Основное отличие кредита и займа – наличие платы (процента) за пользование деньгами в первом случае. Займ выдается под определенные условия и не всегда влечет за собой плату за пользование материальными ценностями.

Особенности кредита:

- Банк только временно распоряжается денежными средствами, а не является их владельцем, поэтому должна присутствовать выгода от сделки. Денежная сумма выдается только под проценты, имеется посредник.

- Выдается только деньгами (наличными или безналичными).

- Деньги возвращаются по частям по заранее прописанному графику.

- При оформлении заключается консенсуальный договор.

Особенности микрозайма:

- Не несет выгоду заемщику, может быть беспроцентным.

- Выдается деньгами или другими активами. В займ может предоставляться автомобиль, бытовая техника, инструменты и т.д.

- Можно предоставлять только те предметы, в случае порчи которых им можно найти замену.

- Нельзя давать в займ уникальные вещи, не подлежащие замене, например, антиквариат, картины, другие произведения искусства.

- Долг возвращается единоразово в установленный срок. Реже устанавливается возможность возврата долго по частям или раньше оговоренного срока.

- Составляется реальный договор.

Займ можно получить не только в частных организациях или у юридических лиц, но и у друзей или родственников. Его можно оформить онлайн, для этого необязательно идти в банковское учреждение и даже предоставлять справки о доходах и прочие документы.

Договор о займе начинает действовать с момента получения ценностей, а если их передача так и не произошла, то расторгнуть обязательства можно без каких-либо последствий для обеих сторон.

Займы и микрокредиты часто выдают микрофинансовые организации. Их деятельность схожа с банковской, но она регулируется другими законами и осуществляет только две операции: получает деньги от инвесторов и выдает их своим клиентам.

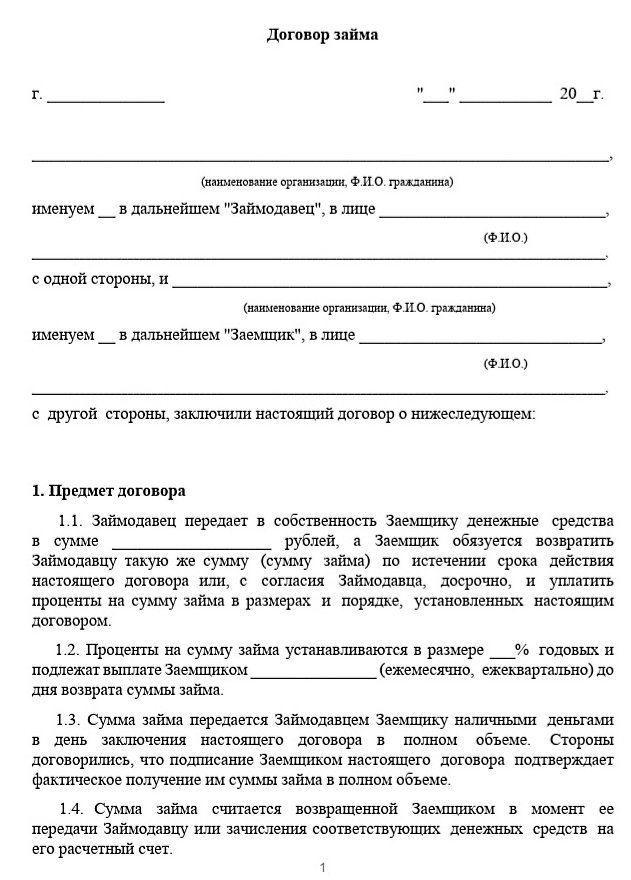

Понятия займа и кредита

Заимствование и кредитование имеют древние корни. Еще 3000 лет назад в Ассирии, Вавилоне и Древнем Египте практиковали кредитно-заемные отношения, но условия их не сравнить с сегодняшними. В наши дни договоры займа и кредита — это не только неотъемлемая часть экономики любой страны, но и фундамент для отдельного рода отношений между людьми.

Сегодня эта разновидность договорных отношений пользуется огромной популярностью как среди обычных граждан, так и юридических лиц и даже у государства, его субъектов и муниципальных образований.

Указанные определения позволяют говорить о гражданско-правовой природе этих соглашений, целью которых является предоставление финансовых услуг. И все же на практике присутствует подмена одного договора другим.

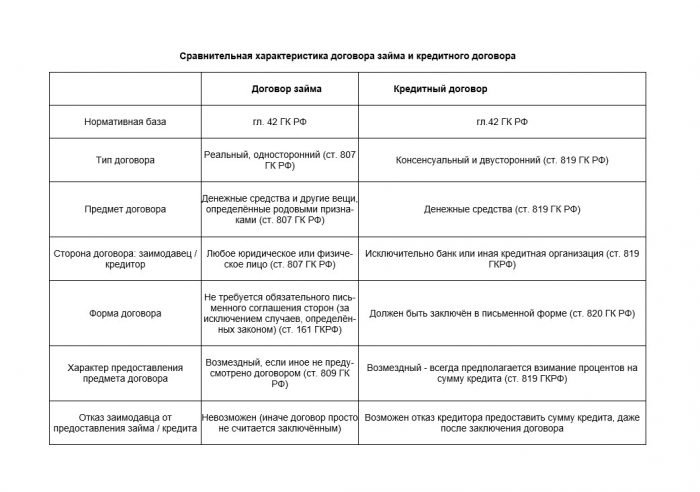

Принципиальное значение для определения вида сделки имеет сравнительная характеристика договора займа и кредитного договора. Это связано с тем, что в научной среде нет единого мнения относительно их соотношения. Так, существует три основные точки зрения по этому вопросу:

- Соглашение о кредитовании является одной из форм получения заемных средств.

- Контракты имеют схожесть в их характере, но являются самостоятельными сделками.

- Заемные правоотношения представляет собой форму кредита.

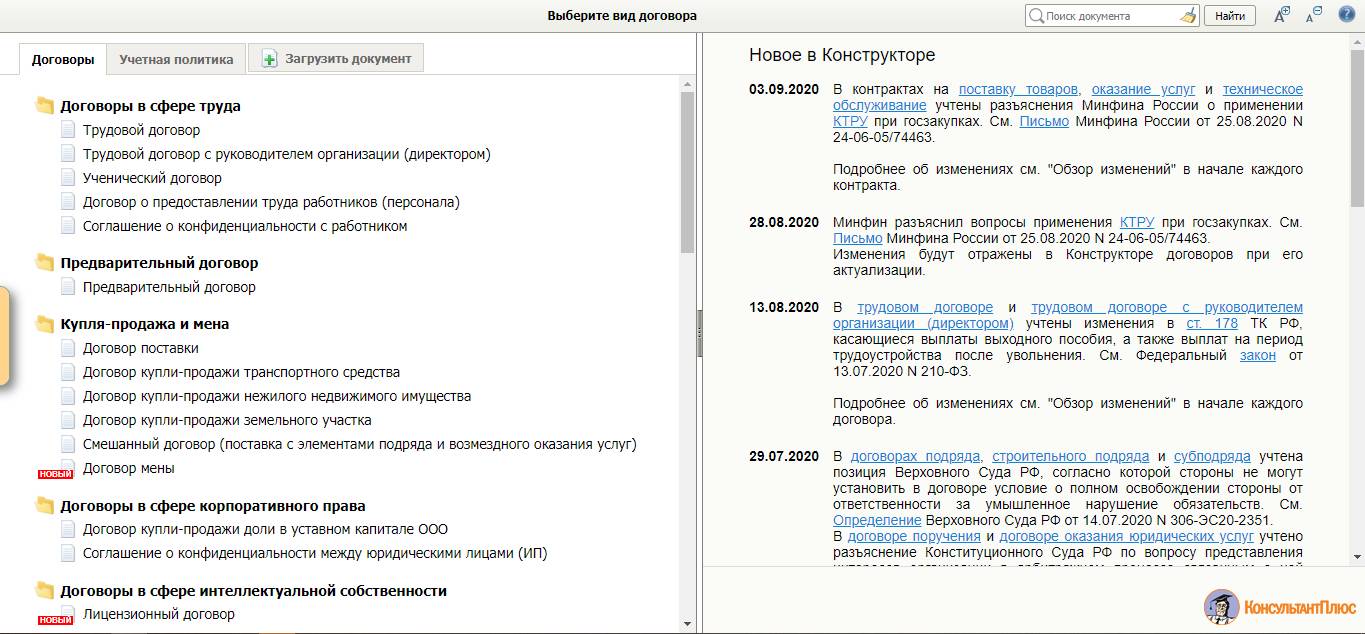

Бесплатно составьте любое соглашение с помощью специального конструктора договоров от КонсультантПлюс.

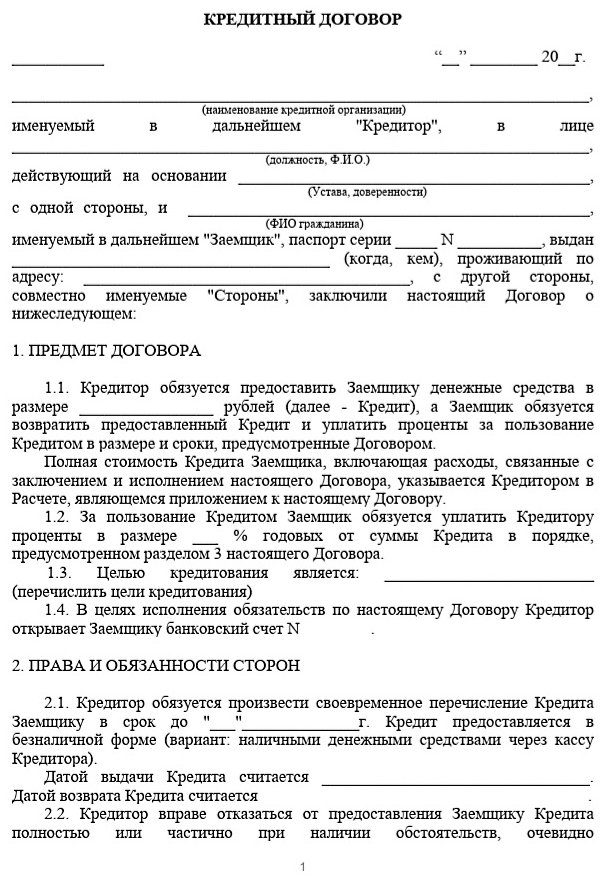

Образец кредитного договора

На скриншоте ниже представлен образец кредитного соглашения.

Как расторгнуть договор кредита?

Чтобы аннулировать действие договора, необходимо иметь веские основания. Расторгнуть его можно как по обоюдному согласию сторон, так и в одностороннем порядке. Причиной для отмены документа является неразрешимые разногласия, которые были неизвестны в момент заключения.

Потеря работы не является веским основанием, поскольку в такой ситуации необходимо составлять заявление на реструктуризацию долга. Основанием для заемщика является нарушение или незаконное изменение условий договора. Чтобы подтвердить свою правоту, следует подготовить качественную доказательную базу.

Банк может расторгнуть договор, если клиент систематически не платит, уклоняется от выплаты задолженности или нарушает условия соглашения.

В чем отличие займа от кредита

Хотя понятия и имеют много общего, различать их нужно как минимум для того, чтобы не поставить себя в неловкое положение перед банковскими сотрудниками. Отличия кредита от займа заметить нетрудно, если расставить все особенности услуг кредитования по полочкам.

Цель оформления ссуды

Отличие займа от кредита, как покажет и таблица ниже, — в масштабе. Первое выдается для небольших нужд, например, срочно понадобились деньги, не получается быстро найти средства для отдачи долга, нужна дополнительная помощь до зарплаты. Со вторым понятием все сложнее.

Услуга кредитования занимает больше времени из-за сложной процедуры, она оформляется в форме ипотеки, в качестве помощи для покупки автомобиля, выплаты рассрочек и прочее. По факту цель одна — получение материальных благ (хотя в случае займа это не только деньги, но и ценности), но они разнятся по объему.

Требования к заемщику и необходимые документы

Чтобы разобраться, чем отличается займ от кредита, просмотрите основные требования к будущему клиенту и документы, которые от него требуются. Для выдачи продукта кредитования клиент должен четко соответствовать каждому требованию и соблюсти прочие формальности. Чем больше сумма, тем их больше. Документов тоже не нужно жалеть: несколько копий, подтверждающих личность, скан о доходности, месте работы и так далее.

В этом большая разница между займом и кредитом, так как первый не требует многого, зачастую нужен только паспорт. Бывает и так, что он не имеет требований, так как для такой сделки уже достаточно того, что обе стороны согласны сотрудничать.

Минимальная и максимальная сумма

Еще один показатель, в чем разница между кредитом и займом — объем денежных средств. Если у первого все гораздо масштабнее по финансовым продуктам — выдача от 5000 до 5 миллионов рублей, то заемщик будет рассчитывать на сумму поскромнее — 1-100 тысяч рублей. Объем в любом случае зависит только от тех банков или МФО, услугами которых вы пользуетесь.

Процентная ставка

Кредиты и займы предполагают выдачу средств под выплату процентов. В первом случае кредитор, в зависимости от выбранного клиентом продукта, сам устанавливает проценты, они постоянны. Второй случай тоже их предполагает, но в чем разница кредита и заема, так это в том, что за небольшую ссуду можно и не платить процентов. Это указывается в Гражданском кодексе, а впоследствии и в самом договоре.

Срок кредитования

Разница между мелкой ссудой и кредитом еще и в сроках. Они встречаются при каждой выдаче средств, но вот для займа не являются обязательным пунктом. Ссуда или кредит предполагают в любом случае возврат, но в первом случае все оговаривается в индивидуальном порядке. Сроки разные, продукты кредитования предполагают более длительный период (сроки до 84 месяцев или выше).